日本の通貨ポジションは世界最強

最近は政治ネタが続いたので、本日は「日本円の実力」に関する小稿をお届けします。やや専門的な単語が多数出てきますが、本日申し上げたいことは、「日本は通貨ポジションに関して世界最強の国だ」、という点です。

円の実力を振り返る

昨年10月、人民元が国際通貨基金(IMF)の特別引出権(SDR)に入ったことで、「人民元がドル、ユーロなどと並ぶ国際的な主要通貨となった!」といった報道を目にした方も多いでしょう。中には、「もうアジア最強の通貨は円ではなく人民元だ」、「円の時代は終わった」、といった極端な「悲観」(私に言わせれば無知に基づく誤解)に囚われた方もいらっしゃるかもしれません。

ただ、「円の実力が低下」したのなら、人民元の価値がもっと上昇し、円の価値がもっと下落していても良いはずです。実際、韓国が釜山の日本領事館前に慰安婦像を設置した事件に対し、1月6日(金)に菅義偉(すが・よしひで)内閣官房長官が、対抗措置の一環として「日韓通貨スワップ協定」の再開に向けた協議を中断すると述べましたが、これによって韓国政府は「大騒ぎ」している状況です。

私もその後、ずいぶんと日韓関係についてチェックしてきたのですが、このあたりで、「日本円自体がどのような通貨なのか」、あるいは「通貨とは何なのか」について振り返ってみたいと思います。

通貨の数と「ハード・カレンシー」

ハード・カレンシー

日本円は、世界でも特に高い通用力を持っています。私は、当ウェブサイトの「用語集」のページで、『ハード・カレンシーとソフト・カレンシー』という記事を執筆したことがあります。私自身の定義で恐縮ですが、ハード・カレンシーとは「国際的通用力が高い通貨」のことです(図表1)。

図表1 ハード・カレンシーとソフト・カレンシーの定義

| 用語 | 定義(例) | 代表的な通貨 |

|---|---|---|

| ハード・カレンシー | その通貨の発行国・発行地域に留まらず、国際的な商取引・資本取引等において広く利用されている通貨であり、為替取引等においても法的・時間的制約が少ないもの | 7大通貨(米ドル、ユーロ、日本円、英ポンド、スイス・フラン、豪ドル、加ドル)を初めとする主要国通貨 |

| ソフト・カレンシー | 主にその通貨の発行国においてのみ利用されている通貨であり、決済機能面や通貨の安定性等の観点から国際的な商取引・資本取引には馴染まないもの | 中国人民元、香港人民元、韓国ウォン、台湾ドル等の新興市場(EM)諸国通貨など |

(※ただし、定義も例示も著者による区分です。)

ハード・カレンシーとソフト・カレンシーは、明確に線引きできるものではありませんが、おおむね「G10通貨」(※ただしユーロ成立により、通貨の数が減少したため、現在は米ドル、ユーロ、日本円、英ポンド、スイス・フランの5通貨)に豪ドルと加ドルを加えたものを指すことが多いようです。また、ニュージーランド・ドルや香港ドル、シンガポール・ドル、あるいは北欧通貨(デンマーク・クローネやスウェーデン・クローナ)などを「ハード・カレンシー」に加える考え方もあります。

外為市場を眺めていると、たとえば「世界の基軸通貨」である米ドルの場合は、米国時間と無関係に、平日は世界中で24時間取引されていますし、ユーロや日本円、英ポンドの場合も状況はほぼ同様です。

これに対して、「ソフト・カレンシー」とは、「主にその通貨の発行国でしか通用しない通貨」のことを指します。ここ数日、当ウェブサイトでも精力的に取り上げた韓国の通貨の場合、通貨・ウォンは、ほとんど韓国国内でしか流通しておらず、実際、為替市場でも韓国のマーケットが閉まる時間(韓国時間夕方3時頃)には取引が終わってしまいます。

地球上には通貨はいくつあるのか?

ところで、外為市場では「1ドル=120円」、といった具合に、「両替」が行われています。日本に住んでいると、「外貨」といえば、米ドルかユーロ、あるいはせいぜい韓国ウォンや中国人民元などしか思いつかないという方も多いでしょう。しかし、実際には、地球上の通貨の数は、私の試算で160~170程度あります。

ただし、実は「通貨の数」に関する信頼できる統計はありません。『通貨の数の試算』で示した通り、私が通貨の数をカウントした方法は次の通りです。

①世界の国の数は200カ国である。

- ⇒日本が国家承認している国に日本を加えると196カ国。ただし、バチカン、コソボ、クック諸島、ニウエは国連未加盟

- ⇒国連加盟国は193カ国。ただし、日本は北朝鮮を国家承認していない

- ⇒国としての実態はあるものの、国連未加盟でかつ日本が国家承認していない国は、台湾、パレスチナ、ソマリランドの3カ国

②国の数と通貨の数は一致しない。

- 世界の通貨をカウントする時に、基本的に「1カ国1通貨」となるはずだが、現実には世界の通貨の数と「国の数」は一致しない(図表2)

図表2 世界の通貨の数

| パターン | 具体例 | 備考 |

|---|---|---|

| ①複数国が単一通貨を利用しているケース | ユーロ、CFAフラン | ●ユーロ:19か国 ●CFAフラン:14か国が利用 |

| ②独自通貨を発行していないケース | 米ドル、ユーロを利用している国 | ●米ドル利用国:東ティモール、パラオ、マーシャル諸島 等 ●ユーロ利用国:バチカン、サンマリノ、アンドラ、モナコ 等 |

| ③単一国で複数通貨を使用しているケース | 海外領、植民地、特別行政区 | ●フランス海外領:CFPフラン ●中国特別行政区・香港(香港ドル)、マカオ(パタカ) |

| ④事実上、他国通貨が流通しているケース | マカオ、ジンバブエ、北朝鮮 | マカオではパタカと並び、香港ドルが事実上の通貨として流通。経済が崩壊したジンバブエや北朝鮮では外貨が流通 |

| ⑤事実上の複数通貨国 | ローカル通貨 | スコットランド、北アイルランド、ジブラルタル等で発行されている独自のポンド紙幣は英本国で事実上通用しないため、別通貨と考えるべき |

したがって、国の数(200カ国)から、「単一通貨を複数の国が利用している場合」を控除し(ユーロの19カ国、CFAフランの14カ国)、「独自通貨を発行していない場合」を控除し(ユーロの4カ国、米ドルの3カ国)、「単一国で複数通貨を使用している場合」を加算すれば(香港ドルやマカオ・パタカ、フランス海外領のCFPフランなど)、世界の通貨の数は、ざっくりと160~170と計算できます。

ただし、ジンバブエ・ドルのように、「法的には存在しているものの、事実上は流通が止まってしまっている通貨」もありますし、マカオのように、「自国通貨(マカオ・パタカ)は発行されているが、事実上、外国通貨(香港ドル)の方が大量に流通してしまっている」というケースもあります。

さらに、英国の場合は、スコットランドや北アイルランド、ジブラルタルなどで、独自の「ポンド紙幣」が発行されています。これらは法的にはイングランド銀行(BOE)が発行するポンド(GBP)と「等価」とされているものの、ロンドンでは事実上、支払いに使えません。

このように、「世界に通貨はいくつあるか?」という疑問に対しては、明確な答えが出せないのが実情であるといえるでしょう。

数多い通貨の中でも選ばれるのは?

いずれにせよ、世界中には数多くの通貨が存在していますが、これらの通貨の中で、国際的な取引で利用される通貨は限られています。

ここで、「通貨の通用度」を測定するうえで「てっとり早い」指標を紹介したいのですが、その前に、アカデミックな話を申し上げておきます。それは、「通貨の3大機能」です(図表3)。

図表3 通貨の3大機能

| 機能 | 意味合い | 備考 |

|---|---|---|

| (1)価値の測定尺度 | 財貨・サービスの価値を金額的に表示・測定する機能 | 財貨・サービスを同じ金額単位で表示することにより、財貨・サービスの比較を容易にする |

| (2)交換・決済手段 | 財貨・サービス、金融商品等を購入・決済する機能 | 貨幣があればいつでも必要なものを必要な時点で必要な量だけ購入することができる |

| (3)価値の貯蔵手段 | 貨幣的価値を保存する機能 | 勤労・事業等により得た富を保存・貯蓄する機能 |

このうち、(1)については「貨幣経済」の基本的な話であり、非常にわかりやすいと思います。ここで「価値の測定尺度」とは、「ダイコン1本200円」、「米5kg2000円」、といった具合に、全てのモノ・サービスの価値を、一元的に測定・比較するための道具として使われる、という意味です。この場合、同じ国の中であれば、たとえばジンバブエ・ドルであっても、「ダイコン1本2京ドル」、「米5kg20京ドル」、といった具合に、「モノの値段を比較する」という使い方なら可能です(もちろん、ここで挙げた数値は架空です)。

しかし、(2)(3)の機能となってくると、少しずつ「怪しく」なってきます。このうち(2)については、たとえば、ジンバブエや北朝鮮などの場合、国内では通貨の価値が安定しないため、自分の国の通貨よりも外国の通貨の方が信頼されていると聞きます。つまり、ジンバブエや北朝鮮の人々は、商店や市場に出掛けても、自分の国の通貨で買い物ができないことがあるようです(つまり(2)の機能が損なわれている、ということ)。

さらに(3)については、その通貨に対する「中・長期的な」価値の安定が求められます。発展途上国などで「お金持ち」とされる人々が、財産を自分の国の通貨ではなく、外貨(特に米ドル)で持ちたがるのも、「自分の国の通貨は長期的に見て価値の貯蔵手段に適さない」と考えるからです。

もちろん、それには様々な要因が考えられます。ブラジルやトルコのように、インフレが激しくてすぐに価値が落ちてしまうような場合もあるでしょう。また、インドは「不正取引撲滅」などを掲げ、昨年11月8日、突如として高額紙幣を廃止しました。

突然の高額紙幣流通中止で全インドが混乱! 騒動のなか「漁夫の利」を得たのは?(2016.11.22付 日経BPネットより)

このようなことをしてしまえば、下手をするとインド国民が自国通貨に対する信頼を失ってしまうきっかけになりかねません。それにしてもインドのモディ政権は、非常に「危ない橋」を渡ったものです。

もっとも、近年はどこの国でも、「高額紙幣」は不正の温床だとして、廃止が検討されています。主要国でも、500ユーロ紙幣(1ユーロ=120円とすれば6万円程度)やスイスの1000フラン紙幣(1フラン=115円とすれば115,000円)のような高額紙幣がありますが、英米メディアなどの報道によれば、少なくとも500ユーロ紙幣については2018年末までに廃止される予定だそうです。

3つの指標から見る「通貨の実力」

さて、ここからは、実際の数値を使って、「通貨の実力」を計ってみましょう。

RMBトラッカー

国際的に通用する通貨であればあるほど、図表3に挙げた「通貨の3大機能」のうち(2)の機能が強い、という証拠でしょう。

民間銀行の国際送金メッセージ等を交換する基盤を運営しているSWIFTは、「国際的な取引における決済電文に占める人民元のシェア」を公表しています(RMBトラッカー)。この比率は、「顧客を送金人とする決済額及び銀行間決済額(SWIFT上で交換されたメッセージ)」を集計した際の通貨別の集計です。最新データ(2016年11月時点)で見ると、国際送金におけるシェアとしては、米ドル、ユーロの比率が圧倒的に高く、英ポンド、日本円などがこれに続いている格好です(図表4)。

図表4 SWIFTデータ(2016年11月時点)

| 順位 | 通貨 | 比率 |

|---|---|---|

| 1 | USD(米ドル) | 41.07% |

| 2 | EUR(ユーロ) | 31.55% |

| 3 | GBP(英ポンド) | 7.38% |

| 4 | JPY(日本円) | 3.38% |

| 5 | CNY(中国人民元) | 2.00% |

| 6 | CAD(カナダドル) | 1.82% |

| 7 | AUD(豪ドル) | 1.73% |

| 8 | CHF(スイス・フラン) | 1.57% |

| 9 | HKD(香港ドル) | 1.26% |

| 10 | THB(タイバーツ) | 1.02% |

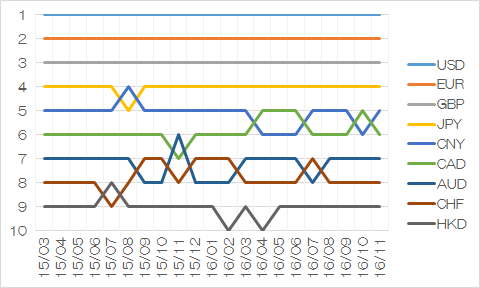

もともと、この「RMBトラッカー」は、中国の通貨・人民元の国際化が進んでいることを示すために、SWIFTが統計を始めたものだと思われますが(著者私見)、こうした「邪(よこしま)な」考え方に反し、人民元は「決済通貨ランキング」で2015年8月に日本円を抜いて4位に浮上したものの、その後は5位、あるいは6位を行き来している状況です(図表5)。

図表5 SWIFT上の「通貨別決済シェア」ランキング

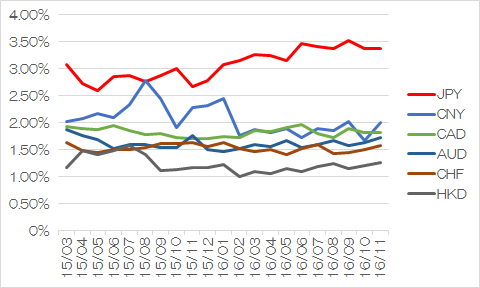

また、圧倒的な決済量を誇る米ドルとユーロ、さらに英ポンドの3通貨を除外して、残りの通貨だけで決済額の比率の推移を確認してみると、皮肉なことに、人民元の決済シェアが低迷している証拠になってしまいます(図表6)。

図表6 米ドル、ユーロ、英ポンドを除く決済シェア推移

つまり、確かに人民元のシェアは2%近くに達しているものの、カナダ・ドル(加ドル)やオーストラリア・ドル(豪ドル)と比べて顕著に多い、という訳ではありません。

BIS統計

次に、図表3に示した(2)(通貨の決済機能)については、SWIFTデータよりも包括的な統計があります。これが、「中央銀行の中央銀行」と例えられることもある「国際決済銀行」(Bank for International Settlement, BIS)が公表している統計です。

BISは3年に1回、OTC(店頭)デリバティブ市場まで含めた「外為市場における取引高」を集計・公表しています。これによると、先ほどのSWIFT統計と同様、米ドルが圧倒的な上位を占めていますが、ユーロが2位、日本円が3位につけており、日本円と英ポンドの地位が「逆転」しています(図表7)。

図表7 外為市場の取引高(OTCデリバティブ等を含む)

| 通貨 | 2001年 | 2004年 | 2007年 | 2010年 | 2013年 | 2016年 |

|---|---|---|---|---|---|---|

| 米ドル | 89.9% | 88.0% | 85.6% | 84.9% | 87.0% | 87.6% |

| ユーロ | 37.9% | 37.4% | 37.0% | 39.1% | 33.4% | 31.3% |

| 日本円 | 23.5% | 20.8% | 17.2% | 19.0% | 23.0% | 21.6% |

| 英ポンド | 13.0% | 16.5% | 14.9% | 12.9% | 11.8% | 12.8% |

| 豪ドル | 4.3% | 6.0% | 6.6% | 7.6% | 8.6% | 6.9% |

| スイス・フラン | 6.0% | 6.0% | 6.8% | 6.3% | 5.2% | 5.1% |

| 加ドル | 4.5% | 4.2% | 4.3% | 5.3% | 4.6% | 4.8% |

| 人民元 | ― | ― | ― | ― | ― | 4.0% |

| その他 | 20.9% | 21.1% | 27.6% | 24.9% | 26.4% | 25.9% |

| 合計 | 200.0 | 200.0% | 200.0% | 200.0% | 200.0% | 200.0% |

(【出所】国際決済銀行(BIS)が公表する“Triennial Central Bank Survey”のP7(印刷面のP5)等より、2016年4月時点の数値(ただし通貨ペアを統計としているため、合計すると200%になる))

今回の統計では、初めて人民元が登場しましたが、取引高については豪ドル、スイス・フラン、加ドルなどを下回っています。

ところで、日本円の比率が英ポンドを遥かに凌ぐ世界3位につけている大きな理由は、日本の金融機関などによる外債投資の活発化があるのではないでしょうか?日本の金融機関の多くは、円貨を外貨に両替して外債(米国債など)を買う際に、為替スワップ(※)などにより、為替リスクをヘッジします。このため、OTCデリバティブまで含めると、「日本の金融機関が外債を買いに行くフロー」に加え、「外債をヘッジするフロー」が入ってくるため、必然的に取引高は多くなります。

これが、BIS統計とSWIFT統計の乖離が大きくなる要因ではないでしょうか?

補足:「為替スワップ」とは?

ここで、「為替スワップ」とは、企業会計上は「デリバティブの一種」とみなされていますが、「先物為替」のことであり、金融商品取引法上は「デリバティブ」ではありません(著者私見)。これは、ごく短期(1か月、3か月、あるいは1年など)の期間、円とドルを交換する取引であり、通常、金利の授受は伴いませんが、直物為替相場と先物為替相場に金利差が織り込まれます。

ただ、実質的にはISDAベースの通貨スワップ(Cross-Currency Swaps, CCS)と経済的な性質が似ているため、おそらくBIS統計上は「OTCデリバティブ」の区分に集計されているのではないかと考えています(著者私見)。

また、デリバティブ市場でいう「通貨スワップ(CCS)」とは、一定期間、通貨を交換する取引であり、ISDA(国際スワップ・デリバティブ協会)が定める「基本契約書」「担保契約書(CSA)」に従って行われる、一種の定型取引です。為替スワップと異なり、「直先フラット型」契約が多く、契約期間中はLibor金利などの交換が行われ、比較的長い期間(5~10年)の取引が行われることが一般的です。

IMFのCOFER

最後は、図表3に示した機能のうち、「(3)価値の保存機能」について、です。

これを手っ取り早くチェックするための統計としては、国際通貨基金(IMF)が公表する、「世界公式外貨準備構成」(World Currency Compositions of Official Foreign Exchange Reserves, COFER)があります。

この統計は、IMFに加盟する各国が、自国の外貨準備の残高と内訳を報告したものを、四半期に一度取りまとめて公表しているものです。外貨準備といえば、一国が「いざというとき」のために保有しているファンドであり、この通貨別内訳を見れば、「その通貨がどれだけ安定しているか」、「どれだけ信頼されているか」という尺度としても使える、というわけです。

早速、その最新版(2016年第Ⅲ四半期、つまり2016年9月末時点)を見てみましょう(図表8)。

図表8 2016年9月末時点・世界の外貨準備高の通貨別構成

| 通貨 | 金額(ドル) | ①に対する比率 |

|---|---|---|

| 米ドル | 4,934,415,156,035 | 63.28% |

| ユーロ | 1,581,982,000,618 | 20.29% |

| 英ポンド | 350,833,082,751 | 4.50% |

| 日本円 | 349,703,098,412 | 4.48% |

| その他の通貨 | 257,432,445,497 | 3.30% |

| 加ドル | 156,296,690,630 | 2.00% |

| 豪ドル | 151,332,875,910 | 1.94% |

| スイスフラン | 15,858,149,867 | 0.20% |

| 内訳判明分(①) | 7,797,853,499,720 | 100.00% |

| 内訳不明分(②) | 3,211,367,450,368 | |

| 外貨準備合計(①+②) | 11,009,220,950,088 |

もちろん、IMFに統計を提出している国のすべてが、「通貨別内訳」を公表している訳ではありません。また、中には韓国のように、統計で「ウソ」をついているのではないかと疑われる国もあります(この点については、詳しくは『韓国の外貨準備の75%はウソ?』や『韓国の外貨準備のウソ』あたりもご参照ください)が、とりあえずここでは、IMFが公表する数値が「正しい」という仮定で中身をチェックしてみましょう。

図表8を見てみればわかるとおり、世界の外貨準備のうち、内訳が判明している金額(約7.8兆ドル)のうち、60%以上は米ドル(約4.9兆ドル)であり、20%前後がユーロ(米ドル換算で約1.6兆ドル)です。また、3位と4位には英ポンドと日本円がほぼ並んでいます。やはり、外貨準備の世界でも、「米ドル一強」体制の下で、ユーロや英ポンド、日本円などが並列するという体制なのです。

人民元は?

なお、余談ですが、私は、IMFが人民元を「国際的に自由に利用可能な通貨」に指定してしまったことは、IMF史上に残る汚点だと考えています。

確かに「RMBトラッカー」や「BIS統計」を見ると、人民元は少しずつ、決済などに利用され始めていることはわかります。しかし、現実には、人民元には「中国本土で流通する人民元」(CNY)と「香港などのオフショアで流通する人民元」(CNH)が分断されてしまっており、また、人民元建の債券市場は全く成熟しておらず、事実上、人民元が「国際社会で自由に利用可能である」とは、到底、言い難い状況にあるからです。

人民元がこれから国際的通用度を増してくる可能性を否定するつもりはありませんが、現段階でこの通貨が「ハード・カレンシーになった」と考えるのは時期尚早だ、とするのは私の以前からの持論でもあります。

日本の「外貨ポジション」

さて、最後は日本自身の「外貨ポジション」についてもまとめておきましょう。

外貨準備は世界最大級

日銀が公表する「資金循環統計」によると、日本の外貨準備高は、アジア諸国の中でもトップレベルに巨額です(図表9)。

図表9 日本とアジア諸国の外貨準備(2016年9月末時点、単位:百万ドル)

| 国 | 外貨準備高 |

|---|---|

| 中国 | 3,186,400 |

| 日本 | 1,227,547 |

| 韓国 | 372,954 |

| 香港 | 362,369 |

| インド | 351,667 |

| シンガポール | 253,195 |

| タイ | 173,961 |

| インドネシア | 112,357 |

| マレーシア | 96,138 |

| フィリピン | 77,832 |

| マカオ | 19,385 |

(【出所】IMF)

ただ、日本の場合は中国や韓国と違って、為替介入を行っている訳ではありません。日本の場合、ハード・カレンシー国であるという事情もあり、本来ならば、1兆ドル(120兆円)を超える巨額の外貨準備など、必要ないはずです。

その意味で、財務省が管轄する外為特会を、そのまま日本銀行の勘定に付け替えれば、日本銀行にとってはマネタリーベースを120兆円増やすことにもつながるし、日本政府にとっても国債(TDB)残高の圧縮に寄与するし、良いことずくめに思えるのですが…。

日本の国家としての「為替スワップ」「通貨スワップ」

ところで、紛らわしいのですが、「為替スワップ」「通貨スワップ」には、もう一つの意味合いがあります。これは、「国家間(あるいは中央銀行間)で資金を融通する仕組み」のことです。

じつは、日本銀行を含めた世界の6つの中央銀行は、お互いに、自国通貨を担保に相手国通貨を借り入れるという「為替スワップ取極」を取り交わしています(図表10)。

図表10 日本と外国の「為替スワップ」

| 中央銀行 | 通貨 |

|---|---|

| 米連邦準備制度(Federal Reserve, Fed) | 米ドル |

| カナダ銀行(Bank of Canada, BOC) | カナダドル(加ドル) |

| イングランド銀行(Bank of England, BOE) | 英ポンド |

| 日本銀行(Bank of Japan, BOJ) | 日本円 |

| 欧州中央銀行(European Central Bank, ECB) | ユーロ |

| スイス国立銀行(Swiss National Bank, SNB) | スイス・フラン |

(【出所】各中央銀行ウェブサイト)

これらのスワップは、たとえば日本銀行が日本円を担保に入れて、米FRB(厳密にはニューヨーク連銀)から米ドルを借り入れる、といった取引に活用できます。そして、これらのスワップは無期限、金額も無制限です。つまり、先進国同士であれば、「困った時に相手国の通貨を借りることができる」という仕組みが整っているのです。

日本と外国の「通貨スワップ」

一方、韓国との「通貨スワップ協定再開交渉中断」で注目されたのが「通貨スワップ取極」です。現時点で日本が締結している通貨スワップ協定は、インド、インドネシア、フィリピン、シンガポールの4カ国が対象であり、インドネシアに対するスワップだけは「一方的支援」ですが、それ以外は(いちおう)双方向に通貨の融通を行う、という取極めとなっています(図表11)。

図表11 日本が締結している通貨スワップ取極

| 相手国 | 金額 | 備考 |

|---|---|---|

| 日本⇒インド | 500億ドル | 自国通貨と米ドルの交換 |

| インド⇒日本 | ||

| 日本⇒インドネシア | 227.6億ドル | 自国通貨と米ドルの交換 |

| 日本⇒フィリピン | 120億ドル | 自国通貨と米ドルの交換 |

| フィリピン⇒日本 | 5億ドル | |

| 日本⇒シンガポール | 30億ドル | 自国通貨と米ドルの交換 |

| シンガポール⇒日本 | 10億ドル |

(【出所】財務省ウェブサイト「アジア諸国との二国間通貨スワップ取極」及び「日印スワップ」)

こちらについては、日本が相手国から米ドルを受け取ることができるとする条項が盛り込まれているものの、事実上、「日本が相手国から救済される」ことよりも、「日本が相手国を救済する」ことの方が想定されていると考えて良さそうです(著者私見)。

CMIM

日本が関わるスワップ協定の代表的なものは、もう一つあります。それが「チェンマイ・イニシアティブに基づくマルチ化スワップ協定(CMIM)」です(図表12)。

図表12 CMIM

| 参加国 | 拠出額 | 引出可能額 |

|---|---|---|

| 日本 | 768億ドル | 384億ドル |

| 中国(※香港含む) | 768億ドル | 405億ドル |

| 韓国 | 384億ドル | 384億ドル |

| インドネシア、タイ、マレーシア、シンガポール、フィリピン | 各91.04億ドル | 各227.6億ドル |

| ベトナム | 20億ドル | 100億ドル |

| カンボジア | 2.4億ドル | 12億ドル |

| ミャンマー | 1.2億ドル | 6億ドル |

| ブルネイ、ラオス | 各0.6億ドル | 各3億ドル |

(【出所】財務省・2014年7月17日付「別添2」)

これは、各国が応分の金額を拠出する代わりに、危機時にCMIM参加国から米ドルを引き出す権利を得る、という仕組みです。ただし、原則として、引出可能額の30%を超えて資金を引き出すと、IMFが介入してくる、というルールがあります(いわゆるIMFデリンク・ルール)。

報道によれば、この「IMFデリンク・ルール」については、今年、30%から40%に緩和される見通しだそうですが、このスワップについても、「日本が引き出す」というよりも、「日本が引き出される」可能性の方が高いと見るべきでしょう。

最強の国・ニッポン

以上、専門的・マニアックながらも、日本という国が「いかに恵まれているか」という点についてまとめてみました。日本円自体が世界で通用する「ハード・カレンシー」でありながら、日本という国には、ほぼ無制限に米ドルやユーロなどの「ハード・カレンシー」と交換できる仕組みが整っており、さらに巨額の外貨準備を保有している―。これを「最強」と言わずして、どう表現すれば良いのでしょうか?

(余談ですが、日本は巨額の対外純投資を抱えており、結果的に巨額の所得収支がもたらされています。放っておけば、日本の通貨・円は主要国通貨に対して買われ、上昇してしまう(つまり円高になる)、という構造にあります。現在は「黒田日銀」による質的量的緩和(QQE)が行われていて、結果的に円が適正水準よりも安値となっていると考えられるものの、日本がデフレから脱却し、金利が上昇すれば、やはり趨勢として円高方向に行くことは避けられないでしょう。)

ただ、日本がここまで確固たる地位を築き上げたのは、私たちの先人たちの努力によるものであり、また、この地位は、1日で出来上がったものでもありません。やはり、日本が世界の中でも特に優れた「法治主義国」だという点が、世界からも評価されていると考えるべきでしょう。

私たち日本国民には、日本の将来について、決して油断すべきではありませんが、それと同時に、日本の姿を正確に自己査定することが求められます。その意味でも私は、財務省などが握っているわかり辛い情報を、できるだけ噛み砕いてウェブサイトに公表する、という仕事を、地道にも続けて参りたいと考えています。

関連記事

日韓スワップや人民元、ハード・カレンシーなどの過去の記事や「用語集」などについては、次のリンクもご参照ください。

日韓スワップ等に関する関連記事

人民元等に関する関連記事

経済・金融に関する用語集

どうか引き続き、当ウェブサイトをご愛読ください。

※【重要】ご注意:他サイトの文章の転載は可能な限りお控えください。

やむを得ず他サイトの文章を引用する場合、引用率(引用する文字数の元サイトの文字数に対する比率)は10%以下にしてください。著作権侵害コメントにつきましては、発見次第、削除します。

※現在、ロシア語、中国語、韓国語などによる、ウィルスサイト・ポルノサイトなどへの誘導目的のスパムコメントが激増しており、その関係で、通常の読者コメントも誤って「スパム」に判定される事例が増えています。そのようなコメントは後刻、極力手作業で修正しています。コメントを入力後、反映されない場合でも、少し待ち頂けると幸いです。

※【重要】ご注意:人格攻撃等に関するコメントは禁止です。

当ウェブサイトのポリシーのページなどに再三示していますが、基本的に第三者の人格等を攻撃するようなコメントについては書き込まないでください。今後は警告なしに削除します。また、著名人などを呼び捨てにするなどのコメントも控えてください。なお、コメントにつきましては、これらの注意点を踏まえたうえで、ご自由になさってください。また、コメントにあたって、メールアドレス、URLの入力は必要ありません(メールアドレスは開示されません)。ブログ、ツイッターアカウントなどをお持ちの方は、該当するURLを記載するなど、宣伝にもご活用ください。なお、原則として頂いたコメントには個別に返信いたしませんが、必ず目を通しておりますし、本文で取り上げることもございます。是非、お気軽なコメントを賜りますと幸いです。

【おしらせ】人生で10冊目の出版をしました

【おしらせ】人生で9冊目の出版をしました

関連記事・スポンサーリンク・広告