金利高止まりの韓国、「限界企業」と不動産PFが信管

例の不動産PFが韓国経済の「信管」となりつつある、とする指摘が出てきました。韓国メディアの報道によると、韓国では営業利益で利息すら稼げない「限界企業」が上場企業の4分の1以上に達する一方、「第2金融圏」と呼ばれる金融機関(ノンバンクなど)の不動産PFエクスポージャーが不良債権化する懸念が高まっているというのです。

目次

米利上げに伴い追随利上げを余儀なくされる韓国

米国の利上げのためでしょうか、韓国でも追随利上げを余儀なくされているようです。

米国では昨年以降、0.75%ポイントという大幅な利上げ(いわゆる「ジャイアントステップ」)を4回(2022年6月、7月、9月、11月)も実施したほか、0.5%ポイントという「ビッグステップ」は2回(5月と12月)、0.25%の利上げも3回(2022年3月、23年2月、3月)、それぞれ行われています。

その結果、0~0.25%だったFF金利は、たった1年あまりで4.75~5.0%へと、じつに5%ポイント近くも上昇した格好です。

そうなると、困るのは韓国を含めた新興市場諸国です。ドル金利が上昇すれば、相対的に自国の金利が下がってしまいますので、これに対抗して金利を引き上げないと、外国の資金が自国の金融市場から逃げてしまうからです。

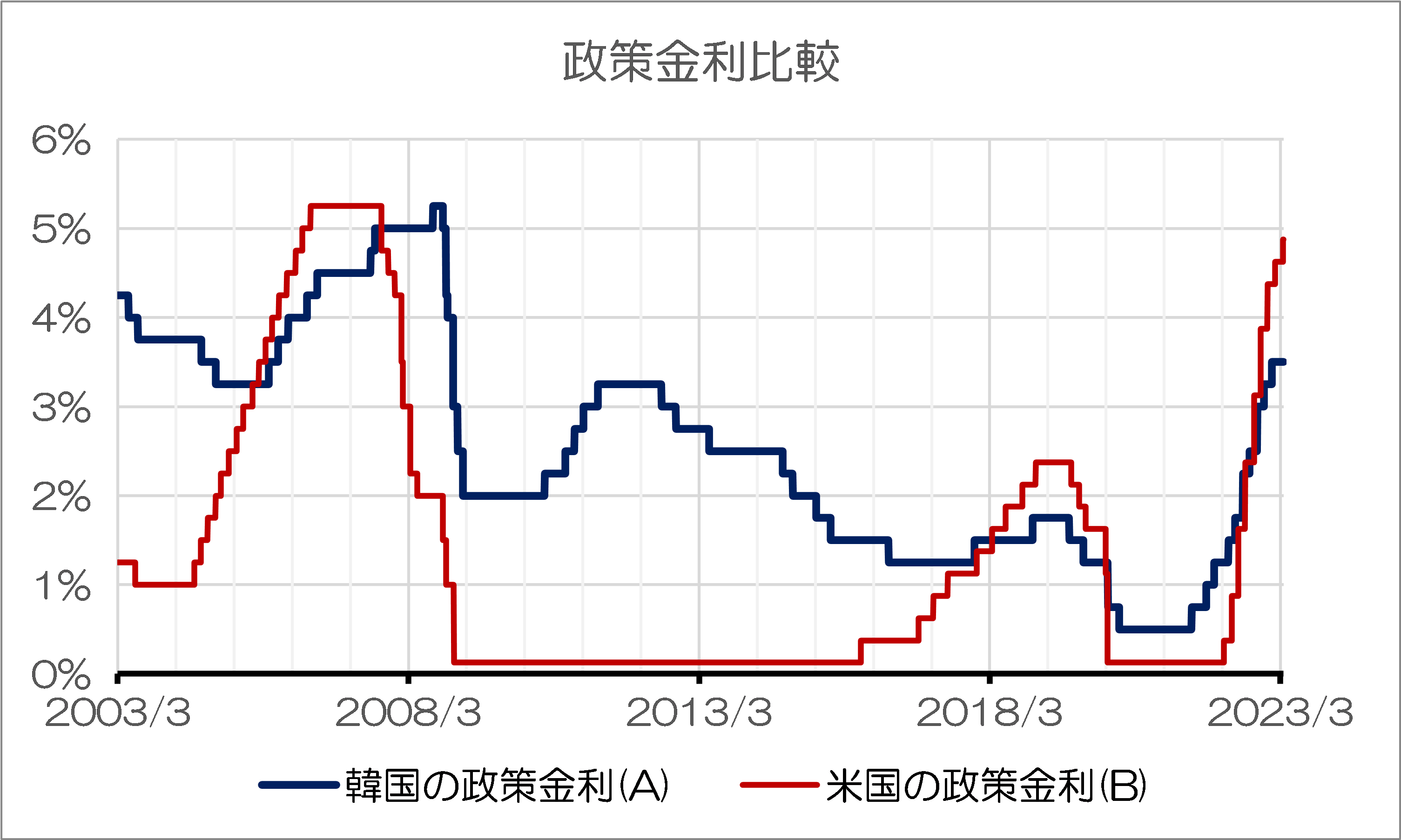

実際、韓国の政策金利はヒストリカルに見て、米国のFF金利を上回っていた期間の方が多いことがわかりますが(図表1)、米国よりも高金利に誘導されていたことが、韓国からの外貨流出を防ぐことに寄与していた、とする仮説に説得力を与えているものです。

図表1 政策金利・米韓比較

(【出所】BISウェブサイト “Download BIS statistics in a single file”, Policy rates (daily, vertical time axis) データより著者作成)

米韓金利差逆転とウォン安

しかし、米国における昨年以来の急激な利上げを通じ、ついに政策金利の世界において米韓逆転が生じました。現在、4.75%~5.0%に設定されているFF金利に対し、韓国の政策金利は3.50%であり、その金利差は1.25~1.50%にも達しています。

実際、昨年を通じて韓国の通貨・ウォンは一時1ドル=1450ウォン前後にまで売られるなど、通貨の暴落も進みました。リーマン時の1ドル=1500ウォン水準にまではいかなかったにせよ、13年ぶりの安値水準です(図表2)

図表2 USDKRW

(【出所】韓国銀行データより著者作成。なお、グラフの縦軸は反転させており、下に行くほどウォン安を意味する)

韓国の為替相場(USDKRW)は、とりわけ米国における利上げ観測にも大きく影響を受けるためでしょうか、最近でこそ小康状態にあります。しかし、何らかの拍子に再び国際的な資本フローが怪しくなれば、ウォンの暴落が再び始まらないという保証はありません。

それに、おそらく韓国銀行のホンネは、国内の経済を下支えするために、むしろ3.50%にまで達している政策金利水準を引き下げたいといったところでしょうが、それをやってしまうと、それこそ再びウォン安不安が再燃することになりかねません。

低格付け社債利回りの高止まりが続くなか、限界企業が急増

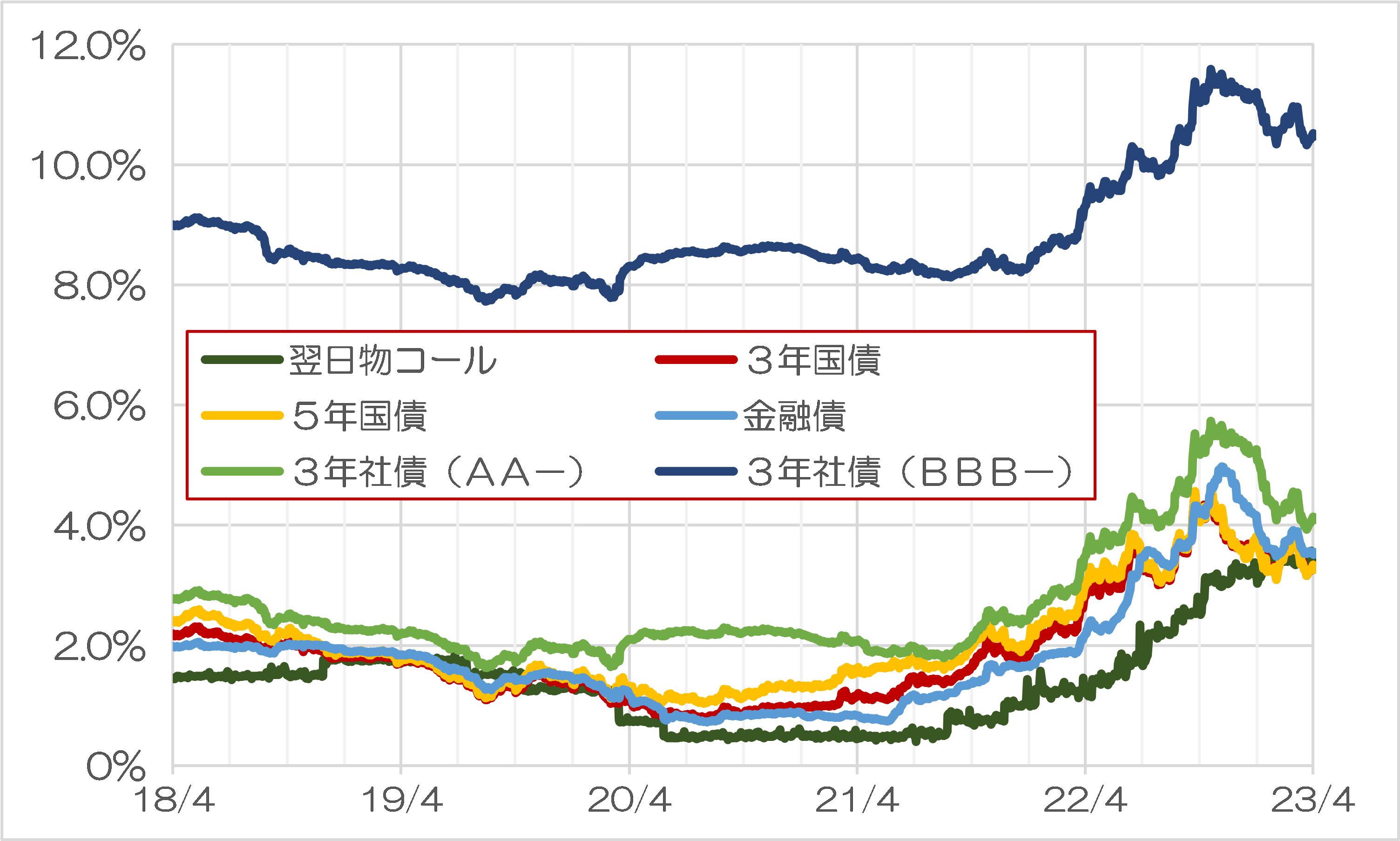

こうしたなか、韓国銀行のデータで見る限り、現在の韓国の金利・債券市場は、小康状態が続いており、昨年夏以降と比べて金利は落ち着いている状況ではあります(図表3)。

図表3 韓国の金利・債券市場の状況

(【出所】韓国銀行データより著者作成)

ただ、昨年夏以降の「狂乱的な」金利上昇については一段落していますが、それでも韓国銀行の政策金利引き上げに伴い、翌日物コールが高止まりしているため、そのほかの債券利回りも、それ以上下がることが難しい、という状況が続いているのです。

とりわけ、とくに格付が悪い「3年物BBB-社債」の利回りは10%を超えて高止まりしており、このことは、韓国社会のさまざまな部分で悪影響を及ぼし始めているようです。しかも、韓国紙『中央日報』(日本語版)に本日掲載されたこんな記事を読むと、どうも状況は少しずつ悪化しているようです。

手強い高金利…韓国サービス業3社のうち1社が利子も稼げない

―――2023.04.05 10:51付 中央日報日本語版より

中央日報によると、韓国国会・予算政策処が4日公表した資料から、上場1542社のうち昨年7−9月期基準で「限界企業」が27.1%に達していたことが明らかになったのだそうです。

この「限界企業」とは、「インタレスト・カバレッジ・レシオ」(=営業利益÷支払利息)が1以下の企業です。

「インタレスト・カバレッジ・レシオ」が1を割り込んでいるということは、その企業にとっての利息負担が、営業で稼いだ利益以上に達していることを意味しており、こうした「限界企業」は製造業の4社に1社、サービス業の3社に1社にまで広がっているそうです。

ちなみに中央日報によると、こうした限界企業は21年末時点で263社(全体の17.1%)だったそうですが、1年も経たずに155社増えた計算です。このあたり、一般論として、利上げの影響は徐々に経済に影響を及ぼすものですが、韓国の場合も利上げの影響が徐々に生じているようです。

しかも、社債を市場で公募発行できる企業や上場企業でさえこんな状況なのですから、中小企業も含めた韓国経済全体の状況は推して知るべし、といったところでしょう。

今度は不動産PFが韓国経済の「信管」に!

中央日報によると「未上場企業を含めば限界企業はさらに増える可能性が大きい」としつつ、漢陽(かんよう)大学経済学科の教授によるこんな発言を紹介しています。

「通貨政策の時差が1年ほどであることを考慮すれば今年金利引き上げの効果が本格化し限界企業も増えるほかはない。これにより失業者が増え社会的弱者の苦しさがもっと大きくなる恐れがあるだけに韓国政府で彼らを保護する装置を稼動しなければならない」。

この指摘は、そのとおりでしょう。

ただ、問題はそこで終わりません。例の「不動産PF問題」が火を噴きそうになっているのだそうです。

韓国、PF貸付の信管爆発するか…地方から警告音

―――2023.04.05 11:36付 中央日報日本語版より

同じく中央日報によると、「大韓建設政策研究院」が4日に公表した報告書で、不動産プロジェクトファイナンス(PF)を巡り、その連鎖不良を通じ、「第2金融圏」と呼ばれるノンバンクが衝撃を受ける恐れがある、といった危険性が提起されたそうです。

ちなみにこの不動産PFは、昨年の『韓国で不動産PFのリスクが広がってしまった理由とは』などでも取り上げたとおり、不動産という「担保物」に対する融資案件のことであり、早い話が「信用力が低いデベロッパーに対するブリッジ・ファイナンス(つなぎ融資)」です。

まともな銀行が相手にしてくれない不動産業者が、韓国で「第2金融圏」と呼ばれるノンバンク系の金融会社からノンリコースローンのかたちで開発資金を引っ張り、不動産が完成したあかつきにはそれを顧客に販売し、ローンを返済する、というのが基本的な流れです。

ということは、完成した不動産が想定以上の値段で売れなければ、不動産業者はこのブリッジ・ファイナンスを返済することができず、不動産PFが不良債権化しかねない、という事案です。

この場合、ノンバンクにも相応の損失が発生しますが、それで済むとは限りません。ノンバンクにおカネを貸している銀行に対しても信用不安が波及しかねないからです。これについて中央日報はこう指摘します。

「住宅市場沈滞が続き建設会社がPFを返せなくなるなど不渡りが発生するならば建設市場だけでなく金融市場にも波紋が広がる可能性が大きい」。

「国土交通部の住宅統計を見ると、2月に工事が終わった後も分譲されず『悪性未分譲』に分類される『竣工後未分譲』は8554戸で前月より13.4%の1008戸増加した。最近大邱で700戸ほどの大量未分譲が発生した影響だ」。

ちなみに竣工したにも関わらず未分譲の物件の83%は地方に集まっており、また、「第2金融圏」におけるこれらの地方不動産事業に対するPFのリスクは、量的にも質的にも大きいのだそうです。

というのも、昨年9月時点で不動産PF関連エクスポージャーは保険会社で44.6兆ウォン、銀行で30.8兆ウォンなどとなっているのですが、証券会社やキャピタル会社の場合、地方PFエクスポージャーが「とくに大きかった」というのです。

韓国のホンネは「日韓スワップ裏付に利下げ」

しかも、韓国銀行によると地方の中小建設会社のうち16.7%が「限界企業」であると推定しており、3月の『通貨信用政策報告書』では、不動産PF問題が今後、本格的な信用リスク問題に浮上する可能性がある、などとしているのだそうです。

「今後高リスクPF事業所の不良が現実化すれば主に流動性リスクが浮上した昨年下半期とは違い信用リスクの拡散の可能性もある」。

このあたり、日本でもかつて住専問題などで、一部の金融機関の経営不安が金融システム全体を揺るがす危機に発展したことがありましたが、通貨・ウォンの国際的通用度も低いなど、金融・通貨システムの耐久力が当時の日本と比べても各段に低い韓国のこと、一気に金融危機に発展する危険性もあります。

やはり、不動産PFなどの「信管」を取り除くためには、いったん韓国銀行が利下げをして金利・債券市場の緊張を取り除くよりほかなさそうですが、それをすると今度は米韓金利差がさらに拡大し、通貨危機に発展する危険性があります。

そうなると、ホンネベースでは利下げに踏み切る前に、「韓国が危機のときに惜しみなく外貨を融通してくれる友人(またはカモ)」と500~1000億ドル規模の通貨スワップ協定を結び、外貨流出不安を低減した状態を作り出しておきたいのでしょう。

先日の『詐欺師が狙う次の「鴨葱」:日韓スワップ交渉本格化へ』でも指摘したとおり、日韓関係の「次のテーマ」は、おそらくは日韓通貨スワップ協定でしょう。

ちなみに過去に日本が韓国を助けたときには、2008年のリーマン・ショック時には尹増鉉(いん・ぞうげん)企画財政部長官(当時)は「韓国が最も厳しい時に外貨を融通してくれたのは、米中日の中で日本が最後だ」などとして、日本の姿勢を舌鋒鋭く批判。

2011年の「野田佳彦」スワップのときには、李明博(り・めいはく)大統領(当時)自称元慰安婦問題を蒸し返し、竹島に不法上陸し、天皇陛下を口汚く罵り、挙句の果てに野田首相(当時)の親書を郵便で送り返すという無礼の数々を働きました。

もし今回、日本が韓国に通貨スワップを提供したならば、次はどんな行動が返ってくるのでしょうか。

日本政府が今度こそ賢明にならなければならないことは、改めて指摘するまでもないでしょう。

本文は以上です。

日韓関係が特殊なのではなく、韓国が特殊なのだ―――。

— 新宿会計士 (@shinjukuacc) September 22, 2024

そんな日韓関係論を巡って、素晴らしい書籍が出てきた。鈴置高史氏著『韓国消滅』(https://t.co/PKOiMb9a7T)。

日韓関係問題に関心がある人だけでなく、日本人全てに読んでほしい良著。

読者コメント欄はこのあとに続きます。当ウェブサイトは読者コメントも読みごたえがありますので、ぜひ、ご一読ください。なお、現在、「ランキング」に参加しています。「知的好奇心を刺激される記事だ」と思った方はランキングバナーをクリックしてください。

読者コメント一覧

※【重要】ご注意:他サイトの文章の転載は可能な限りお控えください。

やむを得ず他サイトの文章を引用する場合、引用率(引用する文字数の元サイトの文字数に対する比率)は10%以下にしてください。著作権侵害コメントにつきましては、発見次第、削除します。

※現在、ロシア語、中国語、韓国語などによる、ウィルスサイト・ポルノサイトなどへの誘導目的のスパムコメントが激増しており、その関係で、通常の読者コメントも誤って「スパム」に判定される事例が増えています。そのようなコメントは後刻、極力手作業で修正しています。コメントを入力後、反映されない場合でも、少し待ち頂けると幸いです。

※【重要】ご注意:人格攻撃等に関するコメントは禁止です。

当ウェブサイトのポリシーのページなどに再三示していますが、基本的に第三者の人格等を攻撃するようなコメントについては書き込まないでください。今後は警告なしに削除します。なお、コメントにつきましては、これらの注意点を踏まえたうえで、ご自由になさってください。また、コメントにあたって、メールアドレス、URLの入力は必要ありません(メールアドレスは開示されません)。ブログ、ツイッターアカウントなどをお持ちの方は、該当するURLを記載するなど、宣伝にもご活用ください。なお、原則として頂いたコメントには個別に返信いたしませんが、必ず目を通しておりますし、本文で取り上げることもございます。是非、お気軽なコメントを賜りますと幸いです。

コメントを残す

【おしらせ】人生で10冊目の出版をしました

| 自称元徴用工問題、自称元慰安婦問題、火器管制レーダー照射、天皇陛下侮辱、旭日旗侮辱…。韓国によるわが国に対する不法行為は留まるところを知りませんが、こうしたなか、「韓国の不法行為に基づく責任を、法的・経済的・政治的に追及する手段」を真面目に考察してみました。類書のない議論をお楽しみください。 |

【おしらせ】人生で9冊目の出版をしました

| 日本経済の姿について、客観的な数字で読んでみました。結論からいえば、日本は財政危機の状況にはありません。むしろ日本が必要としているのは大幅な減税と財政出動、そして国債の大幅な増発です。日本経済復活を考えるうえでの議論のたたき台として、ぜひとも本書をご活用賜りますと幸いです。 |

岸田内閣が間違っても日間通貨スワップ協議再開などしないよう、明日から来日すると報道されている韓国の最大野党・共に民主党所属の国会議員の方々には「福島汚染水ガー」と大騒ぎしまくって欲しいものです。

米国も欧州も、金融危機の煙、リーマンショック以上の事が起こるかも知れません。

そうなると韓国の現状では、IMF、リーマンの時よりも遥かに複合的に大きな経済危機がくるでしょう。

もしも日本が韓国と、通貨スワップをすれば、日本も一緒に引き釣り込まれてしまい、日本経済も大きな打撃を受けてしまうことでしょう。

リーマン以上の大きな世界的経済危機が来ることも考えて、ここは韓国は切り捨てて、日本経済が早く立ち直れることを考えるリスク管理をすべきと考えます。

その意味では、もっと激しく反日活動に励んでもらい、いくら岸田政権でも韓国を助ける事が出来ないようにして欲しい、あるいは、韓国経済崩壊までの時間稼ぎをして欲しいと思います。

今回触れられていませんが、韓国の場合、さらに自営業者の問題があります。

BBBクラスの格付けを持つ企業ですらなかなか社債を発行できず、資金調達に苦しんでいる現状では、より零細な自営業者は運転資金調達などでさらに厳しい状況に置かれているはずです。おそらくは、第2金融圏では相手にされず、第3金融圏あるいはそれ以下(要するに闇金)に頼らざるを得ない状況だろうと想像されます。仮に第2金融圏で資金調達できたとしても、金利は上限の年利20%が適用されるでしょうし、闇金などでは年利1000%とかいう無茶苦茶な利率なども報告されてます。こんな資金に手を出したら、奇跡のような爆発的業績改善でも発生しない限り、遅かれ早かれ破綻するのは目に見えてます。無借金かつ現金のみで回しているような超零細自営業者(ex. 屋台など)はともかく、今後多くの自営業者が破綻する可能性はかなり高いと見るべきでしょう。

韓国は、全就業者中、自営業者の割合が約25%と、OECD加盟諸国の中でも際立って高いという特徴がありますが、もしも自営業者が大量に破綻した場合、当然ながら失業者が激増することになります。また、たとえ一件当たりの負債が少なくとも、それが束になれば金融市場へのインパクトも十分に考えられます。

そのような状況を回避する、あるいはせめてソフトランディングさせるためには、韓銀が政策金利を下げるよりないのでしょうが、新宿会計士様も指摘されるように、通貨防衛の都合上、韓銀もそうそう簡単には利下げに踏み切れないでしょう。でも、放置すれば、自営業者がバタバタと倒れかねません。それは大きな社会不安を齎す要因になるでしょう。

韓国の家計負債の問題は良く論じられますが、この自営業者の問題もかなり大きな爆弾だと思います。注視しておくべきではないでしょうか。

PFって、所詮はウォン建ての債務なんですから、政府の責で現物を国有化すればいいのでは?

現物渡しで決済すれば、ウォンは不胎化できなくもないのかと・・??

「韓国が破産すれば 在韓日本企業、韓国と取引のある企業に被害が及ぶ。だから日本のためにスワップしよう」という とんでも理論が役人、マスコミ、経済界が囃し立て 野田スワップ拡大した記憶がある。

日本の裏書が為替操作に使われどれだけ 日本、日本企業が被害を受けたか忘れてはいけない。こうゆう愚策をしたから 失われた30年になっている。

韓国で金融不安、経済危機が生じることを日本の金で防ぐのではなく、 韓国の混乱で損失を受ける日本企業を直接支援するのがよいとおもう。

いま韓国では 金融不安。経済沈滞、先端技術不足の予兆がある。

なので ユン政権は 絶賛日本にすり寄り 利得確保モード。

エサを与えたらどうなったか わかっていますよね。

世界的にみると 日本人は相手を疑うことなく信じるので

悪人には 簡単に騙される国です。

かの国は 約束という概念がない 詐欺師ばかりに

見えます(訴訟件数から個人的感想)。

信頼も相手次第。 しっかり学習してくださいね。

例のAT1債が新規発行出来ない件も効いてきそうですね。ノンバンクのAT1債償還はもろに資金不足になりますし、大手銀行のAT1債償還では自己資本比率の問題でノンバンクへの貸付エクスポージャーを減らさなきゃいけない。

もうスイッチがどこで押されるかの問題なように思います。ヘッジファンドはそろそろ仕込みを始めてるんじゃないでしょうか。

日韓スワップ関連はまあもう逃げ切ったんじゃないでしょうか。今からでは遅すぎますし。

信管は英語では「fuze」ですが「nipple」という俗称もあるようです。

先端にあって敏感だからだろうな。

「桜と錨」様は、信管の解説で「装着位置による区分」について

「弾丸に装着する位置によって、弾頭信管 と 弾底信管 の2つの型式に区分されます」と記述されています。

http://navgunschl.sakura.ne.jp/koudou/gaisetsu/gaisetsu_ammo.html##Fuze

脱線に脱線を重ねて恐縮ですがw

エリア88って戦争マンガで爆弾専門家の愛称(コードネーム)が確かNippleだった気がします。そちらで記憶してましたが、現場とか前線のスラングに近いのですかね

>>第2金融圏

は

ノンバンクではない、貯蓄銀行とか単位農協(中央でないほう)のことだからと言いたいが

第2金融圏の一つ、割賦金融(大韓民国ではキャピタル社とよく言う)という文章からは第2金融圏でも預金を扱ってはいないところがある…ようだ!

第3金融圏は、預金を扱えない貸付業者だからノンバンクと言い切れそうだが、第2金融圏は、ノンバンクとは言い切れないんじゃないでしょうか!

https://danielnamy.tistory.com/entry/제-2금융권-은행-종류-범위-알아보기-우량-저축은행-순위