韓国ガス公社が「バイセル型為替スワップ」断ったのも当然

韓国政府が為替スワップ提案もガス公社は拒絶=韓国紙

今度はガス公社との為替スワップだそうです。韓国メディアの報道によると、韓国政府(企画財政部)は韓国ガス公社のLNG購入の実需がウォン安を加速させているとの問題意識から、同社に対して為替スワップ契約を持ちかけたものの、ガス公社側からは断られたそうです。当たり前です。いわゆる「バイセル」型の為替スワップについては、実需企業にとってはメリットが何もないからです。

目次

ウォン安加速?

このところ、しばらく小康状態にあった韓国の通貨・ウォンが、またぞろ下落の傾向を示しつつあるようです。

国際決済銀行(BIS)のデータに基づけば、ウォンの対米ドル相場(USDKRW)は2009年3月頃に1ドル=1583ウォンを付けるなどしましたが、こうした時期を除けば、おおむね1ドル=1100~1200ウォン前後で取引されてきました。

ところが、昨年から為替レートが再びウォン安に振れ、一時期1ドル=1450ウォン前後にまで売られ、その後はいったん1200ウォン台にまで戻ったのですが、年が明けて2月頃から再び1ドル=1300ウォン台を超えることも増えてきました(図表1)。

図表1 USDKRW

(【出所】BISウェブサイト “Download BIS statistics in a single file”, US dollar exchange rates (daily, vertical time axis) データを参考に著者作成)

米韓金利差拡大も…利上げに踏み切れない韓国銀行

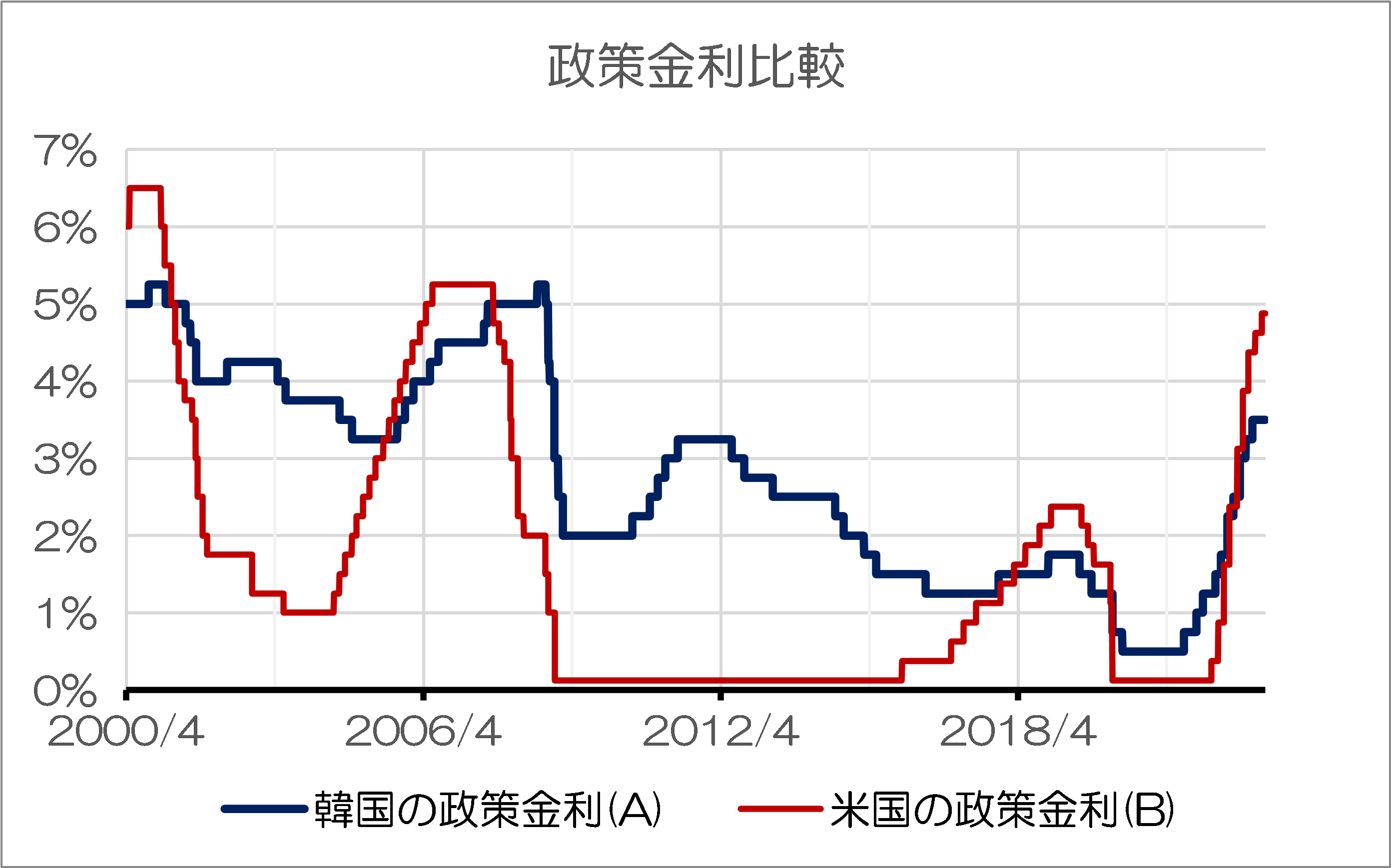

米国の急速な利上げを受け、韓国市場では内外金利差が拡大し、ドル高に振れやすい地合いが続いていることなども影響しているのかもしれません(図表2)。

図表2 政策金利・米韓比較

(【出所】BISウェブサイト “Download BIS statistics in a single file”, Policy rates (daily, vertical time axis) データより著者作成)

米韓金利差は現在、すでに1.5%ポイント近くにまで開いているわけですが、その一方、韓国銀行としてはおいそれと利上げに踏み切るわけにはいきません。韓国の国内的に、高金利が容認できないからです(『金利高止まりの韓国、「限界企業」と不動産PFが信管』等参照)。

今度はガス公社との為替スワップ

現在のドル・ウォン相場も小康状態にあるとはいえ、これがいつまでも続くという保証があるわけではありません。そして、これに対する通貨当局の危機意識もかなりのものがあるようですが、こうしたなか、少し興味深い話題があるとしたら、これでしょう。

【独自】政府、30億ドル外国為替スワップSOS打ったが…ガス公社は「NO」【※韓国語】

―――2023.04.22.13:00付 ソウル経済より

これは、韓国メディア『ソウル経済』が「独自」と銘打って報じたもので、韓国政府が韓国ガス公社に対し、30億ドルの為替スワップ契約の締結を打診したものの、韓国ガス公社の側は「株主からの反発」を懸念し、これを拒絶した、とするものです。

同メディアは「政府関係者が22日に明らかにした」として、次のような趣旨のことを報じています。

- 企画財政部は先月、ガス公社に対し、30億ドル・1件あたり3ヵ月外国為替スワップの締結を打診した

- 政府関係者は「最近のエネルギー価格の上昇でガス公社のドル需要が大きく増えた」、「為替スワップによりガス公社のドル需要を分散させることで外為市場の負担を減らそうとする趣旨」と説明した

- しかし、ガス公社側は自社が上場会社であることも踏まえ、為替スワップ締結後に為替リスクに晒されることなどを嫌気して政府提案を拒否した

…。

実需によりウォン安が進むのを食い止める狙い

なかなかに、興味深い発想です。

ウクライナ戦争などの影響もあり、LNGの国際的な価格が高騰するのに加え、昨年を通じたウォン安(というよりも「ドル高」でしょうか?)の影響もあり、韓国ガス公社がLNGを買い付けた代金の決済でドル需要が増え、ウォン安要因になっている、というメカニズムです。

この記事を解釈するならば、企画財政部の意図としては、ガス公社のLNG代金決済に備えてあらかじめ市場外でガス公社にドル資金を供給することで為替市場に影響を与えるのを回避し、市場が落ち着いているタイミングでガス公社がウォンを売ってドルを買い、それを企画財政部に返済させるつもりだったのでしょう。

契約当事者が韓国銀行ではなく企画財政部である、という点については、少し違和感がないわけではありません。財務省外為特会が外貨準備を管轄している日本と異なり、韓国では外貨準備を管轄しているのは政府ではなく中央銀行である韓国銀行だからです(※)。

(※というよりも、著者自身が調べた限り、世界各国では外貨準備は政府ではなく中央銀行が管轄しているというケースの方が多いため、「外貨準備の管轄が中央銀行であること」に関しては、日本よりも韓国の方が世界的な標準に近いのではないかと思います。)

ただ、通貨当局が大口需要家に対し、あらかじめ為替スワップ取引で外貨を供給することで直物為替市場に与える影響を回避する、という発想自体は、どこかで見た覚えがある方も多いでしょう。

何を隠そう、当ウェブサイトでも数日前の韓国通貨当局が再び国民年金と「為替スワップ」を締結』でも取り上げたとおり、韓国ではすでに、韓国銀行が国民年金との間で為替スワップを締結した、という先行事例があるからです。

大口の外貨需要者(この場合は外貨建て有価証券などに投資しようとする国民年金やLNGなどの代金を支払おうとするガス公社)に対し、通貨当局が外貨準備から一時的に米ドルなどの外貨を融通することで、スポット外為市場で値崩れが発生することを防ぐ、というわけです。

そして、外貨準備から外貨を借り入れた需要者は、たとえば3ヵ月の間に市場動向を見ながら少しずつウォンを売って外貨を購入し、それを通貨当局に返済すれば、通貨市場に与える影響を最小化することができる、というのが韓国の通貨当局としての目論見でしょう。

たった数十億~数百億ドルというレベルの取引で為替市場が大きく動いてしまうというのも、私たち日本国民からすれば驚きです(※日本円の場合はスポット市場における数百億ドルほどの取引で通貨が暴落することはほとんどありません)。

しかし、『建国来70年ぶり外為改革、失敗なら通貨危機も=韓国』などでも説明したとおり、韓国の場合は為替市場(現物受渡)が韓国国内に限られており、取引時間も韓国国内の営業時間に限られるなど、マーケットが非常に薄いという特徴があります。

このため、この手の為替スワップ契約を活用することで、スポット外為市場に及ぶ影響を回避することができれば、たしかに韓国の外為市場にとっては「値崩れ」を回避(あるいは先送り)することができる、という効果もあるのかもしれません。

「バイセル」でガス公社に損失が生じる可能性

ただ、この場合、ひとつ、困った問題が生じます。

それは、資金需要者(国民年金やガス公社)にとっては、為替スワップは一種のデリバティブである、という点です(※余談ですが、日本の法体系に基づけば、厳密には金融商品取引法に基づくデリバティブではなく「先物外国為替取引」です)。

ここで、簡単な設例を置きましょう(数値はすべて架空です)。

設例

ガス公社は2023年4月25日、為替スワップ取引により、韓国銀行から100億ドルを借り入れることにした。スポットレートは1ドル=1300ウォン、借入実行日は4月27日、取引満了日は7月26日とする。なお、説明の都合上、「直先フラット」と仮定し、ドル・ウォン金利差は考慮しない。

つまり、契約スタート時において外貨を購入(バイ)し、取引満了日にその外貨を売却(セル)する、という取引であり、この手の取引を為替スワップの世界では「バイセル」と呼ぶことが一般的です。

このバイセルの設例では、ガス公社が4月25日時点で契約を締結し、その2日後に100億ドルを借り入れますが、1ドル=1300ウォンですので、13兆ウォンを韓国銀行に支払います。そのうえで、ガス公社は7月26日の取引満了時点までに100億ドルの資金を確保する必要があります。

このとき、スポット市場で急にウォン高・ドル安になり、たとえば1ドル=1200ウォンとなった場合には、ガス公社側はとても儲かります。100億ドルを購入するウォン資金は、12兆ウォンで済むからです。ガス公社は12兆ウォンで購入した100億ドルを韓国銀行に渡し、13兆ウォンを受け取ることで、1兆ウォンの利益が生じます。

しかし、逆にスポット市場で急にウォン安・ドル高になり、たとえば1ドル=1400ウォンとなってしまうと、ガス公社は逆に1兆ウォンの損失を被ります。1ドル=1400ウォンで100億ドルを購入するのに必要な資金は14兆ウォンに跳ね上がってしまうからです。

これが国民年金の場合ならば、まだ話は理解できます。国民年金は借りた外貨で有価証券などの金融資産を購入するからであり、ウォン安が進めば為替スワップから損失が生じますが、購入した有価証券からは利益が発生するため、事実上のヘッジ効果が働くからです。

しかし、ガス公社の場合、借りた外貨で購入するのはLNGであり、その後、為替変動が生じたとしても、いったん購入したLNGの販売価格を引き上げる、というわけにはいきません。したがって、ウォン安が進めば、その分、ガス公社は丸々損失を被ることになるのです。

どう考えても使い方を間違えている

どう考えても、為替スワップの使い方を間違えています。

通常、輸入企業は「先物買い」と呼ばれる取引を行うことが一般的ですが、これは、ガスを購入する予定日(たとえば3ヵ月先)までの為替変動をヘッジする目的で、あらかじめ定められたレートで外貨を購入する契約を行うことです。この場合、3ヵ月後の取引における為替レートを現時点で確定させることができます。

しかし、先ほど紹介した「バイセル」の場合だと、逆にガス公社側は3ヵ月後にドルを返済するまでの期間の為替変動リスクを負うことになりますので、常識的に考えて、ガス公社側にはメリットは皆無です。

こうしたなかで、先ほどのソウル経済の記事の続きを読むと、こんな記述があります(日本語としてできるだけ自然な表現となるよう、文章については整えています)。

「企画財政部はガス公社が為替相場の変動を増幅したとみている。ウクライナ戦争でLNG価格が上昇したこともあり、ガス公社のドル需要が押し上げられ、結果的に外為市場の安定が損なわれた、ということだ」。

そのうえで同紙によれば、LNG価格上昇の余波で昨年、LNG輸入額は568.3億ドルと「史上最高」を更新。1年前の308.4憶ドルと比べると85%も急増している、というのです。

しかし、こうした政府の提案も、為替リスクを懸念するガス公社側が断った、ということです。

当たり前でしょう。先ほど指摘したとおり、バイセルはそれに釣り合う為替リスクが存在する場合のヘッジ戦略として使われることが多く、ガス公社のような実需企業が使用することが想定されているものではないからです。

何とも本末転倒

ただ、同紙によれば、企画財政部はまだガス公社との為替スワップ締結を諦めていないようです。今年下半期に向けて、「昨年冬季のようにガス公社のドル需要が多い場合に備えなければならない」からなのだそうです。

何とも本末転倒です。

基本的に、為替ヘッジはそれぞれの事業会社等の責任で行うべき筋合いのものであり、政府や通貨当局が口をはさむことではありません。日本の場合、「円安の進行を防ぐために財務省が電力会社やガス会社と為替スワップを締結しようとしている」、といった話は聞いたことがありません。

そもそも日本の場合だと、通貨オプション、為替予約、為替スワップ、通貨スワップといった為替ヘッジ手段は大手銀・大手証券会社等にとっての得意分野ですし、これらについてはインターバンク市場でも活発に取引が行われています。

結局のところ、ちょっとスポット市場で大きな取引があったくらいで、あるいはちょっと貿易赤字・経常赤字が続いたくらいで、通貨市場が不安定になるというのは、それだけ韓国の外為市場が成熟していない、という証拠なのかもしれません。

いずれにせよ、まだ韓国では当面、外為市場が不安定な展開が続きそうであり、こうしたなかで近隣にあるお人よしの「鴨葱」国家の財務省や外務省が安易に通貨スワップ締結に応じないか、有権者としては深い関心を持って見守るべき論点のひとつといえるのかもしれません。

本文は以上です。

日韓関係が特殊なのではなく、韓国が特殊なのだ―――。

— 新宿会計士 (@shinjukuacc) September 22, 2024

そんな日韓関係論を巡って、素晴らしい書籍が出てきた。鈴置高史氏著『韓国消滅』(https://t.co/PKOiMb9a7T)。

日韓関係問題に関心がある人だけでなく、日本人全てに読んでほしい良著。

読者コメント欄はこのあとに続きます。当ウェブサイトは読者コメントも読みごたえがありますので、ぜひ、ご一読ください。なお、現在、「ランキング」に参加しています。「知的好奇心を刺激される記事だ」と思った方はランキングバナーをクリックしてください。

読者コメント一覧

※【重要】ご注意:他サイトの文章の転載は可能な限りお控えください。

やむを得ず他サイトの文章を引用する場合、引用率(引用する文字数の元サイトの文字数に対する比率)は10%以下にしてください。著作権侵害コメントにつきましては、発見次第、削除します。

※現在、ロシア語、中国語、韓国語などによる、ウィルスサイト・ポルノサイトなどへの誘導目的のスパムコメントが激増しており、その関係で、通常の読者コメントも誤って「スパム」に判定される事例が増えています。そのようなコメントは後刻、極力手作業で修正しています。コメントを入力後、反映されない場合でも、少し待ち頂けると幸いです。

※【重要】ご注意:人格攻撃等に関するコメントは禁止です。

当ウェブサイトのポリシーのページなどに再三示していますが、基本的に第三者の人格等を攻撃するようなコメントについては書き込まないでください。今後は警告なしに削除します。なお、コメントにつきましては、これらの注意点を踏まえたうえで、ご自由になさってください。また、コメントにあたって、メールアドレス、URLの入力は必要ありません(メールアドレスは開示されません)。ブログ、ツイッターアカウントなどをお持ちの方は、該当するURLを記載するなど、宣伝にもご活用ください。なお、原則として頂いたコメントには個別に返信いたしませんが、必ず目を通しておりますし、本文で取り上げることもございます。是非、お気軽なコメントを賜りますと幸いです。

コメントを残す

【おしらせ】人生で10冊目の出版をしました

| 自称元徴用工問題、自称元慰安婦問題、火器管制レーダー照射、天皇陛下侮辱、旭日旗侮辱…。韓国によるわが国に対する不法行為は留まるところを知りませんが、こうしたなか、「韓国の不法行為に基づく責任を、法的・経済的・政治的に追及する手段」を真面目に考察してみました。類書のない議論をお楽しみください。 |

【おしらせ】人生で9冊目の出版をしました

| 日本経済の姿について、客観的な数字で読んでみました。結論からいえば、日本は財政危機の状況にはありません。むしろ日本が必要としているのは大幅な減税と財政出動、そして国債の大幅な増発です。日本経済復活を考えるうえでの議論のたたき台として、ぜひとも本書をご活用賜りますと幸いです。 |

1997年のアジア通貨危機のとき韓国政府が国内のゴールドを相場よりも高値で買い上げたことがあった。これと似た発想かな。

懐具合が結構悪いんじゃないかな?

海外の投機筋にそのへん見透かされて逆効果では?

通貨当局が外貨準備から一時的に米ドルなどの外貨を市場外取引で融通し、得たウォンを原資に ”当局の責任で” 米ドルを買い戻せばいいだけのことなのかと。

*「一方的にリスクを負ってくれ!」ってのは、ものを頼む側の言うことではないですね。

民間の持ってる外貨にたからないで、公式発表している4000億ドルの外貨を使えばいいのに、そうしない理由はもう明らかですね。クズ外貨で実勢価値は1000億ドルを切ってると見ました。見栄と虚栄の国らしい実態かと思います。どこぞの鴨葱国家が余計な事をしないのであれば、常軌を逸する異様な反日国家の凋落する様を生暖かい目で見れるのですが、こっちに火の粉が飛んで来そうで心配です。

ロシア政府が開戦直後に、ロシア企業の外貨収入をルーブルに転換することを義務づける措置を発表していた記憶があります。

政府が自国通貨下落を防ぐために企業に為替リスクを負わせるって意味では似てますよね。

韓国政府が為替損失を補償するなら公社も受けなくもないんでしょうけど。為替介入色は強まるかな?

>韓国政府が為替損失を補償するなら公社も受けなくもないんでしょうけど。

私もそう考えました。「お国にお世話になっているのでご恩に報いたいけど為替損失が出ると株主に説明が付かないので為替損失が出たときは国が全額損失補填してもらえるなら引き受けましょう」と答えるのが良かったのではないでしょうかね。「その代わり為替利益が出たら半分は国に寄付します」とでも言っておけば拒否するよりマシでしょう。国が拒否する分はカドが立たないから国の方で「そんなことできるか」と言われるなら「それではこの話は責任が取れないのでここまでにしましょう」とあしらうのが最良の方法のような気がします。

最初,韓銀がガス公社に為替スワップをもちかけたというこの話を聞いたとき、確かに刹那的には外為市場でのドル買いを抑制できても、いずれはガス公社に返済のためのドル買いの必要が生じるんだから意味ないじゃんと、その意図するところが全く分からなかったのですが、本記事の懇切な解説を読んで,ようやく理解できました。

要するに「分からなくて当たり前」ということですね(笑)。

「借りて回す」が習い性となっているカノ国では、順回転しているときの旨味はいつも思惑に入っているが、その逆回転もありうることには思いが至らない、ないしはそれを考慮するのを拒絶する、思考回路の遮断が起きるってことなんでしょうね。

大韓民国銀行のドル資産が減らないのですよ、これができたら。

これは単なるドルの貸付けです、スワップでなく。

小さなウォン市場ではお前(ガス公社)の莫大な『ドル買い/ウォン売り』に対応してドル買をしてやるのは俺(大韓民国銀行)だけだ。

だから市場外でドルを貸してやる、紙屑ウォンを担保に。

期日が来たらきっちりドルを返せよ!

ということですから!

融通した額に見合うウォンを預かるなら、後日当局がそれを自分で外貨に変えれば良いと思うのですがね??

それをやると【ドル高/ウォン安】になる。

それ以前に大韓民国銀行が『ドル買/ウォン売り』の注文を出して、それに対応してドルを売る(紙屑ウォンを受け取り、そのかわりに大量の基軸通貨ドルを手放す)お人好しが存在するとでも!

まあ、大韓民国銀行だけでしょうね、ドル/ウォン市場で大量のドル(現なま)を紙屑(ウォン)と交換しなければならないのは。

大量の紙屑ウォンを大量の基軸通貨ドルと交換できた者は二度とウォン市場に近寄らない、ドルを手羽なさない。

。折角手に入った大量の基軸通貨ドルを大量の紙屑(ウォン)にかえたりしませんよ。

最近チョンセの仕組みも大崩壊したらしく(日本のマスコミは一切報じないので余程不都合な母国情報なのでしょう)、もしかしたらわたしのささやかな願いである、隣国のグランド・ゼロがまもなく見られるかもしれません。

ただどういうわけか、富士山の噴火とか、日本国債の大暴落ネタと同列で、起こりそうでおこらないんですよね。

自国の韓国ガス公社にさえ相手にされない”為替”スワップなのに さらに図々しくも 日本に恩着せがましく”通貨”スワップを迫ってくる。

きもちわるい。

>たった数十億~数百億ドルというレベルの取引で為替市場が大きく動いてしまうというのも、私たち日本国民からすれば驚きです(※日本円の場合はスポット市場における数百億ドルほどの取引で通貨が暴落することはほとんどありません)。

正直想像もつかない金額ですが、専門家の立場から見た相場観を知ることが出来て大変勉強になります。

数字を正しく評価するのって、難しいけど大事なことだと思います。