建国来70年ぶり外為改革、失敗なら通貨危機も=韓国

韓国はGDPで世界10位圏入りをうかがう「経済大国」のわりには、1948年の建国以来、外国の銀行等にウォン外為市場への参加を認めてこなかったという、非常に遅れた国でもあります。その韓国が外為市場規制を部分的に撤廃するのだそうですが、これが吉と出るか、凶と出るかについては、金融評論的には興味深い現象です。

目次

通貨の機能

世界の通貨の数はよくわからない

「世界には通貨がいくつあるのか」。

著者自身がかつて試算したところ、だいたい165~170ほどではないか、という結論に落ち着きました。

通貨の数がハッキリしない理由はいくつかあるのですが、その理由は、「国の数」と「通貨の数」が一致しないうえ、「通貨」そのものがうまく定義できないからです。

国の数と通貨の数が一致しないのは、欧州を中心に複数国が使用しているユーロ、アフリカで複数国が使用しているCFAフランのような「共通通貨」が存在することに加え、パラオや東ティモールのように、自国の独自の通貨を持たず、外国通貨(米ドルなど)を使用しているという事例があるからです。

あるいは逆に、中国のように、同一国内で複数の通貨を使用しているケースもあります。具体的には、中国本土では人民元、香港では香港ドル、マカオではマカオ・パタカ(と香港ドル)が使用されており、これも「国の数」と「通貨の数」にズレが生じる原因でもあるのです。

それは通貨といえるのか

その一方で、通貨の定義も悩ましい問題です。

たとえば、英ポンド(スターリング・ポンド、英pound sterling)は英国で使用されているおカネとして知られていますが、スコットランド、北アイルランド、ジブラルタル、マン島などでは地域独自のポンド紙幣が発行されており、これらはロンドンを含むイングランドなどでは法定通貨ではありません。

このため、「スコットランド・ポンド」や「ジブラルタル・ポンド」、「北アイルランド・ポンド」をそれぞれ「スターリング・ポンド」とは別の通貨だと定義すれば、通貨の数はもう少し増えることになるでしょう。

また、以前の『「物資不足」なのに「物価安定」?北朝鮮経済の謎解き』などでも取り上げたソマリア・シリング、つまり1991年に崩壊したソマリア政府がかつて発行していた紙幣のように、すでに消滅した国家が発行していた通貨がいまだに現地で流通し続けているというケースもあるようです。

これとは逆に、通貨自体は法的には存在しているものの、事実上、その通貨が使われなくなっているというケースもあります。ジンバブエのケースだと、公式にはすでに自国通貨自体が廃止されているようですが、それでもいちおうは通貨の数にカウントするという考え方もあります。

さらには、国によっては米ドルなど外国通貨を使っているものの、何かの記念で独自の通貨を発行することもあるようです(パラオドルなど)。記念通貨であろうがなんであろうが、法制的には(いちおうは)「通貨」ではあるものの、こうした「記念通貨」自体が現地で通貨として通用するのかどうかは、知りません。

通貨の3大機能

それよりも重要な注意点があるとしたら、「地球上のすべての通貨が同じように通用するというものではない」、ということでしょう。

そもそも通貨には、一般に「①価値の尺度」、「②価値の交換」、「③価値の保存」という3つの機能があるといわれています。

このうちの「①価値の尺度」とは、世の中のモノやサービスの価値を「おカネ」という尺度を使ってわかりやすく表示する機能であり、たとえば「ダイコン1本200円」、「コメ5キロ2000円」と表示されていれば、「ダイコン10本とコメ5キロが同じ価値だ」ということが、誰の目にも明らかになります。

次に「②価値の交換」とは、世の中のモノやサービスを購入するという機能のことです。スーパーで「ダイコン1本200円」と表示されていれば、200円をスーパーに支払えば、あなたはそのダイコンを自分の所有物にすることができます。自宅に持ち帰ってブリ大根を製造しても良いかもしれません。

そして「③価値の保存」とは、おカネ(現金、銀行預金、金融商品など)のかたちで価値を将来に向けて持ち越すことができる、という機能です。

私たち現代人は労働の対価(賃金など)をおカネに替え、今日使わなかったおカネは将来に向けて蓄える、ということができますし、貯まったおカネは将来、家を買う頭金にしても良いですし、子供の教育資金に使っても良いかもしれません。

通貨の3大機能

- ①価値の尺度…モノ、サービスの価値を貨幣的に一元的な尺度で表示する機能

- ②価値の交換…モノ、サービスを購入する機能

- ③価値の保存…現時点における価値を将来に向けて保存する機能

(【出所】著者作成)

国際的に通用する通貨とは?

価値の交換・保存機能が備わっている通貨は限られている

このうち「①価値の尺度」については、おそらくどんな通貨であっても備わっているものであろうと思われるため、説明の必要はないでしょう。

しかし、「②価値の交換」、「③価値の保存」に関していえば、地球上のすべての通貨に等しく備わっているとは言い難いものです。

一般に、通貨の使い勝手は、その通貨の法制上の制約が少なければ少ないほど上昇しますし、また、制約が少ない通貨の場合は金融商品(株式、債券などのオーソドックスな有価証券に加え、証券化エクスポージャー、ファンド投資、デリバティブ取引等)が複雑に発展し、その分、市場関係者の使い勝手も上昇します。

これに対し、規制が強い通貨(たとえば中国の人民元など)の場合、国境を越えた自由な投資が難しく、その分、金融市場の発達も中途半端なものに留まります。

このことがわかる統計データはいくつかあるのですが、ここでは2つほど、典型的な事例を紹介しましょう。

SWIFTランキングで見る人民元の地位

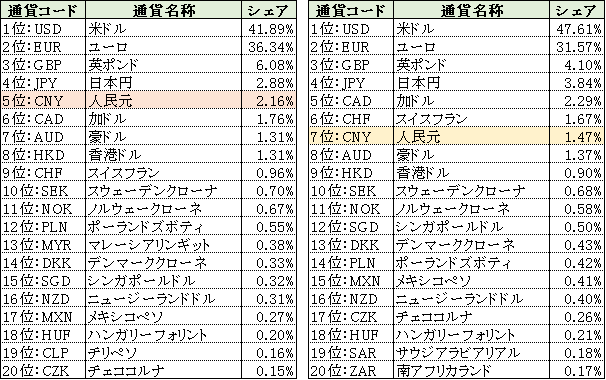

ひとつめは、国際送金を担っている組織であるSWIFTが毎月発表している『RMBトラッカー』というレポートに掲載されている、国際送金における通貨別シェアを示したランキング表です(ランキング表にはユーロ圏を含めたものとユーロ圏を除外したものがあります)。

図表1は、2022年12月時点における通貨別の国際送金シェアです(左がユーロ圏込みのみの、右がユーロ圏を除外したもの。なお、画像ではなくテキストにしたデータについては『国際化が止まった人民元:中国は何を恐れているのか?』をご参照ください)。

図表1 通貨別国際送金シェア(2022年12月。左がユーロ圏込み、右がユーロ圏除外)

(【出所】SWIFT『RMBトラッカー』をもとに著者作成)

これによると、国際送金の世界では米ドル、ユーロ、英ポンド、日本円の存在感が大きいものの、中国の通貨・人民元が上位に来ていることがわかります。

国際送金は先ほどの「3大機能」のうちの「②価値の交換(決済)」と関わる部分ですが、近年、人民元が国際送金の世界で着実に存在感を示していることは、国際送金の世界で人民元の使用が増えていることを示唆するものでもあります。

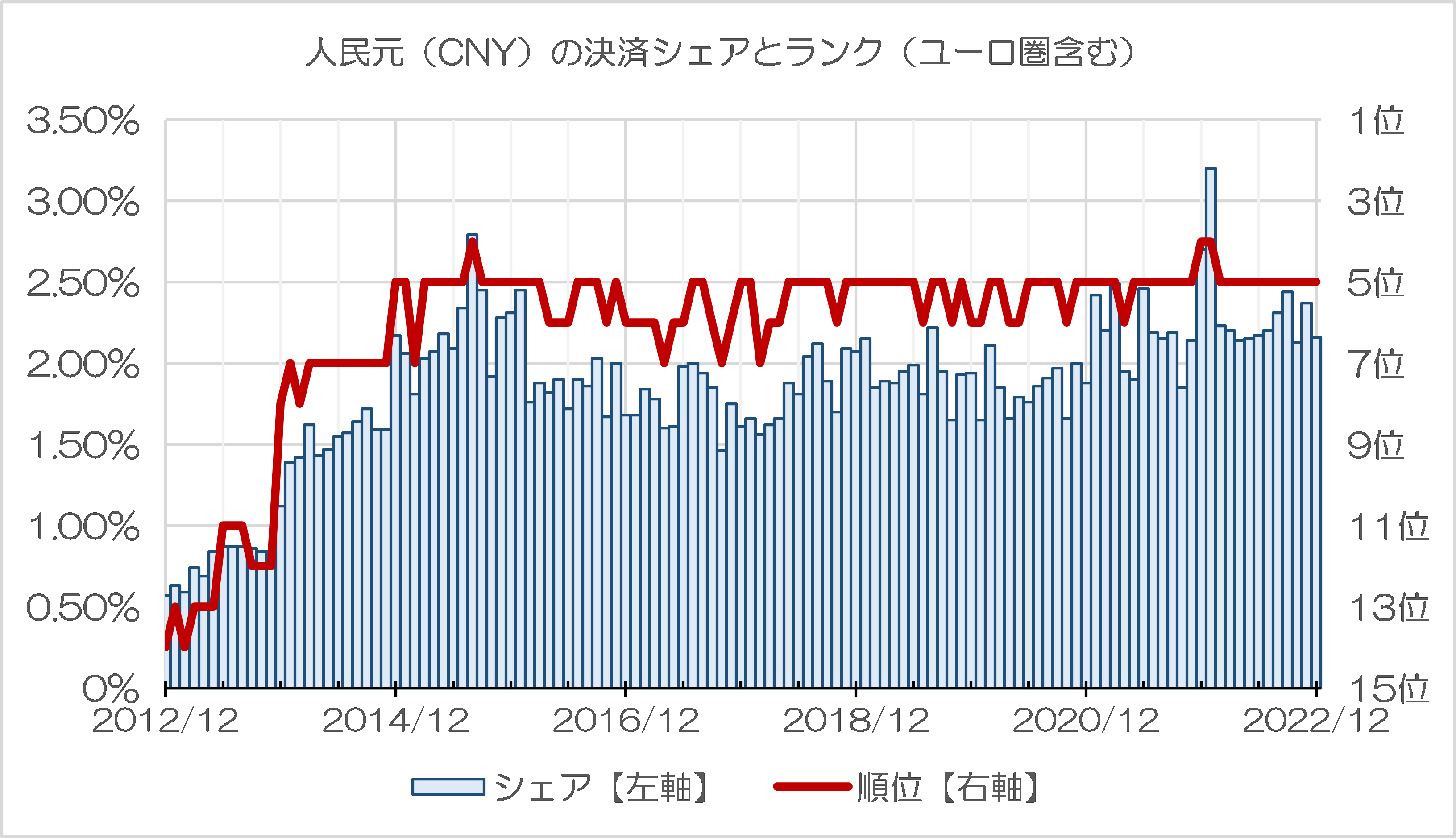

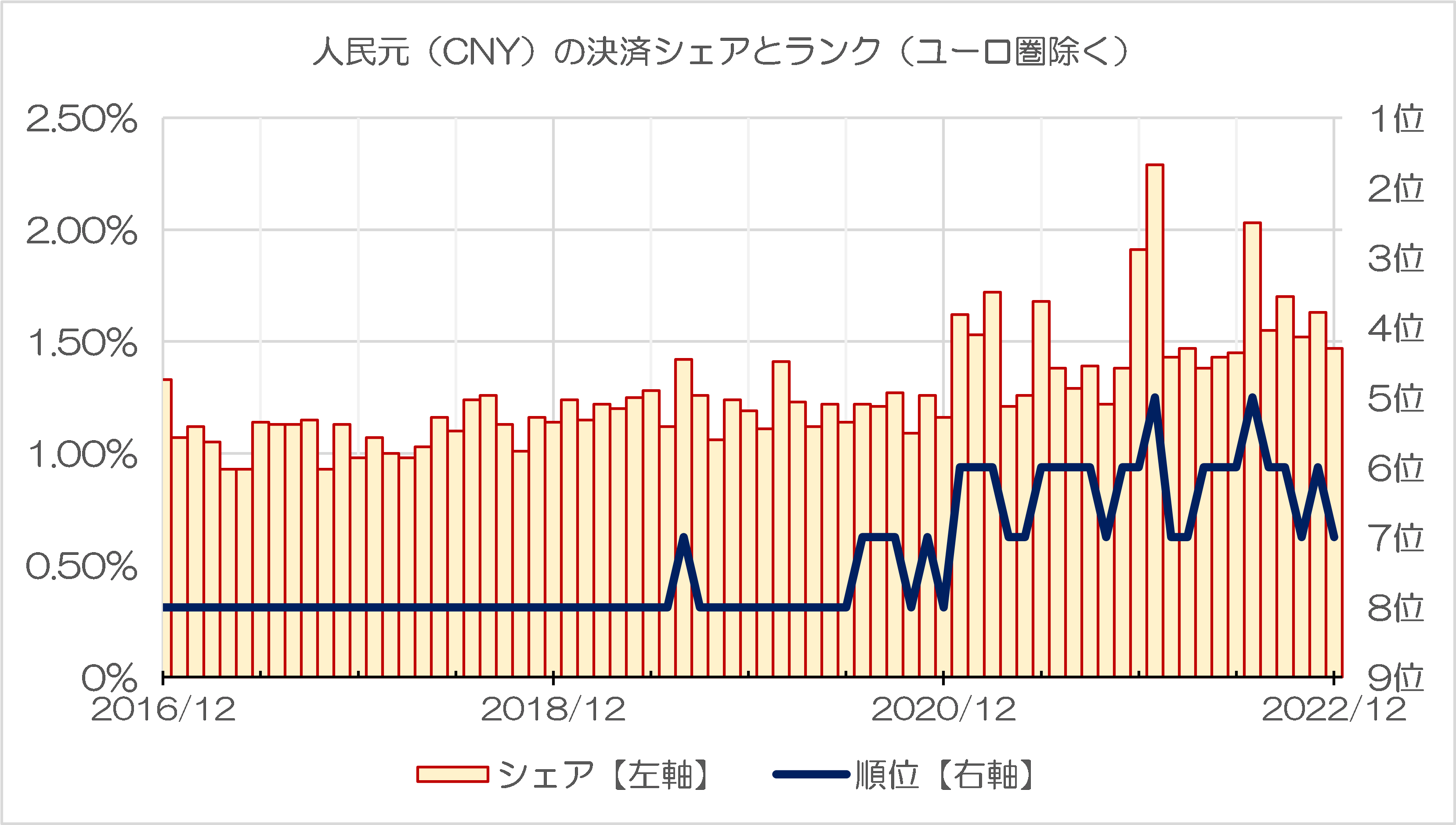

ただ、これについて過去のデータを追いかけてみると、非常に不自然な動きが浮上します。人民元に関しては、国際送金シェア、ランキングともに、2015年ごろを境に成長がピタッと止まっているのです。ユーロ圏を含めた推移が図表2、ユーロ圏を除外した推移が図表3です。

図表2 人民元(CNY)の決済シェアとランク(ユーロ圏含む)

(【出所】SWIFT『RMBトラッカー』をもとに著者作成)

図表3 人民元(CNY)の決済シェアとランク(ユーロ圏除く)

(【出所】SWIFT『RMBトラッカー』をもとに著者作成)

これらのグラフで見ると、人民元の決済シェアが一時的に膨張することはあり(たとえが2021年12月、2022年1月など)、また、人民元が日本円を抜くことも過去に何度かあったのですが(たとえば2015年8月、21年12月、22年1月)、やはりもとに戻ってしまいます。

非常に不思議な動きです。

オフショア債券市場の状況

このヒントとなり得るのでしょうか、ある通貨の使い勝手の良さを示すもうひとつの尺度として取り上げておきたいのが、国際決済銀行(BIS)が作成・集計している『債務証券統計』(Debt Securities Statistics)と呼ばれる統計データです。

これによれば、「非居住者による債券発行額」の通貨別の残高を把握することができますが、やはり圧倒的に強いのが米ドルであり、ユーロ、英ポンド、日本円、豪ドル、スイスフランなどがこれに続きます(図表4)。

図表4 通貨別・非居住者による債券発行額(2022年9月時点)

| 通貨 | 金額 | シェア |

|---|---|---|

| 1位:米ドル | 13兆0466億ドル | 50.11% |

| 2位:ユーロ | 9兆4872億ドル | 36.44% |

| 3位:英ポンド | 1兆8426億ドル | 7.08% |

| 4位:日本円 | 3228億ドル | 1.24% |

| 5位:豪ドル | 2394億ドル | 0.92% |

| 6位:スイスフラン | 1850億ドル | 0.71% |

| 7位:人民元 | 1521億ドル | 0.58% |

| 8位:加ドル | 1345億ドル | 0.52% |

| 9位:香港ドル | 1134億ドル | 0.44% |

| 10位:スウェーデンクローナ | 1061億ドル | 0.41% |

| その他 | 4043億ドル | 1.55% |

| 合計 | 26兆0340億ドル | 100.00% |

(【出所】BISウェブサイト “Download BIS statistics in a single file”, Debt securities statistics データより著者作成)

このデータは地味であまり目立たないものですが、じつは通貨の使い勝手を推し量るうえで、大変に重要なものです。というのも、この「非居住者による債券発行額」こそ、ある通貨の使い勝手を示す尺度のひとつとして有益だからです。

たとえば日本でも外国の企業や政府が日本市場で債券を発行することがありますが(いわゆる「サムライ債」)、これも「非居住者による債券発行」の事例でしょう。

しかし、人民元については、2022年9月末時点で非居住者債券発行額は1521億ドル、世界シェアは0.58%ですが、この推移をとってみると、やはり2015年前後を境に人民元建ての非居住債券市場の規模の成長がストップしていることがわかります(図表5)。

図表5 非居住債券の発行額・シェア(人民元)

(【出所】BISウェブサイト “Download BIS statistics in a single file”, Debt securities statistics データより著者作成)

直近の2022年9月に関しては、発行額が1500億ドルを突破して過去最大となっていますが(ロシアあたりが人民元建ての債券を発行しているのでしょうか?)、2015年ごろまでの旺盛な成長曲線が、突如として止まったことは、非常に気になる点ではあります。

結局のところ、中国の金融当局としては、人民元の国際化をこれ以上進めるつもりはないのではないか、といった仮説も浮かんできます。というのも、人民元の国際化が進むと、中国の当局にとっては意図せざる資金流入・流出が発生しかねないからです。

トリレンマと意図せざる資金流出入

ではなぜ、「意図せざる資金流出入」が脅威なのでしょうか。

その理由として真っ先に考えられるのは、「国際収支のトリレンマ」にあります。

これは、「①資本移動の自由」、「②金融政策の独立」、「③為替相場の安定」という3つの政策目標を同時に達成することは絶対にできない、とする、経済学における一種の「おきて」のようなものでしょう。

これについては、著者自身は「(1)先進国型」、「(2)香港型」、「(3)発展途上国型」の3つの類型に分類できると考えており、また、「(2)香港型」の亜流(?)として「(4)ユーロ型」というものがあると考えています。

(1)先進国型

まず、「先進国型」とは、①自国の資本市場を外国に開放し、かつ、②金融政策の独立を追求するかわりに、③為替相場の安定を政策目標としては放棄する、というパターンです。日本、米国、英国などがその典型例でしょう。

自国の資本市場を外国に開放している国の場合、その国の通貨が外国にも広く受け入れられるようになる(かもしれない)、といったメリットが生じる反面、国際資本フローが不安定になりがちです。とくに中央銀行が利上げ、利下げなどを行うと、多くの場合、それだけで為替相場にも大きな影響が生じます。

ただ、日米英などの先進国の場合は、為替相場の変動については基本的に市場原理に委ねており(※昨年の日本のように、ごくまれに為替介入を行うこともありますが、それは例外的なものです)、国際資本フローの自由と金融政策の独自性を大切にしているのです。

香港型と途上国型の問題点

(2)香港型

その一方で、著者自身が「香港型」と呼んでいるのは、①自国の資本市場を外国に開放し、かつ、③為替相場の安定(ペッグ制度など)を追求する代償として、②金融政策の独立を放棄する、というパターンです。

香港の場合は1米ドル=7.8香港ドルを中心とするカレンシーボード制を採用しており(厳密には1米ドル=7.75~7.85香港ドルの範囲での動きが容認されています)、為替相場をこの範囲にとどめるため、香港金融管理局(HKMA)の金融政策は、米FRBにほぼ連動しています。

また、ERM2規制に基づき、自国通貨クローネを狭いレンジでユーロに連動させているデンマークも、「香港型」の典型例でしょう。

こうした香港型の場合、資本移動の自由を容認しつつ、基軸通貨たる米ドルに対する為替変動もほぼ生じないことで為替相場が安定するというメリットもあるのですが、その反面、金融政策を通じた景気の調整という機能については、ほぼ失われてしまっています。

極端な話、香港が不景気であったとしても、米国が好景気で利上げせざるを得ない状況に追い込まれた場合には、「不景気なのに利上げしなければならない」、という事態も生じますし、香港でインフレが問題となっているときに米国が利下げをした場合は、「インフレ下で利下げしなければならない」こともあるのです。

(3)発展途上国型

ただ、上記(1)(2)は、いずれも「国際的な資本移動の自由」が保証されている場合に生じる現象であり、極端な話、資本移動に制限を加えたら、「②金融政策の独立」と「③為替相場の安定」を、同時に追求することができます。

その典型例こそが、中国でしょう。

中国の場合、外国人投資家が自由に中国本土の株式、債券などの金融商品を売買することは難しく、通貨・人民元自体は国際化が不十分な状態にあります。決済通貨としての重要性はある程度増えてきていますが、資本市場の対外開放という意味ではまったく進んでいません。

その結果、中国は金融政策の自由と為替相場の安定を同時に手に入れている、というわけです。

また、ウクライナ侵略戦争の結果、西側諸国から厳しい経済制裁を受けているロシアの場合も、金融政策の独立と為替相場の安定が(結果的には)達成できているのですが、その分、ロシアの通貨・ルーブルは国際的な決済市場から事実上締め出されてしまい、資本移動の自由が損なわれています。

余談:ユーロ型の現状

(4)ユーロ型

なお、上記(2)香港型の「亜種」があるとしたら、それはユーロなどの「共通通貨」でしょう。ユーロ圏内では資本移動は自由ですし、また、通貨自体が同一である以上、「為替相場」というものは、絶対に動きません。しかし、結果的にユーロ圏内に関しては各国が独自の金融政策をとることができなくなります。

ユーロ圏ではフランス、ドイツ、イタリア、スペインなどのように、国が違っているにも関わらず同じ「ユーロ」という通貨を使用しており、また、国によって景気や失業率が異なっているにも関わらず、ユーロ圏内で一律の金融政策が適用されていることが大きな問題となっています。

ユーロ圏は今日に至るまで、何とか瓦解せずに続いていますが、それでもさまざまな問題を抱えています。やはり、ユーロ圏の大きな問題点は、通貨統合により金融政策だけ統一されたにも関わらず、ユーロ圏内での財政統合がなされていないという点にあります。

ユーロ圏の場合、そもそも参加している国がマーストリヒト条約に基づく財務収斂基準を充足していること、参加国が市場規律などを理解していることに加え、ユーロ圏に参加する国々が地理的に近く、経済規模も(多少のバラツキはありますが)だいたい同程度ではあります。

しかし、こうした厳格な条件を満たしたとしても、やはり通貨が不安定になってしまうというのは、政治統合を欠いた通貨統合がいかに難しいかという証拠でもあるのでしょう。

韓国の外為市場の問題点と市場改革

先進国と途上国の「良いところどり」目論む韓国

さて、こうした「先進国型」と「発展途上国型」の「良いところどり」をしようとしている国がひとつあるとしたら、それは韓国でしょう。

韓国の場合、中国とは異なり、外国人投資家が韓国国内の株式や債券を売買するうえでの法的な制約はさほど多くありませんし、実際、外国人の投資資金は韓国に日常的に出入りしています。

しかし、韓国の市場のうち、為替市場には非常に大きな問題があります。韓国の通貨・ウォンの現物取引が韓国国内でしか認められておらず、しかもその取引時間が午前9時から午後3時半までの時間に限られているのです。

ちなみに「外為市場」と呼ばれるものは、実際に市場・取引所などが存在しているわけではありません。あくまでもブローカー間の電子ブローキング・システムなどで成立している取引を、慣行上、「外為市場」と称しているに過ぎません。

東証(株式市場、株先市場、債先市場など)の場合は日本時間の夕方に市場が閉まりますが、外為「市場」の場合は日本時間の真夜中でも動いています。日本が夜中でも時差の関係で欧州では夕方、米国は日中だからです。

(※ただし、株式指数や債券先物などの場合も、最近では東京・大阪の市場が終わってもシンガポールなどで取引が行われているため、値段自体は動いています。)

したがって、円、米ドル、英ポンド、ユーロといった国際的なハード・カレンシーの場合は、月曜日のニュージーランドのウェリントン市場がオープンして以降、金曜日に米国市場が終わるまで、24時間市場が動いています。つまり、月曜日早朝から土曜日早朝まで、基本的には市場は休むことがありません。

閉鎖的で使い勝手が悪いウォン市場

こうした現代の外為市場の特質を踏まえるならば、韓国ウォンの市場は何とも閉鎖的であり、何とも前近代的です。

実際、市場参加者から見て、韓国ウォンの使い勝手は大変に悪く、先ほど紹介した統計データのうち、たとえばSWIFTデータでは過去10年以上遡っても、韓国ウォンはただの1回も上位20位に入ったことはありません。

また、債券発行額に関しても、韓国ウォン建てのオフショア債券の発行残高は2022年9月末時点で20.36億ドルと円建て債券(3228.14億ドル)の約160分の1(!)に過ぎません。

GDPで世界10位圏をうかがう「経済大国」でありながら、自国通貨の国際化がここまで進んでいないのも、やはり韓国の外為市場の規制が強すぎる、といった事情もあるのかもしれません。

あるいは、韓国に本拠を置く銀行のなかで、金融安定理事会(FSB)から「世界の金融システムに重要な影響を与える銀行」(いわゆる「G-SIBs」)に指定されている銀行が皆無であることを踏まえると、やはり金融的に見れば、韓国は事実上、発展途上国と同格なのでしょう。

もっとも、こうした状況に対して、韓国政府、韓国銀行などは、以前から危機感を覚えてきました。

韓国の通貨・ウォンが中国の人民元よりも通用度・信用度が低いという状況は、それだけ韓国が国際的な通貨危機に巻き込まれやすいということを意味しているからです。

とくに、昨年の米FRBによる利上げモードのときには、韓国ウォンが夜間取引(いわゆるNDFセッション)で暴落し、韓国時間開始直前に韓国銀行の介入と見られる買戻が入る、といった動きがよく見られましたが、これも韓国の市場の不透明さの証拠でした。

どうも韓国が「トリレンマ」に逆らい、資本移動の自由、金融政策の独立、為替相場の安定という3つの目標の良いところどりをしようとしているフシがあったのです。

韓国が建国以来70年ぶりの外為市場改革

こうしたなかで、韓国政府や韓国銀行は7日、興味深いことを発表しました。韓国メディア『聯合ニュース』(日本語版)によれば、韓国が「70年あまりにわたり維持されてきた外国為替市場の構造」を変革し、海外所在の金融機関に対しても外為市場を開放し、あわせて取引時間も延長する方針を示したのだそうです。

海外所在の金融機関に外為市場開放へ 取引時間も延長=韓国

―――2023.02.07 14:12付 聯合ニュース日本語版より

聯合ニュースによれば、①海外に所在する外国の金融機関が韓国国内の銀行間取引市場に直接参加できるようにする、②午後3時半までとされる外為市場の取引時間をロンドン市場の取引終了時間である翌午前2時にまで延長する、という措置が講じられるそうです。

韓国の外為市場がこれまで閉鎖的だった理由は、聯合ニュースによれば、1998年のアジア通貨危機のトラウマから、政策の重点が「市場の安定」に置かれていたからだそうです(逆にいえば、1948年の建国以来、70年あまりも閉鎖的な外為市場が続いていたという事実には驚きます)。

これについて聯合ニュースは、「閉鎖的で制限的な外為市場の構造」は「資本市場や金融産業全般の発展に障害となるだけでなく、市場の安定にも悪影響を与えている」と指摘していますが、これはそのとおりでしょう。

この改革は吉と出るか、凶と出るか

結局のところ、韓国企業が大々的に外貨資金調達をしなければならない理由のひとつも、自国通貨であるウォンの使い勝手があまりにも悪いことにあるからです。これについて聯合ニュースは次のように指摘します。

「ドルやユーロ、円といった世界の主要通貨は域外の市場で24時間自由に取引されており、国籍や法的地位に関係なく金融機関が自由に市場に参加できる。一方、韓国の通貨ウォンは域外の外為市場で取引できず、国内でのみ取引が可能だ。また、海外に所在する外国の金融機関は国内の銀行間外為市場に直接参加できない。取引時間も限定されており、海外投資家と国内投資家がともに不便を被っている」。

もっとも、ここでウォン市場の開放に踏み切った場合には、韓国は本格的な為替変動に見舞われる可能性がある、という点についても注意が必要でしょう。

とくに、ウォン市場を開放したとして、ただちにウォンが国際化するというものでもありません。しばらくの間は韓国企業は外貨調達を続けなければなりませんし、こうしたなかで、ハンドリングを間違えれば、投機資金の流出入を通じ、外為市場のボラティリティが増す結果、通貨危機が再発する可能性もあるからです。

ことに、3メガバンクや野村・大和などの大手証券を抱える日本とは異なり、韓国の場合は経営体力のある国際的な金融商品取引業者が少ないという特徴があります。

それに、個人的には生半可な覚悟での資本市場の開放がうまくいくのかどうかは疑問でもあります。オフショア人民元市場を創設したものの、人民元のオフショア市場への供給を絞ることで市場の国際化を止めた中国人民銀行の事例もあるからです。

いずれにせよ、韓国の外為市場の開放が吉と出るか、凶と出るかについては、金融評論家的な視点からはまことに興味深い実験と言わざるを得ないでしょう。

本文は以上です。

金融評論家。フォロー自由。雑誌等の執筆依頼も受けています。 X(旧ツイッター) にて日々情報を発信中。 Amazon アソシエイトとして適格販売により収入を得ています。 著書①数字でみる「強い」日本経済 著書②韓国がなくても日本経済は問題ない日韓関係が特殊なのではなく、韓国が特殊なのだ―――。

— 新宿会計士 (@shinjukuacc) September 22, 2024

そんな日韓関係論を巡って、素晴らしい書籍が出てきた。鈴置高史氏著『韓国消滅』(https://t.co/PKOiMb9a7T)。

日韓関係問題に関心がある人だけでなく、日本人全てに読んでほしい良著。

読者コメント欄はこのあとに続きます(コメントに当たって著名人等を呼び捨てにするなどのものは禁止します)。当ウェブサイトは読者コメントも読みごたえがありますので、ぜひ、ご一読ください。なお、現在、「ランキング」に参加しています。「知的好奇心を刺激される記事だ」と思った方はランキングバナーをクリックしてください。

読者コメント一覧

※【重要】ご注意:他サイトの文章の転載は可能な限りお控えください。

やむを得ず他サイトの文章を引用する場合、引用率(引用する文字数の元サイトの文字数に対する比率)は10%以下にしてください。著作権侵害コメントにつきましては、発見次第、削除します。

※現在、ロシア語、中国語、韓国語などによる、ウィルスサイト・ポルノサイトなどへの誘導目的のスパムコメントが激増しており、その関係で、通常の読者コメントも誤って「スパム」に判定される事例が増えています。そのようなコメントは後刻、極力手作業で修正しています。コメントを入力後、反映されない場合でも、少し待ち頂けると幸いです。

※【重要】ご注意:人格攻撃等に関するコメントは禁止です。

当ウェブサイトのポリシーのページなどに再三示していますが、基本的に第三者の人格等を攻撃するようなコメントについては書き込まないでください。今後は警告なしに削除します。また、著名人などを呼び捨てにするなどのコメントも控えてください。なお、コメントにつきましては、これらの注意点を踏まえたうえで、ご自由になさってください。また、コメントにあたって、メールアドレス、URLの入力は必要ありません(メールアドレスは開示されません)。ブログ、ツイッターアカウントなどをお持ちの方は、該当するURLを記載するなど、宣伝にもご活用ください。なお、原則として頂いたコメントには個別に返信いたしませんが、必ず目を通しておりますし、本文で取り上げることもございます。是非、お気軽なコメントを賜りますと幸いです。

コメントを残す

【おしらせ】人生で10冊目の出版をしました

| 自称元徴用工問題、自称元慰安婦問題、火器管制レーダー照射、天皇陛下侮辱、旭日旗侮辱…。韓国によるわが国に対する不法行為は留まるところを知りませんが、こうしたなか、「韓国の不法行為に基づく責任を、法的・経済的・政治的に追及する手段」を真面目に考察してみました。類書のない議論をお楽しみください。 |

【おしらせ】人生で9冊目の出版をしました

| 日本経済の姿について、客観的な数字で読んでみました。結論からいえば、日本は財政危機の状況にはありません。むしろ日本が必要としているのは大幅な減税と財政出動、そして国債の大幅な増発です。日本経済復活を考えるうえでの議論のたたき台として、ぜひとも本書をご活用賜りますと幸いです。 |

>それに、個人的には生半可な覚悟での資本市場の開放がうまくいくのかどうかは疑問でもあります。オフショア人民元市場を創設したものの、人民元のオフショア市場への供給を絞ることで市場の国際化を止めた中国人民銀行の事例もあるからです。

って事は、韓国は「うまく行かなければ中国と同じ事をすれば良い」って考えてるのかもですね。

素朴な感想ですけど、韓国は失敗すれば国が潰れかねない危険な改革に乗り出さなけれならない程、追い詰められているということでしょうか。(追い詰められない限り、根本的な改革をしたくない、というのは人の性なのかもしれません)

蛇足ですが、(日本も他国のことは言えないかもしれませんが)韓国政府は、改革が失敗した場合の対応策は、考えているのでしょうか。

おはようございます。

この措置が、かつて暴風雨の中で窓を全開にしたと評された、昭和5年の浜口内閣における金解禁のようにならないことをお祈りする次第です。

どうしましょう、心配で心配でケーキが5個くらいしか食べられそうにないです。

失礼しました。

風吹 舞 さま

>昭和5年の浜口内閣における金解禁のようにならないことをお祈りする次第です。

もし、そうなった場合、責任者として暗殺されるのは尹大統領でしょうか。それとも(韓国に圧力をかけて、やらせたとして)駐韓日本大使でしょうか。それともアメリカ大使でしょうか。(東京まで、日本の総理を暗殺しにくることもあるかもしれません。とりあえず、近場の鳩山由紀夫(元)総理なら歓迎ですが)

お疲れさまです。

歴史は繰り返すとすれば、井上準之助蔵相に相当する人なんでしょうが。

2度目は茶番なので、結構斜め上の人が恨みを買ったりするかもしれません。

ただ昭和戦前史を少し触った者としては、テロルの時代の到来は勘弁頂きたいところです。

失礼しました。

まあ、自国内の市場なので、まだ制御が効くと思っているんでしょうね。

韓国が、前に進むにあたって、通貨の国際化は避けて通れない道ですが、

さて、結末は如何に?

貨幣の3機能の説明はマルクス経済学でもケインズ経済学でも大体同じです。ただ,実際の歴史での貨幣の発生は,宗教や徴税など別の目的だったとか,現代の経済学では仮想通過の研究から投資理論的解釈もあります。

韓国経済はスイスより規模が大きく,外貨準備高も十分なので,そろそろウオンも日本円と対等な国際通貨を目指す時期になっているでしょう。そうすると投機対象になったりするので大変なところはあります。それから,外貨準備の公表額への疑念は多少あるでしょうが,元本割れして換金しにくい資産が多くても,担保としては機能するでしょう。

国際化するということはUSD/KRW, KRW/JPYのようなFXができるようになるということかな? 現在KRWを扱うFX業者はまれ。理由は、FX取引をカバーする銀行がないということらしい。

人民元国際化の動きが2015年頃から停滞しているという件ですが、やはり習近平氏の意向が大きいのではないかと思います。

習近平氏が総書記に就任したのが2012年10月で、実質的に彼の政府が発足したのは2013年4月です。さらに2014年1月に党中央国家安全委員会を設立し、主席に就任しています。つまり、2015年というのは、彼がほぼすべての権力を掌握した時期にほぼ一致するのです。そう考えれば、人民元国際化進展の停滞は、習近平氏がそれを望まなかったからだと見ることができそうです。

彼がなぜ人民元のそれ以上の国際化を望まなかったのかについては、ほぼ憶測に近い推測にすぎませんが、やはり為替相場などに対するコントロールを失いかねないことを良しとしなかったのではないかと思います。ほかの2つについては、ある意味国内問題として、党の意向、つまりは習氏の意向を徹底できますが、国際為替市場は党の意向なんて完全に無視します。彼は自分の制御下にない要因で「何か」が起こることを恐れたのかもしれません。彼とて、アジア通貨危機でアジア各国がどれほど混乱したかは知っていたでしょうから。

彼の「恐れ」にどの程度の妥当性があるのか、まだわかりませんけでれども、一帯一路構想の停滞、もしくは躓きの原因の一つになっているのかもしれないと思ったりもします。

>国によっては米ドルなど外国通貨を使っているものの、何かの記念で独自の通貨を発行することもあるようです(パラオドルなど)

これは記念コインというよりも「お土産コイン」と呼べるかもしれない。

パラオは商売として切手を発行していることは有名。日本のコレクター向けに日本人が喜びそうな図柄の切手を発行して外貨を稼いでいる。昭和天皇の肖像を切手にして国際問題になったこともあった。切手額面に比べてコストはゼロに等しく、少しでも売れれば元は取れるのだろう。

これのコインバージョンがある。パラオ以外にも商売として記念コインを発行している国は多い(例えばツバル、クック諸島)売れなければ溶かして次のコインに使えばいいということ。

紙幣に関してもEU各国はゼロユーロ紙幣を発行している。額面ゼロで紙幣と呼べるのか疑問だが「お土産」として売れているようだ。

市場が、良貨を駆逐する狩場にならなければいいんですけどね・・。

取引時間をよそなみに拡大しても、

さあて どうでしょうねえ(笑)

思い浮かぶのは

お店の並ぶ商店街で、

並べている商品がガラクタで

店主が不良品売りつけなど

信用ならないお店が賑わっているお店と

開店時間同じにしても

客は寄り付かないものです。

まずは、

過去から繰り返した外貨準備高水増しや、

日頃の韓流姿勢を反省することから始めないと

いつまでも脆弱通貨のままだろうと思いますが。

70年間ほったらかしで(というか敢えてそうして来た)、良いとこ取りをしようとしていたくせに・・・が私の気持ちです。使い勝手の悪い韓国ウォン市場は閉鎖的前近代的です。

外為市場を解放したからといって、通貨危機が再発する可能性はありますねー(小笑)。

毎日の更新お疲れ様です。単純に手持ちのドルが尽きたので、紙くずレベRであるウォン決済に従っていると見えます。経済や外交の本質が理解出来ていないと見えますので自分本位で実施したかと。。。

韓国は、リスクは全く見ずに都合の良い未来を信じ込める才能の持ち主ばかりです。

それゆえ最悪のタイミグで最悪の選択をする、、と揶揄されています。

多分為替の自由化をすれば、外国資本を呼び込んで韓国は大発展をすることが出来る。とかなんとか信じているのでしょう。

失敗したときは、他人に罪を擦り付けて被害者になるプロフェッショナルぞろいですので、大丈夫です(日本が悪いまでセット)。

自主的な動きなのでしょうか?

米国からの圧力?

70年間も通用口のみ出入りを許すなんて方針を続けてきたものが、今、この時期に、これからは正門を開放しますなんて言い出した理由が不明ですね。

将来の経済、金融力の強化というような真っ当な理由なら、もっとも状況が安定していて、突発的な不利なできごとが起きそうにないタイミングを見計らってやるべきで、今の韓国経済がそういう状況かと言えば、どうもクエスチョンマークですから。

もっと切迫した事情があるのかも。相次ぐ利上げで起債もままならない現状。家計、企業雨声の逼迫。不動産バブルの崩壊、金詰まりとは言え、日本みたいに異次元の金融緩和をやるなんて、夢の又夢。クレジットクランチに陥るのはもう目の前かも知れませんものね、

誰か知恵者が、これは要するに流動性不足が原因。ウォンの国際的信用力をここで高めれば、また米国が、うまくいけば日本も、通貨スワップとまでは望めなくとも、為替スワップの枠を設けるくらいはやってくれるだろうから、それで当座の資金繰りの目途がは立つはず、なんて二匹目のドジョウ狙いを言い出したなんて可能性は?

まあ、よした方が良いような気がしますね。日銀みたいに、海外ファンドの空売り攻勢を跳ね返せる力が韓銀にあるとは。ちょっと思えないし。