利上げの韓銀が直面する家計債務と通貨防衛のジレンマ

韓国銀行が昨日、「史上初」となる0.5%の利上げに踏み切りました。背景には「米韓金利差が開くことでウォン安がさらに進む」ことへの警戒があったことは間違いないでしょう。ただ、この利上げ幅ではウォン安を防ぐには不十分かもしれません。米国が先月、0.75%の利上げに踏み切り、今月も0.5~0.75%の利上げが予想されるからです。しかし、韓国には家計債務問題という、「利上げしたくても利上げできない事情」もあります。だから通貨スワップを渇望しているのかもしれませんね。

目次

史上初の0.5%の利上げ

韓国の中央銀行は昨日の会合で、政策金利を0.5%引き上げるという、いわゆる「ビッグステップ」(?)に踏み切りました。韓国メディア『聯合ニュース』(日本語版)に昨日掲載された次の記事によると、0.5%の利上げは、史上初めてのことだそうです。

韓国中銀が史上初の0.5%利上げ 年2.25%に

―――2022.07.13 11:36付 聯合ニュースより

いちおう、韓国銀行自身の発表によれば、今回の利上げの理由は表向き、「国内外の景気下方リスクが増大してはいるものの、高い物価上昇率が広範囲に持続し、短期期待インフレも大幅に高まっている」ことを挙げています(韓国銀行の韓国語ウェブサイトの添付ファイル参照)。

ただ、聯合ニュースはこれについて、次のように指摘しています。

「物価高騰の抑制を狙いとするほか、韓米の金利差も意識したとみられる」。

これは、いったいどういうことでしょうか。

おそらくは「昨今のウォン安を防ぐ」、という意味合いでしょう。

インフレ対策はあくまでも「名目」?

韓国のような「オープン経済」であって、資本移動の自由が認められている場合、経済学の教科書的には、為替相場とは無関係に金融政策を決定する必要があります。というのも、「資本移動の自由」、「金融政策独立」、「為替相場の安定」という3つの政策目標については、同時に達成することが絶対にできないからです。

これがいわゆる「国際収支のトリレンマ」です。

昨日の『韓国「スワップ待望論」も米財務長官は為替介入を牽制』でもふれたとおり、米国や日本などG7各国は、基本的には「為替相場は市場原理にゆだねること」を原則としており、来日中のジャネット・イエレン米財務長官も次のように述べたとされています。

「日米など主要7カ国(G7)諸国の為替レートは市場が決定すべきであり、介入は『まれで例外的状況』でしか正当化されない」(7月12日付・ロイター『為替介入、「まれで例外的状況」でしか正当化されない=米財務長官』参照)。

したがって、「ウォン安を防ぐために利上げした」などといえば、それは形を変えた為替介入であり、米国を激怒させる要因となりかねません。だからこそ、韓国銀行の報道発表には、(ウォン安に言及しつつも)利上げの理由は「ウォン防衛」ではなく「インフレ対策」と書かれているのでしょう。

通貨防衛目的なら0.5%では足りない!

もっとも、もしも韓国が金融政策を通じて本気で通貨防衛をするつもりなら、0.5%程度の利上げでは到底足りません。この利上げ幅だと、米韓金利差は埋まらないからです。

FRBは先月15日(現地時間)のFOMCで0.75%の利上げを決定し、FF金利の誘導水準を1.5~1.75%に設定すると発表しました。

Federal Reserve issues FOMC statement

―――2022/06/15 14:00 EDT付 FOMCより

また、現地時間の今月27日午後2時(日本時間だと28日午前3時)に発表されるFOMC発表でも、やはり0.5%か、下手をすると再び0.75%の利上げが予想されています。

もしも0.75%の利上げが決定されたならば、FF金利の誘導水準は2.25~2.50%に引き上げられ、本格的に米韓金利差が消滅・逆転してしまいかねません。

ではなぜ、韓国銀行は0.5%という中途半端な利上げにとどめたのでしょうか。

借金をしてリスク資産を買う韓国の家計

これについてヒントとなるのが、韓国の家計債務膨張問題です。

図表1は、韓国銀行が作成・公表している資金循環統計から、韓国の家計債務を「短期借入金」「長期借入金」「その他」に分けてグラフ化したものです。

図表1 韓国の家計債務の推移(2008SNA基準)

(【出所】韓国銀行)

これによると最新データ(2022年3月時点・速報値)では韓国の家計債務総額は2270兆9100億ウォンで、これは同国のGDPの規模を上回っているのだそうです。グラフで見ると、コロナ禍の2020年3月期以降、さらに伸びが加速している様子が確認できます。

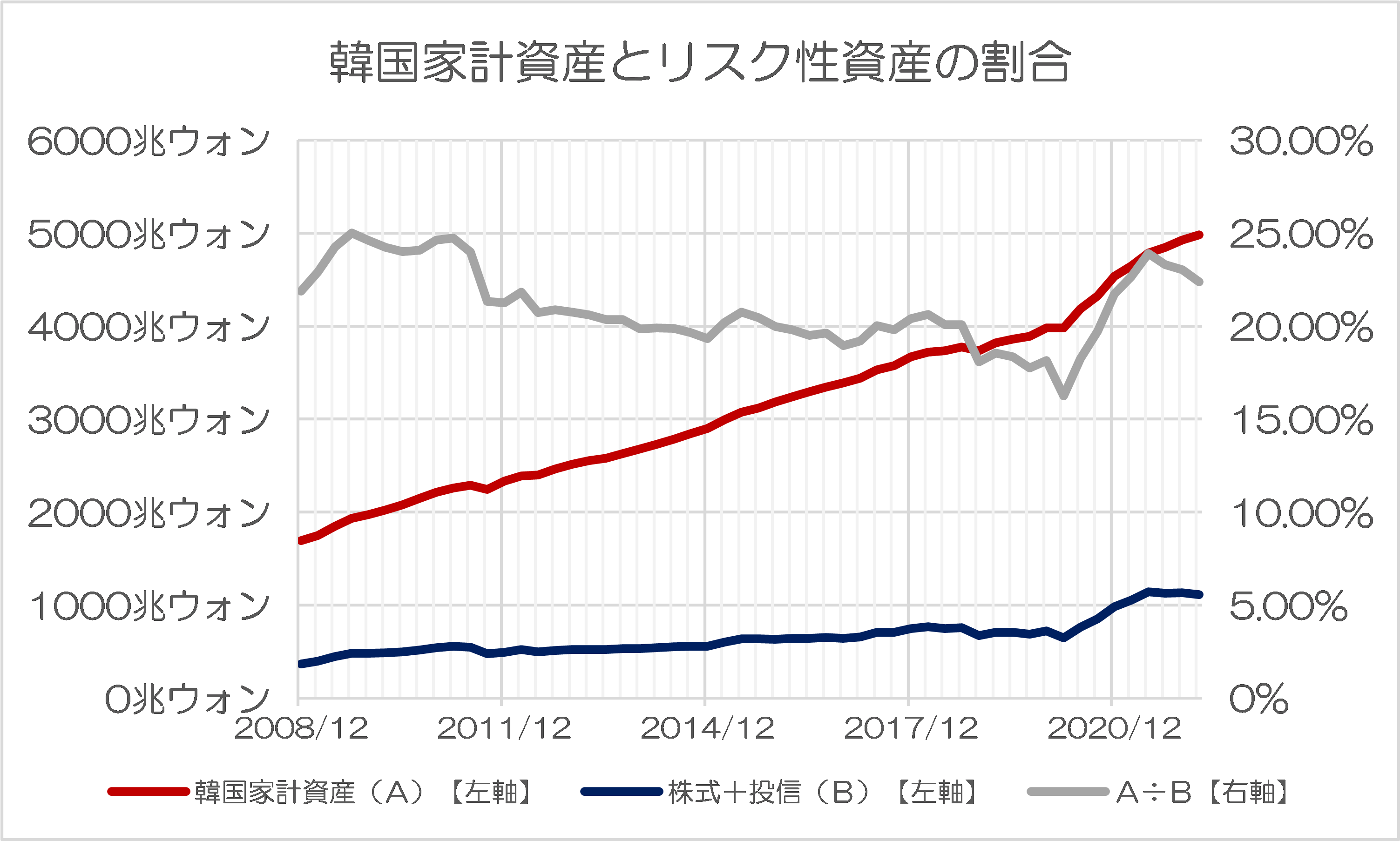

その一方で、もうひとつ興味深いのは、韓国の家計資産の総額(A)と「株式・投信」(B)、つまりリスク性資産の金額、そしてBのAに対する割合です(図表2)。

図表2 韓国の家計資産とリスク性資産の割合(2008SNA基準)

(【出所】韓国銀行)

これで見ると、韓国の家計金融資産全体(A)はコロナ禍前後から大きく伸びていることが確認できるのですが、それと同時に、「株式・投信」(B)が急激に増え、コロナ禍直前には10%台後半だったリスク性資産の割合(B÷A)についても、いきなり20%を超え、25%近くにまで達していたことが確認できます。

つまり、「借金をしてリスク資産を買う」という韓国の家計の行動が、統計の上からもくっきりと見えてくる、というわけです。

ウォン安が止まらない!だから通貨スワップで…

こうしたなか、韓国銀行が現在、ひそかに気にしているのは、止まらないウォン安でしょう。

昨日は韓国銀行が0.5%の利上げに踏み切ったにも関わらず、ドル・ウォン相場(USDKRW)は韓国時間内の引け値が1ドル=1306.9ウォンで、5.2ウォンだけウォン高になったものの、依然として13年ぶりの安値水準である1300ウォン台にあります。

本来であれば、米国に倣って「ジャイアントステップ」の0.75%程度の利上げに踏み切りたかったのかもしれませんが、やはり、現在の家計債務問題を考えるならば、あまりに急激な利上げは「借金漬け」となっている一部の家計に深刻な影響を与えかねません。

この点、韓国ウォンの場合はそもそも24時間為替市場が存在しておらず、企業にとっては為替ヘッジ活動のためのツールも限られていることから、韓国経済全体としての許容為替相場のレンジが非常に狭いと考えられます。

しかし、「ウォン安を防ぐためには利上げが必要」、「だけれども利上げをすれば家計債務が破綻するかもしれない」というジレンマに陥っている、というわけです。

このあたりが、最近、韓国からやたらと「米韓通貨スワップ」だの「日韓通貨スワップ」だのといったものにたいする待望論が強まっている事情と密接にかかわっているのでしょう(※もちろん、ここでいう「日韓通貨スワップ」は、日本にとってはべつに必要ではありませんが…)。

なお、なぜ米国が韓国と「通貨」スワップを締結する可能性が非常に低いかに関しては、『韓国「スワップ待望論」も米財務長官は為替介入を牽制』などでも詳しく触れています。

もちろん、米国が韓国と「絶対に通貨スワップを結ばない」とは断言できませんが、状況証拠を積み上げる限り、少なくとも米財務省が韓国銀行と米韓通貨スワップを結ぶ可能性は非常に低いというのが実情ではないでしょうか。

さらには、米国が利上げ局面にあることを踏まえるならば、また、米国が「FIMAレポ」を強く推していることを踏まえるならば、FRBが「為替」スワップを韓国と再開する可能性も、非常に低いと考えられます(『NY連銀「困ったらスワップよりFIMAレポ使って」』等参照)。

はたして、イエレン長官の訪韓で、期待する米韓通貨スワップが「ゼロ回答」だった場合、韓国メディアはどういう反応を示すのでしょうか(※といっても、だいたい想像はつきますが…)。

本文は以上です。

日韓関係が特殊なのではなく、韓国が特殊なのだ―――。

— 新宿会計士 (@shinjukuacc) September 22, 2024

そんな日韓関係論を巡って、素晴らしい書籍が出てきた。鈴置高史氏著『韓国消滅』(https://t.co/PKOiMb9a7T)。

日韓関係問題に関心がある人だけでなく、日本人全てに読んでほしい良著。

読者コメント欄はこのあとに続きます。当ウェブサイトは読者コメントも読みごたえがありますので、ぜひ、ご一読ください。なお、現在、「ランキング」に参加しています。「知的好奇心を刺激される記事だ」と思った方はランキングバナーをクリックしてください。

読者コメント一覧

※【重要】ご注意:他サイトの文章の転載は可能な限りお控えください。

やむを得ず他サイトの文章を引用する場合、引用率(引用する文字数の元サイトの文字数に対する比率)は10%以下にしてください。著作権侵害コメントにつきましては、発見次第、削除します。

※現在、ロシア語、中国語、韓国語などによる、ウィルスサイト・ポルノサイトなどへの誘導目的のスパムコメントが激増しており、その関係で、通常の読者コメントも誤って「スパム」に判定される事例が増えています。そのようなコメントは後刻、極力手作業で修正しています。コメントを入力後、反映されない場合でも、少し待ち頂けると幸いです。

※【重要】ご注意:人格攻撃等に関するコメントは禁止です。

当ウェブサイトのポリシーのページなどに再三示していますが、基本的に第三者の人格等を攻撃するようなコメントについては書き込まないでください。今後は警告なしに削除します。なお、コメントにつきましては、これらの注意点を踏まえたうえで、ご自由になさってください。また、コメントにあたって、メールアドレス、URLの入力は必要ありません(メールアドレスは開示されません)。ブログ、ツイッターアカウントなどをお持ちの方は、該当するURLを記載するなど、宣伝にもご活用ください。なお、原則として頂いたコメントには個別に返信いたしませんが、必ず目を通しておりますし、本文で取り上げることもございます。是非、お気軽なコメントを賜りますと幸いです。

コメントを残す

【おしらせ】人生で10冊目の出版をしました

| 自称元徴用工問題、自称元慰安婦問題、火器管制レーダー照射、天皇陛下侮辱、旭日旗侮辱…。韓国によるわが国に対する不法行為は留まるところを知りませんが、こうしたなか、「韓国の不法行為に基づく責任を、法的・経済的・政治的に追及する手段」を真面目に考察してみました。類書のない議論をお楽しみください。 |

【おしらせ】人生で9冊目の出版をしました

| 日本経済の姿について、客観的な数字で読んでみました。結論からいえば、日本は財政危機の状況にはありません。むしろ日本が必要としているのは大幅な減税と財政出動、そして国債の大幅な増発です。日本経済復活を考えるうえでの議論のたたき台として、ぜひとも本書をご活用賜りますと幸いです。 |

アメリカに断られるのは折り込み済みで、裏技(?)として

日本に通貨スワップをするように言ってくれ!くらいの事は云うかもしれない。で、、それも不発に終わったら、こんどはなにすんのかな?全く鬱陶しいやつらだな!

何方かが書かれていた下記文言がぴったり当てはまると思います。

>日本人の想像を超える『卑しさ』こそ韓国人の本質であり本領なのだよ。

史上初の0.5%ビックステップを踏んで、為替がどうなるのかと思ってましたが、今朝確認して1300を切ってなくて草生えたwww

焼け石に水と言ったところでしょう。

むしろ、材料が出尽くしてこの程度とすれば、もう2段のウォン安もあり得ると思う。で、次のFRBの発表で更にアメリカ金利が0.75上がれば・・・たの心配でしょうがないです。

外貨準備はもつかなぁー?(棒)

先般のバイデン大統領の外遊日程は「韓」→「日/クアッド首脳会議」の順。

今回のイエレン財務長官の場合は「日」→「G20財務相・中央銀行総裁会議」→「韓」の順。

この違いは面白いですね。もちろん「国格w」の差なんてはなしは無関係。

鈴置高史氏の見立てに依れば、バイデン氏が韓国歴訪を先にした目的は、中国に睨まれて竦み上がっている韓国を脅しつけて、参加を誓わせた上で、日本へ来て、IPEFの発足を正式発表したかったのが真相というのですが、多分それで大した間違いはないのでしょう。国内の掌握すらできない韓国新政権の政治力に期待なんかしていない。要するに半導体、自動車という高度の知財を中国には渡さないという意思を明確にするのが眼目。米韓通貨スワップ? 水面下で話し合われたなんて言ってますが、韓国側が口に出してみたくらいのことはあったかも知れませんが、相手にもされなかったんでしょう。

イエレン氏の日程のメインは当然G20財務大臣・中央銀行総裁会議。西側諸国のロシアが出席するG20ボイコット論がある中、すんなりイエレン氏が出て行くのは、国際金融がロシアに対する主要な戦場の一つだからでしょう。インド。中国、サウジなど対露金融制裁に同調しない、その抜け穴ともなりかねない国々とのネゴシエーションないし圧力をどうマネージするか、米国なりの戦術は用意しているんだろうと思います。

日本とは先のG7における会合で、意思の統一は図られているはずですが、あれから2ヶ月が経ち、全く異なった金融政策を採る両国の間で経済状況の違いが拡がっている。何らかのすりあわせの必要も生じているのかも知れません。それにしても、為替操作なんて認めないぞと、韓国に引導を渡すような台詞を,日本でわざわざ口にするとは!

最後に韓国に立ち寄るのは、G20の場で為された合意をきちんと守れよなと念押ししに行くのが目的でしょう。米韓通貨スワップなど韓国が議題に持ち出したくとも、もう外堀は埋められた後。米国にとって自国がその程度の位置づけの国だと、いつになったら認識できるようになるのでしょうか。

南国はウォン安・家計債務問題と厳しい状況が

ここで触れていない重要な問題が。

暗号資産とかいうモノの倒産そして、価格の

暴落問題です。

上記ウォン安・家計債務問題は、よくマスコミ等に

出てきていますが、どこもこの暗号資産問題に

触れていないところがスゴイです。

サムソンの株価低迷問題を打破しようと、一発千金を

狙い暗号資産に賭けたのに、一つは倒産・一つは

暴落状態となっており、買値に戻る事を天に願っている事と

思います。 その為、新しい日本への謝罪・賠償問題を造って

いるそうです。

>「ウォン安を防ぐためには利上げが必要」、「だけれども利上げをすれば家計債務が破綻するかもしれない」

彼らのことだから、基準金利を引き上げて、市中金利を据え置くんじゃないんでしょうか?

家計負債はウォン建てなんでしょうから、しわ寄せを被る金融機関には利息補填相当のバラマキ助成をジャブジャブと・・。

韓国には「スプーン階級論」なるものが存在する。

親の職業や経済力によって人生が決定され、本人の努力ではどうしようもないことを指す。

日本でいえば「親ガチャ」「上級国民」といったところ。

階級は生まれてきたときに何色のスプーンを咥えてきたかで表現。

ダイヤモンド、金、銀、銅、土、糞とさまざまなスプーンが存在している。

財閥や高級官僚、政治家の家庭に生まれれば人生はバラ色。

普通の家庭に生まれたなら芸能、運動などの特殊能力でもない限り成功できない。

コロナ禍における金融緩和と各種資産価格の上昇。

ここで土たちが乾坤一擲の大勝負に打って出る。

それは投資で成功を収め金を超える、階級格差を超えるという壮大な試みだった。

韓国では信用力が低くても1~3千万の不動産融資が無担保で受けられる。

この融資で不動産、暗号資産、株式を買いあさった(流用は普通のこと)

普段はフーデリや倉庫作業で糊口をしのぐ。

そうして辛抱強く投資資産の値上がりを待った。

だが金融引締と各種資産価格の暴落が発生。

株式、暗号資産は暴落し不動産は現在は2極化しているがそのうち暴落する。

資産価格の暴落に加え融資の利払いにも苦慮するようになった(家計負債の7割が変動金利)

土たちはやはり土でしかなかったのである。

一方、金たちは多少資産が傷ついても安定した本業があるから無問題。

土たちの壮大な試みは失敗に終わってしまった。

それどころか韓国で階級格差は変えようがないと自らが証明してしまった。

余りに圧倒的で残酷なリアルが、ここにある。

ビックステップも虚しく一気に、1323超え!!!

「2001年宇宙の旅」も見えてきました♪