数字で読む「人民元の国際化は2015年で止まった」

本稿は、昨日の『中国当局には人民元の国際化を容認する覚悟はあるのか』では取り上げ切れなかった統計データをまとめて収録しようというものです。昨日の議論に関連し、これまで当ウェブサイトで解説してきた内容を一気に紹介しています。まだの方は是非、昨日の議論を確認したうえでご一読くださると幸いです。結論的には「人民元国際化の動きは2015年前後でいったん止まったが、油断はできない」、というものです。

目次

人民元決済・データ編

本稿の位置づけは「統計データのまとめ」

昨日の『中国当局には人民元の国際化を容認する覚悟はあるのか』でも報告しましたが、現在、ちょっとした理由があって、これまでに当ウェブサイトで記載してきた「通貨の使い勝手と人民元の未来」に関する論考などで触れてきた資料を再構成する作業を実施しています。

こうしたなか、本稿では昨日の議論の続きとして、昨日は紹介し切れなかった統計データをいくつか掲載しておきたいと思います。

といっても、『人民元決済の現状:人民元国際化は幻想か、それとも?』などで収録したのとまったく同じデータも出てきてしまうため、当ウェブサイトを継続的にご愛読いただいている皆さまからすれば、なんだか同じような議論が続くとウンザリさせてしまうかもしれません。

あらかじめ、お詫び申し上げます。

通貨の3大機能

さて、昨日の議論のなかで、本日紹介するデータに直結する部分を振り返っておきます。

通貨(おカネ)を議論するうえで欠かせない論点が、「通貨の3大機能」です。

通貨の3大機能

- ①経済価値の尺度…財貨・サービスの価値を金額で測定する機能

- ②交換・決済機能…財貨・サービス、金融商品等を売買・決済する機能

- ③価値の貯蔵機能…貨幣的価値を将来に向けて保存する機能

まず①は、通貨の最も本質的な機能です。「サンマ3尾とダイコン2本が同じ価値」などと表現するより、「サンマ1尾100円、ダイコン1本150円」と表現した方が、はるかに円滑な取引が可能です。まさに物々交換から脱した人類の経済が、飛躍的に発展することができるきっかけになった機能でもあります。

次に②は、「最終的に所有権が移り、権利義務関係が解消される」という機能です。たとえば、機関投資家が10年物第360回日本国債額面100億円を利回り0.024%でA証券会社から購入した場合は、受渡日において日銀ネット国債DVPシステムで日銀当預と日本国債の交換が終了します。

さらに③は、わかりやすくいえば「財産形成」のことで、小学生が「とりあえず親とおじいちゃん・おばあちゃんと親戚のおじさん、おばさんからお年玉を1万2千円もらったけれども、プリキュアのお絵かきレッスン帳を税込み483円で買ったので、残額の11,517円を貯金しておこう」、という行動がその典型例です。

このうち①は古今東西ありとあらゆる通貨に備わっている機能であり、とくに議論する余地はありません。

しかし、②や③については、通貨の本質的な実力の差が出てきます。とくに国境をまたいだ決済、多額の債券投資、複雑なデリバティブ、組込デリバティブを内包した複合金融商品への投資、といった高度な機能が備わっている通貨は、やはり米ドル、ユーロ、円、ポンドなどごく一部に限られます。

正直、金融規制の世界からすれば、そもそもの資本移動の自由もなく、また、金融商品取引の世界でも、デリバティブ取引などの洗練された金融商品も乏しく、金利指標等も未成熟である人民元に、国際的なハード・カレンシーを名乗る資格はありません。

しかし、それと同時に、国際通貨基金(IMF)やSWIFTなど、いくつかの国際機関・組織が人民元をやたらと推しており、現在の人民元の地位はこうした国際機関の支援もあって、やや不当にかさ上げされているフシがあります。

そこで、本稿ではこれまでバラバラに記載していた人民元に関するいくつかの統計を1箇所にまとめるという作業を行っておきたいと思うのです。

まず「②交換・決済機能」については、BISの外国為替統計、SWIFT統計を紹介します。また、「③価値の貯蔵機能」については、IMFの外貨準備統計、BISの債券統計を紹介します。

「②交換・決済機能」に関連する統計

BISの外国為替統計

最初に紹介するのは、国際決済銀行(BIS)の統計です。

BISは3年に1回、『外国為替およびデリバティブに関する中央銀行サーベイ』というデータを公表しています。これは、外国為替取引やデリバティブ取引について、国際決済銀行と各国・地域の中央銀行が多くの金融機関の協力を得て取りまとめているものです。

現時点で手に入る最新のデータ(2019年4月)によると、外国為替市場における取引(スポット、フォワード、為替スワップ、通貨スワップ、通貨オプションの合計)を通貨別に集計してみると、その取引高と図表1のとおりです。

図表1 外国為替市場取引高の通貨別取引高とシェア

| 通貨 | 金額 | シェア |

|---|---|---|

| 1位:米ドル(USD) | 5兆8240億ドル | 88.30% |

| 2位:ユーロ(EUR) | 2兆1291億ドル | 32.28% |

| 3位:日本円(JPY) | 1兆1085億ドル | 16.81% |

| 4位:英ポンド(GBP) | 8437億ドル | 12.79% |

| 5位:豪ドル(AUD) | 4465億ドル | 6.77% |

| 6位:加ドル(CAD) | 3321億ドル | 5.03% |

| 7位:スイスフラン(CHF) | 3270億ドル | 4.96% |

| 8位:人民元(CNY) | 2850億ドル | 4.32% |

| 9位:香港ドル(HKD) | 2329億ドル | 3.53% |

| 10位:ニュージーランドドル(NZD) | 1368億ドル | 2.07% |

| その他の通貨 | 1兆5252億ドル | 23.13% |

| 外国為替取引高の合計 | 6兆5955億ドル | 200.00% |

(【出所】国際決済銀行 “Triennial Central Bank Survey of Foreign Exchange and Over-the-counter (OTC) Derivatives Markets in 2019” より著者作成。ただし、外国為替取引は二通貨間で行われるため、通貨別取引高の合計は外国為替取引高の合計の二倍となり、合計すると200%となる)

これで見ると、外国為替市場では依然として米ドルのシェアが圧倒的に高く、これにユーロ、日本円、英ポンドが続いています。これに対し、人民元の取引高はランキングで8位であり、現在のところ、シェアは4%少々に過ぎません。

ただし、過去からの統計を読み直してみると、また違った姿も見えてきます。このBIS統計は3年ごとに公表されるものですが、人民元が初めて統計に登場した1998年以降の人民元の取引量の推移をチェックすると、近年、大きくシェアが伸びていることが確認できます(図表2)。

図表2 外為市場取引高と人民元の取引高・シェアの推移

| 年 | 外国為替取引高の合計 | 人民元の取引高とシェア |

|---|---|---|

| 1998年 | 1兆5266億ドル | 2.11億ドル(0.01%) |

| 2001年 | 1兆2393億ドル | 0.95億ドル(0.01%) |

| 2004年 | 1兆9342億ドル | 18.55億ドル(0.10%) |

| 2007年 | 3兆3242億ドル | 150.08億ドル(0.45%) |

| 2010年 | 3兆9728億ドル | 342.56億ドル(0.86%) |

| 2013年 | 5兆3566億ドル | 1195.63億ドル(2.23%) |

| 2016年 | 5兆0664億ドル | 2020.67億ドル(3.99%) |

| 2019年 | 6兆5955億ドル | 2850.30億ドル(4.32%) |

(【出所】国際決済銀行 “Triennial Central Bank Survey of Foreign Exchange and Over-the-counter (OTC) Derivatives Markets in 2019” より著者作成)

1998年には世界で0.01%のシェアしかなかった人民元が、2019年には世界の外為市場の4%を超えるまでに成長したことは、たしかに非常に大きな変化でしょう。

ただ、それと同時に、ほぼゼロだった人民元取引が2013年ごろまで急激に伸びてきたのに対し、2016年から2019年にかけて、人民元のシェアの伸びが鈍化していることもまた事実です。人民元のシェアが今後、再び増加するのか、それともこのまま横ばいで推移するのかについては、まだわかりません。

RMBトラッカー

次に、例の「RMBトラッカー」の議論についても再掲しておきましょう。

『RMBトラッカー』は、SWIFT上で交換されたメッセージをもとに、「国際決済総額に占める人民元建て決済額の割合」(顧客を送金人とする決済額および銀行間決済額)のシェアをほかの通貨と比較したものです。

もっとも、国際的な外為市場で重要性を締めている取引は、商業上の「送金・決済」だけではありません。現実には、金融取引(有価証券の売買、為替フォワード・為替スワップ・通貨スワップなど)も通貨市場では重要な比重を占めています。

このため、RMBトラッカーが集計対象としているのは、あくまでも貿易取引などを中心とする取引項目に限定されており、その意味ではRMBトラッカーの人民元建ての取引の比重は現実の金融取引よりも高くなる傾向があると思います(※著者私見)。

このRMBトラッカーについて、著者自身の文責で通貨別に集計し、毎月の数値を単純平均したものを確認します。まずはユーロ圏を含めた全世界における国際送金シェア(図表3)、ついでユーロ圏を除外した国際送金シェア(図表4)です。

図表3 RMBトラッカーの通貨別平均値(含ユーロ圏)

| 通貨 | 2016年から2020年までの推移 |

|---|---|

| 1位:米ドル(USD) | 41.72%→40.46%→39.34%→40.53%→40.79% |

| 2位:ユーロ(EUR) | 30.95%→32.91%→34.08%→33.48%→33.81% |

| 3位:英ポンド(GBP) | 7.98%→7.31%→7.23%→6.93%→6.82% |

| 4位:日本円(JPY) | 3.32%→3.10%→3.43%→3.52%→3.59% |

| 5位:人民元(CNY) | 1.89%→1.76%→1.84%→1.93%→1.84% |

| 6位:加ドル(CAD) | 1.84%→1.82%→1.70%→1.81%→1.75% |

| 7位:豪ドル(AUD) | 1.59%→1.51%→1.50%→1.43%→1.48% |

| 8位:香港ドル(HKD) | 1.17%→1.25%→1.42%→1.49%→1.41% |

| 9位:シンガポールドル(SGD) | 0.92%→0.88%→0.97%→1.04%→1.05% |

| 10位:タイバーツ(THB) | 1.00%→0.98%→0.97%→1.00%→1.01% |

(【出所】SWIFT『RMBトラッカー』より12ヵ月分のデータを単純平均。ただし、2020年については9月までの9ヵ月分のデータを使用)

図表4 RMBトラッカーの通貨別平均値(除ユーロ圏)

| 通貨 | 2016年から2020年までの推移 |

|---|---|

| 1位:米ドル(USD) | 45.45%→43.80%→42.72%→46.25%→45.56% |

| 2位:ユーロ(EUR) | 31.78%→34.86%→36.47%→32.29%→33.58% |

| 3位:日本円(JPY) | 4.28%→3.92%→4.07%→4.36%→4.38% |

| 4位:英ポンド(GBP) | 4.11%→3.90%→4.04%→3.97%→3.95% |

| 5位:加ドル(CAD) | 2.45%→2.38%→2.13%→2.28%→2.21% |

| 6位:豪ドル(AUD) | 1.60%→1.42%→1.45%→1.53%→1.53% |

| 7位:スイスフラン(CHF) | 2.59%→2.54%→1.84%→1.42%→1.32% |

| 8位:人民元(CNY) | 1.34%→1.06%→1.11%→1.22%→1.21% |

| 9位:香港ドル(HKD) | 0.90%→0.88%→0.91%→0.95%→0.95% |

| 10位:スウェーデンクローナ(SEK) | 0.73%→0.68%→0.68%→0.80%→0.74% |

(【出所】SWIFT『RMBトラッカー』より12ヵ月分のデータを単純平均。ただし、2016年については11か月分のデータしか存在しない。また、2020年については9月までの9ヵ月分のデータを使用している)

この図表3、図表4のデータ、『データで読む、「人民元の日本への挑戦」のお寒い現状』でも紹介したものと同じですが、あらためて読み比べると不自然な気がしてなりません。

ユーロ圏を除外すると、とたんに英ポンドの地位が低下し、日本円がシェア3位に浮上するという点もさることながら、加ドル、豪ドル、スイスフランのシェアも同様に上昇する一方、先ほどの図表では日本円に次ぐ4位の地位を占めていたはずの人民元が、いきなり8位に沈んでしまうからです。

ということは、SWIFTのデータを信頼する限りは、ユーロ圏内の送金が国際的な通貨別送金シェアにかなりの影響を与えていて、英ポンドと人民元が(なぜか)ユーロ圏内におけるSWIFT上の国際送金電文に使われている、というのです。

このあたりの事情は、正直、よくわかりません。

ただ、近年、人民元の国際送金における決済比率が向上している要因が、SWIFTがとくにユーロ圏での人民元決済を推進しようとしているからだ、といった仮説が成立する余地はあるでしょう。

しかも、図表3、図表4ともにいえることは、たしかに国際送金の世界において人民元は無視しえない地位を占めているものの、その伸びは近年、横ばいが続いている、ということです。

③「価値の貯蔵機能」に関連する統計

IMFのCOFER

さて、その通貨がハード・カレンシーであると呼べるうえで、「交換・決済機能」と並んで大変重要なものが、「価値の貯蔵機能」です。せっかく汗水たらしておカネを稼いだのに、ジンバブエのような天文学的なインフレが生じれば、貯金が無意味なものになってしまうからです。

そこで、その通貨がハード・カレンシーと呼べるためには、貨幣価値の保存に相応しい通貨といえるか、あるいは資産の形成に相応しい通貨といえるかどうかが重要なポイントとなってきます。

これを判断するうえで参考になるのは、各国の外貨準備高に組み入れられている通貨構成です。外貨準備とは、各国の政府ないし中央銀行が、自国からの資金流出などに備えて保有している外貨のことであり、普段は現金・預金に加えて格付の高い国の国債などの有価証券で運用されています。

そして、国際通貨基金(IMF)は加盟各国からの報告を受けて、外貨準備高の通貨構成別などに関し、『公式外貨準備通貨構成』(Currency Composition of Official Foreign Exchange Reserves, COFER)という統計を作成しています。

この統計のデータもIMF加盟国のものに限られていて、全世界の外貨準備高を網羅したものではなく、一部に通貨別構成が明らかでない部分もありますが、それでも大雑把に世界の外貨準備高の通貨別構成を知ることはできます。

2020年9月末時点におけるデータの要約が、図表5です。

図表5 世界の外貨準備高の内訳(2020年9月末)

| 区分 | 金額 | Aに対する比率 |

|---|---|---|

| 米ドル | 6兆9015億ドル | 61.26% |

| ユーロ | 2兆2840億ドル | 20.27% |

| 日本円 | 6477億ドル | 5.75% |

| 英ポンド | 5019億ドル | 4.46% |

| 人民元 | 2304億ドル | 2.05% |

| 加ドル | 2135億ドル | 1.89% |

| 豪ドル | 1903億ドル | 1.69% |

| スイスフラン | 169億ドル | 0.15% |

| その他 | 2798億ドル | 2.48% |

| 内訳判明分合計(A) | 11兆2659億ドル | 100.00% |

| 内訳不明分(B) | 7472億ドル | |

| 外貨準備合計(A+B) | 12兆0131億ドル |

(【出所】IMF “Currency Composition of Official Foreign Exchange Reserves (COFER)” より著者作成)

これによれば、世界の外貨準備高の約6割が米ドルで占められており、これにユーロ(約2割)、日本円(6%弱)、英ポンド(4%少々)が続いています(※ただし、日本円と英ポンドの順序はときどき逆転しています)。

ここで注目すべきは、人民元の外貨準備高組入額・比率については、現時点ではまだ円、ポンドと比べて低いのですが、カナダドル、豪ドルをわずかに上回り、第5位につけているという点でしょう。

じつは、このCOFERに人民元が登場したのは、2016年第4四半期以降であり、それ以前は「その他の通貨」に含められていたため、データとして追いかけられるのはこれ以降に限られます。これについて金額と構成割合の動きを調べたものが、図表6です。

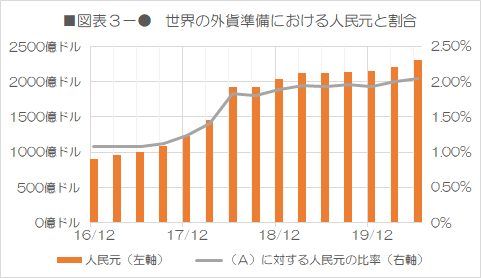

図表6 世界の外貨準備における人民元と割合

(【出所】IMF “Currency Composition of Official Foreign Exchange Reserves (COFER)” より著者作成)

これでわかるとおり、2018年第2四半期以降、人民元の構成割合は2%前後に上昇していて、金額も2000億ドル前後に達しました。ただ、その後はジリジリと増えているとはいえ、現時点で見る限り、増え方については緩やかです。

債券市場

本稿で紹介するデータの最後が、「債券(さいけん)市場」です。

これについては日本語で発音が同じ「債権(さいけん)」という用語と混同する人が意外と多いのですが、両者はまったくの別物です。英語にすれば、債券は “bond” であり、債権は “credit” ないしは “claim” などと表現されることが一般的です。

債権は「人の人に対する権利」と定義され、「ある人がほかの人に何か行為をさせる権利」を指し、とくに「金銭債権」といえば、「いつまでにおカネを払ってくれ」と要求する権利のことです。これに対し、債券は発行者(国や企業など)が資金調達するために発行する有価証券のことです。

つまり、「債券」は「金銭債権」という意味では「債権」のカテゴリーに含まれているのですが、有価証券化され、転々流通することができるという特徴があるため、わが国では基本的に金融商品取引法が適用される商品でもあります。

2種類の「さいけん」

- 債権(credit/claim)…ある人がほかの人に対し何らかの行為をさせる権利。とくに金銭債権とは期日までに金銭の支払いを要求する権利。

- 債券(bond)…金銭債権を有価証券化したもの。

ちなみにわりとどうでも良いことですが、金融機関にとって回収が困難になった貸出金のことを俗に「不良債権(ふりょうさいけん)」などと呼びますが、これを「不良債券(ふりょうさいけん)」などと誤記しているケースが、ごくまれにあります。

また、当ウェブサイトの内容をそのままコピーしたと思しき自称「マネー専門サイト」で、「外貨準備は通常、米国債などの債権で運用している」、などとナチュラルに誤記しているケースを発見したこともありますが、これは相当に恥ずかしい誤記だと思います(敢えてそのサイトの実名は挙げません)。

それはさておき、債券市場の多くは、メインの市場参加者が機関投資家などの大口投資家であるという特徴があり、とにかく発行される金額、売買される単位が非常に大きいという特徴があります。

わが国の場合も通常、債券の額面は1億円とされていますし、最近機関投資家に流行しているIRSとセットでの投資戦略の場合、ワンショット100億円というケースも普通に見られます。

逆に言えば、債券市場が成熟している国の場合、債券市場の規模が大きく、市場参加者が十分に存在し、金利スワップや国債先物などの派生的な金融商品も充実しているなどの条件が必要です。

非居住者発行債券市場の規模

これについては国際決済銀行(BIS)が発表する『債務証券統計』をもとに、その全データを一括ダウンロードしたうえで、「非居住者が発行する債券」の発行残高を確認してみると、非常に興味深いことが判明します(図表7)。

図表7 通貨別・非居住者債券発行残高(2020年6月末時点)

| 通貨 | 2020年6月末 | シェア |

|---|---|---|

| 1位:米ドル | 12兆0793億ドル | 46.85% |

| 2位:ユーロ | 9兆9327億ドル | 38.52% |

| 3位:英ポンド | 1兆9921億ドル | 7.73% |

| 4位:日本円 | 4474億ドル | 1.74% |

| 5位:豪ドル | 2521億ドル | 0.98% |

| 6位:スイスフラン | 1966億ドル | 0.76% |

| 7位:カナダドル | 1336億ドル | 0.52% |

| 8位:スウェーデンクローナ | 1275億ドル | 0.49% |

| 9位:香港ドル | 1167億ドル | 0.45% |

| 10位:人民元 | 1042億ドル | 0.40% |

| その他 | 4011億ドル | 1.56% |

| 合計 | 25兆7832億ドル | 100.00% |

(【出所】国際決済銀行・データ一括ダウンロードページ掲載の “Debt securities statistics” をもとに著者作成)

ここでは、「非居住者」、つまり「その通貨の発行国の域外の主体」が発行した債券に焦点を絞り、それぞれの通貨ごとに、残高を確認してみました。

まず大きく目につくのは、国際的な債券市場におけるユーロと英ポンドの強さです。とくに、ユーロ建ての債券は、米ドル建ての債券(46.85%)に迫る38.52%というシェアを占めていますし、英ポンドについても世界のシェアは8%近くに達し、日本円をはるかに凌駕しています。

ただし、なぜユーロとポンドの発行残高が多いのか、この統計だけではよくわからないのですが、ひとつの仮説を提示するならば、ユーロ圏の場合は同一通貨を使っているため、たとえばドイツの企業がフランスで起債するなどの事情でもあるのかもしれません。

そして、人民元はこの非居住者発行債券市場において、辛うじて10位に食い込んでいるのですが、その過去のデータ推移を読むと、さらに興味深いことがわかります。2015年頃で人民元建てオフショア債券市場の成長は、みごとに頭打ちになっているのです(図表8)。

図表8 非居住者発行の人民元建て債券の発行残高推移

(【出所】国際決済銀行・データ一括ダウンロードページ掲載の “Debt securities statistics” をもとに著者作成)

2015年12月といえば、奇しくも「あの」AIIB(アジアインフラ投資銀行)が設立されたときでもあります(※ちなみに日本はいまだにAIIBに参加していませんが、その結果どうなったかについては、『「時流を読み誤りAIIBに乗り遅れた日本」の末路』あたりもご参照ください)。

当時は市場参加者の間では人民元の国際化が進展するとの期待感も(なぜか)非常に強く、実際、その翌年の2016年10月には、人民元は国際通貨基金の特別引出権(SDR)構成銘柄に指定されています(『いったいなぜ、IMFは人民元をSDRに加えたのか』等参照)。

ただ、不思議なことに、人民元建ての債券市場は、その後は完全に停滞してしまっているのです。

冒頭に申し上げたとおり、外国人から見た通貨の使い勝手の良さを決めるうえで、債券市場の規模、流動性、使い勝手などはカギとなる要素なのですが、むしろ人民元建て債券市場の規模は完全に頭打ちになっています。これは、非常に不思議な現象と言わざるを得ません。

いずれにせよ、外貨準備に占める人民元の比率、OTC市場の通貨ペアにおける人民元の比率などは、いずれも少しずつ高まっている一方で、債券市場に関しては間違いなく、人民元の使勝手の上昇という動きはストップしているようなのです。

人民元の野心を監視する必要はある

以上までの議論から本稿で指摘しておきたいのは、中国当局は2015年前後から人民元の国際化を推し進めたものの、これについては今後、当面は停滞するであろうという予測です。

2015年ごろから人民元が外為市場、決済市場、外貨準備、債券市場などの世界において、ある程度の存在感を示し始めたことは間違いありませんが、ただ、少なくとも目に見える統計では、人民元の国際化は、ここ2~3年に関しては止まったままです。

結局のところ、昨日の『中国当局には人民元の国際化を容認する覚悟はあるのか』でも述べた結論の繰り返しですが、現時点において人民元が「人民元が米ドルに代わって今すぐ世界の基軸通貨になる」という状況にはありません。

もっとも、「デジタル人民元」の推進などを通じ、全世界の取引を把握してしまおうという野心を中国共産党が捨てたとまで見るのは早計かもしれません。

その意味では、私たち「自由・民主主義国家」に生きる国民は、これらの基礎統計などから判明する人民元の動向などについては、引き続き確認し続ける必要はあるでしょう。

本文は以上です。

日韓関係が特殊なのではなく、韓国が特殊なのだ―――。

— 新宿会計士 (@shinjukuacc) September 22, 2024

そんな日韓関係論を巡って、素晴らしい書籍が出てきた。鈴置高史氏著『韓国消滅』(https://t.co/PKOiMb9a7T)。

日韓関係問題に関心がある人だけでなく、日本人全てに読んでほしい良著。

読者コメント欄はこのあとに続きます。当ウェブサイトは読者コメントも読みごたえがありますので、ぜひ、ご一読ください。なお、現在、「ランキング」に参加しています。「知的好奇心を刺激される記事だ」と思った方はランキングバナーをクリックしてください。

読者コメント一覧

※【重要】ご注意:他サイトの文章の転載は可能な限りお控えください。

やむを得ず他サイトの文章を引用する場合、引用率(引用する文字数の元サイトの文字数に対する比率)は10%以下にしてください。著作権侵害コメントにつきましては、発見次第、削除します。

※現在、ロシア語、中国語、韓国語などによる、ウィルスサイト・ポルノサイトなどへの誘導目的のスパムコメントが激増しており、その関係で、通常の読者コメントも誤って「スパム」に判定される事例が増えています。そのようなコメントは後刻、極力手作業で修正しています。コメントを入力後、反映されない場合でも、少し待ち頂けると幸いです。

※【重要】ご注意:人格攻撃等に関するコメントは禁止です。

当ウェブサイトのポリシーのページなどに再三示していますが、基本的に第三者の人格等を攻撃するようなコメントについては書き込まないでください。今後は警告なしに削除します。なお、コメントにつきましては、これらの注意点を踏まえたうえで、ご自由になさってください。また、コメントにあたって、メールアドレス、URLの入力は必要ありません(メールアドレスは開示されません)。ブログ、ツイッターアカウントなどをお持ちの方は、該当するURLを記載するなど、宣伝にもご活用ください。なお、原則として頂いたコメントには個別に返信いたしませんが、必ず目を通しておりますし、本文で取り上げることもございます。是非、お気軽なコメントを賜りますと幸いです。

コメントを残す

【おしらせ】人生で10冊目の出版をしました

| 自称元徴用工問題、自称元慰安婦問題、火器管制レーダー照射、天皇陛下侮辱、旭日旗侮辱…。韓国によるわが国に対する不法行為は留まるところを知りませんが、こうしたなか、「韓国の不法行為に基づく責任を、法的・経済的・政治的に追及する手段」を真面目に考察してみました。類書のない議論をお楽しみください。 |

【おしらせ】人生で9冊目の出版をしました

| 日本経済の姿について、客観的な数字で読んでみました。結論からいえば、日本は財政危機の状況にはありません。むしろ日本が必要としているのは大幅な減税と財政出動、そして国債の大幅な増発です。日本経済復活を考えるうえでの議論のたたき台として、ぜひとも本書をご活用賜りますと幸いです。 |

更新有り難うございます。大変興味深く拝読させていただきました。

図表7の非居住者発行債券残高のご解釈(ユーロとポンドの発行残高の多さ)について、ご教示願えままでしょうか?

≪ひとつの仮説を提示するならば、ユーロ圏の場合は同一通貨を使っているため、たとえばドイツの企業がフランスで起債するなどの事情でもあるのかもしれません。≫

当該仮説は、「英国企業が仏等でユーロ建で起債する、或いは独企業が仏等でポンド建で起債する」という意味でしょうか?

初歩的質問で申し訳ありません。

図表4の解説部分で、

>先ほどの図表では日本円に次ぐ4位の地位を占めていたはずの人民元が・・・

と、あるのですが、ユーロ圏除外前の数値を示した図表3では人民元は日本円に次ぐ【5位】となっていますね。

*****

それまで漸進的だった人民元国際化の2015年以後の停滞は、当初の目的であったSDR指定〔国際通貨としての箔つけ〕を達成し、さらなる市場開放は不要になったからなのでは?・・と、考えています。

後は、債権による支配〔SDR指定を信用の根拠とした困窮国への貸付け《押付け?》による無双〕に向かってまっしぐらなのかな?

更新、ありがとう御座います。

大変、興味深く読ませて頂きました。

世界制覇を目論む中国にとって、人民元の国際通貨化は避けられない項目だと考えて下ります。

しかし、中国共産党は人民元の国際通貨化を望んでいるのでしょうか?

まぁ、中国共産党の事なので金融商品はなく人民元が世界市場で幅を利かせる様になれば…なんて都合の良い食い逃げを模索しているのではないか?なんて邪推しております。

しかし、世界通貨への道と開かれた人民元であると言うのはセットになっているモノと考えて下ります。

中国が、矛盾する点をどう切り抜けようとするのか興味深く思って下ります。

いつも価値のある内容を更新していただきありがとうございます。無料(広告はありますが)で提供してくれること、議論の場の提供感謝しております。