「国際収支のトリレンマ」に逆らった国・スイスの末路

連日掲載している『数字で読む日本経済』シリーズ、そろそろ終盤に近付いています。昨日はユーロ圏の問題について触れてみたのですが、本稿ではもうひとつ、「国際収支のトリレンマ」の議論についても触れておきたいと思います。本稿ではシリーズ名に反し、総論的な内容が中心であり、あまり「数字」「図表」は出て来ません。それでも本シリーズを読む際に基本となる非常に大事な議論が含まれていますので、少しだけお付き合いいただけると幸いです。

目次

金融政策について考える

通貨は無限に発行して大丈夫?

さて、「国の借金」論では、当ウェブサイトでは次のように主張しています。

- 「国の借金」という用語は間違いで、正しい用語は「中央政府の金融負債」

- 自国通貨建てで発行されている国債は基本的に「デフォルト」はしない

- 中央政府の適正な債務水準はGDPや資金循環状況などによって変わる

こうしたなか、ときどき出てくる議論が、「自国通貨建ての国債だと基本的にデフォルトはしないから、無制限に発行しても大丈夫だ」、「通貨も無制限に発行しても大丈夫だ」、といったものです。

果たしてこれは本当でしょうか。

結論的にいえば、通貨を発行し過ぎると、過度なインフレになりますが、これは当たり前の話ですね。

経済学の原理に従えば、世の中のありとあらゆる財やサービスの値段は、需要と供給の関係で決まりますが、これはおカネであっても同じことであり、

- おカネの供給量が需要に比べて少なすぎればおカネの値段が上がる(=物価が下がる、すなわちデフレ)

- おカネの供給量が需要に比べて多すぎればおカネの値段が下がる(=物価が上がる、すなわちインフレ)

という関係にあります。

さらには、新興市場諸国のケースだと、大統領が強権を発動して中央銀行の独立性を侵害し、金融政策に介入して、適正水準以上に通貨を供給させようとしたり、金利を強引に引き下げさせたりするケースが見られます。

たとえば2018年8月初旬、トルコの通貨・リラが10日間で30%近く下落したことがありました。これは、もともとトルコのインフレ率が高いにも関わらず、トルコのタイイップ・レジェップ・エルドアン大統領が中央銀行の金融政策に口出しするなどし、金融引き締めを渋っていたためです。

トリレンマとは?

さて、国際収支を考えるうえで、ここで重要な原則があります。それは、

- 金融政策の独立

- 資本移動の自由

- 為替相場の安定

という3つの政策目標を同時に達成することはできない、というものであり、これを一般に「トリ(3)レンマ」と呼んでいます。

ここで金融政策の独立とは「自分の国が独自の金融政策を採用すること」であり、資本移動の自由とは「外国と自由に資本取引できること」、為替相場の安定とは「為替変動が激しくないこと」です。

このうち「資本移動の自由」、「為替相場の安定」については、見てすぐに理解できると思います。

しかし、「金融政策の独立」という単語は、「聞きなれない」(あるいは「なんとなく知っているけれども正確な意味はよくわからない」)という人が多いのではないでしょうか。

金融政策とは?

このうち、「金融政策」とは、いったい何を意味しているのでしょうか。

ごく簡単にいえば、「おカネの借りやすさ」をいじるオペレーションのことです。

私たちがおカネを借りるときには、金利を支払う必要があります。住宅ローンがその典型例ですが、ほかにも、クレジットカードでリボ払いをしている人は、カード会社に対してリボ金利を支払っています。また、企業が銀行などからおカネを借りるときには、銀行などに対して金利を支払っています。

この金利は、基本的には需給で決まります。つまり、「おカネを借りたい」と思う人が多ければ金利は上がりますし、「おカネを貸したい」と思う人が多ければ金利は下がります。とても簡単なメカニズムです。また、逆に言えば、金利が下がればおカネを借りたいと思う人は増えるはずです。

「おカネを借りたい」と思う人が増えれば、その分、景気は良くなります。おカネを借りて設備投資したり、家を買ったりする人が増えれば、設備を作る人(メーカー)や家を作る人(大工さん)が儲かり、それで儲かった人がモノを買ったり、飲み会をしたりするなどして、さらに経済全体が潤うのです。

この「おカネを借りたいという気持ち」のことを、専門用語では「有効需要」と呼びます。そして、「景気を良くする」ためには「おカネを借りたい」と思う人を増やせば良い(=有効需要を喚起すれば良い)わけです。

では、果たして金利を人為的に上げたり下げたりできるのでしょうか?

金融政策の基本は、中央銀行が貸し出すときの基準金利そのものを直接変更すること(政策金利)と、世の中のおカネの量を調節すること(売りオペ、買いオペ)の2つです。

このうち、「政策金利」については、バブル崩壊以降、日本では長らくゼロ金利政策が採用されて来ました。

しかし、ゼロ金利政策では金利水準をゼロ以下にすることはできません(最近でこそマイナス金利政策もありますが…)。また、政策金利が影響を与えるのは一般に「短期金利」だけであり、「中期金利」「長期金利」などについては影響がありません。

そこで、もっとダイレクトに、世の中に供給されているおカネの量自体を増やしてしまえば良い、という発想が、「量的緩和」なのです。具体的には、有価証券の流通市場から日銀が国債などの金融資産を購入すれば、購入代金分だけ、市場に資金が増えることになります。

つまり、おカネを持っている人が増えれば、その分、おカネの希少価値が減少し、有価証券の希少価値が上昇する(つまり株価や債券価格が上がる)、という仕組みですね。

ちなみに債券価格は債券利回りと逆相関していて、債券価格が上昇すれば、債券利回りは低下する、という関係にあります。たとえば日銀が10年国債をドカ買いすれば、10年国債の価格が吊り上げられる(=10年国債の利回りは低下する)のです。

そして、国債の利回りはあらゆる利付金融商品の基準金利でもあるため、国債の利回りが低下すれば、住宅ローンの基準金利も徐々に下がってきますし、企業がおカネを借りるときの金利も下がります。

だからこそ、2013年4月に日銀が量的質的緩和(QQE)を開始して以来、とくに東京、大阪などの都市部で不動産(土地、建物など)の価格が上昇しているのです(※厳密にはJ-REITなどの価格も不動産価格に影響を与えているのですが、ここではその論点は割愛します)。

インフレ論

おカネの量が増えれば何が起こる?

さて、おカネの量が増え始めると、おカネの価値が下がります。当然、資産価格は上昇しますし、それ以外のありとあらゆる物価(人件費も含む)も上昇を始めます。これが「インフレの誘発」です。

とくに、物価が上昇していくという観測があれば、我先に人々が買い物をするはずです。住宅にたとえていえば、これから住宅価格が上がっていくという観測があり、かつ、住宅ローン金利が低ければ、人々は競って、積極的にローンを組んででも住宅を買おうと思うでしょう。

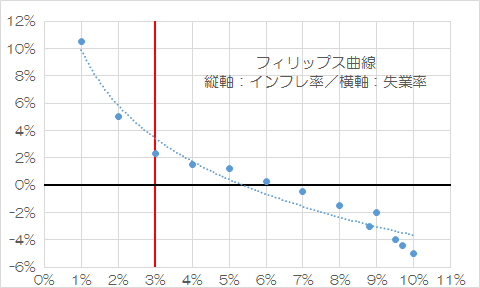

また、一般に、社会全体の(期待)インフレ率が2%程度であれば、適切な経済成長も実現しますし、失業も減るといわれています。これが『国債を圧縮する王道とは、インフレと経済成長の達成だ』で触れた、フィリップス曲線の議論です(図表1)。

図表1 (再掲)フィリップス曲線(イメージ)

(【出所】著者作成)

この関係は、国によっても微妙に違いますが、事実として「失業率とインフレ率には負の相関関係がある」という点については繰り返し示されており、中央銀行が金融政策を採用する際に、望ましいインフレ率水準を意識するのも、こうした観測事象があるのです。

なお、米国のFRBの場合は、政策目標に「2%インフレ率の達成」と「雇用の最大化」が入っていますが、これもフィリップス曲線を念頭に置いているとされています。

つまり、金融緩和は、世の中にマネーを供給し、金利(特に短期、中期、長期の国債利回り)を引き下げることで、世の中全体でおカネを借りやすくするためのオペレーションである、と考えればわかりやすいでしょう。そして、たいていの場合は適度なインフレを伴います。

金融緩和の副作用?為替市場への影響

ただし、金融緩和には「自国通貨安」という副作用もあります。

たとえば、世界各国が金融緩和をしていないのに、日銀だけが金融緩和政策を採用すれば、日本だけおカネの量が増えます(つまり日本円の量が増えます)。すると、理論的には日本ほどは金融緩和を行っていない通貨(たとえば米ドル)は日本円に対して価値が上昇するはずです(円安・ドル高)。

もちろん、日銀や日本政府の公式な立場としては、金融政策の目的はあくまでも「おカネの借りやすさ」に働きかけることにありますので、為替相場の水準は政策目標ではありません。

しかし、円の価値が下がれば、輸出企業にとっては競争力が高まるため、輸出が増えるという副次的な効果も期待できます。これに加えて、輸入品の価格が上昇するため、日本国内では外国製品(たとえば中国の製品)に対して、日本の製品の価格競争力も上昇します。

つまり、自国通貨の価値が下がれば自国製品の価格競争力が高まる、という効果が期待できます。

ただし、通貨を刷り過ぎるなどして自国通貨の価値が低下すると、困ったことも発生します。

たとえば、外国からおカネを借りている国の場合、自国通貨の価値が減少すれば、外貨建の借金の負担が重くなります。日本の近所だと韓国が多額の外貨建債務を負っていますが、ほかにもインドネシア、アルゼンチン、トルコなど、対外債務負担が問題になっている国の事例はいくらでもあります。

そして、発展途上国の場合はそもそも産業の生産能力自体が足りないこともあるため、せっかく自国通貨安になっても、一部の製品は外国から輸入しなければならず、輸入品価格が押し上げられれば国民生活にも打撃が生じます。

そして、発展途上国の場合は、政権が国民の人気取りなどを目的に、税収もないくせに国債を刷ってバラマキの大盤振る舞いをし、その国債を中央銀行に買わせることで、結果的に通貨の供給量が激増してしまうケースもあります(先ほどのトルコの事例がその典型例ですね)。

2%程度の健全なインフレ率であれば問題なのですが、インフレ率が5%、10%と上昇して来ると、こんどは国民経済に打撃を与え始めます。こうしたことが続き、その国に対する信認が毀損すれば、あるときに一斉に外資が逃げていく可能性もあります。これが通貨危機です。

金融緩和の副次的効果とは?

- 自国通貨の価値が下がり、輸出競争力が高まる

- ただし緩和し過ぎると自国通貨の価値が暴落し、通貨危機とハイパーインフレがセットで襲ってくるかもしれない

カネの流れをシャットアウトすれば良い?

こうしたなか、現在の世界は、北朝鮮などごく一部の国を除き、各国ともに「開放(オープン)経済」を採用しています。このため、ある国の金利が高ければ、その国の通貨を買いたいと思う人が増え、その国の通貨の価値が上昇します。

しかし、自国の通貨の価値が上昇し過ぎてしまえば、輸出品の価格競争力が損なわれてしまいますし、逆に通貨を刷り過ぎれば自国通貨の価値が暴落し、資本逃避(キャピタルフライト)が発生します。そこで、自国の通貨の価値上昇を防ぐためには、

- 外国からの資金流入をシャットアウトする(閉鎖経済、統制経済に移行する)

- 中央銀行が為替相場を一定水準に維持するための介入を続ける(固定相場制に移行する)

という、2つの選択肢があります。

このうち、閉鎖経済、統制経済などに移行してしまえば、外国からの自由な資金流入が損なわれ、自国通貨の使い勝手が著しく低下します。

一方で、固定相場制に移行してしまえば、自国通貨の使い勝手の便利さを維持することができますが、自国で独自の経済政策を採用することができなくなってしまいます。

これが、「国際収支のトリレンマ」なのです。

もともと、金融当局には、次の3つの政策目標があります。

- 金融政策の独立…自国の実情に合わせて自由に金融政策を打ちたい。

- 資本移動の自由…自国通貨の使い勝手を良くするために、外国との資本取引を自由にしたい。

- 為替相場の安定…為替相場が無秩序に変動するのは避けたい。

しかし、ここでこの3つの政策目標をすべて満たすことはできません。すなわち、

- 金融政策の独立と資本移動の自由を重視した場合には、為替相場の安定を諦めなければならない。

- 金融政策の独立と為替相場の安定を重視した場合には、資本移動の自由を諦めなければならない。

- 資本移動の自由と為替相場の安定を重視した場合には、金融政策の独立を諦めなければならない。

という関係が成り立つのです。

国際収支のトリレンマとは:

①金融政策の独立、②為替相場の安定、③資本移動の自由、の3つの政策目標を同時に達成することはできず、どれか1つを捨てなければならない、という命題のこと。

具体的例で見る

主要国のトリレンマへの対応

さて、中央銀行が利上げをすれば、外国からたくさんのおカネ(投機資金)が流入してくるきっかけになりますが、そうなれば、通貨価値が上昇し(通貨高)、国内の輸出企業は外国に輸出するときの国際的競争力が損なわれてしまいます。

一方で中央銀行が利下げすれば、外国から投機資金が逃げていくほか、場合によっては自国の産業の発展を支えてくれる貴重な外貨が流出してしまうかもしれません(キャピタル・フライト)。

そこで、多くの新興市場諸国(EM諸国)は、国際的な投機資金の流入に対してはさまざまな規制を掛けます(たとえば、一時期、ブラジルが外国人からの投機資金に対して2%の資産課税を行ったことがありましたが、これも資本規制の一種でしょう)。

しかし、ブラジルのような新興国ならいざ知らず、OECDに加盟している先進国がこのような課税を行うと、資本移動の自由に対する制限として国際社会から批判されます。

このため、先進国では基本的に資本移動の自由を大切にしているのですが、そうなると、為替相場を安定させるためには国内経済の実情を無視して政策金利を変更するか、国内経済の安定を優先して為替相場の安定を無視するか、いずれかしか方策はありません。

現実のパターンをまとめておきましょう(図表2)。

図表2 主要国の政策パターン

| 捨てる政策目標 | 優先する政策目標 | 具体例 |

|---|---|---|

| 資本移動の自由 | 金融政策の独立、為替相場の安定 | ブラジル、中国などのEM諸国 |

| 為替相場の安定 | 金融政策の独立、資本移動の自由 | 日本、米国、英国などの先進国 |

| 金融政策の独立 | 為替相場の安定、資本移動の自由 | 香港、デンマーク |

(【出所】著者作成)

このうち香港の場合は、通貨・香港ドルは1米ドル=7.8香港ドルを中心に、上下0.05香港ドルの範囲で動くとされ(いわゆるレンジ制)、香港金融管理局(HKMA)は、この範囲を超えて香港ドルが買われたときには「買い介入」、逆のときには「売り介入」を行っています。

HKMAはまた、香港から資金が流出しそうになったときには利上げをするなどして外資を引き留め、香港に資金が流入し過ぎそうになったときには利下げをするなどして外資の集中を防ぐ、といったオペレーションを実施しているのです(厳密なルールについては割愛します)。

香港が為替相場の安定を選択しているのは、世界の金融ハブとして、基軸通貨である米ドルとの連動を重視しているためと思われますが、その代わり、香港ではどんなインフレやデフレになっていたとしても、それらに対処するために独自の金融政策を採用することはできません。

これに対し、日本、米国、英国などの先進国の場合は、為替相場の安定を放棄し、ほかの2つの政策目標を重視しているのです。

トリレンマに逆らったスイスの末路

では、この「トリレンマ」という鉄則に正面から逆らうと、いったいどうなるのでしょうか。

その典型例が、スイスです。

スイスは2010年前後のユーロ危機の際、ユーロ圏からの資本流入に悩まされていました。というのも、ユーロ危機のため、安全資産を欲しがる投資家がユーロを売り、スイスフランを買い続けていたからです。そうなると、スイスにとっては自国通貨高のために、産業競争力が損なわれてしまいます。

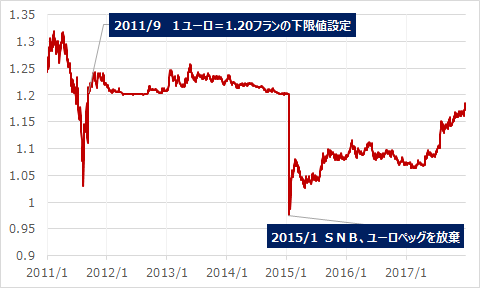

そこで、スイスは2011年9月以降、「1ユーロ=1.20スイスフラン」という上限相場を設定。この上限相場を超えそうになったら、中央銀行であるスイス国民銀行(SNB)がスイスフランを売り、ユーロを買い支えるというオペレーションを開始したのです。

ところが、いつまでもユーロを買い支えるという行動は、長続きしません。

というのも、1ユーロ=1.20フランの上限を突破しそうになれば、かならずSNBがスイスフランを売り、ユーロを買わなければならないため、スイスフランの通貨供給量が増え過ぎ、これを放置すればスイスで悪性の資産バブルなどが発生してしまうからです。

もともと、GDPも通貨供給量もユーロ圏と比べて極めて少ないスイスのことですから、通貨供給量の激増に耐えられるはずもありません。

結局、2015年1月になり、SNBは突如として上限目標を放棄。1ユーロ=1.20スイスフランの上限を超えてスイスフランが暴騰し、一時1ユーロ=0.85フランと、最大瞬間風速的に前日比30%(!)も為替相場が動いたのです(図表3)。

図表3 スイスフランの為替相場(米国時間終値ベース)

(【出所】WSJデータを参考に著者作成)

本日のまとめ

本稿の議論をまとめておきましょう。

- 金融政策とは、おカネを借りやすくする度合(金利や通貨供給量)をコントロールする政策のこと。

- 金利や通貨供給量などが変動すれば、インフレ率や為替相場などにも影響が生じる。

- 金融緩和をすれば、資産価格は上昇し、債券価格上昇を通じて利回りも低下する。

- 金融政策の独立、資本移動の自由、為替相場の安定の3つを同時に達成することはできない。

これらを理解すれば、一見すると複雑に見える経済ニュースも、意外と簡単に理解できるのではないでしょうか。

参考:過去リンク

2026/01/30 12:00 :

2025/06/27 05:00 :

2021/09/18 05:00 :

2021/08/07 05:00 :

2021/05/11 09:30 :

2020/10/25 05:00 :

2020/10/24 05:00 :

2020/10/23 05:00 :

2020/10/22 05:00 :

2020/10/21 05:00 :

2020/10/20 05:00 :

2020/10/19 08:00 :

2020/10/18 05:00 :

2020/10/17 05:00 :

2020/10/16 05:00 :

2020/09/25 05:00 :

2020/07/31 05:00 :

2020/07/30 05:00 :

2020/07/15 05:00 :

2020/07/03 05:00 :

2020/07/02 08:00 :

2020/07/01 16:00 :

2020/06/27 09:00 :

2020/06/25 17:00 :

2020/05/10 09:00 :

2020/03/29 05:00 :

2020/02/03 05:00 :

2020/01/18 08:00 :

2020/01/17 16:30 :

2019/12/27 05:00 :

2019/12/23 05:00 :

2019/12/19 05:00 :

2019/12/07 05:00 :

2019/12/05 05:00 :

2019/12/04 05:00 :

2019/12/03 05:00 :

2019/12/01 05:00 :

2019/11/29 05:00 :

2019/11/28 05:00 :

2019/11/26 13:15 :

2019/11/25 05:00 :

2019/11/22 05:00 :

2019/11/21 05:00 :

2019/11/20 05:00 :

2019/11/19 05:00 :

2019/11/18 05:00 :

2019/11/17 05:00 :

2019/11/16 05:00 :

2019/11/15 05:00 :

2019/11/14 05:00 :

2019/11/13 05:00 :

2019/11/12 05:00 :

2019/11/11 05:00 :

2019/11/10 05:00 :

2019/11/09 05:00 :

2019/11/08 05:00 :

本文は以上です。

金融評論家。フォロー自由。雑誌等の執筆依頼も受けています。 X(旧ツイッター) にて日々情報を発信中。 Amazon アソシエイトとして適格販売により収入を得ています。 著書①数字でみる「強い」日本経済 著書②韓国がなくても日本経済は問題ない日韓関係が特殊なのではなく、韓国が特殊なのだ―――。

— 新宿会計士 (@shinjukuacc) September 22, 2024

そんな日韓関係論を巡って、素晴らしい書籍が出てきた。鈴置高史氏著『韓国消滅』(https://t.co/PKOiMb9a7T)。

日韓関係問題に関心がある人だけでなく、日本人全てに読んでほしい良著。

読者コメント欄はこのあとに続きます(コメントに当たって著名人等を呼び捨てにするなどのものは禁止します)。当ウェブサイトは読者コメントも読みごたえがありますので、ぜひ、ご一読ください。なお、現在、「ランキング」に参加しています。「知的好奇心を刺激される記事だ」と思った方はランキングバナーをクリックしてください。

読者コメント一覧

※【重要】ご注意:他サイトの文章の転載は可能な限りお控えください。

やむを得ず他サイトの文章を引用する場合、引用率(引用する文字数の元サイトの文字数に対する比率)は10%以下にしてください。著作権侵害コメントにつきましては、発見次第、削除します。

※現在、ロシア語、中国語、韓国語などによる、ウィルスサイト・ポルノサイトなどへの誘導目的のスパムコメントが激増しており、その関係で、通常の読者コメントも誤って「スパム」に判定される事例が増えています。そのようなコメントは後刻、極力手作業で修正しています。コメントを入力後、反映されない場合でも、少し待ち頂けると幸いです。

※【重要】ご注意:人格攻撃等に関するコメントは禁止です。

当ウェブサイトのポリシーのページなどに再三示していますが、基本的に第三者の人格等を攻撃するようなコメントについては書き込まないでください。今後は警告なしに削除します。また、著名人などを呼び捨てにするなどのコメントも控えてください。なお、コメントにつきましては、これらの注意点を踏まえたうえで、ご自由になさってください。また、コメントにあたって、メールアドレス、URLの入力は必要ありません(メールアドレスは開示されません)。ブログ、ツイッターアカウントなどをお持ちの方は、該当するURLを記載するなど、宣伝にもご活用ください。なお、原則として頂いたコメントには個別に返信いたしませんが、必ず目を通しておりますし、本文で取り上げることもございます。是非、お気軽なコメントを賜りますと幸いです。

コメントを残す

【おしらせ】人生で10冊目の出版をしました

| 自称元徴用工問題、自称元慰安婦問題、火器管制レーダー照射、天皇陛下侮辱、旭日旗侮辱…。韓国によるわが国に対する不法行為は留まるところを知りませんが、こうしたなか、「韓国の不法行為に基づく責任を、法的・経済的・政治的に追及する手段」を真面目に考察してみました。類書のない議論をお楽しみください。 |

【おしらせ】人生で9冊目の出版をしました

| 日本経済の姿について、客観的な数字で読んでみました。結論からいえば、日本は財政危機の状況にはありません。むしろ日本が必要としているのは大幅な減税と財政出動、そして国債の大幅な増発です。日本経済復活を考えるうえでの議論のたたき台として、ぜひとも本書をご活用賜りますと幸いです。 |

図表2から考えると、中国が為替相場の安定を捨てる事を選択した時こそ先進国入りしたとなるのか、それとも、先進国は構造上為替相場の安定を捨てざるを得ないのか。

> 金融緩和には「自国通貨安」という副作用もあります。

理論的には,そうなるはずだ,と思っていました。日本で何故そうならないか,その理由を模索していて,今後,円安に向かう可能性はないか,いつも考えています(そう思ったら,外貨預金を増やしますので)。でも,現状は円安が考えにくいです。円安にならない理由として考えられるのは,以下のようなことかと思います。

(1) 外貨の需要より円の需要のほうが多い。

(2) 政府が外為を厳しく監視している(制限しているわけではない)。

(3) 外貨の不安要因が多い。

(1)としては,過去に日本が作った海外工場などの利益を税金等の関係で円に替える必要など,円がどうしても必要な場面が多いこと,などが考えられるでしょうか。貿易収支は大きな黒字ではありませんが,どうしても,日本製品がほしい外人(or海外法人)も多いのでしょう。

(2)のおかげで,普通の日本人が海外に銀行口座をもったり,海外送金をするのは,結構手間がかかって,気力が失せるかもしれません。以前,私も海外の銀行口座を開設しようと考えましたが断念しました。

(3) は通貨毎にそれぞれの事情があります。まず,ユーロは結構安くなしましたが,がドイツ銀行が心配で,買う気がしません。ドルも今のレートだと,利益が取れるか,やや不安。それ以外の通貨は,知識も経験もないので,ちょっとコメントできません。

家計にある大量の預金は,日本人の保守性で海外投資や外貨預金には,なかなか向かいません。移住という面では,日本は鎖国状態にほうに近く,外国人労働者も先進国の中では非常に少ないです。ここでも,海外需要があまり生じません。

このあたりの日本の特殊事情で,金融緩和が円安につながらないのでしょうか。ここは,専門家の意見をいろいろ聞きたいところです。

大学で経済学を専攻しなかった小生にとって非常に分かりやすい内容でした。

大学でも一般教養の科目で「国際経済学」はありましたが、講師の説明がよく理解できなかったです。(当時、小生に社会経験が無かったこともありますが)

件の講師は元日経新聞の記者だったそうですが、意外にああいう「専門家」ほど基本的なことが分かっていないのではと思います。

小生は、会社の後輩にIT知識を説明する際、「他人に説明してみろ」と指導するのですが、本当に分かっているかどうかを試すのには自分で説明させるのが一番良いです。

更新ありがとうございます。

隣国ネタで胸焼けしている最中でしたが、

非常に良い清涼感を得た気分です。

経済ネタを、もっと増やしてもらえると嬉しいです。

更新、ありがとうございます。

>おカネの供給量が需要に比べて多すぎればおカネの値段が下がる(=物価が上がる、すなわちインフレ)

日本銀行は2%のインフレを目指し、強力に金融緩和していますが、いまだ達成できていません。これはおカネの供給が足りないのでしょうか? それとも供給の仕方がおかしいのでしょうか? そもそも日銀の緩和のやり方はおカネを供給していると言えるのでしょうか?

日本は量的緩和をコントロールすることによって、市場での為替介入を経ずに自国通貨高を抑制してるのだなと思いました。

自国通貨安のための露骨な市場介入をしてしまうと諸国からの非難は避けられないでしょうからね。

スイスとは違った形での「為替相場安定への試み」なのだと思います。

1ユーロ=1.20スイスフラン。そういつまでも続くはずはないわな〜。スイス自体先進国で、世界の秘密金庫だけど、規模小さいし。でも0.85フランとは(笑)。やっぱり逆らったら駄目ですね。フランスがユーロに移行した時、スイスはフランで行った。自国通貨を守りたかった、勝算アリと思ったんでしょうね。

今日の記事もとてもわかりやすく、勉強になりました。ありがとうございます。

ユーロとスイスフランでFXをやってた人は1ユーロ=0.85スイスフランになった時にさぞ泣きを見た事でしょうね。

国際収支のトリレンマに逆っている国はもう一つ、中国がありますね。今のところ、3つのいいとこ取りができてるようです。ただ「三兎を追う」のは年々難しくなっており、結果的に3つ共が中途半端になってます。いずれはどれか一つを放棄するでしょう。

気になるのは三つのうちどれを放棄するかです。まあ、独裁政権の性格上「金融政策の独立」は手放したくないでしょうから、「資本移動の自由」か「為替相場の安定」のどちらか。習近平は能力が高くなく、自分を脅かしそうなものを極端に排除しようとしますので、「資本移動の自由」を捨てて北朝鮮のような国家にする事もあり得そうです。

そう言えば中国人のネットの書き込みで、中国の事を語る時に「我が西朝鮮では……」で始める表現がありましたね。

あとは、おっきな朝鮮とちっちゃな中国って奴ですねw

いつもありがとうございます。勉強になりました。

隣国ネタで客を釣って、経済ネタを教育する…

意図しているのか…

いや、これはたまたまの偶然なのでしょうね。

でも、結果的にすごく上手い具合になってます。

かの国の無法も、こういう利用方法があるんですね。

こうやって地道に「教養」を広げることが

「国民の敵」を一掃できる勢力が育つ原動力だと思います。

今後も、心の底から応援いたしますっ!

スイスの末路?

今は戻ってるようですし、末路というほどのものじゃないのでは?

FXやってる人にとっては末路だったかもせれませんが。

なんかミスリーディングな題名な気がします。

トリレンマの次は…と調べてみたら、テトラ(4)レンマ、ペンタ(5)レンマ、ヘキサ(6)レンマ…と

レンマは続くよどこまでも、となるようでした。

余談です。

https://jbpress.ismedia.jp/articles/-/57874

再び自殺者数増加の韓国、OECD最高

超ストレス社会の影、高齢者の自殺率深刻

「霊的緩和」というパワーワードを思いつきました。