国債を圧縮する王道とは、インフレと経済成長の達成だ

『数字で見る日本経済』、シリーズ化して本稿が第4回目です。前回の『国の借金を問題視するわりに、なぜ資産を無視するのか』では、「借金を減らす方法には、①キャッシュ・フローで返す方法、②『飛び道具』を使う方法、③資産を売却する方法などが考えられる」と議論しましたが、本稿ではもうひとつ、国の借金を議論するうえで極めて重要な「インフレと経済成長」について説明しておきたいと思います。

2019/11/11 09:00追記

本記事でコードエラーがありましたので、修正しております。

目次

お知らせ:相互参照について

数日前からシリーズ化した『数字で読む日本経済』、本稿はいよいよ第4回目です。

全体で何回の「連載」になるのかはまだよくわかりませんが、少なくとも5回で終わるつもりはありません。興が乗れば10回、あるいは20回と掲載を続けるかもしれません(※ただし、さる理由があって、できれば20回までで終わらせたいと思っています。その理由について現在明かすことはできませんが…)。

ただし、この「シリーズ」、これまでの当ウェブサイトの記事と比べると、非常に読み辛いと思います。なぜなら、全体を通して読まないと、全容がなかなかわからないからです。

そこで、今後シリーズが増えていった場合の記事参照を容易にするために、今回からはインデックスとして、記事の末尾にこのシリーズのリンクの一覧を掲載することにしました。また、あわせて過去に公表した3回分の記事についても、バックデートで同じリンクを張ることにしたいと思います。

借金を返す方法

個人や企業が借金を返す方法

昨日の『国の借金を問題視するわりに、なぜ資産を無視するのか』では、個人が借金を返す方法として、次の3つの方法があると申し上げました。

- ①ちゃんと働いて返すこと

- ②破産、任意整理、民事再生手続などの「飛び道具」を使うこと

- ③手持ちの資産を売却して返すこと

ただし、当ウェブサイトは個人のための「借金相談窓口」ではありませんので、この①~③のうち、②については論じませんでしたし、これからも論じることはありません(※余談ですが、もし現在進行形で多重債務にお悩みの方がいらっしゃれば、債務整理専門サイトなどを検索してください)。

ということで、「まともに返す方法」は、①と③である、ということがわかります。

この議論は企業にも同じことがいえます。つまり、企業の場合も借金を返すためには、基本的には

- ①営業活動から生じるキャッシュ・フローから返すこと

- ②破産、任意整理、会社更生手続、民事再生手続などの「飛び道具」を使うこと

- ③手持ちの資産を売却して返すこと

の3つの方法があるのです。

「借金」といえば「①の方法で返すこと」に限られる、などと考えてしまうと、思考停止に陥ってしまいます。一般に「多重債務者」は、年収や年間売上に比べて借金が多すぎる人のことをさしますが、このうち過去の栄光の影響で、借金の額は多いけれども資産の額も多い、というケースもあるからです。

とくに、大昔から、借金まみれになりながらも贅沢な暮らしから抜けられない人もいますが(「売り家と 唐様で書く 三代目」という川柳は有名ですね)、本気で借金から抜け出すためには資産を切り売りし、贅沢から決別するというのは基本です。

中央政府の場合も、基本は同じ

この3つのパターン、じつは中央政府であっても、ほぼ同じ議論が成り立ちます。

「国の借金」(※ただしくは「中央政府の金融負債」)を返すためには、

- ①税収を増やし、歳出を減らして借金を減らすこと

- ②特別立法(令和の徳政令など)で国の借金をチャラにすること

- ③手持ちの資産を売却して返すこと

という3つの方法が考えられます。

このうち、財務省がやっていることは、明らかに①の方法に限られています。

「税収を増やす」(というか、正しくは「税率を上げる」)一方で、「歳出を減らす」(つまり緊縮財政)に汲々としているのですが、実は、この方法には、大きな問題があります。それは、税負担を重くすることで、国内消費を委縮させ、却って税収を落とす結果になりかねない、という点です。

昔から「牛を殺して角を矯める」ということわざがありますが、まさに財務省がやってきたのは、消費税などを増税することで日本経済の成長率を削ぐという愚行だったのです。

(※余談ですが、財務省の増税原理主義という暴走を止められなかった歴代の政権の罪も重いのですが、なによりも大きな問題は、財務省が国の歳入(=国税庁)と歳出(=主計局)をガッチリ握ることで、財務省が不当に大きな権力を得ていることにあります。これについては別稿で触れたいと思います。)

ただ、昨日も指摘しましたが、現実には政府や公的部門は、天下り法人に対する出資金や貸付金、140兆円にも達する巨額の外貨準備、さらには莫大な国有地、本来ならば換金可能な電波利権など、巨額の資産を保有しています。

さらには、NHKのように、放送法の規定をタテに、「公共放送」を騙って巨額の受信料をなかば強制的にかき集め、結果的に数兆円の資産を抱え込んでいるという、非常に奇妙な組織も存在しています。

このため、もし本気で「国の借金」を問題視するならば、増税の前に、③の方法(つまり資産売却)で債務圧縮を図るのが筋なのです。

国にだけ許される、「4番目の方法」

ただし、「債務を圧縮する方法」として、国にだけ許されたもうひとつの方法があります。

それが、「経済成長を伴ったインフレによる実質債務の圧縮」です。

- ④インフレによる実質債務の圧縮

ここで、「インフレ」という言葉を、簡単に定義しておきましょう。

「インフレ」(正確には「インフレーション」inflation)とは、「貨幣価値の下落」=「物価の上昇」を意味します。

貨幣経済社会だと、「ダイコン1本200円」、「牛肉100グラム176円」、「スーパーのパートタイム従業員の時給1100円」といった具合に、世の中のありとあらゆるモノやサービスには値段が付いています。ここで「インフレ」とは、モノやサービスの値段が上昇することです。

モノやサービスの値段が上がれば、

- 「同じおカネで買えるモノやサービスの量が減る」

- 「同じモノやサービスを買うために必要なおカネが増える」

ということを意味します。

ですので、「貨幣価値の下落」と「物価の上昇」は同じ意味なのです。

そして、インフレの対義語が「デフレ」(正確には「デフレーション」deflation)、つまり「貨幣価値の上昇」=「物価の下落」です。デフレを先ほどと同じ具合に表現すれば、

- 「同じおカネで買えるモノやサービスの量が増える」

- 「同じモノやサービスを買うために必要なおカネが減る」

ということです。

これをまとめておきましょう(図表1)。

図表1 インフレとデフレ

| 区分 | インフレ | デフレ |

|---|---|---|

| 物価 | ↑ | ↓ |

| カネの価値 | ↓ | ↑ |

(【出所】著者作成)

インフレ目標

インフレの多くは経済成長を伴う

さて、インフレとデフレ、経済成長にとってはどちらが望ましいのでしょうか。

そして、インフレならばどのくらいの水準が適切なのでしょうか。

これについてはだいたい多くの経済学者の見解は一致していて、答えは「だいたい年間2%ていどのインフレが望ましい」とされています。

実際、主要国の中央銀行もだいたい「2%のインフレ目標」を政策目標に掲げていて(たとえば米FRBや欧州中央銀行など)、政策金利などの手段を使ってインフレ率を2%に誘導しようと苦心しています。

では、なぜインフレが望ましく、デフレは望ましくないのでしょうか。

これにはだいたい2つの理由があります。

1つ目の理由は、多くの場合、インフレは経済成長を伴う、ということです。

たとえば、GDPが年間3%ほど伸びたとすれば、経済がそれだけ大きくなったという意味ですが、人々の給料(可処分所得)が少しずつ増えていくためには、モノやサービスの値段も少しずつ増えなければいけません。

そして、名目GDPが3%成長し、その間のインフレ率が2%だったとすれば、実質経済成長率は1%、というわけです。

モノの値段が上がるから先に買っておこう

ちなみに「経済成長したからインフレになっている」のか、「インフレになったから経済成長している」のかをめぐっては、経済学者の間でも諸説ありますが、個人的にいちばん自然な説明は、「モノの値段が上がるから、今のうちにモノを買っておこう」という心理でしょう。

たとえば、今年ならば10万円で買える冷蔵庫があったとします。

そして、これが来年になると確実に10.2万円に値上がりするとわかっていれば、冷蔵庫の調子が悪いと感じている人は、こうした値上がりが背中を押す格好となり、「思い切ってもう今年、冷蔵庫を買っちゃおうか」と決断しやすくなります。

しかし、ゼロ%インフレやデフレという状況にあったとすれば、話は変わって来ます。

現在10万円の冷蔵庫が1年後に9.8万円に「値下がり」するとわかっていれば、多少、冷蔵庫の調子が悪くても、「もう少し辛抱するか」と考える人が増えます。

ここで、GDPとは次の計算式で定義されます。

GDP=C+I+G+X-M(ただし、C:消費、I:投資、G:政府支出、X-M:純輸出)

日本などの先進国の場合、GDPのうち消費(C)が占める割合は6割前後ですが、モノの値段が変わらない(あるいは値下がりする)という状況で消費が伸びないのも当然の話でしょう。そして、消費が伸びなければ企業業績も伸びませんし、企業業績が伸びなければ投資(I)も伸びません。

結局、企業としては海外(X-M)に活路を見出すしかなくなるのです。

(※余談ですが、米国などは貿易赤字国ですが、日本やドイツ、中国や韓国などが、国内需要(C+I+G)を伸ばす努力もせず、安易に貿易黒字を積み上げようとする姿勢を問題視しており、これこそ、米国が外国を「為替監視対象国」に指定している理由でもあるのです。)

インフレ率と失業率の関係

一方、インフレ率がプラスであることが望ましいとされるもうひとつの理由は、インフレ率が失業率と密接な関係を持っていることが知られているからです。

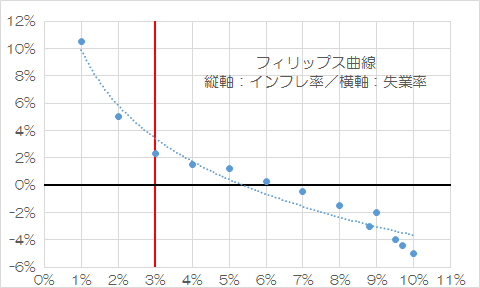

これは、経済学者のフィリップス(1914-1975年)が発見した関係で、「失業率が高い年は賃金が横ばいまたは下落していること」、「失業率が低い年に賃金が急上昇していること」という事実をグラフ化して説明したものです。

フィリップスが発見したこの関係は、のちに「フィリップス曲線」と呼ばれるようになり(図表2)、現在では失業率とインフレ率にも密接な関係があるということが示されています。

図表2 フィリップス曲線(近似曲線のイメージ)

(【出所】著者作成)

この関係は、国によっても微妙に違いますが、事実として「失業率とインフレ率には負の相関関係がある」という点については繰り返し示されており、中央銀行が金融政策を採用する際に、望ましいインフレ率水準を意識するのも、こうした観測事象があるのです。

なお、米国のFRBの場合は、政策目標に「2%インフレ率の達成」と「雇用の最大化」が入っていますが、これもフィリップス曲線を念頭に置いているとされています。

なお、「失業率を完全にゼロにしたい」と思うならば、無限のインフレ状態(あるいはハイパー・インフレ状態)にすれば良いじゃないか、と言い出す人もいるのですが、これは正しくありません。

じつは、経済がどんなに健全な状態でも、常に「失業者」は存在しています。たとえば、「転職したい」、「一念発起して資格を取りたい」、「大学に入り直したい」などの理由で職を離れている人は常に社会に存在しているからです。

この「経済が健全な状態」(あるいは「働きたい人は働ける」という「完全雇用」の状態)の失業率を「自然失業率」と呼ぶのですが、自然失業率を超えて失業率を減らそうとすれば、逆にインフレの弊害の方が大きくなってしまいます。

(※なお、多くの国においては、自然失業率は3%程度と見られているようですが、日本の場合は2019年9月時点で失業率が2.4%と3%を大きく割り込んでいる状態であるなど、自然失業率水準は国によっても大きく異なっています。)

こうした事情もあり、経験則として「だいたい2%くらいのインフレ率ならば、自然失業率」の範囲に収まる、という格好です。

スタグフレーションやハイパー・インフレは別論点

本節だけ、余談です。

以上はあくまでも「失業率を減らすためのインフレ率」、「経済成長を達成するうえでのインフレ率」という議論ですが、インフレ率が高ければ高いほど望ましいのかといわれれば、そうとはいえません。

たとえば、インフレが進行しているにもかかわらず経済が伸びない状況(いわゆる「スタグネーション」状態)が生じることもありますが、一般にこれを「スタグフレーション」と呼びます。

また、インフレ率が高まり過ぎ、貨幣価値が急落し過ぎる現象を「ハイパー・インフレ」と呼ぶこともあります。

「国債の償還可能性」について議論するという趣旨に照らし、本シリーズではこのうち「ハイパー・インフレ」については別途きちんと取り上げて議論する必要があります。

そこで、近日中に「中央銀行の国債引受とハイパー・インフレ」という論点を取り上げたいと思います。

GDP対比で債務を減らせ

「70年1%の法則」

さて、国にだけ許される「4番目の債務価値減少」とは、インフレのことです。

ハイパー・インフレにならない程度の適切なインフレを進行させ、それによって名目GDPを引き上げ、結果的に公的債務残高の実質負担額を減らす、という手法ですね。

もちろん、こうしたインフレが進行すれば、その「恩恵」は経済全体に及びます。つまり、おカネを借りている人がみな、等しく債務価値が減少するのですが、国家権力という力を使えば、それをある程度人為的に達成することができるという意味では、まさに「国家に与えられた特権」のようなものでしょう。

ここでひとつのポイントが「70年1%の法則」です。

これは、複利計算のロジックを使い、「元本が何年後に2倍になるか」という関係を調べたものです(図表3)。

図表3 「70年1%の法則」

(【出所】(1+r)を底とする2の対数を算出してグラフ化)

いかがでしょうか。

年間1%の複利回りで資産を運用して行った場合、その資産が2倍になるために必要な年数は、約70年(正確には69.66072年)ですが、複利回りが2%に上昇すれば、その約半分の35年(正確には35.00279年)で2倍になります。

経済成長率やインフレ率もこれと同じであり、たとえば経済が年間3%で成長し続けた場合には、23.45年でほぼ倍になる、ということです。

※なお、「日本経済は少子高齢化のために高度経済成長ができない」というトンデモ理論を唱える人も多いのですが、これについてもできれば本連載のなかで、諸外国の例を引用するなどして、「経済成長の達成が可能」という点を説明したいと考えています。

公的債務残高GDP比率は減るはず!

日本の低経済成長を「失われた20年」と呼ぶこともありますが、仮に今から30年前、つまり1989年の消費税導入がなされていないなど、日本政府や日銀が適切な経済運営により2%の経済成長を達成し続けていた場合、1989年と比べて現在のGDPは2倍近くになっていた、という計算ですね。

ちなみに1989年のGDPは421兆円でしたので、これに30年間の年間経済成長率を適用すると、今年のGDPは図表4のとおりです。

図表4 仮に日本経済が成長していたら…?(金額単位:十億円)

| 年間成長率 | 1989年のGDP | 2019年のGDP |

|---|---|---|

| 1% | 421,469 | 568,077 |

| 2% | 421,469 | 763,433 |

| 3% | 421,469 | 1,023,017 |

| 5% | 421,469 | 1,821,566 |

| 7% | 421,469 | 3,208,333 |

| 10% | 421,469 | 7,354,389 |

(【出所】著者作成)

取らぬ狸の皮算用で恐縮ですが、仮にこの30年間、コンスタントに2%経済成長が達成できていたならば、今年のGDPは763兆円。これが3%だったならば、今年のGDPは1023兆円になっていたはずです。

ここでもうひとつ、重要な議論をしておきましょう。

仮に現在の日本の「国の借金(あるいは「公的債務残高」)」が1000兆円、GDPが500兆円だとしたら、公的債務残高GDP比率は200%です。

ところが、この公的債務残高の水準が1000兆円のままで推移したと仮定して、GDPが1000兆円に増えれば、「国の借金」をまったく返さなかったとしても、公的債務残高GDP比率は一気に100%に下がります。

そして、国は企業や個人と異なり、基本的に通貨発行権を持っていて、しかも「死なない組織」です。

公的債務残高をむりやり増税で圧縮するのではなく、残高を維持しながら緩やかな経済成長とインフレを達成することで、徐々に債務負担を減らしていくという、「企業や個人にはできない技法」を使うことができてしまうのです。

今後の検討課題

ちなみに、このような議論をすると、必ず、「金利が途中で上昇したらどうなるのか」、「国債を発行し過ぎていたら民間企業が資金調達できなくなるのではないか」、「望ましい公的債務残高GDP比率はいくらか」といった議論が出て来ます。

そこで、昨日と本日の議論から派生する重要なテーマは、少なくとも次の5つです。

- ①税収や国の歳入を増やすためには、どうすれば良いか(→歳入庁の創設、という論点)

- ②中央銀行の国債引受でハイパー・インフレは生じないのか(→ジンバブエ化、という論点)

- ③国の借金が増え過ぎた場合に想定される問題点(→クラウディングアウトと金利負担、という論点)

- ④公的債務残高GDP比率60%に根拠はあるのか(→欠陥通貨・ユーロの問題点)

- ⑤少子高齢化で経済成長できないという説は本当か(→人口、資本、技術という3要素の論点)

今後、この①~④のどれから順番に議論するかについては少し考えさせていただきたいと思いますし、もしかしたらこれらのうち、とくに③については2つに分割して議論する必要があるかもしれません。

引き続き、本シリーズにはどうかご期待ください。

参考:過去リンク

2026/01/30 12:00 :

2025/06/27 05:00 :

2021/09/18 05:00 :

2021/08/07 05:00 :

2021/05/11 09:30 :

2020/10/25 05:00 :

2020/10/24 05:00 :

2020/10/23 05:00 :

2020/10/22 05:00 :

2020/10/21 05:00 :

2020/10/20 05:00 :

2020/10/19 08:00 :

2020/10/18 05:00 :

2020/10/17 05:00 :

2020/10/16 05:00 :

2020/09/25 05:00 :

2020/07/31 05:00 :

2020/07/30 05:00 :

2020/07/15 05:00 :

2020/07/03 05:00 :

2020/07/02 08:00 :

2020/07/01 16:00 :

2020/06/27 09:00 :

2020/06/25 17:00 :

2020/05/10 09:00 :

2020/03/29 05:00 :

2020/02/03 05:00 :

2020/01/18 08:00 :

2020/01/17 16:30 :

2019/12/27 05:00 :

2019/12/23 05:00 :

2019/12/19 05:00 :

2019/12/07 05:00 :

2019/12/05 05:00 :

2019/12/04 05:00 :

2019/12/03 05:00 :

2019/12/01 05:00 :

2019/11/29 05:00 :

2019/11/28 05:00 :

2019/11/26 13:15 :

2019/11/25 05:00 :

2019/11/22 05:00 :

2019/11/21 05:00 :

2019/11/20 05:00 :

2019/11/19 05:00 :

2019/11/18 05:00 :

2019/11/17 05:00 :

2019/11/16 05:00 :

2019/11/15 05:00 :

2019/11/14 05:00 :

2019/11/13 05:00 :

2019/11/12 05:00 :

2019/11/11 05:00 :

2019/11/10 05:00 :

2019/11/09 05:00 :

2019/11/08 05:00 :

本文は以上です。

金融評論家。フォロー自由。雑誌等の執筆依頼も受けています。 X(旧ツイッター) にて日々情報を発信中。 Amazon アソシエイトとして適格販売により収入を得ています。 著書①数字でみる「強い」日本経済 著書②韓国がなくても日本経済は問題ない日韓関係が特殊なのではなく、韓国が特殊なのだ―――。

— 新宿会計士 (@shinjukuacc) September 22, 2024

そんな日韓関係論を巡って、素晴らしい書籍が出てきた。鈴置高史氏著『韓国消滅』(https://t.co/PKOiMb9a7T)。

日韓関係問題に関心がある人だけでなく、日本人全てに読んでほしい良著。

読者コメント欄はこのあとに続きます(コメントに当たって著名人等を呼び捨てにするなどのものは禁止します)。当ウェブサイトは読者コメントも読みごたえがありますので、ぜひ、ご一読ください。なお、現在、「ランキング」に参加しています。「知的好奇心を刺激される記事だ」と思った方はランキングバナーをクリックしてください。

読者コメント一覧

※【重要】ご注意:他サイトの文章の転載は可能な限りお控えください。

やむを得ず他サイトの文章を引用する場合、引用率(引用する文字数の元サイトの文字数に対する比率)は10%以下にしてください。著作権侵害コメントにつきましては、発見次第、削除します。

※現在、ロシア語、中国語、韓国語などによる、ウィルスサイト・ポルノサイトなどへの誘導目的のスパムコメントが激増しており、その関係で、通常の読者コメントも誤って「スパム」に判定される事例が増えています。そのようなコメントは後刻、極力手作業で修正しています。コメントを入力後、反映されない場合でも、少し待ち頂けると幸いです。

※【重要】ご注意:人格攻撃等に関するコメントは禁止です。

当ウェブサイトのポリシーのページなどに再三示していますが、基本的に第三者の人格等を攻撃するようなコメントについては書き込まないでください。今後は警告なしに削除します。また、著名人などを呼び捨てにするなどのコメントも控えてください。なお、コメントにつきましては、これらの注意点を踏まえたうえで、ご自由になさってください。また、コメントにあたって、メールアドレス、URLの入力は必要ありません(メールアドレスは開示されません)。ブログ、ツイッターアカウントなどをお持ちの方は、該当するURLを記載するなど、宣伝にもご活用ください。なお、原則として頂いたコメントには個別に返信いたしませんが、必ず目を通しておりますし、本文で取り上げることもございます。是非、お気軽なコメントを賜りますと幸いです。

コメントを残す

【おしらせ】人生で10冊目の出版をしました

| 自称元徴用工問題、自称元慰安婦問題、火器管制レーダー照射、天皇陛下侮辱、旭日旗侮辱…。韓国によるわが国に対する不法行為は留まるところを知りませんが、こうしたなか、「韓国の不法行為に基づく責任を、法的・経済的・政治的に追及する手段」を真面目に考察してみました。類書のない議論をお楽しみください。 |

【おしらせ】人生で9冊目の出版をしました

| 日本経済の姿について、客観的な数字で読んでみました。結論からいえば、日本は財政危機の状況にはありません。むしろ日本が必要としているのは大幅な減税と財政出動、そして国債の大幅な増発です。日本経済復活を考えるうえでの議論のたたき台として、ぜひとも本書をご活用賜りますと幸いです。 |

「経済成長を伴ったインフレによる実質債務の圧縮」はまさに王道ですね。政府と中央銀行の政策への信頼を保ち、かつ国民生活への影響をなるべく抑えながら国債の償還を行うにはこれが一番真っ当な方法ですね。

「特別立法で国の借金をチャラにする」はしばしば行われてきました。フランス革命で成立したフランス共和国政府は王ブルボン朝の借金を踏み倒し、ロシア革命で成立したボリシェヴィキ政権はロマノフ朝の借金を踏み倒しました。ロマノフ朝の借金の出所がフランス共和国だったというのは皮肉な話です。

日本政府も廃藩置県の際に江戸幕府の債務全てと各藩の借金の大半を踏み倒し、損害は大阪の商人へ押し付けました。それでも新たな産業を興して立ち直り、日本経済を牽引し続けてきた大阪商人のパワーはすごいです。

こうして振り返ると、革命政権は借金を踏み倒す傾向にありそうですね。全てをリセットしてしまおうという思いが働くからでしょうか。

もっとも今の日本、いや先進国であればこれを行うのは不可能でしょう。国民生活への影響も大きすぎます。

「70年1%の法則」は資産運用やローンの返済計画でよく使われる「72の法則」そのものですね。

『数字で見る日本経済』シリーズ、今後も楽しみにしてます。

おそらく既にお読みになっていると思いますが、

http://www.ier.hit-u.ac.jp/~kitamura/PDF/A132.pdf

ソブリンリスクの歴史と教訓

―ユーロ問題への視点―

北村 行伸

をなんどか紹介しています。

論点が複数になりますが,最初にインフレ,次に国債発行残が過剰になった場合の処理,について述べたいと思います。

古典的な需給関係による価格理論は世界的なマクロの規模では,今でもある程度正しくて,工業製品に関しては,世界的に生産過剰で,今後も生産能力が減衰することは考えられないので,長期的に価格下落が続き,新製品を次から次へと開発していかない限り,利益を得続けるのは難しく,基本的にインフレの対象にならないでしょう。インフレが起きそうなのは農業(水産林業)製品で,中国に次いでインドが経済発展する頃には切実な問題になると思います。でも,これは,日本の国債や通貨供給量とは全然無関係に起きるでしょう。また,日本国内の不動産価格は,人口減少に伴う需要減少が予想されるので,中国人とか外国人による購入が増えるかどうかがインフレ率を左右するでしょう。

国債貿易で流通している商品の価格は,日本の国内事情だけで決まるわけではないので,日本が経常収支が黒字で膨大な外貨資産(外貨準備に限らず)を保有している限り,通貨供給量に連動してインフレが起きる(つまり,円安に向かう)ことは少ないと思います。いずれにせよ,戦後の預金封鎖・ハイパーインフレのような方法で国家債務を圧縮する方法は技術的にも現実的にも困難ですし,ゆるやかなインフレによる債務圧縮すら難しだと思います。

次に国債の新規引き受けてがなくなった場合の処理について考察したいと思います。

「高瀬嘉隆@ガミラス帝国臣民の壁(ガミ公)」というWEBサイトで提案されている方法です。そこに書かれている文書そのものではありませんが,日銀が保有している国債の一部を,市場に出回らない長期低金利政府債と交換することによって,市場に流通する国債の量をコントロールするとともに,国の利払い額を抑えよう,という案が提案されています。しかも,それで日銀が損をするわけではない,というところが面白いですね。

でも,無節操な国債増発を続けてしまうと,そういう処理方法も使えなくなります。きちんと,数量的なコントロールが必要だと思います。

失業率についても述べたいことがあったのですが,またの機会に。

更新ありがとうございます。

20回続くとなると凄いですね。私は一度、頭を整理する為に古典的なやり方ですが、関連する数値、記述をすべてペーパーにしたいと思います(笑)。なかなか悪い頭に入りませんので、、。頭の体操!

自体が濃くなりましたね。

いまだけ?

なんとなくですが、どこかでクローズされてないタグがあるのでは?と思います♪

皆さま

コードがおかしかったので修正しました。

大変ご迷惑をおかけしました。

引き続きご愛読並びにコメントを何卒よろしくお願い申し上げます。

面白そうなシリーズ、楽しみなのです♪

結局のところ、経済成長がなければ苦しいということになりそうですが、その処方箋は如何に? 国会でくだらない質問している議員を見ると、不安になります。

> 少子高齢化で経済成長できないという説は本当か

これは、殆ど嘘だと思ってます。

国内には、高齢者・女性・障碍者等々の未活用労働力が沢山残ってます。

大学生だって、4年間モラトリアムする為だけに駅弁大学(保育園の様な大学)へ進学する者が居ますが、未活用労働力の変化形でしょう。

ブラック経営者が、内部留保を生産性向上に使いたくない為に、低賃金労働者を求めて外国人を入れたい事と、サヨクが外国人(含:工作員)を増やしたいのとが、妙な利害関係の一致な為に、嘘がプロパガンダされている状況ではないかと。

彼等はシンギュラリティーを迎える前に、一人でも多くの外国人を入れて、ベーシックインカムを阻止したいかの様です。

今日本は、内部留保を積み増ししている様な場合ではなく、生産性向上や、医療の職場進出等の開発に積極的に投資して、今後少子高齢化を迎える諸外国に対し、売り物になる技術を開発する時ではないでしょうか。

何を日本の産業の今後の飯の種に据えるのかを考えるのが良いと思います。少子高齢化社会に対するビジネスパラダイムは今後の飯の種として有力でしょう。

墺を見倣えさま

日本は、人口も減ってますし、消費する若い世代の人口も減っていますので、内需が減る事は有ると思います。

仰る通りです。(でも、未活用労働力が労働開始する事による内需増もありますので現定義の労働適齢人口が減る分が、まるまる内需減になる訳ではありません。)

それ故、これからの飯の種を考える事が重要なのです。

外国人労働者を入れても、ブラック経営者の内部留保積み増しといった近視眼的効果の他には、長期的に期待できるのは外国人労働者を入れた分の内需増加(内、多くは輸入増なだけじゃないかと思われる)位のものでしょう。

外国人を増やせば、これ迄潜入させ難かった工作員も送り込める様になり、特亜の思う壺。

サヨクは、外国人労働者もいずれ各国で奪い合いになる、「その時に選ばれる日本にならなければならない。」と主張してますが、それは日本のとるべき態度ではありません。日本が果たすべき役割は、外国人労働力を必要とする中進国に、「どうぞどうぞ、日本は遠慮しときますから。」という譲る国にならなければならない。中進国との争奪戦に勝つ事は、中進国苛めをする事であり、サヨクの主張は以ての外。

P.S.

人口が減るといっても、高度成長期に、「狭い日本に人口多過ぎ」と言っていた頃に戻るだけですから、丁度良いのでは?

墺を見倣えさま

私は当面人口が減るのは、予想される事実として考えています。GDPの伸びは、少なくとも、一人当たりのGDPは増えるので、日本が滅びるとも考えていません。個人資産も多く、相続する人数が減りますので、一人当たりが相続する資産は、増えると思います。

今新宿会計士さんの特集にあるように、日本は世界一の債権国です。利子が存在するので、債権は増える傾向にあり、問題は本当に回収できるかだと思います。

この債権を活用して、減っていく日本人が豊かになる事は、出来ないかと思います。

そうなると、また人口が増え、適正な人口に近づくと思います。

まあ、何も具体的なアイデアは無いので、妄想の域を出ない話しです。

>4年間モラトリアムする為だけに駅弁大学(保育園の様な大学)へ進学する者が居ますが

墺を見倣え様は、なにか駅弁大学を蔑むようなご立派な大学をご卒業なさっているのですか?

私は某旧帝大を出ており先輩や同期はそうした大学の教授に多く転出していますが、そこまでヒドイという話は聞きません。

また駅弁大学を卒業して旧帝大に大学院ロンダリングする人にも、たくさんお付き合いがありますが、特段、能力に問題があるようにも感じていません。

問題ある性格の人もいますが、学力の問題というよりパーソナリティの要素が大きいです。

返事も貰えないのかなあ・・・。

まあ最近はコメント数が多すぎて、流れて気がついて貰えなかっただけなのかもしれませんが。

新宿会計士様

更新ありがとうございます。非常に興味深い話題で毎日楽しみにしております。

政府債務は計1,100兆円ありますが、この内の450兆円は日銀が保有しています。

この日銀保有分の債権を無利子国債に切り替えれば無効化できるのではないでしょうか?

多くの人の懸念は債務残高の総額が高すぎる事です。(GDP比2倍以上)

無利子国債を帳簿上から抹消できれば、額面は650兆円になります。

(実際には介入資金を多少残す必要はありますが)

650兆円ならGDP比1.3倍程度で、この数字をアピールすれば誰も文句を言わないでしょう。

金融面からこの対処は可能なのでしょうか?

日銀が国債を保有していれば全て借り換えで対応できますし

政府が利子を支払っても日銀の利益は国庫に入りますからね

日銀が保有する国債の無利子化を実現しなくても国債の発行量が多いと

財務省、御用学者、マスコミが不安を煽っているのを止めて

実態を説明してくれれば多くの方の懸念も取り除かれるのでしょうが

また、国債発行量の対GDP比は日本が経済成長すれば下がっていきます

消費税増税と国の投資が圧倒的に足りないのが根本的な問題では?

客観的な数字をもとに分かりやすく、かつ読み応えのある内容で、いつもありがとうございます。

細かくて恐縮ですが

「牛を殺して角を矯める」→「角を矯めて牛を殺す」

かと。

これからも更新を楽しみにしております。

読んでて引っ掛かったところが既に書かれてました(;^_^A

持続的なインフレは、問題ないのですが、労働世代の時にさんざんデフレに苦しめられ、老齢年齢になったらインフレというのが一番ワリを食います。

労働世代にインフレを享受し、老齢年代にデフレを謳歌している今の老人は勝ち組です。