AIIBとISDAマスター・アグリーメント

先日私は『「AIIBにカナダが加盟」?だからどうした!』と題した小稿を掲載しましたが、本日はその補足として、AIIBと「ISDAマスター・アグリーメント」について議論してみたいと思います。

目次

AIIB、世銀のカモに!?

ISDAマスター・アグリーメントとは?

中国が主導して北京に設立された国際開発銀行(MDB)である「アジアインフラ開発銀行」(AIIB)は今年2月、世界銀行(世銀)グループの国際金融公社(IFC)との間で、「ISDAマスター・アグリーメント」を締結したと発表しました。

AIIB and IFC Sign ISDA Master Agreement to Expand Infrastructure Investments in Asia(2017/02/09付 AIIBウェブサイトより)

ISDAとは「国際スワップ・デリバティブ協会」のことです。そして、「ISDAマスター・アグリーメント(以下「ISDAマスター」)」とは、ISDAが策定する、金融機関などが「店頭デリバティブ契約」を行うための契約書の標準雛形のことです。そして、この契約がなければ、事実上、銀行等の金融機関が金利スワップ(IRS)や通貨スワップ(CCS)などのデリバティブ取引を行うことはできません。

AIIBといえども銀行に準じた組織ですので、民間・公的な金融機関とデリバティブ取引を行うためには、「ISDAマスター」が必要です。AIIBはインフラ投資を行う銀行であるため、長期間にわたる融資を行う必要がありますが、AIIBの融資で使われている通貨は、いまのところ米ドルだけです。そして、米国で利上げ観測が生じている中、金利リスクのヘッジもなしに長期融資を行うことは莫大な金利リスクを負うことになるため、非常に危険です。

「銀行である以上金利リスクを負う」ことは、日本などの先進国の民間金融機関にとっては常識中の常識ですが、逆に、いままでAIIBが金利リスクをヘッジする手段を持っていなかったということの方が驚きです。

デリバティブの実務

ところで、デリバティブとは、「金融派生商品」の意味です。大きく分けて「先物・先渡取引」、「スワップ取引」、「オプション取引」があります(図表1)。

図表1 デリバティブの商品区分

| 区分 | 概要 | 具体例 |

|---|---|---|

| 先物・先渡 | 将来の売買を現時点で契約する取引 | 国債先物、日経平均先物、為替予約 等 |

| スワップ | キャッシュ・フローを交換する取引 | 金利スワップ(IRS)、通貨スワップ(CCS)、為替スワップ 等 |

| オプション | 特定の商品を特定価格で売買する権利。売り付ける権利(プット・オプション)と買い付ける権利(コール・オプション)がある | 通貨オプション、選択権付債券売買取引(債券店頭オプション)、エクイティ・オプション 等 |

詳細は割愛しますが、これらのデリバティブ取引は、金融機関同士のリスク・ヘッジや投資戦略などに活用されています。

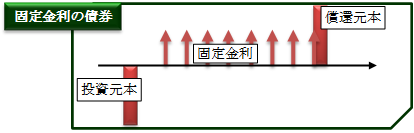

この中でも、銀行等の金融機関に活用されている取引は、「スワップ取引」(特に金利スワップ=IRS)です。たとえば、銀行等の金融機関が保有する資産には、「固定金利」(利払日ごとに、あらかじめ決められた金利を支払う契約)の利付金融商品が多く含まれています(図表2)

図表2 固定利付債券のキャッシュ・フロー

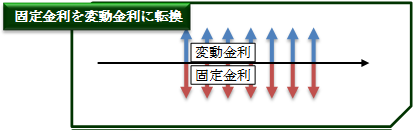

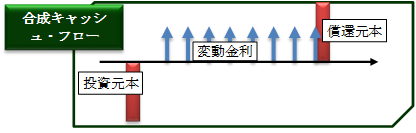

IRSとは、「キャッシュ・フローの交換」のことですから、この銀行が「固定金利を支払い、変動金利を受け取る」IRS契約(図表3)を締結すれば、「合成キャッシュ・フロー」は「変動利付債券」と同じになります(図表4)。

図表3 IRSのキャッシュ・フロー

図表4 固定利付債券とIRSの合成キャッシュ・フロー

このような契約を締結することによって、銀行等金融機関は将来の金利上昇リスクに備えることができるのです。

また、スワップ取引には、金利スワップ(IRS)以外にも「ベーシス・スワップ(BSW)」や「通貨スワップ(CCS)」などの取引がありますが、細かい解説は割愛します。

担保契約書(CSA)の存在

ただ、こうしたデリバティブ取引は、便利である反面、時価が変動すると思わぬ損失が発生することがあります。これが「デリバティブのカウンターパーティ・リスク」です。

「カウンターパーティ」(counter-party)とは、「デリバティブ取引の相手先」のことです。そして、市場変動で時価が上昇している(つまり自分にとって儲かっている)状態になっているのに、契約相手方(カウンターパーティ)が倒産してしまえば、せっかく時価が上昇しても、その分を取りはぐれてしまいます。

そこで、時価変動に備えて、相手方から担保を入れさせる契約が必要です。これが「ISDA雛形に付随する担保契約書(Credit Support Annex, CSA)」です。

2011年11月に行われた「G20カンヌ・サミット」では、「清算集中されないデリバティブ取引」については証拠金の授受を義務付けることが合意されました。これは、リーマン・ショックの際に、巨額のデリバティブ・エクスポージャーが金融システム全体に脅威を与えかねないという反省に立ったものです。そして、最近の金融実務上は、ISDAマスターを締結していたとしても、「CSA」が存在していない場合はデリバティブ取引すらできません。さらに、国際的な取引において、格付がない銀行や信用力の低い銀行は、外国の銀行とISDAマスターを締結しようとしても、相手にされないのが一般的です。

なぜAIIBはこれを大々的に発表したのか?

ところで、AIIBが大々的に「IFCとISDAマスターを締結した」と公表しているのとは対照的に、IFCのウェブサイトには、「IFCがAIIBとISDAマスターを締結した」という報道発表がなされていません。IFCを含めた国際開発銀行(MDBs)にとって、他の金融機関とのISDAマスター締結など日常茶飯事だからでしょう。

考えてみれば、日本の民間銀行のホームページを見ても、「ISDAマスターを締結した」などとする報道発表を見かけることはありません。これは当たり前の話ですね。

AIIBが「ISDAマスターをIFCとの間で締結した」と嬉しそうに発表した理由は、おそらく、AIIB自身が無格付のため、民間金融機関から全く相手にされていないからでしょう。私自身の推測ですが、たとえば日本の銀行がAIIBとISDAマスターを結ぶと、あとで金融庁の当局検査で「カウンターパーティ・リスクの把握が不十分だ」として、指摘されてしまいます。そもそも無格付の相手方とデリバティブを行うには、かなりの無理があります。

リスク・ウェイト問題

日本の銀行がAIIBとの間で取引を行おうと思うと、いくつもの問題が出てきますが、その最たるものは「リスク・ウェイト」問題でしょう。

銀行等金融機関に対しては「自己資本比率規制」が適用されていますが、この規制は、銀行等の経営の健全性を確保するために、銀行等に対して一定水準以上の自己資本を備えることを求めるものです。日本の場合、国内基準行に対しては「信用リスク・アセット等」に対する「コア資本」の比率を4%以上、国際統一基準行に対しては「信用リスク・アセット等」に対する「総自己資本」の比率を8%以上とするルールが適用されています。

そして、AIIB以外のMDBに対する投資は、基本的に日本の銀行に対して「ゼロ%リスク・ウェイト」が適用されます。つまり、いくら投資したとしても、「信用リスク・アセット等の額」は増えないのです。しかし、AIIBの場合は「ゼロ%リスク・ウェイト」の指定を受けておらず、しかも無格付ですので、下手をすると「100%以上のリスク・ウェイト」が適用されてしまいます。

莫大な資金を持つ日本の銀行がAIIB債に投資できないのも当然すぎるでしょう。

相手にしてくれるのは世銀グループくらいなもの

いずれにせよ、AIIBがIFCとISDAマスターを締結したと、大々的に公表している理由は、AIIB自身が民間金融機関から相手にされていないという、苦しい実情があるのではないでしょうか?そして、世銀グループはこうしたAIIBの苦しい内情を見透かし、おそらくデリバティブ契約で儲けるつもりでしょう。実際、AIIBが仮に金利スワップ取引(IRS)を行おうと思った際、ISDAマスターの締結先がIFCしか存在しなければ、IFCとしては「独占商売」になるため、IRSの締結時点と解約(アンワインド)時点で、それぞれ1回ずつ、「さやを抜く」ことができます。

今回のISDAマスター締結は、「民間金融機関から相手にされないAIIB」と、そのAIIBの足元を見透かし、「さや抜きがしたいIFC」との利害関係の一致によるものと見るべきではないかとすら思えてしまうのです。

ただし、IFCがCSA抜きでISDAマスターを成立させるとは考え辛いものの、今回のISDAマスターにCSAが付随しているのかどうかについては、AIIBのウェブサイト上は定かではありません。

どうしてメディアは取り上げないのか?

AIIBが「うまく行っている」ことにしたい朝日新聞

ところで、AIIBについては、発足以来、参加国は57か国(署名ベース)から全く増えていませんでした。しかし、先日、実に2年ぶりに参加国が新規に加わり、現在の参加国(意思表明を含む)の数は70か国となっています。これについて、「慰安婦問題」を捏造したことでも知られる朝日新聞が先週、「AIIBの加盟国数がADBを上回る」とする記事を配信しています。

AIIB、13カ国・地域が新規加盟 ADB上回る(2017年3月23日19時24分付 朝日新聞デジタルより)

朝日新聞社としては、AIIBがいかにも「うまく行っている」ように装いたいのでしょう。ただ、『「AIIBにカナダが加盟」?だからどうした!』でも申し上げたとおり、その実態はお寒い限りです。というのも、AIIBの現在の案件は、その3分の2以上が世銀やアジア開発銀行(ADB)などとの協調融資案件だからであり、また、現在承認されている9案件に関しても、一件当たりの融資金額は2億ドルに満たないという状況にあります。

メディアの役割は終わった!

ただ、私はAIIBについて、朝日新聞社や日本経済新聞社などの記者がピント外れな記事ばかり配信していることについて、実は「チャンス」だと感じています。というのも、メディアが取り上げない記事にこそ、価値があるからです。

例えば、「学校法人森友学園に対し、大阪府豊中市の国有地を不当に安く払い下げていた」とされる問題についても、民進党の辻元清美議員の関与を示す証拠や調査・分析などが、インターネットで次々と出て来ているのがその好例でしょう。また、朝日新聞社による「慰安婦捏造報道事件」も、インターネットで全容が暴かれましたし、日々、国会中継を視聴するためにインターネットにアクセスする人も増えているに違いありません。

私は、既に新聞やテレビが情報発信を独占する時代は終わったと考えています。AIIBについても、明らかに経済・金融の素人と思しきメディア人らが、

「日本は早くAIIBに参加しなければ、世界から取り残される!」

などと煽っています。しかし、現代社会は民間に多くの専門家が居て、インターネットで情報を発信していますから、メディアらがこのような素人丸出しの不見識な報道を流せば流すほど、メディア自身が信頼を失っていくのだと思います。

そういえば、戦前も、確たる経済の知識もない素人が「満州は日本の生命線!」などと煽ったメディアがありましたが、現代社会で明らかな経済の素人が朝日新聞などの媒体を通じ、「日本はAIIBに参加すべきだ」と煽っているのと重なる気がするのは、私だけではないでしょう。

※【重要】ご注意:他サイトの文章の転載は可能な限りお控えください。

やむを得ず他サイトの文章を引用する場合、引用率(引用する文字数の元サイトの文字数に対する比率)は10%以下にしてください。著作権侵害コメントにつきましては、発見次第、削除します。

※現在、ロシア語、中国語、韓国語などによる、ウィルスサイト・ポルノサイトなどへの誘導目的のスパムコメントが激増しており、その関係で、通常の読者コメントも誤って「スパム」に判定される事例が増えています。そのようなコメントは後刻、極力手作業で修正しています。コメントを入力後、反映されない場合でも、少し待ち頂けると幸いです。

※【重要】ご注意:人格攻撃等に関するコメントは禁止です。

当ウェブサイトのポリシーのページなどに再三示していますが、基本的に第三者の人格等を攻撃するようなコメントについては書き込まないでください。今後は警告なしに削除します。また、著名人などを呼び捨てにするなどのコメントも控えてください。なお、コメントにつきましては、これらの注意点を踏まえたうえで、ご自由になさってください。また、コメントにあたって、メールアドレス、URLの入力は必要ありません(メールアドレスは開示されません)。ブログ、ツイッターアカウントなどをお持ちの方は、該当するURLを記載するなど、宣伝にもご活用ください。なお、原則として頂いたコメントには個別に返信いたしませんが、必ず目を通しておりますし、本文で取り上げることもございます。是非、お気軽なコメントを賜りますと幸いです。

【おしらせ】人生で10冊目の出版をしました

【おしらせ】人生で9冊目の出版をしました

関連記事・スポンサーリンク・広告