韓国の外貨準備「64億ドル減少」は為替介入の結果か

先日の『【速報】韓国の外貨準備、実質的に「64億ドル減少」』で「速報」的に紹介した論点が、韓国の外貨準備統計から見える「韓国の為替介入疑惑」です。これについて深く論じようと思っていたものの、AIIBの件や菅総理の件などの議論を優先したため、少し遅れてしまいました。本稿では先日の予告どおり、8月にいったい何が生じたのかについて、当ウェブサイトなりの考察をお伝えしたいと思います。

目次

韓国の外貨準備統計

韓国の外貨準備高は実質64億ドルの減少

「韓国銀行が発表した2021年8月における外貨準備高は前月比+53億ドルの4639億ドルで過去最大となった」とする話題については、金曜日の『【速報】韓国の外貨準備、実質的に「64億ドル減少」』で「速報」的に取り上げたとおりです。

これについて、同国の外貨準備高が「計算上は」53億ドルほど増えたことはたしかですが、そのうち116.9億ドル分は国際通貨基金(IMF)の特別引出権(SDR)の追加配分に伴うものであり、その影響を除外すれば実質的に64億ドルの減少です。

これに関する報道発表資料自体は、韓国銀行ウェブサイト(英語版)にて公表されています。

Official Foreign Reserves(August 2021)

―――2021/09/03付 韓国銀行HPより

韓国銀行の発表によれば、同国の外貨準備のうち、有価証券(securities)の残高は34億ドル増えましたが、現金預金(deposits)の残高については前月比98億ドルも減少しているのです(図表)。

図表 韓国の外貨準備高(2021年8月)

| 項目 | 金額 | 前月比増減 |

|---|---|---|

| 有価証券 | 4183億ドル | +34億ドル |

| 現金預金 | 210億ドル | ▲98億ドル |

| SDR | 152億ドル | +117億ドル |

| IMF-RP | 47億ドル | ― |

| 金 | 48億ドル | ― |

| 合計 | 4639億ドル | +53億ドル |

(【出所】韓国銀行)

つまり、いわゆる狭義の外貨準備(現金預金+有価証券)については64億ドル減った、という意味です。

「現金預金が減った」、だけで見ても意味はない

これについて議論する前に、まずは事実関係を確認しておきます。

某ネットサイト(※実名を挙げるのはやめておきます)では、このうち「現金預金」に着目して、「外貨準備高のうち現金が98億ドルも減った」、「2015年1月まで遡ってみても過去最大の消失だ」、などと述べているのですが、じつは外貨準備高で現金預金のみに着目する意味はありません。

そもそも論ですが、外貨準備は一般に、金、SDR、IMFリザーブポジション、現金預金、有価証券などで構成されているのですが、この点についてはどの国でも基本的には同じです。

そして、IMFの外貨準備高の定義上、有価証券はれっきとした外貨準備の構成資産であり、どんな投資家であっても、運用戦略上は単一の有価証券ではなく、さまざまな種類の有価証券に分散して投資されることが一般的です。

とくに外貨準備の場合、一般的には「債券」(さいけん)であり、安全性や流動性(=換金可能性)の観点から米ドル建ての債券(米国債、エージェンシー債、MBS)、米ドル以外のハード・カレンシー建ての債券(日本国債、独国債、英国債、ユーロ建てのカバードボンドなど)が多いと考えられます(著者私見)。

今回の韓国銀行の報道発表も、現金預金は98億ドル減っていますが、有価証券は34億ドル増えていますので、有価証券売買損益、有価証券利息配当金などを考慮に入れても、30億ドル程度は「有価証券の新規ラダー投資」などの要因で十分に説明が付きます。

したがって、「問題視」すべきは「98億ドル」ではなく「64億ドル」の方でしょう。

問題があるとしたら有価証券そのものではなくその「中身」の議論

この点、先ほど挙げた某サイト以外はまだマシな方で、某匿名掲示板や某まとめサイトなどでは「韓国の外貨準備に占める有価証券が急増し、現金預金が急減した!これは外貨準備を溶かしたに違いない!」などと大騒ぎする人すらいるのですが、正直、不勉強にもほどがあります。

もちろん、外貨準備高は「現金預金と有価証券をセットで議論すべきだ」という点についてはそのとおりですが、肝心の「投資の中身」という議論については、また別問題でしょう。とりわけ、韓国の場合、なぜか「リスク性資産」が外貨準備に占める割合が高いという疑いがあります。

もっとも、この論点については本稿の主題から外れますので、ここでは深く論じません。IMFレポーティング上の外貨準備の定義などを含め、詳しくは『「韓国の外貨準備に多額の株式」疑惑に問題はないのか』や『韓国が外貨準備高のうち1573億ドルを「積極投資」』で説明していますので、よろしければご参照ください。

参考:韓国の外貨準備高の「怪しさ」

- 『韓国が外貨準備高のうち1573億ドルを「積極投資」』(2020/07/02 11:30)

- 『「韓国の外貨準備に多額の株式」疑惑に問題はないのか』(2021/04/02 05:00)

韓国の通貨はれっきとしたソフト・カレンシー

さて、本稿で改めて考えておきたいのが、この外貨準備高の減少と、同国の為替相場の動きです。

これにはちゃんとした間接的証拠と説明ロジックが存在します。それが、『韓国の外貨準備高と家計債務の急増の「FRB主犯説」』などを含め、これまでに何度なく提示してきた、「外貨準備高増加と家計債務増加(=借金体質)の密接な関係」という論点です。

もともと、韓国の通貨・ウォンは「ソフト・カレンシー」であり、国際的な商取引・資本取引で使用可能な通貨ではありません。

ここで、著者自身の定義で恐縮ですが、ハード・カレンシーとソフト・カレンシーには次のような特徴があります。

ハード・カレンシーとは

その通貨の発行国・地域を越えて、国際的な商取引や資本取引で広く使われる通貨。国外での取引に法的制約が少なく、また、資本移動も自由であることが多い。代表例は米ドル、ユーロ、日本円、英ポンド、スイスフランの5つだが、最近だと豪ドル、加ドルなども準ハード・カレンシーとされる

ソフト・カレンシーとは

基本的に、その通貨の発行国・地域でしか通用しない通貨のこと。持出などの法的制約がある、その国の通貨当局が通貨の国際化に消極的、など、さまざまな要因が考えられる。BRICS(※)やトルコ、インドネシア、韓国など、多くの国の通貨がこれに該当している

※BRICSとは

狭い意味では「ブラジル、ロシア、インド、中国」の4ヵ国、またはそれに「南アフリカ」を加えた5ヵ国を指す用語として、某投資銀行が使い始めた用語

韓国といえば、いまやGDPで世界10位圏内入りをうかがうほどの「先進国」ですが、そのわりに、韓国の通貨は外為市場などで決して広く使われているとは言い難いのが実情です。

たとえば、国際決済銀行(BIS)の調査(※1)では、2019年における外為市場の規模は日本円の10分の1強ですし、同じくBISの債務証券統計(※2)で見ると、国際的な市場における債券の発行額は2021年3月期で日本円の300分の1に過ぎません。

また、外貨準備の組入通貨に関する国際通貨基金(IMF)の統計(COFER)に至っては、韓国ウォン自体が登場しません(登場する通貨は米ドル、ユーロ、日本円、英ポンド、スイスフランの5通貨に加え、豪ドル、加ドル、人民元)。

韓国の経済・産業構造

日本からの輸入品がなければ産業が成立しない

韓国にとって悩ましい事情は、これだけではありません。

『台湾が韓国を抜き「3番目の貿易相手」に浮上した意味』などでも分析しましたが、韓国は産業構造上、日本から「モノを作るためのモノ」(半導体製造装置や各種中間素材など)を輸入し、それらを使って製品を作り、欧米・中国などに輸出して儲けるというビジネスモデルを採用しています。

このため、日本からの輸出品がなければ、産業、ひいては国家自体が立ち行かないという構造です。

したがって、韓国の輸出企業は、まずは日本から製品を仕入れなければなりませんが、その製品の仕入代金自体、韓国ウォンで支払うことはできず、製品を輸入する段階で、ハード・カレンシー(日本円や米ドルなど)を調達しなければなりません。

実際、多くの韓国企業は外貨で直接おカネを借りています(※余談ですが、『国際金融統計から見える「ジワリ韓国から離れる日本」』などで述べたとおり、韓国に最も多くのカネを貸している国は、日本ではなく米国です。韓国にとって、日本は債権者としては英国に次いで3番目に過ぎません)。

すなわち、韓国の輸出企業としては、生産活動ひとつとっても、自国通貨ではなく、ある程度の外貨を調達しなければならないのです。これが、「財務面」から見た日韓企業の大きな違いです。

恒常的な自国通貨高圧力に韓国はどう対処してきたか

そして、韓国の場合は経常的な貿易黒字国でもあります。

貿易黒字が続けば、輸出企業を中心に、常に「外貨を自国通貨に替える」という圧力が働きますので、必然的に自国通貨が強くなるはずです。ちょうど日本が1980年代から90年代にかけて激しい円高・ドル安を経験したように、韓国も「=ウォン高・ドル安」とならなければおかしいはずです。

ところが、韓国銀行のウェブサイトから韓国ウォンの対米ドル為替レートをダウンロードしてみると、何とも奇妙なことが判明します。長期的トレンドとして見て、とくに2009年以降、韓国ウォンはほぼ1ドル=1000~1200ウォンのレンジで推移しているのです(図表2)。

図表2 韓国ウォンの対米ドル為替相場(1991年9月~)

(【出所】韓国銀行データベース “8.8.1.1 Arbitraged Rates of Major Currencies Against Won” を参考に著者作成)

ちなみに同国の通貨が暴落したのは、アジア通貨危機が韓国を直撃した1997年12月と、リーマン・ブラザーズの経営破綻に端を発する金融危機の際の2008年11月、2009年3月の話であり、これら以外の時期は、韓国ウォンの相場は驚くほど安定しています。

このことは、韓国の通貨当局が為替介入を常態化させていることの証拠でしょう。

ではなぜ、韓国の通貨当局は為替介入をしているのでしょうか。

現時点における個人的な見解ですが、その短期的な理由は「為替市場のボラティリティ(変動性)を自体抑えること」にありますが、中・長期な理由は、「為替相場を自国にとって最も都合が良い水準に操作すること」にあります。

じつは、韓国には、自国通貨が上がり過ぎても下がり過ぎても困るという特徴があります。自国通貨が上がり過ぎると輸出競争力が削がれ、自国通貨が下がり過ぎると外貨でおカネを借りている企業のなかには、いわゆる「コベナンツ(財務制限条項など)」に引っかかるケースが生じて来るのです。

だからこそ、「行き過ぎたウォン高に対してはウォン売り/外貨買い介入」、逆に「行き過ぎたウォン安に対しては外貨売り/ウォン買い介入」をしている、という仮説です。

外貨準備統計からも介入は明らか

その証拠が、韓国の外貨準備統計でしょう。

基本的に韓国の貿易黒字基調が変わらない限り、中・長期的トレンドではウォン高傾向なので、自国通貨売り・外国通貨買いの介入がなされていると考えて良いでしょう。外貨売り・ウォン買い介入は、非常に限られたときにしか発生しません。

これに加えて、ここ1年半、新型コロナウィルス感染症(武漢肺炎)の世界的蔓延に伴い、米FRBを含めた主要国の中央銀行が緩和的な金融政策を取っているという事情も見逃せません。

韓国の外貨準備高と「借金体質」の関係

- ①FRB等、主要国中央銀行による金融緩和

- →②為替市場で韓国ウォンを含めたEM(※)通貨高

- →③韓国の通貨当局が「ウォン高になり過ぎれば輸出業者が困る」と判断

- →④韓国のウォン売り・ドル買い介入(→外貨準備の増加)

- →⑤市中のウォン流通量が増大(→マネタリーベースの増加)

- →⑥金融機関の家計向けローンが増大(→家計債務の増大)

- →⑦カネを借りた家計がリスク資産を購入

(※「EM」とは “Emerging Markets” 、つまり「新興市場諸国」のこと。)

したがって、ただでさえ韓国には通貨上昇圧力が働きやすいのに、これが最近、さらに加速している可能性があるのです。

実際、韓国の外貨準備高に関しては、とくにこの1年だけで見ると、ほぼ10%増えました。韓国銀行はこれを「運用益」などと説明しているようですが、4000億ドルを超えるファンドを、運用だけによって年率10%で増やすというのは非現実的です。

しかも偶然ですが、マネタリーベースも同じく約10%増えています。よって、同国の外貨準備が単純に「運用益」で増えているのではなく、どちらかといえば為替介入(外貨買い・ウォン売り)で増えていて、これがマネタリーベースの増大にも影響している、と考えた方が自然でしょう。

韓国のマネタリーベースと外貨準備高(2021年6月と2020年6月の比較)

- マネタリーベース…217兆ウォン→240兆ウォン(+10.31%)

- 外貨準備高…3986億ドル→4412億ドル(+10.69%)

(【出所】韓国銀行)

明らかな為替介入の形跡

以上を踏まえたうえで、最近の為替相場を確認しておきましょう(図表3)。

図表3 韓国ウォンの対米ドル為替相場(今年6月末ごろ~)

(【出所】韓国銀行データベース “8.8.1.1 Arbitraged Rates of Major Currencies Against Won” を参考に著者作成)

8月下旬に韓国ウォンが1ドル=1170ウォンの水準にまで下落した局面があったが、その後すぐに持ち直した、という事実に着目してください。

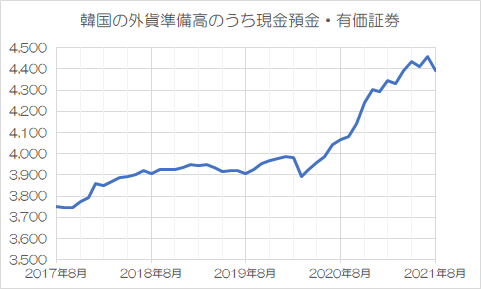

韓国銀行は為替操作の実績について、日次で公表したりしていませんが、外貨準備高のうち「現金預金+有価証券」に限定したものを図示すると、「おそらくこのタイミングで外貨売り・自国通貨買い介入をしていたのかな?」と想像できる場面が出て来ることがあります。

たとえば、昨年のコロナ禍局面における2020年3月時点と、今年8月に関しては、非常に似たような動きをしています(図表4)。

図表4 韓国の外貨準備高のうち、「現金預金+有価証券」

(【出所】韓国銀行データベース)

このことは、韓国銀行が経常的に為替介入(普段は外貨買い/自国通貨売り、通貨安局面では外貨売り/自国通貨買い)を行っているという間接的な証拠でしょう。

そして、8月の韓国の外貨準備高(現金預金+有価証券)の減少は、おそらくは8月23日に一時1ドル=1,176.7ウォンにまで売られた同国通貨を買い戻すために60億ドルあまりの外貨が使われた、という可能性を強く示唆しています。

FRBのテーパリング観測が強まるにつれ、「外貨準備高減少」+「マネタリーベース減少」、といった現象が生じ、その分、韓国の「家計債務問題」が破裂する可能性も出て来るのかもしれません。

こうしたことからも、「世界経済は意外と一体なのだ」ということを実感していただくことができるのではないかと思う次第です。

むしろ「その先」が楽し…心配

余談ですが、米FRBのテーパリング観測が出て来るに従い、「EM通貨の逆回転」が生じるという現象は、その後、さまざまな波紋を呼ぶ可能性が濃厚です。

とくに、韓国の場合だと、膨れ上がったマネタリーベースが消費者信用を膨張させている(つまり家計を借金漬けにしている)という状況にあります。

『韓国の外貨準備高と家計債務の急増の「FRB主犯説」』などを含め、これまでに何度なく提示してきた、「外貨準備高増加と家計債務増加(=借金体質)の密接な関係」という論点は、別途深く議論する価値があると思う次第です。

本文は以上です。

金融評論家。フォロー自由。雑誌等の執筆依頼も受けています。 X(旧ツイッター) にて日々情報を発信中。 Amazon アソシエイトとして適格販売により収入を得ています。 著書①数字でみる「強い」日本経済 著書②韓国がなくても日本経済は問題ない日韓関係が特殊なのではなく、韓国が特殊なのだ―――。

— 新宿会計士 (@shinjukuacc) September 22, 2024

そんな日韓関係論を巡って、素晴らしい書籍が出てきた。鈴置高史氏著『韓国消滅』(https://t.co/PKOiMb9a7T)。

日韓関係問題に関心がある人だけでなく、日本人全てに読んでほしい良著。

読者コメント欄はこのあとに続きます(コメントに当たって著名人等を呼び捨てにするなどのものは禁止します)。当ウェブサイトは読者コメントも読みごたえがありますので、ぜひ、ご一読ください。なお、現在、「ランキング」に参加しています。「知的好奇心を刺激される記事だ」と思った方はランキングバナーをクリックしてください。

読者コメント一覧

※【重要】ご注意:他サイトの文章の転載は可能な限りお控えください。

やむを得ず他サイトの文章を引用する場合、引用率(引用する文字数の元サイトの文字数に対する比率)は10%以下にしてください。著作権侵害コメントにつきましては、発見次第、削除します。

※現在、ロシア語、中国語、韓国語などによる、ウィルスサイト・ポルノサイトなどへの誘導目的のスパムコメントが激増しており、その関係で、通常の読者コメントも誤って「スパム」に判定される事例が増えています。そのようなコメントは後刻、極力手作業で修正しています。コメントを入力後、反映されない場合でも、少し待ち頂けると幸いです。

※【重要】ご注意:人格攻撃等に関するコメントは禁止です。

当ウェブサイトのポリシーのページなどに再三示していますが、基本的に第三者の人格等を攻撃するようなコメントについては書き込まないでください。今後は警告なしに削除します。また、著名人などを呼び捨てにするなどのコメントも控えてください。なお、コメントにつきましては、これらの注意点を踏まえたうえで、ご自由になさってください。また、コメントにあたって、メールアドレス、URLの入力は必要ありません(メールアドレスは開示されません)。ブログ、ツイッターアカウントなどをお持ちの方は、該当するURLを記載するなど、宣伝にもご活用ください。なお、原則として頂いたコメントには個別に返信いたしませんが、必ず目を通しておりますし、本文で取り上げることもございます。是非、お気軽なコメントを賜りますと幸いです。

クロワッサン へ返信する コメントをキャンセル

【おしらせ】人生で10冊目の出版をしました

| 自称元徴用工問題、自称元慰安婦問題、火器管制レーダー照射、天皇陛下侮辱、旭日旗侮辱…。韓国によるわが国に対する不法行為は留まるところを知りませんが、こうしたなか、「韓国の不法行為に基づく責任を、法的・経済的・政治的に追及する手段」を真面目に考察してみました。類書のない議論をお楽しみください。 |

【おしらせ】人生で9冊目の出版をしました

| 日本経済の姿について、客観的な数字で読んでみました。結論からいえば、日本は財政危機の状況にはありません。むしろ日本が必要としているのは大幅な減税と財政出動、そして国債の大幅な増発です。日本経済復活を考えるうえでの議論のたたき台として、ぜひとも本書をご活用賜りますと幸いです。 |

「韓国には、自国通貨が上がり過ぎても下がり過ぎても困るという特徴がある」ごもっとも。凄い狭いレンジですね。

韓国は、為替相場を自国にとって最も都合が良い水準に操作します。モロ、為替介入ですね。多くは外貨買い/自国通貨売りでしょうが、あからさまなコトやっても、厚顔無恥。

何度警告受けてもやりまくる。ソフト・カレンシーは辛いのぅ。

韓国ウォンはソフト・カレンシーの中でも「ほっとかれんしー」って事で♪( ´ω`)

痛貨ーつうか-

というのも人口に膾炙しております。

りょうちん さん

痛貨、良いですね♪

ツートラック外交も痛虎屈外交とか?

クロワッサンさま

「放っとかれんしー」なんて温情をかけては絶対ダメです。必ず仇で返されるのは歴史が証明しています。

彼らが先祖であると騙っている孔子がうまい対応を言っています。「我関せず円!」

元マスコミ関係の匿名 さん

韓国政府にとっては「放っとかれんしー」ですが、

日本にとっては関わると火傷するから関わらないのが正解なホット・カレンシーなのです(*^_^)

>膨れ上がったマネタリーベースが消費者信用を膨張させている

日本のバブルの場合も土地神話で土地は上がり続けると誰かが言ったのか、それに伴い銀行が不動産融資に傾斜しそれこそ土地がお金を生み、それを資産運用し加熱し危機的状況となった為、とうとう橋本内閣が総量規制を行い沈静化したが、劇薬すぎていまだに日本にはその後遺症が残っている。銀行員だった自分も職場を失う事となりました。

韓国の昨年からのマネタリーベースの上昇もおかしな感じで、しかも為替介入であやるとは恐ろしい。これが国民においても無謀な信用拡大へ繋がり、証券バブルが破綻を来たせば一気に萎む可能性があるのではないでしょうか。これほどの信用収縮が一瞬にして起これば世界同時株安に繋がりはしないか少し心配です(この国のことを心配はしていませんが)。

少し古いけど、今もこの延長だと思います。

韓国の為替介入政策とその問題点

https://ir.kagoshima-u.ac.jp/?action=repository_action_common_download&item_id=2056&item_no=1&attribute_id=16&file_no=1

>政府 (企画財政部) 及び韓国銀行がウォン買 い・ドル売り介入する場合, 介入資金 (ドル) はそれぞれが保有する外貨準備が用いられる。 また, 政府 (企画財政部) の場合, 外国為替平 衡基金において外貨 (ドル) 建て外国為替平衡 基金債券を発行して介入のためのドル資金を調 達することもできる。

韓国が介入しているのは、直ぐに分かるけど、「外国為替平 衡基金」がミソで、公式な数字になった時によく分からない。

この基金が、有価証券に含まれている可能性もあるんじゃないかと、つい疑ってます。

介入により狭いレンジにレートを押さえているとすると外貨で博打を打つ人たちにとってはメチャおいしいんじゃないですか? 株でもFXでも将来の値段がわかれば大儲けできる。

ドル・ウォン市場は、投資家にとっての良質な狩場。

韓国金融当局は、良い獲物(カモ?)でいいのかも・・。

sqsqさま

韓国人の博打好きは、違う方向に進みました。今は、借金して株を買うが、トレンドです。

KIKOの話。

https://www.knak.jp/munikai/korea/kiko.htm

韓国人にしてみれば、かなりのウォン安。

LG経済研究院がウォン高持続予測「下半期1ドル=1070ウォン」

https://www.kedglobal.com/newsView/ked202104190004?lang=jp

まるっきり、反対に動いてしまいました。