韓国の外貨準備高と家計債務の急増の「FRB主犯説」

韓国の外貨準備高が、過去最高を記録したようです。一見すると大変に良い話題にも見えますが、さまざまな統計データを組み合わせてみると、なんだか楽し嫌な予感がしてなりません。これについて、いったいどう考えれば良いのでしょうか。

韓国の外貨準備、過去最大

韓国メディア『聯合ニュース』(日本語版)の報道によれば、韓国の7月の外貨準備高が、史上最高を更新しました。

韓国の外貨準備高4587億ドル 再び過去最高を更新

―――2021.08.04 06:00付 聯合ニュース日本語版より

聯合ニュースによると、韓国銀行はこの要因について、「韓国銀行は増加の要因について、各金融機関の預金が増えたことに加え、外貨資産の運用益が増えたため」と説明したのだそうです。

実際、韓国銀行の統計データダウンロードサイトから項目を確認しておくと、図表1のとおりです。

図表1 韓国の外貨準備高(2021年7月)

| 項目 | 2021年7月 | 前月比増減 |

|---|---|---|

| 合計 | 4586.81億ドル | +45.75億ドル、+1.01% |

| うち金 | 47.95億ドル | ±0.00億ドル、±0.00% |

| うちSDR | 35.04億ドル | +0.02億ドル、+0.05% |

| うちIMFRP | 46.67億ドル | +0.88億ドル、+1.92% |

| その他 | 4457.15億ドル | +44.85億ドル、+1.02% |

(【出所】韓国銀行統計データダウンロードサイトデータより著者作成)

韓国銀行のデータ上、「その他」の内訳は示されていませんが、先ほどの聯合ニュースの記事によれば、4457.15億ドルのうち預金が308.1億ドル(前月比+89.2億ドル)、有価証券は4149億ドル(前月比▲44.4億ドル)で、金については増減なしだそうです。

これについて、どう考えるべきでしょうか。

わずか1ヵ月で1%の運用益?不自然過ぎる

そもそも、「預金が308億ドル増え、有価証券が44億ドル減った」というのは、単なるアセットアロケーションの都合と考えられ、さほど気にする必要はないと考えて良いでしょう。外貨準備高の8~9割が有価証券に投じられているのは、ごく当たり前の話だからです(※これは日本などでも同じことが言えます)。

しかし、ここでポイントは、その増え方のペースが不自然である、という点です。

冷静に考え、「外貨資産の運用益」だけで1ヵ月で1%も増えるというのは、非常に不自然です。どんなに素晴らしい運用手腕をお持ちであっても、5000億ドル近いファンドで、運用だけでコンスタントに毎月1~2%の運用益を上げるというのは、なかなか大変な話でしょう。

また、以前、当ウェブサイトでは「韓国銀行などが管理する韓国の外貨準備高には、実際には使い物にならない不良資産などがかなりの割合で含まれているのではないか」、などの仮説を提示したこともあったのですが、ここ1年ほどの外貨準備高の増加に関しては、そうした仮説については否定しても良いと考えるに至りました。

FRB金融緩和主犯説

それにかわって現時点で個人的に「有力な仮説」のひとつだと位置付けているのは、やはり、「為替介入オペレーション」説です。

コロナ禍を受けた世界的な金融緩和基調のなか、株式などのリスク資産価格が押し上げられているのは世界的な潮流ですが、新興市場諸国(EM)通貨に関してもおそらく例外ではなく、昨年6月頃以降はとくに、韓国の通貨・ウォンには継続的な上昇圧力が掛かっているものと考えられます。

また、これとともに無視できないのが、韓国の家計部門における「信用投資」です。

世界的な株高も、韓国ではとくに誇張されているのですが、その原因として、次のような仮説が成り立つのです。

- FRB等の金融緩和

- →為替市場で韓国ウォンを含めたEM通貨高

- →通貨当局がウォン売り・ドル買い介入(→外貨準備の増加)

- →市中のウォン流通量が増大(→マネタリーベースの増加)

- →金融機関の家計向けローンが増大(→家計債務の増大)

- →カネを借りた家計が株式などを購入(→家計株式の増大)

そしてこの仮説自体、現実に入手できる経済データとはうまく整合してしまっているのです。

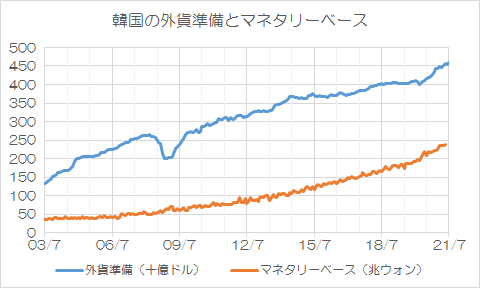

たとえば、本日時点で韓国銀行から入手したデータをもとに、外貨準備高とマネタリーベースを同一のグラフに示すと、とくに昨年あたりからは両者の伸びがうまく連動していることが伺えます(図表2)。

図表2 韓国の外貨準備とマネタリーベース

(【出所】韓国銀行統計データダウンロードサイトデータより著者作成。なお、外貨準備は十億ドル、マネタリーベースは兆ウォンであり、両者の単位は異なるため注意)

また、市中のマネタリーベースの拡大は、銀行等金融機関に対しては融資などの拡大圧力として働きます。

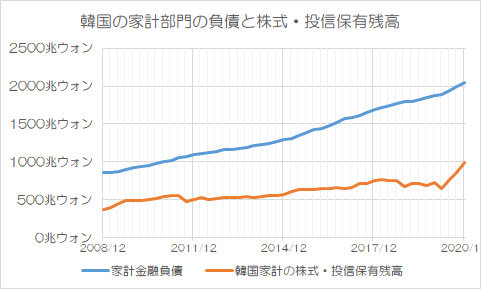

実際、韓国の家計債務は非常に膨張し、また、株式投資残高についても急激に増えていることが確認できるでしょう(図表3)。

図表3 韓国の家計部門の負債と株式投資残高

(【出所】韓国銀行統計データダウンロードサイトデータより著者作成)

韓国の家計債務は一本調子で増えています。もちろん、健全な経済だと、経済成長に伴い、名目値で見た家計や企業の借入残高が増えるのは当然のことなのですが、韓国の場合、2014年頃からその傾きが大きくなったようにも見受けられます。

逆回転し始めたらどうなるのか…楽心配

そしてなにより同時に注目したいのが、2020年12月期において、株式・投信の保有残高が急激に増えているという事実です。コロナ禍を受けた世界的な金融緩和に伴う株高の影響でしょうか、韓国の株価指数が上昇しているという影響もあるのだと思いますが、それにしても前後の動きと比べ、傾きが急激です。

この1年に限定すると、2020年3月末時点の647兆ウォンから2020年12月末には989兆ウォンへと、およそ342兆ウォンすなわち35%も増えているからです。

この点、韓国の家計が銀行などの金融機関からカネを借り、それを何に使っているのかについては、残念ながら資金循環統計だけで追いかけることはできません。「資金」循環統計とは、その名のとおり、「資金」、つまり金融商品の流れを追いかける統計だからです。

ただ、先日の『増大する韓国の家計負債とレバレ ッジ投資の盛大な実態』でも指摘したとおり、韓国の株価指数の伸びは先進国などのそれと比べて急激であり、家計がかなり株式投資に精力を費やしているのではないかとの実態がうかがえる、というわけです。

ッジ投資の盛大な実態』でも指摘したとおり、韓国の株価指数の伸びは先進国などのそれと比べて急激であり、家計がかなり株式投資に精力を費やしているのではないかとの実態がうかがえる、というわけです。

いずれにせよ、米FRBでは現在、金融引締めの議論も出ており、金融緩和の一環としての米韓為替スワップについても今年12月末をもって打ち切られる可能性が出て来ました。

また、EMに流れていた資金が「逆流」を始めれば、ウォン安と株安のダブル安で家計と金融機関のバランスシートが同時に傷つく、といった展開も期待懸念される次第です。

本文は以上です。

日韓関係が特殊なのではなく、韓国が特殊なのだ―――。

— 新宿会計士 (@shinjukuacc) September 22, 2024

そんな日韓関係論を巡って、素晴らしい書籍が出てきた。鈴置高史氏著『韓国消滅』(https://t.co/PKOiMb9a7T)。

日韓関係問題に関心がある人だけでなく、日本人全てに読んでほしい良著。

読者コメント欄はこのあとに続きます。当ウェブサイトは読者コメントも読みごたえがありますので、ぜひ、ご一読ください。なお、現在、「ランキング」に参加しています。「知的好奇心を刺激される記事だ」と思った方はランキングバナーをクリックしてください。

読者コメント一覧

※【重要】ご注意:他サイトの文章の転載は可能な限りお控えください。

やむを得ず他サイトの文章を引用する場合、引用率(引用する文字数の元サイトの文字数に対する比率)は10%以下にしてください。著作権侵害コメントにつきましては、発見次第、削除します。

※現在、ロシア語、中国語、韓国語などによる、ウィルスサイト・ポルノサイトなどへの誘導目的のスパムコメントが激増しており、その関係で、通常の読者コメントも誤って「スパム」に判定される事例が増えています。そのようなコメントは後刻、極力手作業で修正しています。コメントを入力後、反映されない場合でも、少し待ち頂けると幸いです。

※【重要】ご注意:人格攻撃等に関するコメントは禁止です。

当ウェブサイトのポリシーのページなどに再三示していますが、基本的に第三者の人格等を攻撃するようなコメントについては書き込まないでください。今後は警告なしに削除します。なお、コメントにつきましては、これらの注意点を踏まえたうえで、ご自由になさってください。また、コメントにあたって、メールアドレス、URLの入力は必要ありません(メールアドレスは開示されません)。ブログ、ツイッターアカウントなどをお持ちの方は、該当するURLを記載するなど、宣伝にもご活用ください。なお、原則として頂いたコメントには個別に返信いたしませんが、必ず目を通しておりますし、本文で取り上げることもございます。是非、お気軽なコメントを賜りますと幸いです。

コメントを残す

【おしらせ】人生で10冊目の出版をしました

| 自称元徴用工問題、自称元慰安婦問題、火器管制レーダー照射、天皇陛下侮辱、旭日旗侮辱…。韓国によるわが国に対する不法行為は留まるところを知りませんが、こうしたなか、「韓国の不法行為に基づく責任を、法的・経済的・政治的に追及する手段」を真面目に考察してみました。類書のない議論をお楽しみください。 |

【おしらせ】人生で9冊目の出版をしました

| 日本経済の姿について、客観的な数字で読んでみました。結論からいえば、日本は財政危機の状況にはありません。むしろ日本が必要としているのは大幅な減税と財政出動、そして国債の大幅な増発です。日本経済復活を考えるうえでの議論のたたき台として、ぜひとも本書をご活用賜りますと幸いです。 |

楽心配なのか、期待懸念なのかハッキリさせて欲しいです。

韓国内だけの話ですが、中小企業・個人事業主に対して返済猶予された元本・利子が108兆W以上もあり、猶予が再延長されなければ8月中に返済する必要があるんですよね。

こちらも楽しみ心配です。

韓国の家計債務の急増。借金の行き先は株と不動産でしょう。どちらも急騰している。

長く続いた株の空売り禁止は解除されているようなので、何かのきっかけで大きく下げるかもしれない。日本のバブルを参考にすると、株式相場の急落というのはスピードがはやい。やはり追証があるから下がりだしたら持ってられない。

不動産はダラダラと下げていく感じ。

コロナショックで韓国が生き延びたのは、アメリカとのスワップのおかげだと思います。ウォンもウォン高になりそうに見えますが、良い線ですし、2019年と比べても表向きの韓国経済指標は、良くなっていると思います(多分日本より好調です)。

韓国発の経済危機は、このスレの流れで起こるか、来年以降の格付け会社の格下げ、アメリカとのスワップ終了が考えられます。

後は、タイやインドネシア発で経済危機が起こって、韓国に波及する可能性について、真田先生がコメントしてました。

>米FRBでは現在、金融引締めの議論も出ており、金融緩和の一環としての米韓為替スワップについても今年12月末をもって打ち切られる可能性が出て来ました。

期待しながら楽心配しよう。

そういえば「国家が破綻する日」(それはエブリデイだろ)じゃなかった「国家が破産する日」は配信サイトのレンタルに落ちてきています。

300円が惜しくてつい後回しにしていましたが、夏休みに視るかなあ。

ウォンドル交換レートに関して言えば、年初の 1 USD = 1087 KRWから、現在は 1 USD = 1148 KRW程度なので、緩やかにウォン安傾向が続いています。昨年春先の 1 USD = 1250 KRW前後に較べればマシですが、少なくとも今年に関しては、ほぼ一貫して弱含みですね。

これだけでは、韓銀がウォンを売りまくっているためなのかどうかはわかりませんが。

参考: https://jp.investing.com/currencies/usd-krw

米FRBの為替スワップは、本質的には自国企業の資金繰りを担保するための資金融通だったと思います。

通貨スワップと違って枠自体を維持する分には特段のリスクはなく、追証を際限なく要求できる為替スワップは、むしろ通貨引き揚げの際には有利に作用しそうな気がします。

>逆回転しはじめたら・・。

為替はともかくとして、株・不動産についてはウォンを刷ってでも政府が買い支える(国有化?)のではないのでしょうか?

*****

不労所得に萌える人たち。毎日が日曜日だと(失礼!)他にすることが無かったりするのかな?

日本:これより三役

四股足で「よいしょー!」

韓国:これより三厄(為替・株・不動産)

ローソク足で「おいしょー!」???

彼らの国技は「てこ(レバレッジ)ん道」・・。

うますぎる。

ローソク足で「おいしょー!」???

ついでに

ローソクデモで「ガチョーン!」???

評価していただき有難うございました。

これからも精進致します。

*もひとつオマケに「エンガチョーん!」デスネ。

会計士さん、そしてコメント投稿の皆さんのお話を読んで、余計に楽しんぱいになりました。やっぱり米韓為替スワップ終わりが始まりかな。

中国には阿Q正伝がありますが、韓国にはお灸正伝が有っても良いのでは?と。

日本からのお灸、米国からのお灸、支那からのお灸、をまとめて。

そんなことしたら、韓国が”健康”になってしまうではないですか!

外貨準備高1%に相当するオペレーションって、かなりのものですよね。

実質的にウォンは相当な買い圧力があるということですか。

まあ、リスクが大きくなってるのはともかくとして、半導体の売れ行きが絶好調のようですし、当面は韓国経済の崩壊はない、ということなのでしょうか?