韓国債券市場の大混乱:いま韓国で何が起きているのか

最近、韓国の金融市場――とくに債券市場――の混乱に関する報道が増えていますが、三々五々、それらの報道を散発的に紹介していると、どうしても全体像が見え辛くなります。そこで本稿では、ともすれば散発的な紹介にとどまりがちな韓国メディアの報道について体系的に整理し、いま、韓国の債券・金利市場で何が生じているのかをまとめてみたいと思います。

目次

問題意識

個人的に最近気になっている論点のひとつが、新興市場諸国――、なかでもとりわけ日本に非常に近い韓国の金融市場の大混乱です。これについては当ウェブサイトでも先月下旬以降、関連する話題を取り上げる機会が急増しているように思えます。

というよりも、現実の動きがあまりにも慌ただしく、個別の事象を追いかけていると、それらの事実関係が断片的なものになってしまいがちです。そこで、本稿では久しぶりに、「論評」というよりも、「客観的事実の羅列」に近いものを執筆してみたいと思います。

具体的には、韓国銀行が公表しているデータなどを中心にしつつ、当ウェブサイトでこれまでに取り上げてきた韓国国内のいくつかの報道などを事実関係として列挙したうえで、「いま隣国でいったい何が発生しているのか」を、「流れ」で把握する、というわけです。

韓国金融市場の現状

トリプル安の定義とその意味

さっそくですが、始めましょう。

まずは、韓国銀行のデータベースから、株式市場、債券市場、通貨市場それぞれのデータをダウンロードし、2022年10月までの「トリプル高」、「トリプル安」の発生回数を確認しておきます。

一般に「トリプル安」とは「株安・債券安・通貨安」のことを意味します。

教科書的には債券は「安全資産」、株式は「リスク性資産」とされることが多く、その両者が同時に下落するのは「珍しい」などとされることが多いのですが、「トリプル安」はこの株安・債券安に加え、その国の通貨までもが下落する現象です。

このため、「トリプル安」については、教科書的には「その国の資産がすべて売られ、資金が海外に引き上げられていること」、などと説明されることが多いようなのですが、これをデータで実証してみようという試みが、「トリプル安」の発生回数のカウントです。

ただし、「トリプル安」だけをカウントし、その逆の現象(トリプル高)をカウントしないのは公正とは言い難いため、ここではトリプル安だけでなくトリプル高についてもカウントしてみます。

まずは、トリプル安にいう「株安」を「韓国総合株価指数(KOSPI)が前日比下落したこと」、「債券安」を「3年物国債の利回りが前日比上場したこと」、「通貨安」を「韓国ウォンの対米ドル相場が下落したこと」と定義しましょう(トリプル高はその逆)。

すでにトリプル安の発生回数は過去最多に!

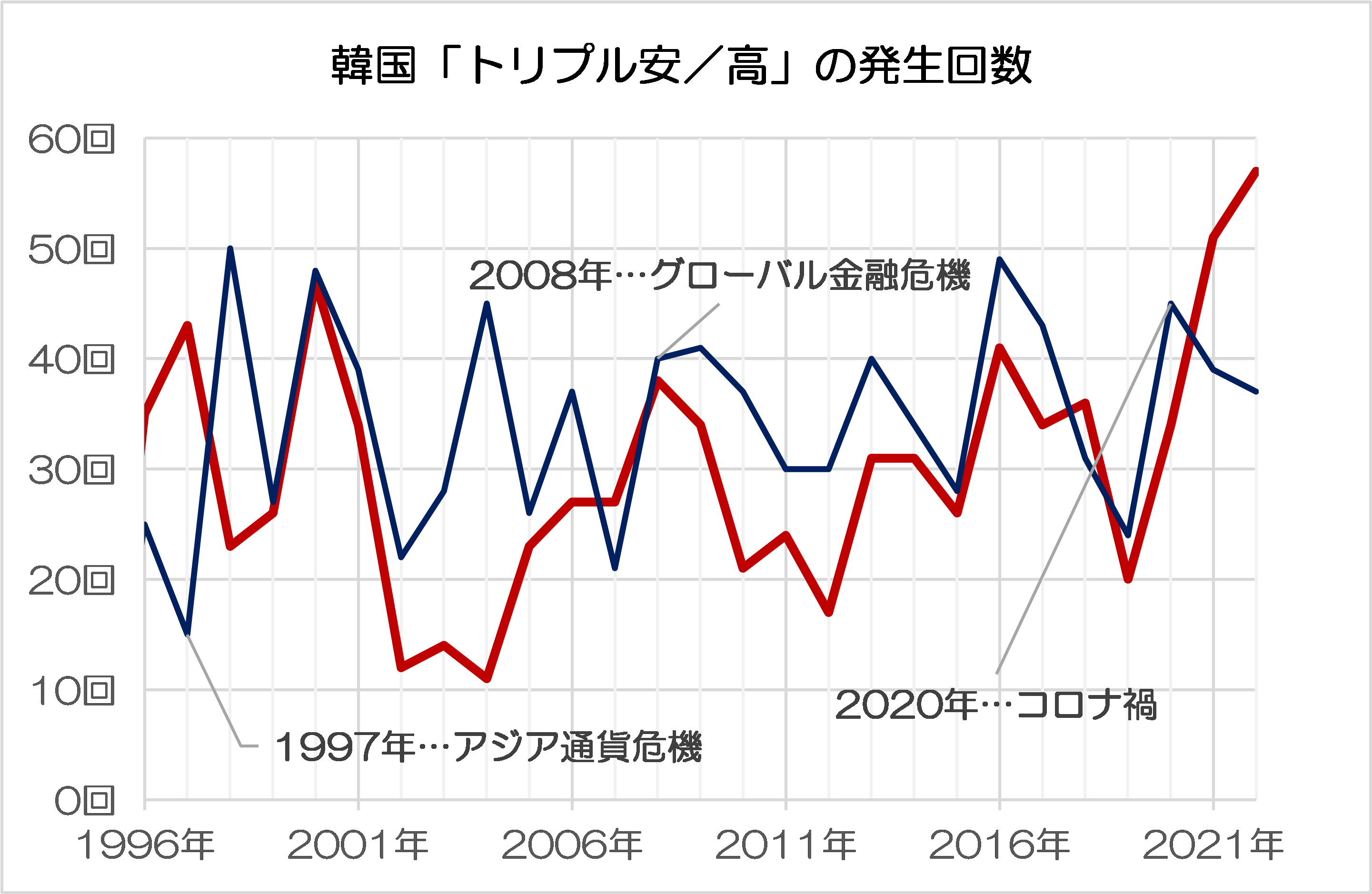

トリプル安をこのように定義したうえで、ダウンロード可能なデータが揃っている1996年1月以降で見て、各年のトリプル安、トリプル高の発生回数データをグラフ化してみたものが、次の図表1です(※ただし、96年1月から98年11月までの期間については、3年物国債ではなく翌日物コール金利で代替しています)。

図表1 トリプル安、トリプル高の発生回数(1996年1月3日~2022年11月3日)

(【出所】韓国銀行データより著者作成)

この図表1でわかるとおり、すでに10月末ごろまでの時点で、「トリプル安」の発生回数は1996年以来過去最大となってしまいました。アジア通貨危機が発生した1997年、グローバル金融危機が発生した2008年、コロナ禍が発生した2008年よりも、回数としては断然に多いことがわかります。

ただし、図表1は比較のベースが揃っていません。2022年のデータは10月末までの10ヵ月分しか存在しないのに、それ以前の各年については12ヵ月分のデータを使ってトリプル安、トリプル高の回数をカウントしてしまっているからです。

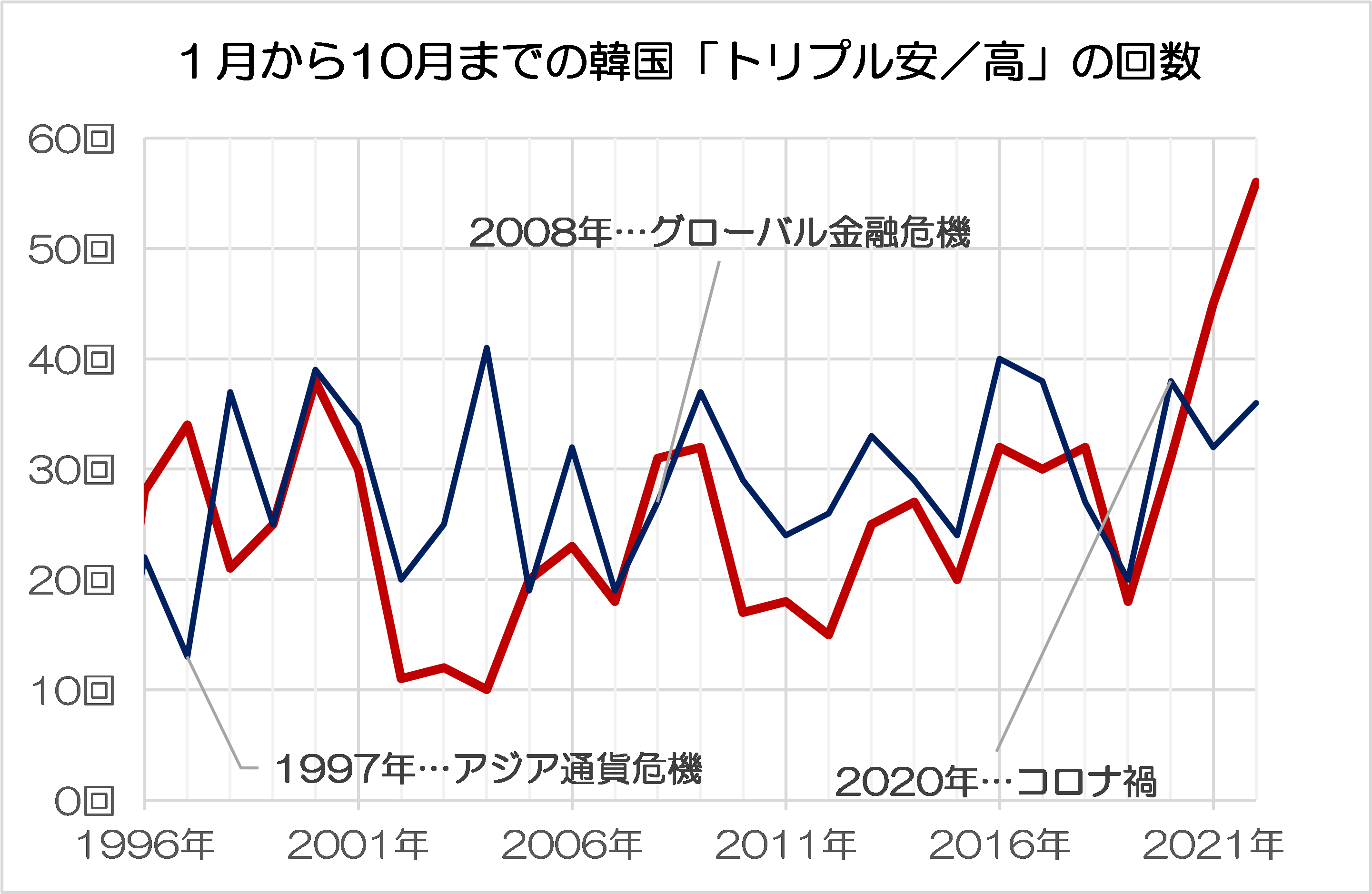

そこで、図表1のデータについて、「各年1月から10月までのトリプル安/トリプル高の発生回数」としてカウントしなおしたものが、次の図表2です。

図表2 10月までのトリプル安/高の発生回数(1996年1月3日~2022年11月3日)

(【出所】韓国銀行データより著者作成)

こちらの図表2だと、より露骨に、2021年と22年のトリプル安の回数が増えている様子が直接的に確認できるのではないでしょうか。

ちなみにトリプル安の発生回数だけで見たら、昨年末の時点で51回で、この四半世紀で最多だったのですが、今年は11月3日時点ですでに57回に達してしまっています。また、10月までのデータで見ても、昨年は45回で過去最多だったのですが、今年は10月末時点で56回で、昨年を上回り過去最多です。

金利は急騰中

次に、金利データです。

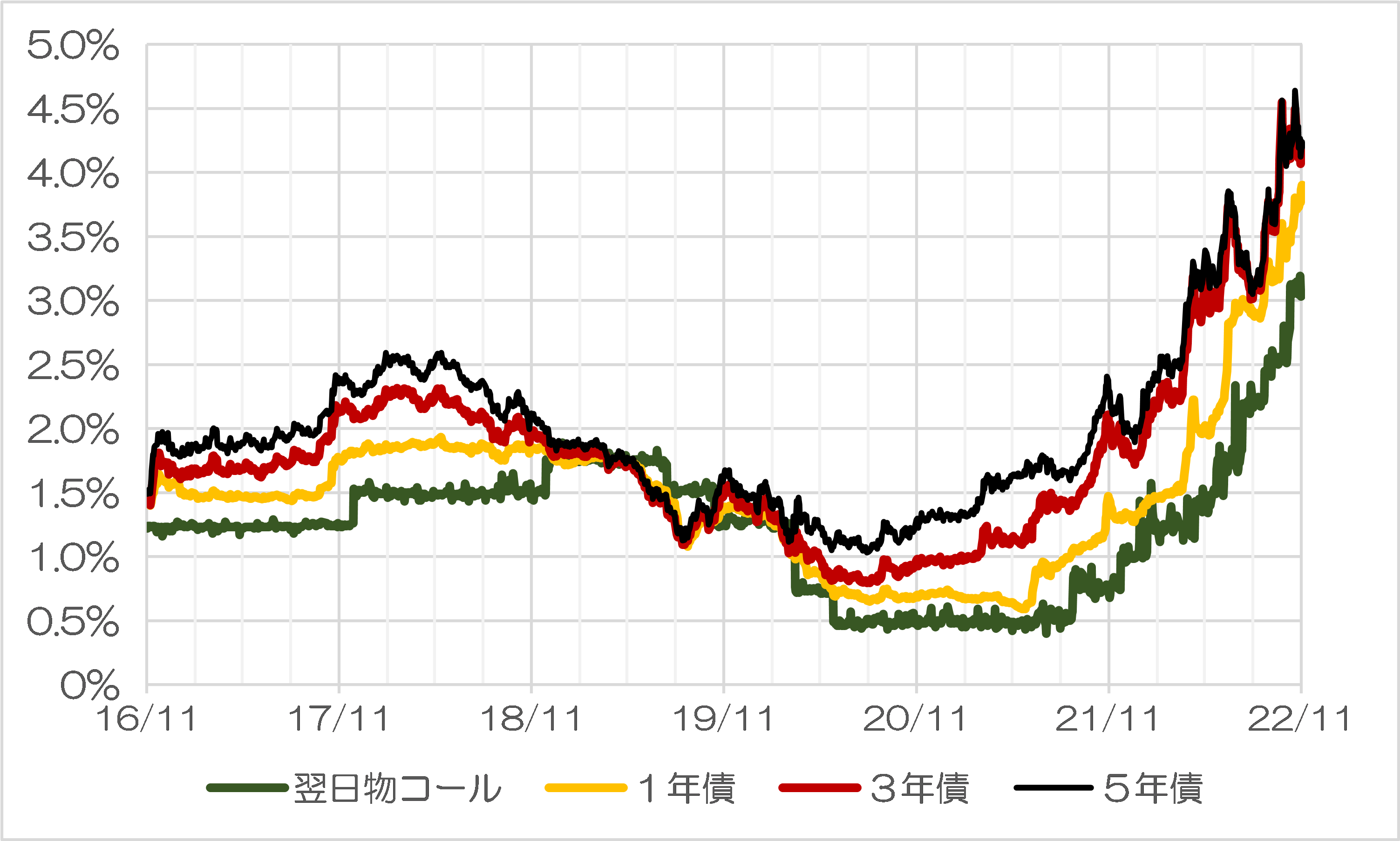

韓国を代表する金利指標である翌日物コール、1年物国債、3年物国債、5年物国債それぞれの市場利回りを、直近6年分集めてみたものが、図表3です。

図表3 韓国の代表的な金利指標

(【出所】韓国銀行データより著者作成)

このうち「翌日物コール金利」については、韓国銀行の金融政策とだいたい連動していることが判明します。

韓国のコール金利はコロナ禍発生直後の2020年5月に0.5%にまで利下げされ、それ以降はこの水準でほぼ据え置かれていたのですが、国債金利もこの時期に最低水準を付けていることがわかります。

しかし、現在の韓国の政策金利は3%であり、この1年あまりで一気に2.5%ポイントも金利が上昇した格好です。国債金利もおおむねこれにつられて上昇していることがわかるのですが、これを年限別にプロットした曲線(イールドカーブ)で示すと図表4のとおりです。

図表4 韓国金利市場・イールドカーブ(2021年7月6日時点→2022年11月3日時点)

とくに翌日物コール金利が史上最低値をつけた2021年7月6日時点と比べると、どの年限でチェックしても、金利は2.1~3.0%ポイント前後上昇していることがわかります。1年3ヵ月でここまで金利が上昇した、というわけです。

韓国銀行の金融政策はFRBに追随して利上げ続く

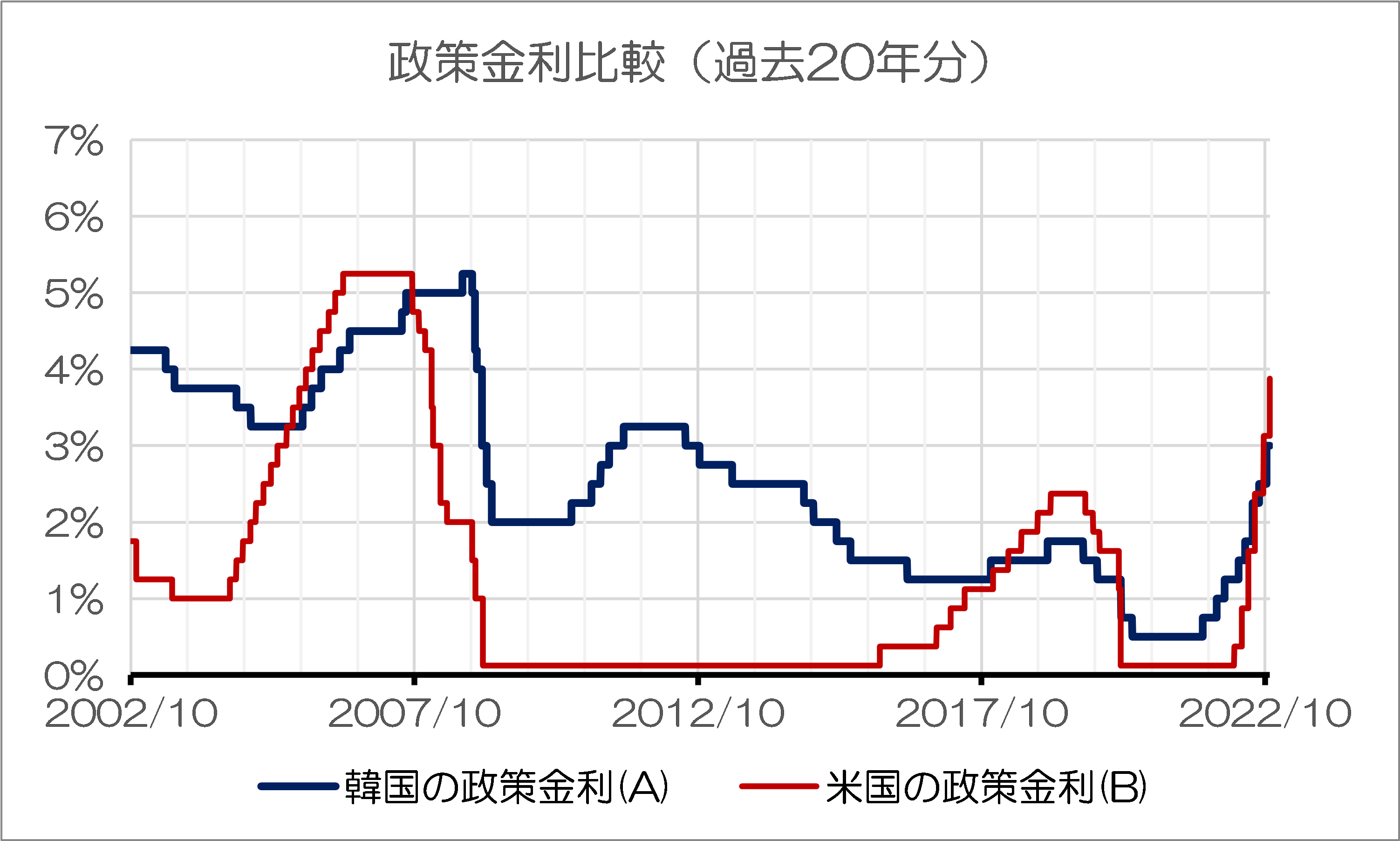

また、その韓国銀行の金融政策を米国の中央銀行に相当する連邦準備制度理事会(FRB)と比較したものが、次の図表5です。

図表5 政策金利・米韓比較

(【出所】BISウェブサイト “Download BIS statistics in a single file”, Policy rates (daily, vertical time axis) データより著者作成。ただしFRBの11月2日の利上げについては手補正を行っている)

図表5の元データは2022年11月1日現在のものまでであり、したがって、現地時間11月2日に米FOMCが行った0.75%ポイントの利上げが反映されていないため、著者自身が手作業で1日分だけ修正したデータを用いています。

これによると米韓金利差はすでに最大で1%ポイント前後に達していますが、韓国国内の報道だと、今月、韓国銀行は金融政策決定会合を行うとのことであり、一部報道では今回も0.5%ポイントの利上げを決定するだろう、といった観測もなされています。

ただ、仮に韓国銀行が0.5%ポイントの利上げを決めたとしても、現在最大1%に達している米韓金利差を最大0.5%ポイントにまで縮小させることはできるものの、金利差そのものを逆転することはできません。

トリプルA電力債札割れとクラウディングアウト

その結果、韓国の債券市場ないし金利市場で、いま、いったい何が起きているのでしょうか。

当ウェブサイトで過去に取り上げた、韓国の債券市場・金利市場に関わる記事をいくつか振り返っておきましょう。

まずは、『韓国の債券市場で危機?「トリプルA債券」すら札割れ』で取り上げた、韓国の債券市場における債券調達市場の混乱、という話題です。

これは、(おそらくは韓国国内の)信用格付が「トリプルA」とされる韓国電力の社債が、いわゆる「札割れ」――、つまり「売り出そうと思っていた予定金額に達しない」という現象が生じた、とするものです。

韓国メディアの報道によると、韓国電力の社債には政府保証も付されているため、本来ならば国債と同じくらいには信用力が高いとみるべきなのですが、韓国メディアの報道によれば、2年債が5.75%、3年債が5.9%と、どちらも「AA-」格付の発行体と比べ、より高い金利での発行を余儀なくされたのだそうです。

しかも、予定全数量をさばききることができず(※余談ですが、これを債券市場では「札割れ」なとと呼ぶことが一般的です)、予定額の全額の調達はできなかったのです。

また、韓国電力に関連しては、『電力債発行急増でクラウディングアウトが発生中=韓国』でも取り上げたとおり、事実上の「クラウディング・アウト」に似た現象を生み出してしまっているようです。

これは、いわば中央政府や信用力の高い発行体がそれぞれの債券(国債や社債など)を大量に発行しようとすると、信用力の弱い資金調達主体が市場から締め出されてしまう、という現象のことです。いわば、社債市場全体で資金が目詰まりし始めている、、ということです。

ABCPと不動産PFのデフォルト危機、個人カードローン問題

これに、ほぼ同じようなタイミングで出てきた話題のひとつが、「レゴランドABCP問題」と「不動産PF問題」です。

このうち前者については『ABCPショックが韓国で金融危機リスクを高める理由』でも述べたとおり、韓国の地方政府がABCP(資産担保型コマーシャルペーパー)の保証履行を拒み、これによって当該発行主体のABCPがデフォルト状態に陥ったというものです。

また、後者については『韓国で不動産PFのリスクが広がってしまった理由とは』でも触れたとおり、いわゆる「プロジェクトファイナンス」方式を用いた不動産担保融資が韓国経済における一種の「信管」になってしまっている、という問題点です。

さらには『韓国でカードローンの残高が急伸の一方、金利も急騰中』などでも取り上げたとおり、韓国では個人の多重債務者の激増が社会問題化しているようであり、とりわけ収入の範囲内で元利金を返済することができない人も問題化している、といった報道もありました。

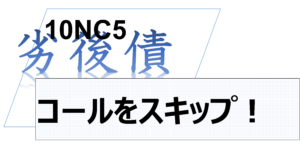

保険会社のコールスキップという衝撃

極めつけの話題が、昨日の『韓国債券市場発の「ドル債コールスキップ」騒動の衝撃』でも触れた、とある保険会社のドル劣後債の「コールスキップ」問題でしょう。

この「劣後債」とは、おそらくは自己資本比率規制ないしソルベンシー・マージン比率規制に従って発行されていると思しきものですが、一般に早期償還条項を行使しなければ、市場参加者は発行体に何らかの「償還できない理由」があるのでは、との警戒感を抱きます。

もちろん、たんなるコールのスキップはデフォルトでもなんでもないのですが、ただ、それと同時に、いったんコールのスキップが発生してしまうと、次回以降、その発行体が劣後債などを調達する際の金利が上昇するなどの現象が生じることでも知られています。

なお、コールのスキップの意味については、昨日の『【総論】金融機関劣後債「コールのスキップ」の深刻さ』などでも詳しく触れていますので、よろしければぜひともご参照ください。

まとめ:金融危機の兆候

やはり通貨スワップ・為替スワップが必要なのか?

以上をまとめると、次の通りです。

- 「トリプル安」の今年の発生回数はこの四半世紀で最多となってしまっている

- 韓国銀行は利上げに踏み切っているが、米FRBの利上げの方がハイペースであるため、すでに米韓間で最大1%ポイントの金利差が発生してしまっている

- 韓国のイールドカーブ(コール、国債金利など)については昨年7月と比べ、すでにどの年限でも2~3%ポイント程度は上昇してしまっている

- 格付「トリプルA」の韓国電力が社債を発行しようとしたところ、いわゆる「札割れ」を発生させたうえ、韓国電力の大量起債のせいで、一般の多くの企業の社債調達が困難になるという、いわゆる「クラウディング・アウト」が発生している

- ABCP、不動産PFなどで資金調達難が続いており、「江原道レゴランド」では地方政府が保証の履行を拒絶したためにデフォルトが発生するなどの大混乱が広がっている

- クレジットカードで気軽に借りられるためか、高金利の個人向けカードローン債権が急増しており、多重債務者がこれらに手を出している可能性がある

- 韓国の保険会社がドル建て劣後債のコールをスキップした

…。

普通に考えるならば、これらの「個別の事例」も点を線でつなげば「通貨防衛を兼ねた韓国の利上げ」という動きが浮かんできますし、これを面に展開していけば、「韓国全体における資金不足から生じる金融危機の兆候」と見ることもできるかもしれません。

ただし、通常の発想なら、「国全体で資金不足が生じているなら中央銀行が金融緩和をすべきだ」、となりそうなものですが(※実際、米国の金融引締めを無視するかのように、日本は金融緩和を続けています)、韓国の場合はこれをやってしまうと通貨危機に直結する恐れがあります。

なぜなら、韓国企業の多くが米ドルなどの外貨で資金調達(場合によっては短期調達)を行っているからであり、これらの借り換えに失敗すれば、多くの企業がただちに債務不履行状態に陥りかねないからです。

このあたり、韓国には日本と異なり、外貨調達に強みのある国内系の有力メガバンクが存在しないというのも、韓国の独特の悩みといえるのかもしれません。だからこそ韓国は、短期的な通貨危機のリスクをヘッジする目的としての通貨スワップや為替スワップを切望しているのでしょう。

ただし、日本にできることは何もない

なお、少なくとも日本は、韓国からの通貨スワップ締結要請に応じてはなりません。というのも、2008年の危機の際、日本が韓国に提供した通貨スワップの増額措置を巡り、韓国から舌鋒鋭く批判されたことがあるからです。

当時の尹増鉉(いん・ぞうげん)韓国企画財政部長官はこの日本の通貨スワップ増額措置を巡り、「遅すぎる」、「出し惜しみしている」、「ふがいない」などと厳しく批判したことからもわかるとおり、日本のスワップは韓国からは歓迎されていないのです。

「韓国が厳しい時、日本が最も遅く外貨融通」

―――2009.07.07 08:07付 中央日報日本語版より

いずれにせよ、私たちの国・日本としては、隣国がどうか無事にこの危機を乗り切ることを心の中でひそかに祈りつつ、それでも「最悪の事態」が生じたときに備えて「韓国デフォルトリスク」を最小化する努力も必要なのかもしれません。

著者自身、むかしの映画のセリフで、 “Hope for the best, prepare for the worst.” というものを聞いたことがありますが、結局はどこまで行っても韓国は「他人」なのでしょう。

本文は以上です。

金融評論家。フォロー自由。雑誌等の執筆依頼も受けています。 X(旧ツイッター) にて日々情報を発信中。 Amazon アソシエイトとして適格販売により収入を得ています。 著書①数字でみる「強い」日本経済 著書②韓国がなくても日本経済は問題ない日韓関係が特殊なのではなく、韓国が特殊なのだ―――。

— 新宿会計士 (@shinjukuacc) September 22, 2024

そんな日韓関係論を巡って、素晴らしい書籍が出てきた。鈴置高史氏著『韓国消滅』(https://t.co/PKOiMb9a7T)。

日韓関係問題に関心がある人だけでなく、日本人全てに読んでほしい良著。

読者コメント欄はこのあとに続きます(コメントに当たって著名人等を呼び捨てにするなどのものは禁止します)。当ウェブサイトは読者コメントも読みごたえがありますので、ぜひ、ご一読ください。なお、現在、「ランキング」に参加しています。「知的好奇心を刺激される記事だ」と思った方はランキングバナーをクリックしてください。

読者コメント一覧

※【重要】ご注意:他サイトの文章の転載は可能な限りお控えください。

やむを得ず他サイトの文章を引用する場合、引用率(引用する文字数の元サイトの文字数に対する比率)は10%以下にしてください。著作権侵害コメントにつきましては、発見次第、削除します。

※現在、ロシア語、中国語、韓国語などによる、ウィルスサイト・ポルノサイトなどへの誘導目的のスパムコメントが激増しており、その関係で、通常の読者コメントも誤って「スパム」に判定される事例が増えています。そのようなコメントは後刻、極力手作業で修正しています。コメントを入力後、反映されない場合でも、少し待ち頂けると幸いです。

※【重要】ご注意:人格攻撃等に関するコメントは禁止です。

当ウェブサイトのポリシーのページなどに再三示していますが、基本的に第三者の人格等を攻撃するようなコメントについては書き込まないでください。今後は警告なしに削除します。また、著名人などを呼び捨てにするなどのコメントも控えてください。なお、コメントにつきましては、これらの注意点を踏まえたうえで、ご自由になさってください。また、コメントにあたって、メールアドレス、URLの入力は必要ありません(メールアドレスは開示されません)。ブログ、ツイッターアカウントなどをお持ちの方は、該当するURLを記載するなど、宣伝にもご活用ください。なお、原則として頂いたコメントには個別に返信いたしませんが、必ず目を通しておりますし、本文で取り上げることもございます。是非、お気軽なコメントを賜りますと幸いです。

sqsq へ返信する コメントをキャンセル

【おしらせ】人生で10冊目の出版をしました

| 自称元徴用工問題、自称元慰安婦問題、火器管制レーダー照射、天皇陛下侮辱、旭日旗侮辱…。韓国によるわが国に対する不法行為は留まるところを知りませんが、こうしたなか、「韓国の不法行為に基づく責任を、法的・経済的・政治的に追及する手段」を真面目に考察してみました。類書のない議論をお楽しみください。 |

【おしらせ】人生で9冊目の出版をしました

| 日本経済の姿について、客観的な数字で読んでみました。結論からいえば、日本は財政危機の状況にはありません。むしろ日本が必要としているのは大幅な減税と財政出動、そして国債の大幅な増発です。日本経済復活を考えるうえでの議論のたたき台として、ぜひとも本書をご活用賜りますと幸いです。 |

そう言えば最近韓国が「スワップ、スワップ!」って叫んでいない気が……?

いい加減疲れて諦めたんでしょうかね?それとも本当に金融危機が見え見えになって、

もはや口に出すのも怖くて怖くてしょうがないんでしょうか?

naverなどのコメントを見ると(IMFが~)などと言うコメントがよく見られます

IMFがk国を滅茶苦茶にしたと言いたいのでしょう

恐らく次に来る危機にもIMFはやって来ると考えてるのでしょう

しかし、救済しようとする意志もないIMFが来ない場合は考えていないのでしょうか?

下手に経済規模も大きくなり、IMFでも救済が出来ない状態なのでは?

世界同時不況でIMFで救済出来る国は余り多くはないと考えられます。

IMFが来ない場合のk国を解説して頂けると興味深いのですが。

>IMFが来ない場合のk国

朝鮮半島は緩衝国家です。

これをしっかりマネージしないとどうなるか、朝鮮半島生命線論の視点に則り雑談板にバッドシミュレーション論をいつもの暴論として書いてみたいと思います(笑)。

今から昼飲みで酔っ払う予定ですので書くのは日曜ですね。

Immoral Fund(モラルなきファンド)という意味のIMFは

いくらでも湧いてくるでしょうね

IMFのおかげで 韓国は国家破綻をしなくて済んだのに、 IMFは いつも悪者扱いですね。

日本も通貨スワップや 日本銀行団の欧米金融機関への働きかけで 韓国救済を執り行っても ケチをつけられる。

友邦のいない韓国は チェンマイイニシャチブから ドル融通させるのでしょうね。

自称先進国が・・(あきれ顔)。

千羽鶴準備して お祈りしております。

おはようございます。

早朝からの記事更新、ありがとうございます。

日本国は国民の貯蓄額が大きいので、債務を外国資金に頼ることなく国内資金で賄える。米国や他国との金利差が生じてもインフレにならない。

韓国は文政権での政策のツケが回ってきて、莫大な債務が生じているが、債務を賄える資金不足と考えます。

国内資金で債務が賄えないので外貨頼り

→政策金利を上げざるを得ない

→債券市場で韓国債券が売れない(今ココ)

→米国より高い政策金利が必要

→国内債務が多すぎて政策金利を上げると多重債務者増加

→破産者増加で金融不安発生、韓国政府国債の不履行

→韓国の国家破綻

となるのが素人でも予想出来ます。

ここで、通貨スワップなる経済援助(韓国はプライドだけは高いので、経済援助なるものは認められない)をしても、韓国の日本国に対する態度が改まることは予想出来ないので、通貨スワップに応じてはいけない、という主張には同意します。

最近の北朝鮮のミサイル乱発も、越冬資金、物質のおねだりと考えます。文政権での北朝鮮への経済援助が有ったが、伊政権は保守政権なので経済援助がない、いや、援助する余裕がないと予想します。

韓国は経済援助が欲しいので、自称元徴用工問題の解決を計っているが、国民が認められないので、全面的な謝罪と賠償が出来ない(今ココ)。

しかし、韓国はGDP世界10位で、自称先進国なので、日本国の援助などなくても、この経済不安を乗り切ると予想します。

>最近の北朝鮮のミサイル乱発も、越冬資金、物質のおねだりと考えます。

北朝鮮のミサイル乱発はナースコールということか…

韓国国債は 日本国国債より 格付けが上らしいです。

リーマンのインチキ格付けの二の舞になりませんように。

格付け会社の格付けも必要ですよ。

さつわれじゃなくてふだわれなんですね。

管理人さんやコメントされた方に同意します。

現在のK国の状況はFRBが今年春から利上げを継続して行なってきたこと、また着地点が見えないことに起因していると思います。

その結果長期の債券が売れず短期のCPで回さざるを得ない。

ただ金融は実態経済を強く反映しているのも事実で長期金利が上昇したため、設備投資ができない、

作ったスマホや半導体メモリーが売れず在庫になっている、不動産も市況が弱気だが買い手が付かない。

要するに金が回らない。

現状では通貨危機より何かのきっかけで金融面で突然死する可能性が高いように思います。

債券市場の混乱は、まあ債券市場が未熟なのがほとんどの原因でしょう。

AAAの債券が札割れとかAA+格より利回り高いとかは単純に格付け機関が信用されていないということです。

格付け機関が信用ならない最たる例はレゴランドABCPの一件でしょう。ABCPに対して、自治体の保証を根拠にA1格付け(短期債に対する最高格付け)を与えておきながら、自治体が保証の履行を拒否。そもそも自治体が保証を履行する法的確実性でもって格付けをすべきでしょう。

まあ韓国は法的安定性が極めて低いので、格付け機関も本来だったら仕事にならないでしょう。

自治体の保証が、自治体自身の債務と同じくらいの履行可能性と法的、契約的に認められてはじめて、保証でもって高い格付けが得られます。格付け機関は契約書の条文を吟味して、そう判断出来るから格付けを出したのでしょう。でもあっさり自治体は履行拒否。。。

格付け機関が全く信用ならないので、格付け通りに債券が発行出来ない。それが現状だと私は考えます。格付け機関が信用されてれば、借換債が発行できずコールスキップなんて起こりません。

まあ、スワップについては。。。。本件全く関係ないですね。韓国人は魔法の契約と思っているでしょうが、格付け機関が信用できないとか発行市場が未整備とかには全く効果がありません。

日本なりアメリカと通貨スワップ組んだら、韓国国内の発行体の債券の償還可能性がいきなり高まる?全く関係ないですよね。外国の投資家たちがそんなこと考える可能性は皆無ですし、韓国国内の投資家ですら同様。。

>そもそも自治体が保証を履行する法的確実性でもって格付けをすべきでしょう。

全くその通りだと思います。

韓国での「債権の保証」と言うのは日本での「「保証人」、或いは「連帯保証人」と違って、法的責任を負わされる、例えば資産を差し押さえられる、などという結果にならないのでしょうかね?

「自治体の保証がある」と言っても、その自治体が約束を守らなくても法的な制裁を受けないなんて、法治国家にはあるまじき事態です。

このあと何が起こるのだろう。

企業は新規投資は凍結だろう。資金が確保できない。できたとしても高利ではペイしない。

11,12月末に満期の来る社債の償還に借り替えのめどが立たない。

冬の賞与資金(年末に賞与があれば)借りられない

月末の手形が落とせない、つなぎの資金が借りられない。

これから資金繰り倒産が増えていくはず。

うろ覚えで恐縮ですが、確か韓国の一部の大企業にはキムチを漬け込むためのボーナスや休暇が存在していたかと記憶しています。その昔、韓国の多くの家庭では、冬に向かって一家総出で大量のキムチを漬け込むという習慣があったそうで(キムジャン)、それを補助するためのものだったとか。

もっとも、最近では韓国でもキムチの消費量が減ってきており、自宅でキムチを漬け込む家庭も減ってきているとか。その代わりというか、近年安い中国産キムチ(韓国産の半値とか)の輸入が増えており、飲食店などではほとんど中国産に置き換わってしまったそうです。20年ほど前であれば、韓国でそこらの食堂に入った時、机に並ぶキムチの味でだいたいその店の味のレベルの見当が付きましたが、最近ではほとんど中国産らしく、自家製キムチを置く店はかなり珍しくなってしまったそうです。もう10年以上韓国に入ってませんし、今後行く予定もつもりもありませんが、それはそれでちょっと寂しいような気もします。

>このあと何が起こるのだろう

「経済焦土」「草刈り場」の出現かも知れません。

金融危機が産業界に波及して、韓国製造業が海外に持っている工場その他を売却する。もしそうなったら、戦略的観点から優良資産を厳選して買い取るチャンスです。

いや、まず中国様がめぼしいものを全部掻っ攫うでしょう。残りものには福どころか毒塗れであるに違いありません。せめて技術的にヤバそうなところが流出しないようにできると良いのですが……

ローンスター、マヒンドラ「もうOINKはコリゴリ」

企業価値はヒトと思います。韓国人は要りません(きっぱり)しかし製造やR&Dを回している現地採用人材が手に入るなら。2000年代日本だって豪快な大バーゲンで人材流出させたではないですか。

たとえばウクライナ国キーウ。ファサードガラスを吹き飛ばされてしまったかつてのぴかぴかビル、てっぺんに青くサムソンの大きな看板文字。今もオフィスは復旧できていないようです。

たとえばインド国ニューデリー郊外の新興都市ノイダおよび南部中核都市バンガロール。サムソンは大きなR&Dを現地に持っています。どちらも草刈り場として魅力があると考えます。

個人的には、半導体製造ライン以外のサムスンの技術力にそれほどの価値があるとは思ってませんが、どうしてもというのであれば、サムスンの韓国脱出を支援してみるのも良いかもしれません。文在寅政権下で散々いたぶられたサムスンとしても、この先また左派政権ができたりなんかしたら目の敵にされるのは確実です。本社機構だけでも韓国以外に移転するのも、悪くない選択肢かもしれません。

でも、西安にある半導体のラインはどうしようもないでしょうね。おそらくそのまま中国に接収されるでしょう。

サムスンから半導体取ったら何も残らないと思うけど、その半導体も大部分がメモリー半導体。いままでデータセンターのブームで伸びてきたけど、そろそろ成長が止まるのではないか。かつての液晶パネルのような末路をたどるのでは? つまりコモディティ化。

ちゃんと数字を追ってませんけど、このところメモリ半導体の市場価格は下落する一方であり、当面回復の方向に向かう見込みは薄いと聞いています。さすがにサムスンがそうそう簡単に潰れるとは思いませんが、SKハイニクスはちょっと厳しいかもしれません。

メモリ半導体は、儲かるときにはそれこそバカみたいに儲かりますが、市場価格が谷底でも不断の設備投資を必要とし、そのコストが重くのしかかってきます。かつて日本の半導体メーカーはそれに耐えられず、皆撤退を余儀なくされましたが、さて李健熙氏亡き今、サムスン電子がこれまでのように市場を支配し続けられるか、ちょっとわかりません。李在鎔氏にあれほど果敢な投資判断ができるのか、そこが一つのポイントになりそうです。

更なる高金利・更なるウォン安の市場動向を見通せば、出資や海外資本の両替を急ぐ理由が無いってことなんでしょうね。

国内投資家や輸出企業も、自国の「金融・通貨政策のダメっぷり」だけには、全幅の信頼を寄せているってことなのかと・・。

毎日の更新お疲れ様です。ここに至って南朝鮮の破綻はほぼ確定でしょう。ただ日米韓安保関係まで破綻させるまで日米が容認するとは考えにくい。日米の共有認識として南朝鮮救済が成立しないだろうか?麻生氏の突然の訪韓がその目的であれば米政府の強要であれば日韓政権がヤバいことになるかも。杞憂であればいいが麻生氏が親書も特使でもないと非公開密室外交ではと邪推してしまう

韓国にとっては韓電にどう対応するかも悩ましいでしょうね。このままだと来年度は社債発行限度額に引っかかって、まともに社債で資金調達できなくなってデフォルトまっしぐらですからね。まあ、最後は税金投入されるんで潰れることはないですが。韓電は限度額を数倍もしくは無制限にするよう懇願してるみたいですが。

社債で資金調達するにしろ、銀行から資金調達するにしろ、額が巨額なんでほかの企業の資金調圧を阻害しますよね。電気料金の値上げと税金投入が無難そうな気はしますがどうなんですかね。それらすべての合わせ技ですかね

ムン・ジェインが原発削減なんかしなければ、もう少しマシな状況だったでしょうにw

>電気料金の値上げと税金投入が無難そうな気はしますがどうなんですかね。

恐らく韓国の政策的にに安い電力料金に頼っている半導体製造業界や電気精錬業業界が成り立たなくなるのじゃないかな?

韓国では輸出の要である半導体業界を巡る環境が複合的・独立変数的に悪化しているので電力料金の高騰なんて悪材料の一片に過ぎないかも知れませんが。

> 半導体製造業界や電気精錬業業界

これらだけでなく、自動車産業など、輸出を旨とする製造業全般に大きな影響があると思われます。さらに、農業用ビニールハウスの暖房などにも専ら電気が使われていると聞いていますので、ほぼ全産業に影響が及び、当然国内物価の急騰を招く可能性が高いです。

韓電の破綻を防ぐためには、産業用電気料金の値上げが正攻法だろうとは思いますが、安い電気料金を前提として構築された韓国製造業*αへのダメージが大きく、値上げに踏み切るのはかなり難しそうです。結局のところ、これも韓国経済の構造的歪みの一つではないかと思いますが、今さらどうしようもないでしょう。それもこれも、IMF危機の際にIMFに指導された経済構造改革を無視し、輸出ドライブに全力を傾けた結果、なまじ早期に回復してしまったのがかえって仇になっているような気もします。

これはデータに基づかない勝手な想像ですが、

偽徴用工判決で、昔からある日本企業(三菱住友など)の金融機関は韓国から資金を逃したり貸さなくなったりしたのでは?

だって、いつ戦犯企業だといわれ、貸した金が差し押さえられるかわからないから。

すると、日本企業の資金が逃げた事で 韓国内の資金不足を招いてるのでは?

今更、韓国との取引がいくら儲かろうとも いつ訴えられるかわからん危険があるのに取り引き続けるメリットなさそうですよね。

ちょっと補足。

以下の記事によると、今年上半期の韓電は爆裂大赤字で、純利益ベースで10兆ウォンを超える赤字を記録している模様です。

https://money1.jp/archives/92820

第3四半期も大赤字が予想されており、年間の赤字は40兆ウォンに迫る勢いであるとか。準国営企業なのでさすがに潰れることはないでしょうし、これまでの内部留保がどの程度あるのかによってどこまで耐えられるかも変わってくるでしょうが、それにしても尋常でない大赤字です。すぐにどうこうということはないでしょうが、いずれ本当に税金を投入せざるを得なくなるかもしれません。

>韓国債券市場の大混乱:いま韓国で何が起きているのか

「漢江の奇跡」の「漢江の鬼籍」への転換点では?

こりゃ!誰が面白いこといえと…

これからアジア金融危機が起これば、その発火点は韓国と言われるだろう。