韓国の債券市場で危機?「トリプルA債券」すら札割れ

「艱難汝を玉にす」:自力で危機乗り越えるのは韓国が成長するチャンス

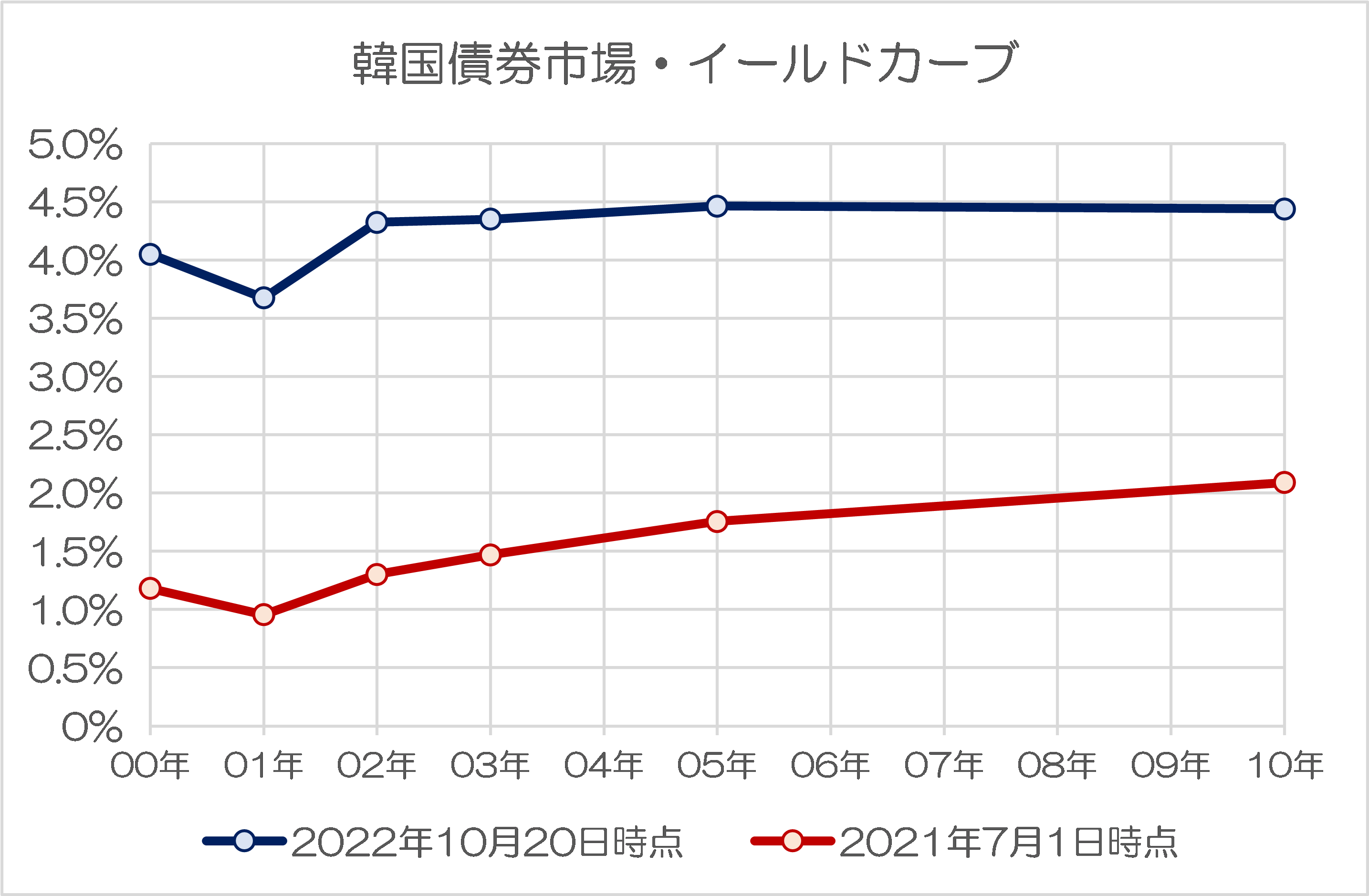

韓国で資金市場が目詰まりを発生させているようです。韓国銀行のデータをもとにイールドカーブを描いてみると、この1年3ヵ月間ほどで、どの年限でも金利が2~3%ポイントほど上昇しているのが確認できます。そして、社債市場のスプレッドはそれ以上に開いているようです。こんな資金市場の目詰まりに直面し、韓国の市場は、いったいどうなってしまうのでしょうか。

金利市場も需給で説明可能

一般に、通貨危機・金融危機が発生する際には、社会全体で資金が干上がるという現象が確認されます。

「資金市場」、「債券市場」などと言われても、私たち一般人にとってはなじみがない世界ですが、ただ、これも通常の知識の範囲で十分に理解可能です。

資金市場とは、資金の貸し手(おカネが余っている人)が資金の借り手(おカネが足りない人)におカネを貸す市場と考えていただければ良く、コール市場、レポ市場、国債市場、社債市場、スワップ市場など、資金の種類によってさまざまな市場があります。

ただ、どの市場においても、基本的には金利は需要と供給の関係で決まります。

おカネを借りたい人が多ければ金利は上がり、おカネを借りたい人が少なければ金利は下がる。

おカネを貸したい人が多ければ金利は下がり、おカネを貸したい人が少なければ金利は上がる。

これだけです。

逆にいえば、その国の金利市場を眺めていれば、その国の資金の逼迫度合いの目安を把握することができます(※本当はこれ以外にもマネー供給量なども見る必要があるのですが、とりあえず本稿では「金利」だけに注目します)。

また、たとえば短期金利(コール、レポなど)と長期金利(中期・長期国債など)を比べると、短期金利の方が低く、長期金利の方が高いという傾向が認められます(※短期金利が長期金利よりも低いという逆転現象が生じていると、それは「逆イールド」と呼ばれることもあります)。

これに加えて信用力が高い債券(国債など)と信用力が低い債券(ジャンクボンドなど)を比べると、信用力が低い債券ほど金利が高いという傾向も見られます。一般に信用格付が高い企業は低金利で資金調達可能である、ということでもあります。

こうした傾向は、基本的には万国共通です。

いずれにせよ、「金利」を深く議論するだけで、専門書(しかも分厚い書籍)を1冊か2冊は書けてしまうほどです(※といっても、そんな書籍の需要はあまり高くないとは思いますが…)。

AAA社債が利回り5.9%でも札割れ

こうしたなか、私たちの隣国・韓国では、どうもマネーフローに変調をきたしているようです。

韓国メディア『中央日報』(日本語版)に本日、こんな記事が掲載されていたのです。

「AAA社債、利回り5.9%でも売れない」 韓国企業の金脈干上がる(1)

―――2022.10.21 10:08付 中央日報日本語版より

「AAA社債、利回り5.9%でも売れない」 韓国企業の金脈干上がる(2)

―――2022.10.21 10:09付 中央日報日本語版より

中央日報によると、信用格付が「トリプルA」とされる韓国電力公社が今月17日に合計4000億ウォン相当の債券を発行しようとしたところ、発行予定額の一部は投資家がつかず、取引が成立しないという現象(いわゆる「札割れ」でしょうか?)が発生したのだそうです。

ちなみにこの債券は2年物が5.75%、3年物が5.9%だったのだそうですが、この利回りは「AA-」格付よりも高かったのだそうであり、中央日報はこれについてこう述べています。

「莫大な赤字とエネルギー原価の上昇で資金調達が急務だった韓電は、相対的に信用格付けが低いAA-級社債よりも多くの利子支給を約束したが、先月から売買不成立が頻繁になるなど投資家集めに困難を強いられている」。

また、同じく「AAA」格付の韓国道路公社は17日に1000億ウォン規模の2年物債券の発行を試みたものの、「投資家さえつかず全額売買不成立となった」ほか、自治体傘下で格付AA級の都市公社も19日に600億ウォンの債券を6.2%で発行しようとして失敗したのだとか。

債券市場の冷え込み、というわけです。

韓国の債券市場のイールドカーブ

これについて韓国銀行のウェブサイトのデータをもとに、韓国のコール金利、1年・2年・3年・5年・10年の国債利回りをプロットした「イールドカーブ」を作成してみると、興味深いことがわかります。ためしに2021年7月1日時点と2022年10月20日時点を比べてみましょう(図表1)。

図表1 韓国債券市場・イールドカーブ

(【出所】韓国銀行データベースをもとに著者作成)

いかがでしょうか。

韓国の金利市場、この1年3ヵ月ほどで、どの年限でも2~3%ポイントは金利が上昇しているのです。とくに韓国において金利指標としてよく出てくる3年物の利回りについては、2.88%ポイントも利回りが症状してしまっているのです。

さきほどの中央日報の記事によれば、債券市場では「金脈効果」、すなわち「資金調達困難」に対する恐怖が広がっており、とくに利上げに伴う投資心理の委縮が進んでいることが示されています。

これについて中央日報は、こう述べます。

「特に社債に対する投資心理が萎縮している。韓国銀行によると、社債(AA-、3年物)と国債間の利回り差(スプレッド)は14日1.14%ポイントまで広がった。2012~2021年の中長期平均(0.43%ポイント)を大きく上回って世界金融危機だった2009年9月以降最高水準となった」。

国債と社債の利回り差(スプレッド)が拡大しているというのは、それだけ社債市場における資金市場が逼迫している証拠でもあります。しかも、中央日報によると、韓国電力や銀行などの債券発行の増大にともない、信用度が低い社債の起債が失敗する現象も生じているのだとか。

まさに「クラウディング・アウト」そのものですね。

米韓金利差は逆転したまま

当然、金利上昇の原因のひとつは、韓国銀行による利上げにもあるのでしょう。

図表2は、米韓の政策金利を比較したものです。

図表2 米韓政策金利比較(過去20年分)

(【出所】BISウェブサイト “Download BIS statistics in a single file”, Policy rates (daily, vertical time axis) データより著者作成)

最近だと米FRBの利上げのペースが速く、韓国銀行が12日に0.5%ポイントの利上げをしたものの、結局米韓の政策金利格差を覆すには至っていません(『【韓国のジレンマ】韓国銀行利上げも米韓金利差覆せず』参照)。

この点、韓国銀行としては、利上げをしなければウォン安がさらに進行し、通貨危機にまで突き進む可能性がありますので、ある程度は米国に追随して利上げをせざるを得ません。

しかし、それと同時に、これ以上利上げすれば、債券市場の資金供給不安も強くなるでしょうし、なにより膨張した家計債務問題からも火の手が上がってくることは避けられません。

韓国が国内の金融危機のリスクを容認してまでさらなる利上げに踏み込むのか、それとも通貨危機のリスクを容認して利上げを「打ち止め」にするのかは、ひとつの見物でもあります。

艱難汝を玉にす

とくに数日前から韓国メディアでは「日本円や人民元の下落がアジア通貨危機に波及するのではないか」、といった論調も見られますが(『韓国紙「円安契機にウォン安が加速し通貨危機再来か」』等参照)、これもかつて通貨危機を何度も発生させてきた韓国だからこそ生じる不安なのかもしれません。

ただ、昔から「艱難汝を玉にす」、といいます。

これは現代風にいえば、「困難な課題を自力で乗り越える経験をすれば、今後の問題解決力が高まる」という意味です。1997年の危機はIMF、2008年の危機は日本や米国、2020年の危機は米国によってそれぞれ助けられてきた韓国にとっては、今回の危機は初めて自力で危機を乗り越えるチャンスでもあります。

実際、日本が2008年12月に、韓国への通貨スワップを300億ドル規模に拡大してあげたときには、日本は当時の尹増鉉(いん・ぞうげん)韓国企画財政部長官から、「遅すぎる」、「出し惜しみしている」、「ふがいない」だのと厳しく批判されています。

「韓国が厳しい時、日本が最も遅く外貨融通」

―――2009.07.07 08:07付 中央日報日本語版より

逆にいえば、韓国にとっての日本は、「危機に際して出し惜しみせずに迅速に外貨を貸してくれる友人」ではない、という意味です。

したがって、私たち日本人は隣国のよしみとして、韓国が「危機の際に出し惜しみせずに迅速に外貨を貸してくれる友人」を無事発見するなどし、今回の危機を自力で乗り越えることを、心の中でお祈り申し上げるくらいのことは、してあげても良いのではないか、などと思う次第です。

本文は以上です。

金融評論家。フォロー自由。雑誌等の執筆依頼も受けています。 X(旧ツイッター) にて日々情報を発信中。 Amazon アソシエイトとして適格販売により収入を得ています。 著書①数字でみる「強い」日本経済 著書②韓国がなくても日本経済は問題ない日韓関係が特殊なのではなく、韓国が特殊なのだ―――。

— 新宿会計士 (@shinjukuacc) September 22, 2024

そんな日韓関係論を巡って、素晴らしい書籍が出てきた。鈴置高史氏著『韓国消滅』(https://t.co/PKOiMb9a7T)。

日韓関係問題に関心がある人だけでなく、日本人全てに読んでほしい良著。

読者コメント欄はこのあとに続きます(コメントに当たって著名人等を呼び捨てにするなどのものは禁止します)。当ウェブサイトは読者コメントも読みごたえがありますので、ぜひ、ご一読ください。なお、現在、「ランキング」に参加しています。「知的好奇心を刺激される記事だ」と思った方はランキングバナーをクリックしてください。

読者コメント一覧

※【重要】ご注意:他サイトの文章の転載は可能な限りお控えください。

やむを得ず他サイトの文章を引用する場合、引用率(引用する文字数の元サイトの文字数に対する比率)は10%以下にしてください。著作権侵害コメントにつきましては、発見次第、削除します。

※現在、ロシア語、中国語、韓国語などによる、ウィルスサイト・ポルノサイトなどへの誘導目的のスパムコメントが激増しており、その関係で、通常の読者コメントも誤って「スパム」に判定される事例が増えています。そのようなコメントは後刻、極力手作業で修正しています。コメントを入力後、反映されない場合でも、少し待ち頂けると幸いです。

※【重要】ご注意:人格攻撃等に関するコメントは禁止です。

当ウェブサイトのポリシーのページなどに再三示していますが、基本的に第三者の人格等を攻撃するようなコメントについては書き込まないでください。今後は警告なしに削除します。また、著名人などを呼び捨てにするなどのコメントも控えてください。なお、コメントにつきましては、これらの注意点を踏まえたうえで、ご自由になさってください。また、コメントにあたって、メールアドレス、URLの入力は必要ありません(メールアドレスは開示されません)。ブログ、ツイッターアカウントなどをお持ちの方は、該当するURLを記載するなど、宣伝にもご活用ください。なお、原則として頂いたコメントには個別に返信いたしませんが、必ず目を通しておりますし、本文で取り上げることもございます。是非、お気軽なコメントを賜りますと幸いです。

コメントを残す

【おしらせ】人生で10冊目の出版をしました

| 自称元徴用工問題、自称元慰安婦問題、火器管制レーダー照射、天皇陛下侮辱、旭日旗侮辱…。韓国によるわが国に対する不法行為は留まるところを知りませんが、こうしたなか、「韓国の不法行為に基づく責任を、法的・経済的・政治的に追及する手段」を真面目に考察してみました。類書のない議論をお楽しみください。 |

【おしらせ】人生で9冊目の出版をしました

| 日本経済の姿について、客観的な数字で読んでみました。結論からいえば、日本は財政危機の状況にはありません。むしろ日本が必要としているのは大幅な減税と財政出動、そして国債の大幅な増発です。日本経済復活を考えるうえでの議論のたたき台として、ぜひとも本書をご活用賜りますと幸いです。 |

>韓国が「危機の際に出し惜しみせずに迅速に外貨を貸してくれる友人」を無事発見するなどし、

↑発見しちゃうと

>今回の危機を自力で乗り越えること

はできないんじゃないかな?

大丈夫です♪

韓国はやればできる子なのです♪

・・・・・根拠はないけど♪そう思うのです♪

ウォン建て社債は、ドル高の時局では求心力が弱いようですね。

心配するほどのことはないと思われます。

何故なら新宿会計士様も以前に言われていた隣の国に米ドルを印刷可能な国があるではないですか。休戦からの南北統一で

彼らの悲願と同時に通貨危機も回避できる素晴らしい案ではないでしょうかw

我々日本は陸続きでもないですし親しいと言うわけではないので、暖かい目で見守るしかできないですが楽し…ゲフンゲフン、冷静に見守りたいと思います。

韓国では「AAA」だろうが「SSS」だろうが、何の保証にもならないのが周知されてきてるんでしょうね。彼らの評価は何の役にも立たない。自分もそう思います。

日本でも韓国でも社債発行は証券会社が仲介するはず。

計画段階で、「この金利でこの金額は消化できない」という分析はなかったのかね?

記事の金利で消化できなければもっと金利を上げれば消化できるのか?

金利、期間、格付けの問題というよりも社債を買う金が残っていないといった感じ。

sqsq様

金が残っていない!に、私も賛成です。

(人じゃないよ)

ダイエットの為(?)に昼食を抜く人も多いと

聞きます。 証券会社も見積(これ位なら売れる)は

出すと思いますが、金融危機が間近(マスコミ報道)と聞くと

いくら金利が高く設定されても、無事返金されるか

不安になりますよね。

前回も韓銀・政府共に大丈夫だと言って

金融危機になりましたしね。

いやしくも公社という準国営企業が、政策金利+2%以上という条件で社債を発行しようとしても買い手がつかないということは、こんな感じでしょうか。

・海外投資家の場合: 韓国経済が償還時期前にクラッシュする可能性が高いと考えている

か、またはKRWはこの先どんどこ下がるので、どれほど名目上の金

利がついても為替差損でむしろマイナスになりそうと踏んでいる。

仮にUSD建てだったとしても、外貨準備があやしいと考えている。

・国内投資家の場合: 公社ですら資金調達に難渋しているのだから、一部の大儲けをして

いる企業以外では、公社債購入資金を用意できない。金融機関や国

民年金ですら、購入するだけの余裕がない。

いよいよどうにもならなくなったら、サムスン電子に泣きついて買ってもらうしかないですね。サムスン電子なら、同じ条件かやや低いくらいの条件でも、社債の買い手はいくらでもいそうですし。

(このコメントは掲載不要です)

「※短期金利が長期金利よりも低いという逆転現象が生じていると、それは「逆イールド」と呼ばれることもあります」

の説明は逆かもしれません。

「2.88%ポイントも利回りが症状してしまっているのです。」も

>ただ、昔から「艱難汝を玉にす」、といいます。

この諺、知りませんでした。勉強になりました。(笑)

山中鹿之助が月に「願わくば、我に七難八苦を与えたまえ」と祈った逸話もありますけど、韓国にはその系の言葉や逸話は残ってるんでしょうかね。

ただ、鹿之助ちゃんは、祈った「七難八苦」を乗り越えられませんでしたが…。

元ジェネラリスト様

磨いて玉を得ようとするなら、原石を選ばなきゃね。

どこまで磨いても、軽石は軽石(笑)。

ということは、韓国は玉砕すらできないと?

ウォンのように中身がスカスカとな?

おっといけねぇ、母国が大変だ。

アカが刷る朝日は援護しなきゃな

垢すりには使えると。

そんな、酷い…

みなさんちょっと、面白すぎですw

元ジェネラリスト 様へ

山中鹿之助には「憂き事のなほこの上に積れかし限りある身の力試さむ」という歌もあります。

「艱難汝を玉にす」ということわざに、この歌と「願わくば、我に七難八苦を与えたまえ」という言葉を添えて、韓国の人達に贈呈したいと思います。受け取ってはくれないでしょうけど。

さて、韓国の場合、七転八起となるのか、はたまた七転八倒となるのか。

韓国の明日はどっちだ?

もうさ、一度何もかもまっさらになっちゃえばいっそのこと清々するんじゃないかな?w

ここいらで一度どん底まで堕ちてみるのも一興でしょ。

つい100年くらい前には何もなかったところからスタートしたんだしw

韓国では日本に金融危機が訪れる的な記事が大量に出てます。

この記事見て納得しました。韓国の金融危機を隠すため或は小さく見せようとする心理が働いているのだと。

私も連日、韓国メディアで目にします。

自国の危機を小さく見せようとする(?)

のならまだ可愛い方でしょう。

こうして言い続けたあとに

「危機がせまる日本経済救うには

日韓スワップが必要だ」(?笑)と

韓国メディアお抱え御用学者の

日本の大学教授、法政の山口さんに言わせておいて

満を持して朝日新聞が「記事・社説・天声人語」の

伝統のどぶサヨ三連砲の砲門開いたうえで、

韓流総本家青瓦台が

「日本救うために、ウリたちはスワップ

結んでやってもいいニダ」

というのが、

これまでみられてきた韓流さんの

手法なのでは?と推察します。

> おカネを借りたい人が多ければ金利は上がり、おカネを借りたい人が少なければ金利は下がる。

1980年代くらいまではそうだったかもしれませんが,債券市場で動いているお金が,貸し出しに流れるお金より大きくなった現在,そういう貸借の需給よりも,債券価格の変動を利用した投資的事情によって,金利が動かされるようになりました。しかも,お金は国境を越えて動くので,将来の債券相場のチャートの読みに加え,為替のチャートも同時に読まないといけません。

例えば,日本の年金や保険は,将来のアメリカ国債の下落への恐れと円安進行のために,大量のアメリカ国債を売っています。日本国債に限らずアメリカ国債もイギリス国債も,中央銀行以外の買い手が激減しているのが現状です。

韓国の社債の例でも,将来金利が上昇して,その社債の評価額が下落すると予測したら,買い手はつきません。借りたい人が多いか少ないかは,ほとんど金利に影響しません。なぜなら,借りたい人達が借りたいと思っている総額より,債券市場でだぶついているマネーのほうが圧倒的に多いからです。

そういうわけで,昔の経済学の教科書に書いてあったことは,現在,あまり成立しなくなっているようです。

債券の実効金利は債券の市場で売買される値段になるので、やはり市場原理は健在では?

https://news.yahoo.co.jp/articles/9e2cc6e63f1c480e3da43100d27af5cc007c4f03

やや角度がついているかと。

現在の韓国金融市場では3・5・8が話題。

すなわち政策金利3%・銀行預金5%・貸出金利8%ということ。

韓国では今年になって株式や債券から銀行預金へのローテーションが見られる。

5%の銀行預金や定期預金(預金も投資のうち)は合理的選択。

もう少し政策金利は上昇してさらに銀行預金に金が集まる。

韓国の投資トレンドはしばらく銀行預金となり株式や債券は冬の時代となる。

韓電は130兆ウォンほどの負債があったはず。

AAA格付けの方が不思議だ。

韓国人なら負債額は知っとるだろ。

本題とは外れますけど、苦労したら立派な人間になるって迷信ですよね。

韓国の主要な証券会社の信用格付けが引き下げられたのは、このような事態(札割れ)の多発を見越してのものだったするんでしょうか?

商売あがったりですよね。

感電の場合は黒字倒産じゃないから倒産してももったいなくないでしょ。

AAA格付けを出したのはどこかわかるでしょうか?

JCRとR&Iとフィッチは見ましたがどこもAAAは付けてないようです。この辺のところがAAA格付けつけなくて、S&PやムーディーズがAAA、Aaa格付けをつけるとは思えず、もしかしたら韓国国内の国際的に権威のない格付け機関のAAA格付けなのでしょうかね。

日本の感覚で言うとAAA格付けで売れ残るって有り得ないなぁと。まあ韓国は債券発行市場も未整備ですからあるのかもしれませんね。逆にそんな市場の債券に対して国際的に著名な格付け機関がAAA格付けつけるなんてありえないなぁ(自身ないけどカントリーシーリングってありますよね)

もしかして、中国のホテルの星の数と同じく自己申告と違いますか。何せ言ったもん勝ちの国柄ですから。