米国にとって金融緩和の意味があった米韓為替スワップ

韓国メディアがなにかと勘違いしているフシがある論点がひとつあるとしたら、それは為替スワップの「目的」です。米国にとって、コロナ禍直後の米韓為替スワップは、「金融緩和」という目的があったのです。つまり、韓国との為替スワップは結果的に米国のためになるスワップだった、ということですが、裏を返せば米国が金融引締めに転じた現在、米国にとって、韓国との為替スワップにメリットはありません。

目次

勝手に盛り上がる期待

最近、「通貨スワップ」に関する話題が、ほぼ毎日のように韓国メディアを飾っています。

当ウェブサイトで昨日、『外為市場が不安定な韓国で「ドルの傘」待望論が提起へ』という考察を掲載した直後にも、韓国メディア『中央日報』(日本語版)にはこんな記事が掲載されているのを発見してしまいました。

「韓米通貨スワップ締結」急ぐべき…韓国メディア、バイデン大統領訪韓契機に要求

―――2022.05.16 16:27付 中央日報日本語版より

これは、韓国紙『東亜日報』や『世界日報』、『ヘラルド経済』などが相次いで「米韓通貨スワップが必要だ」とする趣旨の論陣を張った、とする話題です(ただ、『韓国紙、米国に「永久通貨スワップ」「核の傘」を要求』でも述べた「永久通貨スワップ」という表現の方が、個人的には好みだったりします)。

また、「為替スワップ」と記載すべきところを、韓国メディアはほぼ恒常的に「通貨スワップ」と誤記しているのも印象的ですが、この点についてはとりあえず脇に置くことにしたいと思います。

G20という怪しい存在

G20スワップという構想

こうしたなか、個人的記憶で恐縮ですが、ここまで通貨スワップの話題が盛り上がったのは、コロナ禍が深刻化した2020年3月以来のことではないでしょうか。

当時もたしか、韓国メディアでは「日韓通貨スワップの復活が必要だ」といった論調に始まり、酷いときには「G20スワップが必要だ」、といった議論も見られたほどです(『なぜ韓国は突然「G20スワップ」と言い出したのか?』等参照)。

ただ、「G20スワップ」といわれても、少々困惑してしまいます。

G20とは、G7、すなわち日米英仏独伊加の7ヵ国に欧州連合(EU)を加えた協議体に、アルゼンチン、豪州、ブラジル、中国、インド、インドネシア、韓国、メキシコ、ロシア、南アフリカ、サウジアラビア、トルコの12ヵ国を加えた20ヵ国・地域の協議体のことです。

G20諸国のなかには、それこそ通貨が「ハード・カレンシー」である国(G7諸国、EU、豪州など)も含まれていれば、「ソフト・カレンシー」である国(中国、アルゼンチン、ロシア、トルコ、ブラジル、、インドネシア、韓国など)も含まれているからです。

ハード・カレンシーとソフト・カレンシー

ただし、「ハード・カレンシー」と「ソフト・カレンシー」の境界線は、曖昧です。

一般に「ハード・カレンシー」とは、「その通貨の発行国・地域を越えて、国際的な市場で広く取引されている通貨」のことであり、とくに国際的な取引において、法的・経済的な制約が少ない米ドル、ユーロ、日本円、英ポンド、スイスフランなどの先進国通貨を意味することが多いです。

そのなかでもとくに強いのが、俗に「基軸通貨」と呼ばれる米ドルですが、最近だとユーロも「準基軸通貨」と呼んで良いのではないかと思います。また、ドル、ユーロほどではないにせよ、日本円と英ポンドも国際的な市場では非常に強い通貨です。

これらの通貨には、「▼外国の中央銀行の外貨準備に組み入れられることが多い、▼外国の企業や政府が「オフショア債券」などのかたちで資金を調達するのに使われることが多い、▼洗練されたデリバティブ市場を有している」――、などの特徴があります。

韓国ウォンはNDF通貨である

これに対し、「ソフト・カレンシー」とは、「その通貨の発行国・地域のみで使用されることが多く、国際的な市場ではほとんど取引されていない通貨」のことです。

『韓国が500億ドル以上の日韓スワップを欲しがる理由』などでも議論しましたが、韓国ウォンの場合、現物通貨に関する韓国国外の市場(=オフショア外国為替市場)が存在しない、典型的な「NDF通貨」でもあります(※NDF=ノンデリバラブル・フォワード、そこから派生して「現物決済ができない通貨」のこと)。

同様に、オフショア債券市場の規模も極めて小さく、たとえば「第三国の企業が韓国で債券を発行し、韓国ウォンを調達してインフラ建設などを行う」、といった使い方は、ほとんどなされていません。そもそも韓国ウォンを調達したところで、それで韓国企業以外の企業との取引の決済に使うことなどできないからです。

ちなみにG20諸国でいえば、ハード・カレンシー国とソフト・カレンシー国の分類は、次のような具合ではないかと思います。

- ハード・カレンシー国…G7(日米英仏独伊加)+EU+豪州

- ソフト・カレンシー国…中国、ロシア、インド、ブラジル、インドネシア、アルゼンチン、韓国、トルコ

この点、南アフリカやメキシコがどちらなのかについては諸説あるかもしれません。外為証拠金取引などの通貨ペアでこれらの通貨を見かけることもあるため、「ハード・カレンシー」に含めている人もいるようですが、個人的にはどちらも「ソフト・カレンシー」に含めるべきではないかと考えています。

G20なのに不安定な通貨が3つも存在する

いずれにせよ、通貨の実力も置かれている金融状況もまったく異なる20ヵ国が通貨スワップを締結するというのも非現実的な話です。

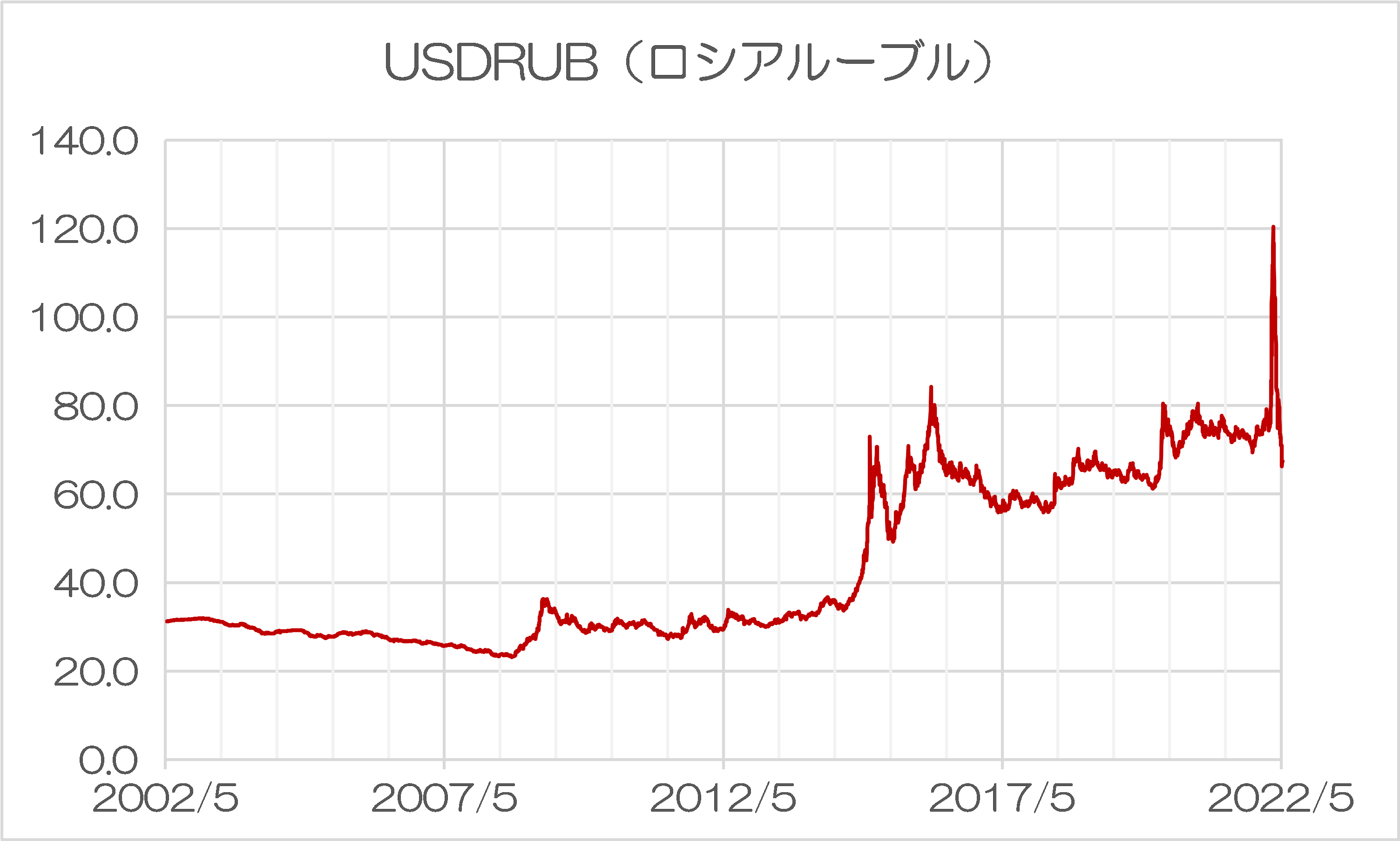

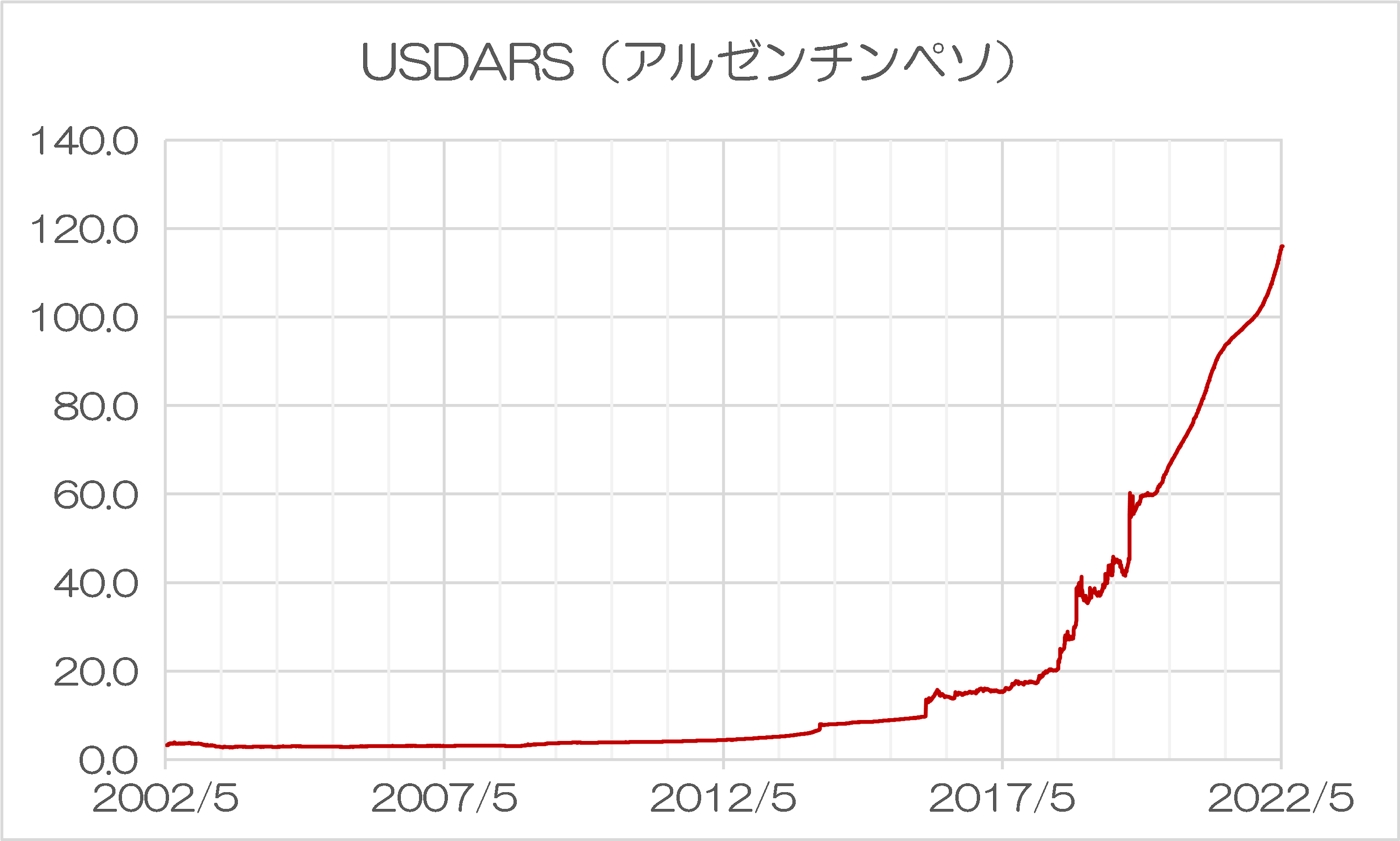

また、G20参加国のなかに、『韓国ウォン2年ぶり安値水準:原因は「セルコリア」か』でも指摘した、通貨が非常に不安定な状態にあるロシア(ルーブル)、アルゼンチン(ペソ)、トルコ(リラ)の3ヵ国が入っているというのも興味深い点です(図表1)。

図表1-1 USDRUB(ロシアルーブル)

図表1-2 USDARS(アルゼンチンペソ)

図表1-3 USDTRY(トルコリラ)

(【出所】 the Bank for International Settlements, US dollar exchange rates を参考に著者作成)

現実のG20メンバー国が必ずしも「金融大国」ではなかったという証拠でしょう。

為替スワップ復活が「あり得ない」理由

為替スワップの本質

さて、国際金融協力の世界でいう通貨スワップ、為替スワップは、ある国において外貨が不足したときに、その不足を補うための仕組みである、という共通点があります。

このうち通貨スワップは「通貨当局同士が直接、通貨を交換する取引」であり、為替スワップは「相手国の通貨当局が自国の金融機関に対し直接資金を貸し付ける取引」です。

- 通貨スワップ…通貨当局同士が通貨を交換する取引

- 為替スワップ…通貨当局が相手国の金融機関に対し直接資金を貸し付ける取引

当然のことながら、支援を受ける側の通貨当局からすれば、通貨スワップの方が都合が良いです。なぜなら、借り入れた資金を自国の金融機関に貸し付けることもできるし、その気になれば、直接、為替介入に使用することもできるからです。

(※もっとも、通貨スワップで引き出された通貨が相手国の通貨当局によって売り浴びせられれば、自国通貨が暴落する可能性もあります。その意味で、ソフト・カレンシー同士の通貨スワップは融通手形のような危険性をはらんでいます。)

これに対し為替スワップは、おもに短期資金を相手国の銀行に直接貸し付ける取引であり、一般に「外貨資金の流動性を供給する効果」があることから、「外国為替流動性スワップ」、「流動性スワップ」などと呼ぶこともあります(米FRBは「流動性スワップ」と呼称していることもあります)。

日米英欧瑞加6ヵ国・地域の常設型為替スワップ

つまり、為替スワップは通貨スワップと異なり、資金使途が金融機関向けの融資に限定されており、かつ、直接金融機関に対しておカネが貸し付けられるのです。

この典型例が、米国を中心とする6ヵ国・地域の中央銀行が締結している、期間・金額無制限の為替スワップ網でしょう。日本もこの常設為替スワップ網に参加しており、日米為替スワップ、日英為替スワップ、日欧為替スワップ、日瑞為替スワップ、日加為替スワップの5本の為替スワップ協定が存在しています。

日本の場合はこれ以外にも豪州、中国、タイ、シンガポールと為替スワップ協定を保持しています。

日本が保持している為替スワップ協定一覧とその上限

- 日米為替スワップ…日本銀行と米FRBの協定。日本円と米ドルを交換。無制限

- 日英為替スワップ…日本銀行とイングランド銀行の協定。日本円と英ポンドを交換。無制限

- 日欧為替スワップ…日本銀行と欧州中央銀行の協定。日本円とユーロを交換。無制限

- 日瑞為替スワップ…日本銀行とスイス国民銀行の協定。日本円とスイスフランを交換。無制限

- 日加為替スワップ…日本銀行とカナダ銀行の協定。日本円と加ドルを交換。無制限

- 日星為替スワップ…日本銀行とシンガポール通貨庁の協定。日本円と星ドルを交換。上限150億星ドル・1.1兆円

- 日泰為替スワップ…日本銀行とタイ中央銀行の協定。日本円とタイバーツを交換。上限2400億バーツ・8000億円

- 日中為替スワップ…日本銀行と中国人民銀行の協定。日本円と人民元を交換。上限2000億元・3.4兆円

- 日豪為替スワップ…日本銀行と豪州準備銀行の協定。日本円と豪ドルを交換。上限200億豪ドル・1.6兆円

(【出所】日本銀行『海外中銀との協力』)

これらの協定は、いざというときに日本の銀行が外国の中央銀行からおカネを借りるのに使われるほか、日銀が相手国の銀行に直接、円資金を供給するのにも使われます。

たとえば日米為替スワップの場合だと、理屈の上では次の双方向が考えられます。

- 日銀が米銀に対し、円資金という「外国為替流動性」を直接供給する

- NY連銀が日本の銀行に対し、ドル資金という「外国為替流動性」を直接供給する

相手国の銀行に外国為替流動性を直接供給するから為替スワップ、というわけです(実際に双方の引出実績が存在します)。

その本質は「金融緩和」でもある

また、このオペレーションが行われれば、自国の通貨が相手国の銀行に貸し付けられることを通じ、自国のマネーサプライが増える(つまり金融緩和)という効果がもたらされます。したがって、為替スワップは危機対応としての側面のほか、金融政策という側面もあるのです。

こうした為替スワップの性質を考えると、米FRBが韓国銀行を含めた9つの外国中央銀行・通貨当局(FIMA)との間で、2020年3月19日に時限的為替スワップ協定を締結したのも、その真の目的は、「相手国の救済」ではなく、あくまでも「市場にドル資金を潤沢に供給すること」にあったことは明白でしょう。

米FRBが外為流動性スワップ(為替スワップ)を締結する相手と流動性供給上限

- 常設・無制限…日本銀行、欧州中央銀行、イングランド銀行、カナダ銀行、スイス国民銀行→継続中

- 時限的・上限600億ドル…豪州準備銀行、ブラジル中央銀行、韓国銀行、メキシコ銀行、シンガポール通貨庁、スウェーデンリクスバンク→2021年12月末で失効

- 時限的・上限300億ドル…デンマーク国立銀行、ノルウェー銀行、ニュージーランド準備銀行→2021年12月末で失効

(【出所】著者調べ)

たとえば、韓国銀行との米韓為替スワップは、「韓国国内の金融機関に対し、ニューヨーク連銀が直接、短期資金を貸し出す」という取引ですが、こうした取引を行うことによって、FRBは韓国ウォンを買い入れて米ドルの市場の流通量を増やす、という効果をもたらすことができます。これが金融緩和です。

米国における金融緩和は、本来ならばFRBが米国債やエージェンシー債などの「ドル建ての資産」を購入することで行われますが、為替スワップの場合は米国債やエージェンシー債などの代わりに外国通貨を受け入れることで米ドルの供給量を増やすオペだったのです。

最盛期で4500億ドル近くも引き出されていたスワップ

実際、コロナ禍直後のFIMA為替スワップの引出残高は、2020年5月27日時点で4489億4590万ドルに達していましたが、その内訳は次のとおりです(図表2)。

図表2 2020年5月27日時点における為替スワップ引出残高

| カウンターパーティ | 金額 | 構成比 |

|---|---|---|

| 日本銀行 | 2258.39億ドル | 50.30% |

| 欧州中央銀行 | 1434.68億ドル | 31.96% |

| イングランド銀行 | 231.25億ドル | 5.15% |

| 韓国銀行 | 187.87億ドル | 4.18% |

| スイス国民銀行 | 102.49億ドル | 2.28% |

| シンガポール通貨庁 | 100.28億ドル | 2.23% |

| メキシコ銀行 | 65.90億ドル | 1.47% |

| ノルウェー銀行 | 54.00億ドル | 1.20% |

| デンマーク国民銀行 | 42.90億ドル | 0.96% |

| 豪州準備銀行 | 11.70億ドル | 0.26% |

| 合計 | 4489.46億ドル | 100.00% |

(【出所】ニューヨーク連銀 “Central Bank Liquidity Swap Operations” の “U.S. Dollar Liquidity Swap” より著者作成)

いわば、米FRBは日本円やユーロなどの通貨を借り入れてこれらの国の金融機関にドル資金を貸し付け、もってドル資金を市中に供給するということをやっていた格好です。ちなみにソフト・カレンシー国である韓国も、さりげなく、最大で187億ドルの資金を借り入れていたというのも印象的です。

いずれにせよ、米FRBが資金供給しなければならなくなれば、米韓為替スワップが復活する可能性はゼロではありませんが、現時点がそのタイミングではないことだけはたしかでしょう。

スワップを切実に欲しがる韓国

CMIMを除き、米ドルスワップが1本もない韓国

いずれにせよ、「ドルの傘」だか「永久通貨スワップ」だか存じ上げませんが、韓国側で「米韓通貨スワップ」締結論が異常に盛り上がっていることだけはたしかです。

ただ、韓国メディアが普段、喜々として報じているとおり、韓国には7ヵ国もの通貨スワップに加え、多国間通貨スワップである「チェンマイ・イニシアティブ・マルチ化」(CMIM)が存在し、ほかに金額無制限のカナダとの為替スワップまで存在しています(図表3)。

図表3 韓国が保有している通貨スワップと為替スワップ

| 相手国と失効日 | 相手通貨とドル換算額 | 韓国ウォンとドル換算額 |

|---|---|---|

| マレーシア(2023/2/2) | 150億リンギット ≒ 34.1億ドル | 5兆ウォン≒39.0億ドル |

| オーストラリア(2023/2/22) | 120億豪ドル ≒ 83.2億ドル | 9.6兆ウォン≒74.9億ドル |

| インドネシア(2023/3/5) | 115兆ルピア ≒ 78.7億ドル | 10.7兆ウォン≒83.5億ドル |

| 中国(2025/10/10) | 4000億元 ≒ 589.8億ドル | 70兆ウォン≒546.1億ドル |

| スイス(2026/3/31) | 100億フラン ≒ 99.5億ドル | 11.2兆ウォン≒87.4億ドル |

| トルコ(2024/8/11) | 175億リラ ≒ 11.2億ドル | 2.3兆ウォン≒17.9億ドル |

| UAE(2027/4/12) | 200億ディルハム ≒ 54.5億ドル | 6.1兆ウォン≒47.6億ドル |

| 二国間通貨スワップ 小計…① | 951.0億ドル | 114.9兆ウォン≒896.4億ドル |

| 多国間通貨スワップ(CMIM)…② | 384.0億ドル | ― |

| 通貨スワップ合計(①+②) | 1,335.0億ドル | |

| カナダとの為替スワップ(常設) | 金額無制限 | ― |

(【出所】各国中央銀行ウェブサイト等を参考に著者作成。ドル換算額は昨日深夜時点のWSJなどの為替相場を参考に試算)

為替換算の都合上、二国間通貨スワップの合計額は1000億ドルを割り込んでしまいましたが、それでも1000億ドル近い金額が通貨スワップによって入手できる――「はず」なのです。

とはいえ、そのうちの6割を占めているのが中韓通貨スワップであり、しかも中国の通貨・人民元は国際的な市場で自由に両替できるものではないため、正直、危機に際してそれを入手して何か役に立つというものではありません。

また、マレーシア、インドネシアなどとのスワップは、却って危機をアジア全体にばらまきかねないという意味では非常に危険なスワップといえるかもしれません。

外貨準備の急減:危機意識強める韓国

いずれにせよ、『韓国の外貨準備が急減:韓国でいま何が起きているのか』などでも触れたとおり、韓国の外貨準備が急減し始めているのも興味深い点です。

こうした状況を見ると、韓国が「米ドルでのスワップ」を切実に欲しがっていることだけは間違いないと思う次第です。

本文は以上です。

金融評論家。フォロー自由。雑誌等の執筆依頼も受けています。 X(旧ツイッター) にて日々情報を発信中。 Amazon アソシエイトとして適格販売により収入を得ています。 著書①数字でみる「強い」日本経済 著書②韓国がなくても日本経済は問題ない日韓関係が特殊なのではなく、韓国が特殊なのだ―――。

— 新宿会計士 (@shinjukuacc) September 22, 2024

そんな日韓関係論を巡って、素晴らしい書籍が出てきた。鈴置高史氏著『韓国消滅』(https://t.co/PKOiMb9a7T)。

日韓関係問題に関心がある人だけでなく、日本人全てに読んでほしい良著。

読者コメント欄はこのあとに続きます(コメントに当たって著名人等を呼び捨てにするなどのものは禁止します)。当ウェブサイトは読者コメントも読みごたえがありますので、ぜひ、ご一読ください。なお、現在、「ランキング」に参加しています。「知的好奇心を刺激される記事だ」と思った方はランキングバナーをクリックしてください。

読者コメント一覧

※【重要】ご注意:他サイトの文章の転載は可能な限りお控えください。

やむを得ず他サイトの文章を引用する場合、引用率(引用する文字数の元サイトの文字数に対する比率)は10%以下にしてください。著作権侵害コメントにつきましては、発見次第、削除します。

※現在、ロシア語、中国語、韓国語などによる、ウィルスサイト・ポルノサイトなどへの誘導目的のスパムコメントが激増しており、その関係で、通常の読者コメントも誤って「スパム」に判定される事例が増えています。そのようなコメントは後刻、極力手作業で修正しています。コメントを入力後、反映されない場合でも、少し待ち頂けると幸いです。

※【重要】ご注意:人格攻撃等に関するコメントは禁止です。

当ウェブサイトのポリシーのページなどに再三示していますが、基本的に第三者の人格等を攻撃するようなコメントについては書き込まないでください。今後は警告なしに削除します。また、著名人などを呼び捨てにするなどのコメントも控えてください。なお、コメントにつきましては、これらの注意点を踏まえたうえで、ご自由になさってください。また、コメントにあたって、メールアドレス、URLの入力は必要ありません(メールアドレスは開示されません)。ブログ、ツイッターアカウントなどをお持ちの方は、該当するURLを記載するなど、宣伝にもご活用ください。なお、原則として頂いたコメントには個別に返信いたしませんが、必ず目を通しておりますし、本文で取り上げることもございます。是非、お気軽なコメントを賜りますと幸いです。

カズ へ返信する コメントをキャンセル

【おしらせ】人生で10冊目の出版をしました

| 自称元徴用工問題、自称元慰安婦問題、火器管制レーダー照射、天皇陛下侮辱、旭日旗侮辱…。韓国によるわが国に対する不法行為は留まるところを知りませんが、こうしたなか、「韓国の不法行為に基づく責任を、法的・経済的・政治的に追及する手段」を真面目に考察してみました。類書のない議論をお楽しみください。 |

【おしらせ】人生で9冊目の出版をしました

| 日本経済の姿について、客観的な数字で読んでみました。結論からいえば、日本は財政危機の状況にはありません。むしろ日本が必要としているのは大幅な減税と財政出動、そして国債の大幅な増発です。日本経済復活を考えるうえでの議論のたたき台として、ぜひとも本書をご活用賜りますと幸いです。 |

ちょうど紳士蟻さんのところで2020年3月の通貨危機時の話が紹介されていました。

【時視各角】通貨スワップは「隠密に偉大に」=韓国

https://japanese.joins.com/JArticle/291077

>為替市場のパニックを終結させたのは韓米通貨スワップだった。我々が締結のための訪問努力をする前に、この日夜、米国から締結すると連絡があった。(新興国などの)1兆ドルの米国債大量売り事件が影響を及ぼしたとみられる」。

これで各国と為替スワップを締結するとともに、FIMAレポファシリティも立ち上げたという話のようです。

>FIMAレポファシリティ

米銀は、韓銀を合意に引き入れることで、対米短期債務相当の決済原資(韓国保有米国債)を確保しました。もはや対韓スワップの必需性なんてこれっぽっちも無いんですよね。

それ以前に、大量の米国債売り自体、その気になれば米国内での法(国際緊急経済権限法?)で制限できてしまうみたいですね。

米国:我がスワップ戦略に、一片の死角なし!

韓国:我がスワップ戦略に、一片の資格なし!

・・。

韓国の大学進学率は日本よりも高く、最近の韓国紙で「韓米通貨スワップの必要性」に関する記事を執筆している人物にしても、その原稿をチェックしている上司にしても、いずれも大学(経済学部?)を卒業していると思うのだが、何故、このような現実離れした(身勝手な)主張が主要紙で展開されるのか、私には理解できない。

時折、韓国紙に掲載される韓国の大学教授の論説内容にも同様の傾向が見られるので、そもそも大学教授の教育内容が間違っているのか、それとも、教育内容は正しいが学生が不勉強なのか、本当に不思議な国である。

徐何某も大学教授だし、そういうレベルの大学が主体なんじゃないですか?

韓国内で「アメリカのFRBは韓国中央銀行と無期限無制限の通貨スワップを結ぶことを義務付ける」法律を作ればいいだけなのに、どうしてやらないのかな?w