数字で見る「対外純資産400兆円超」のカネ持ち日本

家計資産が相変わらず2000兆円を超え、対外純資産は437兆円にも達しました。こうした「カネ持ち国家」である日本では、しかし、相変わらず「国の借金」論などの誤った言説を信じる政治家らが、増税を画策しているようです。国債の大部分は国内で消化され、しかも国債の発行残高は家計資産の額を大きく下回っています。「現在の日本が財政危機だ」、「日本には増税が必要だ」というのは、財務省が作り出した幻想なのです。

目次

最新資金循環統計とは?

日銀は27日、2023年3月末時点における「資金循環統計」を公表しました。

この「資金循環統計」とは、国全体の家計、企業、政府、金融機関といった経済主体ごとに、金融資産・金融負債の残高やフローを示したものですが、当ウェブサイトでとりわけ注目し続けているのは残高(ストック)に関するデータです。

そもそも論ですが、金融商品というものは、究極的には「AさんのBさんに対する資産」であり、裏返せば「BさんのAさんに対する負債」です。

たとえばあなた個人がC銀行に持っている「銀行預金」は、あなたという個人からC銀行に対する貸付金のようなものであり、これはC銀行から見れば、あなたという個人から負っている負債(借金)である、ということです。

また、もしあなたが株式投資をなさっているのならば、あなたが持っているD社株式は、D社に対する貸付金のようなものですが、D社から見れば、あなたという個人からの借金のようなものです(※余談ですが、会計上、株式は負債ではなく資本ですので、この「貸付金」「借金」という表現は、会計上は正しくありません)。

一部のメディアが嬉々として喧伝する「国の借金」というデタラメ理論も、まったく同じです。

「国の借金」という表現を聞くと、私たち一般人は「私たち国民が誰かからおカネを借りている」、と勘違いしてしまうかもしれませんが、じつはこの「国の借金」という表現自体、こうした勘違いを誘うものでもあるのです。

しかし、たとえば国債の場合、国(中央政府や財投機関)がおカネを借りるために発行される債券ですが、後述する通り、それらの多くは日本国内で保有されています(保有しているのは日銀、民間金融機関、民間保険会社など)。

また、日銀が大量に国債を持っていることは事実ですが、その国債を買うためのおカネを貸しているのは民間金融機関であり、民間金融機関や民間保険会社に預金や保険年金基金などのかたちでおカネを貸しているのは家計(つまり日本国民)です。

最新の状況

バランスシート形式で確認する

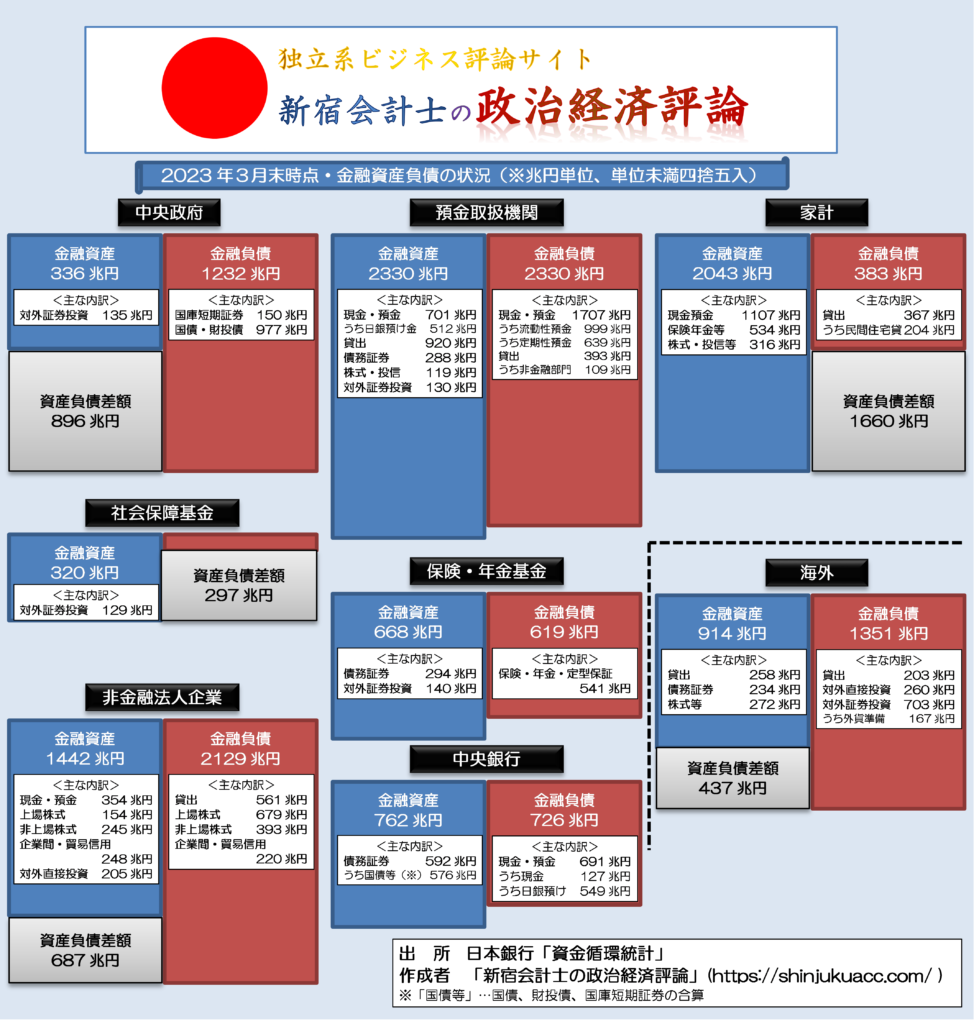

これについて、まずはバランスシート形式に展開したものを確認しておきましょう(図表1)。

図表1 日本国内の資金循環バランス(クリックで拡大※引用・転載自由)

(【出所】日本銀行『物価、資金循環、短観、国際収支、BIS関連統計データの一括ダウンロード』サイトデータをもとに著者作成。以下同じ)

右から順に、資金供給源である家計、金融仲介機能(預金取扱機関、保険・年金基金、中央銀行)、資金需要主体である中央政府、非金融一般企業などを並べ、場所の都合上、家計の下に海外部門を持ってきています。

家計金融資産の状況

それにしても、凄い話です。

「国の借金(?)」、すなわち中央政府の金融負債総額は1232兆円であり、これだけを見るとたしかに巨額ですが、その一方で資金供給源である家計についてはトータルで2043兆円もの金融資産を保有しているという事実には、あまり注目されていません。

また、レイアウトの都合上、右下に掲載した「海外部門」でもわかるとおり、日本は海外に対し巨額のカネを貸し付けており、その資産・負債差額のマイナス額(※日本から見たらプラスの額)は437兆円にも達しています。

巨額の家計資産、巨額の対外純資産。日本はまさに「カネ国家」なのであり、何のことはありません。「国の借金」とやらは、基本的には日本国内ですべて消化されているのです。

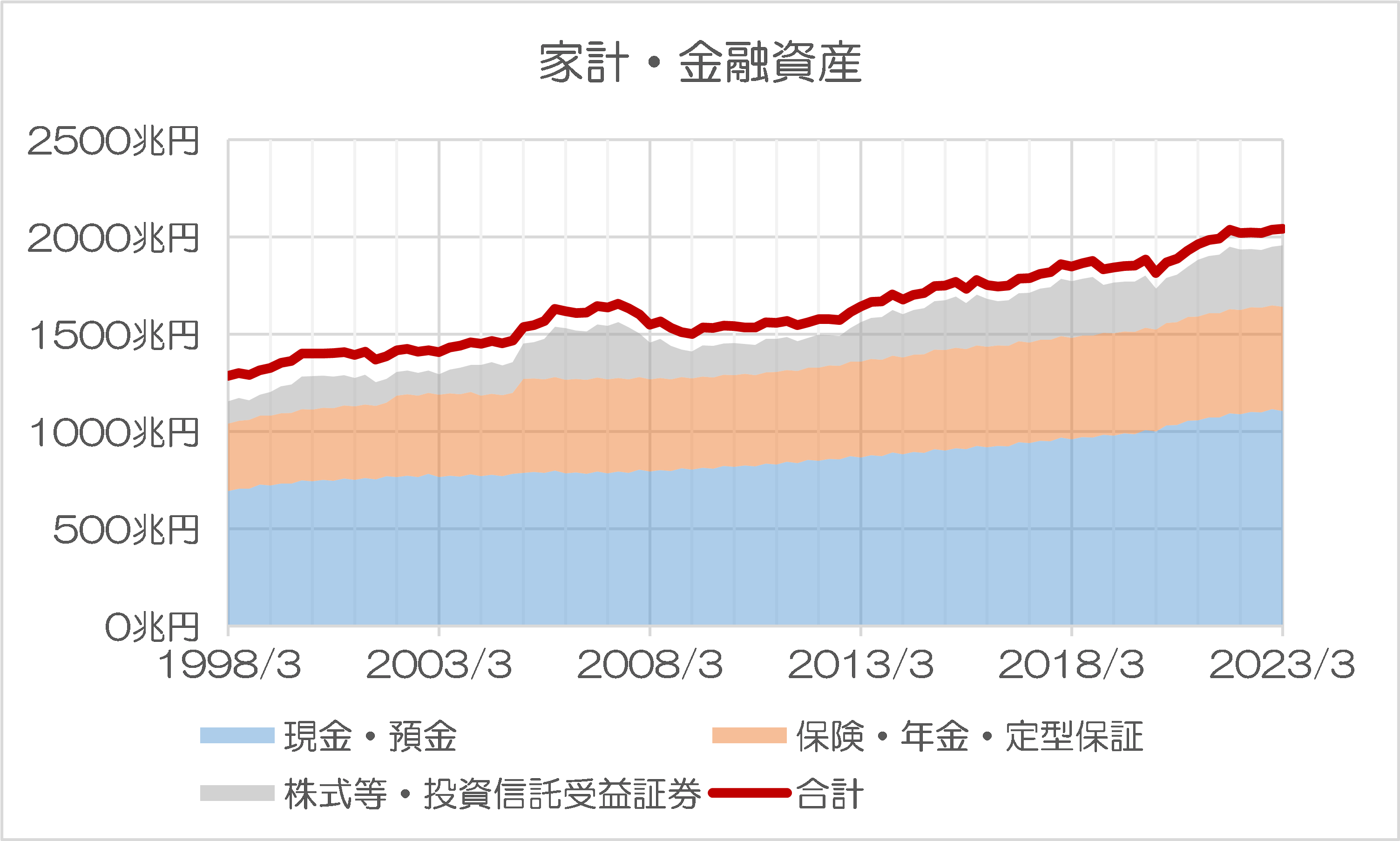

しかも、問題は、それだけではありません。「国の借金」の額はむしろ家計資産の額に比べて少なすぎることにあります。家計金融資産の過去からの金額をグラフ化したものが、図表2です。

図表2 家計・金融資産

家計資産を見ると、現金・預金の額は1000兆円を優に超えており(ほかにも企業部門も350兆円ほどの現金・預金を保有しています)、これらの資金が預金取扱機関(銀行、信用金庫、信用組合、農業協同組合、ゆうちょ銀行など)に流入しているのです。

ついに貸出金が伸び始めた金融機関

そして、これらの預金取扱機関は、長らく、貸出金が伸びないなかで、債務証券(とくに国債など)を買い続けていました。2013年4月に「黒田日銀」が異次元金融緩和を開始して以降は、資産項目として、日銀預け金が急増したのです。

ただ、アベノミクスの10年越しの成果か、預金取扱機関ではようやく、貸出金の残高が増え始めていることが確認できます(図表3)。

図表3 預金取扱機関・金融資産

これによると貸出金は自民党・小泉政権時代や民主党政権時代などを通じて残高が700兆円を割り込み、600兆円台などに落ち込んでいたのですが、第二次安倍政権発足以降は2014年12月に700兆円の大台を回復。19年9月には800兆円を、22年6月には900兆円を、それぞれ突破しています。

このペースでいけば、数年後には1000兆円の大台乗せも視野に入ってくるかもしれません。

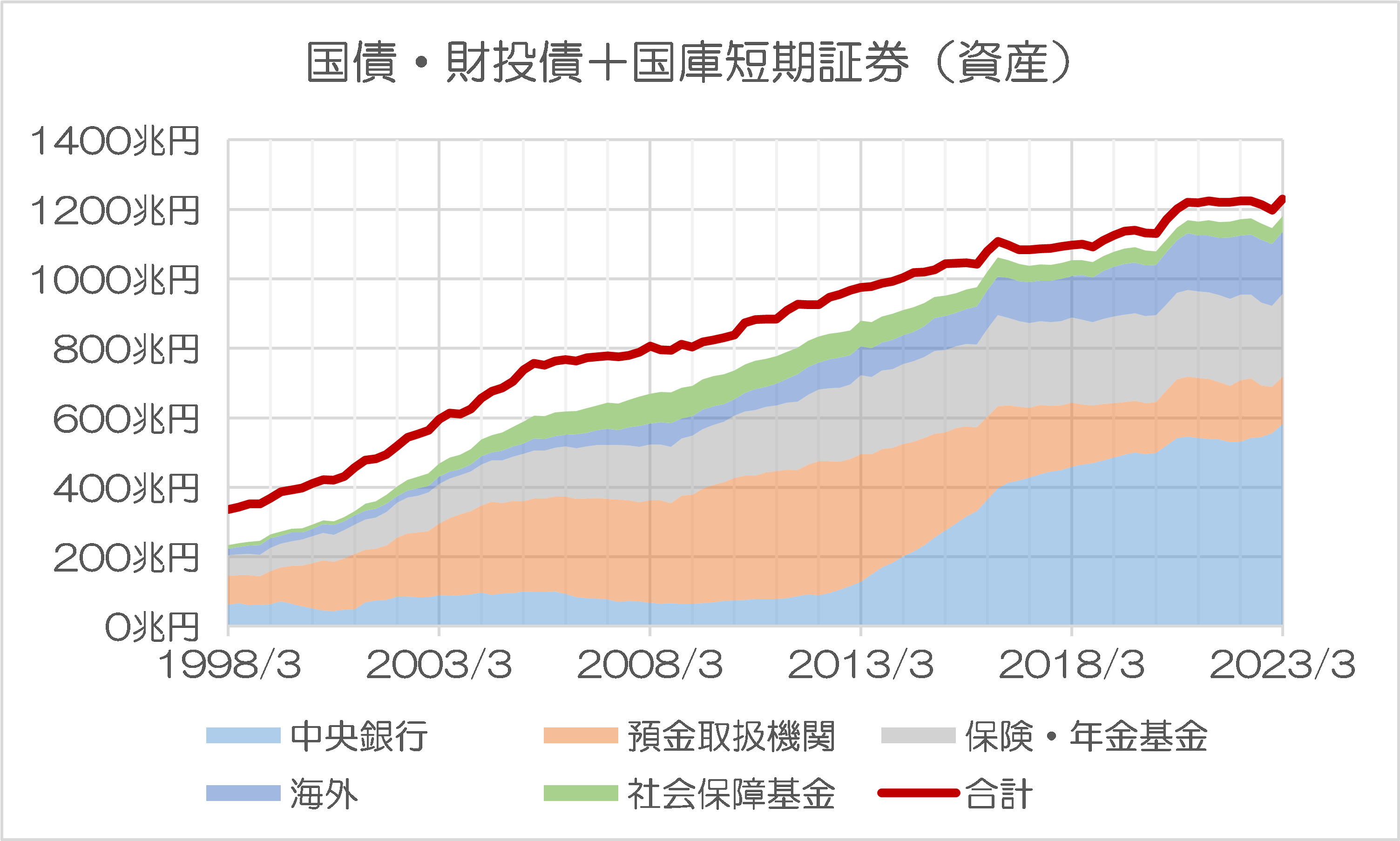

国債は事実上、国内で大部分が消化されている

その一方で、日本国債はだれが保有しているのかを確認しておくと、基本的には中央銀行(日銀)、預金取扱機関、保険・年金基金の三者が最も多く、最近は海外部門などの保有も増えていることが確認できます(図表4)。

図表4 国債・財投債・国庫短期証券の保有主体別内訳

ただし、図表3でも確認したとおり、日銀が国債を購入するための資金は、結局のところ、民間金融機関からの日本銀行当座預金ですので、最終的には預金取扱機関が600兆円以上の国債を保有している、という言い方もできるかもしれません。

健全なインフレにより日本が経済成長していけば、GDPに対する名目債務比率も低下していきますので、正直、この程度の国債量ならば、日本全体の資金量に照らして、十分にコントロール可能です。

「日本の国の借金は過大である」、「日本は財政危機である」というのは、まさに財務省が作り出した幻想にほからないのです。

金融資産・負債差額

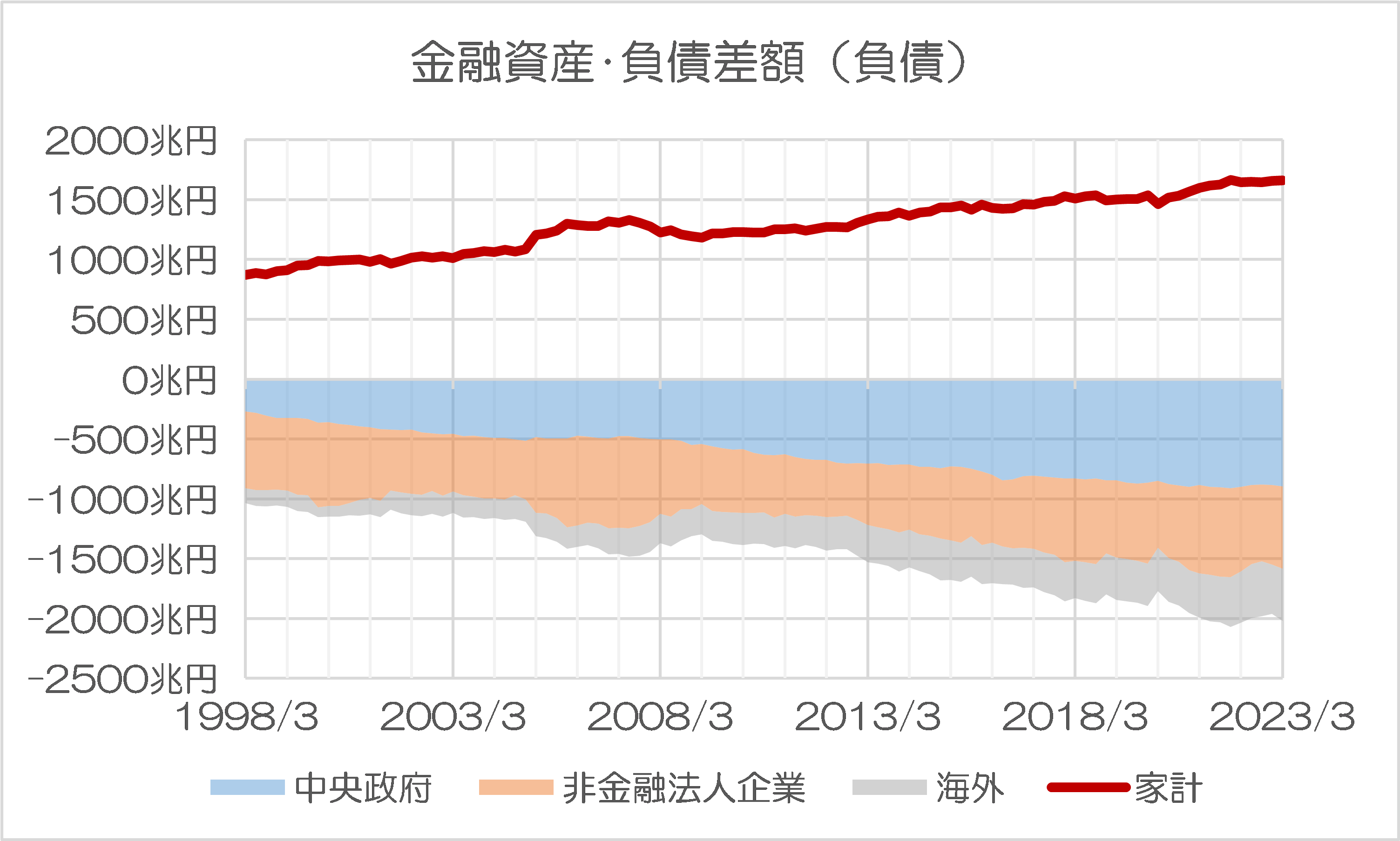

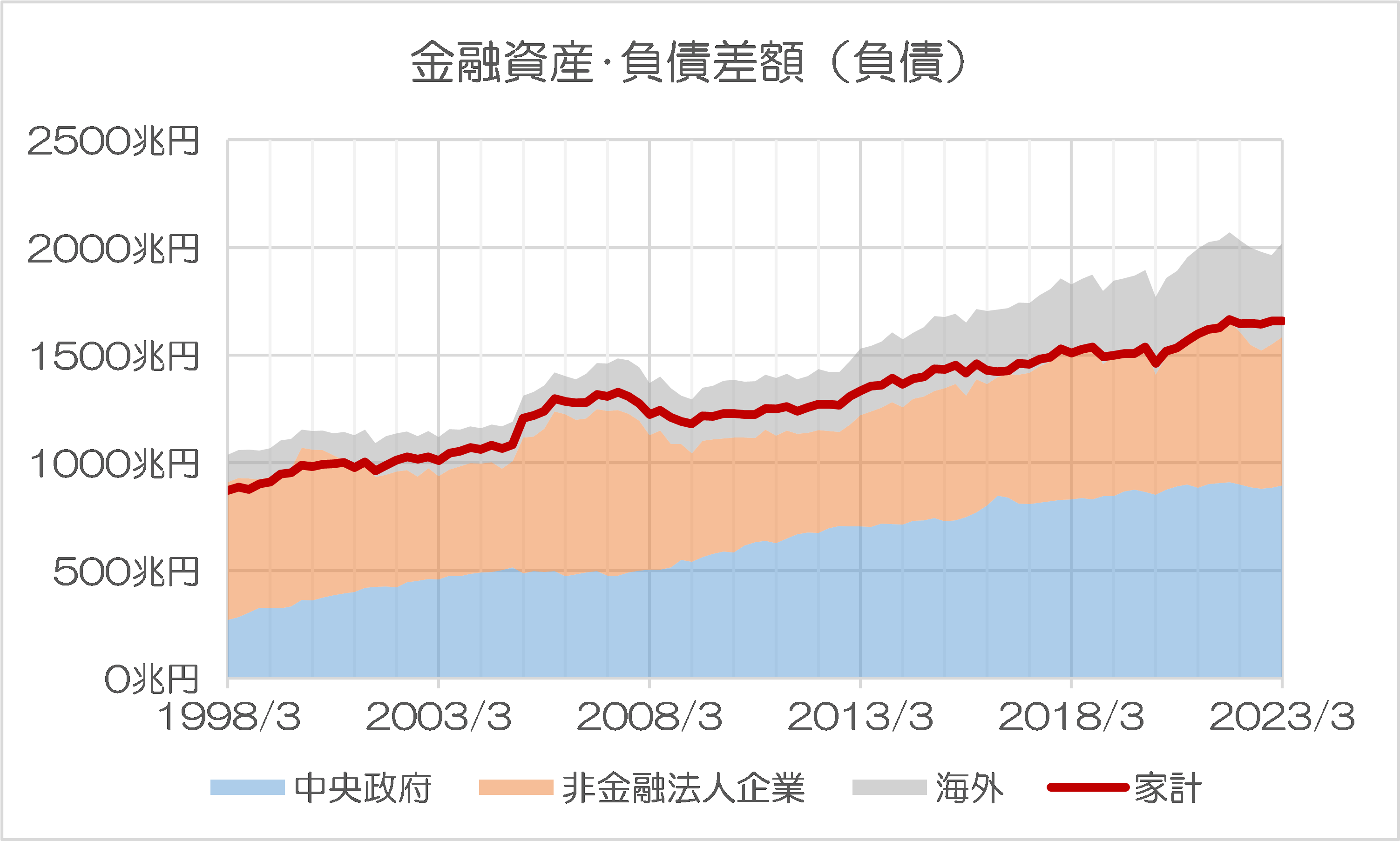

さて、こうしたなかでもうひとつ注目しておきたいのが、「金融資産・負債差額」の概念です。

図表1を確認して気付く点があるとしたら、各経済主体において、金融資産の額と金融負債の額が一致していない、という点ですが、その資産・負債の不一致を埋める項目が「金融資産・負債差額」というもので、これが「プラス」であれば資産超、「マイナス」であれば負債超を意味します。

これについて、主要な経済主体(家計、中央政府、非金融法人企業、海外)の4者を並べてみると、図表5のとおり、家計のプラスと、中央政府・非金融法人企業・海外の3部門のマイナスが、だいたい一致していることが確認できます。

図表5 金融資産・負債差額(家計、中央政府、非金融法人企業、海外)

ただし、この図表5だと若干読み辛いので、中央政府、非金融法人企業、海外の3者について、絶対値表示にしてグラフ化したものが、次の図表6です。

図表6 金融資産・負債差額(家計、中央政府、非金融法人企業、海外/絶対値表示)

これも、大変にわかりやすいグラフでしょう。家計部門の黒字が中央政府、企業部門などの赤字をファイナンスするという構造が見て取れるからです。

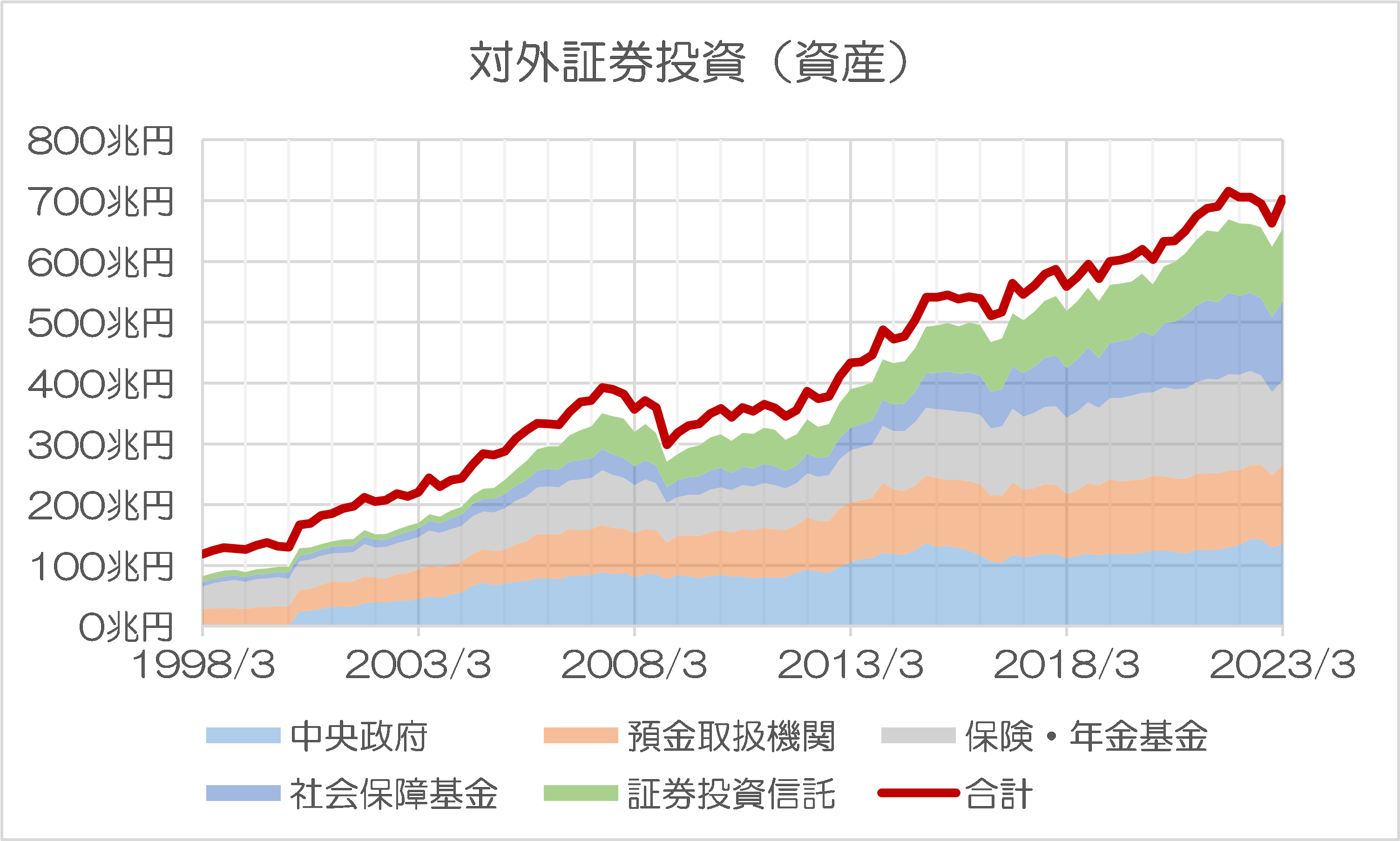

対外証券投資の状況

また、海外部門が大幅な「赤字」となっていますが、これは「海外から見た日本国に対する赤字」のことを意味しますので、逆に日本から見れば、海外に対しては「借りているカネよりも貸し付けているカネの方が多い」、という状況にあることを意味します。

実際、日本は海外に対し、「対外証券投資」(米国債や外国株式など)や「対外直接投資(子会社株式)」などのかたちで巨額の資産を保有しているのですが、このうち「対外証券投資」に関しては図表7のとおり、かなりバランスよくさまざまな経済主体が外国にカネを投資していることが確認できます。

図表7 対外証券投資の状況

そして、これらの証券投資はその名の通り、「いつでも売れる資産」が中心ですので、日本国内で資金が足りなくなってくれば、日本の経済主体はこれらの証券を売り、国内に資金を戻すことができます(ただし、日本の主体がいっせいにそれをやると、その際に猛烈な円高圧力として働きます)。

その意味で、昨今の円安はこうした日本の資金循環構造に照らし、まことに都合が良いものです。

図表1や図表7でもわかるとおり、日本の経済主体は海外からあまり多くのカネを借りているわけではなく、逆に日本の経済主体は海外に巨額の資金を貸し付けている立場ですので、円安になればこれらの資産を円換算した金額が膨張するという効果が生じるからです。

日本に増税は不要!

いずれにせよ、岸田文雄政権が現在、またしても不必要な増税を画策しているといううわさも聞こえてきますが、少なくとも現時点における資金循環バランスで見る限り、日本はこれ以上の増税を必要としていません。

いや、むしろ日本国内では、政府がまだ国債を大幅に増発する余力を十分に残しており、少なくとも海外部門に対する437兆円という巨額の「金融資産・負債差額」部分に関しては、国債増発などを通じて有効活用する必要があるのです。

こうした日本国内の資金循環構造を正しく理解してくれる政治家が1人でも増え、「国の借金論」などを振りかざし、増税を唱える政治家が1人でも減ることを期待してやみません。

本文は以上です。

日韓関係が特殊なのではなく、韓国が特殊なのだ―――。

— 新宿会計士 (@shinjukuacc) September 22, 2024

そんな日韓関係論を巡って、素晴らしい書籍が出てきた。鈴置高史氏著『韓国消滅』(https://t.co/PKOiMb9a7T)。

日韓関係問題に関心がある人だけでなく、日本人全てに読んでほしい良著。

読者コメント欄はこのあとに続きます。当ウェブサイトは読者コメントも読みごたえがありますので、ぜひ、ご一読ください。なお、現在、「ランキング」に参加しています。「知的好奇心を刺激される記事だ」と思った方はランキングバナーをクリックしてください。

読者コメント一覧

※【重要】ご注意:他サイトの文章の転載は可能な限りお控えください。

やむを得ず他サイトの文章を引用する場合、引用率(引用する文字数の元サイトの文字数に対する比率)は10%以下にしてください。著作権侵害コメントにつきましては、発見次第、削除します。

※現在、ロシア語、中国語、韓国語などによる、ウィルスサイト・ポルノサイトなどへの誘導目的のスパムコメントが激増しており、その関係で、通常の読者コメントも誤って「スパム」に判定される事例が増えています。そのようなコメントは後刻、極力手作業で修正しています。コメントを入力後、反映されない場合でも、少し待ち頂けると幸いです。

※【重要】ご注意:人格攻撃等に関するコメントは禁止です。

当ウェブサイトのポリシーのページなどに再三示していますが、基本的に第三者の人格等を攻撃するようなコメントについては書き込まないでください。今後は警告なしに削除します。なお、コメントにつきましては、これらの注意点を踏まえたうえで、ご自由になさってください。また、コメントにあたって、メールアドレス、URLの入力は必要ありません(メールアドレスは開示されません)。ブログ、ツイッターアカウントなどをお持ちの方は、該当するURLを記載するなど、宣伝にもご活用ください。なお、原則として頂いたコメントには個別に返信いたしませんが、必ず目を通しておりますし、本文で取り上げることもございます。是非、お気軽なコメントを賜りますと幸いです。

コメントを残す

【おしらせ】人生で10冊目の出版をしました

| 自称元徴用工問題、自称元慰安婦問題、火器管制レーダー照射、天皇陛下侮辱、旭日旗侮辱…。韓国によるわが国に対する不法行為は留まるところを知りませんが、こうしたなか、「韓国の不法行為に基づく責任を、法的・経済的・政治的に追及する手段」を真面目に考察してみました。類書のない議論をお楽しみください。 |

【おしらせ】人生で9冊目の出版をしました

| 日本経済の姿について、客観的な数字で読んでみました。結論からいえば、日本は財政危機の状況にはありません。むしろ日本が必要としているのは大幅な減税と財政出動、そして国債の大幅な増発です。日本経済復活を考えるうえでの議論のたたき台として、ぜひとも本書をご活用賜りますと幸いです。 |

岸田総理の資産倍増というのは、現金・預金になってる家計資産を個人による株式市場への投資に振り向けることで、実現しようとしてるんだと思うのです♪

NISAみたいな非課税枠の創設とNISAで買える優良な投資信託の選別ってのが、それに一役買ってるんだと思うのです♪

だから、岸田総理が「譲渡税の増税」とか「企業は配当払い過ぎ」って以前発言してたときは、なんだかおかしいこと言ってるなって思ったのです♪

ちゃんとNISAの方は来年からの新NISAで非課税枠が広がってホッとしてるのです。

あとは、これから伸びそうな分野への政府からの投資とか助成を増やすとかして、企業がちゃんと成長して、その成果として配当を出せるように後押しするとか、S&Pみたいなちゃんと成長する指標を日本株で作ったり、そういう指標に連動する投信を作ったりして欲しいのです♪

されば国債をちょっとは買って日本政府に貸しを作ってあげたいと考え始めました。

> これらの証券投資はその名の通り、「いつでも売れる資産」が中心ですので、

仰る通りではありますが、

>>> 1997年6月23日、当時の橋本龍太郎首相が米コロンビア大学での講演の後の質疑応答で、「米国債を売りたい衝動に駆られることがある。」とジョーク交じりにコメントしたところ、「もし売るようなことがあれば(米国への)宣戦布告とみなすと脅された。」

という話もある様なので、「いつでも売れるけど、売ったら、色々な事が起こる(総理の首が飛ぶとか)。」のではありませんか?