FRBの金融引締めが韓国家計を破綻させかねない理由

単なる「ウォン安」の問題を超えた、外貨準備とマネタリーベースの関係

日本のすぐ隣には、10年ごとに通貨危機がテーマになる国が存在していますが、こうした国の研究は経済学のモデルケースという意味でも、じつは色々と勉強になります。ここ数日、韓国ウォンの対米ドル相場(USDKRW)に、再び動き始める兆候が見られます。その理由はFRBによるテーパリング観測ですが、韓国の場合、資金が逆回転し始めた場合には、「それだけ」では済まされない問題もあるようです。

目次

外貨準備と為替介入

当ウェブサイトでは以前から、韓国の外貨準備高とマネタリーベースに密接な相関があるのではないか、という可能性を疑っています。その流れは、ざっくり、次のようなものです。

先進国の金融緩和と韓国の家計債務の関係

- ①FRB等、主要国中央銀行による金融緩和

- →②為替市場で韓国ウォンを含めたEM(※)通貨高

- →③通貨当局がウォン売り・ドル買い介入(→外貨準備の増加)

- →④市中のウォン流通量が増大(→マネタリーベースの増加)

- →⑤金融機関の家計向けローンが増大(→家計債務の増大)

- →⑥カネを借りた家計がリスク資産を購入

(※「EM」とは “Emerging Markets” 、つまり「新興市場諸国」のこと。)

このように考える理由は、現実の韓国の外貨準備やマネタリーベース、家計債務、家計リスク資産(の一部)などの統計の動きを整合的に説明することができるからです。

なお、この①~⑥のうち、①、②、⑤については、データないし報道されている事実などから明らかでしょう。要するに、コロナ禍のため主要国中銀(とくに米FRB)が金融緩和を行い、市場にマネーが溢れている、という状況です。

また、③、④、⑥の部分については、直接的に証明することは難しいものの、異なるデータを突合することで、「たぶんそうじゃないか」、と判断する部分でもあります。

外貨準備とマネタリーベースの整合性

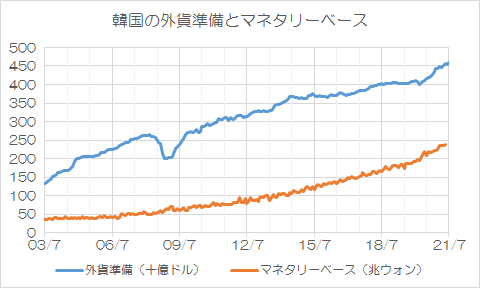

たとえば、韓国銀行から入手したデータをもとに、外貨準備高とマネタリーベースを同一のグラフに示すと、とくに昨年あたりからは両者の伸びがうまく連動していることが伺えます(図表1)。

図表1 韓国の外貨準備とマネタリーベース

(【出所】韓国銀行統計データダウンロードサイトデータより著者作成。なお、外貨準備は十億ドル、マネタリーベースは兆ウォンであり、両者の単位は異なるため注意)

図表1で見ると明らかですが、韓国ではマネタリーベースが一本調子で伸び続けており、とくに2010年代ごろからは外貨準備の伸びと、ある程度は整合していることがわかります。

銀行からカネを借りて株を買う個人

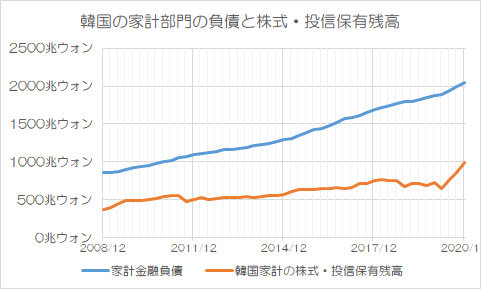

また、市中でマネタリーベースが拡大すれば、その分、銀行等金融機関に対しては融資などの拡大圧力として働きます。実際、韓国の家計債務は非常に膨張し、また、株式投資残高についても急激に増えていることが確認できるでしょう(図表3)。

図表3 韓国の家計部門の負債と株式投資残高

(【出所】韓国銀行統計データダウンロードサイトデータより著者作成)

韓国の家計債務は一本調子で増えています。

もちろん、健全な経済だと、経済成長に伴い、名目値で見たマネタリーベースや家計・企業の借入残高が増えるのは当然のことなのですが、韓国の場合、2014年頃からその傾きがとくに大きくなったようにも見受けられます。

さらに、ここ1年で見ると、家計が保有する株式の残高は急伸しています。これは、理屈のうえでは、株価が上昇している影響と、家計が株式投資残高を増やしている影響があると考えられます。

しかし、先日の『増大する韓国の家計負債とレバレッジ投資の盛大な実態』でも指摘したとおり、韓国の株価指数の伸びは先進国などのそれと比べて急激であり、家計がかなり株式投資に精力を費やしているのではないかとの実態がうかがえる、というわけです。

冷静に考えたら、恐ろしい行動です。

ある個人が銀行からおカネを100万円借りて、そのおカネで株式を100万円分買ったとしましょう。株価は常に上がったり下がったりしますので、仮にその株式の価値がいきなり50万円に下落すると、この個人は株式を売っても借金が50万円残ってしまいます。

韓国ではこれを全国レベルで行っている、ということでしょうか。

FRBのテーパリング

そして、ここで気になる話があるとすれば、上記①~⑥の「大元」である米FRBの最近の行動であり、とりわけ、緩和的な金融政策の段階的縮小(いわゆるテーパリング)の議論が出て来ているのです。

もしもFRBが金融引締めに転じた場合には、上記①~⑥の逆回転が始まります。

逆回転の仕組み

- ①FRB等、主要国中央銀行による金融引締め

- →②為替市場で韓国ウォンを含めたEM通貨安

- →③通貨当局がドル売り・ウォン買い介入(→外貨準備の減少)

- →④市中のウォン流通量が減少(→マネタリーベースの減少)

- →⑤金融機関の家計向けローン貸し剥がしが発生

- →⑥株価急落、カネを借せない家計が続出?

こうした兆候を見る上で、外為市場(とくにUSDKRW)は非常に気になります。市場はときとして、市場参加者の思惑でも動くからですし、上記①~⑥の流れは、EM市場参加者であれば誰しも多少は意識しているのではないでしょうか。

こうしたなか、ここ数日、韓国ウォンが1ドル=1170ウォンの大台を突破したあたりから、大規模なドル売り・ウォン買いの動きが観測されるようになりました。昨日も、市場が閉まる直前まで1177ウォン前後で取引されていたのが、日本時間の朝方、1170ウォンを割り込む直前まで買い戻されました。

これは、昨年の3月ごろによく見られた動きであり、個人的には韓国の通貨当局による為替介入ではないかと疑っているのですが、それだけではありません。

口先介入の効果は1日で剥落

実際、韓国メディア『中央日報』(日本語版)にも本日、こんな記事が掲載されていました。

韓経:韓国政府の介入は「一日だけの効果」…またウォン安ドル高へ

―――2021.08.20 09:25付 中央日報日本語版より

タイトルに「韓経」とありますが、これは『韓国経済新聞』が配信した記事です。

韓経によると、FRBのテーパリング観測から、19日の為替相場(USDKRW)は1ドル=1176.20ウォンで取引を終えたと指摘。前日午前11時になされたという「企画財政部による口先介入」の効果がすぐになくなった、などと述べています。

手掛かりとなったのは現地時間18日に公表された7月分(27~28日)のFOMC議事録で、FRBによる資産購入の縮小(テーパリング)が示唆されていたことから、再びウォン安に振れた、などとしています。

韓経の記事で気になるのはそれだけではありません。

「短期的に1ドル=1200ウォンを超える可能性があるという見方も強まっている」、として、「1200ウォン」という具体的な相場に加え、ある先物取引会社のリサーチセンター長は「あらゆる否定的変数が現実化すれば1ドル=1250ウォンまでウォン安ドル高が進むこともあり得る」などと述べたのだそうです。

米FRBのテーパリングが韓国経済にどんな影響を?

この点、韓国国内では、「個人を中心にウォン安になればドル預金をウォンに換金するという動きも見られるだろう」、「1ドル=1200ウォン超えという水準は長続きしないだろう」、といった観測もあるようですが、ポイントはそこではありません。

もしも韓国の通貨当局が通貨防衛(ドル売り・ウォン買い)に入った場合、結果的に市中のウォンの供給量が減り、金融引締めと同じ効果が生じることと、そうなった場合には株安、貸し剥がしなどにより、韓国の家計に大きな影響が生じるかもしれない、という点です。

不安材料は、ほかにもあります。

韓国は外国と通貨スワップ、為替スワップを結んでいます。

『トルコと韓国が「ローカル通貨建てのスワップ」を締結』などで取り上げたとおり、その金額は「二国間通貨スワップ」が約1000億ドル、これに「CMIM」の384億ドルと米FRBの為替スワップの600億ドルを合わせ、約2000億ドルです。

ただ、韓国が外国と締結している通貨スワップのなかに、CMIMを除くと、ドル建てのものは1本もありませんし、米国との米ドル建て為替スワップにしても、テーパリング観測のなかで、なにごともなければおそらく2021年12月で終了します。

2020年3月に導入された外国中央銀行・通貨当局(FIMA)との9本の為替スワップ・ファシリティは、次のとおりです。

米FRBが保有するFIMAに対する為替スワップ

- 無制限のスワップ(無期限)…ECB、日本銀行、BOE、SNB、BOCの5者

- 上限600億ドルのスワップ(今年12月末まで)…豪州、ブラジル、韓国、メキシコ、シンガポール、スウェーデンの中央銀行・通貨当局

- 上限300億ドルのスワップ(今年12月末まで)…デンマーク、ノルウェー、ニュージーランドの中央銀行

そして、韓国銀行は昨年春先、9つのFIMAのなかで最も為替スワップの借入残高が多かった中央銀行でもあります。

こうした「安全弁の消失」を金融市場がどう判断するのかを含め、今年後半の外為市場の動きには、注目する価値があるのかもしれません。

本文は以上です。

金融評論家。フォロー自由。雑誌等の執筆依頼も受けています。 X(旧ツイッター) にて日々情報を発信中。 Amazon アソシエイトとして適格販売により収入を得ています。 著書①数字でみる「強い」日本経済 著書②韓国がなくても日本経済は問題ない日韓関係が特殊なのではなく、韓国が特殊なのだ―――。

— 新宿会計士 (@shinjukuacc) September 22, 2024

そんな日韓関係論を巡って、素晴らしい書籍が出てきた。鈴置高史氏著『韓国消滅』(https://t.co/PKOiMb9a7T)。

日韓関係問題に関心がある人だけでなく、日本人全てに読んでほしい良著。

読者コメント欄はこのあとに続きます(コメントに当たって著名人等を呼び捨てにするなどのものは禁止します)。当ウェブサイトは読者コメントも読みごたえがありますので、ぜひ、ご一読ください。なお、現在、「ランキング」に参加しています。「知的好奇心を刺激される記事だ」と思った方はランキングバナーをクリックしてください。

読者コメント一覧

※【重要】ご注意:他サイトの文章の転載は可能な限りお控えください。

やむを得ず他サイトの文章を引用する場合、引用率(引用する文字数の元サイトの文字数に対する比率)は10%以下にしてください。著作権侵害コメントにつきましては、発見次第、削除します。

※現在、ロシア語、中国語、韓国語などによる、ウィルスサイト・ポルノサイトなどへの誘導目的のスパムコメントが激増しており、その関係で、通常の読者コメントも誤って「スパム」に判定される事例が増えています。そのようなコメントは後刻、極力手作業で修正しています。コメントを入力後、反映されない場合でも、少し待ち頂けると幸いです。

※【重要】ご注意:人格攻撃等に関するコメントは禁止です。

当ウェブサイトのポリシーのページなどに再三示していますが、基本的に第三者の人格等を攻撃するようなコメントについては書き込まないでください。今後は警告なしに削除します。また、著名人などを呼び捨てにするなどのコメントも控えてください。なお、コメントにつきましては、これらの注意点を踏まえたうえで、ご自由になさってください。また、コメントにあたって、メールアドレス、URLの入力は必要ありません(メールアドレスは開示されません)。ブログ、ツイッターアカウントなどをお持ちの方は、該当するURLを記載するなど、宣伝にもご活用ください。なお、原則として頂いたコメントには個別に返信いたしませんが、必ず目を通しておりますし、本文で取り上げることもございます。是非、お気軽なコメントを賜りますと幸いです。

コメントを残す

【おしらせ】人生で10冊目の出版をしました

| 自称元徴用工問題、自称元慰安婦問題、火器管制レーダー照射、天皇陛下侮辱、旭日旗侮辱…。韓国によるわが国に対する不法行為は留まるところを知りませんが、こうしたなか、「韓国の不法行為に基づく責任を、法的・経済的・政治的に追及する手段」を真面目に考察してみました。類書のない議論をお楽しみください。 |

【おしらせ】人生で9冊目の出版をしました

| 日本経済の姿について、客観的な数字で読んでみました。結論からいえば、日本は財政危機の状況にはありません。むしろ日本が必要としているのは大幅な減税と財政出動、そして国債の大幅な増発です。日本経済復活を考えるうえでの議論のたたき台として、ぜひとも本書をご活用賜りますと幸いです。 |

しばらく前に書いたコメントをちゃんと書くとこうなるんだなと思いました。

>前日、企画財政部が市場に介入して1ドル=1160ウォン台まで値を戻したが、この日またウォン安ドル高に転じた。

雑談部屋で介入してるっぽいとコメントしましたが、メディアで答え合わせが出来るとは、思っていませんでした。韓国が、都合によって為替介入し、それを悪いと思っていないのは、間違い有りません。

>米国との米ドル建て為替スワップにしても、テーパリング観測のなかで、なにごともなければおそらく2021年12月で終了します。

これが事実になれば、新興国通貨安になるでしょう。韓国にも勿論影響が有り、次期大統領選挙は「韓国経済崩壊」の最中に行われる可能性が、出て来たと思います。

そこでの文政権の政策は、「バラマキ」「徳政令」になるでしょう。

このスワップで韓国政府は、ドルの蓄えが増えたのは間違いないと思います。株価の上昇により、年金基金も余裕があるでしょう。

借金して株を買っているのは、不動産投資が出来ない中所得層以下で、韓国政府は、その人達に政府のリスクを押し付ける事に成功したと思います。

「しかしながら結果は、同じ事になるニダ。」と妄想に耽るネトウヨだった。

だんな様

韓国銀行はいくらなんでも中央銀行だけあって、経済学的に正しく利上げをしようとしていますが青瓦台やら与党やら韓国官僚やら韓国国民が経済や金融を全く理解していないので凄い修羅場ですよね。

利上げしなければ韓国いませんでしたよ国会財政が吹き飛ぶし利上げすれば国内個人投資家や不動産所有者が飛ぶ。

どっちにしても結果同じようなもん…

世界経済は既に損切り始めていて、先に韓国を「先進国」だのに認定したのも「日米・IMFとかも先進国の不手際まで面倒みないから自力でやってね!」って突き放す為だったのではないかと思っています。

立場明確にしてやらないと、必ずどこかに頼った挙げ句に逆恨みする国ですから。

昨年中にはありとあらゆるグローバルサプライチェーンから韓国は除外されはじめていた気がします。

確か、韓銀は6月か7月に年内にも利上げをする(つもり)と示唆していませんでしたっけ?

実際に利上げが行われるかどうかはわかりませんが、少なくとも、韓銀が現在の状況をかなり憂慮していることは確かだろうと思います。素人目に見ても、個人が借金までして投機に走るというのは健全な状況とは言えません。また、韓国では投機対象として、株や不動産ばかりでなく、暗号資産、いわゆる仮想通貨へもかなりの資金が流れていると聞いています。株や不動産はある程度公的な指標があり、資金の流れもある程度は把握できるでしょうが、暗号資産となると、全体としてどの程度の取引量があるのかなかなかわかりません。この暗号資産市場に想定以上の資金が流入していた場合、何かコトがあれば、相当なダメージを被る人が続出することになるでしょう。これも聞いた話ではありますが、暗号資産市場に借金してまで突っ込んでいるのは、やはり若い世代が多いとか。

今のところ、緩やかなウォン安傾向、株安傾向くらいですが、FRBあるいは韓銀の動向次第ではもっと大きな動きになる可能性もあります。その一方、文在寅政権は来年度予算として、国債大量増発を基にした、過去最大の予算案を組もうとしているとか。そうでなくとも、もうすぐ大統領選モードに入る韓国では、候補者たちから反日強硬発言とバラマキ公約が濫発されるはずです。さて、どうなりますことやら。ワロス曲線再びくらいで済んでくれたら儲け物かも。

→⑥カネを借りた家計がリスク資産を購入

これについては鈴置氏の記事の中で:

韓国の中央銀行である韓国銀行が、声をからして国民に「借金までして投機するのはやめろ」と呼びかけています。とあります。

借金をして不動産投機をしているのか、株の信用買(これも借金)をしていることを言っているのではないかと思います。

今日のウォンは、1180抜かれて1184まで行きました。

https://sekai-kabuka.com/%E4%B8%96%E7%95%8C%E3%81%AE%E6%A0%AA%E4%BE%A1/%E3%83%89%E3%83%AB%E3%82%A6%E3%82%A9%E3%83%B3.html

多分来週は、1200攻防戦を期待します。

コスピが3062で引けてますので、3000割れが目前になりました。

貧乏人が、借金してレバレッジかけて買ってると思いますので、そろそろ人のせいにする頃だと思います。

>貧乏人が、借金してレバレッジかけて買ってると思いますので

韓国銀行が指摘していた株・不動産ですが、日本メディアの記事を含め、不動産投資問題から株式投資問題に目をそらせる目的で「借金して株を買ってる人」の話を出していると個人的には思っています。 一株から買えたり、出来高がひどく低かったり日本の事情とは少し違います。 少し前まで配当が好いのかな?と勝手な思い込みがありましたが、日本の配当率より低いです。 それで、大口投資向けの「優先株」があるのでは?と想像しています。

韓国の投資の主流は今だ不動産のようです。 IMFにお世話になった時、一時的に暴落しても一年もたたずに元に戻ったという神話が、今も下支えしているみたいです。 でもKOSPIは当然2000W台になるのが自然だと思います。

日本も、日本経済新聞が選定した銘柄で出来ているナンチャラ平均とかは早いとこ止めて欲しいです。 来年くらいにできる新しい枠組みに期待したい。

(逆回転の囲み部分)

>⑥株価急落、カネを借せない家計が続出?

「カネを返せない家計・・」でしょうか?

*マネタリーベースの減少で、”マネー足りねぇっす!”・・。

m(_ _)m