東証時価総額「一千兆円」に迫る

「ドル建てでまだ割安」?それとも…

とうとう1000兆円の大台も視野に入りました。日本取引所(JPX)グループが発表した2月末時点の東証時価総額が977兆2080億円と、月末時点のものとしては過去最大となったのです。時価総額は1月末に史上初の900兆円台に乗せたばかりであり、株価上昇はやや急でもあります。ただ、ドル建てでは最高値ではないこと、家計が保有する金融資産2121兆円のうち、現金・預金が依然として過半の1113兆円を占めていることなどを踏まえると、まだ上昇余地があるとの見方もできるかもしれません。

目次

日経平均が過去最高

日経平均は過去最高値更新:4万円台まであと少し!?

なんだか、日本の株価が凄いことになってきました。先日の『日経平均株価指数が史上最高値…次は「4万円台」も?』でも取り上げましたが、バブル期崩壊以降ずっと低迷を続けて来た日経平均株価が先月22日、ついに史上最高値を更新したのです。

日経平均株価は同日、それまでの最高値だった1989年12月29日の株価水準38,915円87銭を182円81銭上回り、39,098円68銭で取引を終えました。日経平均が上値を書き換えるのは、じつに34年ぶりのことです。

バブル崩壊以降、日経平均は一時7,000円台を割り込む直前にまで下落するなどの局面もみられたわけですが、そこから比べると、株価はじつに5.5倍以上(!)に上昇した計算です。

しかも、日経平均株価の上昇はその後も続いていて、3月1日は日中最高値で39,990円23銭と、前人未到の「4万円」という大台まで、一時、あと10円以下のところにまで迫っているのです(※ただし終値ベースだと39910円82銭でした)。

日経平均株価のおもな基準点(※終値ベース)

- 1989/12/29…38,915円87銭

- 2009/03/10…*7,054円98銭

- 2024/02/22…39,098円68銭

- 2024/03/01…39,910円82銭

バブル期の1989年12月の水準をすでに突き抜けた日経平均

ここで、1984年以降の約40年間における日経平均株価の動きを追いかけてみると、3月1日時点でも史上最高値を更新していて、すでにバブル期の1989年12月29日の水準を抜いていることがわかるでしょう(図表1)。

図表1 日経平均株価の推移

(【出所】WSJダウンロードデータをもとに作成)

何とも印象的な動きです。

最近だと、「名目GDPで日独逆転が生じた」だの、「実質GDPが2四半期連続で(それぞれ小幅とはいえ)マイナス成長になった」だのといった具合に、経済指標を巡ってはネガティブな材料も出ているわけですが、そのわりに、株価は留まるところを知らないようです。

この点、「株高の原因は円安で輸出企業の業績が伸びているからであり、私たち庶民の暮らしは豊かになっているとはいえない」、「円安で輸入品物価も上がっている」、「むしろ最近は実質賃金も下がっており、私たち一般人の暮らしは貧しくなっている」、といった意見も聞こえてきます。

なかには現在の株高は「悪い株高」だ、とする主張すら出て来ています(『やっぱり出て来た「悪い株高論」』等参照)。

こうした主張をする人たちにとって、日本経済がうまく行っていることは、よっぽど都合が悪いのでしょうか?

閑話休題:インフレ初期には実質賃金が下がり続けるのは当たり前

ほんの少し、脱線しておきます。

そもそも経済学の基本的な知識の話ですが、実質賃金は名目賃金から物価上昇などの影響を加味して求められるため、名目賃金上昇速度が物価上昇速度に追い付かなければ、実質賃金がマイナスになるのは当たり前の話です。

また、一般に賃金は「遅行指数」であり、インフレ期には、まずは食品などの生活雑貨の値段が上がり始めますが、賃金上昇はそれに遅れるため、インフレ初期に人々の生活が苦しくなるのは、ある意味で当然のことでもあります。

さらに、「日本はエネルギーや資源、食品などの輸入国だ」、「(だから)円安になったら我々庶民の生活が打撃を受ける」、といった言説を述べる人も多いのですが、この主張も、正確なものとはいえません。

そもそも2023年の事例でいえば、日本の輸入品目は4分の1ほどが化石燃料(石油、LNG、石炭など)であることは事実ですが、それと同時に工業製品、なかでもPC、スマートフォン、衣類、雑貨といった「最終消費財」の輸入が大変に多い国でもあります(図表2)。

図表2 日本の輸入概況品目別内訳(2023年)

| 項目 | 2023年 | 構成割合 |

| 輸入合計 | 110兆1711億円 | 100.00% |

| 1位:機械類及び輸送用機器 | 31兆5307億円 | 28.62% |

| うち半導体等電子部品 | 4兆6748億円 | 4.24% |

| うち通信機 | 3兆9457億円 | 3.58% |

| うち事務用機器 | 3兆1036億円 | 2.82% |

| 2位:鉱物性燃料 | 27兆3142億円 | 24.79% |

| うち原油及び粗油 | 11兆2868億円 | 10.24% |

| うち石油ガス類 | 7兆4301億円 | 6.74% |

| うち石炭 | 5兆8913億円 | 5.35% |

| うち石油製品 | 2兆6532億円 | 2.41% |

| 3位:雑製品 | 12兆2346億円 | 11.11% |

| うち科学光学機器 | 2兆3793億円 | 2.16% |

| 4位:化学製品 | 11兆5273億円 | 10.46% |

| うち有機化合物 | 2兆1292億円 | 1.93% |

| 5位:原料別製品 | 9兆0688億円 | 8.23% |

| 6位:食料品及び動物 | 8兆2616億円 | 7.50% |

| 7位:原材料 | 6兆9297億円 | 6.29% |

| うち非鉄金属鉱 | 2兆4262億円 | 2.20% |

| 8位:特殊取扱品 | 1兆9343億円 | 1.76% |

| 9位:飲料及びたばこ | 1兆0741億円 | 0.97% |

| 10位:動植物性油脂 | 2958億円 | 0.27% |

(【出所】財務省普通貿易統計データをもとに作成)

ちなみに「食料品及び動物」の輸入額は8.3兆円で、輸入総額のうちの7.5%を占めるに過ぎません。

これのどこが、「日本は食料自給率が低い国だ」、となるのか、理解に苦しむ点です(※どうでも良い話ですが、

「日本の食料自給率が低い」とする主張は、たいていの場合、「金額ベース」ではなく、わざと「カロリーベース」で議論をしていることが多いため、注意が必要です)。

時価総額はもっと好調!

年初来ですでに20%も上昇した株価…時価総額で見ると!?

脱線はこんなところにしておきましょう。

いずれにせよ、現在の日本は、故・安倍晋三総理大臣の置き土産であるアベノミクスが功を奏し始めているのか、それとも円安のおかげなのか、少なくとも株価指数に関していえば、大きく伸びていることは間違いありません。

ただし、現在の株高が円安などを背景にした一時的なものである、という可能性については、警戒を緩めてはならない論点でもあります。ことに、日経平均株価指数の伸びは急速で、年初の33,288円29銭という水準と比べ、6,622円53銭も上昇しているからです。率でいえば19.9%――つまり、ほぼ20%です。

さすがに年初のたった2ヵ月で20%も株価が上昇するというのは、少し動きが極端であるとの懸念は払拭できませんし、現在の株高がそれだけバブルの様相を呈している、という警戒感も持っておかねばならないでしょう。

ただ、当ウェブサイトでときどき説明している通り、この「日経平均株価」という指数自体、日本の株式市場の状況を表す指標として適切なのか、という問題もあります。

というのも、東証の時価総額で見ると、すでに「バブル期の高値」はとうの昔に更新しているからです。

この時価総額に関しては、日本取引所(JPX)グループのウェブサイト『その他統計資料』に、1949年5月末以降、毎月末の株式時価総額合計と市場(一部、二部、プライムなど)の内訳データが公表されています(残念ながら、公表データは日次ではなく月次です)。

そして、このデータの最新版、すなわち2月29日時点のものがすでに公表されているのですが、これが大変興味深いのです。

これによると、2024年2月末時点の東証株式時価総額合計は977兆2080億円で、前月の931兆2295億円と比べ、たった1ヵ月で約46兆円も増えた格好です。増減率でいえば+4.7%、といったところでしょうか(図表3)。

図表3 東証時価総額(2024年2月vs2024年1月)

| 区分 | 2024/2/29 | 2024/1/31 | 増減 |

| 時価総額 | 977兆2080億円 | 931兆2295億円 | +45兆9785億円(+4.71%) |

| うちプライム | 940兆2959億円 | 895兆3415億円 | +44兆9544億円(+4.78%) |

| うちスタンダード | 29兆2413億円 | 28兆7469億円 | +4944億円(+1.69%) |

| その他 | 7兆6708億円 | 7兆1411億円 | +5297億円(+6.91%) |

(【出所】JPXデータをもとに作成)

時価総額のバブル期超えはすでに2015年で実現していた

これはなかなかに凄い伸び方です。

しかも、時価総額ベースでは、バブル期の最高値、すなわち1989年12月29日に記録した611兆1519億円と比較すると、すでに約1.6倍、という状況です。

これについては少し長めの期間のグラフでも確認しておきましょう(図表4)。

図表4 株式時価総額合計

(【出所】JPXデータをもとに作成)

このグラフで見ると、600兆円を突破した瞬間は、今から約9年前の2015年5月にすでに到来していて、その時点の時価総額は620兆3400億円であり、この時点でバブル期の最高値を抜けています。

また、時価総額はその後、600兆円の大台を挟んで上下する展開が続き、いったんは500兆円を割り込む水準にまで下落した(2016年2月の497兆8143億円や同6月の480兆6887億円など)のですが、その後は回復。

2017年5月に601兆1326億円と、再び600兆円台を突破し、2017年12月には700兆9826億円と、史上初の700兆円台に突入しています。

時価総額はコロナ禍の一時期などに600兆円の大台を大きく割り込んだこともあったのですが(たとえば2020年3月時点の548兆2293億円など)、2021年2月には716兆2741億円と、再び700兆円台に突入。

2023年6月には843兆4017億円と、史上初の「800兆円台」の領域に入り、2024年1月に931兆2295億円と「900兆円台」に乗せていて、いよいよ1000兆円台が目前に迫って来ている、という状況にあるのです。

東証時価総額をアンダーパフォームする日経平均

こうしたなかで、この「東証時価総額」を日経平均株価と比較してみると、やはり違和感があります(図表5)。

図表5 日経平均vs東証時価総額

(【出所】WSJダウンロードデータおよびJPXデータをもとに作成。なお、左右軸の目盛りが異なる点に注意)

これで見ると、日経平均、東証時価総額ともに、「1989年12月に最初のピークを付けている」という共通点があるのですが、その後は東証時価総額に対し、明らかに日経平均がアンダーパフォームしていることが確認できます。

その理由については、「日経平均を構成する銘柄数が225社で一定である一方、東証の上場会社数が増えていること」など、さまざまな可能性が考えられますが、いずれにせよ、日経平均株価の「ヤマ」の到来時期が、東証時価総額のそれと比べて遅いことはたしかでしょう。

このように考えると、やはり日経平均株価指数「だけ」をもとに、日本の株式市場のパフォーマンスが測れる、というものではないことには注意が必要です。

ドル建てで見たら2021年9月のピークには届かない

さて、こうした点もさることながら、個人投資家の皆さま、あるいは機関投資家の皆さまにとって、この株高がいつまで続くのか、という点については、少し気になるところでしょう。

これについて当ウェブサイトはいわゆる「証券アナリスト」ではありませんので、投資勧誘を目的に「今がピークだ、売れ」、だの、「今が底値だ、買え」、だのと断定することは控えておきたいと思います。

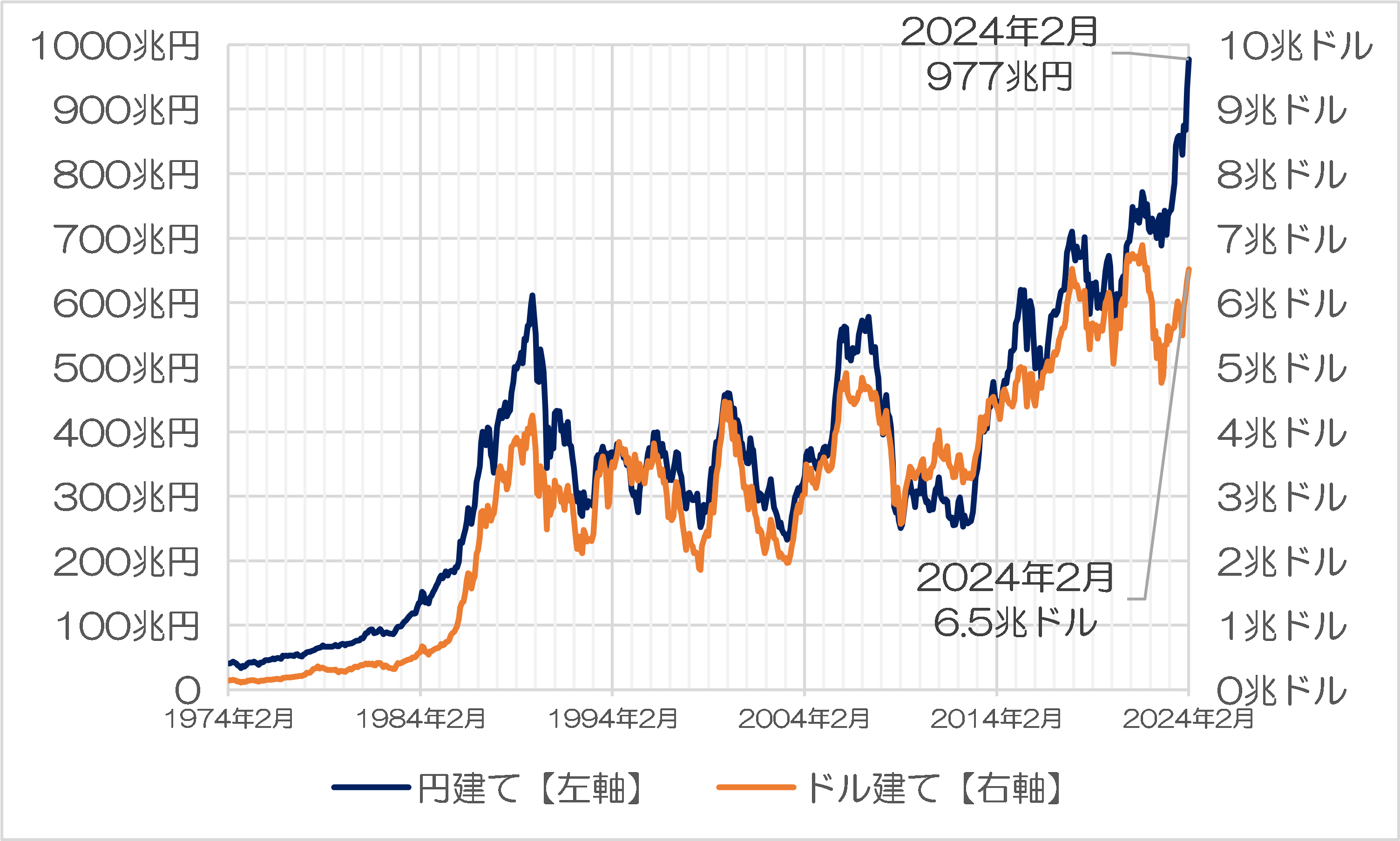

ただ、客観的事実を申し上げておくならば、国際決済銀行(BIS)が公表している為替レートなどをもとに、東証時価総額をドル換算してみると、円安のせいでしょうか、現在の東証時価総額はドルベースで見て史上最高値水準ではありません(図表6)。

図表6 東証時価総額・ドル円比較

(【出所】JPXデータおよび The Bank for International Settlements, Bilateral exchange rates time series データをもとに作成)

これで見ると、ドル建てで見た東証時価総額のピークは2021年9月に記録した6兆8895億ドル(771兆5355億円を1ドル≒111.99円で換算)であり、これに対し、2024年2月末の977兆2080億円を1ドル≒149.98で換算しても6兆5156億ドルと、このピークに達しません。

だからこそ、ドル建てで見たらまだまだ割安だ、という見方もできるのでしょう(実際、一部の外国メディアはそのような記事を配信しています)。

円高リスクもあるが…資金循環構造的には好条件

ただし、「ドル建てで見たらまだまだ割安だ」、は、「まだまだ株価が上がる」、という意味ではありません。

たしかに外国人投資家などから見て、現在の日本株が比較的に安く見えるのだとしても、もしも円高に振れれば割安感が消え失せ、外国人投資資金の流入が止まる可能性がある、ということでもあるからです。

実際、円安は総合的に見て、現在の日本経済に大変良い影響をもたらすとも考えられる(『日経が「悪い円安論」から「良い円安論」に軌道修正か』等参照)反面、ひとたび円高方向に振れれば、「企業業績上昇」「雇用増大」「輸入代替効果」「資産効果」といったプラスの効果が取り消される、ということでもあるのです。

こうした観点からは、たとえば日銀の金融政策の変更(さしあたってはマイナス金利解除でしょうか?)や米FRBによる金融緩和(利下げ)、あるいはその観測が出て来るだけで、玉突き的に日本株が売られやすい状況にある、ということも懸念材料でしょう。

とはいえ、企業業績から見ても、雇用常用から見ても、現在の日本経済がかつてと比べ、活気を取り戻していることも間違いありません。

なにより、日銀の資金循環統計などで見ても、家計部門などは株式の購入余力を抱えています。

家計が保有する2121兆円という有り余る金融資産(※数値は2023年9月末時点、以下同じ)のうち、現金・預金が1113兆円と全体の52.47%占めているのに対し、株式・投信などのリスク資産は374兆円と全体の17.64%を占めるに過ぎません。

もしも家計が保有する現金・預金のうちの10%が株式市場に向いたとしても、市場に111兆円ものニューマネーが溢れ返ることになります。

もちろんこの場合、預金取扱機関などにとっての預金残高は減ることになるため、国債等の引き受け余力が減ることを通じて市場金利が上昇する、という可能性もあるでしょう(一般に金利上昇は景気を冷やすなどを通じて、株価の上昇を抑制する効果をもたらすことがあります)。

しかし、家計資金がリスクマネーに向かい、株式市場が活況を呈することになれば、日本全体として企業が株式市場から積極的に資金調達しようとするかもしれませんし、なにより株式新規公開(IPO)に踏み切るベンチャー企業も増えるかもしれません。

このように考えると、日本の株式市場には、短期的には国内の利上げリスクや米国などの利下げリスク、円高リスクなどの要因を抱えつつも、中・長期的な展望で見れば、成長するだけの潜在力が十分にあることも間違いありません。

いずれにせよ、とりあえずは3月末時点で東証時価総額が足踏み・下落に転じるのか、それとも1000兆円の大台に乗るのかについては、注目する価値のある論点のひとつであるといえるでしょう。

本文は以上です。

日韓関係が特殊なのではなく、韓国が特殊なのだ―――。

— 新宿会計士 (@shinjukuacc) September 22, 2024

そんな日韓関係論を巡って、素晴らしい書籍が出てきた。鈴置高史氏著『韓国消滅』(https://t.co/PKOiMb9a7T)。

日韓関係問題に関心がある人だけでなく、日本人全てに読んでほしい良著。

読者コメント欄はこのあとに続きます。当ウェブサイトは読者コメントも読みごたえがありますので、ぜひ、ご一読ください。なお、現在、「ランキング」に参加しています。「知的好奇心を刺激される記事だ」と思った方はランキングバナーをクリックしてください。

読者コメント一覧

※【重要】ご注意:他サイトの文章の転載は可能な限りお控えください。

やむを得ず他サイトの文章を引用する場合、引用率(引用する文字数の元サイトの文字数に対する比率)は10%以下にしてください。著作権侵害コメントにつきましては、発見次第、削除します。

※現在、ロシア語、中国語、韓国語などによる、ウィルスサイト・ポルノサイトなどへの誘導目的のスパムコメントが激増しており、その関係で、通常の読者コメントも誤って「スパム」に判定される事例が増えています。そのようなコメントは後刻、極力手作業で修正しています。コメントを入力後、反映されない場合でも、少し待ち頂けると幸いです。

※【重要】ご注意:人格攻撃等に関するコメントは禁止です。

当ウェブサイトのポリシーのページなどに再三示していますが、基本的に第三者の人格等を攻撃するようなコメントについては書き込まないでください。今後は警告なしに削除します。なお、コメントにつきましては、これらの注意点を踏まえたうえで、ご自由になさってください。また、コメントにあたって、メールアドレス、URLの入力は必要ありません(メールアドレスは開示されません)。ブログ、ツイッターアカウントなどをお持ちの方は、該当するURLを記載するなど、宣伝にもご活用ください。なお、原則として頂いたコメントには個別に返信いたしませんが、必ず目を通しておりますし、本文で取り上げることもございます。是非、お気軽なコメントを賜りますと幸いです。

コメントを残す

【おしらせ】人生で10冊目の出版をしました

| 自称元徴用工問題、自称元慰安婦問題、火器管制レーダー照射、天皇陛下侮辱、旭日旗侮辱…。韓国によるわが国に対する不法行為は留まるところを知りませんが、こうしたなか、「韓国の不法行為に基づく責任を、法的・経済的・政治的に追及する手段」を真面目に考察してみました。類書のない議論をお楽しみください。 |

【おしらせ】人生で9冊目の出版をしました

| 日本経済の姿について、客観的な数字で読んでみました。結論からいえば、日本は財政危機の状況にはありません。むしろ日本が必要としているのは大幅な減税と財政出動、そして国債の大幅な増発です。日本経済復活を考えるうえでの議論のたたき台として、ぜひとも本書をご活用賜りますと幸いです。 |

>なにより株式新規公開(IPO)に踏み切るベンチャー企業も増えるかもしれません。

YouTubeに日本の富豪Top50というようなものがあった。

大部分がIPOを経て持株の価値が上がり大金持ちになった人たちだ。確かTopはユニクロの柳井さん。

今、手っ取り早く金持ちになるには起業し、IPOをすること。そして頃合いをみはからって売り抜ける。ファンケルの創業者、DHCの創業者のように。

ちなみにDHCは何の略か? 大学翻訳センターの略。祖業は翻訳家養成のビジネスだったんだね。

上場の場所として新たに「Tokyo Pro Market」ができた。ここはプロしか売買できない株式銘柄を扱っている。ここから既存の「プライム、スタンダード、グロース」に移ることも可能だ。

日本にはカネがあるからこういうことができる。

>こうした主張をする人たちにとって、日本経済がうまく行っていることは、よっぽど都合が悪いのでしょうか?

経済成長の光ではなく影の部分を強調する人たち。

03030303www

株高に貢献してくれると思ってた新NISA、海外株に逃げてるみたい。その名も「オルカン」

日本以外の世界株に投資する投資信託ですごい人気。

かつての「グロソブ」を彷彿とさせる。

日経平均株価4万円代は射程距離だと思います。

この勢いをアゲインストの吹雪だと思うか、突破力だと考えるのか、企業経営者はもちろん後者であるべきですが、何があってもアベノミクス成功を認めたくない経済新聞社を始めとする日本のメディア産業は、日本と日本人をくさし続けることを止めようとはしません。彼らの精神マウントを読者は許してはならないのです。日本復活は新聞廃墟の最期通牒。

新宿会計士様

いつも興味部会論考ありがとうございました♪

時価総額で見るという視点は面白いと感じました

日経平均はようやくバブル時に戻ったけど、S&Pなんかはその間に何倍にもなってて、まだまだ出遅れてるって話もありますね。一方で、その時間軸をもっと長くとってみると、実はバブル時の日経平均が突き出てるだけにも見えるというのもありました

経済は視点が変わると見える景色が変わるのが、面白いし難しいと感じるのです♪

それはそうとして、ちょっと気になるとこがあったのです♪

>ちなみに「食料品及び動物」の輸入額は8.3兆円で、輸入総額のうちの7.5%を占めるに過ぎません。

輸入総額に占める食料品とかの割合が低いからといって、食料自給率が低くないって言えない気がするのです♪

比較対象としては、農業・食料関連産業の国内生産額(令和3年度約108兆円)なんかの方が適切なんじゃないかな?って気がするのです♪

https://www.maff.go.jp/j/tokei/sihyo/data/01.html

円安と共産党中国への制裁とで、製造業が国内回帰しており、今の日本は明白に好景気。

失業率が下がり、売上も物流も増え、物価(=賃金)が上がり、株価も上がる。

GDPの相対比較で、

「日本はもうダメだあ」

と言ってる人たちは、こういう記事では黙ってないでなにかコメントすべきかと。

株価が上がっても下がっても利益確定売りするまでは絵に描いた餅。

$換算GDPが上がっても下がっても同様。(売りようがないですけどね)

富士山は、世界遺産認定されてもされてなくても、魅力に変わりありません。

奥さんと仲睦まじく同一生計ならGDPゼロですが、同棲彼女と派遣契約で家事を頼めばGDP発生します。

そんなもんに一喜一憂しても仕方ないのにね。

アドルフヒトラーだってノーベル平和賞にノミネートされた事もあるくらいなんだし、権威を鵜呑みにして脊椎反射でありがたがるのではなくて、そういうモノサシもあるんだなーと読み流すくらいでちょうどよいかと。

個人的には、日本&日本人はもう少し預貯金よりは株などリスク資産の比率を増やしてもよいかと思います。

回り回って若い世代の雇用につながりますから。

(日本の銀行は起業促進には機能してない気がします)

ふるさと納税とかクラファンとか、ピンハネ無しダイレクトの仕組みを、もう少しガラス張り&公的監査で保証するような方向がような気がします。

TVキー局と同じくらい、都銀なんか過剰なのでわ?(不要とまで言いませんが)

>日本の銀行は起業促進には機能してない

引当金という形で未来リスクを肩代わりすることが任務=存在理由であるはずの銀行業界が機能不全に陥っているせいです。銀行の数は多過ぎます。同じことやって住み分けていてもしょうがない。お金はただの数字なのですから。

体感的には、まだまだ ”バブルの頃の絶頂” には程遠く感じられます。

株!株!株!の当時は、 15才の私が株を買ってたような時勢でした。

*現在は買っていません。