日本の金融機関「じわり足抜け」の韓国:通貨安の影響

韓国経済の本当のリスクは「外国金融機関がおカネの借り換え(ロール)に応じてくれないこと」にあります。こうしたなか、ここ数日、外為市場では韓国ウォンが「13年ぶりの安値水準」を試す展開が続いています。現在のところ、ウォン安は韓国リスクによるものではなく、むしろ米国の「ドル高」要因という側面が強いとは考えられるものの、通貨危機を防ぐための安全弁である日韓通貨スワップなどが存在せず、また、復活する見込みもないことを踏まえると、リスクはゼロとは言い難いでしょう。

ウォン安:13年4ヵ月ぶりの安値を破るか?

『韓国でウォン安が進行:「通貨危機」の心配はないのか』などでも取り上げたとおり、隣国の通貨・ウォンが昨日あたりから再び下落傾向にあります。

韓国銀行の公式データに基づけば、昨日の韓国外為市場における韓国ウォンの対米ドル相場(USDKRW)は最安値ベースで1ドル=1,340.2ウォンと、先週金曜日の終値1,325.9ウォンと比べて一気に14.3ウォンも下落しました(※ただし引け値は1,339.8ウォン)。

また、WSJのマーケット欄等で確認すると、夜間のセッションでは1,350ウォンの直前にまで売られる局面もあったようであり、今朝の寄り付きも1,341.8ウォンと、昨日の最安値ベースの記録をさらに塗り替えた格好です。

韓国銀行データによれば、前回の最安値は、それぞれ日中安値ベースでは2009年4月29日に記録した1,357.6ウォン、終値ベースでは同日に記録した1,340.7ウォンでしたが、もしこの水準を突破することがあれば、それが心理的節目となり、ウォンの価値がさらに下落するという可能性はあるでしょう。

なぜ韓国は外貨でカネを借りる必要があるのか

この点、先週末から昨日にかけてのウォン安は、「韓国経済の健全性に対する疑念が広がったために生じたもの」というよりはむしろ、世界的なドル高という要因の方が大きいと考えられます。実際、日本円も1ドル=137円台後半にまで売られているからです。

しかし、韓国の通貨・ウォンに関しては、国際的な外為市場で広く取引されている通貨ではない、という特徴があります。したがって、韓国の企業にとっては、国際的に事業活動を展開するためには、自国通貨・ウォンではなく、国際的に通用する通貨(米ドル、ユーロ、日本円など)を手に入れる必要があります。

実際、『韓国の対外債務は過去最大:外貨準備高との関係は…?』でも取り上げたとおり、韓国銀行が先週公表したデータによれば、韓国の対外債務水準は非常に高く、直近ではリーマン時と比べて約1.8倍に膨張しています。

もちろん、これらの対外債務のすべてが外貨建てのものであるとは限りませんが、外国の金融機関・投資家などが何らかの理由で韓国から資金を引き揚げるような事態が生じれば、金利上昇とウォン安が同時に生じるようなことも発生しかねません。

そして、こうした事態を招いたのも、結局のところ、韓国の金融当局が「韓国ウォンの国際化」という努力を怠ってきたため、という側面が強いといえます。もしも韓国の通貨が国際化していたとしたら、韓国の企業はわざわざ外貨を入手しなくても、自国の通貨で生産活動や販売活動ができるようになるからです。

これに対し、日本の場合だと円自体が国際的に広く通用する通貨であることに加え、日本の企業、銀行、政府などが巨額の対外債権を持っているなどの事情もあり、円安は日本経済にとって打撃とならないだけでなく、外貨建ての債権の円換算額を押し上げるなどの資産効果も期待できます。

その意味では、円安が日本経済に与える影響と、ウォン安が韓国経済に与える影響は、まったく意味が異なっているといえるでしょう。

ウォン安と貿易赤字を心配する中央日報社説

こうしたなか、韓国メディア『中央日報』(日本語版)に今朝、こんな「社説」が掲載されていました。

【社説】ウォン相場13年来の安値水準…過去最大の貿易赤字が心配だ

―――2022.08.23 07:20付 中央日報日本語版より

中央日報は「ウォン相場が13年ぶりの安値水準にある」としつつも、日本や欧州などの通貨の価値が(おそらくは米ドルなどと比べて)韓国ウォンと比べてさらに落ちている、などとして、「過去に経験したウォン安の長所をいまは得られない」、と指摘しています。

さらには、家計債務の問題で利上げに踏み込み辛い韓国と異なり、米国における利上げ基調が続くため、米韓金利差は拡大する傾向にあることも、「ウォン安がしばらく続く可能性がある」、などと述べているものです。

ただ、この社説の主張、どうも舌鋒が鋭くありません。韓国経済の本当のリスクとは、ずばり、外貨建て債務の借り換え(ロール)ができなくなることにあるからです。その意味で、中央日報が社説で懸念すべき点は、「貿易赤字」ではないのです。

もちろん、ウォン安だけで借り換えができなくなる、というものではありませんが、それと同時にウォン安は韓国企業にとって、外貨建ての債務の弁済負担を重くするという効果があります。これに何らかの外的ショックが発生し、外国金融機関にとってのリスク許容度が低下すれば、韓国からの資金流出も生じるかもしれません。

日本の金融機関、韓国市場からじわり足抜け

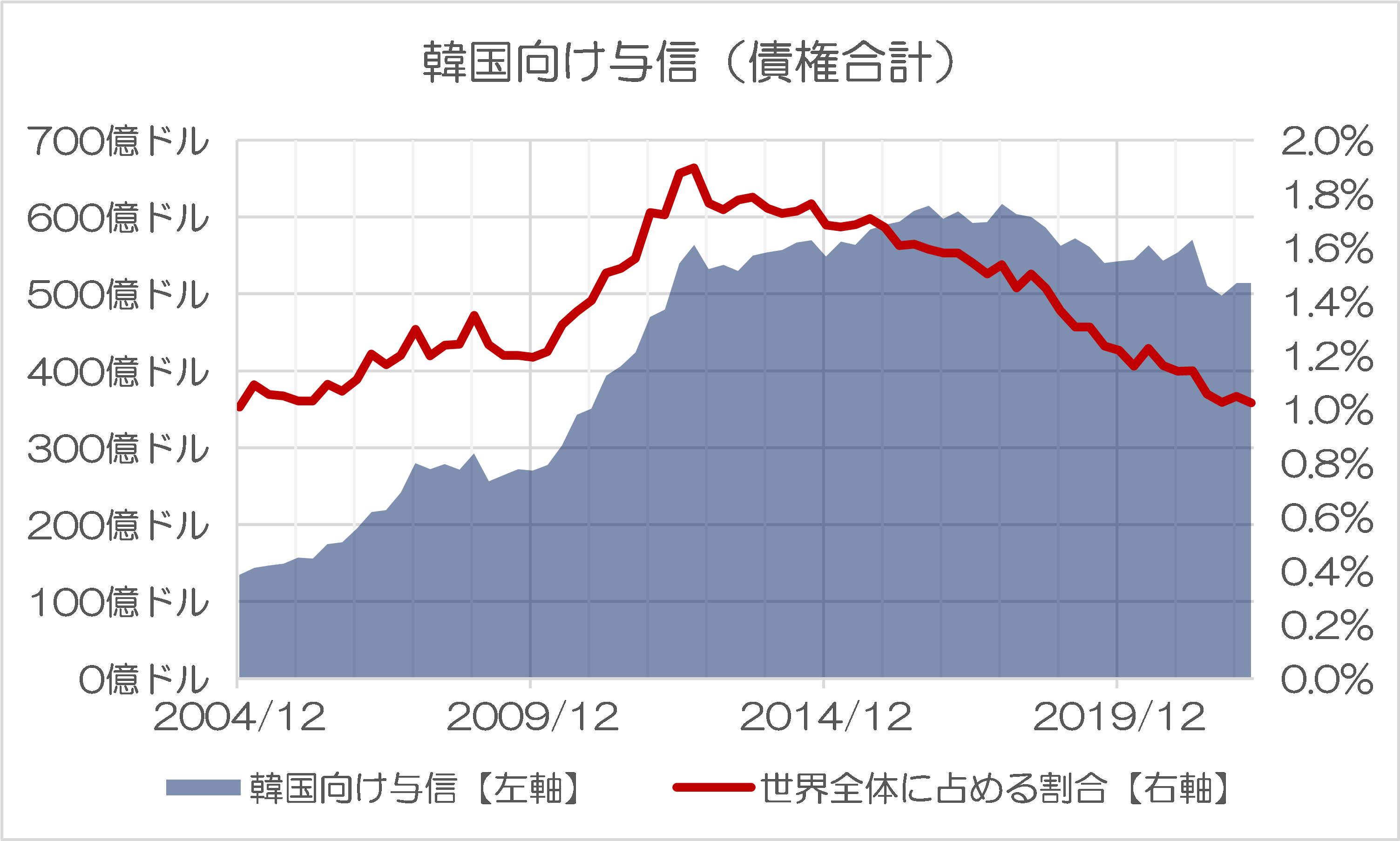

この点、国際決済銀行(BIS)が公表する『国際与信統計』(Consolidated Banking Statistics)のデータに基づけば、日本の金融機関の対外与信全体に占める対韓与信のシェアは、2011年第3四半期あたりをピークに、その後は減少の一途を辿っています(図表)。

図表 韓国に対する国際与信の状況(最終リスクベース)

(【出所】the Bank for International Settlements, Consolidated Banking Statistics より著者作成)

具体的には、日本の『邦銀対外与信「5兆ドル」大台に』でも詳しく取り上げたとおり、日本の金融機関の対外与信は2022年3月末時点において5兆ドルという大台に乗っているわけですが(※最終リスクベース)、このうち韓国向けの与信は514億3500万ドルとその1%少々に過ぎません。

つまり、日本の金融機関はすでに韓国から少しずつ「足抜け」し始めている、ということでもあります。あるいは、もしも米国や英国の金融機関が韓国からの「貸し剝がし」を始めたときであっても、日本の金融機関はバックアップをしてくれない可能性がある、ということでもあります。

そういえば、日本の通貨当局は韓国にとっての「安全弁」となり得る通貨スワップ、為替スワップやこれらに類する経済・金融協定を韓国と結んでいるわけでもなく、将来的にそれらを締結する見込みもありません。したがって、日本の金融機関にとっては、自分自身でカントリー・リスク管理を行わなければならないのです。

そういえば以前の『韓国の債券発行が2年連続ゼロ…サムライ債市場の現状』でも取り上げたとおり、韓国の企業や銀行による本邦の債券市場における公募サムライ債の発行実績は、とくにコロナ禍以降、激減しているのが実情でもあります。

見方によっては、日本の機関投資家の間で、「韓国ネーム」を忌避する動きが広がっているという可能性もあるのかもしれません。

いずれにせよ、金融の世界は冷徹です。

いくら韓国が「韓日友好」を叫んだところで、やはり貸した金が返ってこない可能性が高いのだとしたら、日本の金融機関がリスクを取ってまで韓国を「貸し支える」という可能性は非常に低いと見ておくのが正解でしょう。

本文は以上です。

金融評論家。フォロー自由。雑誌等の執筆依頼も受けています。 X(旧ツイッター) にて日々情報を発信中。 Amazon アソシエイトとして適格販売により収入を得ています。 著書①数字でみる「強い」日本経済 著書②韓国がなくても日本経済は問題ない日韓関係が特殊なのではなく、韓国が特殊なのだ―――。

— 新宿会計士 (@shinjukuacc) September 22, 2024

そんな日韓関係論を巡って、素晴らしい書籍が出てきた。鈴置高史氏著『韓国消滅』(https://t.co/PKOiMb9a7T)。

日韓関係問題に関心がある人だけでなく、日本人全てに読んでほしい良著。

読者コメント欄はこのあとに続きます(コメントに当たって著名人等を呼び捨てにするなどのものは禁止します)。当ウェブサイトは読者コメントも読みごたえがありますので、ぜひ、ご一読ください。なお、現在、「ランキング」に参加しています。「知的好奇心を刺激される記事だ」と思った方はランキングバナーをクリックしてください。

読者コメント一覧

※【重要】ご注意:他サイトの文章の転載は可能な限りお控えください。

やむを得ず他サイトの文章を引用する場合、引用率(引用する文字数の元サイトの文字数に対する比率)は10%以下にしてください。著作権侵害コメントにつきましては、発見次第、削除します。

※現在、ロシア語、中国語、韓国語などによる、ウィルスサイト・ポルノサイトなどへの誘導目的のスパムコメントが激増しており、その関係で、通常の読者コメントも誤って「スパム」に判定される事例が増えています。そのようなコメントは後刻、極力手作業で修正しています。コメントを入力後、反映されない場合でも、少し待ち頂けると幸いです。

※【重要】ご注意:人格攻撃等に関するコメントは禁止です。

当ウェブサイトのポリシーのページなどに再三示していますが、基本的に第三者の人格等を攻撃するようなコメントについては書き込まないでください。今後は警告なしに削除します。また、著名人などを呼び捨てにするなどのコメントも控えてください。なお、コメントにつきましては、これらの注意点を踏まえたうえで、ご自由になさってください。また、コメントにあたって、メールアドレス、URLの入力は必要ありません(メールアドレスは開示されません)。ブログ、ツイッターアカウントなどをお持ちの方は、該当するURLを記載するなど、宣伝にもご活用ください。なお、原則として頂いたコメントには個別に返信いたしませんが、必ず目を通しておりますし、本文で取り上げることもございます。是非、お気軽なコメントを賜りますと幸いです。

コメントを残す

【おしらせ】人生で10冊目の出版をしました

| 自称元徴用工問題、自称元慰安婦問題、火器管制レーダー照射、天皇陛下侮辱、旭日旗侮辱…。韓国によるわが国に対する不法行為は留まるところを知りませんが、こうしたなか、「韓国の不法行為に基づく責任を、法的・経済的・政治的に追及する手段」を真面目に考察してみました。類書のない議論をお楽しみください。 |

【おしらせ】人生で9冊目の出版をしました

| 日本経済の姿について、客観的な数字で読んでみました。結論からいえば、日本は財政危機の状況にはありません。むしろ日本が必要としているのは大幅な減税と財政出動、そして国債の大幅な増発です。日本経済復活を考えるうえでの議論のたたき台として、ぜひとも本書をご活用賜りますと幸いです。 |

この期に及んでまだかの国と取引していることが信じられません。経営者としてリスク管理ができてないのではと疑います。何でまだ撤退してないんだろう。

韓国って本当に落ちぶれましたね…

経済成長率すら去年から日本に負けております

ウォン安が続いているとのことですが、どのあたりまで

韓国経済は耐えられるのでしょうか?

理想的な為替レートは1ドル、1150~1200ウォンと聞いたことがありますが。

ウォンの国際化を怠ったといのは、言い過ぎでないでしょうか?

日本の円も一切国際化を求めておりませんでした。

南国もその日本の状況を見て、ウォンの国際化は必要無いと

判断したのではないでしょうか?

南国が他国からの資金が必要なのと同じように、露・中共も

同じように他国からの資金を必要としているのではないでしょうか?

日本の住専問題(実質は朝銀保護=北国援助)からきた、住宅バブルが

破裂したのは、皆様ご存じの事と思います。

現在中共で日本と同じように住宅バブルが弾けておりますが、

武漢コロナウィルス騒動を起こした結果、住宅バブル破裂問題が

隠蔽されています。

日本の場合は、国内資金によるものでしたから、まぁ~何とか

なりましたが、中共の住宅バブル破裂問題は

外債と国内のポンジスキーム預金な為、中共の場合

日本の「失われた30年問題」以上の「失われたXX年問題」

となるか、それとも中共お得意の何もなかった事にするかが

非常に興味があるところです。

ところで「失われた30年問題」と言いながら、高層ビル・高層

マンションが立ち並び、マンション新築価格が驚き価格になって

いるのは、非常に変な話です。 本当に経済が停滞しているなら

高層ビル・高層マンションが建築される意味が解りません。

露は外国からの借金をルーブルで払う事にしていますが

この問題が解決されるのは、対ウクライナ戦争後の事だと

思っております、

対韓与信の相対値だけでなく、絶対値も漸減傾向にあるのは、人知れず”足抜けしてる”って証左なのでしょうね。

これって、”捨てるっす撤退”・・ですね。