家計資産2000兆円達成間近!コロナ減税こそが正解

普段から当ウェブサイトが重視しているのは、「数字に基づく議論」です。そして、「国の借金(?)」論にこだわる「財政再建原理主義者」、「増税原理主義者」が無視する不都合な事実が、日本全体の資金循環状況です。日銀が昨日発表した「資金循環統計」の最新データによれば、家計が保有する金融資産の金額は1948兆円、うち現金・預金は1056兆円に達したようです。

日本のバランスシート

当ウェブサイトで四半期に一度、必ず議論するのが、「資金循環統計」を用いた「日本全体の金融商品のバランスシート」です。

資金循環統計とは、ごくおおざっぱに言えば、政府、企業、家計、金融機関といった国内の経済主体ごとに、金融資産・負債の残高や増減などについて、現金・預金や貸付金、有価証券といった種類ごとに記録した統計のことです。

主要データは四半期ごとに公表されますが、基本的に当ウェブサイトにおいて注目しているのは「残高」です。

日銀が3月17日に公表したのは2020年12月末時点における資金循環統計ですが、本稿ではこれを加工し、分析してみることにします。

なお、元データについては『物価、資金循環、短観、国際収支統計データの一括ダウンロード』で取得できますが、DBソフトウェア(Microsoft Accessなど)がないと加工が難しいため、誰でも読める資料としては『資金循環統計(速報)(2020年第4四半期)』あたりが良いと思います。

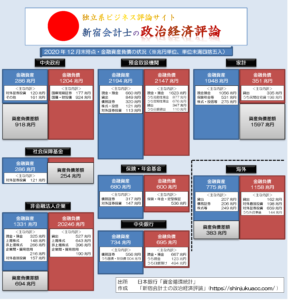

さっそく2020年12月末時点の資金循環統計の最新残高を見ていきましょう(図表1)。

図表1 日本全体の資金循環(2020年12月時点・ストック、速報値)(※クリックで拡大、大容量注意)

上記のPDF版

(【出所】日銀『データの一括ダウンロード』のページより『資金循環統計』データを入手して加工)

これは、中央政府、非金融法人企業、家計、海外などといった経済主体ごとに、左側に金融資産、右側に金融負債を種類別、金額別に書き込んだもので、いわば「金融商品だけで作ったバランスシート」のようなものです。

なお、本来であれば「中央政府」は「地方政府」や「社会保障基金」とあわせて「一般政府」という経済主体を構成しているのですが、本稿からは「中央政府」に加え、「社会保障基金」についても追加しています。

国の借金論

「国の借金」ではなく「公的セクターの金融負債」

いつもの議論の繰り返しで恐縮ですが、まっさきに主張したいのは「国の借金論」の間違いです。

メディアの報道などを読んでいると、「国の借金は1000兆円を超えている」、「国民1人あたり900万円前後に達している」、「日本の財政は危機的状況だ」、などと述べる記事に出くわすことがありますが、これはさまざまな意味で間違っています。

まず、「国の借金」などという概念はありません。一国の経済主体としては、家計、企業、政府などがありますが、中央政府の金融負債はあくまでも中央政府の金融負債であって、家計の金融負債ではありませんし、企業の金融負債でもありません。

それに、そもそも金融商品の世界においては、「誰かの金融資産は、ほかの誰かにとっての金融負債」です。わが国の資金循環構造上、「家計や企業の現金・預金が預金取扱機関などを経由し、国債を買い入れる資金に化けている」、と表現した方が正確です。

ここで、重要な事実関係をいくつか確認しておきましょう。

まずは、俗に「公的債務」と呼ばれる残高です。資金循環統計上、いわゆる「公的債務」とされるカテゴリーの項目としては、「国債・財投債」、「国庫短期証券」、「地方債」などがありますが、この3つの科目の金額はざっくり1300兆円という金額に達しています(図表2)。

図表2 発行主体別・国債・財投債・国庫短期証券・地方債の残高(2020年12月末・速報値)

| 項目 | 金額 | 構成比 |

|---|---|---|

| 国債・財投債(中央政府発行) | 924.2兆円 | 71.20% |

| 国庫短期証券(中央政府発行) | 176.8兆円 | 13.62% |

| 国債・財投債(財政融資資金発行) | 118.9兆円 | 9.16% |

| 国債小計(①) | 1219.9兆円 | 93.98% |

| 地方債(地方政府発行) | 75.5兆円 | 5.81% |

| 地方債(公的非金融法人企業発行) | 2.6兆円 | 0.20% |

| 地方債小計(②) | 78.1兆円 | 6.02% |

| 合計(①+②) | 1298.0兆円 | 100.00% |

(【出所】日銀『データの一括ダウンロード』のページより『資金循環統計』データを入手して加工)

ただし、「公的債務」の定義はあいまいであり、政府系金融機関や公的専属金融機関(たとえば日本高速道路保有・債務返済機構、地方公共団体金融機構など)が発行している「政府関係機関債」(78.0兆円)を含めれば、広義の公的債務残高はざっくり1380兆円、といったところでしょう。

たしかに、金額としては巨額です(※ただし、この点についてはちゃんと後述します)。

なお、そもそも日銀資金循環統計は時価のある有価証券については時価評価されているのに加え、図表2に掲載している項目は債券のみであるため、この図表に掲載されている金額については、財務省などが公表する「国の借金」とは一致しません。

また、中央政府は国債だけでなく「借入金」なども調達しているほか、細かい未払金やデリバティブ債務などがありますし、また、財政融資資金が発行している「財投債」は図表1でいう「中央政府」に含まれませんので、図表1と図表2の金額は整合していません。

したがって、財務省が公表している「国の借金」、日銀が公表している資金循環統計の数値はもともと整合しないものでもあります。どちらの数値もそれぞれの基準で作成されたものであって、「どちらかの数値が間違っている」という意味ではありませんので、ご注意ください。

いずれにせよ、ここで重要な点は、次の点です。

- 広い意味の「国債」と呼ばれているものの残高(※「国債・財投債」+「国庫短期証券」の時価ベース)は、2020年12月末時点で1219.9兆円である

- これに地方政府などが発行している地方債の金額を加えたら、1298.0兆円に達している

- この金額は近年のわが国のGDP(2020年1~12月の名目値539兆0716億円)に比べ2倍以上に相当する

という事実でしょう。

財政破綻論の大ウソ

いずれにせよ、公的債務をどう定義するかには幅がありますが、ざっくり、「中央政府が発行する債券」なら1100兆円、「国債」なら1200兆円、「国債+地方債」なら1300兆円、「公的債務」なら1400兆円、と考えておけば良いでしょう

これに借入金や未払金などの広義の負債を含めれば、負債総額はさらに膨らみます。この金額は、正直、私たち一般国民にとっては想像もつかない、とてつもない金額であり、金額を聞いただけで気が遠くなる、という人も多いでしょう。

そして、この債務の絶対額をもって、とくに経済学や統計学の素養のないマスメディア産業関係者の皆さんは、短絡的に、次のように叫ぶのです。

- ①日本は国の借金が1000兆円を超え、GDPの2倍に達している

- ②したがって、このままだと財政破綻は不可避だ

- ③だからこそ日本は財政再建が必要だ

- ④財政再建のためにはプライマリバランスの黒字化(増税と歳出減)が必要だ

ただ、ここでいう「財政破綻」とは、いったい何なのでしょうか。

マスメディア産業関係者を中心に、「財政破綻論者」がこの「財政破綻」について、突き詰めて議論している形跡はないのですが、明らかに「財政破綻が生じた」といえるとしたら、「国債の借換や償還ができなくなる状態」、つまり「債務不履行(デフォルト)状態」に陥ってしまうことでしょう。

もしそれを心配しているのならば、その「国債のデフォルト」がいかなるメカニズムで発生するのかを心配する必要がありますが、国債がデフォルトするとしたら、究極的には、次の3つのケースしかありえません(いわゆる「国債デフォルトの3要件」)。

国債デフォルトの3要件

- (1)国内投資家が国債を買ってくれないこと

- (2)海外投資家が国債を買ってくれないこと

- (3)中央銀行が国債を買ってくれないこと

このうち(1)については、国内で資金が足りないような状況(たとえば好景気のため、民間で資金需要が非常に高いような状況)が生じているときに発生しがちであり、一部の新興市場諸国に加え、米国や英国など一部の先進国でも、常にこのような状況が発生しています。

次に(2)については、外国の投資家がその国の国債を買ってくれないという状況であり、大きく考えられる理由としては、①その国の通貨に信用がないこと、②その国の政府に信用がないこと、の2つが考えられます。

たとえば自国通貨建ての国債であったとしても、その国の通貨自体が国際的な市場で通用していないような国(たとえば、トルコ、インドネシア、韓国など)の場合、外国人投資家にとっては、そのような通貨で発行された国債に投資するのはかなりリスクが高い行為です。

また、外貨建ての国債に関しては、その国の政府に対する信頼がなければ、外国人投資家はそもそも引き受けてくれません。何度も何度も国債をデフォルトさせているアルゼンチン(『アルゼンチン9度目のデフォルトとTPPスワップ構想』等参照)などは、その典型例でしょう。

その一方で(3)については、国内投資家、海外投資家が国債を引き受けてくれない事態が生じたとしても、「最後の手段」として自国の中央銀行が引き受けてくれれば、国債の「デフォルト」自体は回避できるという議論です。

このため、円建ての日本国債や米ドル建ての米国債(トレジャリーなど)、英ポンド建ての英国債(ギルトなど)については、基本的に「中央銀行直接引き受け」という「禁じ手」を使い、「デフォルト」を回避することが可能です。

(※ただし、通常の国では国債の中央銀行直接引受は禁止されており、日本の場合も財政法第5条で直接引受等は禁止されています。)

財政法第5条

すべて、公債の発行については、日本銀行にこれを引き受けさせ、又、借入金の借入については、日本銀行からこれを借り入れてはならない。但し、特別の事由がある場合において、国会の議決を経た金額の範囲内では、この限りでない。

しかし、そもそも外貨建ての国債や共通通貨建ての国債の場合、たとえ中央銀行であっても買い支えることはできません。なぜなら、その国の中央銀行は外貨や共通通貨を発行する権限を持っていないからです。

ちなみに「外貨建国債のデフォルト」という事例は、昨年も頻発しています。たとえばちょうど1年前の3月には中東・レバノンで(『レバノンのデフォルトと「国債デフォルトの3条件」』等参照)、4月には産油国・エクアドルで、それぞれ国債のデフォルトが発生しているようです。

預金取扱機関はむしろ運用対象に苦慮している!

ということは、国債デフォルトの懸念は、国債デフォルト3要件のひとつ、まずは上記「(1)自国の投資家が資金不足に陥る」、という状態が発生して初めて訪れるのです。

ところが、ここでひとつ、増税原理主義者にとっては「極めて不都合な事実」が出てきます。というのも、預金取扱機関(銀行、信用金庫、信用組合、労働金庫、農業協同組合、系統上部団体、ゆうちょ銀行など)は、家計や企業などから巨額の資金を預かっているからです。

先ほどの図表1でもわかるとおり、預金取扱機関の負債勘定に計上されている預金量は1623兆円にも達しており、国債発行残高(※時価ベース)を遥かに上回っている、という極めて重要な事実を無視してはなりません。

(※ただし、系統金融機関間の預金などがあるため、実際には一部がダブルカウントになっています。たとえば、信金が信中に、農協が信連や農中に預けている預金などは、資産の「預け金」と負債の「現金・預金」が両建てで計上されています。)

教科書的には、預金取扱機関の社会的機能は「一般大衆から小口の資金を集め、大口資金にして産業・経済に資金を循環させること」であるとされていますが、現実には、預金取扱機関の金融資産の内訳をみると、本業であるはずの貸出に回っているのは、全体の4割弱に過ぎません(図表3)。

図表3 預金取扱機関の資産の内訳(2020年12月末時点)

| 勘定科目 | 金額 | 割合 |

|---|---|---|

| 現金・預金 | 660.2兆円 | 30.61% |

| 貸出 | 849.4兆円 | 39.38% |

| 債務証券 | 319.5兆円 | 14.81% |

| 株式等・投資信託受益証券 | 120.5兆円 | 5.59% |

| 対外証券投資 | 112.6兆円 | 5.22% |

| その他 | 94.8兆円 | 4.39% |

| 合計 | 2156.9兆円 | 100.00% |

(【出所】日銀『データの一括ダウンロード』のページより『資金循環統計』データを入手して加工)

すなわち、金融機関のポートフォリオは、ざっくり3割が「現金・預金」(とくに日銀当預が461兆円)、15%弱が「債務証券」(つまり国債や地方債、社債などの債券)、さらには株式・投信が6%弱、対外証券投資(外債など)が5%少々で構成されています。

ちなみに、日銀預け金が461兆円に達している理由は、日銀が量的質的緩和により、国債などの有価証券を市中から買いまくっているからであり、預金取扱機関にとっては、本来であれば買えたはずの国債などの有価証券を、日銀に横取りされている、という状況でもあります。

全体のバランスで見るべき

国債・地方債の保有主体はだれ?

次に把握しておくべきは、そもそも論として、日本国債や地方債を誰が買っているか、という論点であり、これについて保有主体を一覧にしたものが、図表4です。

図表4 国債・地方債の保有主体(2020年12月末時点)

| 債券と保有主体 | 金額 | 比率 |

|---|---|---|

| 国債(中央銀行保有分) | 545.4兆円 | 42.02% |

| 国債(預金取扱機関保有分) | 174.9兆円 | 13.48% |

| 国債(保険・年金基金保有分) | 252.0兆円 | 19.42% |

| 国債(海外保有分) | 162.8兆円 | 12.54% |

| 国債(その他保有分) | 84.7兆円 | 6.52% |

| 国債小計(①) | 1219.9兆円 | 93.98% |

| 地方債(預金取扱機関保有分) | 45.7兆円 | 3.52% |

| 地方債(保険・年金基金保有分) | 17.8兆円 | 1.37% |

| 地方債(その他保有分) | 14.7兆円 | 1.13% |

| 地方債小計(②) | 78.1兆円 | 6.02% |

| 合計(①+②) | 1298.0兆円 | 100.00% |

(【出所】日銀『データの一括ダウンロード』のページより『資金循環統計』データを入手して加工)

いかがでしょうか。

海外投資家の国債保有比率は11.86%ですが、逆に言えば、9割弱は国内投資家が保有している、ということでもあります。そして、中央銀行(つまり日銀)が全体の4割以上を保有していて、残りを預金取扱機関や保険・年金基金が何とか分け前にあずかっている、という状況なのです。

つまり、本来であれば預金取扱機関などの機関投資家が喜んで買うはずの国債を、日銀が「横取り」しているがために、預金取扱機関にとってはむしろ、運用対象として買い入れるべき国債がなくて困っている、という状況にあるのです。

預金増の圧力はさらに高まる!

さて、資金循環統計で最も重要な要素のひとつが、家計金融資産です(図表5)。

図表5 家計の金融資産の内訳

| 勘定科目 | 金額 | 割合 |

|---|---|---|

| 現金・預金 | 1056.2兆円 | 54.22% |

| 株式等・投資信託受益証券 | 275.4兆円 | 14.14% |

| 保険・年金・定型保証 | 531.2兆円 | 27.27% |

| その他 | 85.0兆円 | 4.36% |

| 合計 | 1947.7兆円 | 100.00% |

(【出所】日銀『データの一括ダウンロード』のページより『資金循環統計』データを入手して加工)

これで見ると明らかですが、いまや家計金融資産残高は総額1950兆円に達しようとする勢いであり、内訳の現金・預金の残高に至っては1056兆円です。

昨年、国民1人あたり10万円の特例定額給付金が支給されました。約1.2億人の国民にこれが支給されたとすれば、現金・預金は12兆円増えているはずですが、実際にはそれを大きく上回る勢いで、現金・預金が増えているのです。

さて、著者自身の私見ですが、家計の預金量が増え続けている主要因は、過去に消費税の増税がなされ、家計が生活防衛として貯蓄を増やしたため、と見るべきでしょう。

また、わが国の家計の特徴として、金融資産のうち株式等のリスク資産の割合は非常に低く、日本の家計金融資産の多くが現金・預金などの安全資産で占められていることから、結果的にわが国の家計資産は株高、株安の影響を受けにくいという特徴があります。

いずれにせよ、これまでの家計金融資産総額の増加スピードに照らすならば、家計金融資産残高が2000兆円の大台に乗せるのも、時間の問題といえるでしょう。

家計金融資産>>>(越えられない壁)>>>「国の借金()」

どうでも良いのですが、マスメディアは「国の借金が1000兆円を超えている」などと盛んに騒ぎ立てますが、そのわりに、「家計が保有する現金・預金の残高が1000兆円を超えている」という事実に言及しないのは不思議です。

また、家計に加えて企業(非金融法人企業)・政府(中央政府、地方政府、社会保障基金の合計)が保有している現金・預金の額を合わせれば、その金額は1500兆円を超えていますし、家計金融資産の残高が「国の借金(?)」を大きく上回っているのです。

金融商品の世界では「誰かの金融資産は他の誰かの金融負債」であり、家計金融資産の金額は、巡り巡って中央政府、地方政府、非金融法人企業などに貸出や株式などの形で流れて行かなければなりません。さらにいえば、国内で使い切れなかったおカネは、外国に出て行かざるを得ません。

実際、図表1の海外部門を見ていただければわかりますが、海外部門は「金融資産が775兆円、金融負債が1158兆円」とあります。これは、「海外部門が日本国に対して負っている債務が1137兆円、海外部門が日本国に対して保有している資産が751兆円」、という意味です。

そして、その差額の383兆円こそが、「海外から見た日本に対する純債務」=「日本から見た海外に対する純債権」、言い換えれば「国内で使い切れなかったカネ」(=需給ギャップ)そのものなのです。

裏を返せば、この海外部門の純債務(=日本の対外純資産)については、日本国内で資金需要が足りていない、という意味であり、どんなに少なく見積もっても、その金額分だけ国債を増発する余力がある、という意味でもあります。

もちろん、経済波及効果などがあるため、現実に国債を383兆円発行すれば需給ギャップがきれいに消える、という意味ではありませんが、極端な話、383兆円分の国債を発行しても、国債のデフォルトの第一要件である「国内投資家の資金不足」は発生しない、という意味でもあるのです。

借金の返し方

財政再建≠増税

さて、拙著『数字でみる「強い」日本経済』の主題をもういちど繰り返しておきましょう。

現実には日本政府は財政再建など必要としていないのですが、百歩、いや、一億歩譲って、現在の日本政府が「財政再建」を必要としていると仮定しましょう。

このとき、財政再建の方法は、大きく3つあります。

- ①支出を減らすこと(例:財務官僚の人件費削減)

- ②資産を売却すること(例:140兆円を超える外貨準備の処分)

- ③収入を増やすこと(例:増税)

なぜ、「財政再建」イコール「増税」と、自動的に直結するのでしょうか。

まずは財務省が保有する巨額の外貨準備を何とかする方が先決でしょう。この金額を日銀に移管するだけで、政府債務は一気に100兆円近く圧縮でき、かつ、40兆円を超える売却益が生じます。

具体的には、『日銀の外貨買入オペなら財政再建と物価目標で一石二鳥』でも紹介したとおり、政府が日銀に外貨準備をそのまま時価で移管し、日銀が政府預金口座にその金額を振り込めば終了、というわけです。

また、公共放送を騙るNHKという組織は、国民からむしり取った「受信料」という名目の金銭を蓄えこんでおり、連結集団全体でオンバラ・オフバラ項目を含めて1兆円を超える金融資産と、都心部の超優良不動産物件を含めたさまざまな資産を保有しています。

NHKを解体して財産を国庫返納させるだけでも、「財政再建」にはかなり寄与します。

いずれにせよ、

- ①日本は国の借金が1000兆円を超え、GDPの2倍に達している

- ②したがって、このままだと財政破綻は不可避だ

- ③だからこそ日本は財政再建が必要だ

- ④財政再建のためにはプライマリバランスの黒字化(増税と歳出減)が必要だ

という議論は、日本全体の資金循環の状況を完全に無視しているだけでなく、経済理論的にも完全に誤っており、日本経済を破壊するような本末転倒した理論であることは間違いありません。

個人の「返し方」は大きく3つ

ただ、このような議論を展開すると、ときどき、「年収500万円しかない人が、いちどに1000~2000万円ものおカネを借りて、本当に大丈夫なのか」、主張する方がいらっしゃいます。

こうしたなか、当ウェブサイトに一昨年11月頃に掲載した『数字で読む日本経済』シリーズや、昨年7月に刊行した拙著『数字でみる「強い」日本経済』などでも触れて論点のひとつが、「国債の返し方」です。

これについて考える前に、一般的な「借金」の返し方について、もう少し突っ込んで考えてみましょう。

当たり前の話ですが、個人がおカネを借りた場合、その借金をチャラにする方法は、大きく次の3つあります。

- ①ちゃんと働いて全額を返すこと

- ②手持ちの資産を売却しておカネを捻出して返すこと

- ③踏み倒すこと

住宅ローンを例にとりましょう。

一般に大学を新卒で企業に採用された20代前半の人が定年となる60~65歳ごろまで働くとしたら、その人が働く年数は40年前後でしょう。また、日本の場合、新卒の人は給与が低く、役職に就く前後から上がり始め、50歳を過ぎて役職定年となると再び給与が下がる、という傾向が見られます。

大卒で24歳になる年に某メーカーに就職したAさんは、28歳で結婚して30歳で第一子が誕生し、その子供が小学校に上がる直前の35歳で25年ローンで家を買うとしましょう。そのときのAさんの年収は500万円、年利1.5%の元利均等弁済だったとすれば、Aさんはいくら借りられるでしょうか。

この条件で、ほかのローン(自動車ローンなど)がなかった場合には、Aさんが借りられる上限は約3470万円だそうです。その理由は、多くの銀行では、ローンの年間の返済額が年収の3分の1に収まることが必要とされているからです。

Aさんの(現在の)年収は500万円、その3分の1は167万円です。そして、年利1.5%の元利均等弁済の25年ローンを1000万円借りれば、弁済額(元本+利息)は毎月40,104円、年間約48万円です。

ということは、Aさんが借りられる限度額は「1000万円×167万円÷48万円≒3470万円」、というわけです。あとは、Aさんが少なくとも25年間は仕事を続け、マジメに毎年167万円ずつローンを返し続ければ、25年後にはローンが消え、自宅が自分のものとして残ります。

Aさんに「もしも」のことがあったら…?

ただし、Aさんという個人が限度額いっぱいの3470万円という金額を借りてしまったとして、それを返せるかどうかはまた別問題です。Aさんが病気になり、働けなくなってしまう可能性だってあるわけですし、また、Aさんの勤務先が倒産してしまう可能性もゼロではありません。

(※なお、現実の住宅ローンの場合は、Aさんにまさかの事態が生じたときに備え、団体信用生命保険に加入することなどが求められており、また、オプションで高度障害、ガンなどの診断を受けた際にはローンがゼロになる、などの特約を付けることも可能ですが、ここではこれらについては考えません。)

万が一、Aさんに「もしも」のことがあって、とにかくローンが返せなくなってしまったらどうすれば良いでしょうか。

この場合、Aさんは奥様にも働いてもらってローン返済原資を捻出する、といった行動を取ることもできますが、もうひとつは、自宅を売却してローンを返す、ということもできます。極端な話、自宅がそれなりの値段で売れれば、無事にローンを返すことができるかもしれません。

しかし、「自宅も売れない」、「収入もない」、といった状態になってしまえば、Aさんは結局、「ローンを踏み倒す」しかなくなります。最悪の場合、自宅が銀行にとられ、Aさん一家は路頭に迷うかもしれませんし、うまく自己破産などをすれば、債務は帳消しになるかもしれません。

(※なお、現実に多重債務でお困りの方は、当ウェブサイトなどではなく、債務整理専門サイトなどを検索してください。)

個人がおカネを借りるための条件

こうしたなか、この設例において、「暗黙の前提」がいくつかあることに気付かれた方もいらっしゃるかもしれません。その最たるものは、「個人には寿命がある」、という点です。

先ほどの設例ではAさんがおカネを借りるのは35歳の時点でしたが、一般に年齢が上がれば年収も上がるものの、定年までの年数は短くなります。

このため、たとえば年収などの条件が同じだったとしても、借りる時点が35歳ではなく45歳だったとすれば、その分、借りられる上限も減るかもしれません。35歳だと25年ローンを組むことができた人も、もしかしたら45歳だと15年ローンしか組めないかもしれないからです。

この点、日本人の多くは、「借金を背負ったら、それは死ぬまでに全力で返さなければならない」、などと考えると思います。だからこそ、「無事に全額返しきること」を前提とするならば、定年を迎える前にローンを返し終えようと思う人も多いのかもしれません。

国の場合は…?

国も「3つの返し方」はほぼ同じだが…

ただ、これはあくまでも個人の話です。では、国(中央政府)の場合は、どう考えればよいのでしょうか。

先ほど述べた「3つの方法」は、基本的に、「国の借金」(※)にもそのまま当てはまります(※「国の借金」という用語自体は大間違いなのですが、ここではあえてこの表現を使います)。

- ①税収を増やし、歳出を減らして借金を返していく

- ②手持ちの資産を売却して現金を捻出し返済する

- ③特別立法(預金封鎖など)で踏み倒す

③は終戦直後の日本政府が使った手法であり、論外ですが、ただ、現在の日本は「国の借金」を返すうえで、べつに③の方法による必要などありません。日本政府や準公的団体には資産が山のように存在しているからであり、それらを売るという方法(つまり②の方法)もあるからです。

余談ですが、現在の日本において、財務省やその取り巻きのマスメディア、御用学者らが主張している方法は、明らかに①に偏っています。昨年10月の消費税・地方消費税の増税がその典型例ですが、税負担が重くなれば、その分国内消費も委縮し、却って税収が落ちる、という現象が発生します。

その意味で、財務省こそ、日本経済を悪化させている主犯ではないかと思う次第ですが、この点についてはまた別稿にて、おいおい、じっくりと議論したいと思います。

国に許される「インフレによる債務価値の圧縮」

それよりも、じつは上記①~③に加え、「国の借金」の場合には、国にだけ許される「第4の方法」があります。それは、経済成長を伴ったインフレによる実質債務の圧縮です。ここで、当たり前の話ですが、「インフレ」とは「モノの値段が上がること」です。これは誰でも知っているでしょう。

ただ、多くの人が気付かないのは、「インフレ」とは「物価の上昇」であるとともに、「貨幣価値の下落」でもある、という点です。そして、国債などは名目値で発行されており、たとえば現時点で100億円の10年債を発行すれば、10年後には100億円を返せば良いのです(金利の議論は無視します)。

ここで、年間のインフレ率が2%だったとしましょう。このとき、2%インフレ率が35年続けば、物価はちょうど、ほぼ2倍になります。実質的な経済成長が0%だったとしても、GDPは2倍になっているはずです。

つまり、国が35年債を発行し、2%インフレを達成し続ければ、この国債を返さなければならない時期が到来したら、現時点と比べてわずか半分の負担で国債を返すことができてしまう、というわけです。

ここで、複利と元本が2倍になる年数の対応を見ておくと、次のとおりです。

複利と元本が2倍になるまでの年数の対応

- 1%→69.66年

- 2%→35.00年

- 3%→23.45年

- 5%→14.21年

- 7%→10.24年

- 10%→7.27年

- 15%→4.96年

- 20%→3.80年

(【出所】著者作成)

現実には、インフレ率が2%前後のときには雇用が最大化されることが経験的にわかっていますし、2%インフレ率を達成していれば、だいたい経済成長率もプラスで推移することが多いため、国にとっての実質的な債務負担はこれよりもさらに低くなります。

国は国債を返しきる必要はない

そして、公的債務を論じるうえで、もうひとつの極めて重要な前提は、「国には寿命がないこと」です。したがって、個人の住宅ローンと異なり、国は国債を完全に返しきる必要もありませんし、極端な話、100年債や千年債、いや、永久債(perp)だって発行しても構いません。

よく「国家百年の大計」などといわれますが、たとえば国債の賢い発行の仕方・使い方としては、、「教育国債」などを発行して子供の教育に充てる資金を市場から調達する、というものがあるでしょう。

教育国債で調達した原資を教育行政に使えば、国民のレベルも上昇するはずですし、教育国債で教育を受けた世代が育ち、働き始めれば、税収が増えます。したがって、極端な話、「50年債」を発行すれば、受益者と負担者が一致する、という考え方も成り立つでしょう。

要するに、引き受けてくれる投資家がいれば良いだけの話ですし、現在の日本には、現実に「引き受けてくれる投資家」が山のようにいます。そして、国債を返すタイミングで、税収が思ったほど上がっていなかったとしても、その時点で国債の借換(ロールオーバー)をすれば良いのです。

個人が住宅ローンを借りっぱなしにして返さないというのには非常に大きな問題がありますが、国・政府の場合はそもそも寿命がありませんので、投資家の資金が続く限りは半永久的に借り換えオペレーションを続けて構いません。

クラウディングアウトを防ぐ必要はある

ただし、当ウェブサイトで展開している議論は、いずれも、「現在の」日本の姿を前提にしたものです。

当ウェブサイトでは「現在の」日本では300~500兆円程度は国債を増発しても問題ないと考えているのですが、それはあくまでも「現在の」日本に当てはまる話であって、古今東西、すべての国に当てはまるものではないのです。

逆に言えば、現在の日本は国内に資金供給が多すぎ、資金需要が少なすぎる、という状況にありますので、時限的に「無税国家」を試すのは良い話です。ただ、それと同時に、巨額の国債を発行し、政府支出が続けば、次第にこの資金需要不足が解消されていくことを忘れてはなりません。

そうなると、資金供給に比べて資金需要が多くなってくるわけであり、もしも日銀が金融緩和をやめてしまおうものなら、金利がどんどんと上昇をし始めます。

そして、民間と政府が市場の資金を取り合う状況となると、企業としてはおカネを借りたくても借りられない、という状況が生じてしまうかもしれません。いわば、政府がおカネを使い過ぎてしまい、企業におカネが回らない、という現象です(経済学ではこれを「クラウディング・アウト」と呼びます)。

現在の日本はこの「クラウディング・アウトが生じていない」、という状況にあるのであり、これが未来永劫生じないというものではありません。

したがって、「税金を集めずに国債を発行して財政を賄う」ということが常態化してきた際に、いざ、クラウディング・アウトが発生してしまうと、民間企業などが却って非常に困った状況に置かれるのです。したがって、「国債発行による無税国家」構想に関しては、考え方としては極端であり、「行き過ぎ」でしょう。

※ ※ ※ ※ ※ ※ ※

いずれにせよ、現在の日本が真にデフレから脱却するためには、適切な財政出動が必要です。そして、現在の日本にはそれをやるだけの資金が余っています。

武漢コロナ禍は日本にとって不幸なことには間違いありませんが、これを奇貨として消費税法凍結などに踏み切れるのであれば、まさに「災い転じて福となす」、として後世に語り継がれるのかもしれません。

本文は以上です。

金融評論家。フォロー自由。雑誌等の執筆依頼も受けています。 X(旧ツイッター) にて日々情報を発信中。 Amazon アソシエイトとして適格販売により収入を得ています。 著書①数字でみる「強い」日本経済 著書②韓国がなくても日本経済は問題ない日韓関係が特殊なのではなく、韓国が特殊なのだ―――。

— 新宿会計士 (@shinjukuacc) September 22, 2024

そんな日韓関係論を巡って、素晴らしい書籍が出てきた。鈴置高史氏著『韓国消滅』(https://t.co/PKOiMb9a7T)。

日韓関係問題に関心がある人だけでなく、日本人全てに読んでほしい良著。

読者コメント欄はこのあとに続きます(コメントに当たって著名人等を呼び捨てにするなどのものは禁止します)。当ウェブサイトは読者コメントも読みごたえがありますので、ぜひ、ご一読ください。なお、現在、「ランキング」に参加しています。「知的好奇心を刺激される記事だ」と思った方はランキングバナーをクリックしてください。

読者コメント一覧

※【重要】ご注意:他サイトの文章の転載は可能な限りお控えください。

やむを得ず他サイトの文章を引用する場合、引用率(引用する文字数の元サイトの文字数に対する比率)は10%以下にしてください。著作権侵害コメントにつきましては、発見次第、削除します。

※現在、ロシア語、中国語、韓国語などによる、ウィルスサイト・ポルノサイトなどへの誘導目的のスパムコメントが激増しており、その関係で、通常の読者コメントも誤って「スパム」に判定される事例が増えています。そのようなコメントは後刻、極力手作業で修正しています。コメントを入力後、反映されない場合でも、少し待ち頂けると幸いです。

※【重要】ご注意:人格攻撃等に関するコメントは禁止です。

当ウェブサイトのポリシーのページなどに再三示していますが、基本的に第三者の人格等を攻撃するようなコメントについては書き込まないでください。今後は警告なしに削除します。また、著名人などを呼び捨てにするなどのコメントも控えてください。なお、コメントにつきましては、これらの注意点を踏まえたうえで、ご自由になさってください。また、コメントにあたって、メールアドレス、URLの入力は必要ありません(メールアドレスは開示されません)。ブログ、ツイッターアカウントなどをお持ちの方は、該当するURLを記載するなど、宣伝にもご活用ください。なお、原則として頂いたコメントには個別に返信いたしませんが、必ず目を通しておりますし、本文で取り上げることもございます。是非、お気軽なコメントを賜りますと幸いです。

在野のエンジニア へ返信する コメントをキャンセル

【おしらせ】人生で10冊目の出版をしました

| 自称元徴用工問題、自称元慰安婦問題、火器管制レーダー照射、天皇陛下侮辱、旭日旗侮辱…。韓国によるわが国に対する不法行為は留まるところを知りませんが、こうしたなか、「韓国の不法行為に基づく責任を、法的・経済的・政治的に追及する手段」を真面目に考察してみました。類書のない議論をお楽しみください。 |

【おしらせ】人生で9冊目の出版をしました

| 日本経済の姿について、客観的な数字で読んでみました。結論からいえば、日本は財政危機の状況にはありません。むしろ日本が必要としているのは大幅な減税と財政出動、そして国債の大幅な増発です。日本経済復活を考えるうえでの議論のたたき台として、ぜひとも本書をご活用賜りますと幸いです。 |

提言ありがとうございます。

逆に増税は重罪である論も張っていきたいですね。

震災復興税と同じ規模の増税したら、復興できなくなるとか、

商工リサーチとか、地方の調査会社でレポートしてないかな? 昔の震災のときに出したやつとかで

財務省解体、とっかかる前にツブされてる様では期待薄デアリマス

民間銀行は保有する日銀当座預金で国債を購入します。日銀当座預金には付利がありませんから、利息が付く国債を買うのは当然の行動です。

国債価格が暴落しそうになれば、日銀は買いオペを行い、金利が暴騰することを防ぎます。このような金利調整を行っています。

また、民間銀行による民間への資金供給、すなわち貸出しは、貸出債権と預金負債を両建てで増加させます。保有している預金を流用して貸出を行っているわけではないため、銀行の保有資産によって貸出上限額が制約されることはありません。

つまり「民間と政府が市場の資金を取り合う状況」は発生し得ないのです。

更新ありがとうございます。

「財政再建」にはイコール「増税ありき」と騙られます。

預金取扱機関の負債勘定に計上されている預金量は1623兆円もある!国債発行残高を遥かに上回っていますね。この辺の事を一切発表しない。

消費税廃止、財務省解体。この二つは必ずやって貰わねばなりません。国民の敵です。

確定申告のついでに1年間の投資収支も計算してみたのですが,確かに今年は例年より増加率が高いです。でも,次の1年はどうかな。コロナの収束とともに金利が上昇の兆しを見せたら,さっさと店じまいでしょう。資産防衛策も何通りか考えてはいますが,筋書き通りにいくかどうか。

別件ですが,銀行のコンビニ手数料優遇条件改悪など,サービス改悪が続いていますが,先送りされた不良債権問題は1年後にどうなっているでしょう。いろいろなところに,不安材料があります。内部留保をかなりはきだしてしまった企業も多いように見えます。アメリカも増税に舵を切りましたから,日本もそろそろでしょうか。

給付金で預金を増やすぐらいなら、財政出動で公共事業やりたいよねえ。

財務省とその手下の御用学者、御用マスコミはそもそも基礎的財政収支の黒字化を達成してどうするつもりなんでしょう。年間1兆円ずつ1000年掛けて借金を返済するつもりなんでしょうか。

国債は借り換えれば良いだけですのに。

増税も歳出削減も景気を悪化させさらに税収を落ち込ませるだけだとわからないのでしょうか。

景気刺激策には減税か国債発行しかないと書いた記事をサイトに貼っておきます。喫緊の課題はこれです。

大変勉強になりました。人生の生き方に関する訓示のようにも思えました。

「現在の日本は…資金需要が少なすぎる」

泡沫経営者たる当方には思わずファニーなはにわ顔を取り繕ってしまいそう。「衝かれて痛い」ポイントでした。資金需要が少ないって、つまるところ社長が逃げ腰だから。融資先がなくって金融機関さんたちは商売あがったり。さぞお嘆きか拝察しますが、産業人が年老いてチャレンジ精神を喪失していることが国力衰退(なのか?)の原因です。いろいろいい芽もあるかも知れません。どんどん伸ばしてあげたいものです。

新宿会計士様、分析と解説ありがとうございます。

なお図表1のPDF版のほうはリンクが切れているようです。