株式時価総額のドル換算額で東証が「アジア首位」奪還

GDP1000兆円時代は意外と遠くない…かも?

東証の時価総額(のドル換算額)が上海を抜いて再びアジア最大となった、とする話題が出てきました。マーケットの話題に敏感な人にとってはすでに周知の事実かもしれませんが、それでも日本経済の力強い復活という文脈からは、じつに象徴的な出来事と言わざるを得ません。ちなみに15日時点の東証の時価総額は900兆円を超え、これは過去最大なのだそうです。

目次

東証の時価総額が3年半ぶりにアジア首位

マーケット感覚からすればやや古い情報で恐縮ですが、ブルームバーグに16日付でこんな記事が掲載されていました。

東証の時価総額が3年半ぶりアジア首位、バフェット指数には割高感も

―――2024年1月16日 13:47 JST

これによると東京証券取引所に上場する株式の時価総額が上海株式市場を抜き、約3年半ぶりにアジア首位に返り咲いたのだそうです。東証がアジア首位となるのは2020年7月以来のことだそうです(ただし、厳密には2021年3月にも1日だけ、首位に立ったことがあるそうです)。

著作権の問題もあるため、ブルームバーグの記事のグラフについては転載しませんが、これについて確認すると、意外と東証は「頑張っている」ことがわかります。米ドル建てで見たら、2019年以降、東証は時価総額で上海、香港などと団子状態になっているからです。

そして、グラフから読み取ると、現時点において香港は時価総額で4兆ドルを少し割り込み、東証は上海とほぼ互角の6兆ドルあまりとなっています。

東証データで調べてみたら…時価総額は過去最高水準に!

これに関し、東証のウェブサイトで調べてみると、日次のデータは見当たらないにせよ、月次のデータであれば、時価総額を収録したファイルが見つかりました。日本取引所グループ(JPX)のウェブサイトの『市場別時価総額』というページに収録されているエクセルファイルがそれです。

データは1949年5月以降のものがあり、1961年10月以降は一部・二部、99年12月以降はマザーズが加わるなど、徐々に市場が増えていくのですが(22年4月以降はプライム、スタンダード、グロース、プロの4市場区分)、その合計をグラフ化したものが図表1です。

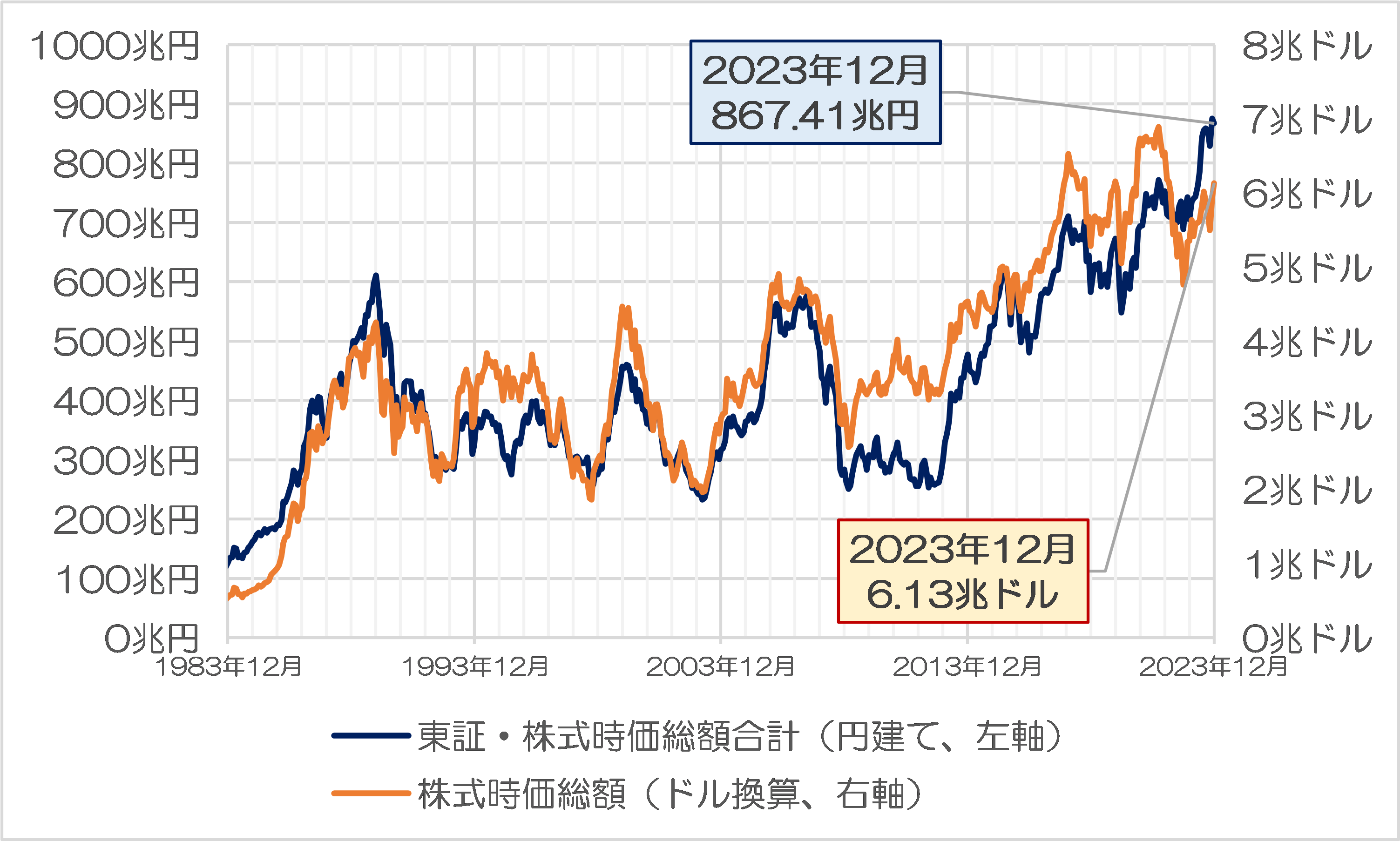

図表1 東証時価総額(円建て)

(【出所】JPX『市場別時価総額』月次データをもとに作成)

これによると、株式時価総額ベースで見ると、1989年12月にいったん611.15兆円のピークを付け、この「600兆円の大台」についてはしばらく破られていなかったのですが、第二次安倍政権以降の株高の影響か、2015年5月に620.34兆円と、約25年半ぶりに600兆円の大台を突破。

その後も時価総額は上下しながらも2017年12月に史上初めての700兆円台を突破し、コロナ禍での多少の調整を経て、2023年6月には一気に800兆円台を突破。2023年11月には史上最高となる875.02兆円兆円を付け、同年12月は867.41兆円となっています。

ちなみにリーマン・ショック時(2008年9月以降)から民主党政権末期の2012年11月頃までは、時価総額は300兆円前後と低迷していましたが、安倍政権誕生以降、時価総額がグングンと上昇しているというのも興味深いところです。

ドル換算しても、意外と目減りしない時価総額

ただし、上記の議論はあくまでも円建ての時価総額という話であり、ブルームバーグが報じた時価総額のドル換算額の話ではありません。そこで、国際決済銀行(BIS)の為替データを使い、図表1に示した時価総額をドル換算したものを右軸においてグラフ化したものが、次の図表2です。

図表2 株式時価総額(円建てとドル換算額)

(【出所】JPX『市場別時価総額』月次データおよび The Bank for International Settlements, “Download BIS statistics in a single file”, US dollar exchange rates (daily, vertical time axis) データをもとに作成)

これによると、ドル換算ベースで時価総額が過去最大だったのは2021年10月の6.69兆ドル(=762.00兆円÷113.89円/ドル)ですが、2023年12月時点では6.13兆ドル(=867.41兆円÷141.48円/ドル)です。

つまり、ドル換算額で見ると8%ほど時価総額が下落した格好ですが、この期間で為替レートが25%ほど円安になったにもかかわらず、この下落で済んでいる理由は、円建てで時価総額が14%ほど上昇したためであると考えて良いでしょう。

現在の時価総額は過去最大

そして、先ほどのブルームバーグの記事によれば、1月15日終値時点で東証のプライム、スタンダード、グロース市場の時価総額は約923兆円と、すでに900兆円の大台を突破しているのだそうです。

これをドル換算すれば約6.33兆ドルで、これに対し上海株式市場の時価総額は同日終値ベースで6.26兆ドルだったのだそうです。

ただし、この923兆円という時価総額は過去最高ではあるものの、「バフェット指数」(時価総額÷GDP)は155%に上昇しており、ブルームバーグは「バブル期に付けたピークの約140%を優に超え」ていて、「割高感が浮上している」、などとしています。

この点、たしかにここ数年、株価の上昇は急激ではあり、近いうちにそれなりの下落(株安)の調整局面入りする可能性はあります。

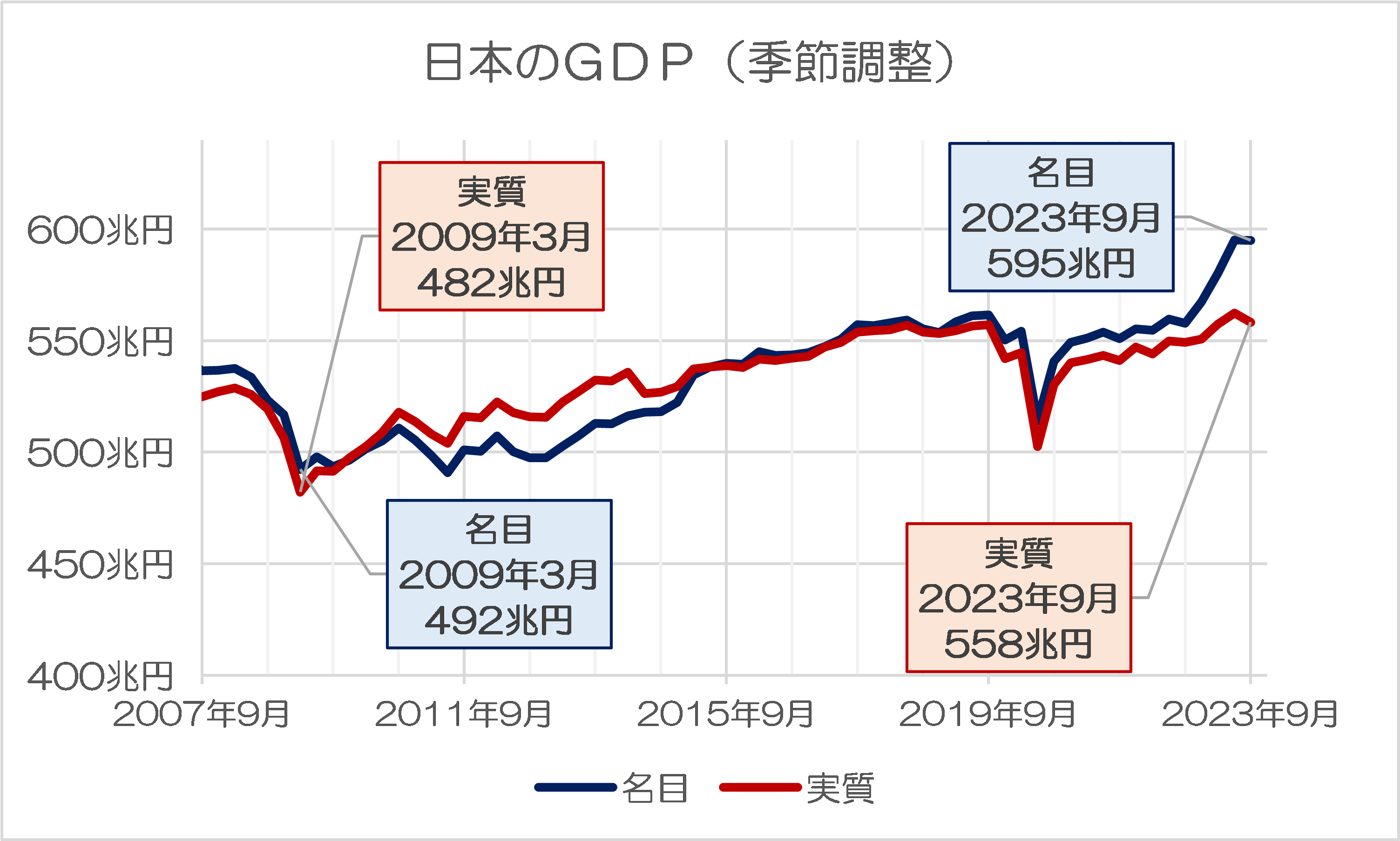

しかし、それと同時に日本のGDP自体がこれから近いうちに600兆円を超えるであろうことはほぼ確実でもありますし、すでに円安が日本経済の各方面に好影響を与えているため、個人的にはこれからの数年で多少の調整は入るにせよ、時価総額が1000兆円の大台を突破する可能性を期待しても良いと思います。

アベノミクスが日本経済復活のきっかけを作ったことは間違いない

個人的にこの「失われた30年」は大蔵省(現・財務省)による総量規制や消費税制導入、黒田東彦・前日銀総裁登場以前の日銀の金融引締めなどの責任が極めて重いと考えている次第ではあります。

しかし、民主党政権時代に決定された消費税等の引き上げを2回もやっておきながらも、「失われた30年」から日本全体がようやく脱却しつつあるなかで、そのきっかけを作ったのがアベノミクスだったという点については、今回の時価総額以外にも、客観的なデータによる証拠が数多く存在しています。

GDP統計(図表3)もそうですし、有効求人倍率(図表4)もそうです。

図表3 日本のGDP(季節調整)

(【出所】内閣府『国民経済計算(GDP統計)』データをもとに作成)

図表4 有効求人倍率

(【出所】政府統計の総合窓口『一般職業紹介状況(職業安定業務統計)』データをもとに作成)

日本にはまだまだ「家計資産」という潜在力が!

これに加えて日本経済が力強く復活するための潜在力は、まだまだ眠っています。

そのひとつが、家計資産でしょう。

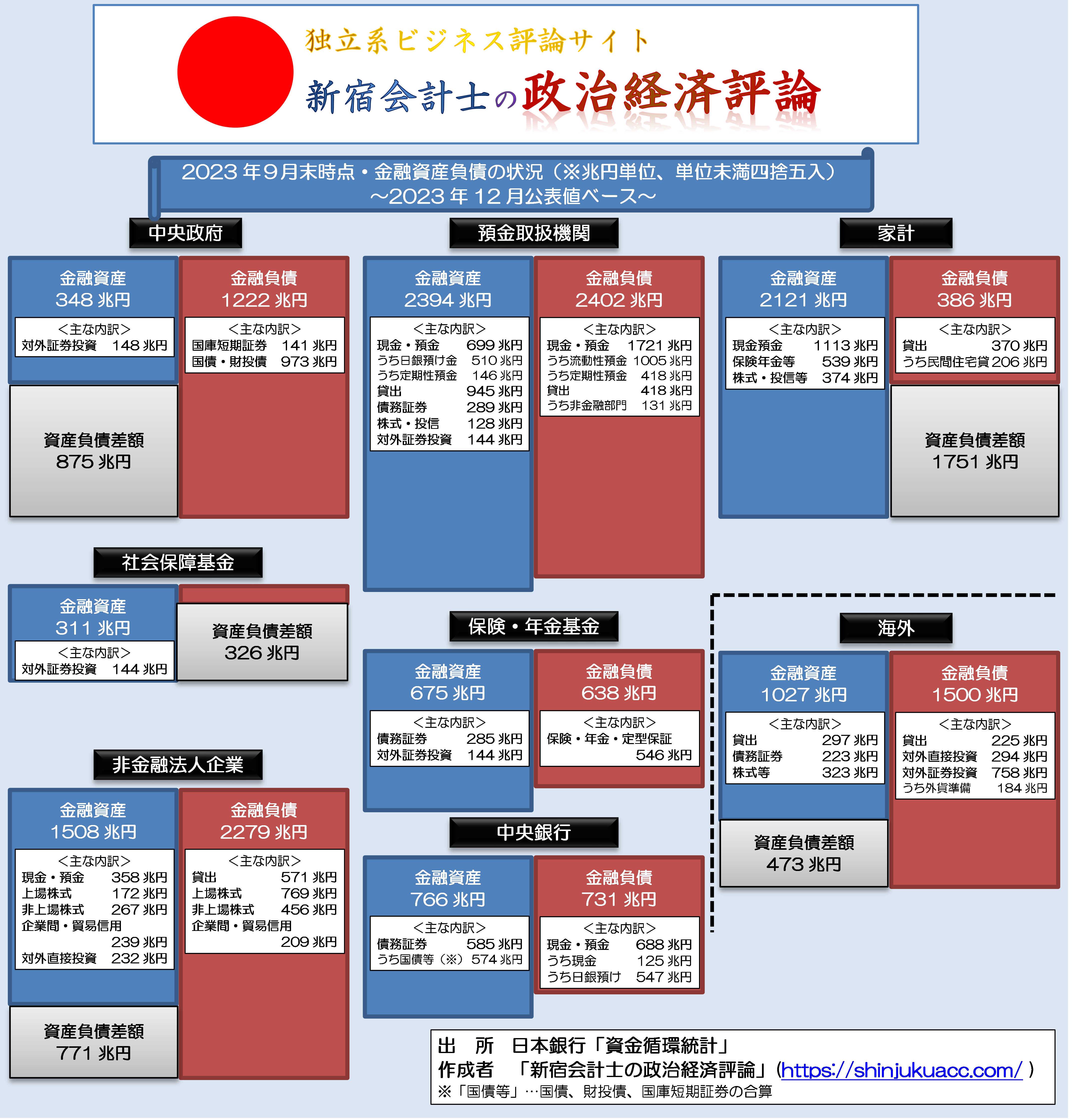

すなわち日本の家計は金融資産を2000兆円以上保有しているにも関わらず、その資産の大半に相当する1000兆円超の資金が現金・預金に振り向けられている(図表5)、という事実についても忘れてはなりません。

図表5 日本の資金循環構造(2023年9月末時点)

(【出所】日銀『物価、資金循環、短観、国際収支、BIS関連統計データの一括ダウンロード』サイトのデータをもとに作成。以下同じ)

もしもこの1000兆円のうちの、わずか1割でも株式市場に資金が入ってくれば、その分、株価の押し上げにつながるであろうことは想像に難くありません。そして、株式市場にはリスクマネーの供給機能がありますが、その株式市場が活況を呈するということは、日本経済自体が活況を呈する、ということでもあるのです。

この点、当ウェブサイトは投資指南を目的としたサイトではありませんし、著者自身は金融商品取引法に基づく認可を受けている業者でもありませんので、これから株価が上昇するであろう具体的な業種・銘柄についての予想を示すことはしません。

しかし、世の中全体がインフレ傾向を示し、物価上昇圧力が高まってくれば、早晩、私たち一般人も、株式での資産運用に向き合わざるを得なくなります。インフレとは「物価上昇」であると同時に「現金の価値が下がること」を意味するからです。

そして、現実の経済成長率や産業構造などから見る限りにおいては、日本政府が今後の経済政策を誤らなければ、当ウェブサイトで長らく主張してきた、「日本のGDPが1000兆円を超える日」も、意外と10年前後のうちに到来するのかもしれない、などと思う次第です。

本文は以上です。

日韓関係が特殊なのではなく、韓国が特殊なのだ―――。

— 新宿会計士 (@shinjukuacc) September 22, 2024

そんな日韓関係論を巡って、素晴らしい書籍が出てきた。鈴置高史氏著『韓国消滅』(https://t.co/PKOiMb9a7T)。

日韓関係問題に関心がある人だけでなく、日本人全てに読んでほしい良著。

読者コメント欄はこのあとに続きます。当ウェブサイトは読者コメントも読みごたえがありますので、ぜひ、ご一読ください。なお、現在、「ランキング」に参加しています。「知的好奇心を刺激される記事だ」と思った方はランキングバナーをクリックしてください。

読者コメント一覧

※【重要】ご注意:他サイトの文章の転載は可能な限りお控えください。

やむを得ず他サイトの文章を引用する場合、引用率(引用する文字数の元サイトの文字数に対する比率)は10%以下にしてください。著作権侵害コメントにつきましては、発見次第、削除します。

※現在、ロシア語、中国語、韓国語などによる、ウィルスサイト・ポルノサイトなどへの誘導目的のスパムコメントが激増しており、その関係で、通常の読者コメントも誤って「スパム」に判定される事例が増えています。そのようなコメントは後刻、極力手作業で修正しています。コメントを入力後、反映されない場合でも、少し待ち頂けると幸いです。

※【重要】ご注意:人格攻撃等に関するコメントは禁止です。

当ウェブサイトのポリシーのページなどに再三示していますが、基本的に第三者の人格等を攻撃するようなコメントについては書き込まないでください。今後は警告なしに削除します。なお、コメントにつきましては、これらの注意点を踏まえたうえで、ご自由になさってください。また、コメントにあたって、メールアドレス、URLの入力は必要ありません(メールアドレスは開示されません)。ブログ、ツイッターアカウントなどをお持ちの方は、該当するURLを記載するなど、宣伝にもご活用ください。なお、原則として頂いたコメントには個別に返信いたしませんが、必ず目を通しておりますし、本文で取り上げることもございます。是非、お気軽なコメントを賜りますと幸いです。

コメントを残す

【おしらせ】人生で10冊目の出版をしました

| 自称元徴用工問題、自称元慰安婦問題、火器管制レーダー照射、天皇陛下侮辱、旭日旗侮辱…。韓国によるわが国に対する不法行為は留まるところを知りませんが、こうしたなか、「韓国の不法行為に基づく責任を、法的・経済的・政治的に追及する手段」を真面目に考察してみました。類書のない議論をお楽しみください。 |

【おしらせ】人生で9冊目の出版をしました

| 日本経済の姿について、客観的な数字で読んでみました。結論からいえば、日本は財政危機の状況にはありません。むしろ日本が必要としているのは大幅な減税と財政出動、そして国債の大幅な増発です。日本経済復活を考えるうえでの議論のたたき台として、ぜひとも本書をご活用賜りますと幸いです。 |

>「バフェット指数」(時価総額÷GDP)は155%に上昇しており、ブルームバーグは「バブル期に付けたピークの約140%を優に超え」ていて、「割高感が浮上している」、などとしています。

株式市場の割高、割安を判断するときは市場全体のPER(株価が利益の何倍か)を使います。

東証は現在15倍程度。この水準は決して高くない。ちなみにバブル時のPERは60倍を超えていた。

そうですね。

当時は、「バイオ関連だ! ウォーターフロントだ!」・・と、それなりに時代のテーマに沿った銘柄が買われてるうちはまだよかったんですけどね。

そのうちに、株式新聞の紙面が「○○株はPER30倍で割安!」的に、PERとPBRにに占拠され、市場が「マネーゲーム」そのものだった覚えがあります。

*「ファミコンで株が買える!」って紙面広告が懐かしいですね。

株式アナリストなる人物達が、ネタが無くなると、「PERの低い株を狙え!」で、一本記事が書けますから、PERは有難い指標です。

これなら、コンピュータに探させれば、直ぐに出て来る。

若しかして、株式アナリスト、その記事の前にそれを仕込んでいたりする?これは、法に触れないかな?

「バフェット指数」(時価総額÷GDP)

外国人投資家のカネが自由に入ってくる株式市場で国内総生産(GDP)との比率に意味があるのだろうか。

外国人の買い傾向を見るのには、適した指標では?

バブル以来、バブル後最高値、バブル崩壊から〜、といった枕詞が過去のものとなりましたね。

記念すべき慶事ですよ。

記憶も定かでないような出来事と比較され続ける身にもなれと言いたい。日本のアップデートは順調に進んでいます。

円安にも関わらず、株価総額が最高とは凄いとは思います。

しかしこれの内実は、どういうことなのか?

日経平均株価には、Wikipediaの中の以下の記述もあります。

https://ja.wikipedia.org/wiki/日経平均株価

「数社の値嵩株が大きな影響力を持つなど、歪な計算方法で算出されているため、指標として大きな構造的欠陥を抱えており、海外を始めとする機関投資家には重視されていない。」

そして、

構成比率の高い銘柄上位10位

東京エレクトロン

ファーストリテイリング

ソフトバンクグループ

ダイキン工業

ファナック

アドバンテスト

リクルートホールディングス

KDDI

信越化学工業

テルモ

これらの企業は、売上利益は海外依存が大きい、つまり、日本市場が成熟飽和状態なので、海外で稼いでいる、というのが実態なのではないか?

つまり、これらの企業の経済活動は、日本のGDPには貢献していないが、海外で稼いだ金で企業業績がいいので、株価は上がる、そして、買うのは、海外投資家、という構造ではないのか?

実際、株式投資をしない一般庶民には、株高は関係ない。

まあそれで、内需拡大が出来ない政府は、庶民に、株式投資をして稼いで収入を上げなさい、と言っているのです、ね。

然し乍ら、それよりも、内需の拡大で株価が上がる経済状況にするのが、政府の経済政策であるべきではないのかな?

バブルのころの世界の時価総額に対して日本は50%程度と記憶しています.しかし今では5, 6%前後ですね.参考:https://myindex.jp/global_per.php

逆に今のアメリカの市場時価総額とGDPの比率から言うとGDPをはるかに超えて大きい,現在50%程度ですので日本と同じで単なる長期バブルなんじゃないかと疑うこともぼちぼちあります.だからS&P500だけには投資しづらいですね.

私もポートフォリオの10%程度は日本株に入れてますので今後も伸びてくれないと困りますね(笑)

管理人様に質問します。

図表5 日本の資金循環構造(2023年9月末時点)

海外の金融資産と金融負債は反対ではないでしょうか?

外貨準備は金融負債に入るものなんでしょうか?

私の認識が間違っていたらごめんなさい。

よろしくお願いします。

図表5については、それぞれ【中央政府からみて】【中央銀行からみて】との観点で作成されています。

お尋ねの「海外」についても同様に【海外からみて】のものですね。

日本にとっての債権は海外にとっての負債だってことなんですよね。

>お尋ねの「海外」についても同様に【海外からみて】のものですね。

納得しました。

回答していただき、ありがとうございます。

海外部門のバランスシートはこれで合っています。

「海外部門の負債」は「日本国全体から海外に対する債権」、「海外部門の資産」は「海外から日本国全体に対する債権」を意味します。

何卒よろしくお願い申し上げます。

>「海外部門の負債」は「日本国全体から海外に対する債権」、「海外部門の資産」は「海外から日本国全体に対する債権」を意味します。

納得しました。

回答していただき、ありがとうございます。

カズ 様、新宿会計士様

又わからないことがありましたら質問させていただきます。

答えてくれると嬉しいです。

よろしくお願いします。

東証の時価総額が世界一だった時代があった。

訪日したアメリカ人の同僚に会議の時間が余って「どっか行きたいとこあるか」と聞いたら東証という答え。理由は時価総額世界一の市場をみてみたい。

確か1990年代前半だった。見学者用のフロアーがあるのだが、当時はまだ「場立ち」を見ることができた。他の外人見学者が驚いていた。

Wikiで調べると1999年までやっていたそうだ。

ただこれをもって日本が遅れているとはいえない。たしかシカゴマーカンタイルは最近までやっていた(まだやってる?)知ってる人いたらよろしく。

経済成長は良いのですが、マネーゲームが過熱、加速して、最後はポシャッてトンズラに成功した者が大金を手にし、し損ねた者は借金まみれ、で、傾いた金融機関の救済で公金投入、みたいな結果になりそう。