最新版資金循環:急上昇する「海外向け金融資産残高」

相変わらず、日本国内では資金が有り余っています。日銀が本日公表した資金循環統計の速報値によると、家計金融資産の金額は引き続き2000兆円を超えており、海外部門に対する金融資産の額も1400兆円近くに達しています。「国の借金」(?)の額は1200兆円少々ですが、むしろもっと国債を増発し、国内で資金需要を喚起すべきという状況は、まったく変わっていないようです。

よく誤解する人がいるのですが、「国家財政の財源はすべて税金でなければならない」とするルールは、経済学的には「必然」ではありません。適正な税額、政府債務の規模は、一国の資金循環バランスで決定されてくるからです。

金融商品の世界では、「誰かにとっての資産は、ほかの誰かにとっての負債」です。

一国における主要な経済主体は家計、政府、企業であるとされますが、これらすべての経済主体が同時に黒字になるということは、基本的には考え辛いことですし、また、すべての経済主体が黒字になってしまうと国内で余っているカネを外国に輸出せざるを得ないのです。

こうした状況が大変によくわかる資料が出てきました。日本銀行が本日公表した、2022年9月末時点における資金循環統計(※速報値)です。

相変わらず、日本国内には資金が有り余っています。

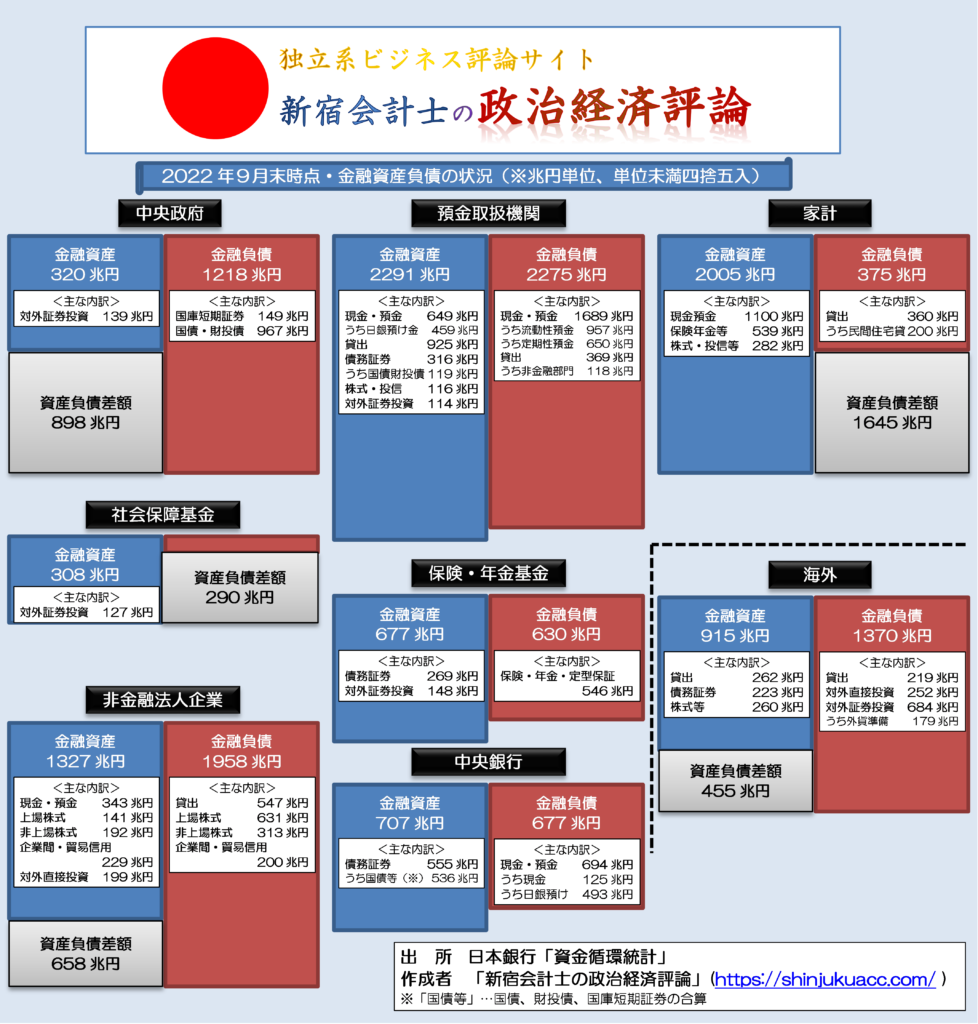

まずは、主要な経済主体ごとに見た金融資産・負債の状況を確認しておきましょう(図表1)。

図表1 日本全体の資金循環バランス(2022年9月末時点・ストック、速報値)【※クリックで拡大】

(【出所】日銀『データの一括ダウンロード』のページより『資金循環統計』データを入手して加工)

経済主体としては、国内には家計、企業、政府があり、金融仲介機能(預金取扱機関、保険・年金基金、中央銀行)がそれらの経済主体間の金融仲介を担い、国内で消化しきれなかった資金については海外に貸し出される、といった構図が見えてきます。

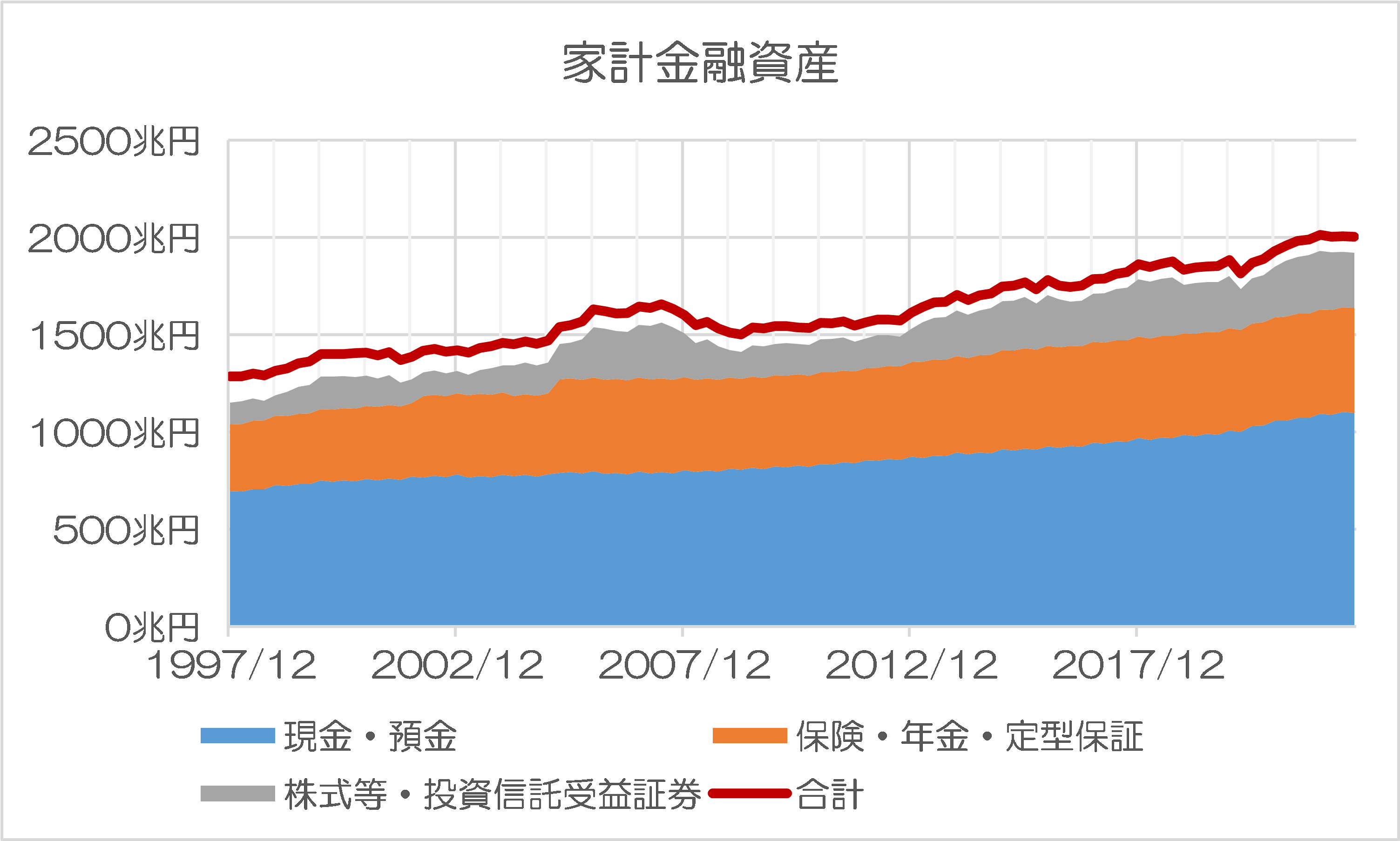

まず、家計部門は現金・預金の残高が1100兆円に達しており、前年9月末時点の1072兆円からさらに30兆円近く増えた計算ですし、保険会社等への積立金(項目名でいう「保険・年金・定型保証」の額)も高止まりしています(図表2)。

図表2 家計金融資産の推移

(【出所】日銀『データの一括ダウンロード』のページより『資金循環統計』データを入手して加工)

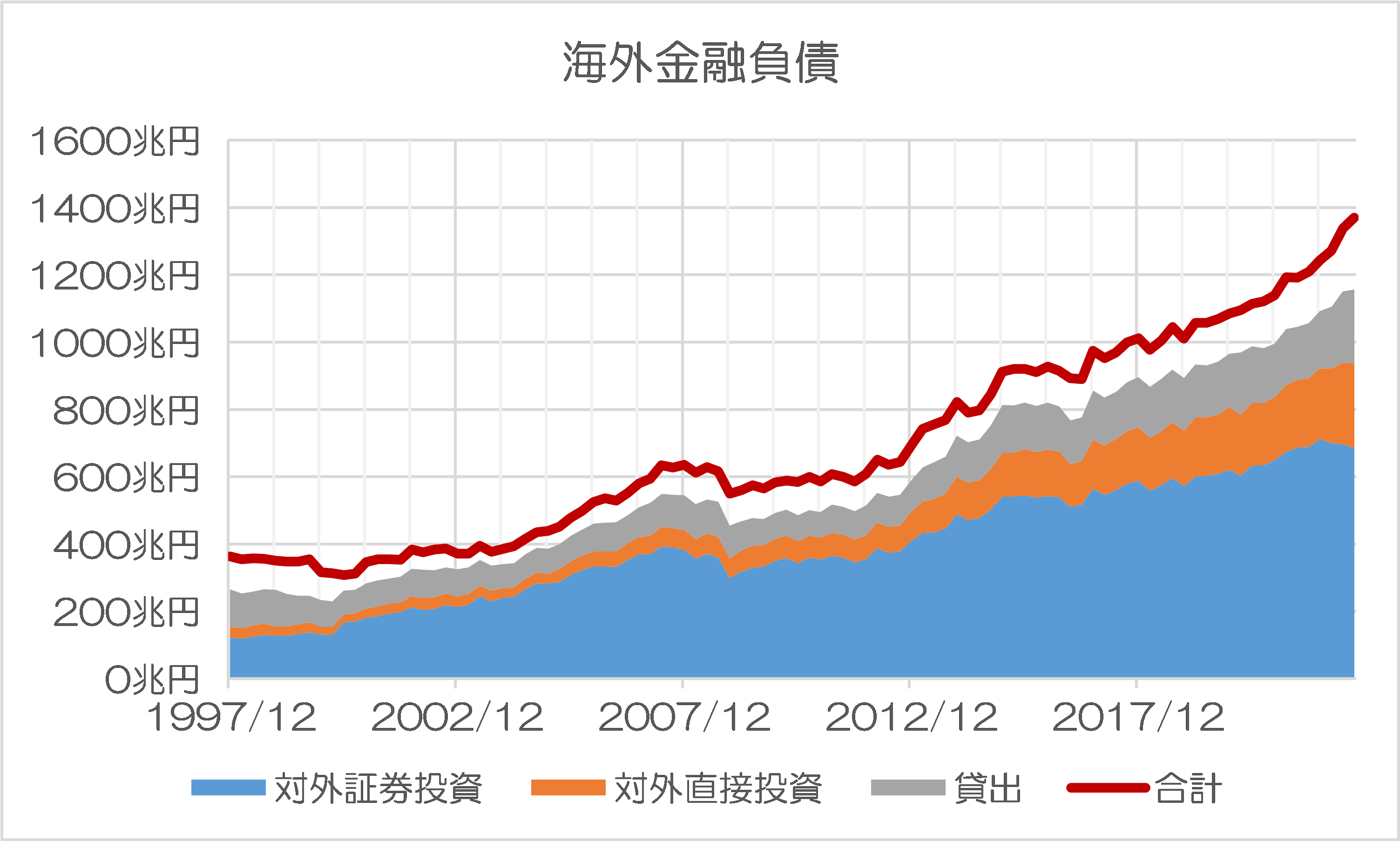

次に、日本国内で使いきれなかった資金の行き先である海外部門(海外金融負債勘定)に関していえば、「対外証券投資」の額については少し減っていますが、これは米国などの海外金利の上昇や為替介入による外貨準備減少の影響と考えられます。

しかし、円安の影響のあるのでしょうか、対外直接投資や邦銀の海外融資の額については順調に増加しており、結果的には海外金融負債(つまり日本から見たら「対外金融資産」)の金額は1370兆円と、過去最大に積み上がっています(図表3)。

図表3 海外金融負債の状況

(【出所】日銀『データの一括ダウンロード』のページより『資金循環統計』データを入手して加工)

もちろん、海外が日本国内に投資している金額もあるのですが、これを差し引いた対外純資産は455兆円であり、これも過去最高です。

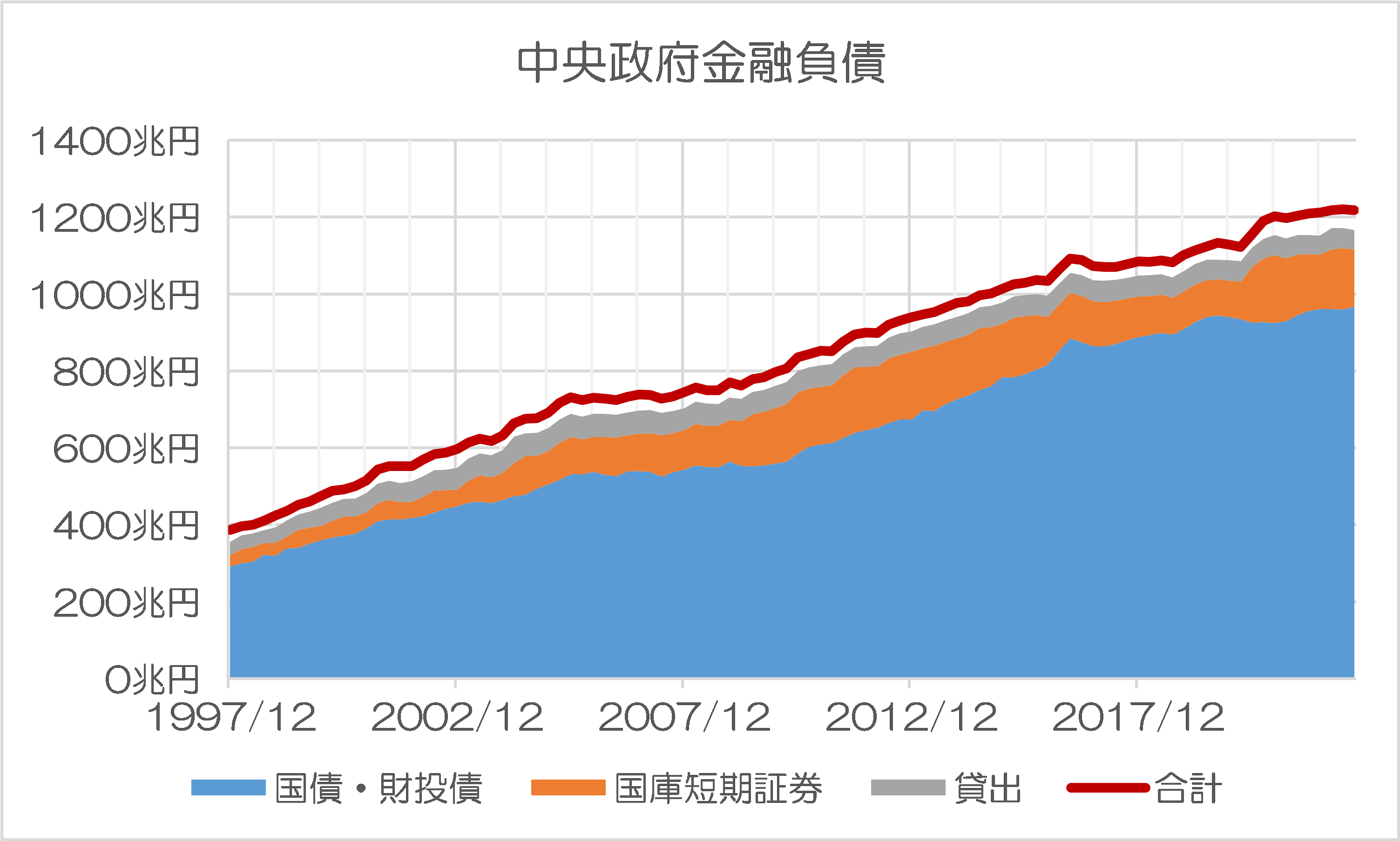

なお、いちおう財務省がいう「国の借金」とやらについても掲載しておくと、たしかに中央政府の金融負債の残高は増え続けていますが、国債発行残高自体はここ2年ほど横ばいで推移しており、実質的に1200兆円前後で安定しています(図表4)。

図表4 中央政府金融負債の状況

(【出所】日銀『データの一括ダウンロード』のページより『資金循環統計』データを入手して加工)

いずれにせよ、日本国内で資金が有り余っている状況を改善するためには、まずは国債の増発から始めるべきではないでしょうか。増発した国債の使途は消費税法の廃止に充てても良いかもしれませんし、法人税、所得税などの減税に充てても良いかもしれません。

「増税」議論が誤っているだけでなく、むしろ現在の日本が必要としている処方箋は「減税」です。

そのことを、我々日本国民はゆめゆめ忘れないようにしなければならないのです。

本文は以上です。

日韓関係が特殊なのではなく、韓国が特殊なのだ―――。

— 新宿会計士 (@shinjukuacc) September 22, 2024

そんな日韓関係論を巡って、素晴らしい書籍が出てきた。鈴置高史氏著『韓国消滅』(https://t.co/PKOiMb9a7T)。

日韓関係問題に関心がある人だけでなく、日本人全てに読んでほしい良著。

読者コメント欄はこのあとに続きます。当ウェブサイトは読者コメントも読みごたえがありますので、ぜひ、ご一読ください。なお、現在、「ランキング」に参加しています。「知的好奇心を刺激される記事だ」と思った方はランキングバナーをクリックしてください。

読者コメント一覧

※【重要】ご注意:他サイトの文章の転載は可能な限りお控えください。

やむを得ず他サイトの文章を引用する場合、引用率(引用する文字数の元サイトの文字数に対する比率)は10%以下にしてください。著作権侵害コメントにつきましては、発見次第、削除します。

※現在、ロシア語、中国語、韓国語などによる、ウィルスサイト・ポルノサイトなどへの誘導目的のスパムコメントが激増しており、その関係で、通常の読者コメントも誤って「スパム」に判定される事例が増えています。そのようなコメントは後刻、極力手作業で修正しています。コメントを入力後、反映されない場合でも、少し待ち頂けると幸いです。

※【重要】ご注意:人格攻撃等に関するコメントは禁止です。

当ウェブサイトのポリシーのページなどに再三示していますが、基本的に第三者の人格等を攻撃するようなコメントについては書き込まないでください。今後は警告なしに削除します。なお、コメントにつきましては、これらの注意点を踏まえたうえで、ご自由になさってください。また、コメントにあたって、メールアドレス、URLの入力は必要ありません(メールアドレスは開示されません)。ブログ、ツイッターアカウントなどをお持ちの方は、該当するURLを記載するなど、宣伝にもご活用ください。なお、原則として頂いたコメントには個別に返信いたしませんが、必ず目を通しておりますし、本文で取り上げることもございます。是非、お気軽なコメントを賜りますと幸いです。

コメントを残す

【おしらせ】人生で10冊目の出版をしました

| 自称元徴用工問題、自称元慰安婦問題、火器管制レーダー照射、天皇陛下侮辱、旭日旗侮辱…。韓国によるわが国に対する不法行為は留まるところを知りませんが、こうしたなか、「韓国の不法行為に基づく責任を、法的・経済的・政治的に追及する手段」を真面目に考察してみました。類書のない議論をお楽しみください。 |

【おしらせ】人生で9冊目の出版をしました

| 日本経済の姿について、客観的な数字で読んでみました。結論からいえば、日本は財政危機の状況にはありません。むしろ日本が必要としているのは大幅な減税と財政出動、そして国債の大幅な増発です。日本経済復活を考えるうえでの議論のたたき台として、ぜひとも本書をご活用賜りますと幸いです。 |

>金融商品の世界では、「誰かにとっての資産は、ほかの誰かにとっての負債」です。

主旨とずれてしまいそうなのですが、借金の抵当が入っていない土地や建物は、当人が誰かに抵当無しの借金をしていなければ、誰かにとっての資産であり、他の誰かにとっての負債ではない、ってなるのでしょうか?

金融商品に関してであって、土地や建物は金融商品そのものでは無いから別で考えれば良いのだろうなぁと思ってるのですが。

12月18日日経一面の記事「投資会社化するニッポン」

によれば7-9月期に受け取った海外からの配当利子を年換算すると50兆円を超えたとのこと。GDPの1割を超えたそうだ。

メディアは「弱いニッポン」「安いニッポン」と囃し立てるが、失われた30年の間、トヨタの国内生産は減ったがトヨタ全体の生産台数は倍増。差は海外生産。つまり海外の雇用を増やし工場立地国のGDPを増やしているということ。これで日本国内が空洞化して雇用が減り失業率が上がったのか。そんなことはない。日本は円高や貿易黒字に対するアメリカからの政治的なプレッシャーをうまくハンドルできたのではないだろうか。50兆は果実だ。その果実を生むためにどれだけの人を雇い現地サプライヤーからモノを買っているのかと考えると、日本のGDPが増えないことがそれほど問題なのかと考えさせられる。

前から言っているように、対外投資証券の中の債権部分が大問題です。例えば、みずほ銀行は米国金利3%を予想して投資を進めたと白状しています。そうすると、たぶん、1ドル140円超の時期に大量に債券を購入したことが推測できます。その後の金利上昇(債券下落)と円高進行のダブルパンチで現在巨大は含み損を抱えているはずです。他の銀行や保険や年金も似たようなものでしょう。

ルール上決算時には時価評価しないといけないと思います。その前に、損切を進めるか、為替ヘッジするか何だかの処置が必要です。それは、すべて円高を誘導する行為です。それで、私は円高進行を予想しているのですが、そうすると、さらに含み損が増加します。どうなるのでしょうね。日本国債を空売りしてきた海外ファンドの皆様もご愁傷さまでした。

以前にも同じようなことを書きましたが、

日本国内の資金が海外投資にも回されているので国内で日本国債を買う余裕があるというのは理解できるのですが国債を増発した時必ず海外投資に回っていた資金が国債購入に流れるという根拠がよくわかりません。

明言はされていませんがそういうお話だと解釈しました。

理解されている方がいらっしゃいましたら解説をお願いしたいです。

日本国債は利回り0.25%で,今後,もし公定歩合が上昇すると暴落します。ですので,民間は継続的に保有量を削減し,それを日銀が買い取っています。結果として,日銀が,国債発行残高の半分以上を保有することになってしまいました。日本国債を買っているのは,中国とか,特殊の理由のある国だけでしょう。上に書いたように,空売りで失敗しているファンドもあると思いますが。

日本の海外投資のうち,外債投資は,上に書いたように債券暴落と為替のため,かなり巨額な含み損を抱えている金融機関が多いようです。利益が上がっているのは,金融以外の一般企業の直接投資や海外事業展開分,あるいは投資が上手なトレーターの海外株式投資分だと思います。FXで得した人もいるかな。外国債券投資は難しいので,日本の銀行や保険会社のような素人が手を出すと失敗します。米国金利が上限に達したら,海外のプロ投資家の資金が米国国債等に向かうでしょう。そのぶん,ダウなどの株価が下げる気がします。

最近は米国株への投資の時代です。NISAの非課税積立では、米国株か全世界の二択状態で、全世界でも米国60%で日本5%しかない。日本株や債権は見向きもされない。

10年後に株価2倍、20年後4倍が見込める所は、と考えると米国が最有力。日本への投資は、もう諦めてはどうか。

個人資産を海外投資に回して、経済エンジンの米国、及び発展国に対して効果的な投資ができる国を目指す方向かと。