「個人のウォン売り」はらむ問題点を指摘する鈴置論考

日本円が大好きな私たち日本人からすれば信じられないことかもしれませんが、韓国を含めたアジア諸国では、得てして自国通貨を信頼しない人も多く、その分、外貨預金などもさかんに行われているようです。こうしたなか、もしもその国の個人が自国通貨への信頼を失い、通貨売りを始めたら、ヘッジファンドが売り崩すよりもさらに大きなインパクトが生じる――。こんな指摘が出てきました。韓国観察者・鈴置高史氏の論考です。

目次

ドル高と通貨危機

個人的に最近の関心事は何かと問われれば、そのひとつは金融市場の混乱に伴い、通貨危機がごく近いうちにどこかの国で発生するかどうか、という点です。

私見ですが、現在の金融市場の混乱は、米国の中央銀行である連邦準備制度理事会(FRB)が2020年に発生したコロナ禍の「後始末」に追われるなか、ロシアによるウクライナ侵略という違法行為や中国のロックダウンといった不安が積み重なり、一気に噴出したものであり、調整は長引きそうです。

こうしたなか、新興市場諸国のなかには、通貨安(とくに米ドルに対する為替相場の下落)を契機として、一気に外貨が流出する現象(俗にいう「キャピタル・フライト」)が、もしかしたらごく近い将来、生じてくる可能性があります。

考えてみれば当然のことですが、資本移動が自由であれば、資金はより「希少性が高い通貨」に流れていくからです。

米国が金融緩和をやめ、利上げと金融引締めに踏み切るなかで、これまでは「金利が安い通貨」だった米ドルを借りて新興市場諸国通貨に投資する、といった動き(ドル・キャリー・トレード)は機能しなくなっており、人々はこぞって米ドルに群がっているのが現在の状況です。

日本や英国、ユーロ圏といった「通貨自体が強い国・地域」ならばいざ知らず、国際的にあまり広く取引されているとはいえないような通貨や何らかの問題を抱えた通貨(トルコリラ、アルゼンチンペソなど)の場合、その通貨が売られれば、その国からの外貨流出が生じてしまいます。

金融システム・日韓比較

経済大国なのに大規模金融機関がない韓国

こうした流れで、やはり非常に中途半端な通貨があるとしたら、そのひとつが韓国ウォンでしょう。

韓国は経済規模でこそ世界10位圏を伺うような「輸出大国」「経済大国」であり、スマートフォンだ、半導体だといった最先端の製品で潤っているようにも見えますが、通貨面から見たら、残念ながら決して強国であるとはいえません。

そもそも韓国には、金融安定理事会(FSB)が指定する「世界の金融システムにとって重要な銀行」(いわゆるG-SIBs)の本社が1社もありません。

そもそもG-SIBsはFSBが世界から最大30社を選定し、毎年11月に公表しているもので、その最新リストはFSBウェブサイト “2021 List of Global Systemically Important Banks (G-SIBs)” で公表されています(日本からは2013年以来一貫して3メガバンクがG-SIBsに指定されています)。

著者自身は金融評論家ですので、2013年以降、過去に1回でもG-SIBsに指定されたことがある33行のリストを手元に持っているのですが、残念ながらその中に韓国に本店を置く銀行は、ただの1行も存在しません。

これが何を意味するのかといえば、韓国の金融システムの外貨調達力は非常に低い、ということです。ここでいう「外貨調達力」とは、ピンチになったときに外貨を借りてくることができる能力、という言い方をしても良いかもしれません。

日本には巨大金融機関がたくさん!

これを、日本の個別金融機関で例えてみましょう。

日本の場合だと「都市銀行」(三菱UFJ、三井住友、みずほ、りそな、埼玉りそなの5行)だけで預金量は軽く500兆円を超えており(※2022年3月末決算ベース、譲渡性預金除く)、これに農中や信中などの系統上部団体、大手信託銀行、さらには地銀上位行のように、有力銀行は数多く存在します。

こららのうち、「国際統一基準行」(海外に銀行支店を有している銀行)は3メガバンクグループに加え、農中、三井住友信託銀行などの大手金融機関、さらには地銀上位行などにも点在しており、これらの銀行は海外市場で資金を調達してくる機能を持っています。

また、ゆうちょ銀行、りそな銀行、埼玉りそな銀行、信金中央金庫などは「国内基準行」(海外に銀行視点を持っていない金融機関)ですが、いずれも資金は潤沢であり、有価証券などへの投融資の世界でもかなりのプレイヤーとして知られています。

これに対し、韓国の場合も国際的に活動する銀行もあるにはあるのですが、そもそも「預金取扱機関」の国内預金総額が2022年3月末時点で3567兆ウォン程度であり、1円=9.67ウォンで換算すると370兆円弱であり、日本の最大手の三菱UFJ(2022年3月末時点で183兆円)2行分に相当します。

逆にいえば、三菱UFJは単独で韓国一国の半額に匹敵する預金量を持っている、という意味でもありますが、それだけではありません。三菱UFJ、みずほ、三井住友などのような充実した海外支店網なども、韓国の銀行には存在しないのです。

巨額の預金量のわりに国内勘定の外貨預金は少ない日本

こうしたなか、とあるきっかけでふと興味を抱いたのが、「外貨預金」の金額です。

日本のメガバンクなどの資金量を支えているのは、おもに家計・個人の預金などですが、少なくともこれらの銀行の国内勘定で見ると、外貨預金の金額は驚くほど少ないことに気付きます。

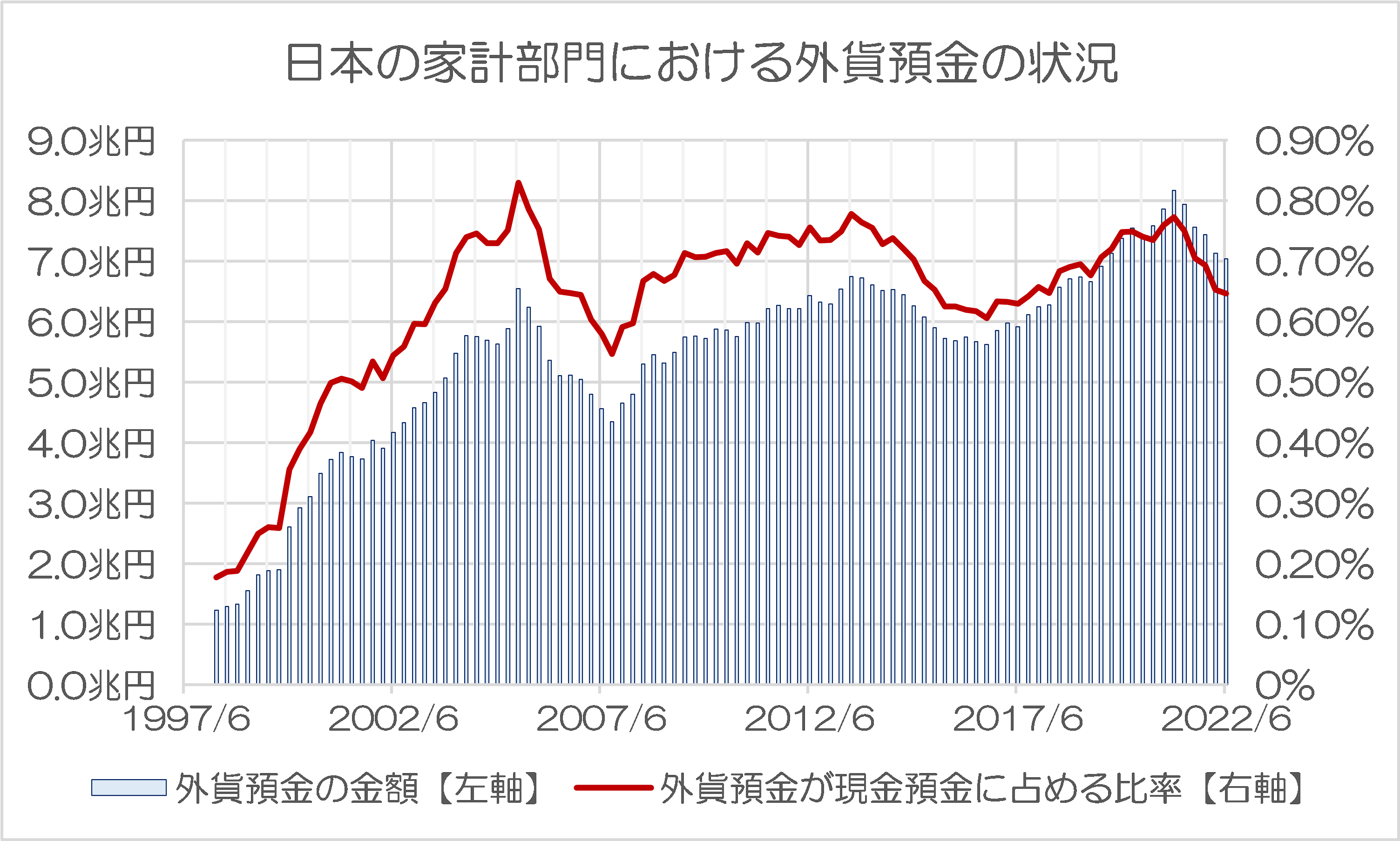

日銀が公表する資金循環統計で、家計が保有する金融資産のうち、「外貨預金」と「現金・預金」の2項目を抜き出し、「外貨預金」が「現金・預金」に占める割合を右軸に、「外貨預金」を左軸にとり、グラフ化したものが次の図表1です。

図表1 家計が保有する外貨預金の金額と現金・預金に占める割合

(【出所】資金循環統計をもとに著者作成)

いかがでしょうか。

日本の家計は2022年3月末時点で1088兆円もの現金・預金を蓄え込んでいるのですが、このうちの外貨預金の割合は、過去20年以上のデータで見て、1%を超えたことがないのです。

これはなかなかに興味深い現象です。

日本の家計部門は、意外と日本円という通貨が大好きなのかもしれません。

もちろん、人によっては「FX」をやっている、外貨預金を持っている、あるいは海外の銀行におカネを預けている、といったケースはあるかもしれませんが、「日本国民の大多数がそうした取引に手を出している」、といった事実は、少なくともこの資金循環統計からは判明しないのです。

(※なお、資金循環統計は国内勘定のみを集計対象としており、邦人が海外の銀行に開設した銀行に預け入れられた預金などはカウントされないため、現実には上記よりももう少し、外貨預金の金額は多いとは思いますが、それでも微々たるものでしょう。)

韓国の外貨預金

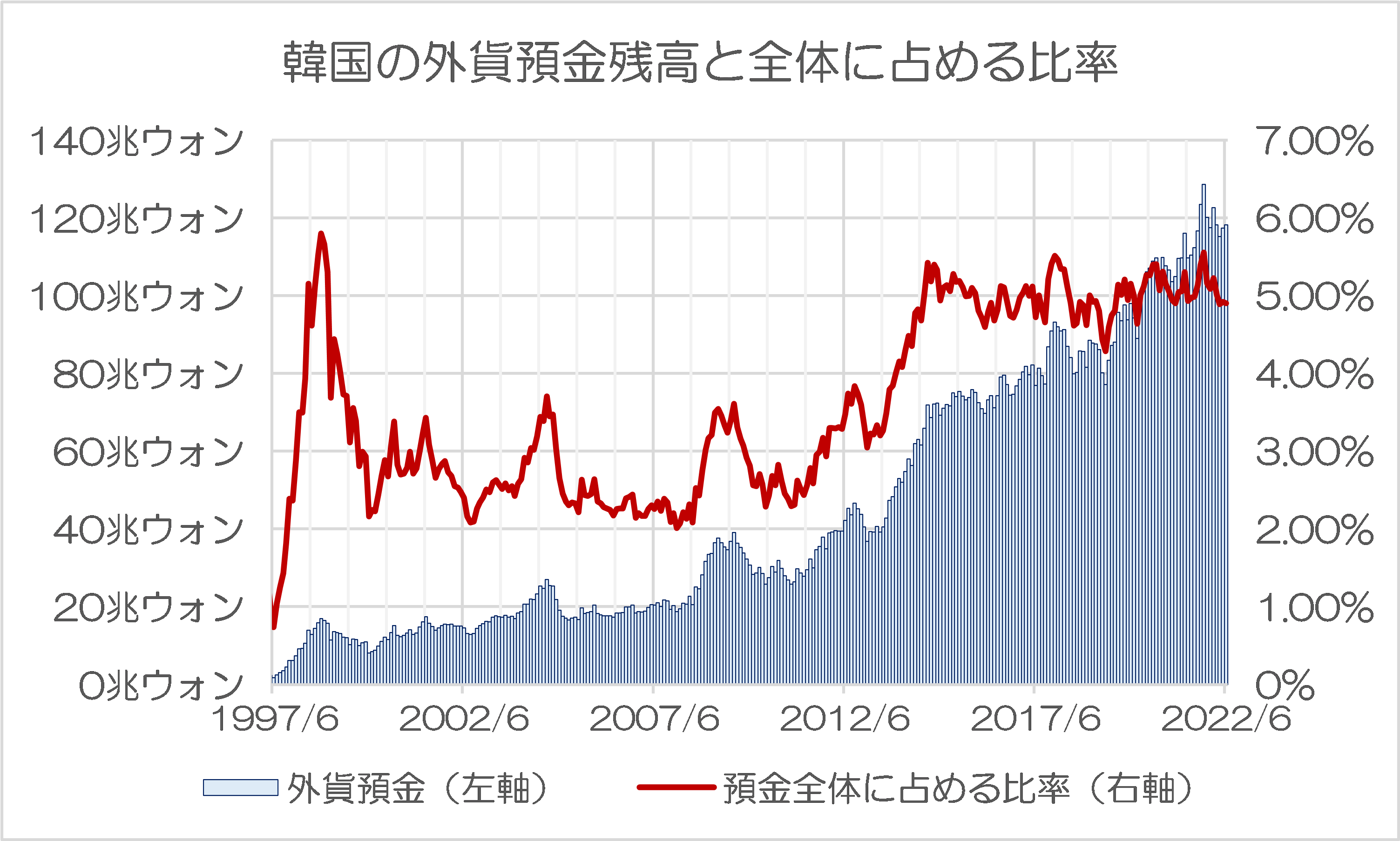

これに対し、韓国の外貨預金の状況はどうなっているのか――。

これについては韓国銀行のデータベースに興味深いものがありました。テーブル名は “1.2.1.1.2. Total Deposits(End of)” というものですが、金額などから判断して、おそらくこれは家計の銀行等金融機関に対する預金の内訳を示したものと考えてよさそうです。

このテーブルをもとに韓国の外貨預金残高と全体に占める比率を集計してみると、図表2のとおり、外貨預金の比率が日本と比べてずいぶんと多いことがわかります。

図表2 韓国の外貨預金残高と全体に占める比率

(【出所】韓国銀行 “1.2.1.1.2. Total Deposits(End of)” を参考に著者作成)

図表1と図表2は比較のベースが異なりますので、単純に比べるのは、議論としては若干乱暴ですが、大きな傾向としては「韓国人の方が日本人よりも外貨預金を好んでいる」、という仮説は、十分な説得力を持って成り立つものでしょう。

個人がウォン売りをすればどうなるか

鈴置氏は「韓国人がウォン売り開始」と指摘

さて、どうしてこんなことに関心を抱いたのかといえば、ウェブ評論サイト『デイリー新潮』に昨日掲載された、こんな記事を読んだからです。

韓国人がウォンを売り始めた 政府が「通貨危機は来ない」と言うも信用されず

韓国通貨市場の地合いが変わった。2度に亘る通貨危機の暗い記憶を思い起こした人々が、ウォンをドルに替えているのだ。韓国観察者の鈴置高史氏が来るべき「韓国危機」を読む。<<…続きを読む>>

―――2022/09/09付 デイリー新潮『鈴置高史 半島を読む』より

記事を執筆したのは、「韓国観察者」の鈴置高史氏です。

あらかじめ警告しておきますが、リンク先記事、読み始めたら最後、止まりません。面白過ぎるからです。そして、とくに今回の論考は、普段にもまして引き込まれます。通貨危機に向かう韓国の現状が、具体的な数値だけでなく、そこに至るさまざまなエピソードとともに紹介されているからです。

もっとも、読み終えたら読み終えたで、「もっと読みたい!」「続きが見たい!」という欲求に駆られてしまうでしょうから、非常に「中毒性」がある文章ですし、個人的にここまでの文章を書けるようになりたいとも思う次第でもあります。

貿易赤字、経常赤字…通貨安が通貨不安に?

さて、その鈴置氏といえば、先月の『韓国不動産バブル「山高ければ谷深し」と鈴置氏が警告』では、韓国で不動産市況が崩れ始めたとする警告を発したばかりですが、今回は「韓国人がウォンを売り始めた」です。

韓国では8月の貿易赤字が過去最大となったことが話題となっていますが、これにドル高の進展を受けたウォン安があいまって、韓国国内ではどうもパニックが生じる兆しがあるのです。

とくに、韓国のお盆である9月9日以降の休日を前に、韓国の通貨・ウォンは若干買い戻されたとはいえ、依然としてウォンはリーマン後の2009年4月以降の最安値水準にあります。通貨安が通貨不安につながりやすいゆえん、というわけです。

ただ、こうした鈴置論考を読むと、「ウォン安が問題だというのなら、日本の円安も問題ではないか」、といった疑問を抱く読者もいるでしょう(これは当ウェブサイトに関しても同じことが言えますが…)。それが、鈴置論考に出てくるこんな問いかけです。

「基本的な質問です。日本を含め、多くの国も通貨安に陥っている。なぜ韓国だけが通貨危機を心配するのでしょうか」。

ただ、これについても鈴置氏は歯切れよく、こう述べます。

「鈴置:外国からの借り入れにまだ、頼る部分があるからです。韓国は債権国に転じてはいますが、日本のように巨大な対外債権を持っているわけではない。世界で金融不安が起きると、韓国からおカネが逃げ出す可能性があります」。

まさに、これに尽きます(※なお、「なぜ外国からの借入に頼らなければならないのか」という疑問が生じるかもしれませんが、これに関してはそこからさまざまな論点が派生するのですが、これについてはとりあえず本稿では触れません)。

外貨準備の内情は?

そして、今回の鈴置論考ではこんな記述も出てきます。

「――なぜ、ほかの国の危機が韓国の通貨危機を呼ぶのでしょうか?

鈴置:韓国の通貨当局が外貨準備を使って発展途上国に投資しているからです。それが焦げ付けば、『帳面には載っていても使えない外貨準備』になってしまうのです」。

この「帳簿上の外貨準備」、平たく言えば「絵に描いた餅」ですが、帳簿上は存在していることになっていても、現実にはすぐに換金することができなかったり、あるいは含み損状態になっていたりするようなケースもあります。鈴置氏は続けます。

「韓国の通貨当局は『バクチ』好きで、高い運用益を求め怪しい債券に外貨準備を投入する癖があります。2008年の通貨危機の原因のひとつもそれでした。外貨準備でウォンを買い支えようとした時、実際に使えるドルは残っていなかったのです」。

もちろん、「今回がそうだ」、と鈴置氏は断定しているわけではありません。

『ウォン安?韓国の外貨準備高が約20億ドル減少=8月』でも取り上げたとおり、韓国の8月末の外貨準備は4364.3億ドルで、その内情の怪しさについてはとりあえず脇に置くとしたら、2022年6月末時点の短期債務1838.5ドルは、十分に外貨準備の範囲内にある、という計算です。

最も怖いのは国民が自国を信用しなくなり通貨を売ること

しかし、鈴置論考の怖いところは、「その先」にまで踏み込む点にあります。

「もっとも、一番怖いのは国民が自分の国を信用しなくなって自国通貨を売ることです。通貨危機というと、欧米のヘッジファンドがどこかの国の通貨を売りまくって起きる、とのイメージが強いのですが、それはきっかけに過ぎないことが多い」。

これが、鈴置氏の指摘する「核心は普通の人のウォン売り」、です。

鈴置氏は韓国メディアの報道のなかで、「国内の一般投資家が海外の株式・債券の投資を増やしており」、という部分に着目し、これを「韓国の一般投資家によるウォン売り」と解釈したのです。

なるほど、言われてみればまったくそのとおりです。金融商品の世界では、「海外の金融商品を買う」ことは、たいていの場合、「自国通貨を売る」ことを意味するからです。おカネに色はありませんので、前向きな投資という意味でのウォン売りであっても、キャピタルフライトという意味でのウォン売りであっても、ウォン売りはウォン売りです。

そして、鈴置氏の指摘どおり、2020年のコロナ禍のときは、その後のFRBの金融緩和による海外からの投機資金流入で韓国はキャピタルフライトを免れましたが、今回の局面では「韓国に逃げ道はない」のです。

その意味で、「短期外債の急増」は単なる結果に過ぎず、それをもたらすのは「国民のウォン売り」だ、というのが鈴置氏なりの見立てですが、何とも興味深い指摘と言わざるを得ません。この視点は、私たち日本人にはなかなかないからです。

オチも秀逸

現金・預金の総額のおよそ0.7%しか外貨預金に投資していない日本国民と、5%前後を外貨預金に投資している韓国国民。国民性の違いなのか、それとも自国通貨が自国民から深く信頼されているという意味なのかはともかく、今回も非常に重要な気づきが得られたのではないかと思う次第です。

なお、鈴置論考に出てくるこんな記述は、おそらくは笑うポイントではないかと思う次第です。

「実際、2020年春に新型コロナによる通貨危機を懸念したウォン売り・ドル買いが起きました。韓国の検察関係者によると、金融当局の高官もウォン売りに加わっていたそうです。韓国銀行が死に物狂いでウォンを買い支えていた時というのに」。

オチも秀逸、というわけです。

本文は以上です。

金融評論家。フォロー自由。雑誌等の執筆依頼も受けています。 X(旧ツイッター) にて日々情報を発信中。 Amazon アソシエイトとして適格販売により収入を得ています。 著書①数字でみる「強い」日本経済 著書②韓国がなくても日本経済は問題ない日韓関係が特殊なのではなく、韓国が特殊なのだ―――。

— 新宿会計士 (@shinjukuacc) September 22, 2024

そんな日韓関係論を巡って、素晴らしい書籍が出てきた。鈴置高史氏著『韓国消滅』(https://t.co/PKOiMb9a7T)。

日韓関係問題に関心がある人だけでなく、日本人全てに読んでほしい良著。

読者コメント欄はこのあとに続きます(コメントに当たって著名人等を呼び捨てにするなどのものは禁止します)。当ウェブサイトは読者コメントも読みごたえがありますので、ぜひ、ご一読ください。なお、現在、「ランキング」に参加しています。「知的好奇心を刺激される記事だ」と思った方はランキングバナーをクリックしてください。

読者コメント一覧

※【重要】ご注意:他サイトの文章の転載は可能な限りお控えください。

やむを得ず他サイトの文章を引用する場合、引用率(引用する文字数の元サイトの文字数に対する比率)は10%以下にしてください。著作権侵害コメントにつきましては、発見次第、削除します。

※現在、ロシア語、中国語、韓国語などによる、ウィルスサイト・ポルノサイトなどへの誘導目的のスパムコメントが激増しており、その関係で、通常の読者コメントも誤って「スパム」に判定される事例が増えています。そのようなコメントは後刻、極力手作業で修正しています。コメントを入力後、反映されない場合でも、少し待ち頂けると幸いです。

※【重要】ご注意:人格攻撃等に関するコメントは禁止です。

当ウェブサイトのポリシーのページなどに再三示していますが、基本的に第三者の人格等を攻撃するようなコメントについては書き込まないでください。今後は警告なしに削除します。また、著名人などを呼び捨てにするなどのコメントも控えてください。なお、コメントにつきましては、これらの注意点を踏まえたうえで、ご自由になさってください。また、コメントにあたって、メールアドレス、URLの入力は必要ありません(メールアドレスは開示されません)。ブログ、ツイッターアカウントなどをお持ちの方は、該当するURLを記載するなど、宣伝にもご活用ください。なお、原則として頂いたコメントには個別に返信いたしませんが、必ず目を通しておりますし、本文で取り上げることもございます。是非、お気軽なコメントを賜りますと幸いです。

コメントを残す

【おしらせ】人生で10冊目の出版をしました

| 自称元徴用工問題、自称元慰安婦問題、火器管制レーダー照射、天皇陛下侮辱、旭日旗侮辱…。韓国によるわが国に対する不法行為は留まるところを知りませんが、こうしたなか、「韓国の不法行為に基づく責任を、法的・経済的・政治的に追及する手段」を真面目に考察してみました。類書のない議論をお楽しみください。 |

【おしらせ】人生で9冊目の出版をしました

| 日本経済の姿について、客観的な数字で読んでみました。結論からいえば、日本は財政危機の状況にはありません。むしろ日本が必要としているのは大幅な減税と財政出動、そして国債の大幅な増発です。日本経済復活を考えるうえでの議論のたたき台として、ぜひとも本書をご活用賜りますと幸いです。 |

日本人の多くの人は長期にわたり上昇トレンド(\360/$⇒\80/$)と生命財産の安心安全を経験したので、”$よりも\で持っていた方が価値の保存が出来そう”と、なんとなく思っているからでしょう。つまり自国通貨への信認が高い。

紙くずを何度も経験している国(”条約・合意を守らない、嘘つき、コソ泥推奨”国含む)はその逆。

彼我の違いは、ばくちで一儲けしただけか、国力を着実に強化して厚い資産を築いたかの違いかな。

そりゃ、自国民が、自国通貨を信用できないなら、

金融大国にはなれないでしょうね。

まあ、米ドルに替えたり、海外資産に投資するのも、

資産運用の知恵なんでしょうけど、

行き過ぎるとロクなことにはならないわけで。

こういう記事を読む度に、「アンチグローバリズムの時代が来そう」と予感します。

数十年前は別の国に移動するだけでも一苦労、ましてや移住なんてよほどの覚悟が必要。

だからこそ自国に不満があっても他国への移住と言う選択肢を中々選ばず、

歯を食いしばって自国をマシにしようと言う気風が今よりも強かったと思います。

今では「おらこんな国イヤだ先進国さ行くべ」がまかり通りすぎている。

グローバリズムは差別や紛争を減らすどころか増やしているのでは?と言う疑問が

湧き上がって仕方がありません。

どうか韓国の”難民爆弾”が日本に向かって破裂しませんように……

雪だんご さま

>今では「おらこんな国イヤだ先進国さ行くべ」がまかり通りすぎている。

>グローバリズムは差別や紛争を減らすどころか増やしているのでは?

ことの本質に踏み込む重大視点と大いに我が意を強くしました。

「難民はかわいそうなひとたち」とは言っても「国際分業の美辞麗句は分断分裂を強化した」とは「良心良識を押し売るひとたち」は決して口にしないものです。どうしてこんなことになっているんだと訝しる心の持ち様が探求心の出発点と当方は考えます。

>「国際分業の美辞麗句は分断分裂を強化した」

実際に先進国によって産業が潰されたり、代理戦争をさせられたり……

そんなケースはいくらでもありますね。

先進国だけが悪い訳ではない、後進国に非がない訳ではないですが……

「国際交流とは本当にやればやる程良い物なのか?」

などと考えずにはいられません。

>数十年前は別の国に移動するだけでも一苦労、ましてや移住なんてよほどの覚悟が必要。

>だからこそ自国に不満があっても他国への移住と言う選択肢を中々選ばず、

>歯を食いしばって自国をマシにしようと言う気風が今よりも強かったと思います。

ん-、日本に関して言えば、近代以降に事実上の棄民政策で何度も

自国民を海外に移民させてきた事があるから、何ともかんとも。

日本もまた色々な国に国民を送ったり、場合によっては置き去りに

したりしていますね。日本もまた例外ではないでしょう。

今となっては悪い冗談でしかないですが、北朝鮮が”地上の楽園”なんて

呼ばれていた時代もありましたしね。

「日本、終了のお知らせ」とか「この国もう終わりだよ」とか

ネット掲示板でじゃれあっているのを見る度に、

”ああ、今の日本は相対的には相当マシな国だな”と思わされます。

韓国はアメリカと同様に,個人投資家の割合が多い国です。両国とも株価は下落傾向で,このトレンドは何年か続くと思います。短期的には損を抱えた投資家も多いと思いますが,2~3年以上前から投資をしている人は,まだ含み益を持っていると思います。そういう人達が投資資金の一部をドル預金に移すことは十分想定されることで,それは確実にウオン安ドル高要因になります。

他方,円安のほうですが,この前言っていたように,ヘッジファンドの国債空売りが大きい原因だったことは,ファンド関係者の会見資料からも明確になりました。ただ,その中で「日本人もこれからどんどんドルを買うようになり,円安は怒濤のように進むだろう」と述べていましたが,これは,日本人の投資嫌いを理解していないようです。テクニカル的には,円安ドル高をこれ以上追うのはリスクが大きいと考えて,為替からは資金を引き揚げていますが,このファンドも今度は大損するかもしれません。いくら金利差があっても,円高ドル安に向かうと金利分が為替差損で吹き飛んでしまいます。

私見ですが,個人投資家が少なくて機関投資家のコンピュータ売買の割合が大きいと,チャートが教科書通りに動きやすいので,ある意味,チャートの山と谷の予想が楽です。

97年のIMF経済破綻の時に大きくウォンが下落しましたが、

大きな要因として、南朝鮮国民が自国通貨を売って外貨に替えようと殺到して発生しました。

鈴置氏の「核心は普通の人のウォン売り」の過去の実例でしょうね。

現在1$≒1380ウォンです、同水準以上は大きく言って過去2回の期間があります。

1) 97-98年 きむ・よんさむ政権(民主自由党・保守)が経済破綻の原因

2) 08-09年 い・みょんばく政権(ハンナラ党・保守)

3) 22〜年 ゆん・そくにょる政権(こくみんの力・保守)←今ここ

南朝鮮の問題点は保守側の政権能力がありえない程に低いことにあるのではないでしょうか?

97年の経済破綻から保守4、革新3の政権が国政を担当しました。

革新の時には通貨は安定し、保守の方は3/4と言う猛烈な確率で通貨安が発生しています。

運が悪いと言う見方もあるでしょうが政治は結果ですから、

運も実力の内が政治家だと思います、さらに運が悪い人は国家のトップとしては失格です。

いまの南朝鮮国民もすでに身構えてるかもしれませんね。

国連軍が死に物狂いで前線を支えていた時というのに大統領がキャピタル(首都)フライト(逃走)してましたし。橋爆破して。

最近思うのですが、もしかして会計士さんが鈴置さんのデータづくり手伝ってたりしません?

豆鉄砲様、皆様、お早う御座います。

> もしかして会計士さんが鈴置さんのデータづくり手伝ってたり

と、云う事は、新宿会計士殿ご謹製のDataや表が、鈴置さん経由で米国に報告されているのかも知れません。そうであれば米国に日韓関係の正確な理解を促す為にも、誠に良い流れです。

ちなみに新宿会計士殿が配信日時:2018/12/07 11:00に、鈴置さんに関し、下記の論考を発表しています。

米政府も一目置く、嫌韓と一線を画す論客・鈴置高史氏

https://shinjukuacc.com/20181207-03/

上記URLから「鈴置氏、米国政府からヒアリングを受ける!」の項目をご覧ください。

初めての海外旅行は前世紀に行った香港旅行でした。

見るもの聞くもの、おもしろかったのですが、

地下鉄に乗ると日本と同じように棚に新聞が捨てられていました。

ホテルに持って帰って三面記事欄を読んでみると、

老女が強盗にあったとのこと。

その記事を読むと盗まれたもの(お金)が書かれていたのですが、

まず、「港幣いくらを盗られた」と記載がありました。

これは言うまでもなく香港ドルのことです。

つづいて美国幣いくら(アメリカドル)、

日幣いくら(日本円)と書かれていました。

おばあさんでも外貨を所持してリスク分散しているとは

さすが自由貿易港、大したものだと感心しました。

そもそも香港には中央銀行が無く、香港ドル紙幣自体が民間銀行数行が

発行しているとのことでした。

通過を信用できない国では自国の通貨を売るのは

当たり前のことなのかも知れませんね。

香港は中央銀行ではなく香港金融管理局 Hong Kong Monetary Authority, HKMA が通貨の発行を管理していて、民間銀行は HKMA に1米ドルを預けたら7.8香港ドルを発行することができます。ですので USDHKD は事実上、7.8でほぼ固定されています。それから香港の銀行ではマルチカレンシー口座が一般的で、たいていの香港人は「預金」=「多通貨」に慣れているようです。レートも日本の銀行より遥かに良く、外貨預金のうちドル、ユーロ、円はATMで直接現金を引き出すことも可能な銀行もあるのだとか。

>それをもたらすのは「国民のウォン売り」だ

景気の拡大を家計(消費)におっ被せてきたツケが回ってきたとしか思えないですね。

*****

[キム・デジョンのコラム] 尹錫悦政府、初の課題は「国際金融競争力」向上

https://japan.ajunews.com/view/20220614094744278

>韓国銀行は外貨準備高の21%を米国債の代わりに危険性の高いモーゲージ債権に投資し損失危険を招いた。

ってことは、コラム掲載時の外貨4600億ドルの21%で1000億ドル弱が”塩漬け運用”されてるってことなのかと。

(↓なんちゃって概算です)

①当時の外貨準備4600億ドル

②長期対外債務のうち当期償還分1195億ドル(仮に長期債務残の25%として)

③短期対外債務1838億ドル

④塩漬運用額966億ドル(①の21%)

⑤8月時点までの外貨準備高減少額236億ドル

*借り換えできなくても使えるかもしれない外貨365億ドル(=①‐②-③‐④‐⑤)

あれれ? せっかくFIMAレポの運用枠を600億ドル貰ってもこれじゃ・・。

*『なんかの日まで、あと365億ドルしかないのだ!」(ってエンドロールが脳裏に・・。)

>テーブル名は “1.2.1.1.2. Total Deposits(End of)” というものですが、金額などから判断して、おそらくこれは家計の銀行等金融機関に対する預金の内訳を示したものと考えてよさそうです。

図表2を見ると、2015年頃から現在まで、韓国の民間銀行の外貨預金残高は約70%増加していますが、その間の預金全体に占める割合は、おおよそ5%でほぼ一定。とすると、預金全体の額も同じ割合で増えているはずですから、現在韓国の民間銀行には、外貨預金の額から換算すると2000兆ウォン、日本円にすると200兆円程度の預金がデポジットされていることになります。

企業も家計も負債を増やしまくり、企業はろくに国内の投資に回さず、海外脱出の経費に使い、家計は家計で土地、株、暗号通貨等の投機に費消してきたのが、今の金融の危機的状況を招いていると思うのですが、それでもこの間これだけの銀行預金増を伴っていたというのは、何か理屈に合わないような気がするのですが、どうなんでしょう?

おそらくそれは貸出時に預金が増えるからでしょう(いわゆる信用創造)。いったん増えた預金は第三者への支払い手段として使用されますので、社会全体で見た預金量はオリジナルの貸出が回収されない限りは社会に残ります。数値の増大はそのような側面があるのだと思いますが、そもそもこの統計自体範囲が明示されていないため、やはり精緻な分析には若干不向きかもしれません。

外貨預金には狭義の外貨預金と、預金とは言えないが実質的に外貨預金と似たようなスタイルになる資産があると思います。日本国民が邦銀の口座に「外貨預金」として預ける、という様なスタイルが狭義の外貨預金。FXや外貨建てMRFに始まって何種類もある金融商品は広義の外貨預金と申せましょう。今韓国で流行っているのはどうやら狭義の外貨預金らしい。韓国の銀行にウォンを持参して(元々ある預金口座からウォンを移し替えて)米ドルや日本円などの外貨と替えて(勿論スプレッドを銀行に支払って)通帳に預金として記載される。ウォンとして引き出す際にも(勿論スプレッドを銀行に支払って)ウォンとして受け取る(通帳に記載される)。この高率のスプレッドがイテコイで銀行に取られている詐欺みたいな商品の事と思われます。しかも通常プライムレートと市中金利では大きく違うのが相場なのに、実質的な市中金利とかけ離れた微々たる金利。つまり金利を取る商品ですらない。しかも金利は米金利に韓国が合わせて来てますから日本円の場合の様な差もない。ウォンを換えて日本円預金にするなど全く理解不能です。それでも不安心理があるからウォンを手放し「外貨預金」にしたいのでしょう。

家計貯蓄で日本円が好きだから、日本円を持っているのではないと

思います。 ただ、単に面倒くさい、それだけです。

普通の人(貧乏人)は手を出しません。

海外の銀行と取引する為、旅行した序でに

口座を開くという事を、どこかの記事で読んだ事が

ありますが、そういった人達はお金持ちですね。

これも米国のテロ関連法と日本の税務署により

隠し金禁固の役割はかなり減少したと思います。

(相続対策と聞いております)

自国通貨に限らず、通貨というものを信用するのは、本来、かなり勇気が要る事のはずです。

世界で安心して自国通貨を信用できる国は、米国、日本、ユーロ流通国、英国、位ではないでしょうか?

韓国は、今から30数年前に行った時、ウォンよりも、円の方が断然喜ばれました。

タクシー運転手も、ウォンと円、どちらがいい?と聞くと、円を取りました。

しかも、万札だけでなく、千円札でも喜んで受けとりました。

今も、自国通貨は、信用していないでしょう。円の方が良いと思っているはずです。

自国を信用信頼していないのだから、当然ですが。

日本円は、何故信頼されるか?

先ず、借金が無いし、借りたものは必ず返すからでしょう。初めての新幹線、東海道新幹線を造る時に、世界銀行から資金を借りたが、それを10年の返済期限でキッチリと返した。これは、世界銀行の融資の中でも稀有な事であると。世界では、満額返さない国が多いとか。

借金をキチンと返さないヤツのことを信用する人間は、自分自身を含めて、誰もいないはずです。

いつも楽しみに拝読しております。

最近日本の金融機関から来る投資勧誘は、やたらと外貨を絡ませた仕組債やハイブリッド預金といったものが多いように思います。一見組合せてある円の金融商品の利率は高いように見えるのですが、為替のボラティリティははるかに大きく、とても投資する気になるものはありません。24年ぶりの円安水準なのですから、今は外貨にしていた資産を逆に円に換える時期なのではないかとさえ思っています。

別の側面から見ると、高い運用益を求め怪しい債券に外貨準備を投入する通貨当局も、最ウォン安局面でさらにウォンを売ろうとする個人も、韓国については国を挙げて金融リテラシーが不足しているのではないかと感じてしまいます。

>三菱UFJは単独で韓国一国の半額に匹敵する預金量を持っている

しかも韓国の銀行は預貸率が90%超えてたはず。

大前研一がかなり前に詳しく分析して発表していたが

南米、東南アジア、アフリカでは国民が自国の政府や金融機関を信用しない。

そこで米ドルをタンス預金にして必要に応じて使っていくとのこと。

韓国国民も外貨をタンス預金にすれば彼らの仲間入りだw

ロシア、アルゼンチンの経済破綻。

ここでも国民は米ドルのタンス預金が基本だった(ロシアでは金の延べ棒も)

ルーブル、ペソはインフレで価値が激しく棄損、銀行の外貨預金は政府の接収。

よって米ドルのタンス預金しかなく金庫の売り上げが大きく上がった。

同時に富裕層宅への襲撃強盗が頻発したことも注目。

日本の通貨と金融機関は世界でも屈指の信用度を誇る。

だが今でも高齢者でタンス預金にこだわるものは案外多い。

日本の富裕層の海外移住もトレンドとなっている。

シンガポールやドバイが主な行先で税金を考えると明らかに得とされる。

日本の国税庁も当事者の資産の補足や課税に躍起となっている。

コロナで停滞していたが、海外移住のトレンドがどうなるのかも要注目となる。

2022年9月5日 17:01 に私がコメントした通りの論考が鈴置氏から出て来ましたね。

私が予言したとか、そういう話ではなく、長らく鈴置論考を読み重ねて来た甲斐があったというものでしょう。

中国に製造技術で追いつかれたんだから、こういうときこそChip4に全力ですり寄って、輸出先の多様化や資金・技術援助を狙うべきだと思うし、ある意味中国と距離を取るチャンスだと思うんだけど、喉元に来ているものにとらわれて逆の動きをするという。

中国に製造技術で追いつかれたのなら、韓国の製造業は、中国に必ず負けますね。

韓国の貿易輸出の相手国は、今は、中国が一番だそうですが、そのうち、自国生産

に置き換えられて韓国からの輸入は激減することでしょう。

韓国は、米国を裏切り中国のもとへ走ったあと、もはや、後戻りなどできません。

これで韓国は、未来永劫、中国の属国です。

若い頃に、通貨は何故通用するのかをまじめに考えたことがあります。

ドルは何故、基軸通貨として、ドルであれば、誰でも安心して受け取るのか?と。

つまり、どういうことがあっても、世界では、ドルを持っていれば何でも出来るのは何故か?

通貨の信用力を保障するものは何か?

先ず、①軍事力。次に、②経済力。その次に、③政治的安定力(安心した民主主義国家)。

日本は、①が無い為に、長年、国際通貨として認められ無かったが、日米同盟が強固であると認められて、国際通貨の仲間入り。

ユーロは、欧州の個々の国であれば、個々の国の通貨は国際通貨として認められる余地は少なかった。ユーロになって、②が認められた。①は、NATOがあるので大丈夫だが、個々の国の軍事力では、とても覚束無い。

英国は、やはり、米国との強力な関係があるので大丈夫。何しろ、米国の軍事作戦には必ず従う。

国際通貨の信用力は、①→②→③の順で認められるのかも知れない。

そして、自国内で自国通貨を安心して保持するのは、③→②→①の順か?

先ず、自国政府が信用できなければ始まらない。

以上のような事を考えてみました。

経済金融学者及び専門家の方達は、どのようにお考えか、その方面の本などを読んでいないのでわかりませんが。

ただ、この3軸で考えて見ると、国民が外貨を持ちたがる尺度になりそうです。

これで見ると、上記3点で見て、韓国の強い所は一つも無いですね。②は、GDP 10位と言っても内実は空虚なようです。①③は不安定。

①②③が明確なのは、米国、日本、欧州、英国、ですが、後3者は、米国のお陰で、

①②③の要件が満たされていることは見逃してはなりません。

これは、客観的に冷静に考えることができれば、こういうことだろうという事です。

>ドルは何故、基軸通貨として、ドルであれば、誰でも安心して受け取るのか?

>通貨の信用力を保障するものは何か?

基軸通貨であるドルの信用を保証するのは「実物資産」による裏付け。

WW2から1971年までは金との兌換性がドルの信用を保証。

ニクソンショックからドルは変動相場制に移行。

その後はペトロダラーにより「原油」がドルの信用を保証する。

オイルショック後に米国は原油高を容認。

世界から産油国に原油代金が流れ込む。

それを米英系金融機関を通して主に米国債で米国に還流。

このスキームによりWW2に米国が唯一の超大国として発展、存在できた。

イラクのフセインは原油決済をドルではなくユーロで行うと宣言。

イラク戦争でのフセインの末路は「見せしめ」であるのは界隈での常識。

現在では中国がドル覇権に挑みロシアがそれに加勢。

18年、中国は上海で人民元建原油先物市場を創設。

現在のロシアは原油、ガスその他をドル以外のルーブル、元、ユーロで決済している。

米国とサウジの隙間風もありこの先のペトロダラーは予断を許さない。

それは主要テーマとしてこのサイトで扱われるでしょう。

トシ様

ご返信ありがとうございます。

詳しく説明して頂きありがとうございます。

当コメ主のコメントは、ご説明の更に根底にある「通貨に対する心理」を、あくまで考察したものです。

>>>18年、中国は上海で人民元建原油先物市場を創設。

現在のロシアは原油、ガスその他をドル以外のルーブル、元、

ユーロで決済している。

これは勿論、そうするでしょう。地域や用途が限られている世界では、仲間内で信用力が担保されていれば、わざわざ、その世界以外のものを介在させる必要はないですから。

これは、インターネットで言えば、ローカルネットワークです。

地域通貨や、商店街通貨も作って、町興しだということがあります。地域通貨には、通用力を付けるために、割り増しを付加しています。1万円で1万5千円分買えますよ、というから市民は地域通貨を使います。しかも、その地域で使います。地域の消費を増やすための通貨ですから、地域で使うようにしなければなりません。この町でしか使えない通貨です。日本国内では、北海道で貰った円を、九州で使うのに、一々ドルに変えなくても、円でそのまま使えます。

しかし、海外へ行くとすれば、その国に入れば、その国の通貨に両替して使わなくてはなりません。もし、全く信用力の無い国の通貨であれば、一旦、米ドルに換えなくてはなりません。

通貨とは、インターネットに似ている所があります。ローカルネットワークは、あるテーマや範囲を決めて、誰でもどれだけでも作ることが出来ます。

通貨で言えば、国が発行する通貨、地域通貨、商店街通貨、クーポン券、デパートの商品券(割り増しが付くこともあります)が、ローカルネットワークになるかもしれません。

そして、インターネットとは、そのローカルネットワークを繋いだものです。それで、世界中どこでも通信できます。

これと同じで、インターネットのように、どこでも繋げる仕組みが、通貨としての米ドルだろうという意味合いで、当コメントを書きました。

そして、米ドルがそうであることが出来る源泉は何か、を考えてみた、ということです。

「上海人民元建原油先物市場」で得たルーブル・元・ユーロは、その市場内で決済するときには、そのまま使えますが、もし、そこで得た資金を、他の生活物資、そのグループ内で得ることのできないものを買う時は、他の通貨、「相手が要求する通貨」で買わなくてはなりません。

その時に、一番通用するのは、米ドルでしょう、と言う意味合いで書いております。

そして、その信用力・通用力を生み出すもの、つまり、受け取る人にその通貨を受け取ってもいい、と思わせる力の源泉は何だろう、と考えると、その通貨の発行国の軍事力・経済力・政治的安定力、ではないか?ということです。

つまり、それらが、通貨の信用力の背景にあるだろうと考えてみた、ということです。

>>>イラクのフセインは原油決済をドルではなくユーロで行うと宣言。

イラク戦争でのフセインの末路は「見せしめ」であるのは界隈での常識。

済みませんが、これが本当かどうかは分かりませんし、余り知りたくないことです。しかし、あまりはっきり言いたくはないですが、これがそうだとすれば、これが出来たのは、軍事力ではないでしょうか。

>>>現在では中国がドル覇権に挑みロシアがそれに加勢。

この2国が、これを試みようと思う時に、自分にはどんな力があるから、これが出来ると思うのでしょうか?

しかも、この挑戦がそれほど、成功していないのは何故なのか?

「実物資産」だけでは足りないように思われます。

この2国もそれが自身で分かっているのではないでしょうか?

例えば、中国は、「元」をアフリカ諸国に援助として出したりしていますが、その元は、自国の資材だけを使い、自国の労働者を現地に派遣することで、自国に還流するようにしていると聞くことがあります。

もしそれが事実とすれば、こういうことをやっていて、元が世界通貨になれるものでしょうか?地域通貨のままであり続けるのではないでしょうか?

使う用途が限定されたら、通貨としての力も限定的なものになります。

数十年前トルコが悪性のインフレに見舞われていた時に読んだ記事:

日本からトルコを訪問した人が、そこら中に建設中の建物があるのを見て「ヘッー、トルコは景気いいんだね」

それに対する答えが、建物の建設は現金を渡した分しか進まないからだとのこと。数か月以上かかるような建物の建設価格を契約時に決めるとインフレのせいで完成時には原価が契約価格を大きく上回り大赤字になるとのこと。したがってもらった金の分だけ資材を買って職人に給料を払い、そこで次の入金まで工事を止めるということらしい。

日本で悪性インフレが起こったら応用できるかもしれない。

アルゼンチンでは給料をもらうとまず米ドルに両替、その後すこしずつペソに替えながら生活するのが合理的とのこと。私がアルゼンチンを旅行した時、米ドルが普通に使えたが。