安易に「多国間通貨スワップ」に応じるべきでない理由

昨日の『トルコとの100億ドルスワップ報道に「驚いた」日本』や先ほどの『「飛ばし報道」だけでトルコリラの暴落を防いだ日本円』などで、トルコの「スワップ報道」騒動を取り上げました。ただ、これらの関連報道を調べていくなかで、頻繁に見かけたのが、「多国間通貨スワップを推進せよ」、という主張です。支援を受ける側にとっては、二国間スワップのように「支援する国・される国が明確」なスワップではなく、多国間スワップのように「誰が援助しているのかわからない」というスワップの方が都合がよいのだと思いますが、はて、支援する側であるわが国はこれをどう考えるべきでしょうか。

2020/05/22 11:05追記

図表2の「BIRCS通貨」に記載のインドの通貨が「インドルピア」となっていましたので、「インドルピー」に修正しております。在タイ隠居老人様、ご指摘大変ありがとうございました。

目次

スワップ論

当ウェブサイトではかなり以前から、国際的な金融協力という観点からの「スワップ取引」について、諸外国の事情も含めて深く調べ、『【総論】4種類のスワップと為替スワップの威力・限界』などでもまとめてきたのですが、これをあらためて一覧にしたものが次の図表1です。

図表1 国際金融協力の世界におけるスワップ

| 用語 | 概要 | 当ウェブサイトの略し方 |

|---|---|---|

| ①二国間通貨スワップ | 二国間の通貨当局同士が締結する、お互いに通貨を交換する協定 | Bilateral Currency Swap Agreement を略してBSAと呼ぶことがある |

| ②二国間自国通貨建て通貨スワップ | 二国間の通貨当局同士が締結する、お互いの自国通貨同士を交換する協定 | Bilateral Local Currency Swap Agreement を略してBLCSAと呼ぶことがある |

| ③多国間通貨スワップ | 多国間の通貨当局同士が参加する、お互いに通貨を交換する協定 | Multilateral Currency Swap Agreement を略してMSAと呼ぶことがある |

| ④為替スワップ | 相手国の通貨当局を通じて民間金融機関に対して短期資金を貸し出すための協定 | Bilateral Liquidity Swap Agreement を略してBLAと呼ぶことがある |

(【出所】著者作成)

これに関連し、昨日、当ウェブサイトでは「トルコ国内で唐突に、日本とトルコが100億ドル相当の通貨スワップを締結する予定だと報じられた」、という話題を紹介しました(『トルコとの100億ドルスワップ報道に「驚いた」日本』参照)。

ただ、これについては今朝の『「飛ばし報道」だけでトルコリラの暴落を防いだ日本円』でも説明したとおり、おそらくはトルコメディアによる、利下げによる通貨暴落を防ぐための「飛ばし報道」という可能性を疑っても良いと思います。

ただ、それと同時にこの話題について調べてみると、いくつかの国のメディアに「いまこそ多国間通貨スワップ協定を締結すべきだ」、といった主張が散見されました。

当ウェブサイトではアジア諸国などの新興市場諸国が先進国(米国や日本など)との通貨スワップを欲している、という話題をしばしば取り上げて来ましたが(たとえば『インドネシア、米国に対しても通貨スワップ締結を要求』など)、冷静に考えると、このテーマは奥が非常に深いです。

そこで、そもそもなぜ、新興市場諸国が通貨スワップを求めて来るのか、そして「多国間通貨スワップの仕組みと問題点」とは何かについて、考えてみました。

そもそも通貨は対等でない

管理通貨とそれ以外の通貨

議論の前提として紹介したいのが、「管理通貨とそれ以外の通貨」という考え方です。

ご存知の方も多いと思いますが、現代の世界で多くの国が採用している「管理通貨制度」とは、その国・地域の中央銀行(や通貨当局)が基本的には好きなだけ自分の国・地域のおカネ(紙幣など=自国通貨)を発行することができる、という仕組みです。

ただ、刷ることができるのはあくまでも自国通貨であって外国通貨ではありません。

たとえば、日本銀行はその気になれば無制限に日本円という通貨を発行することができるのですが、米ドルやユーロ、英ポンドなどの通貨を発行することはできません。発行できるのはあくまでも自国通貨である日本円だけです。

外国通貨(たとえば米ドル)の紙幣を自由に印刷することができる国といえば、映画『ルパン三世 カリオストロの城』に出てきた架空の「カリオストロ公国」か、実在する国でいえば北朝鮮くらいなものでしょう。

さらに、「自国通貨ならば常に好きに発行できる」というものではありません。

たとえば、香港の場合は貨幣価値が米ドルに「ペッグ」(固定)されており、香港ドルを発行する銀行は、7.8香港ドルあたり1米ドルを香港金融管理局(HKMA)に預託しなければならないため、香港ドルはHKMAが保有する外貨準備の範囲でしか発行できません。

※おもしろいことに、香港の場合、紙幣はHKMAではなく、民間銀行である香港上海銀行、香港渣打銀行(スタンダード・チャータード銀行)、中国銀行(香港)の3つの銀行が発行しており、紙幣のデザインは3種類ずつあります(政府紙幣である10香港ドルを除く)。

また、共通通貨を採用している国の場合は、自国通貨ですら自由に発行することができません。

たとえば、ギリシャはユーロ圏に加盟しているため、ギリシャの通貨はユーロですが、ギリシャの中央銀行はユーロを発行することはできません。ユーロを発行する権限を持っているのは、あくまでも欧州中央銀行(ECB)です。

余談ですが、ギリシャ国債が実質デフォルトした理由は、ギリシャ国債が「国債デフォルトの3要件」(①自国投資家が買ってくれない、②外国投資家が買ってくれない、③自国中央銀行が買ってくれない。詳しくは『増税から1ヵ月 数字で読む「財政再建論の大間違い」』等参照)を満たしたからです。

日本国債の場合は、理屈の上ではどう頑張っても絶対にデフォルトすることができないのですが、この関連論点等については、『日本経済を客観的な数字で読んでみた結果を総括します』などをご参照いただければ幸いです。

通貨にも「実力」がある

以上、「管理通貨制度を採用している場合、自国の通貨であれば自由に発行できる」というのは、たいていの経済学の教科書に掲載されている論点なので、ご存知の方も多いでしょう。

ただ、ここでもうひとつ、国際政治、国際経済を読むうえで欠かせない論点が、「外国通貨(外貨)」です。外貨とは、読んで字のごとく、「外国のおカネ」のことですが、当ウェブサイトなりの分類では、世界にはだいたい2種類の通貨が存在しています。「ハード・カレンシー」と「ソフト・カレンシー」です。

著者の定義で恐縮ですが、「ハード・カレンシー」とは「国際的な商取引や資本取引などで広く使われていて、その通貨で決済や売買をする際に法的・時間的な制約が少ない(つまり使い勝手が良い)通貨」のことであり、「ソフト・カレンシー」とは「ハード・カレンシーの要件を満たさない通貨」のことです。

ハード・カレンシー

- その通貨の発行国・地域に留まらず、国際的な商取引や資本取引などで広く用いられ、その通貨で決済や売買をする際に、法的・時間的な制約が少ない通貨

ソフト・カレンシー

- ハード・カレンシー以外の通貨

ハード・カレンシーとソフト・カレンシーの分類例

ハード・カレンシーのなかでもとくに「強い」通貨が米ドルであり、これにユーロ、日本円、英ポンド、スイスフラン、カナダドルなどが続きます。ユーロが発足する以前であれば「G10通貨」という分類もあったのですが、現在の「ハード・カレンシー」といえば、だいたいこの6つさすと考えて良いでしょう。

また、準ハード・カレンシーと呼べる通貨には、たとえばカナダドルや豪ドル、NZドルなどの先進国通貨、デンマーククローネやノルウェークローネ、スウェーデンクローナなどの北欧通貨、さらには香港ドルやシンガポールドルなどがあります。

ただ、「ハード・カレンシー」と「ソフト・カレンシー」の線引きは曖昧であり、香港ドルやシンガポールドルがハード・カレンシーと呼べるのかどうかを巡っては、少なくとも国際規制当局者の間でコンセンサスのようなものが形成されているとは言い難いでしょう(※著者私見)。

以上をまとめておくと、次のようなイメージでしょうか(図表2)。

図表2 世界の通貨を分類すると…?

| 区分 | カテゴリー | 備考 |

|---|---|---|

| ハード・カレンシー | 基軸通貨 | 米ドル |

| IMFの自由利用可能通貨 | ユーロ、日本円、英ポンド | |

| その他のハード・カレンシー | スイスフラン、カナダドル | |

| 準ハード・カレンシー | オセアニア通貨 | 豪ドル、NZドル |

| 北欧通貨 | デンマーククローネ、スウェーデンクローナ、ノルウェークローネ | |

| アジア通貨 | 香港ドル、シンガポールドル | |

| ソフト・カレンシー | BRICS通貨 | ブラジルレアル、ロシアルーブル、インドルピー、中国人民元、南アフリカランド |

| 上記以外のG20通貨 | サウジアラビアリヤル、メキシコペソ、アルゼンチンペソ、韓国ウォン、インドネシアルピア、トルコリラ | |

| その他のソフト・カレンシー | その他多数(たとえばタイバーツ、マレーシアリンギット、ベトナムドン など) |

(【出所】著者作成)

自国通貨が使える幸せ

もちろん、この図表2の分類は著者による勝手なものですし、ユーロを「準基軸通貨」ないしは「基軸通貨」と呼ぶ人もいる一方、「カナダドルは豪ドルやNZドルと同格ではないか?」などと疑問に思う方もいらっしゃるでしょう。あくまでも「ざっくりした分類である」、とご理解ください。

ただ、ひとつ間違いない点があるとすれば、私たちの通貨・日本円が世界のなかでもとくに地位が高い通貨である、という点でしょう。そして、わが国では日常生活から大規模な商取引に至るまで、たいていの場合、日本円だけで事足ります。

わが国では店で買い物をするときやレストランで食事をする際に、「日本円という通貨を受け付けてもらえない」ということは、まず発生しません。「キャッシュレス決済」を受け付けてくれない店はありますが、日本円の現金があれば、まず間違いなく問題ありません。

いや、もう少し正確にいえば、米軍基地に隣接する地域などを除けば、日本国内では日本円以外の通貨は使い物になりません。

外貨での支払いを要求する国

しかし、政情不安定な国や経済が不安定な国の場合は、自分の国の通貨が使えない、ということはときどき発生するようです。

たとえば、有名なところではアフリカの国・ジンバブエがハイパー・インフレ抑制の失敗により通貨制度が崩壊し、自国通貨・ジンバブエドルの発行が2009年に停止してしまったというケースもあります(『レファレンス協同データベース』参照)。

また、個人的経験で恐縮ですが、前世紀にギリシャを訪問した際に、お土産としてギリシャ名産品を買おうとすると、当時のギリシャの通貨「ドラクマ」を受け付けてもらえず、日本円で直接支払ったという体験をしています。

そういえば、2000年代初頭にエジプトを訪れた際にも、エジプトの通貨「エジプトポンド」ではなくユーロ紙幣の方が好まれましたし、2010年代前半に南米のウルグアイを訪れた際にも、勘定書に米ドルとユーロの金額が書かれていたのには、新鮮な衝撃を受けた記憶もあります(図表3)。

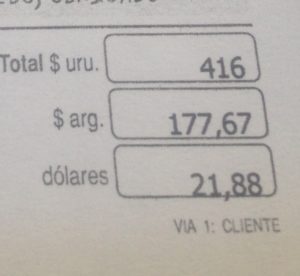

図表3 参考画像:ウルグアイのレストランで食事をした際の請求書

(【出所】著者撮影)

ちなみに画像の『$ uru.』がウルグアイペソでの請求額、『$ arg.』が隣国・アルゼンチンの通貨「アルゼンチンペソ」での請求額、『dólares』が米ドルでの請求額です。店によっては請求額をユーロに換算したものが掲載されているケースもあります。

また、日本に近いところでいえば、マカオではマカオパタカももちろん使えますが、それだけでなく、香港ドルや人民元がそのまま利用できることも一般的です(もっとも、香港ドルは、外為市場ではマカオパタカに比べて微妙に価値が高いにも関わらず、マカオ市内では等価で使われてしまっていますが…)。

さらには、一部の国では自国で通貨を発行せず、外国通貨をそのまま自国の通貨として採用してしまっている国もあるようです(たとえば南洋のツバルやナウルは豪ドルを、ニウエはニュージーランドドルを、パラオや東ティモールは米ドルを、それぞれ通貨としてそのまま使用しているそうです)。

スワップの必要性と問題点

どうして外貨が必要なのか

つまり、その国の通貨が通用する条件としては、

- ①政情が安定しているかどうか

- ②経済が安定しているかどうか

- ③近隣国に強い通貨を持つ国があるかどうか

- ④貿易依存度が高いか、低いか

…などに応じて変わるのでしょう。

わが国の場合、政治も経済も安定していることに加え、また、日本自身がGDPで世界3番目の経済大国であるという事情もあり、ほぼ自国通貨のみしか使えないのですが、中国に近接する香港やマカオ、韓国や北朝鮮などの場合は、日常生活では自国通貨だけでなく人民元も通用しているようです。

また、南米諸国や中東諸国などの場合、そもそも政情や経済が不安定であり、自国通貨だけでなく近隣国通貨や米ドル・ユーロなどの基軸通貨やハード・カレンシーが好まれる、という事情もありそうです。

日常の取引ですらこうなのですから、金額の大きな取引(とくに輸出入取引、国境をまたいだ債券の発行、対外直接投資などの資本取引)では、ソフト・カレンシー国は自国通貨で取引ができないケースが多いです。

このようなソフト・カレンシー国の企業が外国と取引をする際には、常に外貨を持っておくことが必要であり、これらの企業の多くは米ドルなどの通貨で資金調達をすることが一般的です。

だからこそ、多くの新興市場諸国の場合、自国通貨の価値が乱高下するのを嫌がります。企業にとっては、生産計画を立てるにしても、販売計画を立てるにしても、投資計画を立てるにしても、通貨の価値が安定していないことには見通しが立たないからです。

逆に、日本のように貿易依存度も低く、「日本円」という自国通貨だけで多くの経済活動が完結する国の場合、為替変動(円高、円安など)は一部の輸出入企業や外貨投資をやっているような人でもない限り、ほとんど為替変動を気にする必要などないのです。

外貨準備が足りなければスワップが必要

ここから、新興市場諸国の場合の難しさの一端を知ることができます。

多くの新興市場諸国の場合、外国企業から投資してもらい、工場を建ててもらうことなどで経済を発展させ、完成した製品を外国に輸出するなどして経済発展する必要があるため、そもそも国際的な取引を大量に行う必要があります。

それなのに、自国通貨は国際的に通用しないため、必然的に外貨でおカネを調達しなければなりません。

また、自国の通貨の価値が下がれば、自国企業にとっては外貨建ての借金の価値が上昇(つまり債務負担が上昇)してしまいますし、自国通貨の価値が上がれば、自国企業にとっては輸出競争力が減ってしまいます。

さらには、うまく経済発展させていくためには、国内の通貨供給量やインフレ率などをコントロールしていく必要があります。経済が発展しているときは、得てしてインフレ率も上昇しがちなのですが、これを利上げなどによっていかにうまく抑えていくかがポイントです。

しかも、新興市場諸国にありがちなのは、大統領が人気取りのために、中央銀行に対して利上げしないように圧力を加える(あるいは利下げを強要する)、というケースですが、これについては『「飛ばし報道」だけでトルコリラの暴落を防いだ日本円』あたりで取り上げた話題と重なるので、論点としては割愛します。

だからこそ、これらの新興市場諸国は先進国などの通貨スワップを欲しがるのでしょう。

「支援されている」とは言わせない

ただし、750億ドルの日印通貨スワップのケースがその典型例ですが、通貨スワップとは多くの場合、通貨ポジションが強い国(たとえば日本)から通貨ポジションが弱い国(たとえばインド)に対する一方的な支援である、という側面があります。

日印通貨スワップの場合も、形のうえでは「対等」を装っていますが、実際に日本がインドに対して750億ドル相当の資金を支援要請するということは、非常に考え辛いです。

つまり、誰がどう見ても「日本からの支援である」ということがわかってしまえば、国際的な投機筋に対しても「インドは日本との通貨スワップで外貨準備を750億ドル増やしたぞ」、というアナウンスメント効果も得られるのです。

逆に言えば、スワップを締結している国同士では、一種の援助関係が成立してしまう、ということでもあります。あくまでも一般論としては、支援を受ける国としては面白くないと思っているかもしれません(※インドが日本に対し、そう感じている、というわけではありません。あくまでも一般論です)。

だからこそ、二国間ではなく、多国間でのスワップ協定にして、「誰が支援国であるか」が分かり辛い仕組みというものを作りたがるのかもしれませんね。

実際、わが国が参加している多国間通貨スワップ協定のひとつが、「チェンマイ・イニシアティブ・マルチ化協定」(CMIM)と呼ばれる仕組みです(図表4)。

図表4 日本が参加する多国間通貨スワップであるCMIM

| 国 | 拠出額 | 引出可能額 |

|---|---|---|

| 日本 | 768億ドル | 384億ドル |

| 中国(※) | 768億ドル | 405億ドル |

| 韓国 | 384億ドル | 384億ドル |

| インドネシア、タイ、マレーシア、シンガポール、フィリピン | 各 91.04億ドル | 各 227.6億ドル |

| ベトナム | 20億ドル | 100億ドル |

| カンボジア | 2.4億ドル | 12億ドル |

| ミャンマー | 1.2億ドル | 6億ドル |

| ブルネイ、ラオス | 各0.6億ドル | 各3億ドル |

| 合計 | 2400億ドル | 2400億ドル |

(【出所】財務省『CMIM 貢献額、買入乗数、引出可能総額、投票権率』。ただし、中国については香港との合算値。中国以外のIMFとの「デリンク」割合は30%。また、香港はIMFに加盟していないため、中国の引出可能額に占める「IMFデリンク」割合は他の国と異なる)

この仕組みだと、支援を受ける国(たとえばASEANのいずれかや韓国)がスワップを引き出そうとしても、相手国(たとえば日本)に対してさほど引け目を感じることがありません。

だからこそ、某国からはときどき「CMIMの規模を拡充しよう」だの、「デリンク割合を引き上げよう」だのといった提案が出て来るのかもしれませんね。

「メキシコ、アルゼンチン、韓国、インドネシア、トルコ」

ただし、冷静に考えていくと、やはり「G20スワップ」などの構想は、非現実的です。

先ほどの図表2確認しましたが、G20とヒトクチに称しても、参加している国は雑多です。

- ①基軸通貨国…米国

- ②ハード・カレンシー国…ユーロ圏、日本、英国、カナダ、オーストラリア

- ③BRICS諸国…ブラジル、ロシア、インド、中国、南アフリカ

- ④上記以外…サウジアラビア、メキシコ、アルゼンチン、韓国、インドネシア、トルコ

なかでも一番中途半端なのが、①~④のうち、④のカテゴリーの国でしょう。

そういえば、アルゼンチンは過去に何度も外貨建て国債のデフォルトを発生させていますし、韓国、インドネシアは過去にIMFのお世話になったこともあります。さらに、今回の通貨危機に直面しかかっているトルコも、この④のカテゴリーの国です。

つまり、G20と称しても、世界を「支援する側」(米国、ユーロ圏、日本、英国など)と「支援される側」(とくにメキシコ、アルゼンチン、韓国、インドネシア、トルコなど)を同じグループに属するものとして取り扱うには、やはりかなりの無理があると思わざるを得ないのです。

まとめ:やはり二国間スワップが基本

以上の議論を通じて、あらためて感じるのは、「通貨」という面において、日本がいかに強い国であるか、という点です。

まず、日本円という通貨そのものがハード・カレンシーであること。

日本円建ての通貨スワップや為替スワップを欲しがっている国はそれなりに多いでしょうが、その理由は、日本円という通貨が世界で広く取引され、通用しているからにほかなりません。

そして、日本が140兆円という巨額の外貨準備を保有していること。

世界広しといえども、米ドル建てのスワップを提供することができる国は、おそらく米国以外では日本か北朝鮮くらいなものではないかと思います。

そして、支援を受ける側としては多国間通貨スワップ(CMIMやG20スワップ)などの仕組みを欲しがるのだと思いますが、私たちの血税を裏付とする貴重な外貨準備からスワップを提供するならば、やはり二国間スワップにこだわるべきではないかと思う次第です。

本文は以上です。

金融評論家。フォロー自由。雑誌等の執筆依頼も受けています。 X(旧ツイッター) にて日々情報を発信中。 Amazon アソシエイトとして適格販売により収入を得ています。 著書①数字でみる「強い」日本経済 著書②韓国がなくても日本経済は問題ない日韓関係が特殊なのではなく、韓国が特殊なのだ―――。

— 新宿会計士 (@shinjukuacc) September 22, 2024

そんな日韓関係論を巡って、素晴らしい書籍が出てきた。鈴置高史氏著『韓国消滅』(https://t.co/PKOiMb9a7T)。

日韓関係問題に関心がある人だけでなく、日本人全てに読んでほしい良著。

読者コメント欄はこのあとに続きます(コメントに当たって著名人等を呼び捨てにするなどのものは禁止します)。当ウェブサイトは読者コメントも読みごたえがありますので、ぜひ、ご一読ください。なお、現在、「ランキング」に参加しています。「知的好奇心を刺激される記事だ」と思った方はランキングバナーをクリックしてください。

読者コメント一覧

※【重要】ご注意:他サイトの文章の転載は可能な限りお控えください。

やむを得ず他サイトの文章を引用する場合、引用率(引用する文字数の元サイトの文字数に対する比率)は10%以下にしてください。著作権侵害コメントにつきましては、発見次第、削除します。

※現在、ロシア語、中国語、韓国語などによる、ウィルスサイト・ポルノサイトなどへの誘導目的のスパムコメントが激増しており、その関係で、通常の読者コメントも誤って「スパム」に判定される事例が増えています。そのようなコメントは後刻、極力手作業で修正しています。コメントを入力後、反映されない場合でも、少し待ち頂けると幸いです。

※【重要】ご注意:人格攻撃等に関するコメントは禁止です。

当ウェブサイトのポリシーのページなどに再三示していますが、基本的に第三者の人格等を攻撃するようなコメントについては書き込まないでください。今後は警告なしに削除します。また、著名人などを呼び捨てにするなどのコメントも控えてください。なお、コメントにつきましては、これらの注意点を踏まえたうえで、ご自由になさってください。また、コメントにあたって、メールアドレス、URLの入力は必要ありません(メールアドレスは開示されません)。ブログ、ツイッターアカウントなどをお持ちの方は、該当するURLを記載するなど、宣伝にもご活用ください。なお、原則として頂いたコメントには個別に返信いたしませんが、必ず目を通しておりますし、本文で取り上げることもございます。是非、お気軽なコメントを賜りますと幸いです。

コメントを残す

【おしらせ】人生で10冊目の出版をしました

| 自称元徴用工問題、自称元慰安婦問題、火器管制レーダー照射、天皇陛下侮辱、旭日旗侮辱…。韓国によるわが国に対する不法行為は留まるところを知りませんが、こうしたなか、「韓国の不法行為に基づく責任を、法的・経済的・政治的に追及する手段」を真面目に考察してみました。類書のない議論をお楽しみください。 |

【おしらせ】人生で9冊目の出版をしました

| 日本経済の姿について、客観的な数字で読んでみました。結論からいえば、日本は財政危機の状況にはありません。むしろ日本が必要としているのは大幅な減税と財政出動、そして国債の大幅な増発です。日本経済復活を考えるうえでの議論のたたき台として、ぜひとも本書をご活用賜りますと幸いです。 |

新宿会計士 様

なるほど、韓国が通貨スワップ結ぶべき国は北朝鮮化カリオストロ公国の2択であることがよくわかりましたw

日本は極力関わりを持ってはいけませんね。

恋ダウト様

北朝鮮かカリオストロ公国www

そういえばゴート札にはウォンもありましたね。「ウホッ ウォンまであるぜ!」とルパンが言ったのを、銭形警部が目撃してるので間違いありません。

ところで、銭形警部が乗ってきた車はなぜ埼玉県警のパトカーなのでしょう。

とある福岡市民 様

確か世界中の紙幣が有りましたね。

埼玉県警は謎ですよね。今回の記事でカリオストロ公国が一番のツボでした。

もう一度カリオストロの城見なおしてみます。

顔の見えない援助はコストパフォーマンス悪いですからね。

どこぞの国のように裏の目的を持たせるかはともかくとして。

いつも興味深く拝読しております。当サイトの冷静なデータ分析による論理の進め方は、自分の考察に於いても大変参考になり、知的好奇心を刺激されます。

さて、大変些末なことながら、一点指摘させてください。コラム中のハードカレンシーとソフトカレンシー一覧表の中の、BRICS通貨のインドの通貨がルピアになっています。インドの通貨はルピーで、ルピアはインドネシアの通貨です。もちろん、新宿会計士様の単純な入力ミスに過ぎないと思いますが、この点だけ宜しくお願い致します。

在タイ隠居老人様

大変重要なご指摘、ありがとうございます。

ご指摘のとおり、インドの通貨はルピアではなくルピーです。修正いたします。

引き続きのご愛読とお気軽なコメントをよろしくお願いいたします。

CMIMに準じてG20スワップの拠出を経済規模割りとすれば、

①支援国:米・中・日

②構成国:英・仏・独

③恵受国:上記以外の国

・・ってところなのでしょうか?

地域の小国の共助も兼ねたCMIMと違って、G20は大国だけの集まりなのですから、そんなことがまかり通れば「怠惰なほどに得する国際社会」の誕生なのかと・・。

保険的な考え方だと、破綻リスクの大きさに準じた掛金負担を強いられる筈なのですから、G20スワップは上記①の「三国総意の下」での提言によらなければ成り立たない仕組みなのだと思うんですけどね。(あたりまえですが、G20内での多数決の問題ではありません。

*どう考えても思想・理念の違いを超越した共助の成立は在り得ないのだと思います。

昔から,インフレ率の激しい国では,外国人観光客が買い物するときは(公的な場所を除けば)外貨で払うよう勧誘されるのは,普通のことでした。そういう国にいくときは,1ドル札を沢山持っていくのが常でした。ハードカレンシーの中で最低額の紙幣が1ドル札なので,すごく需要が高いですよね。10ドル札とか10ユーロ紙幣だと千円札で代用できることも多いので。まだ,机の中に100枚以上残っているはずです。

国民が自国通貨を信用しないで,すぐ外貨に替えようとするので,ますます自国通貨の価値が下がって,自国通貨ベースでのインフレが進むわけです。

ところで,通貨のグループ分けですが,人民元とルーブルは同じクループでは扱いにくい気がします。人民元はハードカレンシーではありませんが,本質的に強いです。

ウオンも④のグループでは断トツに強いですね。韓国の富裕層や大企業が外貨預金の割合を増やしても,まだ耐えています。

本題と関係ない話ですみません。

掲載された写真は新宿会計士様の思い出の写真でしょうか?

$ uru、$ arg、はウルグアイペソ、アルゼンチンペソ、そしてUSドルは$ USではなくdolares、という事は、南米では$はペソの記号と認識されており、ドルの記号とは認識されてないのですね。

以前、人民元が¥を使う事があるのをパクリと書いた方に対して「通貨単位の呼称が違っていても由来が同じ、あるいは歴史的経緯によって同じ通貨記号を使う事がある。円と元は由来が同じであり、両方が¥を使用しても決してパクリではない」と反論した事があります。その中で「$は元々ペソの通貨記号であり、アメリカ人はこれを通貨記号の一般的な表記と考えてUSドルに流用した」という話をしました。

その話を裏付けるような写真になると思います。

どうでもいいですが、「焼きそばだよ!」「(アルゼンチン)ペソしかないよ!」と女子高生が叫んでるアニメがありましたねえ( ̄ー ̄)

とある福岡市民 様

>$は元々ペソの通貨記号であり、アメリカ人はこれを通貨記号の一般的な表記と考えてUSドルに流用した

興味深い話をありがとうございます。どこかで使わせていただくかもしれません。

引き続き何卒よろしくお願い申し上げます。

新宿会計士 様

$は元々Sに縦棒2本でしたが、これはPesoのPとSを組み合わせたものという説があります。

実はもっとおもしろい話があります。

$を最初に使ったのは18世紀、スペインの植民地だったメキシコで、単位はペソ、ないしメキシコペソ。このメキシコペソはドルだけでなく、日本の歴史に多大な影響を与えてます。

1、江戸幕府崩壊の一因

18〜19世紀のメキシコは銀を大量に産出する豊かな国でした。メキシコはこの銀を約27グラムの円形コインに鋳造し、1ペソとして流通させます。このメキシコペソ銀貨は今日のUSドルの如く、19世紀の国際貿易決済に使用されます。

今では信じられませんが、アメリカはメキシコより経済力が弱く、1ペソ銀貨をそのまま1ドル銀貨として国内で流通させました。

この銀貨はアメリカの貿易船を通じて幕末の日本にも持ち込まれ、「メキシコドル」「墨銀」「洋銀」と呼ばれて流通します。そして金の海外流出と激しいインフレーションを巻き起こし、江戸幕府の財政破綻、幕府に対する国民の支持喪失、明治維新の誕生を招いた曰く付きの銀貨となりました。

カリオストロ公国のゴート札が世界経済を混乱させたというのはフィクションですが、メキシコペソ銀貨が日本の歴史を変えたのは本当です。

2、円の名称の由来

円形のメキシコペソ銀貨は中国でも「銀圓」と呼ばれ、徐々に流通していきます。英国は香港に造幣局を作り、1866年(慶應2年)からメキシコペソ銀貨と同じ重量の銀貨を鋳造します。この銀貨は表にヴィクトリア女王の横顔、裏に「香港壹圓」「ONE DOLLAR HONG KONG」と刻まれており、香港壹圓銀貨と呼ばれます。

「圓(円)」という単位が使われたのはこれが最初で、名称の由来は銀貨の形状が円形である事です。この銀貨は香港や中国で受け入れられず、2年で鋳造中止と造幣局閉鎖に追い込まれます。

明治政府は近代的な貨幣制度を作るため、1869年(明治2年)、大阪に大蔵省所属の造幣寮(造幣局の前身)を設置します。鋳造設備は閉鎖された香港造幣局から買い取って輸入し、長官だったトーマス・キンダー(キンドル)を御雇外国人として招いて、金貨や銀貨の鋳造を行います。

この時、通貨単位として香港壹圓を流用して「圓(円)」と定めたという説があります。

なお、円の名称の由来は他にも説があります。

中国は「圓」の画数が多い事から、同じくyuan2と発音する元を使用しました。そのため、円と元は元をたどると香港壹圓、そしてメキシコドルと呼ばれた1メキシコペソ銀貨に由来する事になります。

3、日本で流通していた一円銀貨のモデル、そして円の価値の基準

明治の初めは「圓(円)」を金貨、「銭」を銀貨、「厘」を銅貨にする計画でした。しかし金が不足している事から、1871年(明治4年、廃藩置県と同じ年)に海外貿易決済専用の一円銀貨を鋳造しました。この一円銀貨は1メキシコペソ銀貨とほぼ同じ、約27グラムの銀から鋳造されました。国際通貨である1メキシコペソ銀貨に合わせて、銀の重量と通貨単位をそろえた方が使いやすいからです。その事情は導入の際に1USドルと価値をそろえたユーロに似てます。

そしてこの27グラムの銀を含む一円銀貨が、為替市場や国内市場における円の価値の基準となりました。

開国の時点で「1メキシコペソ=1USドル=三分(3/4両)」であり、明治4年の新貨条例で「一両=一円=純金1.5グラム」と定めたのですから、本来は「1ペソ=1USドル=七十五銭」のはず。

それが13年後には「1ペソ=1USドル=一円」になってしまったのですから相当な円安です。明治元年から十年で物価は倍になってますが、円安による輸入価格の高騰も一因かもしれません。

明治政府は一円金貨を基準とした金本位制を計画してましたが、金の不足は如何ともし難く、一円銀貨を基準とした銀本位制にせざるを得なかったのです。金本位制ができないために日本円の信用は低く、銀の価格が金の1/16(明治元年頃)から1/32(明治28年、日清戦争の年)に下落するのに引きずられて日本円の価値も半減します。明治政府は欧米からの武器購入費や御雇い外国人の給料が年々高くなって苦労し、日本人も物価高と度重なる増税で苦しかった事でしょう。

その反面、生糸や茶の輸出には有利であったでしょう。

この状態は1897年(明治30年)、日清戦争の賠償金で得た金を基に金本位制を実現するまで続きます。この時、比率は「一円=0.75グラム」と半減しています。

現在は金が高騰してますが、金1グラムが税抜6000円位ですので、明治4年の一両及び一円は現在の9000円、明治30年の一円は現在の4500円に相当するでしょうか。

学校の歴史の授業で語られる事はないでしょうけど、メキシコペソは$の記号以外で、日本に多大な影響を与えているというのはおもしろいです。開国した時点から世界とはお金でつながっていたのですね。

皆様のご考察の後に椿説を一つ加えることをお許しください。

>$は元々Sに縦棒2本でしたが、これはUnited States of AmericaのUとSを重ねてUの下を切り取ったものです。

という説明を子供時代に聞いたことがあります。

匿名老人 様

その説も聞いた事があります。しかし$の記号は1783年にアメリカ合衆国United Statesが成立する前からメキシコペソを示す記号として使われていた記録があり、この説は間違いと考えられます。

沈黙は金 雄弁は銀

英訳からのものだが元々の起こりは19世紀中頃のドイツらしい

沈黙より雄弁を評価する西洋の基準と矛盾する

19世紀までは英国を除き実質銀本位制→銀の地位・評価が高い→雄弁の方が偉いw

銀本位制→金行でなく銀行・地名の銀座など

も影響かな?

とある福岡市民さま

横から失礼いたします。

私が知っていたのは、そのメキシコとの条約が、西暦1888年、明治政府初の平等条約だった事。

外務省

ttps://www.mofa.go.jp/mofaj/press/pr/wakaru/topics/vol166/index.html

そしてメキシコ駐日大使館は、数ある他国の大使館に比べても一等地な場所に、立地している事。

なので、今回のコメント、考えさせえられました。

とある福岡市民様

ドルとペソのお話が気になって調べてみましたが、新大陸で銀が採れたおかげで、18世紀のスペイン・ペソの地位は高かったようですね。勉強になりました。

駄文は許してヒアシンス。

横から失礼します。

貨幣にとって16世紀は本当にエポックメイキングですね。大航海時代でスペインが抑えたメキシコの銀山、我が国では石見銀山、ボヘミアのターラー銀山、ターラーが訛ってドルになったと言われています。新大陸のポトシ銀山やサカテガス銀山で産出した大量の銀は、輸送しやすいようにメキシコの鋳造所でコインにされ、これがメキシコドルと呼ばれました。アメリカの1ドル銀貨は、このメキシコドルと量目、銀品位がほぼ等しく造られました。

ヨーロッパでは大量の銀の流入でインフレとなり商業革命の誘因に、支那では明に銀が流れ込み帝国としての体制を確立、税の徴収も銀になりました。この銀による徴税は清にも引き継がれ、支那では1930年台まで銀本位制でした。このメキシカドルを明では「墨銀」そして丸い形状から「銀圓」と呼びました。この「圓」が我が国ではyenエン=円になり、支那では圓と発音(yuánユアン)が同じ「元」(日本語の発音ゲン)となり、朝鮮では圓の発音wʌnウオンとなりました。

ペソの語源はラテン語のPensumで、現在のイタリア語で重量・重さはPesoです。ドル記号はペソのPとSが重ね書きされて$になった、との経済史の研究があります。なお、経験的にアルゼンチンでは$はペソで、アメリカドルはUS$と表記されていました。なお、アメリカは独立時まで法定通貨は英ポンドでしたが、英領植民地でもスペインドル=メキシコドルが流通していました。そして1792年に造幣局が設立されたとき、新たな通貨の単位はポンドではなく、流通量が多く馴染みあるデファクトスタンダードの「ドル」としました。即ち、貨幣の名称であるドルが通貨単位となり、この結果、アメリカでは$がペソではなくドルを表示する記号となりました。

アメリカにおける、貨幣と紙幣の発行権限、中央銀行の設立と廃止の繰り返し→FRBまでの紆余曲折、銀で言えば1934年の買い上げ法案と1年後の廃止、等々貨幣に纏わるテーマはキリがありませんが、歴史を通貨から眺めると、教科書とは違った光景が見えます。なお、諸説あろうと存じますので、ご参考まで。

自国の通貨を持っていれば世界中どこへ行っても安心していられるなんて幸せな事です。

しかし東京オリンピック以前には外貨準備が議論になり、30億ドルあれば何とかなる、いや35憶は必要だなんて言い合ったこともあるのです。

渡航自由化になっても円なんて紙屑同然で、ドルを持って行かなければならなかったんですが、それも1人500ドルなんて上限が付いていたのです。

1ドル=360円の頃の話です。歳が判ってしまいますね(笑)。

いやあ日本に生まれて良かったと思います。ホント。

新宿会計士 様 いつも楽しく読ませて頂いてます

私は、独自通貨の発行権は、その国の主権だと考えております。

ギリシャ危機当時、ギリシャはドラクマを自由に発行できれば、違う未来があったかも、と。

当時「嵐の中、豪華客船の三等船室に甘んじるより、小舟で転覆しても自分で舵を握る方が良い」と。

一時的にはもっと酷い状態になって、デフォルトを数回くり返しても、立ち直るのはもっと早かったかと思っておりました。

イタリアのフィアットも、リラ安の恩恵を受けていれば、当時フォルクスワーゲンとあれほどの差は付かなかったのでは。

そして、円高に苦しむ日本を尻目に、通貨高にならないドイツの好景気は怒りさえ感じておりました。

日本の主権を考えると、G20による多国間通貨スワップは、私も反対です。

しかし、それだけでは面白くないので、何か良い多国間スワップは無いか、と妄想をして見ました。

「そうだ、TPPがあるじゃないか!」

TPP参加国に、日本が通貨スワップと為替スワップを提供するのはどうでしょう?

限度額を定め、為替スワップは低金利で。もちろん、交換するのは ”ドル” では無く、あくまで ”円” であります。

そして、どうせ日銀の金庫に眠ってるだけの ”日本国債” にも働いてもらいましょう。

参加国に1000億円位づつ位、貸し出すのです。国債の利率と貸出利子を同率にすれば、日本に損害は出ません。

その日本国債を担保に、為替スワップで円を提供するのです。

「この際、”円” のTPP域内での基軸通貨を狙っちゃいましょう」

コロナショックで ”ドル” の流通性は落ちてます。アメリカ・中国・欧州は弱ってます。多くの国は通貨安に苦しんでます。そして何より、

「今、TPPにはアメリカは居ません!!!」

これは、チャンスです。”円” と ”日本国債” の国際的影響力を増す。

そして、コロナ禍が去った後に、リーマンショック後の中国がしたように、TPP域内で巨額景気対策をする。もちろん ”円” で。

まっ、妄想ですけどねっ。

こう考えてみると、今って日本が国際的な影響力を増すチャンスなのかもしれませんね。

雑把 「夢見る永遠の子供、妄想壁とも言う」 様

「為替スワップで円を提供」

踏み倒されたときに無理やり取り返す武力が必要???

成功できなかった新薬開発経験者 様

確かに! 踏み倒されたら、日本の信用度も落ちてしまうかもしれませんね。

何か良い対策が有れば、と思います。

しかし、心の裏では 「よっしゃー!」 と考えます。

日本は輸出量(絶対値)の多い国です。市場にばら撒かれた ”円” は、決済でまた日本に戻って来てしまいます。それが会社の内部留保になり、銀行に預けられます。そして、個人の給料も、その一部が銀行に預金されます。

問題は、その何割かが日銀の当座預金に塩漬けになります。また、新宿会計士様 が推理されたように、アメリカとの為替スワップでの担保の円は、FRBに塩漬けになります。

「これでは、いくら量的緩和しても、”円” が市場に溢れない!

更に緩和すると、市場の ”日本国債” が足りなくなる!」

折角、日本国債を回収せずに円を放流してい頂けるのですから、

「感謝の気持ちを込めて、”制裁” しましょう!」

理想は、”円” が市場に溢れ、インフレターゲット2%を実現することです。

そして、日本政府は3つの事をして頂きます。

・消費税を2%減税する。(インフレには増税効果が有るので)

・国債利率2%にする。(安定資産でなく、運用資産として外国に買ってもらう)

・定期預金利率2%にする。(私の預金を増やす)

そして、行きつく先は、

「TPP域内に、日本版 ”AIIB” を立ち上げ各国に投資して貰い、”他人のお金で融資する” 事で有ります!!!」

(あっ、一気にウソ臭い ヨタ話になってきました)

そして、日本が金融大国になった暁には、

「私が将来貰う ”年金” を増額してくれっっっ!!!」

(今、雑把は一番言いたい事が言えて、満足しています)

雑把 「夢見る永遠の子供、妄想壁とも言う」 様

興味深いコメント、大変ありがとうございます。いずれ本文にて使わせていただくかもしれません。

引き続きのご愛読とお気軽なコメントをよろしくお願い申し上げます。

新宿会計士様 返信有難うございます

どうぞ、自由にお使いください。

なんなら、批判して叩き台にして頂いても構いません。

思えば、ドナルド・トランプがTPP脱退宣言をした時、

「ジャイアン(信長でも可)が、居なくなりおった、

これ、貰っちゃってもいいのかな? いいよねぇ」

と、思ったものです。

関ヶ原の戦いの中、九州で戦を仕掛けた、黒田如水 の様に、

(あっ、これ後で怒られるダメなパターンだ)

ドサクサに紛れて火事場泥 イヤっ国際協調できればよいのですが。