日本の家計金融資産や対外資産は過去最大に=資金循環

国債発行残高、まだまだ足りない!

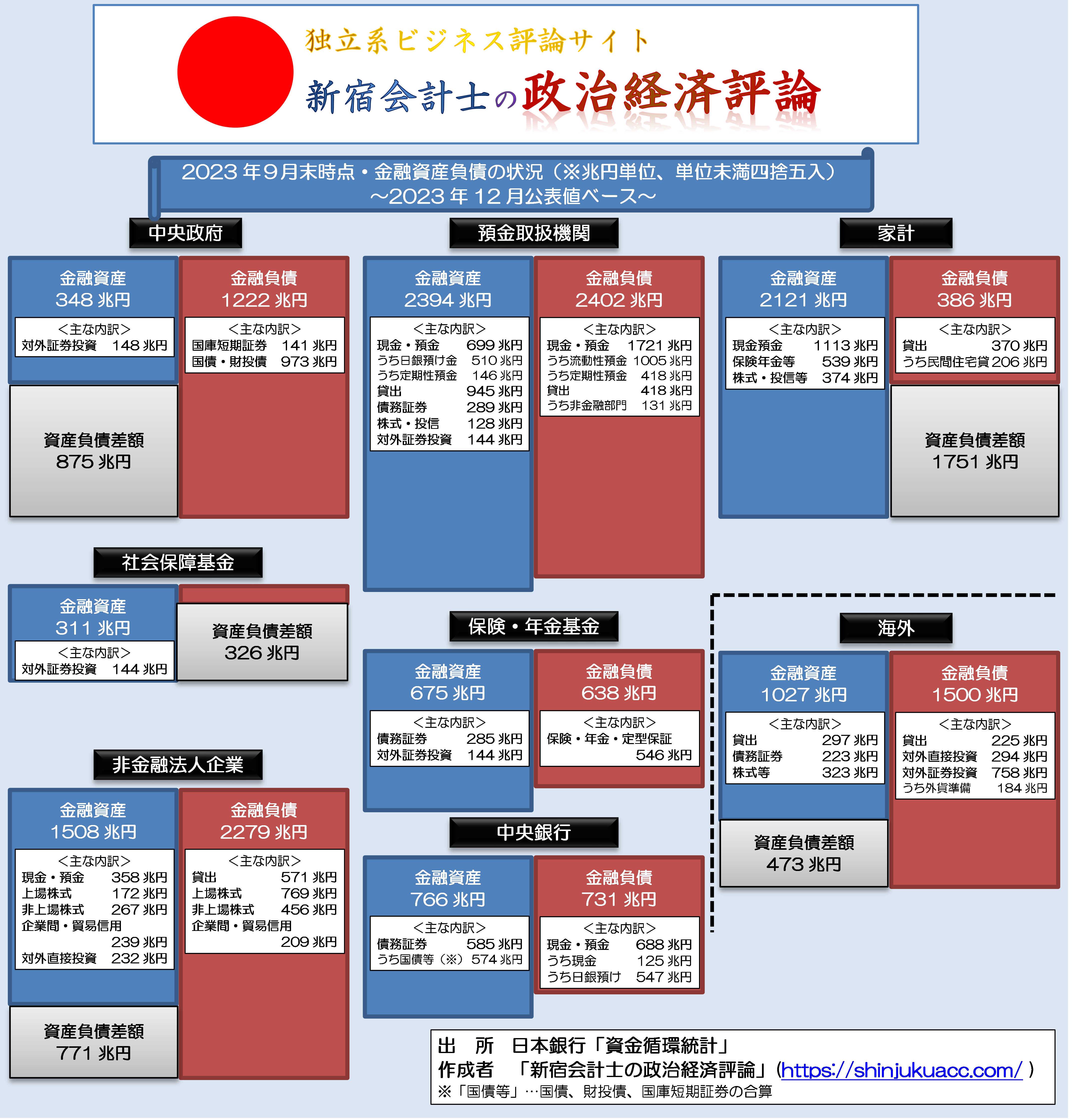

日銀から最新の資金循環統計が公表されました。この統計を読み込んでいくと、現在の日本の問題点は、「国債発行残高が多すぎること」ではなく、逆に、「国債発行残高が少なすぎること」であることがわかります。というのも、家計金融資産は2121兆円と過去最大を記録し、日本国内ではまだまだ国債を消化する余力があるからです。その証拠に、対外純資産も473兆円と、過去最大を更新しています。

目次

最新版資金循環統計

家計金融資産は2121兆円、対外純資産も473兆円だったらしい――!

こんな衝撃的な結果が出てきました。

日銀は20日、2023年9月末時点の資金循環統計(速報値)を公表しました。このデータをわかりやすく加工したものが、次の図表1です。

図表1 日本の資金循環構造(2023年9月末時点)

(【出所】日銀『物価、資金循環、短観、国際収支、BIS関連統計データの一括ダウンロード』サイトのデータをもとに作成。以下同じ)

家計資産は過去最多

以下、経済主体ごとに概要を確認していきましょう。

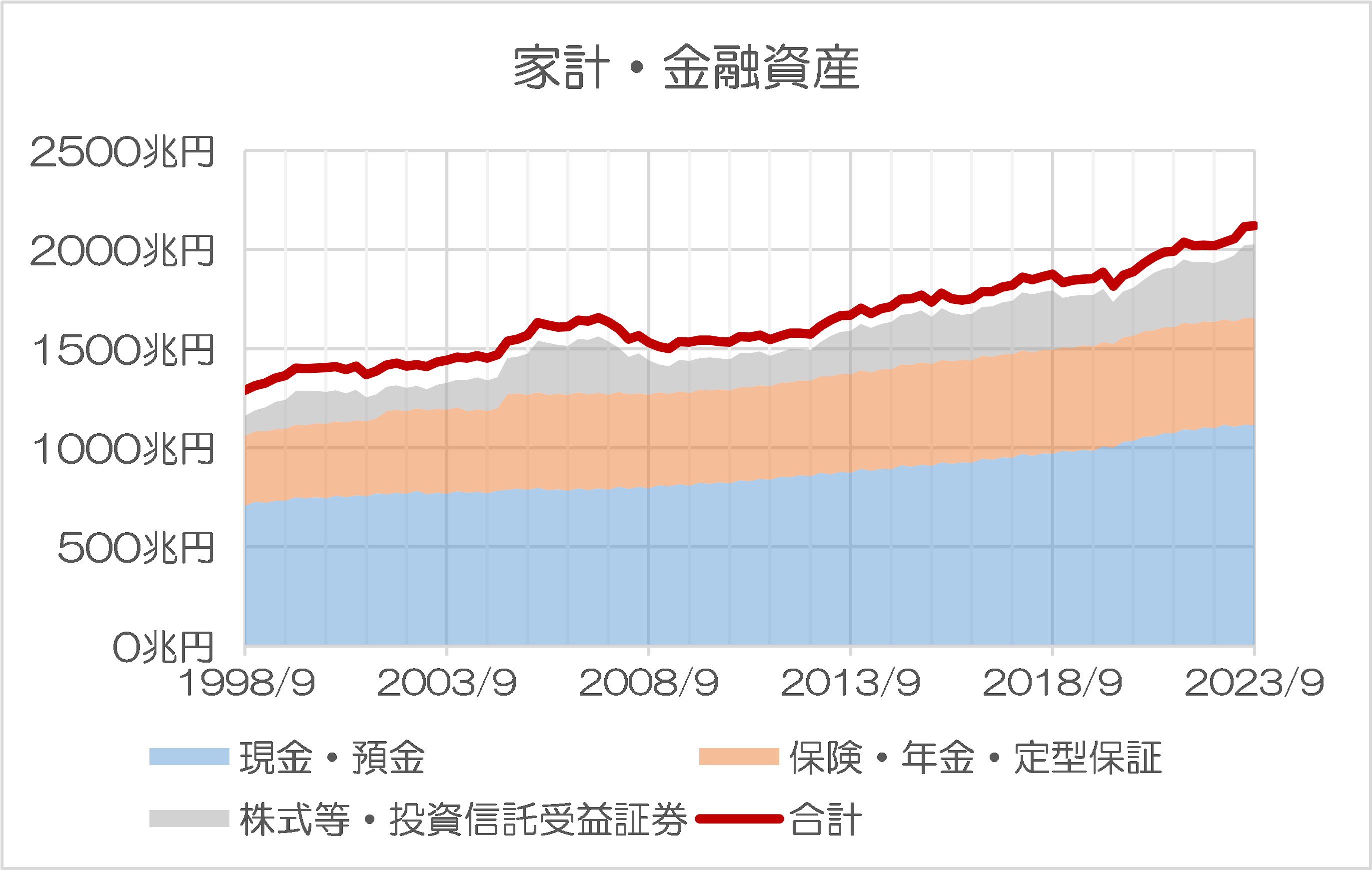

まずは家計ですが、日本の家計資産は2121兆円で過去最多です(図表2)。

図表2 家計金融資産

2023年9月末時点における家計金融資産合計2121兆円(図表3のA)の内訳を見てみると、最も多いのは現金・預金の1113兆円で、これだけで全体の52%を占めています。また、保険・年金・提携補償も539兆円で全体の4分の1です。

図表3 家計金融資産の状況(2023年9月末時点)

| 表示 | 金額 | 構成割合 |

| 現金・預金 | 1113兆円 | 52.47% |

| 保険・年金・定型保証 | 539兆円 | 25.41% |

| 株式等・投資信託受益証券 | 374兆円 | 17.64% |

| その他 | 95兆円 | 4.48% |

| 家計金融資産合計(A) | 2121兆円 | 100.00% |

| 家計金融負債合計(B) | 386兆円 | |

| 金融資産・負債差額(A-B) | 1735兆円 |

巨額の預金が銀行等金融機関に流入している!

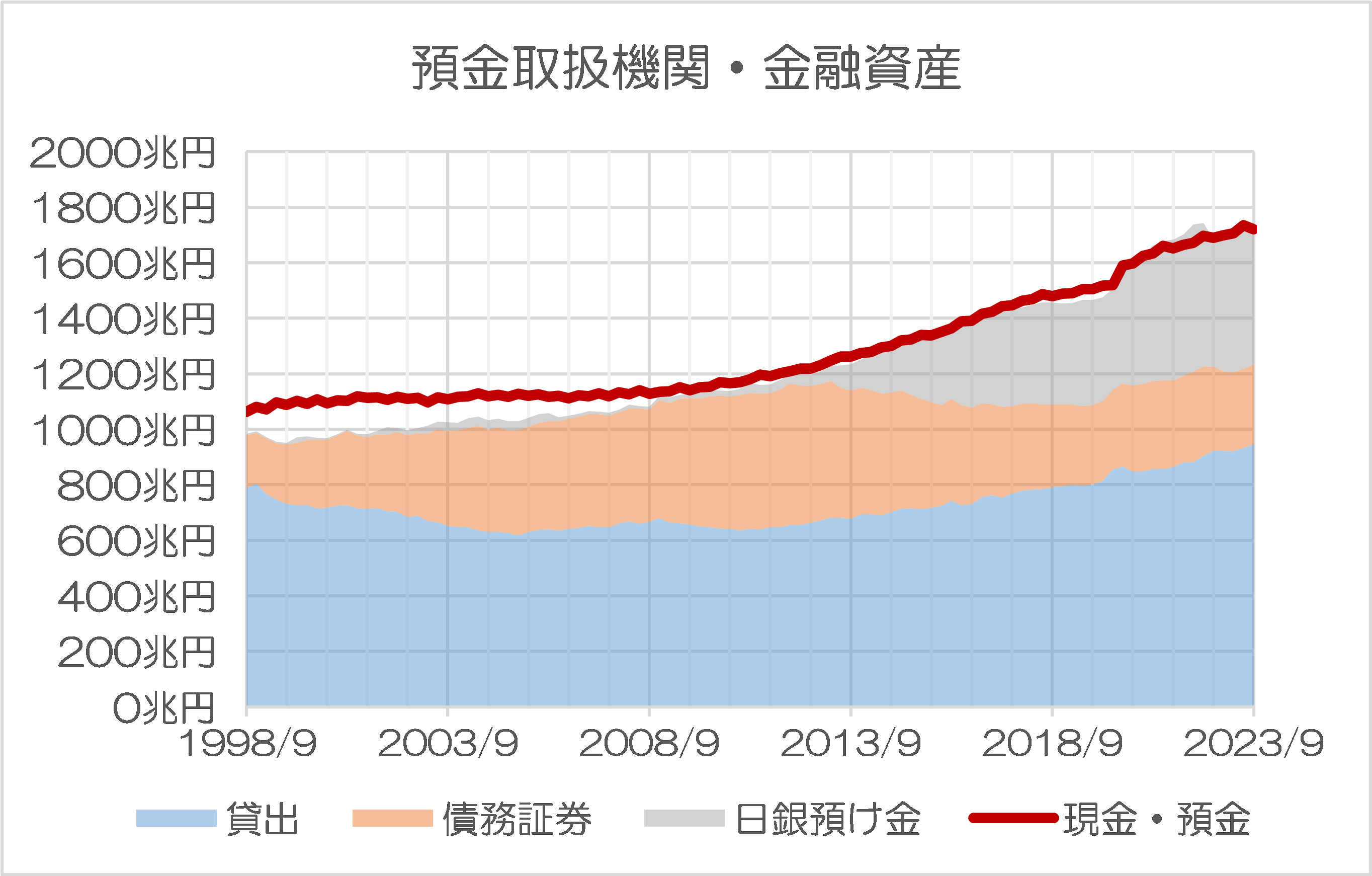

そして、この巨額の現金預金がどこに流れて行っているかといえば、おもに預金取扱機関(銀行、信用金庫、信用組合、労働金庫、農業協同組合、ゆうちょ銀行など)です。

これらの金融機関にとっては預け入れられたおカネ(預金)を現金のままで禁固に置いておくわけにはいかず、何らかの資産で運用する必要があります。

これについて、現金・預金(負債)と預金取扱機関のおもな金融資産を表現したものが、図表4です。

図表4 預金取扱機関・金融資産内訳と預金の推移

じつにわかりやすい図表ができあがってしまいました。

金融機関は預け入れられた預金をほぼ貸出と「債務証券」(※債券のこと)に振り向けていたのですが、2013年4月に始まった日本銀行の量的質的緩和の影響で、債券の保有残高が急減し、その減った分がそのまま日本銀行預け金に振り向けられていることがハッキリと示されています。

日銀緩和は資金循環的には「家計が間接的に国債を買っていること」

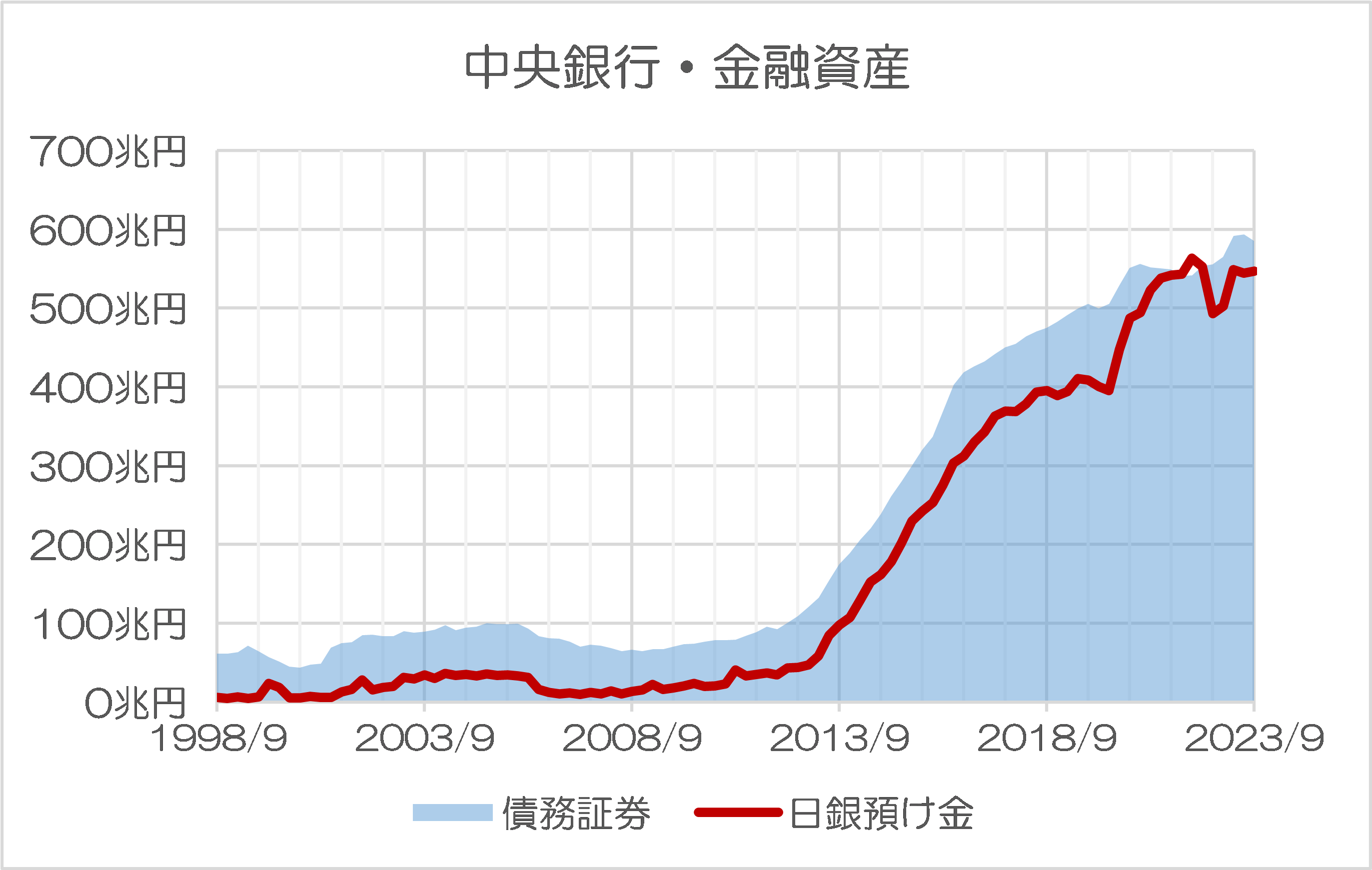

家計が資産として保有している預金量は増え続けていますから、金融機関としては貸出金残高が十分に伸びない分を、日銀預け金に振り向けるより方法はありません。結果として、日銀は金融機関を通じて家計から受け入れた預金(日銀預け金)で国債などを買っていたのです(図表5)。

図表5 中央銀行・金融資産

何のことはありません。

この10年間の金融緩和を資金循環構造からみれば、もし金融緩和がなければ預金取扱機関が購入していたであろう国債を、日銀が「横取り」してしこたま買い込んでいただけのことです。

もちろん、日銀が市場に資金を供給していたことで、経済学のセオリー通り、日本では雇用が拡大して失業率が急低下しましたが、それと同時に現在の日本では、日本国債は日本国内の資金余剰で十分に吸収可能な分量しか発行されていない、ということを意味します。

国債発行残高は2020年以降横ばい→海外資産が増える

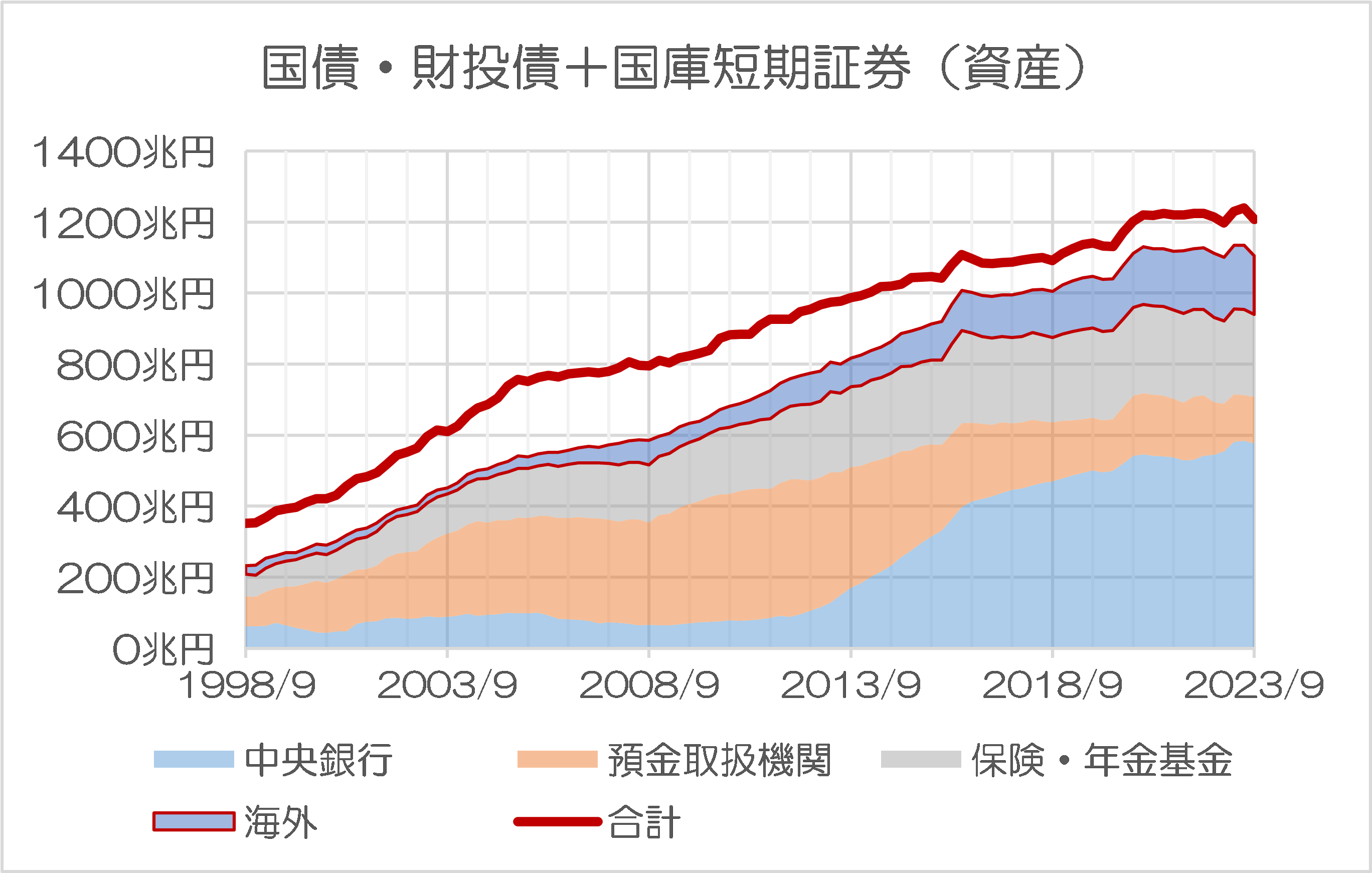

ちなみに日本国債の発行残高(※時価ベース)は2023年9月末時点で1207兆円に過ぎず、この発行残高は2020年ごろからほとんど増えていません(図表6)。

図表6 国債発行残高と保有者別内訳

日本全体の資金量が増えているのに国債発行残高が増えていないのですから、いったい何が発生するかは明らかでしょう。その結果が、海外部門の負債(つまり日本国内から見た資産)の増加です。

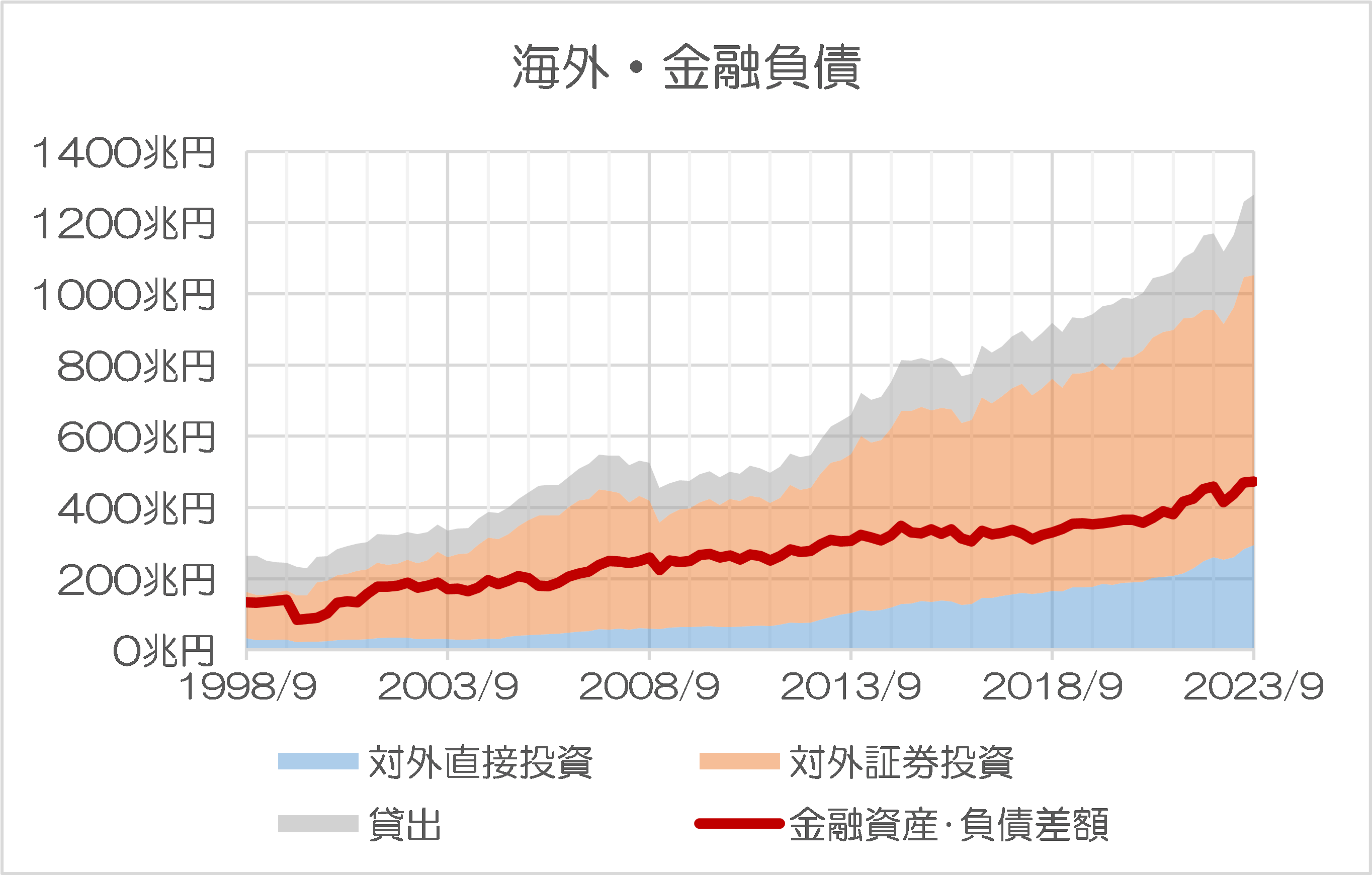

図表7は、日本から海外への投資残高の推移です。

図表7 海外部門・金融負債

これによると海外部門の金融負債残高はトータルで1500兆円(!)の大台に乗せており、海外部門が日本国内に保有する資産(1027兆円)を割強いても、純資産ベースで473兆円と、これも過去最大水準であることがわかります。

すなわち最近、日本の海外に対する資産が急激に増えていますが、これは円安で外貨建て投資の円換算額が膨らんでいるという事情もあると考えられる一方で、日本国内に有力な投資先が乏しく、日本の投資家(金融機関や保険会社など)が外国に投資を積み上げている証拠と見ることもできます。

資金循環的には国債増発が正解

いずれにせよ、資金循環統計をざっと眺めるだけでも、日本の最大の問題点は、国内に有望な投資先がないことだと理解することができます。このような場合、マクロ経済的には、国が国債を増発し、何らかの公共事業を実施するか、もしくは大胆に減税するなどし、国内で有効需要を喚起することが必要です。

当ウェブサイトではよく、「日本は国債の増発余力がある」と指摘するのですが、もう少し正確に述べるなら、「増発余力がある」というよりは、「増発しなければならない」、でしょう。

いずれにせよ、金融機関の貸出金が少しずつ伸びていること、日本の雇用がほぼ「完全雇用状態」にあることなど、日本経済には強く成長する兆しが見えているだけに、ここで大減税を仕掛けることが、マクロ経済学的には望ましいといわざるを得ないでしょう。

本文は以上です。

金融評論家。フォロー自由。雑誌等の執筆依頼も受けています。 X(旧ツイッター) にて日々情報を発信中。 Amazon アソシエイトとして適格販売により収入を得ています。 著書①数字でみる「強い」日本経済 著書②韓国がなくても日本経済は問題ない日韓関係が特殊なのではなく、韓国が特殊なのだ―――。

— 新宿会計士 (@shinjukuacc) September 22, 2024

そんな日韓関係論を巡って、素晴らしい書籍が出てきた。鈴置高史氏著『韓国消滅』(https://t.co/PKOiMb9a7T)。

日韓関係問題に関心がある人だけでなく、日本人全てに読んでほしい良著。

読者コメント欄はこのあとに続きます(コメントに当たって著名人等を呼び捨てにするなどのものは禁止します)。当ウェブサイトは読者コメントも読みごたえがありますので、ぜひ、ご一読ください。なお、現在、「ランキング」に参加しています。「知的好奇心を刺激される記事だ」と思った方はランキングバナーをクリックしてください。

読者コメント一覧

※【重要】ご注意:他サイトの文章の転載は可能な限りお控えください。

やむを得ず他サイトの文章を引用する場合、引用率(引用する文字数の元サイトの文字数に対する比率)は10%以下にしてください。著作権侵害コメントにつきましては、発見次第、削除します。

※現在、ロシア語、中国語、韓国語などによる、ウィルスサイト・ポルノサイトなどへの誘導目的のスパムコメントが激増しており、その関係で、通常の読者コメントも誤って「スパム」に判定される事例が増えています。そのようなコメントは後刻、極力手作業で修正しています。コメントを入力後、反映されない場合でも、少し待ち頂けると幸いです。

※【重要】ご注意:人格攻撃等に関するコメントは禁止です。

当ウェブサイトのポリシーのページなどに再三示していますが、基本的に第三者の人格等を攻撃するようなコメントについては書き込まないでください。今後は警告なしに削除します。また、著名人などを呼び捨てにするなどのコメントも控えてください。なお、コメントにつきましては、これらの注意点を踏まえたうえで、ご自由になさってください。また、コメントにあたって、メールアドレス、URLの入力は必要ありません(メールアドレスは開示されません)。ブログ、ツイッターアカウントなどをお持ちの方は、該当するURLを記載するなど、宣伝にもご活用ください。なお、原則として頂いたコメントには個別に返信いたしませんが、必ず目を通しておりますし、本文で取り上げることもございます。是非、お気軽なコメントを賜りますと幸いです。

コメントを残す

【おしらせ】人生で10冊目の出版をしました

| 自称元徴用工問題、自称元慰安婦問題、火器管制レーダー照射、天皇陛下侮辱、旭日旗侮辱…。韓国によるわが国に対する不法行為は留まるところを知りませんが、こうしたなか、「韓国の不法行為に基づく責任を、法的・経済的・政治的に追及する手段」を真面目に考察してみました。類書のない議論をお楽しみください。 |

【おしらせ】人生で9冊目の出版をしました

| 日本経済の姿について、客観的な数字で読んでみました。結論からいえば、日本は財政危機の状況にはありません。むしろ日本が必要としているのは大幅な減税と財政出動、そして国債の大幅な増発です。日本経済復活を考えるうえでの議論のたたき台として、ぜひとも本書をご活用賜りますと幸いです。 |

国債を買って日本政府を応援し官僚に恩を売りましょう。

その前に戦時国債の話が出てきそうですね。

最近は貯蓄から投資へと政府もキャンペーンをしまくってますが、日本の貯蓄は多分、高齢者世帯がその多くを所有してると思うんですよね。高齢者は低リスク投資が基本スタンスだから、むしろ国債をたくさん発行して高齢者に買ってもらって、それを国内の成長分野に振り向けたら良いのでは。

でもきっと怪しい基金や天下り団体に振り向けられてしまいそう。

家計の金融資産最大。。。そうですか。どこの家計かと言いたくなります。少なくともうちの家じゃ無い。それどころか何かあると増税.. え、キシダはまだ実際に増税してない?このサイトでも何度かそんな記事を読んだ気もしますが、それももはや何か意味があったのかと問いたくなります。

ところでキシダはまだ解散を秘密兵器として持ってますかね?キシダは減税を口走って以来、今では解散すら出来んらしいですな。既にキシダの周りには解散ボタンを押す手順をこなしてくれる人間も居ないとのもっぱらのうわさです。日本の内閣は財務省の手のひらの上?

悲しいかな今はいくら事実はこうだと論を積み上げたところで権力の前では無意味のようです。ははは。

新NISAでも投資先は、S&P、オルカン等海外インデックスに向かいそうですね。

ほう、面白い。(面黒いの反対)

日本国債は日本国内の資金余剰で十分に吸収可能な分量しか発行されていないということは今後最低でも国内資金余剰の伸び率の範囲内で国債を増発してもよさそうだと言えるかもしれない。

ということは日本の国債発行残高はGDPの260パーセントで世界一危険などというが、国債発行残高はGDPというフローと比較するよりも国内資金余剰というストックと比べるほうが意味があるということなのかな。さらに検討してみたい。

1000兆円の現預金のうち5%でも株式市場に流入したらインパクトは大きそうですね。日本株の参入障壁である単元株制を廃止してくれればもっと買いやすいんですけどねぇ。ミニ株をわざわざやらないで済むといいんですが。

私見ですが、おおむねの答えは既に出ているかと。

「一般大衆は、株を買え」

「クラファンしろ」

役人さんたちは徹頭徹尾に自分がリスクを負うのを嫌うので、税収減でマネーサプライ増よりは、

「見て見ぬふりをしてあげるから、リスクは自分持ちで勝手に経済を回してくれ。」

てところかと。

で、誰かが新しい分野で起業すると、軌道に乗ったあたりで行法違反やスキャンダルで潰す。

あとは、業界団体を作って遵法アピールしながら天下り先を確保。

日本では、一般大衆側が

「出る杭は叩く」

ことにヤンヤの大喝采する性質がありますから、ある意味では自業自得、自分で自分たちの首を絞めているように見えなくもないんですけどね。

(アメリカのように、先駆者利益や消費者利益を守ってナンボの価値観は薄い)

「アタシも我慢してるんだから、ミンナ我慢しろ!」

やれやれ。

>対外資産は過去最大

家計消費をはじめ国内需要が死んでるから、国内投資機会、資金需要が無いので、対外資産に押し出されていく。そうゆうことですか。

国債増やして、国が投資して、需要を増やして、設備投資などして、国内資金需要を創出して対外資産を引き戻す。先が長い。

やはり消費税減税一択でしょうね。

集めて配るやり方では現在の需要不足は解消しないと思います。

企業の国内への投資意欲が低いのは需要が不足しているのですから、国民が幅広く恩恵を受ける消費税の減税が最も効果があります。