韓国経済を「山火事発生直前」の状態にたとえたコラム

現在の韓国経済を「山火事」の発生直前の状態にたとえたコラム記事を発見しました。言い得て妙です。カラカラに乾いた山に火のついたタバコをポイ捨てしたら火事が燃え広がるかもしれない、という意味だからです。ただ、そもそも山がカラカラに乾いている状態も、火のついたタバコをポイ捨てするのも、正直、自業自得のように思えてならないのです。

目次

金利と通貨の関係

ドルの独歩高

ドル高が止まらない――。

最近の外国為替相場については、まさにドルの「独歩高」ともいえる状況にあります。

国際決済銀行(BIS)は世界の主要な約60通貨(※)について、かなり昔の期間も含めた対米ドルでの為替相場の一覧を作成し、ほぼ毎週、公表しています。

(※厳密にいえば、ユーロ導入に伴い廃止されたドイツマルク、フランスフラン、イタリアリアなどのデータも収録されているため、これらも含めれば収録されている通貨の数は80種類以上である一方、為替レートが最近更新されていない通貨もあります。)

このデータを使い、今年1月3日時点と、収録されている最新データ(10月25日時点)を比較してみると、米ドルに対して上昇している通貨はロシア・ルーブル(1ドル=74.4441→61.1629、+17.84%)、ウルグアイ・ペソ(1ドル=44.6140→41.2030、+7.65%)など6通貨に限られます。

これに対し、今年外貨建債務のデフォルトが発生したスリランカ・ルピー(1ドル=202.75→363ルピー、▲79.04%)を筆頭に、ほとんどの通貨が下落しています。

なにしろ私たちの国の通貨・日本円ですら、ドルに対して30%近く下落しています(年初時点で1ドル=114.9802円だったものが10月25日時点で148.9098円)。

念のために、米ドルでの騰落率を確認しておくと、図表1のとおりです。

図表1 対米ドルでの騰落率(1月3日時点→10月25日時点)

| 通貨 | 1ドルあたり | 騰落率 |

|---|---|---|

| 1位:スリランカルピー | 202.7500→363.0000 | 79.04% |

| 2位:アルゼンチンペソ | 103.0400→151.3217 | 46.86% |

| 3位:トルコリラ | 13.2785→18.6095 | 40.15% |

| 4位:ウクライナフリブニャ | 27.2782→36.5686 | 34.06% |

| 5位:ハンガリーフォリント | 323.8309→419.5315 | 29.55% |

| 6位:日本円 | 114.9802→148.9098 | 29.51% |

| 7位:コロンビアペソ | 3981.1600→4968.9400 | 24.81% |

| 8位:スウェーデンクローナ | 9.0672→11.1275 | 22.72% |

| 9位:韓国ウォン | 1192.7785→1437.4810 | 20.52% |

| 10位:ポーランドズローティ | 4.0418→4.8443 | 19.85% |

| 11位:ニュージーランドドル | 1.4664→1.7565 | 19.78% |

| 12位:ノルウェークローネ | 8.8078→10.5375 | 19.64% |

| 13位:英ポンド | 0.7410→0.8837 | 19.27% |

| 14位:台湾ドル | 27.6200→32.3400 | 17.09% |

| 15位:南アフリカランド | 15.8222→18.4779 | 16.78% |

| 16位:チリペソ | 844.6900→983.9100 | 16.48% |

| 17位:北マケドニアデナール | 54.4300→62.8900 | 15.54% |

| 18位:タイバーツ | 33.1704→38.2902 | 15.43% |

| 19位:クロアチアクーナ | 6.6218→7.6377 | 15.34% |

| 20位:デンマーククローネ | 6.5506→7.5436 | 15.16% |

(【出所】BISウェブサイト “Download BIS statistics in a single file”, US dollar exchange rates データより著者作成。なお、該当する営業日における為替相場のデータがない場合は、その直近営業日のものを使用している)

米国の利上げは続く

ドル高の理由は明らかでしょう。

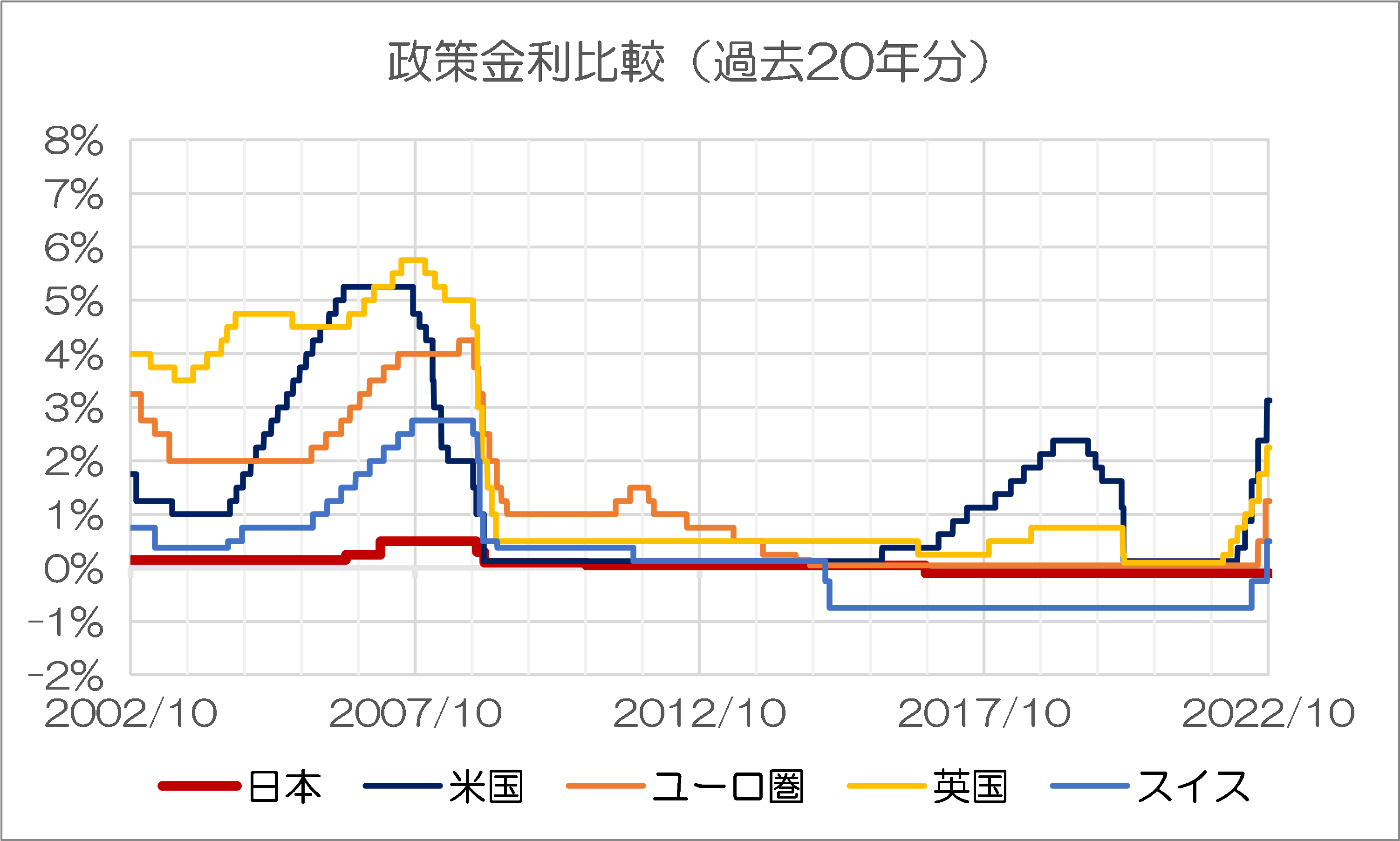

米国の中央銀行に相当する連邦準備制度理事会(FRB)が、市場のマネーを急速に回収し、政策金利についても急激に引き上げているからです。ためしに日本を含めた主要国の政策金利を比較してみると、米国が主要先進国のなかでも最も金利が高いことがわかります(図表2)。

図表2 主要国政策金利比較(過去20年分)

(【出所】BISウェブサイト “Download BIS statistics in a single file”, Policy rates (daily, vertical time axis) データより著者作成)

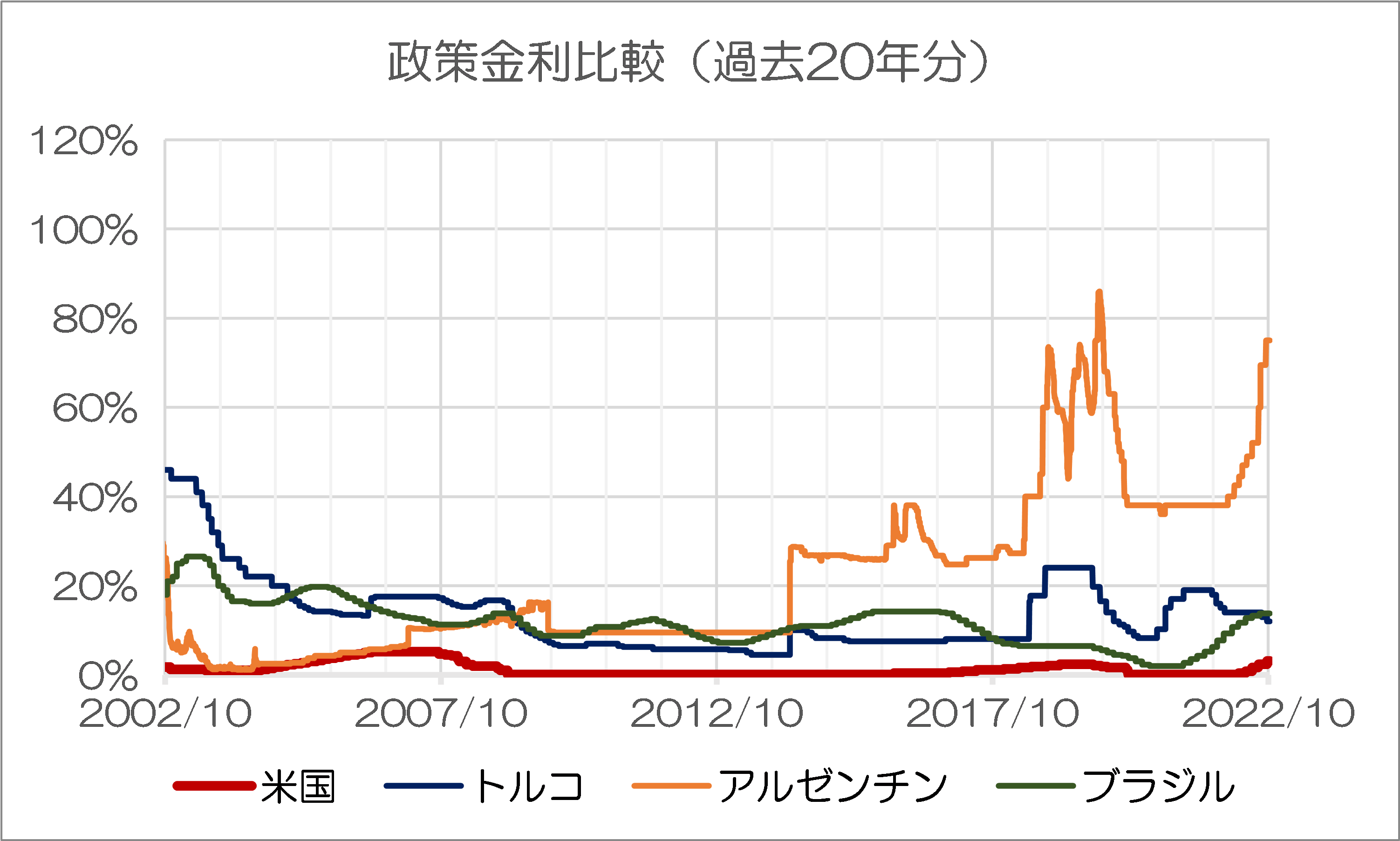

もちろん、米国と比べても金利が非常に高い国は存在しています。たとえばアルゼンチンなどは政策金利が75%(!)に達しているほか、ブラジルが13.75%、トルコが12%など、低金利の日本と比べればいずれもなかなかに高い利回りでもあります(図表3)。

図表3 政策金利比較(過去20年分、アルゼンチン、トルコ、ブラジルなど)

(【出所】BISウェブサイト “Download BIS statistics in a single file”, Policy rates (daily, vertical time axis) データより著者作成)

為替レートは不安定にならざるを得ない

このあたり、経済学の理論上、為替レートは中・長期的には両国の金融政策によって決定されるとされているのですが、現実のデータで見ても、この理論は非常に正しいと考えざるを得ません。なぜなら、為替レートも結局のところ、「両通貨の交換比率」だからです。

当然、FRBが利上げをすれば、これまでと比べて米ドルの調達が難しくなりますし、調達が容易な通貨(とくに日本円)が大きく売られるのも当然の話です。

また、とくに日米英欧などの先進国の場合は、各国がそれぞれのインフレ率、経済成長率、失業率などの思惑に基づいて政策金利などをコントロールしているため、お互いの通貨はてんでバラバラに動きますし、また、各国の資本移動は自由が保障されているため、結果として為替レートは決して安定しません。

当ウェブサイトで常々報告している「国際収支のトリレンマ」――、すなわち「①資本移動の自由」、「②金融政策の独立」、「③為替相場の安定」という3つの政策命題を同時に満たすことはできず、どれか1つを捨てなければならないとする「鉄則」は、ここでも生きているのです。

そもそも円安は日本経済に恩恵

こうしたなか、日本は最近、円安に対するカウンターとして為替介入を行っており、今月も下旬にいちど為替介入を行ったようですが、これについては本日午後7時に財務省から、9月29日から10月27日までの為替介入の実績が公表される予定です。

ただ、こうした為替介入は、「急激な為替変動は許容しない」という日本政府の意思に基づくものであるとは考えられるものの、長い目で見てドル・円相場を安定させることはできません。下手をすると年内に米国があと1.5%ポイントの利上げに踏み切る可能性があることを踏まえると、円安はさらに進行する可能性があります。

もっとも、日本の場合、円安は日本経済に対し、大変良い影響を与えます。

一般に自国通貨安と自国通貨高は、経済に対してそれぞれ複雑な影響を与えますが(図表4)、普段から申し上げているとおり、長い目で見れば円安は日本にとって良いことずくめです。

図表4 円高・円安の日本経済に対する影響

| 区分 | 円高 | 円安 |

|---|---|---|

| 輸出 | ×輸出競争力は下がる | 〇輸出競争力は上がる |

| 輸入 | 〇輸入購買力は上がる | ×輸入購買力は下がる |

| 国産品需要 | ×輸入品に押される | 〇輸入代替効果が生じる |

| 国産品 | ×国内製造コストが上がる | 〇国内製造コストが下がる |

| 海外旅行 | 〇海外旅行に行きやすくなる | ×海外旅行に行き辛くなる |

| 国内旅行 | ×海外旅行に押され需要減 | 〇海外旅行の代替で需要増 |

| 訪日観光客 | ×外国人は来づらくなる | 〇外国人が来やすくなる |

| 外貨建債権 | ×為替評価損が生じる | 〇為替評価益が生じる |

| 外貨建債務 | 〇為替評価益が生じる | ×為替評価損が生じる |

(【出所】著者作成)

なぜなら、そもそも日本は外貨建ての債権を抱えている反面、生産活動を行ううえで外貨建てでおカネを借りる必要がなく、一部メガバンクなどを除き、外貨建ての債務はほとんど抱えていないからです。

また、輸入品価格は高騰しますが、その分、国産品への需要が高まりますし、輸出競争力も復活します。さらには「失われた30年」の時代に中国などに移転した製造拠点についても、徐々に日本に戻り始める効果が期待できます。

実際、すでに一部の農作物では、日本産の方が外国産よりも安くなっているとの報告もあるようです(※というよりも、著者自身は近所の某著名スーパーで買い物をするなかで、それを実感しつつあります)。

このあたり、円安の数少ないネックのひとつは、おもに海外から購入している化石燃料のコストが急騰することにありますが、これこそ「せっかくの円安の好機を生かすために原発の再稼働や新増設が必要だ」と申し上げている(『「20年ぶり円安」の好機生かすには原発再稼働が必要』等参照)こととも整合しているつもりです。

余談ですが、ごく稀に、あまり文章の読解力がない方から、当ウェブサイトが「エネルギー輸入価格が上昇するという意味における円安のデメリットを無視している」との批判を受けることもあるのですが、個人的にはあまり気にしないことにしています。

韓国の「山火事」理論

金利市場の大混乱の予兆

ただ、「円安が日本経済に多大な恩恵をもたらす」という議論は、日本だからこそ成り立つ主張であり、諸外国で同じ理屈が成り立つとは限りません。

こうしたなかで、とくに隣国では今月、債務危機の兆候が多く出てきているのは気になるところです。

先週に限定しても、『ABCPショックが韓国で金融危機リスクを高める理由』などでも取り上げたとおり、どうも韓国では金利市場が大きな混乱を生じつつあるようなのです。

当ウェブサイトが「金利市場」という言い方をする理由は、この市場は株式市場や為替市場などと異なり、あまり目立たないものではあるのですが、下手をすると株式市場、為替市場と比べても遥かに重要な役割を果たすことがあるからです。

金利とは、専門的には「おカネを貸し借りするときの値段」と定義することができます。

銀行が「あなたに100万円のおカネを1年間貸してあげますが、その代わり金利として年10%ください」と言ってきたときは、あなたは1年間、100万円のおカネを自由に使うことができますが、1年後には110万円を返さなければなりません(※元利一括弁済の場合)。

そして、この「おカネの貸し借りの値段」は、相手によって同じではありません。

たとえば、基本的にはデフォルトリスクがない相手、すなわち「自国通貨建ての国債」の場合だと、金利が最も低くなる傾向があります。このことから逆に、国債利回りを「無リスク金利」と呼び、この「無リスク金利」と倒産リスクがある発行体に対する金利との利回り格差(上乗せ幅)を「スプレッド」と呼ぶこともあります。

「国債市場」、「地方債市場」、「社債市場」などの各種市場を眺めていると、最もリスクが低い国債市場が最も低金利であり、地方債市場、社債市場など、倒産リスクが高まるにつれて金利の上乗せ幅も高くなる傾向にある、ということです。

さらに、特殊性がもっと高くなってくる(たとえば貸倒のリスクが高くなる、流動性が低くなる)などすると、このこのスプレッドはもっと拡大します。

たとえばハイ・イールド物(低格付の社債や「ジャンクボンド」と呼ばれる投資不適格級の社債など)であったり、バンクローンファンドであったり、ノンリコース性の特定貸付債権(SL)や証券化商品であったりすると、利回りがさらに上昇する傾向にあるのです。

政策金利ですでに米韓逆転

現在の韓国で生じているのは、おそらく、不動産バブルを支えるためのノンリコース商品――たとえば不動産担保型のABCPなどの不動産プロジェクトファイナンス(PF)――のエクスポージャーが社会全体として増えすぎてしまっている、という現象ではないでしょうか。

つまり、もともとABCPなどの不動産PFは、国債利回りに対する上乗せ幅(スプレッド)が高かったのですが、国債利回り自体が上昇していることに加え、スプレッドが拡大していることという「ダブルパンチ」を喰らっている格好です。

だからこそ、この不動産PFという「信管」を抜くためには、場合によってはかつての日本が住専に対して行ったように、早めに公的資金を注入し、不良債権を処理してしまうことが本来ならば必要でしょう。金利が上がる前に、さっさと処理した方が良い、ということです。

また、この問題が残ったまま、韓国銀行があまり急激な利上げをしてしまうと、不動産PFの破綻で金融界に激震が走るかもしれません。銀行等金融機関、あるいはノンバンクなどが、一気に貸倒損失を計上して資本不足に陥る可能性があるからです。これが「金融危機」です。

ただ、だからといって韓国銀行が利上げをためらっていると、ウォン安が加速する可能性があります。すでに韓国の政策金利は米国に追い抜かれてしまっているからです(図表5)。

図表5 政策金利米韓比較

(【出所】BISウェブサイト “Download BIS statistics in a single file”, Policy rates (daily, vertical time axis) データより著者作成)

そして、韓国ウォンは今月、2008年~09年の金融危機時の1ドル=1400ウォンの大台を突破してしまいました。場合によっては年内にも、約14年ぶりに、1ドル=1500ウォンの大台に達するかもしれません(図表6)。そうなると、次に訪れるのは、「通貨危機」です。

図表6 USDKRW

(【出所】BISウェブサイト “Download BIS statistics in a single file”, US dollar exchange rates データより著者作成)

つまり、韓国は利上げペースが鈍れば通貨危機、利上げペースが速すぎれば金融危機という、どっちにしても困った状態に追い込まれる可能性が高まっているのです。

この点、一般に通貨危機の形態のひとつは、「その国が外国から外貨でおカネを借りることができなくなる状態」とみることができますが、韓国が通貨危機のリスクに怯えなければならない理由も、一般事業会社などが外国から外貨でおカネを借りざるを得ないからです。

その大きな理由は、韓国の通貨・ウォンが、決して国際的に通用する通貨ではなく、米ドル、ユーロ、日本円などと比較して、通貨としての使い勝手が極端に落ちるからです。

とくに多くの韓国企業にとっては、外貨が調達できなくなる状態は、即倒産につながりかねません。こんな状態を、1997年のアジア通貨危機時、さらには2008年のリーマン・ショック時から放置し続けているというのは、結局のところ、自国通貨・ウォンの国際化を先送りにしてきた韓国の通貨当局の怠慢と言わざるを得ません。

その意味では、金融危機も通貨危機も、韓国の自業自得のようなものでしょう。

韓国は火が出やすい「干からびた森」

こうしたなか、韓国メディアにはまたぞろ、金融・通貨危機に関する記事が出始めています。

たとえば韓国メディア『中央日報』(日本語版)には日曜日、こんな「コラム」が掲載されていました。

【コラム】韓国は火が出やすい「干からびた森」(1)

―――2022.10.30 12:39付 中央日報日本語版より

【コラム】韓国は火が出やすい「干からびた森」(2)

―――2022.10.30 12:39付 中央日報日本語版より

コラム記事は上下に別れていますが(PVを稼ぐためでしょうか?)、時間がない方は(2)の方だけでも良いと思います。

「森にたばこの吸い殻を習慣的に捨てる悪い登山客を考えてみよう。彼はきょうもいつものように登山中に森にたばこの吸い殻を捨てるだろう。雨に濡れた森と日照りのため干からびた森を比較してみればどちらで山火事が大きくなるかは簡単に推察できる」。

「カスティ博士は通貨危機のような同じ事件がいつ発生するのかあらかじめ知るのは不可能だが、雰囲気または環境変化は絶えずその変化のシグナルを送っているので体系的に調べればあらかじめ備えることができると主張する」。

この記述は、まったく間違っていません。要するに火のついたタバコの吸い殻を森に捨てなければ、山火事はそもそも発生しないからです。

レゴランドABCP危機と山火事理論

金融危機のケースでいえば不動産バブルを放置し続けたこと、通貨危機のケースでいえば自国通貨の国際化を怠ってきたことが、このたとえ話でいうところの「タバコの吸い殻」理論でしょう。実際、中央日報のコラム記事にも、こうあります。

「少し前に江原道(カンウォンド)知事がレゴランド造成に向け発行された手形に対し地方政府の支払い保証撤回の意思を明らかにし金融市場の不安につながる事態があった。この事件は次のような解釈が可能だ。金融市場は長い間の日照りでからからに干からびた草のように危険な状態にすでに変化しており、そうしたところをある無責任な道知事のたばこの吸い殻のせいで山火事に広がったということだ」。

この件については、危機の引き金を直接に引いたのは江原道(こうげんどう)の道知事の発言にあったのかもしれませんが、原因そのものは不動産バブルを放置し続けた韓国の金融当局でしょう。ただ、このたとえ話自体は、非常にわかりやすいものです。

そのうえで中央日報はこう続けます。

「それでも無責任な言葉に対する責任が減るものではない。韓国の経済・社会の雰囲気はぴったりそのような方向に追い込まれ続けているようだ。行き過ぎた懸念だと批判することもできるが今後5年間数回の危機に露出する可能性が大きい状況にぶつかっている」。

韓国の経済・社会には無責任さが蔓延している、というのは、興味深い記述でもあります。そのうえで同コラムは、「もうこれ以上遅くなる前に論争のキーワードを変えなければならない」「幸い予想される状況を避けることさえできるならば良いが、いつも幸運が伴うものではない」、と結んでいます。

今度は自力でどうぞ

ただ、お言葉ではありますが、2008年のときは、韓国は日本や米国が韓国と通貨・為替スワップを締結したことで危機を乗り切った、という側面があることについては、忘れてはならないでしょう。

その韓国自身、この日本の通貨スワップ増額措置を巡って、当時の尹増鉉(いん・ぞうげん)韓国企画財政部長官が「遅すぎる」、「出し惜しみしている」、「ふがいない」だのと厳しく批判したことを、私たち日本人は決して忘れてはなりません。

「韓国が厳しい時、日本が最も遅く外貨融通」

―――2009.07.07 08:07付 中央日報日本語版より

助けたら助けたで怒られるわけですから、日本としても今回の危機に際しては、距離を置くのが正解でしょう。

昔から、「艱難汝を玉にす」といわれます。

今回の危機も、是非とも韓国が自力で乗り切るか、あるいは危機に際して出し惜しみせず迅速に外貨を貸してくれる「頼りがいのある友人」を韓国が見つけることを、私たち日本人としては心のなかでそっと願っておくのが良いのではないかと思う次第です。

本文は以上です。

金融評論家。フォロー自由。雑誌等の執筆依頼も受けています。 X(旧ツイッター) にて日々情報を発信中。 Amazon アソシエイトとして適格販売により収入を得ています。 著書①数字でみる「強い」日本経済 著書②韓国がなくても日本経済は問題ない日韓関係が特殊なのではなく、韓国が特殊なのだ―――。

— 新宿会計士 (@shinjukuacc) September 22, 2024

そんな日韓関係論を巡って、素晴らしい書籍が出てきた。鈴置高史氏著『韓国消滅』(https://t.co/PKOiMb9a7T)。

日韓関係問題に関心がある人だけでなく、日本人全てに読んでほしい良著。

読者コメント欄はこのあとに続きます(コメントに当たって著名人等を呼び捨てにするなどのものは禁止します)。当ウェブサイトは読者コメントも読みごたえがありますので、ぜひ、ご一読ください。なお、現在、「ランキング」に参加しています。「知的好奇心を刺激される記事だ」と思った方はランキングバナーをクリックしてください。

読者コメント一覧

※【重要】ご注意:他サイトの文章の転載は可能な限りお控えください。

やむを得ず他サイトの文章を引用する場合、引用率(引用する文字数の元サイトの文字数に対する比率)は10%以下にしてください。著作権侵害コメントにつきましては、発見次第、削除します。

※現在、ロシア語、中国語、韓国語などによる、ウィルスサイト・ポルノサイトなどへの誘導目的のスパムコメントが激増しており、その関係で、通常の読者コメントも誤って「スパム」に判定される事例が増えています。そのようなコメントは後刻、極力手作業で修正しています。コメントを入力後、反映されない場合でも、少し待ち頂けると幸いです。

※【重要】ご注意:人格攻撃等に関するコメントは禁止です。

当ウェブサイトのポリシーのページなどに再三示していますが、基本的に第三者の人格等を攻撃するようなコメントについては書き込まないでください。今後は警告なしに削除します。また、著名人などを呼び捨てにするなどのコメントも控えてください。なお、コメントにつきましては、これらの注意点を踏まえたうえで、ご自由になさってください。また、コメントにあたって、メールアドレス、URLの入力は必要ありません(メールアドレスは開示されません)。ブログ、ツイッターアカウントなどをお持ちの方は、該当するURLを記載するなど、宣伝にもご活用ください。なお、原則として頂いたコメントには個別に返信いたしませんが、必ず目を通しておりますし、本文で取り上げることもございます。是非、お気軽なコメントを賜りますと幸いです。

コメントを残す

【おしらせ】人生で10冊目の出版をしました

| 自称元徴用工問題、自称元慰安婦問題、火器管制レーダー照射、天皇陛下侮辱、旭日旗侮辱…。韓国によるわが国に対する不法行為は留まるところを知りませんが、こうしたなか、「韓国の不法行為に基づく責任を、法的・経済的・政治的に追及する手段」を真面目に考察してみました。類書のない議論をお楽しみください。 |

【おしらせ】人生で9冊目の出版をしました

| 日本経済の姿について、客観的な数字で読んでみました。結論からいえば、日本は財政危機の状況にはありません。むしろ日本が必要としているのは大幅な減税と財政出動、そして国債の大幅な増発です。日本経済復活を考えるうえでの議論のたたき台として、ぜひとも本書をご活用賜りますと幸いです。 |

「カラカラに乾いた山」と「火事」でカチカチ山のお話を思い出してしまいました。

タヌキ氏が韓国、翁氏が日本、ウサギ氏が日韓基本条約を含む数々の条約の集合です。

現在火打石がカチカチしている状況でしょうかね。

>もっとも、日本の場合、円安は日本経済に対し、大変良い影響を与えます。

今起きているのは「円安」ではなく「急激な円安」ですから同じではないですね。

例えば30年程掛けてゆっくり進む分には日本経済にとって良いのでしょうけど、急激な変化は世情不安を引き起こし、共産主義など反自由民主主義への追い風になるから、保守派としては変化を均す施策を規模・量ともに充実させて行われる事に期待しています。

>実際、すでに一部の農作物では、日本産の方が外国産よりも安くなっているとの報告もあるようです

日本産の値下がり分より外国産の値上がり分が逆転の原因なら、喜べるのは生産者などで消費者は喜べないですね。

農業など第一次産業は儲かる!ってなるのは喜ばしい事ですが、長期的にまた円高になった時の先細りな将来を明るくする為に日本政府が何を打ち出せるかかなと。

最後に、今回の「急激な円高」で利益を手にした者達が、その利益をどれだけ日本社会全体に還元するかですね。

一般的には沢山納税する事になるでしょうが、「節税」と称して払い渋り、貯め込むにではないかと。

日本共産党だかが内部留保への課税を挙げていましたが、国債・公債に替えて行政によって活用するのが自由民主主義社会として良いのではないかと考えますが。

内部留保はすでに税金を支払った後の利益。いったいどういう税理論で課税するのだろう。

実は同族会社の場合内部留保に対して課税している場合がある。(留保金課税)これは個人所得税の累進課税を避けるために税率フラットな法人に利益を残しておくということをさせないためのもの。

共産党の下部に税金を扱う「民商」という団体がある。そこのアイデアかな?

内部留保やタンス預金への有効な課税方法はインフレ。

どんどん円を刷ってインフレにすれば、内部留保やタンス預金は目減りするので

そこから税金を取ることと同じです。

というわけで、適切にインフレするようもっと円を刷るべき。

なんとなれば、消費税をなくして、その分を円を刷って補填するのが

消費者にとって現在最善の景気対策と思います。

namuny さん

国債をマイナス金利にしてもお金が社会に流れない事を考えると、円を刷ってもお金が社会に流れない、社会で回らない気がしますが、どうでしょうかね?

sqsqさん

税理論は…こちらとかにある内容になるかと。

https://www.jcp.or.jp/akahata/aik21/2022-02-27/2022022702_01_0.html

『日本共産党の「内部留保への適正課税提案」は、資本金10億円以上の大企業が12年以降に増やした内部留保額に対して、毎年2%、5年間で合計10%の時限的課税をするものです。』

『また、内部留保課税の対象から賃上げ額を控除することで、各企業に賃上げを促します。国内設備投資額も課税対象から控除することも必要です。企業内に滞留している巨額の内部留保を賃上げや気候危機打開に向けた「グリーン投資」などにつなげれば、日本経済の再生をはかる道を開くことができます。』

企業が有するお金を課税して行政のお金にするより、企業が有するお金を公債に替えて企業自体が有する財産が原則減らないようにした方が落ち着きが良いと考えるのですが、やはり共産主義は共産主義ですね。

クロワッサン さま

>「節税」と称して払い渋り、貯め込む

政府は WEB3 を言い出していますが、それは瞠目すべき先進的な取り組みを実践しているのでなくて、節税脱法行為の抜け穴として悪用されることをホンキで心配しているからだとの指摘があります。

はにわファクトリー さん

「クロヨン」とか「トーゴーサン」って奴ですね。

例えば実体の無い架空取引で作ったお金を裏金として流用するとか、そういった不正行為の摘発に繋がるのは、「善良な日本市民」としては歓迎すべき事だと考えます。

朝鮮総連の五箇条の御誓文問題もありますし。

クロワッサン さま

>例えば実体の無い架空取引で作ったお金を裏金に

インボイス制度が施行になりそうです。政治政争材料化しそうな趨勢ですが、マイナンバーカードが困る人たちがいるように、裏金造り・秘密送金が晒されて困る人たちが少なくない、かも。

架空取引と言えばインド政府が実行に移したインボイス制度を当方は想起します。これは日本政府がやろうとしていることとは違っていて、すべての請求書への「インボイス番号」記入が義務化されるという内容です。

・インボイス番号は事業者がオンラインで発行を都度請求

・返信されて来た番号を請求書へ転記

・以上のプロセスを自動化する電子会計システムの普及を促す

そして支払者は、請求書インボイス番号を併記して振込送金するように法律が要求しています。目的は取引追跡です。「取引の可視化」と言っていいでしょう。

インドのインボイス番号制度は架空請求を見逃さず、お金の流れを追跡可能にすることを目標にしています。インドのヤミ経済規模は公表されているGDPより実は大きいともウワサされていますから、インボイス番号制度導入で隠し金庫やヤミ送金が暴かれ経済統計精度向上が達成された暁には、インドのGDPはいきなり跳ね上がるかも知れません。

書き足します。

インボイス番号により請求書と電子送金(口座引き落とし)が対応付けられているだけでなく、支払い受け取り証明=領収書(レシート)までが一続きになっているという会計関係者には感涙モノのありがたい仕掛けらしいです。

はにわファクトリー さん

インドのインボイス制度は素晴らしいですね。

日本も現地化の上、導入出来れば良いのですが。

インド政府のインボイス制度は、紙の山に埋もれて仕事をしている事務員さんや会計事務所さんの業務負担を一掃し完全電子化するすばらしい取り組みと思います。以上の説明は KPMG セミナーで仔細を聞きました。

インボイス制度導入に関連して UIDAI / Aadhaar も重要です。いわゆるインド式国民総背番号制です。Aadhaar 番号は銀行口座開設と強く結びついています。日本だと自分のお金を政府に監視されるのではないかとの生理的嫌悪が先に立ち反発を一部で引き起こしていますが、インドではそもそも銀行口座を持っていない、持てないひとたちの絶対数が多過ぎる。

当方は今でも思い出せるのですが、十年前「あなたも銀行口座が持てるようになります。だから送金が受け取れます」と UIDAI / Aadhaar 参加を呼び掛ける広告が地元交通局の市内バス車体に張り付けられていました。インド政府は貧困層への給付金を、込み入った行政コストのオーバーヘッドなし・中抜きなしで直接送金しようと狙っているのです。

当方は次インド渡航したら滞在期間中に自分も指紋と虹彩を登録してカードを作るつもりです。自分は他の誰でもない自分であることを証明する「SOA = Source of Authority」を生体認証に帰結させるためです。興味を感じたら「インド アドハー」でググってみてください。いい記事がいくつも掛かります。64ビットあれば13億人なんて一発検索の時代ですから楽勝ですよ。

クロワッサン様

<今起きているのは「円安」ではなく「急激な円安」

確かに消費者の痛みが大きいことは事実ですが、政府としては放ってはおけない。早急に大規模な財政出動が求められ、現に遣ろうとしている。遣らなければ岸田内閣はそれこそアウトという状態で、国庫の帳尻合わせにしか目を向けようとしない、近視眼体質の財務省にしても、今は抵抗したくとも出来ないというのが、「急激な円安」がもたらした思わざる一面という見方ができるかも知れません。

せめて補正予算額を値切ろうと姑息な手立ては講じてはみたが、なんて報道もありましたし、消費税上げの環境作りを目論んでる気配もあるようですが、いま表だって財政出動に異議を唱えたら、それこそ財務省解体論議に繋がりかねないことは、多分分かってはいるでしょう。

何にせよ、円安メリットを享受している企業から懐が痛んでいる庶民に、実質的な所得移転を促す施策を、財務省などに気を遣わずに進めて欲しいですね。「新しい資本主義」をキャッチフレーズにする岸田内閣には、「急激な円安」は追い風に利用するチャンスでもあるような気がするのですが。

伊江太 さん

ありがとうございます。

>「新しい資本主義」をキャッチフレーズにする岸田内閣には、「急激な円安」は追い風に利用するチャンスでもあるような気がするのですが。

そうですよね。

ついでに、財務省が唱える「国の借金」という概念の過ちを認めさせ、改めさせて貰いたいものです。

日本は財政危機ではない!数字で議論する日本経済と資金循環

配信日時:2018/09/27 05:00

https://shinjukuacc.com/20180927-01/

農業新聞によれば、逆転に該当するのはオレンジなどの品目で、やはり海外産の高騰のためとのこと。また中国産野菜類も決済がドル建てが多くドル円相場の影響が強いと。

生産者からしますと。例によって私の作っている作物からの視点に偏りますが、今年の販売相場は全般に渡ってやや安値というところでした。加えて輸入肥料と燃料代の高騰がすさまじく、喜んでいる生産者は身近には居ませんね。我々は価格転嫁できませんし、市場や輸送も燃料や資材の高騰で経費が嵩んでいるはず。

これだと消費者もあまり利は無いかも。価格競争力という点だけなら生産者有利もあるにはあるかな、という程度でしょうか。

ただ、農業新聞の当該記事の結びでは「円安の長期化をふまえ食料安全保障の確立、海外依存の脱却」を訴えています。痛みを伴うが構造を修正する好機が来ていると考えるべきでしょうか(文面的には小泉節っぽくて胡散臭いですが)。個人的には、今のところはこれを乗り切った後の期待の方がなんとかは大きいです。

ただ短期的には生産から消費までほぼ誰もが痛みを感じているはずですから、”悪い円安論”に拍車がかかりそうなのが心配です。「実際に悪いではないか」という理屈が出て、論理的な反論が届かない層が増えるでしょうしね。

農民 さん

ありがとうございます。

>ただ短期的には生産から消費までほぼ誰もが痛みを感じているはずですから、”悪い円安論”に拍車がかかりそうなのが心配です。「実際に悪いではないか」という理屈が出て、論理的な反論が届かない層が増えるでしょうしね。

そうなんですよね。

そうなると、結局は回らないお金を行政がちゃんと回す仕組みが必要で、其れを阻むのが財務省で。

岸田総理が財務省改革を成し遂げれば、「日本を変えた外交の安倍、内政の岸田」と後世に評価されるレベルな気がします。

以前も1度書きましたが,前の文在寅政権の労働組合寄りポピュリズム政策の結果,最低賃金や大企業の給与水準が経済の実力以上に高くなってしまっています。賃下げは難しいので,インフレを利用して,実質的な賃下げをしないと,国際競争に負けるでしょう。そういう意味で,中央銀行引き受けの国債を発行して,国内の通過供給量を増やしてやると,株安も止まるでしょう。金利市場(債券市場)は世界中(日本以外)が混乱しているので,韓国特有の問題ではありません。外貨建債券に頼らなければ,ウオン安もいいと思いますよ。外貨準備の含み損も,ウオン安で吸収できるでしょう。少しウオンをばらまいで,貯蓄率を上げると良い結果を生むでしょう。

P.S. クレディスイスは何とか生き残りそうですね。債券安による海外銀行の損害も,金利高による融資益の増加で吸収できたようです。投資銀行は知りません。

“艱難汝を玉にす”よりも、山中鹿介の言葉

“願わくば、彼等に七難八苦を与えたまへ”を与えたい。

くしくも、山中鹿介は三度目の失敗で謀殺されました。

おそらく、この苦しみも今回が最後になるといいのですが。

残念ながら、世界のどの国の経済も、(大火事になるかどうかや、原因は様々ですが)山火事発生直前ではないでしょうか。

韓国経済の専門家深川由紀子氏はなんて言ってるのかな?

最近発信が少ないように感じるが。

韓国は貿易赤字を出し始めてるけど、しかも中国相手に。これは終わりの始まりではないか。

今、いろいろなところで軋み音が出ているが、一挙につぶれる前兆かもしれない。

韓国レゴランドの問題は

韓国保守と左派の政争を要因とする稚拙な対応ではなさそうです

どうやら

https://money1.jp/archives/92276

>前知事・崔文洵(チェ・ムンスン)が地方財政法違反を犯してまでレゴランド建設

>2,050億ウォンの債務に対する利子だけで年間100億ウォン、年確定収益は2億ウォン

>放置すれば、江原道に甚大な被害。金鎮台(キム・ジンテ)知事は回生手続きに踏み切った

という事情だったようです

韓国が救えないのは

前知事が金鎮台の失敗に対して、鬼の首を取ったように政争を吹っかけてきている点ですね

>これ以上遅くなる前に論争のキーワードを変えなければならない。

誰かに救けて貰うのではなく、自ら助かる道を探すべきとき。

沈みかけた船に保険を求めても時すでに遅いんですから・・。

(近未来予想)

例年:年の瀬に贈るプレゼント。クリスマスケーキ。そしてローソクの灯。

本年:年の瀬を送るプレジデント。リスク増す景気。そしてローソクの灯。

・・。

莫大な内部留保金を賃金として労働者に分配すれば、2〜3%のインフレなど問題無いのではと、単純に考えてしまいます。そうならない所に、今の制度上、構造上の問題点があるのではないでしょうか。私はデービット・アトキンソン氏の講演を聞く機会があり、非常に感銘を受け、氏の著作を何冊か読みました。(氏は英国出身のアナリストで、現在は日本の伝統工芸を守っている会社の社長をされてます。また、菅首相のブレーンともいわれていた方です。)

非常に示唆に富んだ内容で、日本の低賃金について、鋭い意見を提示されております。中小企業優遇政策の転換と最低賃金のアップが論の骨子でした。賛否分かれる問題提起ですが、私の胸にはストンと落ちてきました。

一方、私の好きな学者の高橋先生はインフレ→企業収益アップ→賃金アップというように、時間差で来ると仰ってますが、この30年を見ると、正直今の制度下での賃金アップは期待できません。企業の内部留保金が増えるだけの気がします。

アトキンソン氏の言うように、雇用だけしか維持できない企業には退場いただき、貴重な労働資源をより大きな企業に集中させ、余力を持った経営をする事が賃金アップに繋がると思います。岸田首相の経済政策は良く分かりませんが、全く期待できません。バラマキした挙句、増税しそうで、国民を馬鹿にしていると思います。