金融庁よ、AIIBにゼロ%リスク・ウェイトを適用するな!

中国が主導する国際開発銀行である「アジアインフラ投資銀行」(AIIB)は一昨日、バーゼル銀行監督委員会(BCBS)から「ゼロ%リスク・ウェイト」の承認を得ました。これには一体どういう意味があるのでしょうか?

目次

バーゼル規制とは?

BCBSと各国規制当局の関係

世界各国の共通の銀行規制を決めている協議体があります。スイス連邦・バーゼル市に本部を置く「国際決済銀行」(Bank for International Settlements, BIS)に事務局を置いていることから、この協議体のことを「バーゼル銀行監督委員会」(Basel Committee on Banking Supervision, BCBS)と呼びます。

もともとBIS自体は第一次世界大戦後に敗戦国・ドイツに対して戦時賠償金を支払わせるための機関として設立されたものですが、この組織は現在も生き延びており、いわば、「中央銀行の中央銀行」と呼ばれています。そして、バーゼルには定期的に各国の中央銀行の総裁などが集まっていて、国際的な金融規制を日夜議論しています。

2008年9月に発生した、米大手投資銀行であるリーマン・ブラザーズの経営破綻による金融危機(英語でthe financial crisis、日本語で「リーマン・ショック」)の直後に、BCBSは金融規制の在り方を抜本的に見直し、「バーゼルⅡ」と呼ばれていた規制を「バーゼルⅢ」にアップデートする作業を開始。予定では2016年12月末までに「バーゼルⅢ」を最終化するはずでしたが、なぜか、現時点でも「バーゼルⅢ」の最終化は終了していません。

日本の規制

それはともかく、世界中の銀行は「自己資本比率規制」の適用を受けており、日本国内でも銀行、信用金庫、信用組合、労働金庫、農業協同組合などの「預金取扱機関」(あるいは大手証券会社など、それに準じる会社)に対しては、金融庁が国際ルールを参考にしながら、自己資本比率規制を策定しています。

自己資本比率は次の計算式で定義されます。

自己資本比率=自己資本÷リスク・アセット…①

この①式で定義される自己資本比率、分子項目の「自己資本」は、企業会計上の「純資産」とは全く異なる概念です。また、分母項目の「リスク・アセット」についても、計算方法は複雑です。

日本の場合、海外に支店を持っている金融機関に対しては「国際的な統一基準」が適用され、それ以外の金融機関に対しては「国内基準」が適用されています。そして、両者については自己資本の概念がやや異なっており、最低自己資本比率は国際行が8%以上、国内行が4%以上とされています。

国際統一基準行の最低自己資本比率≧8%…②

国内基準行の最低自己資本比率≧4%…③

この「国際統一基準行」は、日本の場合だと、2017年3月末時点で19社存在します。

日本の国際統一基準行一覧

- メガバンク3社(三菱UFJ、みずほ、SMFG)

- 大手信託1社(三井住友TH)

- 地方銀行10行(群馬、千葉、横浜、静岡、北國、八十二、滋賀、中国、山口、伊予の各銀行)

- 第二地銀1行(名古屋銀行)

- その他金融機関2社(農林中央金庫、商工組合中央金庫)

- 大手証券2社(野村ホールディングス、大和証券グループ本社)

上記以外の全ての金融機関(都銀、地銀、第二地銀、信用金庫、信用組合、労働金庫、農業協同組合等)は、基本的に国内基準行だと考えて差し支えありません。

自己資本比率規制の欠陥

預金取扱機関は、自己資本比率の影響を受けながら投融資活動に関する意思決定を行っています。ここで重要な考え方は、「リスク・ウェイト」です。

リスク・ウェイトとは、自己資本比率の分母を計算する時の比重の事です。

たとえば、日本の場合、日本国債(JGB)のリスク・ウェイトはゼロ%であるとされているため(※標準的手法の場合)、たとえ何億円、何兆円の日本国債を所有していたとしても、これらの日本国債は銀行等にとっての「リスク・アセット」にカウントされないのです。

これに対して貸出金の場合、リスク・ウェイトは住宅ローンが35%、中小企業向けが75%、標準が100%などと決められています(※標準的手法の場合)。

これを、具体的な数値例で確認してみましょう。

たとえば、A銀行の自己資本が1億円で、リスク・ウェイトが100%の資産を10億円持っていた場合、A銀行の自己資本比率は次のように計算されます。

A銀行の自己資本比率=1億円÷(10億円×100%)=10%…④

これに対し、B銀行の自己資本が1億円で、リスク・ウェイトが100%の資産を5億円、リスク・ウェイトがゼロ%の日本国債を5億円持っていた場合、B銀行の自己資本比率は次のように計算されます。

B銀行の自己資本比率=1億円÷(5億円×100%+5億円×0%)=20%…⑤

自己資本比率だけで比べると、A銀行よりもB銀行の方が健全に見えますが(20%>10%)、これは、B銀行の資産の半分が国債であり、国債のリスク・ウェイトはゼロ%であるためです。

つまり、自己資本比率規制には、リスクを取らずに国債ばかり買っている銀行の自己資本が高く計算されてしまうという欠陥があるのです。

日本の金融セクターの特徴は「カネ余り」

ところで、日本の金融機関の預金量は巨額です。

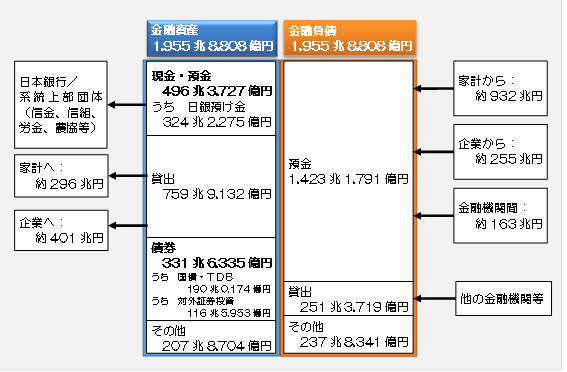

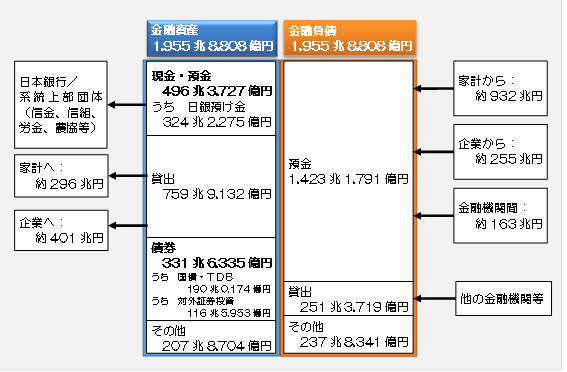

少し古いデータで恐縮ですが、2017年3月末時点において、預金取扱機関の預金量は1423兆1791億円にも達しています。ただし、系統金融機関の系統上部預金(たとえば信用金庫から信金中央金庫、農協から信農連、農林中央金庫など)が160兆円程度、ダブル・カウントになっていますが、これらを控除したとしても、1250兆円程度の預金量が存在しているのです(図表1)。

図表1 日本の預金取扱機関のバランスシート(2017年3月末時点)

(【出所】日銀・資金循環統計より著者作成)

負債側の預金が1423兆円もありながら、資産側で貸出金が760兆円弱しかないというのは、どう考えても異常です。それだけ日本国内に貸出先がないという証拠なのでしょうか、それとも銀行等金融機関が、リスク・ウェイトを恐れてリスクを取らないからなのでしょうか?

さらに、日本の金融機関の場合、大きな問題を抱えています。それは、「莫大な預金の運用先に困っている」、という点です。

エセ経済学者らがいう、

「日本の人口は2005年を境に減少に転じていて、貯蓄率が下がり、預金量も減っている」

という俗説は、資金循環統計を見る限り、100%間違っています。実際には、日本の金融機関には預金が集まり続けているからです(余談ですが、こういう、基礎的な統計すら確かめずに思い込みで断定するインチキ・エコノミストには、さっさと退場して頂きたいものです)。

そして、日銀が2013年4月に開始した「量的質的緩和」(QQE)の影響により、市場から国債が吸い上げられ、金融機関としては、貴重な運用商品である債券の保有残高が減り続けています。その分、急増しているのは「現金預け金」であり、うち日銀当座預金は324兆円にも達しています。

この324兆円の全額に対してマイナス金利が適用されている訳ではありませんが、日銀のマイナス金利政策は、金融機関の経営体力をじわじわと奪い続けていることも事実です。

金融機関は運用先に困り、現在、

- 外債(米ドル建て、豪ドル建ての債券など)

- ファンド(投資信託、金銭の信託、外国籍投資信託など)

- 超長期国債、J-REIT、ETFなどの有価証券

などに手を出しています。こうした環境下で、円建てで利回りが高い外債が発行されたら、金融機関は競ってそれらの債券を購入するのです。

現在の日本では、資金調達・運用構造になっているという事実を、まずはしっかりと認識しておく必要があります。

AIIBのゼロ%リスク・ウェイト

主要MDBはゼロ%リスク・ウェイト

ところで、世界には国際開発銀行と呼ばれる組織があります。英語ではMultilateral Development Banksの頭文字を取って「MDB」と呼ばれます。

このMDB、バーゼル規制上は、外部格付に従ってリスク・ウェイトが決定されています。つまり、得ている格付がトリプルAからAA-の組織であれば20%、A+からA-であれば50%、といった具合です(図表2)。

図表2 MDBのリスク・ウェイト

| 外部格付 | リスク・ウェイト |

|---|---|

| AAA~AA- | 20% |

| A+~A- | 50% |

| BBB+~B- | 100% |

| B-以下 | 150% |

| 無格付 | 100% |

(【出所】バーゼルⅡテキスト第63項)

ただし、通常、MDBには複数国からの出資が行われることが一般的です。そして、出資国(たとえばADBの場合は日本やアメリカ、EBRDの場合は欧州各国)がメンツにかけてこれらのMDBを支援することが期待されます。

そこで、バーゼル規制のルール上、「長期外部格付がAAAであること」、「主要出資国の信用格付がAA-以上であること」、「出資国からの強力な支援や出資の裏付けがあること」などの条件を満たしていれば、ゼロ%のリスク・ウェイトを適用することが認められています。

現在の日本の「銀行告示」上も、アジア開発銀行(ADB)や世銀などが発行した債券に対しては「ゼロ%のリスク・ウェイト」が定められており、いわば、日本の金融機関がこれらのMDBが発行する債券を購入する場合は、リスク・ウェイト上は国債と同じ取り扱いを受けるのです(※ただし標準的手法の場合)。

AIIBにゼロ%リスク・ウェイトを適用して良いのか?

前置きが長くなりましたが、バーゼル銀行監督委員会(BCBS)は10月10日付で、AIIBに対してゼロ%リスク・ウェイトの適用を認めるとする、衝撃的な合意文書を公表しています。

Risk weight for Asian Infrastructure Investment Bank(2017/10/10付 BISウェブサイトより)

BCBSの声明は次の通りです。

「The Basel Committee on Banking Supervision has agreed that supervisors may allow banks to apply a 0% risk weight to claims on the Asian Infrastructure Investment Bank (AIIB) in accordance with paragraph 59 of the document International Convergence of Capital Measurement and Capital Standards: A revised Framework – Comprehensive Version, June 2006. AIIB will be included in the list of multilateral development banks as set out in footnote 24 of the document.(仮訳)BCBSは本日、各国規制当局が各国の銀行に対し、AIIBにゼロ%のリスク・ウェイトを適用することを容認することで合意した。これに伴い、バーゼルⅡテキスト(2006年7月付BCBS最終規則)の第59項は書き換えられる。AIIBは同項注記24に列挙されるゼロ%リスク・ウェイトの適用されるMDBに書き加えられる。」

正直、BCBSは正気なのかと疑います。

実は、既にAIIBに対しては、インチキ格付業者の代表格であるムーディーズ社が「トリプルA」相当の格付を付与しています。日本国政府に対する格付がトリプルA相当でない時点で、同社の付与する格付がインチキであることは明白ですが、それはさておき、ここで困ったことが発生します。

それは、カネ余りに悩む日本の銀行から、AIIBに対して巨額の資金が流れる可能性です。

金融庁と外務省は連携せよ!

もういちど、図表1を見てみましょう。

図表1(再掲)

日本の預金取扱機関は、預金量1423兆円に対し、貸出金が760兆円弱に過ぎません。系統間預金を考慮しても、純預金の額は1250兆円程度に達しますから、約500兆円、何か「貸出金以外」に投資しなければならない状況が続いているのです。

こうした状況に付け込み、仮にAIIBが円建てで巨額の債券を起債したら、一体何が生じるでしょうか?

資金運用難に陥る日本の金融機関から、巨額の資金がAIIBに流れ込む、ということです。

日本はAIIBに参加していないため、日本がAIIBのガバナンスに対して何か意見を述べることは困難です。そんな危ない組織に対し、日本の金融機関から巨額の資金が流れ込むリスクが高まっているということを、今一度、認識する必要があります。

すでにムーディーズがAIIBに対し、トリプルA相当の格付を付与したことで、AIIBが将来発行するであろう債券のリスク・ウェイト(※標準的手法の場合)は、無格付の100%ではなく、「トリプルA」の20%に低下しています。

それが、今回のBCBSの決定により、さらにゼロ%のリスク・ウェイトが適用されるとなれば、AIIBが発行する債券が日本国債と同じリスクと評価される、ということになりかねないのです。

私は、AIIBに日本の金融機関から巨額の資金が流入する危険性が高まっている点を強く憂慮します。

金融庁と外務省は、連携しなければなりません。

AIIBにカネが流れると何が困るのか?

AIIBとは、いうまでもなく、中国政府が主導するMDBです。

アジアにはすでに、日本と米国が主導するアジア開発銀行(ADB)が存在します。そして、ADBは豊富な融資実績、確固とした与信管理ノウハウなどにより、世界から高く評価されている組織でもあります。

これに対し、AIIBは2015年に設立されたばかりで、現在のところは融資実績は少なく、また、債券も発行されていません。しかし、AIIBには7月13日にフィッチから、7月18日にはS&Pからも、それぞれ「トリプルA」の格付を付与されています。ごく近い将来、AIIBが、まずはドル建て、将来的には円建てなどの債券を発行することは、ほぼ間違いないと見てよいでしょう。

こうした中、AIIBの融資基準はあいまいです。中国はこれまで、発展途上国に対して過大な貸し込みを行い、たとえばインドの南部にある島国・スリランカの港を99年間にわたって中国が租借することになるという事件も発生しています。

スリランカ、ハンバントタ港の運営権を中国企業に譲渡 インドなどが懸念(2017年7月30日 16:03付 AFPBBニュースより)

この事件は、スリランカが中国から借金をして開発した港湾の累積債務がかさみ、その返済のために、中国に対して債務減免を求め、その結果、中国がこの港湾を支配してしまうことで合意した、とするものです。

こうした強引な貸し込みが、今後は豊富な日本の資金を使って行われる危険性がある、ということです。

AIIBがADB並みの透明で厳格な融資基準を持たない限り、日本の金融機関からは、AIIBにはビタ一文たりとも出してはなりません。

「金融機関の自由」?それは屁理屈だ!

さて、金融機関は民間企業であり、本来であれば、自由に経済活動を行うことができる存在です。

しかし、それと同時に忘れてはならないことがあります。それは、金融機関はすべて「許認可業」である、という点です。すなわち、金融機関は日本円という「世界最強の通貨」を使った金融システムの一翼を担う存在であり、民間企業でありながらも公共インフラです。いざとなれば、金融機関は日本国民の税金負担により救済される可能性があるのです。

たとえば、韓国の銀行などにお金を貸し込んでいる某金融機関の行動も、日本国民の潜在的な税金負担で、日本の金融システムを危機に晒していると言えます。

その意味で、金融庁には金融規制を通じ、日本の国益を最大化する義務があるのです。

外務省と金融庁は、いまこそ連携しなければなりません。日本国民の「虎の子」の預金を、中国の邪悪な野望に使われることを防がねばならないのです。

もちろん、BCBSが「ゼロ%リスク・ウェイト」の適用を決めたからといって、この条項はあくまでも「各国の規制当局に委ねられる部分」であるため、日本の金融庁がこれに唯々諾々と従う必要はありません。少なくとも20%リスク・ウェイトの維持は必要でしょう。

金融庁のご英断を期待したいと思います。

本文は以上です。

金融評論家。フォロー自由。雑誌等の執筆依頼も受けています。 X(旧ツイッター) にて日々情報を発信中。 Amazon アソシエイトとして適格販売により収入を得ています。 著書①数字でみる「強い」日本経済 著書②韓国がなくても日本経済は問題ない日韓関係が特殊なのではなく、韓国が特殊なのだ―――。

— 新宿会計士 (@shinjukuacc) September 22, 2024

そんな日韓関係論を巡って、素晴らしい書籍が出てきた。鈴置高史氏著『韓国消滅』(https://t.co/PKOiMb9a7T)。

日韓関係問題に関心がある人だけでなく、日本人全てに読んでほしい良著。

読者コメント欄はこのあとに続きます(コメントに当たって著名人等を呼び捨てにするなどのものは禁止します)。当ウェブサイトは読者コメントも読みごたえがありますので、ぜひ、ご一読ください。なお、現在、「ランキング」に参加しています。「知的好奇心を刺激される記事だ」と思った方はランキングバナーをクリックしてください。

読者コメント一覧

※【重要】ご注意:他サイトの文章の転載は可能な限りお控えください。

やむを得ず他サイトの文章を引用する場合、引用率(引用する文字数の元サイトの文字数に対する比率)は10%以下にしてください。著作権侵害コメントにつきましては、発見次第、削除します。

※現在、ロシア語、中国語、韓国語などによる、ウィルスサイト・ポルノサイトなどへの誘導目的のスパムコメントが激増しており、その関係で、通常の読者コメントも誤って「スパム」に判定される事例が増えています。そのようなコメントは後刻、極力手作業で修正しています。コメントを入力後、反映されない場合でも、少し待ち頂けると幸いです。

※【重要】ご注意:人格攻撃等に関するコメントは禁止です。

当ウェブサイトのポリシーのページなどに再三示していますが、基本的に第三者の人格等を攻撃するようなコメントについては書き込まないでください。今後は警告なしに削除します。また、著名人などを呼び捨てにするなどのコメントも控えてください。なお、コメントにつきましては、これらの注意点を踏まえたうえで、ご自由になさってください。また、コメントにあたって、メールアドレス、URLの入力は必要ありません(メールアドレスは開示されません)。ブログ、ツイッターアカウントなどをお持ちの方は、該当するURLを記載するなど、宣伝にもご活用ください。なお、原則として頂いたコメントには個別に返信いたしませんが、必ず目を通しておりますし、本文で取り上げることもございます。是非、お気軽なコメントを賜りますと幸いです。

コメントを残す

【おしらせ】人生で10冊目の出版をしました

| 自称元徴用工問題、自称元慰安婦問題、火器管制レーダー照射、天皇陛下侮辱、旭日旗侮辱…。韓国によるわが国に対する不法行為は留まるところを知りませんが、こうしたなか、「韓国の不法行為に基づく責任を、法的・経済的・政治的に追及する手段」を真面目に考察してみました。類書のない議論をお楽しみください。 |

【おしらせ】人生で9冊目の出版をしました

| 日本経済の姿について、客観的な数字で読んでみました。結論からいえば、日本は財政危機の状況にはありません。むしろ日本が必要としているのは大幅な減税と財政出動、そして国債の大幅な増発です。日本経済復活を考えるうえでの議論のたたき台として、ぜひとも本書をご活用賜りますと幸いです。 |

毎回同じ寝言です。

AIIBに何故リスクゼロとしたのか不明です。日本人は商店には表からしか入りませんが、中国人は裏口の入り方を知っている。それだけのことでしょう。

AIIB発足当初、野党政治家や朝日などは日本も参加すべし、乗り遅れ論を展開した。しかし、今AIIBの成否にさえ言及する者はなく、5月のAIIB総会に紙面を割いた新聞社はほとんどなかった。ここのサイトだけが熱心に取り上げるのは、流石は経済専門家の管理人様だと思う。同様なことが韓国にも言え、発足時、韓国の出資比率や理事確保などの話題で持ちきりだったが、今やすっかり熱気もなく、AIIBの記事は見つけられない。AIIBの参加国が増えたニュースは聞かれるが、活動について何もない。AIIBは開店休業の状態ですし、今後も発展の見込みはないと思う。

AIIBは中国人特有の見え張り根性を発揮するための勲章ではないのだろうか。習近平が「俺はこんな勲章を附けている、どうだ凄いだろう」と見せびらかしているとしか思えない。前に胡錦涛がノーベル賞に対抗して孔子賞を設立したが、今はどうなっているかしらない。習近平が退陣すればAIIBの勲章は外され、次の指導者によりあらたな勲章がつけられる。それだけのことです。

それよりも中国経済そのものの行方が怪しくなっている。中国は投資により経済を拡大してきたが、投資に見合った金額を回収できてない。過剰な鉄鋼設備により鋼材はあふれ、世界に廉価で輸出して混乱させている。辺境奥地にまで高速鉄道を伸ばしたが、どれだけの利用客がいたのか報道もされてない。入居者のいない高層アパートや買い物客のいないSC、入場者の無いリゾート設備などのとても資金が回収できるとは思えない。回収できなくなった資金は税金によって穴埋めされるのか、いずれにしても大変だ。

なるほど。金融規制の専門家だけあって、確かに記事のレベルは凄く高いですね。ただ、一つだけ苦言を言わせてもらいますと、やっぱり記事の文体が難しくてわかりにくいです。私たち読者は金融の素人が多いので、もう少しわかりやすく噛み砕いて書いてくれた方が読みやすいです。

と苦言はこのくらいにしまして、AIIBが中国の一帯一路構想と表裏一体の関係にあることくらいは金融の素人の私でも理解できます。そして、日本の銀行がお金をたくさん持っていて、規制が変わることでその巨額のお金がAIIBに流れ込むことにより、AIIBがアジア全体で様々なインフラプロジェクトを強引に進め、日本のお金でアジア侵略を進めるのではないかとの懸念が本日の記事の趣旨でしょうか?

中国には一時4兆ドルの外貨準備があったとされていますが、最近は外貨準備が急減しているとも聞きます。やっぱり中国経済って危ないんですかね?こうした状況でAIIBのことを見くびるなというのがブログ主さんの今日の主張なのだとしたら、それはそれで貴重な提言ですね。

中国、韓国のこと毎日分析してる有名な先生のブログです。

https://ameblo.jp/katsumatahisayoshi/entrylist.html

もしよろしければどうぞ、一部読むだけで中国のバブル崩壊がすでに終わった後で現在は事後処理の段階だと分析されています。韓国のことは文大統領の賃金を上げる政策を、失敗例の中国の例で分かりやすく書いています。

ただ会計士さんの様な分析方法でしか解らないAiibのリスクもありますから多角的な視点を得る為に様々な信用のできる情報は必要です。

なんせ日本のメディアの偏向報道は酷いですからね、今回会計士様が取り上げた以外にこのリスクの重要性を説いているところ私知りませんもん。これ以上解りやすくは難しんじゃないかな

毎日 拝読させていただいております。

下記にS&Pのソブリン格付けがありますが、AIIBと同様に裏口があるようで、韓国はAA 日本はA+ 中国はA+ 米国はAA+

https://www.standardandpoors.com/ja_JP/delegate/getPDF;jsessionid=GUAPV1gIULBg5VB2JeN38wz1oFBxYawgbdRnzG2C56_BTi40fYpG!932044529?articleId=1924361&type=COMMENTS&subType=REGULATORY

よほど キムヨナの金メダルとおなじくらい、金かキーセンパーティー効いているのでしょうか?

<毎日の更新ありがとうございます。

会計士様の国際金融関連の論評はお見事。私など金融規制の素人なので、一字一句分からないところがありますが、よく読むと何となく理解出来ました。しかし、AIIBの記事、報道は最近あまり見かけませんが、会計士様が以前、表にしてくれたあたりから、目立った動きは少ないのでしょうか。まさか閑古鳥?、、、どうせ卑怯な手口で活動やってんでしょうね。

噛み砕いて言うと、日本の金融機関がたくさんお金を持っていて、使い道が少ない。そうした中でAIIBに対しBCBSから「ゼロ%リスク・ウェイト」の承認が出た。AIIBが円建で巨額な債券を起債したら、日本から資金が流れ込む、、、日本のカネでアジア侵略を進める悪いヤツーーー中国ですね。日本の本来の敵はシナです。不倶戴天の敵。コイツラの罠に掛からぬよう、用心しなければいけない。でも一党独裁は必ず破綻が来るし、あれだけの領土、人民多様民族を統治し続けるはずがない、と思っています。

< 話はそれますが、最近の中国の外貨準備高を見ますと、3兆1090億ドル。日本が1兆2600億ドル。でも米国債は中国も日本とほぼ同じ額です。多少、マシな国のもあるでしょうが、残りの1兆8000億ドルの中にはクズ債も、ごっそり多いんじゃないでしょうか。韓国ともども騙しは平気な国柄なんで、本当にマユツバですね。

さて、私は明日からは東京(と埼玉)だ!1年ぶり。昨年までは時間ギリギリまで仕事だったので、最近の事情知らないオノボリさん。時間に余裕があるから初めて靖国神社に参拝してこようかな。*この言い方だけで戦前なら不敬罪で監獄行きだわ。失礼します。

エーアイアイビーへの出資の件、そう言えば最近

見ないな〜と思ってましたが、そんなことになっ

ていたとは驚きです。いよいよ中国も日本のカネ

でインフラ侵略を開始ですか。もっと周知される

べき話題ですね。そう言えばバ韓国は中華スワッ

プ断られてまた日本にすり寄って来たようですが

慰安婦合意蒸し返す気マンマンな癖にズウズウし

い連中だ。こっちは慰安婦バリアでお断りします