「BRICSドル離れますます顕著」→エビデンスは?

「元々BRICSは『ドルを基軸とした世界金融・経済体制』からの脱却を目指していた。そこに、バイデン政権による『やりすぎ経済制裁』が加わったため、拡大版も含むBRICSのドル離れがますます深刻になった」。こんな主張を見かけることが増えている気がします。ただ、こうした主張がきちんとしたエビデンスを伴っているかどうかは別問題であり、SWIFTなどのデータを見ていると、むしろ国際送金における米ドルのシェアは高まっていることがわかります。

目次

「ドル覇権」とは?

「ドル覇権」巡る誤解

メディアの報道などを眺めていると、ときどき、「ドル覇権」という表現を目にします。

この「ドル覇権」とは、多くの場合、「米ドルが国際的な取引の世界で絶大な地位を持っていること」を意味し、そして、この「ドル覇権」にはたいていの場合、「崩壊」という単語を伴います。つまり、こんな具合です。

「現在の国際社会ではドル覇権が確立している。しかし、このドル覇権はいずれ崩壊する」。

ちなみに著者自身、この「ドル覇権」という表現、あまり好きではありません。

「ドル覇権」などというと、米ドルが世界のありとあらゆる局面を支配しているかのような感覚を覚えますが、金融市場の実情とは、若干合致しない部分もあるからです。

正確にいえば、米ドルはたしかにさまざまなシーンで圧倒的な強さを誇っているのですが(たとえば後述するとおり、外貨準備の構成通貨や国際的な取引における決済通貨など)、現実には、米ドルを補完するいくつかの通貨が存在します。

つまり、米ドルが圧倒的に強いことは事実なのですが、米ドル以外にもユーロ、日本円、英ポンドといった主要西側通貨が、米ドルを補完するかのように、国際的な市場では積極的に使用されているのです。

最近でこそ、これに人民元という「非西側通貨」が入って来てはいるのですが、やはり国際的な取引や決済の手段として見たならば、米国の同盟国や友好国の通貨の利便性が圧倒的に高い、というのが実情に近いでしょう。

「米ドルで石油が買える」の実情は?

また、「米ドルの強みは、米ドルで石油が買えることだ」、「米ドルで石油が買えるのは、米国の軍事力が強いからだ」、などとしたり顔で述べる人もいるのですが、これも残念ながら正確な表現とは言い難いものです。

多くの産油国が原油の輸出代金として米ドルを受け取ってくれることは事実ですが、これは米ドルの利便性が高いことの「結果」に過ぎません。べつに産油国の多くが、軍事力などを背景に、むりやり米ドルを受け取らされているからではありません。

そもそも、米ドルで代金を受け取れば、資産運用でも好都合なのです。

たとえば米ドル建てではさまざまな金融商品が発行されているため、ドルをそのままドル建ての株式や債券、証券化商品や複合金融商品、バンクローン、プライベートエクイティやプライベートデットといった金融商品で運用することもできます。

また、米ドル以外の通貨で運用する場合には、いったんその通貨の両替する必要がありますが、米ドルからであれば、米ドル以外の通貨に両替するのも容易です(これがマイナー通貨同士の両替だと、オファー・ビッドを2回取られてしまいます)。

もちろん、最近でこそ、石油を人民元だの、インドルピーだの、はたまた韓国ウォンだのといった通貨で取引するケースもあり、これを喜々として「ドルの地位下落の証拠だ」、などと述べる人もいますが、こうした個別事例が直ちに「ドルの地位の下落」の証拠となるわけでもないでしょう。

「米ドルの基軸通貨としての地位は着実に弱体化」

金融商品などに詳しくない人は、結構平気で、この手の「米ドルが強いのは米国が軍事力でなかば強制的に流通させているからだ」、とでもいわんばかりの論調を取ったりしますが、「米ドルで石油が買えなくなれば、ドル覇権は終わる」などとする言い分を唱えている人の金融知識については、疑った方が良いかもしれません。

こうしたなかで紹介しておきたいのが、こんな記事です。

ドル覇権崩壊の序曲「1ドル=70円」の超円高に備えよ 「基軸通貨としての地位は着実に弱体化」未曽有の危機の恐れ

―――2024/08/23 17:00付 Yahoo!ニュースより【夕刊フジ配信】

記事は「国際投資アナリスト」の方が執筆したもので、現下の大きな懸念材料が米国の「バブル崩壊」であり、第二次世界大戦後、基軸通貨として覇権を握ってきたドル中心主義が崩壊し、「1ドル=70円を上回る超円高への警戒が必要だ」と説くものです。

いわく、米国では日本の1980年代と似たバブル崩壊が迫って来ている。

いわく、71年のニクソンショックで金との互換性を失ったドルの通貨バブル崩壊の足音が聞こえる。

いわく、ドルを中心とした世界通貨システム継続が危うくなる未曽有の危機の恐れがある。

何とも恐ろしい記述です。

「ドル覇権終了」を数値で検証してみた

「ますます進むBRICSのドル離れ」

では、この記事はいったい何を根拠に、「そのような危機がやって来ている」といえるのでしょうか。

記事では、「ドルの基軸通貨としての地位は着実に弱まっている」とし、ニクソンショック以降もドルの価値が保たれてきた理由は「石油決済通貨」としての重要性のおかげであるものの、これがバイデン政権の「稚拙な外交」でOPECの盟主サウジアラビアとの関係が悪化したため、維持が困難になって来ている、というのです。

これに加えドルの価値を低下させるもうひとつの要因が、「非西欧」の中心軸であるBRICSの台頭なのだそうです。

「元々BRICSは『ドルを基軸とした世界金融・経済体制』からの脱却を目指していた。そこに、バイデン政権による『やりすぎ経済制裁』が加わったため、拡大版も含むBRICSのドル離れがますます深刻になったのだ」。

そのうえで、BRICS各国は共通通貨創設を目指しているとしつつも、そこには時間がかかるため、まずはドル離れした資金が金に向かっている、などとしつつ、文章の末尾では1ドル=70円時代が到来するとともに、欧州の政治経済混乱の影響で大幅なユーロ安の可能性もあると指摘。

最後にこう述べています

「そうなれば、日本経済が無傷でいることは難しいであろう」。

……。

「ドル覇権」以前に、そもそも通貨の機能とは?

そもそも、議論の飛躍が多すぎて、あまり読みやすい文章ではありませんが、いちおう冷静に、これについて検証してみましょう。

一般に通貨には「価値の尺度」、「価値の交換」、「価値の保存」という3つの機能があるといわれているのですが、このうち「価値の保存」とは、わかりやすくいえば、現金を持っておけば経済的価値を将来に向けて保存しておくことができる、とする機能のことです。

たとえば、農作物は多くの場合、放っておけば腐敗します(とくに生鮮野菜などがその典型例です)。

あなたが仮にトマト農家だとして、せっかく一生懸命働いてトマトを1万個作ったとしても、消費し切れなければ、その労働の成果物である1万個のトマトは腐ってしまい、労働の成果が無に帰してしまうかもしれません。

しかし、それらの農作物を市場に持ち込み、1個100円で人々に売り捌けば、あなたの手元には100万円の現金が残ります(※便宜上、税金などについては考えません)。この100万円の現金は、腐ってしまったりしません。

つまり、あなたが働いた結果得た現金は、あなたの労働の成果であり、経済的価値として、未来に向けて保存しておくことができる手段なのです。

もちろん、現金を現金のままで置いておけば、インフレが生じた場合にその経済的価値は下がってしまいますが、これを防ぐために、期待リターンが高い金融資産(株式など)で運用することも可能です(※ただし、株式はリスク資産であるため、元本割れの可能性がありますが)。

では、この「価値の保存手段」として見たときの通貨のランキングは、いったいどうなっているのでしょうか。

外貨準備高のトップは米ドルで、これにユーロや円が続く

これにはさまざまなデータが存在するのですが、いちばんわかりやすい統計データのひとつが、国際通貨基金(IMF)が公表している『COFER』と呼ばれる統計です。

これは、正式には “Currency Composition of Official Foreign Exchange Reserves” と呼ばれる統計で、意訳すれば『外貨準備通貨構成統計』といったところです(ただし、財務省や日銀などによる公式訳は見当たらないため、当ウェブサイトではそのまま『COFER』と呼ぶことが多いです)。

COFERの意義は、これを読めば、各国の通貨当局が保有している外貨準備資産の通貨別構成がわかる、という点にあります。

もちろん、国ごとに通貨別構成を示した統計は存在しないのですが(IMFによると、各国の通貨構成データは一般公開されない厳密な機密情報なのだそうです)、COFERはIMFへの報告国の外貨準備における、トータルの通貨別構成を示しています。

直近、つまり2024年3月末時点のデータで見ると、IMFに報告された外貨準備高(12兆3499億ドル)のうち、通貨別構成内訳が判明している金額が11兆4974億ドルで、このうちの58.85%にあたる6兆7668億ドルが、米ドルでした(図表1)。

図表1 世界の外貨準備高の通貨別構成(2024年3月末時点)

| 通貨 | 金額 | Aに対する割合 |

| 内訳判明分(A) | 11兆4974億ドル | 100.00% |

| うち米ドル | 6兆7668億ドル | 58.85% |

| うちユーロ | 2兆2634億ドル | 19.69% |

| うち日本円 | 6541億ドル | 5.69% |

| うち英ポンド | 5622億ドル | 4.89% |

| うち加ドル | 2952億ドル | 2.57% |

| うち豪ドル | 2484億ドル | 2.16% |

| うち人民元 | 2469億ドル | 2.15% |

| うちスイスフラン | 223億ドル | 0.19% |

| うちその他通貨 | 4381億ドル | 3.81% |

| 内訳不明分(B) | 8525億ドル | |

| (A)+(B) | 12兆3499億ドル |

(【出所】International Monetary Fund, Currency Composition of Official Foreign Exchange Reserves データをもとに作成)

徐々にシェアを落としているものの…依然6割近いシェア

これは果たして、多いのか、少ないのか。

結論からいえば、単独国通貨で6割弱を占めているのですから、「少ない」はずはありません。

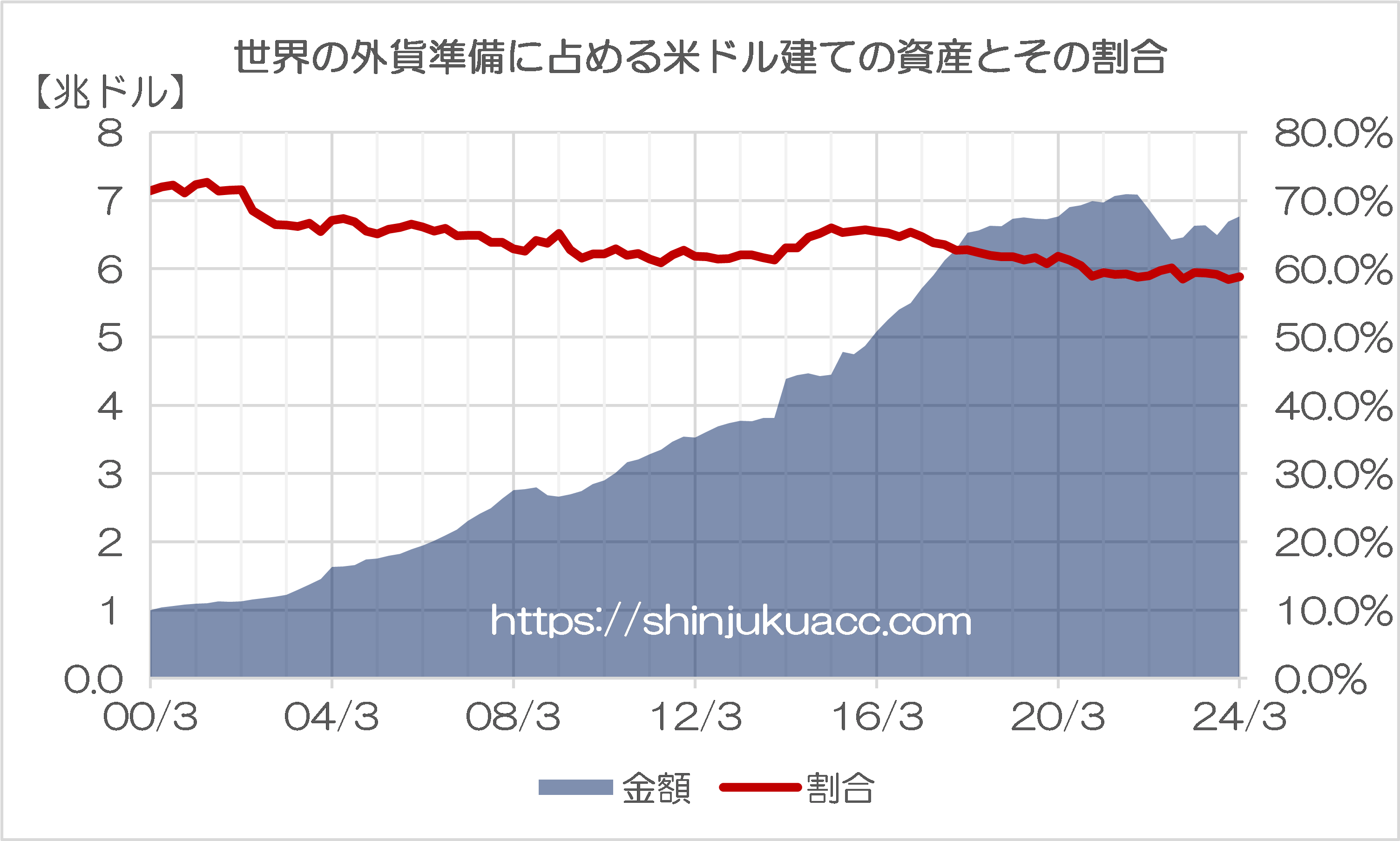

この点、データが存在する約四半世紀で眺めてみると、外貨準備に占める米ドルの「割合」はすう勢的に下落傾向にあることは間違いありません(図表2、ただし「絶対額」が増えている点には要注意)。

図表2 世界の外貨準備に占める米ドル建ての資産とその割合

(【出所】International Monetary Fund, Currency Composition of Official Foreign Exchange Reserves データをもとに作成)

ちなみに、外貨準備に占める米ドル以外の通貨の割合に関していえば、2番目に多いのがユーロ、そして3番目に多いのが、なんとわが国の通貨・日本円です。これに英ポンド、加ドル、豪ドルが続き、人民元は豪ドルよりも少し少ない7番目の通貨です。

人民元は2021年12月にピーク:しかもロシア要因が大きい

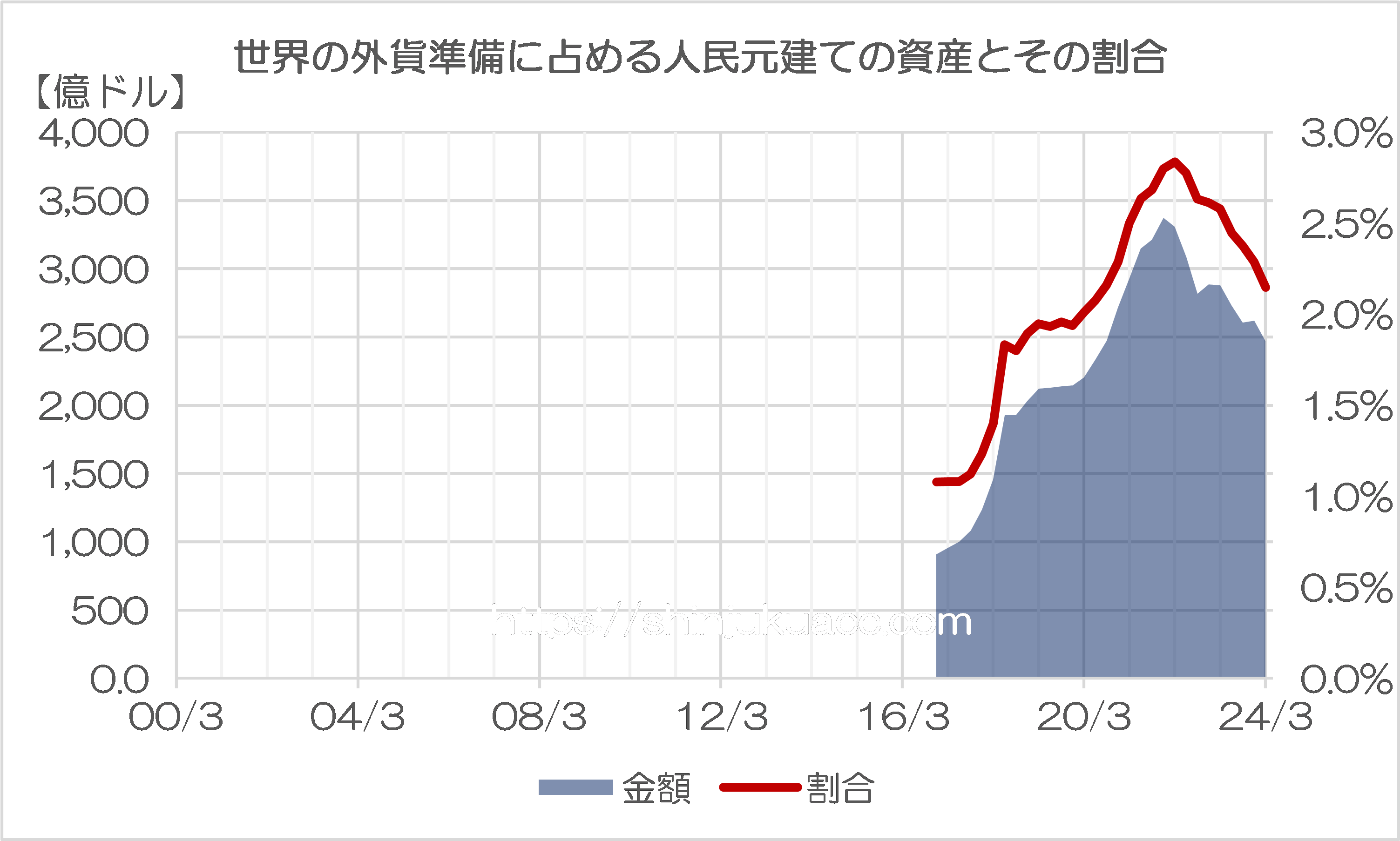

COFERに言及したついでに確認しておくと、世界の外貨準備に占める人民元建ての資産とその割合については、(ロシアによるウクライナ侵攻直前時点である)2021年12月末で最多となったのですが、その後はじりじりと減り続けていることがわかります(図表3)。

図表3 世界の外貨準備に占める人民元建ての資産と人民元換算額

(【出所】International Monetary Fund, Currency Composition of Official Foreign Exchange Reserves データをもとに作成。なお、元データは2016年12月末以降の収録であるため、それ以前のデータは存在しない)

はて。

この米ドルと人民元の外貨準備への組入れ割合のデータを眺めてみて、どこをどう判断すれば、「ドルの基軸通貨としての地位は着実に弱まっている」と読めるのでしょうか?

少なくともドルの組み入れ比率が長期的に低落傾向であることは間違いありませんが、それでも外貨準備という「最も信頼性が高い資産」への組入比率が高い通貨ランキングで、米ドルが6割弱を獲得して単独トップに立っている事実を軽視すべきではありません。

しかも、人民元建ての外貨準備高は2021年12月末でいったんピークを付けていますが(その時点の金額は3373億円)、『データを無視した「BRICS台頭・ドル覇権終了」論』などでも取り上げたとおり、その主要因はおそらくロシアでしょう。

国際通貨基金(IMF)が公表しているデータとロシア中央銀行が公表しているレポートを組み合わせると、ロシアの外貨準備だけで、人民元は2020年12月末の763億ドルから、21年12月末で1078億ドルに増えています。

つまりその時点の3分の1がロシアにより保有されているわけですが、注目すべきはそれだけではありません。

1年間で、ロシアだけでざっと300億ドル少々、人民元建ての外貨準備を増やしたのですが、IMFデータによれば人民元建ての外貨準備資産は同期間で657億ドル増えていますので、この期間の増加要因はロシア要因だけで半額近くが説明可能だ、というわけです。

つまり、外貨準備の世界では、米ドルがその地位を徐々に下げつつあることは事実であるにせよ、その分が人民元に大々的に向かっているという事実は確認できません。ユーロや円、英ポンドなどの西側諸国通貨に置き換えられているだけのことだからです。

SWIFTの最新ランキングは?

こうしたなかで、もうひとつ紹介しておきたいのが、当ウェブサイトではほぼ毎月のように紹介している、SWIFTが公表している『RMBトラッカー』というレポートに掲載されている決済通貨ランキングです。

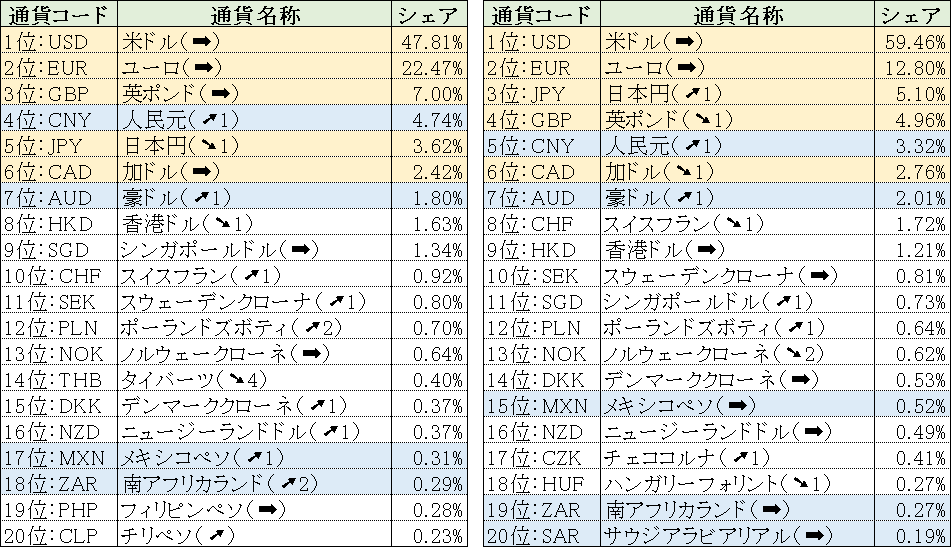

同ランキングは、SWIFTの送金電文メッセージ(顧客を送金人とする取引や銀行間送金)を通貨別に集計したものだそうで、先週金曜日までに、その最新データ(2024年7月分)が公開されています。これを一覧にしたものが、図表4です。

図表4 2024年7月時点の決済通貨シェアとランキング(左がユーロ圏込み、右がユーロ圏除外、カッコ内は12ヵ月前からの順位変動)

(【出所】SWIFT『RMBトラッカー』データをもとに作成。黄色はG7通貨、青色はG20通貨)

これによると、ユーロ圏を含めたランキングのトップは米ドルでシェアは50%弱、2位がユーロで22%あまり、3位が英ポンドでちょうど7%、などとなっており、人民元が5%弱で4位、わが日本円は3%台後半で5位となっています。

(※余談ですが、このSWIFTレポート上、ユーロ圏を含む方のランキングでは人民元の地位は徐々に上昇を続けていて、昨年11月以降、人民元は日本円に代わって恒常的に4位の地位を占めるに至り、日本円は5位に転落したままです。)

ユーロ圏を含めた世界全体での送金ランキングで米ドルがユーロの軽く2倍を上回り、半分近いシェアを占めているという事実は、「ドルの衰退」とはまったく整合しません。

ユーロ圏を除外したらドルのシェアはさらに伸びる!

また、もっと興味深いのは、ユーロ圏を除外した方のランキングです。

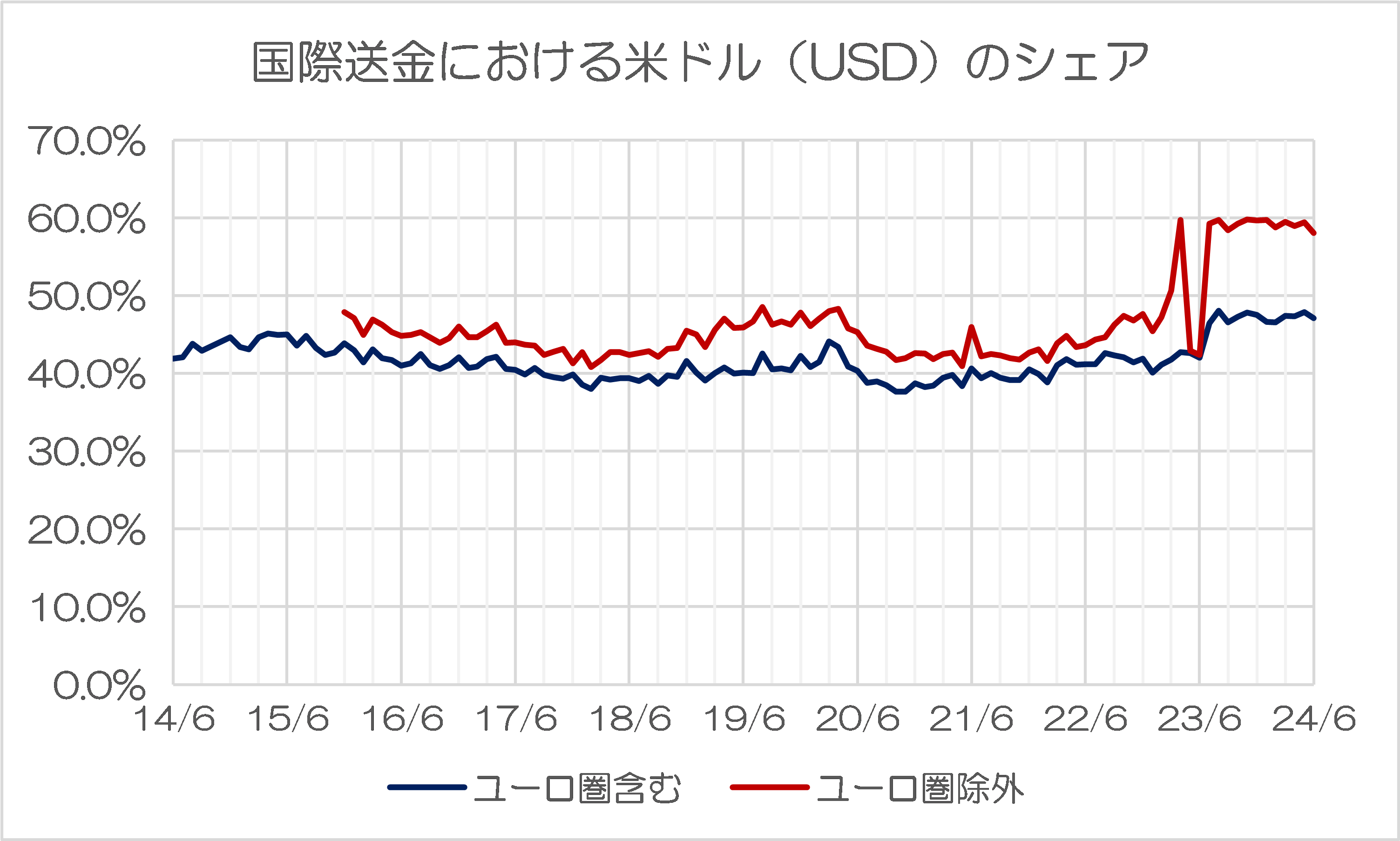

こちらだと、昨年7月以降、それまでは40%前後だった米ドルのシェアが一気に60%近くにまで上昇したからです(余談ですが、ユーロのシェアは30%台から一気に10%台前半にまで下がっていて、昨年9月頃から、日本円が英ポンドを抜いて3位に浮上することも増えています)。

こうした世界全体の国際送金における米ドルのシェアをグラフ化してみると、図表5のとおりです。

図表5 国際送金における米ドル(USD)のシェア

(【出所】SWIFTの『RMBトラッカー』の過去レポートに掲載された国際送金ランキングデータををもとに作成)

すなわち、国際送金における米ドルの地位はますます上昇しており、その傾向は「ユーロ圏を含まない地域」―――たとえば、BRICSなどのうち、ロシアを除外した地域なども含め―――で、いっそう明白化している、というわけです。

その主張にエビデンスはあるのか?

ここで冒頭に紹介した記事に含まれていた、こんな記述をもう一度確認しておきましょう。

「元々BRICSは『ドルを基軸とした世界金融・経済体制』からの脱却を目指していた。そこに、バイデン政権による『やりすぎ経済制裁』が加わったため、拡大版も含むBRICSのドル離れがますます深刻になったのだ」。

はて?

少なくともグラフからは、「BRICS(除くロシア)のドル離れ」が「加速している」ようには、まったく見えません。

もちろん、上記SWIFTデータは「SWIFT上でやり取りされた電文」のみが集計対象であるため、SWIFT以外のシステムでの実績はよくわかりません。

もっとも、現時点において国際送金の世界ではSWIFTが圧倒的なシェアを持っているはずであり(著者私見)、少なくとも「ドル離れがますます深刻化している」という証拠は、今のところ、見つからないのです。

いずれにせよ、この手の「ドル覇権終了」云々の主張については、論拠を伴っていないケースが散見されますが、このあたりも注意が必要といえる論点ではないか、などと思う次第です。

本文は以上です。

金融評論家。フォロー自由。雑誌等の執筆依頼も受けています。 X(旧ツイッター) にて日々情報を発信中。 Amazon アソシエイトとして適格販売により収入を得ています。 著書①数字でみる「強い」日本経済 著書②韓国がなくても日本経済は問題ない日韓関係が特殊なのではなく、韓国が特殊なのだ―――。

— 新宿会計士 (@shinjukuacc) September 22, 2024

そんな日韓関係論を巡って、素晴らしい書籍が出てきた。鈴置高史氏著『韓国消滅』(https://t.co/PKOiMb9a7T)。

日韓関係問題に関心がある人だけでなく、日本人全てに読んでほしい良著。

読者コメント欄はこのあとに続きます(コメントに当たって著名人等を呼び捨てにするなどのものは禁止します)。当ウェブサイトは読者コメントも読みごたえがありますので、ぜひ、ご一読ください。なお、現在、「ランキング」に参加しています。「知的好奇心を刺激される記事だ」と思った方はランキングバナーをクリックしてください。

読者コメント一覧

※【重要】ご注意:他サイトの文章の転載は可能な限りお控えください。

やむを得ず他サイトの文章を引用する場合、引用率(引用する文字数の元サイトの文字数に対する比率)は10%以下にしてください。著作権侵害コメントにつきましては、発見次第、削除します。

※現在、ロシア語、中国語、韓国語などによる、ウィルスサイト・ポルノサイトなどへの誘導目的のスパムコメントが激増しており、その関係で、通常の読者コメントも誤って「スパム」に判定される事例が増えています。そのようなコメントは後刻、極力手作業で修正しています。コメントを入力後、反映されない場合でも、少し待ち頂けると幸いです。

※【重要】ご注意:人格攻撃等に関するコメントは禁止です。

当ウェブサイトのポリシーのページなどに再三示していますが、基本的に第三者の人格等を攻撃するようなコメントについては書き込まないでください。今後は警告なしに削除します。また、著名人などを呼び捨てにするなどのコメントも控えてください。なお、コメントにつきましては、これらの注意点を踏まえたうえで、ご自由になさってください。また、コメントにあたって、メールアドレス、URLの入力は必要ありません(メールアドレスは開示されません)。ブログ、ツイッターアカウントなどをお持ちの方は、該当するURLを記載するなど、宣伝にもご活用ください。なお、原則として頂いたコメントには個別に返信いたしませんが、必ず目を通しておりますし、本文で取り上げることもございます。是非、お気軽なコメントを賜りますと幸いです。

コメントを残す

【おしらせ】人生で10冊目の出版をしました

| 自称元徴用工問題、自称元慰安婦問題、火器管制レーダー照射、天皇陛下侮辱、旭日旗侮辱…。韓国によるわが国に対する不法行為は留まるところを知りませんが、こうしたなか、「韓国の不法行為に基づく責任を、法的・経済的・政治的に追及する手段」を真面目に考察してみました。類書のない議論をお楽しみください。 |

【おしらせ】人生で9冊目の出版をしました

| 日本経済の姿について、客観的な数字で読んでみました。結論からいえば、日本は財政危機の状況にはありません。むしろ日本が必要としているのは大幅な減税と財政出動、そして国債の大幅な増発です。日本経済復活を考えるうえでの議論のたたき台として、ぜひとも本書をご活用賜りますと幸いです。 |

BRICS間で米ドル送金シェアが減じたのは、「ロシア側で現物が枯渇した」からなのかと。

他の国にしても、米ドルを使いたくても使えない窮状によるものなんだと思うんですけどね。

腹に入れたい、cup noodle

懐具合が、cccp no dollar

・・。

なるほど

その可能性はありますね

大原浩氏曰く

米国の金の保有はどのくらいなのか。金ドル交換停止に追い込まれて以来、米国の統計数字はまったく当てにならないため、実際のところは不明だ >

う~む、21世紀の今日でも、世界は未だに金本位制だったのか~!?知らなかったわ(笑)

その記事、私も読みました。

先週私が書いてたコメントと丸被り。

鈴置さんのような方が書いてるなら「やはりそうか!」と大いに力付けられるところですが、「よりによって夕方フジと一緒かよ!」と逆に恥ずかしくなりました。

それはともかく、世界の経済成長に合わせて金額が増えるのは不思議ではありませんが、シェアが増えるということはどこかの国が他の通貨から切り替えているはず。

増やす理由は「ドルじゃなきゃ受け取らない国が増えたから」しか思いつきません。

どこの国がそうしたのか、どういう考えでそうしたのか、大変気になりますが、私では残念ながら調べられませんでした。

また、新宿会計士様が書いておられる「外貨準備でドルの比率が徐々に低下している」というのは不穏な兆候ではないですか?

特に、数年前までは保有額トップだった中国が減らして、代わって日本が増やしている。

中国がドルから離れようとしているのは明らか。

どうも新宿会計士様は「ドルの代わりになる通貨はないんだから、BRICSが何しようが無駄だ、必ずドルに戻って来る」とたかを括っておられるように思えます。

実際、現状ではドルに代わる通貨は無いし、近い将来もそれは変わらない。

世界の中央銀行を務められるのはアメリカしかいない。

だからドルに対する信任が失われない限りドルの地位は揺るがない。

ここまでは私もそう思うんですよ。

しかし、将来的にもそれが続くのか、ドルの信任が失われることはないのか、という点を不安に思ってます。

ドルが共通通貨であるならば、世界の経済成長に合わせてドルの供給を増やさなければならない。

供給を増やした分だけアメリカは経常赤字を埋めることができるから、世界にとってもアメリカにとっても都合が良い。

しかし、これはドルのシェアが一定であることが前提です。

ウクライナ戦争がどういう形で終わるにせよ、ロシアはもうドル決済には戻らないでしょう(推測)

中国も米国債の保有を減らしている(事実)

ということは、必然的に世界全体としてはウクライナ戦争前よりも米国債の需要は減るということじゃないでしょうか(推測)

であるならば、中露の減少分に見合う分だけ米国債の保有率を高める国が無ければならない。

しかし、それにも限界がある。

対策は、アメリカが経常収支を改善させて、赤字をドル需要の増加分(絶対額として)に見合う範囲内に抑制すること、又は中露(及びその貿易相手国)をドル決済主体に引き戻してドルの外貨準備比率を維持すること。

どちらかをやらなければいつかは米国債が売れ残ることになり、ドル暴落=ドルでは価値の保存ができなくなる=ドルの信任が失われて共通通貨の無い世界が来る、と思ってます。

ここ間違ってますよ、だから大丈夫ですよ、という反論があると安心できるんですが。

なんでやねん。

ドルの供給量を増やす=米国の経常赤字

でしょ。

米国が赤字を垂れ流し続けたから、大戦後の世界は成長を続けられたのですよ。

なにかを得た代金をドルで支払い、

なおかつ絶対に兌換されることのないドル。

それこそが基軸通貨、というのもです。

たぶん、基本のキかと思いますが。

国際通貨決済の世界で、未だ「米ドル覇権」などという言葉を使う人は、ブレトンウッズ体制によって世界経済の大枠が定まった時期以後の知識の更新が、ほとんど停止しているんではないかと思ってしまいます。

第二次大戦の直後、世界の金準備のほとんどが米国に集積された事情で、戦後経済が米ドルを基軸に回転せざるを得なかったのは、当然の成り行きと言えるんでしょうが、金ードルの交換が停止され、主要通貨間の決済が変動相場制に移行した時点で、少なくとも世界貿易の世界では、いわゆる「米ドル覇権」は終了したとみるのが、妥当なんではないでしょうか。

記事でご紹介の大原氏の見解では、金に代わったのが石油で、それを考えれば「米ドル覇権」の実態はその後も変わっていないんだとするようですが、この主張は石油需要のほとんどを海外に依存する、日本という井戸の底から天空を覗くが如き狭視野のもののように思えます。こんな見方をとるならば、自国に必要な量以上の石油を産出している国にとってのドルの必要性は、日本より遥かに低いとなるはずですが、事実はまったくの逆ですから。

現在、国際間の通貨決済で基軸となるものと言ったら、公式にはIMFが管理するSDRだと思います。これをIMFから引き出せるのは各国政府に限られるのと、引き出し限度がIMFへの出資比率に縛られるという不自由さのため、今のところ実需要はそれほどの規模ではありませんが、通貨間の交換に関する信頼性の重しとしては、十分な意義は持っているのだと思います。

このサイトでしばしば強調されている論点のひとつですが、SDRの構成通貨である米ドル、ユーロ、円ポンド、日本円は中央銀行間に無制限通貨スワップの協定が結ばれていて、かりに米ドルの信頼性が揺らぐような突発的事態が生じても、それで国際間決済が滞ってしまうような事態はごく短期間に終息すると期待できるのではないでしょうか。

もうひとつのSDR構成通貨、チャイニーズ人民元。これが構成通貨のバスケットに加えられた経緯は、当時日の出の勢いにあったチャイナ当局のごり押しもあって、国際間の自由な取引の点で極めて難があるという指摘を無視して強行されたものだったのですが、その勢いに陰りが見え、今後ますますその傾向が顕わとなっていけば、どんなものでしょうね。次回の構成通貨の見直しは2027年だそうで、その時点で台湾侵攻などやらかしていなければ、その時点での排除ということにはまあならないでしょうが、更に5年後の見直しとなったら、どうでしょうか。人民元を排除して、代わって加ドル、豪ドルが入るって事もありうるような気がします。

「米ドル覇権」という観念が錯覚であるとするなら、それに代わって「BRICS通貨」の時代が来るなんて予測は、蜃気楼ほどにも実現性のないものに思えます。

「円ポンド」(笑)。

「英ポンド」の間違いです m(_ _)m

結局、1ドルは70円(笑)になるんでしょうか。それとも200円だか300円だか(笑)になるんでしょうか。

まぁ、アメリカの覇権どころか国家の存続を揺るがすようなバブル崩壊は起こり得ます。

アメリカ人を含めた全世界の人間が米ドルを投げ売りする可能性はゼロではないし、アメリカで核が爆発して焦土になる可能性だってゼロではありませんから。

その意味で、この方の言っていることは間違いではありませんね。

正しくはありませんが(笑)

「そりゃあ、世界中で核戦争が起きてポストアポカリプスの時代が来るかも知れないさ。

そしたらドル紙幣なんか紙屑になって、代わりにコーラ瓶のフタが貨幣になるかもな(笑)」

「そりゃあ、巨大隕石の衝突で地球が一気に想像を絶する氷河期になるかも知れないさ。

そうなったら貨幣なんかなくなって、石炭だの食べ物だので交換する様になるかもな(笑)」

「そりゃあ、ゾンビパンデミックが起きて文明が存在しない世界になるかも知れないさ。

それだとドル紙幣を受け取ってくれる所がなくなり、銃弾で取引する様になるかもな(笑)」

件の記事は、この程度の主張しかしていない様に見えますね。