国際的な市場で非ドル化が進んでいるという事実はない

米ドルからの脱却、非ドル化、デドラリゼーション。口でいうのは簡単かもしれませんが、現実にはその道はかなり険しいです。こうしたなか、マレーシアがドル脱却に向け、中国、インドネシア、タイなどとの間で自国通貨建ての決済を増やす考えを示したそうですが、通貨の信用力という問題を考えれば、そううまくいくものでしょうか。なお、ネット上では「非ドル化が急速に進んでいる」とするコメントも見られたのですが、そのような事実はありません。

目次

非ドル化は可能か

米ドルが基軸通貨たるゆえん

米ドルは世界の基軸通貨と呼ばれるだけあって、米国外での取引でも使用されます。たとえば、「韓国の企業がインドに輸出する」などの取引においては、多くの場合、通貨としては米ドルが用いられます。韓国もインドも、米ドル経済圏ではないにも関わらず、です。

しかし、その一方で最近、新興市場(EM)諸国からはしばしば、「米ドルからの脱却」という話題が聞こえてくることがあります。その理由はいろいろありますが、大きな要因は為替変動でしょう。

たとえば韓国企業がインドに製品を輸出した場合、その製品の販売代金はインドルピー建てではなく、外貨(たとえば米ドル)建てで支払われることが一般的ですし、韓国企業はその外貨を自国に持ってくる際に、再び韓国ウォンに両替する、といった取引が発生します。

つまり、インドルピーも韓国ウォンも、「国際的に通用する通貨」ではないため、いちいち「国際的に通用する通貨」を介在させることが必要なのであり、その「国際的に通用する通貨」として最も利便性が高いのが米ドルだ、ということです。

(※なお、アジア圏だと「外貨」として、米ドル以外にも日本円や香港ドルなどが使われることもありますが、いずれにせよ「自国通貨ではない通貨」を使わなければならないという時点では、米ドルであろうが日本円であろうが同じ話です。)

為替レート変動を避ける?非ドル化としての人民元利用

しかし、代金を「米ドルで支払う」、「米ドルで受け取る」ということは、これらのEM諸国の企業(この場合はインド企業や韓国企業)にとっては、企業活動ひとつ自国通貨では完結できず、どうしても外貨ポジションを持たざるを得ない、ということを意味します。

当然、これらの企業は経営上、為替レートの変動の影響も受けますし、ドル金利の上昇時には運転資金の調達もままならないという現象も生じます。

だからこそ、EM諸国では常に「脱ドル」を志しているのです。ちなみに「脱ドル化」のことを最近、英語では “de-dollarization” と呼ぶのですが、その「デドラリゼーション」の具体的な選択肢としては、大きく3つあるように思えます。

それが、「米ドル以外の通貨(たとえば人民元)の利用」、「共通通貨構想」、「自国通貨利用」です。

このうちとくに「人民元の利用」は、米ドルに代わって覇権を目指しているとされる中国の通貨・人民元を国際的な取引においても積極的に利用しようとする動きのことで、これには最近の「脱ドル宣言」の事例でいえば、アルゼンチンやブラジルが挙げられるかもしれません。

とくに深刻なドル不足に悩むアルゼンチンでは最近、中国との人民元建てのスワップの利用も相次いでいるらしく、これらの地域を中心に、たしかに局所的な「脱ドル化」は進んでいるようです。

ほかにも国際的な金融決済網であるSWIFTNetからロシアの主力銀行が除外されるなどしたことで、ロシアでは現在、人民元建ての貿易決済取引が増えているとの報道もあるようです(※ただし、具体的に人民元の利用が急増しているとのデータはあまり見当たりません)。

もっとも、為替リスク回避のために脱ドル化を進めたとしても、人民元の利用を勧めれば、結果的に違う為替リスクを負ってしまうように見えるのは、ここだけの話です。

道はさらに険しい共通通貨

続いて「共通通貨構想」についても、最近はよく目にします。

以前の『BRICS共通通貨はG7に対抗できっこない「空論」』などでも取り上げたとおり、最近だと「BRICS(ブラジル、ロシア、インド、中国、南アフリカ)が共通通貨を作るべき」、といった構想もあるようですが、それだけではありません。

『アルゼンチンがブラジルと共通通貨創設に向け協議開始』でも取り上げたとおり、まさに「人民元決済」が拡大しているはずのアルゼンチンとブラジルの両国が共通通貨の創設に向けた協議を行っている、とする話題もあるようです。

この点、欧州の場合は欧州連合(EU)加盟国を中心に、共通通貨・ユーロが広く使われていますが、共通通貨化することでユーロ圏内の取引では米ドルを介在させる必要がなくなりましたし、ユーロ自体が純基軸通貨として国際的に広く通用するようになるというメリットも得られました。

こうしたユーロの「成功体験(?)」も、「BRICS共通通貨構想」や「南米共通通貨構想」の夢を語る人たちが熱を帯びる理由なのかもしれません。

日本は自国通貨の国際化で大きく成功している国

そして、3つ目が自国通貨の利用拡大です。

これについての実例として、わかりやすいのは日本でしょう。

日本は官民挙げて、密かに日本円の取引を増やそうと努力してきており、古くは1958年、インドに対して円借款が供与されているのですが、それだけではありません。

財務省税関が公表する『貿易取引通貨別比率』によると、日本の全世界との貿易高に占める取引の割合は、2023年1~6月期の輸出は米ドル建てが49.6%と最多を占めているものの、日本円建ても35.7%と、米ドル建てほどではないにせよかなりの比率を占めていることがわかります。

また、2023年1~6月期の輸入に関しては、米ドル建てが69.4%と最多であるものの、日本円建ても23.7%であり、決して少なくはありません。

『人民元のSWIFT国際送金のシェアが過去最大水準に』などでも指摘している通り、そもそも日本円自体、SWIFTの国際送金に関するデータで見ても、シェアは常に3~5%程度を維持していますが、それだけではありません。

外貨準備に組み入れられている通貨としても3番目に多く、また、ドル建てで見ると日本円の地位は若干低下しているものの、円建てで見れば、2023年6月末時点において、外貨準備としての組入れ額は過去最高です(『日本円の組入れ額が過去最大に=世界各国の外貨準備高』等参照)。

といっても、べつに日本の場合は決して積極的に「脱ドル化」を図っているわけではなく、日本円の地位が上昇したことで、結果論としてドル全面依存状態から脱している、というだけの話かもしれませんが、いちおう、ひとつの事例としては参考になるでしょう。

非ドル化に向けた現実的な道

どれも平坦な道のりではない

以上、「脱ドル」を図るためのアプローチは、だいたい3つあることがわかります(図表1)。

図表1 脱ドル化を図るためのアプローチ

| 区分 | 具体例 |

| ドル以外の外貨の利用 | 人民元 |

| 共通通貨の創設 | ユーロ |

| 自国通貨の国際化 | 日本円 |

(【出所】著者作成)

ただし、この3つの選択肢、どれも平坦な道のりではありません。

とくに最初の選択肢に関しては、人民元の利用が現在、国際的に拡大していることは事実なのですが、米ドルを駆逐するほどに人民元の使用が広まることはないでしょう。その理由はいくつかあるのですが、その最たるものは、人民元という通貨自体が決して使い勝手の良いものではない、という点にあります。

以前の『米誌「人民元の利用が徐々に広まっている」…本当に?』でも取り上げたとおりが、最近になって人民元の利用が急拡大しているとされる国は、トルコ、アルゼンチン、ブラジル、ロシアなど、「外貨不足で困っている国」が中心です。

これらの国は、いわば、「脱ドル化のために戦略的に人民元を導入している」のではなく、「人民元しかつかえない」から、なし崩し的に人民元の仕様が拡大しているだけだ、という側面が強いのです。

これは、中国自身にとっても諸刃の剣です。これらの諸国、通常の国と比べて貸倒損失が発生する可能性が非常に高いからです。たとえば中国企業がこれらの諸国に対し、人民元建てで売掛金などの金銭債権を保有している場合、その中国企業は高い貸倒損失リスクを負っています。

とりわけアルゼンチンあたりは外貨建ての債券のデフォルト常習国でもあるため、将来的にアルゼンチンが人民元建ての国債などを発行したら、2001年に円建てのサムライ債市場で発生したアルゼンチンの大規模デフォルト騒動と同じことが、中国でも発生するかもしれない、ということでもあります。

ムカデ競争に似た共通通貨運営

続いて共通通貨の発行、という選択肢については、さらにハードルが上がります。

現在、大々的に共通通貨が議論されているのは、南米のブラジルとアルゼンチンの両国がその典型例ですが、それだけではありません。例の「BRICS共通通貨構想」もそのひとつでしょう。

ただ、ユーロの場合は、欧州連合(EU)という政治的な共同体に属したうえで、マーストリヒト条約などに基づき財政収斂基準を満たさなければならず、しかもこうした厳しい条件をクリアしてもなお、ギリシャのようにデフォルト危機に陥る国が出て来るのです(ギリシャはそもそも基準を満たしていなかった可能性もありますが…)。

あるいは、小学校の運動会で「ムカデ競争」というものをやったことがある方も多いと思いますが、共通通貨の運営もムカデ競争とよく似ています。

共通通貨参加国は財政赤字GDP比率などを一定水準以下に収まるようにしなければならず、金融危機などの何らかのショックが発生した場合は、2008年以降のアイルランドやイタリア、スペイン、ポルトガル、ギリシャなどのように、たちまちユーロ危機が表面化してしまうからです。

ましてや政治的にも言語的にも地理的にも宗教的にもなんら共通項がないBRICS諸国がいきなり共通通貨を作ったとしても、ムカデ競争の第一歩目で躓(つまづ)くのは火を見るより明らかでしょう。

また、ユーロは母体となった通貨にドイツマルクやフランスフランなどのように国際的に強い通用力を持つハード・カレンシーが含まれていましたが、現時点で国際的な金融市場で相手にされていないブラジルレアルやアルゼンチンペソ、インドルピーやロシアルーブルなどが通貨統合したところで、あまり意味はありません。

日本だからこそできた円の国際化

そうなると、結局のところ、「脱ドル化」を実施するうえで最も手っ取り早いのは自国通貨の国際化、という結論になりそうです。

先ほど例に挙げた日本円は、自国通貨の国際化に成功している事例のひとつですが、ただ、事例としてはやや不適当かもしれません。日本円自体が先進国通貨(旧「G5通貨」)の一角を占めていて、金融市場ではもともとそれなりの強みを有している通貨だからです。

日本には3メガバンクや野村グループ、農中やメガ信託など、世界的な巨大金融機関が本部を置いているほか、東京市場には外資系金融機関も多く進出しており、金利スワップや通貨スワップ、CDSといったデリバティブも盛んに取引されているなど、もともと通貨として極めて強いポジションを持っています。

もしEM諸国が日本の事例に倣って自国通貨を国際化しようとするならば、金融市場を対外開放したうえで洗練された金融規制を導入し、デリバティブ市場を育成するなどの努力をしなければなりませんが、果たしてEM諸国にそれができるかは疑問でもあります。

しかし、いちおうは自由な取引ができるとされる通貨は、日本以外のアジアでは香港ドルかシンガポールドルくらいしかなく、企業が自由に資金を調達・運用したり、為替リスクをヘッジしたりする、という意味では、どれも好適な通貨とは言い難いのが実情です。

たとえば人民元の場合、せっかく通貨を入手しても、それらを中国本土の金融市場で自由に運用することもほとんどできません。韓国ウォンに至っては、通貨の国外取引自体が認められていません(いちおう今後規制は緩和されるそうですが…)。

マレーシア首相「脱ドル化を推進する」

さて、こうしたなかで、脱ドル化という観点からは、なんだかよくわからない動きが出てきました。

ロイターによると、マレーシアのアンワル・ビン・イブラヒム首相は10日、自国通貨・リンギットでの決済を増やし、米ドルへの依存を減らす考えを明らかにしたのだそうです。

Malaysia seeks to settle more foreign trade in ringgit, cut reliance on US dollar

―――2023年10月10日12:12付 ロイターより

アンワル氏は議会での答弁で、マレーシアとしては今後、インドネシア、タイ、中国の3ヵ国との間での合意に基づき、自国通貨建ての貿易や投資を増やすことで米ドルへの依存度を減らし、「非ドル化(デドラリゼーション)」を進める考えを示したのだそうです。

ちなみに国際決済銀行(BIS)のデータによると、リンギットは米ドルに対し、年初来で6%以上下落しています。

ロイターによると、アンワル首相は自国通貨安の原因について、米国の利上げなどの「外部環境」によるものであるとしつつ、今後は規制緩和などを通じて投資環境を整え、外資を呼び込むことで自国通貨安を是正する考えを示したのだそうですが、はて、どうなることでしょうか。

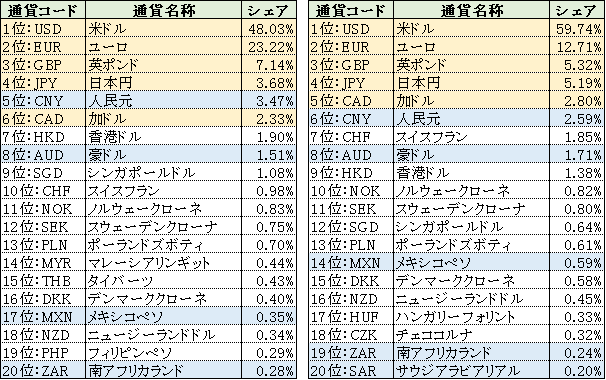

いちおう、リンギットはSWIFTのデータ上、国際的なシェアは非常に少ないものの、タイバーツと並んで「国際決済通貨20位」の常連通貨ではありますので、リンギット決済がさらに広まるという可能性は、皆無ではありません。少なくとも韓国ウォンやインドルピーよりは国際化の可能性は高いでしょう(図表2)。

図表2 2023年8月時点の決済通貨シェアとランキング(左がユーロ圏込み、右がユーロ圏除外)

(【出所】SWIFT『RMBトラッカー』データをもとに著者作成)

しかし、正直、道は平坦ではありません。そもそもリンギットという通貨自体を欲しがる人がどれだけいるのか、という議論と同じだからです。本件については様子見が正解、といったところでしょう。

「非ドル化進む」…そういうデータでもあるんですか?

ただ、それ以上に興味深いのが、『Yahoo!ニュース』に転載されたこの記事の日本語訳に対してついた、こんな趣旨の読者コメントでしょう。

「非ドル決済が急速に拡大している。各国ともアメリカ国債を急速に放出している。日本はアメリカと道連れの道を進むの?」

「アメリカと道連れの道」という表現も意味がよくわかりませんし、「アメリカ国債を急速に放出」のくだりもなにかと意味不明ですが、それ以上にこのコメント主の方がいう「非ドル決済が急速に拡大している」とは、いったい何を見てそう判断できるのでしょうか。

『人民元のSWIFT国際送金のシェアが過去最大水準に』でも指摘したとおり、SWIFTのデータだと、直近、つまり2023年8月時点において、国際送金通貨のシェアは米ドルが過去最高となっています。

また、『日本円の組入れ額が過去最大に=世界各国の外貨準備高』でも示した通り、IMFのデータで見ると、米ドル建ての外貨準備資産は徐々に減ってきているとはいえ、依然として世界の外貨準備全体の過半を占めています。

むしろ昨今の外為市場のドル高という動きは、むしろ米ドルの価値がさらに上昇している証拠と見る方が自然でしょう。

いずれにせよ、昨今は「非ドル化」に関する、明らかに金融市場の知識を欠いていると思しき論者による暴論が多いのは気になるところですが、少なくとも客観的に公表されているデータなどを読む限りにおいて、「でドラリゼーション」が進んでいることを示すものは、現在のところは確認できないというのが実情でしょう。

本文は以上です。

金融評論家。フォロー自由。雑誌等の執筆依頼も受けています。 X(旧ツイッター) にて日々情報を発信中。 Amazon アソシエイトとして適格販売により収入を得ています。 著書①数字でみる「強い」日本経済 著書②韓国がなくても日本経済は問題ない日韓関係が特殊なのではなく、韓国が特殊なのだ―――。

— 新宿会計士 (@shinjukuacc) September 22, 2024

そんな日韓関係論を巡って、素晴らしい書籍が出てきた。鈴置高史氏著『韓国消滅』(https://t.co/PKOiMb9a7T)。

日韓関係問題に関心がある人だけでなく、日本人全てに読んでほしい良著。

読者コメント欄はこのあとに続きます(コメントに当たって著名人等を呼び捨てにするなどのものは禁止します)。当ウェブサイトは読者コメントも読みごたえがありますので、ぜひ、ご一読ください。なお、現在、「ランキング」に参加しています。「知的好奇心を刺激される記事だ」と思った方はランキングバナーをクリックしてください。

読者コメント一覧

※【重要】ご注意:他サイトの文章の転載は可能な限りお控えください。

やむを得ず他サイトの文章を引用する場合、引用率(引用する文字数の元サイトの文字数に対する比率)は10%以下にしてください。著作権侵害コメントにつきましては、発見次第、削除します。

※現在、ロシア語、中国語、韓国語などによる、ウィルスサイト・ポルノサイトなどへの誘導目的のスパムコメントが激増しており、その関係で、通常の読者コメントも誤って「スパム」に判定される事例が増えています。そのようなコメントは後刻、極力手作業で修正しています。コメントを入力後、反映されない場合でも、少し待ち頂けると幸いです。

※【重要】ご注意:人格攻撃等に関するコメントは禁止です。

当ウェブサイトのポリシーのページなどに再三示していますが、基本的に第三者の人格等を攻撃するようなコメントについては書き込まないでください。今後は警告なしに削除します。また、著名人などを呼び捨てにするなどのコメントも控えてください。なお、コメントにつきましては、これらの注意点を踏まえたうえで、ご自由になさってください。また、コメントにあたって、メールアドレス、URLの入力は必要ありません(メールアドレスは開示されません)。ブログ、ツイッターアカウントなどをお持ちの方は、該当するURLを記載するなど、宣伝にもご活用ください。なお、原則として頂いたコメントには個別に返信いたしませんが、必ず目を通しておりますし、本文で取り上げることもございます。是非、お気軽なコメントを賜りますと幸いです。

コメントを残す

【おしらせ】人生で10冊目の出版をしました

| 自称元徴用工問題、自称元慰安婦問題、火器管制レーダー照射、天皇陛下侮辱、旭日旗侮辱…。韓国によるわが国に対する不法行為は留まるところを知りませんが、こうしたなか、「韓国の不法行為に基づく責任を、法的・経済的・政治的に追及する手段」を真面目に考察してみました。類書のない議論をお楽しみください。 |

【おしらせ】人生で9冊目の出版をしました

| 日本経済の姿について、客観的な数字で読んでみました。結論からいえば、日本は財政危機の状況にはありません。むしろ日本が必要としているのは大幅な減税と財政出動、そして国債の大幅な増発です。日本経済復活を考えるうえでの議論のたたき台として、ぜひとも本書をご活用賜りますと幸いです。 |

いつもながら、通貨に関する動きについての情報、面白く読ませて頂きました。

書かれている内容は、全て納得できることばかりです。

>日本だからこそできた円の国際化

日本は、50年ほど前から、円の国際化に取り組んでいます。地道な努力をして来ました。

>いずれにせよ、昨今は「非ドル化」に関する、明らかに金融市場の知識を欠いていると思しき論者による暴論が多いのは気になるところですが、

こういう知ったかぶりの暴論・呆論(呆れた論)は、金融市場の知識もさることながら、元々、通貨とはどういうものかが分かっていないのだろうと思います。ある意味、自らの無知を晒しています。

>図表2 2023年8月時点の決済通貨シェアとランキング(左がユーロ圏込み、右がユーロ圏除外)

この表を見て気が付いたことの一つは、

1.ユーロ圏込み

日本円 3.68% (対2 -1.51%)

人民元 3.47% (対2 +0.88%)

2.ユーロ圏除外

日本円 5.19% (対1 +1.51%)

人民元 2.59% (対1 -0.88%)

円のシェアは、ユーロ圏込みの場合は英ポンドやユーロの使用が増えるので、ユーロ圏除外と比べると減ります。

一方、逆に人民元は増えています。比率は、僅か0.88%ですが、ユーロ圏の経済ボリュームを考慮すれば、実際の額はかなり大きいのではないかと思います。

ここから見ると、中国とEUの経済的な結びつきはそれなりに大きいのだろうと推測されます。

何でも、中国から、EU(特にドイツ・フランス)に向けて、日用雑貨などを運ぶ長い長い弾丸列車が、一日に30~40本、年間15000本も出ているそうですから。

参考:陸のシルクロード・海のシルクロード。

1からわかる!中国「一帯一路」ってなに?【上】改訂版

https://www3.nhk.or.jp/news/special/news_seminar/jiji/jiji22/

このような通貨の決済比率に、経済の実態が表れているのですね。

しかしながら、それだけの経済的な取引があっても、人民元はそれに応じた決済通貨にはなれない、ということを示している事にもなります。

やはり、通貨=国の信用力というものは、国の実態を反映したものであるということですね。

>これは、中国自身にとっても諸刃の剣です。これらの諸国、通常の国と比べて貸倒損失が発生する可能性が非常に高いからです。たとえば中国企業がこれらの諸国に対し、人民元建てで売掛金などの金銭債権を保有している場合、その中国企業は高い貸倒損失リスクを負っています。

中国も“通常の国”じゃないところはどう影響するのでしょうか?

そろそろバブル崩壊が隠しきれない感じもしますし。

>人民元の利用を勧めれば、結果的に違う為替リスクを負ってしまうように見える・・

為替レートが市場原理によらない(通貨当局の胸先三寸)ところで決まるんですものね。

中国から製品を輸入する際「値段は100元」ですと言われたとする。

日本に輸入するのだから「100元は円にしていくらなんだ」と考えるのは当たり前。

元と円の交換レートが直接に決まっているのではなくドル/元とドル/円の相場が別々にあり割り算して元/円の相場が出てくる。

そういう意味で通貨価値の体系はドルを中心に構築されている。

太陽系の中心に太陽があるように、通貨の世界の中心にドルがあり、各国通貨は太陽の周りをまわる惑星のようなものかもしれない。

BRICS共通通貨が導入されれば、すぐに1ドルは何BRICSなんだということになる。

もちろん、1BRICSはレンガ1個分に決まっているではないですか。

Amazonによれば、だいたい200円~300円相当くらいですね。

ドルにせよ何にせよ、基軸通貨と言われる殆ど無条件に信頼できる強い通貨が存在しない世界を、一度想像して見たらいいでしょう。世界は、今よりも非効率で、生産性が落ち、信頼性の薄い所でしょうね。

>非ドル決済が急速に拡大している。

この手の輩が使う扇動用語は数字が出てこないので眉に唾つけて見ないと危険。

”急速に拡大”とは”どの期間にどれだけの量か”。

>アンワル氏は議会での答弁で、マレーシアとしては今後、インドネシア、タイ、中国の3ヵ国との間での合意に基づき、自国通貨建ての貿易や投資を増やすことで米ドルへの依存度を減らし、「非ドル化(デドラリゼーション)」を進める考えを示したのだそうです。

まあ、影響力のほとんどない国なので、米国は目くじら立てないでしょうが、日本のマレーシア、インドネシア、タイ3国との通貨スワップの継続に関して何か言ってくるかも。