「カネから見た国際関係」と世界最大の債権国ニッポン

徐々に進む「脱ドイツ」「脱香港」「脱韓国」

今月も、『国際与信統計』のデータが出てきました。いろいろと分析したい内容はあるのですが、本稿では取り急ぎ、「最終的なリスクの所在」で集計した「最終リスクベース」に基づき、日本の外国に対する与信額を国ごとに確認していくことにしましょう。日本の対外与信は最終リスクベースで5兆ドル近くに達し、米国、ケイマン、英国などの重要性が高いことがわかります。

2021/09/16 15:34追記

本文中に作成したグラフの単位がすべて過っていました。金額単位を「億ドル」と表記すべきところを「百万ドル」にしてしまっていました(本文に誤りはありません)。誤っていたグラフをすべて差し替えています。

目次

国際与信統計

少なくとも3ヵ月に1回、当ウェブサイトで取り上げる話題が、『国際与信統計』に関するものです。

これは、国際決済銀行(BIS)が、世界の主要31ヵ国・地域に本店を持つ銀行の国際的な与信状況をグローバル・ベースで取りまとめた統計で、BISのデータ公表に先立って、日銀がまず「日本分集計結果」を公表しています。

昨日、その最新版である2021年6月分のデータが、日銀ウェブサイト『BIS国際資金取引統計および国際与信統計の日本分集計結果』のページで公表されました。

この統計、さまざまな計数が収録されていて、読み込むのはなかなか骨が折れる作業ではありますが、最近だとこれらのうち「国際与信統計(最終リスクベース)」を紹介することが多いと思います。

所在地ベースと最終リスクベースの違い

そもそも論ですが、日銀による解説によると、国際与信統計には「所在地ベース」と「最終リスクベース」があり、かいつまんでいえば、次のような違いがあります。

所在地ベース

与信先の所在地によって一律に国・地域別に分類する考え方。たとえば日本の金融機関が米国に拠点を持つ日系企業に対してカネを貸した場合は「米国向け」とみなす。

最終リスクベース

与信先の所在地ではなく、「与信の最終的なリスクがどこに所在するか」を基準に国・地域別の分類を行うもの。ある銀行の外国支店に対する与信はその銀行の本店所在国への与信とみなすほか、保証やクレジットデリバティブ、担保などによる信用リスクの移転を勘案する。

このため、たとえば英国の銀行のニューヨーク支店に対する与信は、「所在地ベース」だと米国向け、「最終リスクベース」だと英国向けに計上されます。

どちらが良いかについてはケースバイケースですが、とりあえず手っ取り早く、日本の金融機関がどの国にリスクを持っているかを知りたければ、「最終リスクベース」の方が良いでしょう。

しかし、「ある国に対しどの通貨でおカネを貸しているか」、たとえば「外貨で貸している」のか、「現地通貨で貸しているのか」などを知りたければ、「所在地ベース」の統計にしかデータがありません。

したがって、結局国際与信の状況を詳しく知りたければ、両方の統計をチェックしなければならない、というわけですが、本稿ではとりあえず概要だけ紹介しようと考えています。よって、以下では「最終リスクベース」の合計表をもとに、「日本がどの国にいくらのカネを貸しているか」について確認していきます。

日本の国際与信は一貫して伸び続けている

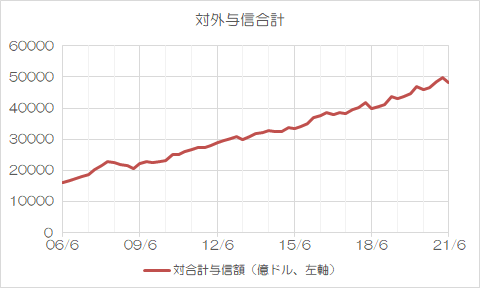

まずは、総括表です。日本の対外与信は、統計が始まって以来、一貫して伸び続けています(図表1)。

図表1 日本の国際与信合計

(【出所】日本銀行『BIS国際資金取引統計および国際与信統計の日本分集計結果』より著者作成。以下同様)

これを、国別にまとめたものが、次の図表2です。

図表2 相手国別・国際与信(最終リスクベース、1位~10位)

| 与信相手国 | 2021年6月末時点 | 構成割合 |

|---|---|---|

| 1位:米国 | 2兆0046億ドル | 41.48% |

| 2位:ケイマン諸島 | 6803億ドル | 14.08% |

| 3位:英国 | 2334億ドル | 4.83% |

| 4位:フランス | 2094億ドル | 4.33% |

| 5位:オーストラリア | 1506億ドル | 3.12% |

| 6位:ドイツ | 1354億ドル | 2.80% |

| 7位:ルクセンブルク | 1233億ドル | 2.55% |

| 8位:タイ | 1094億ドル | 2.26% |

| 9位:中国 | 985億ドル | 2.04% |

| 10位:カナダ | 918億ドル | 1.90% |

| その他 | 9964億ドル | 20.62% |

| 合計 | 4兆8330億ドル | 100.00% |

(【出所】日本銀行『BIS国際資金取引統計および国際与信統計の日本分集計結果』より著者作成。以下同様)

米国、ケイマンの状況

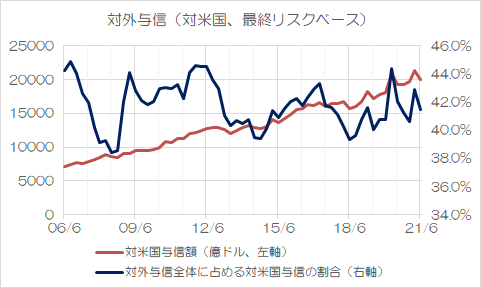

1位の米国だけで与信が2兆ドルを超えています。なかなか凄い話ですね。

おそらく米国向けの与信が、金額で2兆ドル、割合で40%をそれぞれ超えている理由は、やはり邦銀にとっての国際与信のニーズは、米国に対するものが最も大きい、ということでしょう。邦銀がUSバンクローンファンドなどに積極的に投資している証拠かもしれません。

また、米国に対する与信額、対外与信全体に占める割合をグラフ化してみると、与信額は一貫して増え続けていて、割合も40~45%の間で安定的に推移していることがわかります(図表3)。

図表3 米国向け与信の状況

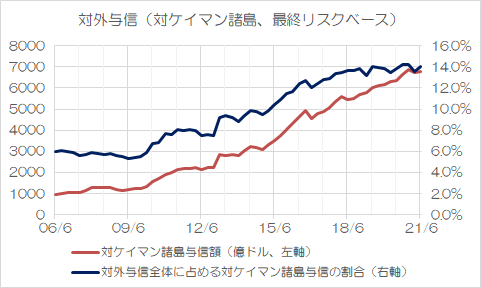

一方、2番目の与信相手国はケイマン諸島ですが、その理由はおそらく、日本の金融機関がケイマン諸島に所在する特別目的事業体(SPV)におカネを貸しているからであり、実際にケイマン諸島に6800億ドルを貸しているわけではありません。

ただ、ケイマン向けの与信は一貫して増え続けており、また、対外与信全体に占めるケイマン諸島の割合も、じりじりと上昇し、近年だと全体の14%前後に達していることがわかります(図表4)。

図表4 ケイマン向け与信の状況

したがって、ケイマンに関しては必ずしも「実需」で貸しているとは考え辛いところであり、このため、実質的に「実需」で貸している相手国は、1位の米国に次ぎ、3位の英国、4位のフランスなどの欧州勢、5位の豪州などが続くと考えた方が良いのかもしれません。

日本の金融機関が、いかに欧米諸国と強いつながりを持っているかということが、この図表を眺めるだけでも明らかでしょう。

英国、フランス、豪州は「金利・為替」?

ただし、国による差異はあります。

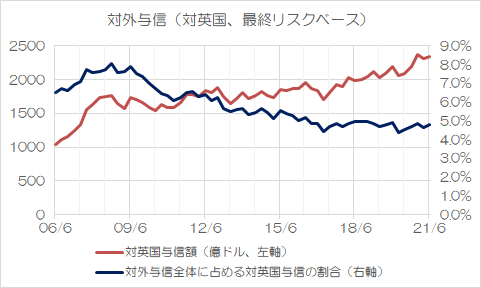

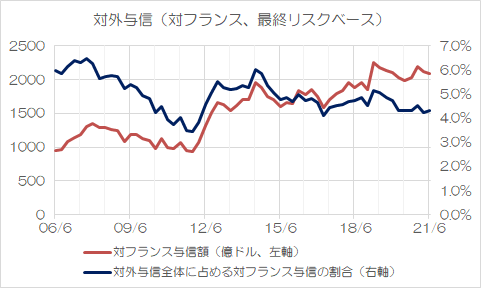

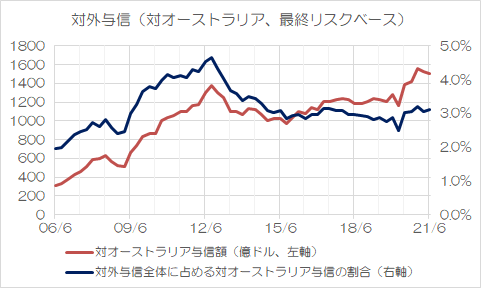

たとえば、英国向けに関しては、金額はともかくとして、割合が徐々に低下していますが(図表5)、フランスに関しては金額が堅調に伸び(図表6)、日本と「クアッド」を組んでいる相手である豪州に関しては、金額は伸びているものの割合に関しては横ばい(図表7)、という状況です。

図表5 英国向け与信の状況

図表6 フランス向け与信の状況

図表7 豪州向け与信の状況

著者私見で恐縮ですが、端的にいえば、これらの国に対する与信は、債券投資が多いのではないでしょうか。

機関投資家が豪ドル債に積極的に投資してるというのはよく聞く話ですし、これらの国に対する与信は、シンプルに「日本とその相手国との関係」ではなく、「その通貨の金利や為替相場のボラティリティ」などに依存していると考えた方が良いでしょう。

なぜかドイツ向けが低迷、ルクセンブルク向けが伸びる

こうしたなか、個人的に意外だと感じたのは、ドイツ、ルクセンブルクの両国に対する与信状況です。

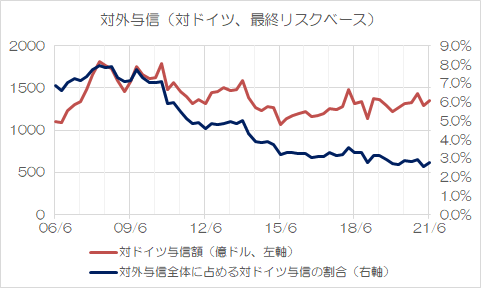

まず、ドイツに関しては「カネの面」での関係が薄まっています。というのも、日本の金融機関のドイツ向け与信については、金額的には完全に横ばいとなる一方、割合についても近年、急落しているからです(図表8)。

図表8 ドイツ向け与信の状況

日独関係が顕著に悪化したとの報道はありませんが、もしかするとユーロ圏の金利低下に伴い、ドイツ企業による円建てでの起債が減っている、などの事情でもあるのでしょうか。

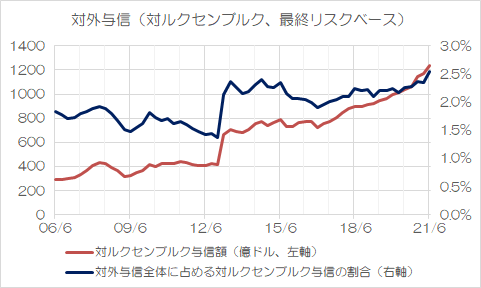

一方、近年急伸しているのがルクセンブルク向けの与信です(図表9)。

図表9 ルクセンブルク向け与信の状況

人口わずか62万人の欧州の小国・ルクセンブルクに対する与信が伸びているのは、大変に興味深い点です。

ルクセンブルクは一般にユーロ圏内の金融センターであり、また、多くのグローバル企業が本社を構えていることでも知られていますが、「カネの流れ」から意外な国の重要性が浮かび上がるというのも面白いのではないでしょうか。

日本とタイの強い関係、日本と中国の弱い関係

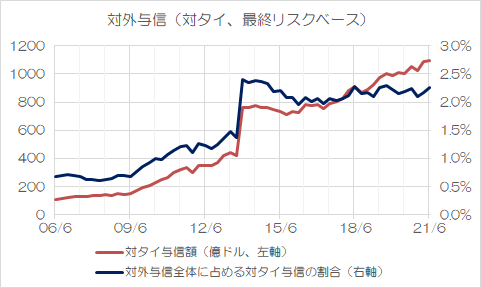

さて、以上の流れのなかで、初めて出て来る「アジア」の国が、8位のタイであり、9位の中国です。

「世界2番目の経済大国」であるはずの中国よりも、8位のタイに対する与信の方が大きいというのも興味深いところですが、その理由はおそらく、メガバンクの三菱東京UFJ銀行(当時)がタイのアユタヤ銀行を2013年12月に連結子会社化したことの影響によるものでしょう(図表10)。

図表10 タイに対する与信の状況

(【出所】日本銀行『BIS国際資金取引統計および国際与信統計の日本分集計結果』より著者作成)

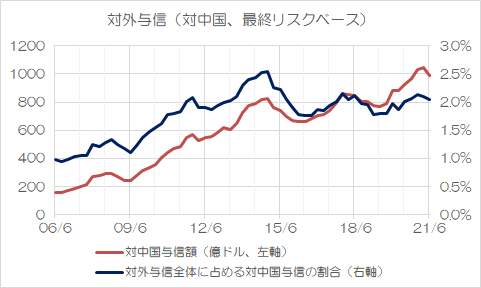

これに対し、中国に対する与信に関しては、割合についてはほぼ横ばいとなる一方、金額については一時期停滞していたものの、再び増え始めていることが確認できます(図表11)。

図表11 中国に対する与信の状況

もちろん中国に対する与信は決して少額ではありませんが、日本の隣国であるとともに、「数年後には米国を抜いて世界最大の経済大国に躍り出る」(?)はずの相手国に対する与信だと考えてみると、拍子抜けするほど少ない、という見方もできるのかもしれません。

シンガポールシフト・脱香港が進む日本の金融機関

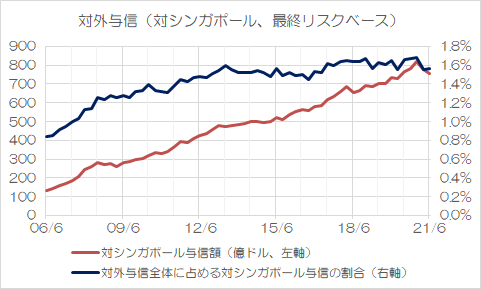

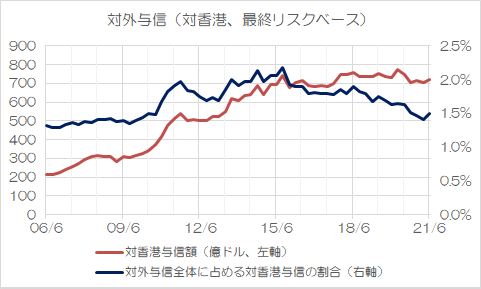

さて、上記図表2では出て来なかった国を4つほど取り上げておきましょう。

まず、11位のシンガポール(756億ドル、1.56%)、13位の香港(722億ドル、1.49%)です(図表12、図表13)。

図表12 シンガポールに対する与信の状況

図表13 香港に対する与信の状況

シンガポールと香港はアジアにおける2大オフショア金融センターとされますが、どうもこの両「国」を見比べてみると、シンガポールについては直近では若干与信が落ち込んでいるとはいえ、右肩上がりで伸び続けているのに対し、香港については明らかに近年、伸び悩んでいます。

やはり、香港における政情不安を日本の金融機関も嫌気しているのでしょうか。

金融の世界でも「台湾>韓国」となるのか?

次に、以前の『台湾が韓国を抜き「3番目の貿易相手」に浮上した意味』でも取り上げたとおり、近年、防疫の世界では、日本にとっての台湾と韓国の重要性の逆転現象が生じ始めています。

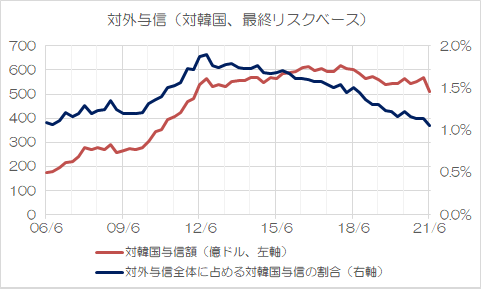

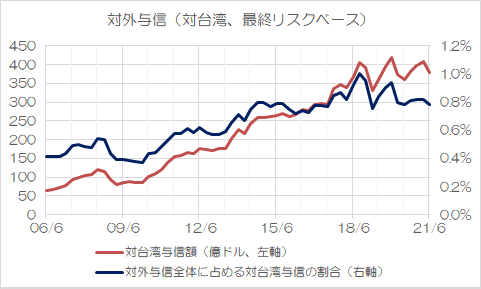

金融の世界に関しては、16位の韓国(511億ドル、1.06%)、21位の台湾(379億ドル、0.79%)のいずれの国も、日本の対外与信全体に占める重要性は高くありませんが、しかし、「伸び方」でいえば、韓国が停滞する一方で台湾については右肩上がりで伸びていることが確認できます(図表14、図表15)。

図表14 韓国に対する与信の状況

図表15 台湾に対する与信の状況

このあたり、貿易の世界では日本にとって3位の台湾、4位の韓国が、金融の世界では存在感が非常に小さいというのも意外な気がします。

ただ、台湾向けの与信が伸び、台湾との関係が強化されている一方、韓国向けの与信が明らかに停滞し、もともと薄い韓国との関係がさらに薄まっているというのも、現象としては興味深いと思う次第です。

本文は以上です。

金融評論家。フォロー自由。雑誌等の執筆依頼も受けています。 X(旧ツイッター) にて日々情報を発信中。 Amazon アソシエイトとして適格販売により収入を得ています。 著書①数字でみる「強い」日本経済 著書②韓国がなくても日本経済は問題ない日韓関係が特殊なのではなく、韓国が特殊なのだ―――。

— 新宿会計士 (@shinjukuacc) September 22, 2024

そんな日韓関係論を巡って、素晴らしい書籍が出てきた。鈴置高史氏著『韓国消滅』(https://t.co/PKOiMb9a7T)。

日韓関係問題に関心がある人だけでなく、日本人全てに読んでほしい良著。

読者コメント欄はこのあとに続きます(コメントに当たって著名人等を呼び捨てにするなどのものは禁止します)。当ウェブサイトは読者コメントも読みごたえがありますので、ぜひ、ご一読ください。なお、現在、「ランキング」に参加しています。「知的好奇心を刺激される記事だ」と思った方はランキングバナーをクリックしてください。

読者コメント一覧

※【重要】ご注意:他サイトの文章の転載は可能な限りお控えください。

やむを得ず他サイトの文章を引用する場合、引用率(引用する文字数の元サイトの文字数に対する比率)は10%以下にしてください。著作権侵害コメントにつきましては、発見次第、削除します。

※現在、ロシア語、中国語、韓国語などによる、ウィルスサイト・ポルノサイトなどへの誘導目的のスパムコメントが激増しており、その関係で、通常の読者コメントも誤って「スパム」に判定される事例が増えています。そのようなコメントは後刻、極力手作業で修正しています。コメントを入力後、反映されない場合でも、少し待ち頂けると幸いです。

※【重要】ご注意:人格攻撃等に関するコメントは禁止です。

当ウェブサイトのポリシーのページなどに再三示していますが、基本的に第三者の人格等を攻撃するようなコメントについては書き込まないでください。今後は警告なしに削除します。また、著名人などを呼び捨てにするなどのコメントも控えてください。なお、コメントにつきましては、これらの注意点を踏まえたうえで、ご自由になさってください。また、コメントにあたって、メールアドレス、URLの入力は必要ありません(メールアドレスは開示されません)。ブログ、ツイッターアカウントなどをお持ちの方は、該当するURLを記載するなど、宣伝にもご活用ください。なお、原則として頂いたコメントには個別に返信いたしませんが、必ず目を通しておりますし、本文で取り上げることもございます。是非、お気軽なコメントを賜りますと幸いです。

イーシャ へ返信する コメントをキャンセル

【おしらせ】人生で10冊目の出版をしました

| 自称元徴用工問題、自称元慰安婦問題、火器管制レーダー照射、天皇陛下侮辱、旭日旗侮辱…。韓国によるわが国に対する不法行為は留まるところを知りませんが、こうしたなか、「韓国の不法行為に基づく責任を、法的・経済的・政治的に追及する手段」を真面目に考察してみました。類書のない議論をお楽しみください。 |

【おしらせ】人生で9冊目の出版をしました

| 日本経済の姿について、客観的な数字で読んでみました。結論からいえば、日本は財政危機の状況にはありません。むしろ日本が必要としているのは大幅な減税と財政出動、そして国債の大幅な増発です。日本経済復活を考えるうえでの議論のたたき台として、ぜひとも本書をご活用賜りますと幸いです。 |

米国, 英国, フランス, オーストラリア, ドイツ, ルクセンブルク, タイ, 中国, カナダの中で,個人的には現在は米国以外の株式は持っていません。主な投資先は上記以外の何ケ国です。タイは昔は結構投資していましたが,今はもう,かなり発展しきっていて面白くありません。ケンマイ諸島は税金だけの問題で,実際にはそこを経由して他の国に投資しているわけなので,ケンマイにいくら投資している,と言っても意味がない気がします。

投資先を見ると「日本人サラリーマン投資家は責任回避的に投資先を選ぶ傾向が強く積極的な方針での投資には慎重かな」と感じます。中国は一度投資した資金を日本円に戻せるかどうか,そこのリスクが高いのでしょう。

ところで,さしあたって,中国恒大が直近の地震源になりそうです。次に危ないのが,米国の多くの素人投資家が持っている過剰な投資マネーです。

昨日の “China Tells Banks Evergrande Won’t Pay Interest Next Week” (Bloomberg 2021年09月15日 17時12分17秒) を見て、今朝一番で売り払いました。

ギリギリまで粘ってみるつもりでしたが、もう限界だと感じました。

対外与信では米国が半数近くを握っていて不動ですが、シンガポールと香港という「アジア金融センター」では明らかに香港が退潮です。中国の支配が進んで、嫌気がさしていると思う。

同じく韓国。与信は停滞し、なかなか興味浅いです。少しずつだが台湾は伸びています。日本から見た国際情況把握が良く分かりますね。

アメリカへの与信残高増加は、アメリカ市場においてはここしばらくは国債の金利低下(=債券価格の上昇)が続くという目論見で、米国債などへの投資を増やした結果なんでしょうね。

一方韓国への与信残高が減少したのは、よく言われるように金を借りてリスク資産に投資する

国民が多い現状下、韓国政府(中央銀行)が早めに金利をあげるであろうこと(既に上げた)、またコロナ対策でだぶついた流動性を是正すべく行われるであろう金融引き締め(金利上昇)と相まって、

家計債務不履行&破綻のリスクを考慮した事、及び韓国企業や金融機関が韓国市場の暴落に基づくウォン安で債務不履行を起こす可能性があるということで、邦銀等がリスクを踏まえて融資等を控えた結果なのでしょうね。

要は、韓国経済の先行き不安感が邦銀等の金融機関の姿勢に表れているということであり、それはアメリカや台湾と比較して顕著である、ということです。

住友化学など、この時期に韓国に直接投資する企業も考え直す方が良いかと思います。

それにしても理解不能な工場投資。。

グラフの縦軸は百万ドル単位としていますが、本文を読むと1億ドル単位のようで、どっちかが円とドルを間違えているようです。

個々の国々に対する与信額に言及する前に、凡そ5年で1兆ドル?、直線的に与信高が伸長しているのが驚きです。縦軸0円の位置から類推すると2000年頃は与信額が0円近くしか無かった、それだけ日本国内には投資先が無かった、ということなのでしょうか?

図表6、図表9、図表10は跳ねた箇所がありますね。

他のグラフと縦軸スケールを合わせると潰れて大差なくなるかもですが。

ほぼ一年おきに跳ねているので面白いと思いました。

香港の市井の方々には本当に気の毒なんですが、もはや香港を正常なオフショア金融センターとして見るのは無理があるのではないでしょうか。

中国本土の恒大集団(不渡り出しそうな債務が合計38兆円規模であると言われる)のゆうなヤバい案件が多発し始めたので、香港の中共化を強行したのではないかとさえ思っています。

本当は香港は以前のままにしておいたほうが、金融の面でも関税の抜けみとしても有効だったと思うのですが、それだけ焦る事情があったのではないかと考えています。

中国と言えば、電力会社が倒産してなかったか?