【総論】円安が「現在の日本にとっては」望ましい理由

とある読者の方のご指摘によると、当ウェブサイトは「円安教の総本山」なのだそうです。それはべつに構わないのですが、何といわれようが、「現在の日本経済にとって、総合的に見て円安は好ましい」とする結論が揺らぐことはありません。そのヒントはフロー面(輸出など)だけではなく、ストック面(資産効果)にもあります。事実、日本は世界最大の債権国であり、2023年における経常収支のうち、「第一次所得収支」に至っては34兆5574億円の黒字でした。せっかくの円安メリットを生かすために、日本は原発の再稼働を強く推し進め、製造大国・技術大国としての復活を目指してはどうでしょうか。

円安教という宗教の総本山

円安は日本経済にとって良いのか悪いのか

当ウェブサイトでは以前からくどいほど指摘してきたとおり、円安は「現在の」日本経済にとって、総合的に見て良い影響を与えます。その理由は、円安になることによる経済へのプラスの効果が、マイナスの効果を上回るからです。

とても当たり前の話ですが、円高になったり、円安になったりすれば、それぞれ日本経済に良い影響と悪い影響が両方生じます。当ウェブサイトでは、「総合的に見て、円安になったときの好影響は悪影響を上回る」、と述べているに過ぎません。

ところが、非常に残念なことに、読者コメント欄では一部の方がこうした当ウェブサイトの主張をなかば意図的に無視し、なかには当ウェブサイトのことを「円安教という宗教の総本山」だ、などと称している方もいらっしゃるようです。

この点、当ウェブサイトのポリシーとして、当ウェブサイトの読者コメント欄において当ウェブサイトの主張を(ときにウェブ主に対する人格批判等を伴って)批判すること自体は禁止事項ではありませんので、それはお好きになされば良いと思います。

(※といっても、当ウェブサイトの主張を批判するだけのコメントについては問題ありませんが、他のコメント主に対する暴言や人格攻撃、ハンドル名をコロコロ変えて賛同意見を装うかのコメントなどについてはポリシー違反として削除するなどの対応を取ることはあります。)

悪い円安論、悪い株高論、悪い賃上げ論に対抗する

ただ、「円安教の総本山」という表現、個人的には嫌いではありません。

というのも、一部のメディアは最近になって、「悪い円安」論に加え、「悪い株高」「悪い賃上げ」「悪い景気回復」などの主張を好き好んで流しているフシがある(『悪い円安、悪い株高、悪い賃上げ…今度は悪い景気回復』等参照)からです。

この点、大手マスメディア――とりわけ新聞、テレビ――が最近、人々の支持を失い、新聞は部数を急減させ、テレビは視聴者が急減していることは間違いなさそうですが(いわゆる「読者離れ」や「視聴者離れ」)、それでも大手メディアの社会的影響力は、まだまだ大きいことは事実です。

既存のマスメディアの素人記者や経済学の素養がないライターの方が「悪い円安論」などを唱え、経済・金融のリテラシーがない人たちがこれに賛同しているのを見ていると、「円安のメリットはこうだ!」と簡単に反論できるサイトが世の中にひとつくらいあっても良いのではないか、などと思ってしまうのです。

議論のスタートは「いつものあの図表」

こうしたなかで、「できるだけシンプルに、円安のメリットとデメリットをまとめてみよう」、というのが本稿の試みです。

まず初めに、「いつものあの図表」を紹介します(図表1)。

図表1 円高・円安のメリット・デメリット

©新宿会計士の政治経済評論/出所を示したうえでの引用・転載は自由

この図表は論点が多岐にわたるのですが、本稿ではこれらのうち、本当にざっくり、次の2点にポイントを絞って議論していきたいと思います。

- 円安になれば輸出にはプラス、輸入にはマイナスとなる【フロー面】

- 円安になれば資産にはプラス、負債にはマイナスとなる【ストック面】

というわけで、本稿ではまず、一般によく指摘される「フロー面」についての議論をざっとおさらいするとともに、後半では得てして「悪い円安」論者の方々が無視する「ストック面」について、統計的事実とともに、その内容を紹介しておきたいと思います。

フロー面から見た円安の影響

輸出競争力は向上する

フロー面については大きく輸出競争力の向上、輸入購買力の低下、そして輸入代替効果の3つが挙げられます。

まず、「輸出競争力の向上」については、有名な効果です。

1ドル=100円の時代だと、日本国内で100万円で売られている国産自動車は、(輸送コスト、関税、為替ヘッジ、海外現地生産比率などについて無視すれば)外国では1万ドルとなります。ところが、円安が進んで1ドル=200円となれば、この100万円の国産自動車の輸出価格は5000ドルに下がります。

日本国内で100万円の自動車の輸出価格

- 1ドル=100円→外国で1万ドル

- 1ドル=200円→外国で5,000ドル

当たり前ですが、同じ性能の自動車だと、1万ドルよりも半額の5,000ドルの方が、外国で飛ぶように売れるようになるはずです。これが「円安による輸出競争力の向上」です。

川上産業が中心の現在の日本:川下産業不足は?

ただし、長引く円高のためでしょうか、いわゆる「失われた30年」を通じ、現在の日本では最終製品の組み立て機能がすっかり失われてしまいました。現在の日本の主要な輸出品目で「最終製品」と呼べるのは、せいぜい自動車くらいなもので、あとは「モノを作るためのモノ」が中心です(図表2)。

図表2 主要輸出概況品目(2023年)

| 項目 | 金額 | 割合 |

| 輸出合計 | 100兆8817億円 | 100.00% |

| 1位:機械類及び輸送用機器 | 58兆8295億円 | 58.32% |

| うち自動車 | 17兆2652億円 | 17.11% |

| うち半導体等電子部品 | 5兆4942億円 | 5.45% |

| うち自動車の部分品 | 3兆8836億円 | 3.85% |

| うち半導体等製造装置 | 3兆5348億円 | 3.50% |

| うち原動機 | 2兆9273億円 | 2.90% |

| うち電気回路等の機器 | 2兆1242億円 | 2.11% |

| 2位:原料別製品 | 11兆5443億円 | 11.44% |

| うち鉄鋼のフラットロール製品 | 2兆9872億円 | 2.96% |

| 3位:化学製品 | 11兆0247億円 | 10.93% |

| うち有機化合物 | 2兆0425億円 | 2.02% |

| 4位:特殊取扱品 | 9兆7060億円 | 9.62% |

| 5位:雑製品 | 5兆4207億円 | 5.37% |

| うち科学光学機器 | 2兆4969億円 | 2.48% |

| 6位:鉱物性燃料 | 1兆6218億円 | 1.61% |

| 7位:原材料 | 1兆5548億円 | 1.54% |

| 8位:食料品及び動物 | 9204億円 | 0.91% |

| 9位:飲料及びたばこ | 2075億円 | 0.21% |

| 10位:動植物性油脂 | 520億円 | 0.05% |

(【出所】財務省『普通貿易統計・概況品別国別表』データをもとに作成)

このため、円安になっても日本の輸出企業はあまり潤わない、という指摘があるのですが、この点についてはあながち間違いとはいえません。日本の輸出産業はとりわけ「川上産業」に特化してしまっており、「川下産業」の製造拠点については、中国を含めたアジア諸国にすっかり取られてしまったからです。

ただし、中国や韓国のように川上産業が未発達なままで川下産業だけが発展した国とは異なり、日本には川上産業が残っているため、川下産業を復活させること自体、不可能ではありません。

最近だと台湾の半導体メーカーのTSMCが熊本県に大規模な半導体工場を建設しています(『熊本「半導体工場」巡る支離滅裂で強烈な読者コメント』等参照)。

このTSMCの工場建設自体は、ソニーやデンソーなどの日本企業による招致や日本政府の補助金などの努力が実を結んだものであり、最近の円安の流れとあまり関係はありませんが、一般に円安が進めば、製造業(とくに川下産業)が日本国内に立地しやすくなることは間違いありません。

輸入面では間違いなくマイナス

これに対し、輸入に関しては、間違いなくネガティブな影響が生じます。

1ドル=100円の時代だと、外国で1万ドルで売られている外車は、(輸送コスト、関税、為替ヘッジ、現地生産などについて無視すれば)日本では100万円です。ところが、円安が進んで1ドル=200円となれば、この1万ドルの外車の輸入価格は200万円に跳ね上がります。

外国で1万ドルの自動車の輸入価格

- 1ドル=100円→日本で100万円

- 1ドル=200円→日本で200万円

先ほどの国産車の議論とは逆の話で、同じ性能の自動車を100万円で買えるのか、200万円出さないと買えなくなるのかは大きな違いです。これが、「円安で日本は貧しくなった」、の典型的な事例でしょう。

実際、現在の日本は、輸入品目に占める化石燃料や最終製品の割合が高く、円安が進んでいるためでしょうか、スーパーなどでも輸入食品(牛肉や果物など)を中心に、さまざまな品目の価格が随分と上がったと実感している方も多いのではないでしょうか。

図表3は、日本の2023年における主要輸入品目です。

図表3 主要輸入概況品目(2023年)

| 項目 | 金額 | 構成割合 |

| 輸入合計 | 110兆1711億円 | 100.00% |

| 1位:機械類及び輸送用機器 | 31兆5307億円 | 28.62% |

| うち半導体等電子部品 | 4兆6748億円 | 4.24% |

| うち通信機 | 3兆9457億円 | 3.58% |

| うち事務用機器 | 3兆1036億円 | 2.82% |

| 2位:鉱物性燃料 | 27兆3142億円 | 24.79% |

| うち原油及び粗油 | 11兆2868億円 | 10.24% |

| うち石油ガス類 | 7兆4301億円 | 6.74% |

| うち石炭 | 5兆8913億円 | 5.35% |

| うち石油製品 | 2兆6532億円 | 2.41% |

| 3位:雑製品 | 12兆2346億円 | 11.11% |

| うち科学光学機器 | 2兆3793億円 | 2.16% |

| 4位:化学製品 | 11兆5273億円 | 10.46% |

| うち有機化合物 | 2兆1292億円 | 1.93% |

| 5位:原料別製品 | 9兆0688億円 | 8.23% |

| 6位:食料品及び動物 | 8兆2616億円 | 7.50% |

| 7位:原材料 | 6兆9297億円 | 6.29% |

| うち非鉄金属鉱 | 2兆4262億円 | 2.20% |

| 8位:特殊取扱品 | 1兆9343億円 | 1.76% |

| 9位:飲料及びたばこ | 1兆0741億円 | 0.97% |

| 10位:動植物性油脂 | 2958億円 | 0.27% |

(【出所】財務省『普通貿易統計・概況品別国別表』データをもとに作成)

これで見ると、輸入品目のうち「半導体等電子部品」を除けば、多くの品目は最終製品やエネルギーであることがわかります。

とりわけ鉱物性燃料(石油、石炭、LNGなど)だけで全体の4分の1を占めており、原発の再稼働や新増設が進まないなかで、エネルギーを購入する負担が日本を貧しくさせる要因となっているであろうことは、容易に想像がつく点です。

輸入代替効果が進めば輸入購買力低下をカバーできる

ただ、それ以外の輸入品目については、「通信機」(スマートフォンなど)や「事務用機器」(PC、タブレットなど)、衣類・雑貨などの軽工業品、食料品など、「最終製品」や農作物が中心を占めていることがわかります。

これに関連して無視できないのが、「輸入代替効果」と呼ばれる現象でしょう。

現在の日本経済は貿易面では輸入超過が続いていますが、円安が進めば海外製品の輸入価格が上昇しますので、円安局面では、当初は貿易赤字が増大する効果が生じます。当初はさまざまな製品の国産化が間に合わないからです。

しかし、円安が長期化すれば、輸入品よりも国産品が売れるようになります。製造拠点が徐々に国内に戻ってくるからです。つまり、同じような性能の製品を作る能力が国内に出来上がり、割高な輸入品に頼らなくても割安な国産品が作れるようになるため、国内の産業が活性化され、貿易赤字も減る方向に動くのです。

ただし、輸入代替効果が発生するためには、国内で輸入品と同じような品目を供給する能力があることが必要です。

現在の日本だと、円安による輸入品価格の上昇は生じていますが、国内でも労働力の需給が逼迫し、全産業的に労働者が不足しているため、こうした「輸入代替効果」が十分に働かない、という可能性があることには、注意は必要でしょう。

これに加えて2023年の輸入高の約4分の1をエネルギーが占めていることも、懸念要因のひとつです。エネルギーは国産化が難しい分野のひとつであり、円安が進んだからといって「それでは国産の石油を使おう」、という話にはなり辛いからです(そもそも「国産の石油」というものが、十分に採掘できません)。

それに、日本には現実問題として、主要な原発が運転を停止していたり、まだまだ使えるはずの原発(たとえば福島第二原発など)が廃炉処分となったりするなど、原子力発電が機能していませんし、太陽光発電はベースロード電源として、当てにできません(『太陽光発電には総量規制が必要だ』等参照)。

余談ですが、「宇宙空間で発電しマイクロウェーブで送電すればよい」(※まだ実現していない)、「ビルのガラスに太陽光発電装置を組み込めば問題解決」(※十分な発電量が確保できない)などは、明らかな素人発想に基づく荒唐無稽な主張です。

こうした主張をしている人たちの圧倒的多数は、おそらく、「ベースロード電源」や「安定電源」などの概念を理解していないのでしょう(実際、SNSでもそのような方をお見掛けします)。

フロー面から見たまとめ

したがって、くどいようですが、円安になれば日本経済に良い影響「だけ」が生じる、というわけではありません。

以上をざっとまとめると、図表4のような具合でしょう。

図表4 円安が進行すればフロー面で何が生じるか

| 項目 | どんな影響が生じるか | 備考 |

| 輸出競争力の向上 | 輸出産業などで業績向上 →貿易収支の改善要因 | 川下産業が廃れた日本で輸出競争力上昇の恩恵は限定的との指摘もある |

| 輸入購買力の下落 | 輸入産業などで業績低迷 →貿易収支の悪化要因 | しばらくすれば輸入代替効果が発生するともある |

| 輸入代替効果発生 | 国内で輸入品需要が減って国産品需要が増える →貿易収支の改善要因 | 労働集約産業やエネルギーのように国産化が難しい分野では輸入代替効果は十分に生じない |

(【出所】当ウェブサイト作成)

要するに、円安になれば輸入品価格が上昇する(日本経済にマイナス要因)ものの、輸出競争力が向上し(日本経済にプラス要因)、さらに円安が長期化すれば、代替可能な品目については輸入代替効果(日本経済にプラス要因)も期待される、ということです。

労働力が不足している現在の日本国内の事情に照らし、あるいは資源・エネルギー分野のように国産化が難しい分野での制約から、輸出競争力向上や輸入代替効果が十分に発生するかどうかは議論があるところですが、少なくとも日本の輸出入構造に照らせば、マイナス面よりもプラス面の方が大きいのです。

また、こうしたせっかくの好機を生かすという意味でも、再稼働できる原発の再稼働に加え、安全性能や効率性を高めた次世代型原子炉の新増設を急ぐことは必要であり、そして、これらはエネルギー安全保障の強化にもつながることは間違いないでしょう。

ストック面から見た円安の影響

無視できない資産効果

ただ、上記の議論については、円安がもたらす経済効果について、半分しか説明していません。

先ほどの「フロー面」(輸出競争力の上昇、輸入購買力の低下、輸入代替効果)は、「悪い円安」論者の皆さまもしばしば言及しています(彼らの多くは、それらの「悪い側面」ばかりを、ことさらに強調しているきらいはありますが…)。

しかし、「悪い円安」論者の人たちが無視するのが、「ストック面」での効果――端的にいえば、円安になれば、外貨建ての資産や負債の円換算額が増える、という効果――です(彼らがそれらを意図的に無視しているのか、それとも単に無知なのかは知りませんが…)。

たとえば、あなたは銀行業を営んでいて、1ドル=100円の時代に、外国人に対して100万ドルのおカネを貸したとしましょう。このとき、この外国人に対して貸した100万ドルのおカネを日本円に換算したら、1億円(=100万ドル×100円/ドル)です。

その後、どんどんと円安が進み、1ドル=200円になってしまったとしたら、何が起こるでしょうか。

外国人に対する貸付金の額は、外貨ベースでは100万ドルのままで変わりませんが、これを日本円に換算したら、なんと2倍の2億円(100万ドル×100円/ドル)に増えます。

外国人に100万ドルのおカネを貸した場合

- 1ドル=100円→円換算で1億円の金銭債権

- 1ドル=200円→円換算で2億円の金銭債権

これが、円安による資産効果です。

評価差益は、会計上は営業外収益の「為替差益」として、あるいは銀行経理上の業務純益(その他の業務収益)の構成項目である「外国為替売買収益」として、それぞれ計上されることになります。

(※ただし、資産として保有している有価証券の場合は保有目的区分に応じ、評価差額は税効果勘案後の額を「その他有価証券評価差額金」として処理することもありますが、このあたりの細かい事情は割愛します。)

しかも、円安になった場合には、元本だけでなく、利息の受取額も増えます。

たとえば、「元本100万ドル・金利5%」という条件でおカネを貸していた場合、1ドル=100円の時代だと受け取れる利息は500万円(=100万ドル×5%×100円/ドル)ですが、1ドル=200円の時代になれば、いきなり利息が1000万円(=100万ドル×5%×200円/ドル)に増えるのです。

外貨準備高は昨年12月末で183兆円に膨らんでいる

これについて、非常にわかりやすい事例をふたつほど挙げておきます。

ひとつめは、財務省が管理している外為特会です。

資金循環統計によると、日本の外貨準備は2023年12月末時点で183兆円に達するのだそうですが、過去に日本政府が為替介入(この場合は米ドル買い・日本円売り)を行った累計額は、財務省『外国為替平衡操作の実施状況』データによると、過去30年間で約79.8兆円です。

もちろん、この「183兆円」のすべてが米ドル建ての資産で占められている、という話ではありませんが、過去に為替介入でしこたま買い込んだ80兆円分の米ドル資金が、現在ではその倍以上の183兆円にも達しているというのは、なかなかに興味深いところです。

ちなみにこの外貨準備高の増加要因としては、為替介入による外貨建資産の購入だけでなく、外債等の利子、売却益といった運用益も含まれていますし、過去には運用益の一部が一般会計に組入れられ、国家財政を潤しています。

(※その意味で、じつは2014年10月、2019年10月と2度にわたる消費税等の増税は必要なかったのですが、この点については本稿では割愛するものの、どこかでキッチリと考察してみたいと思っています。)

邦銀の対外与信は5兆ドル:日本の一次所得収支35兆円

円安による資産効果という意味で、もうひとつのわかりやすい事例が、国際与信統計です。

先日の『邦銀国際与信が再び5兆ドル突破』でも指摘しましたが、日銀が集計・公表した統計データによれば、日本の金融機関は外国に対し、5兆ドルを超えるおカネを貸し付けています(※2023年12月末時点、最終リスクベース)。

これについて、「最終リスクベース」では対外与信の通貨別構成はわかりませんが、著者自身の試算に基づけば、おそらく日本円建てと外貨建ての比率は3対7程度ではないかと見ています。

円安が進めば、当然のことながら、ドル建ての投融資の円換算額が増えます。

仮に邦銀の対外与信に占めるドル建ての投融資が3兆ドルだったとすれば、その資産の価値は1ドル=100円の時代だと300兆円に相当しますが、1ドル=150円の時代だと450兆円(!)にも膨らむのです。

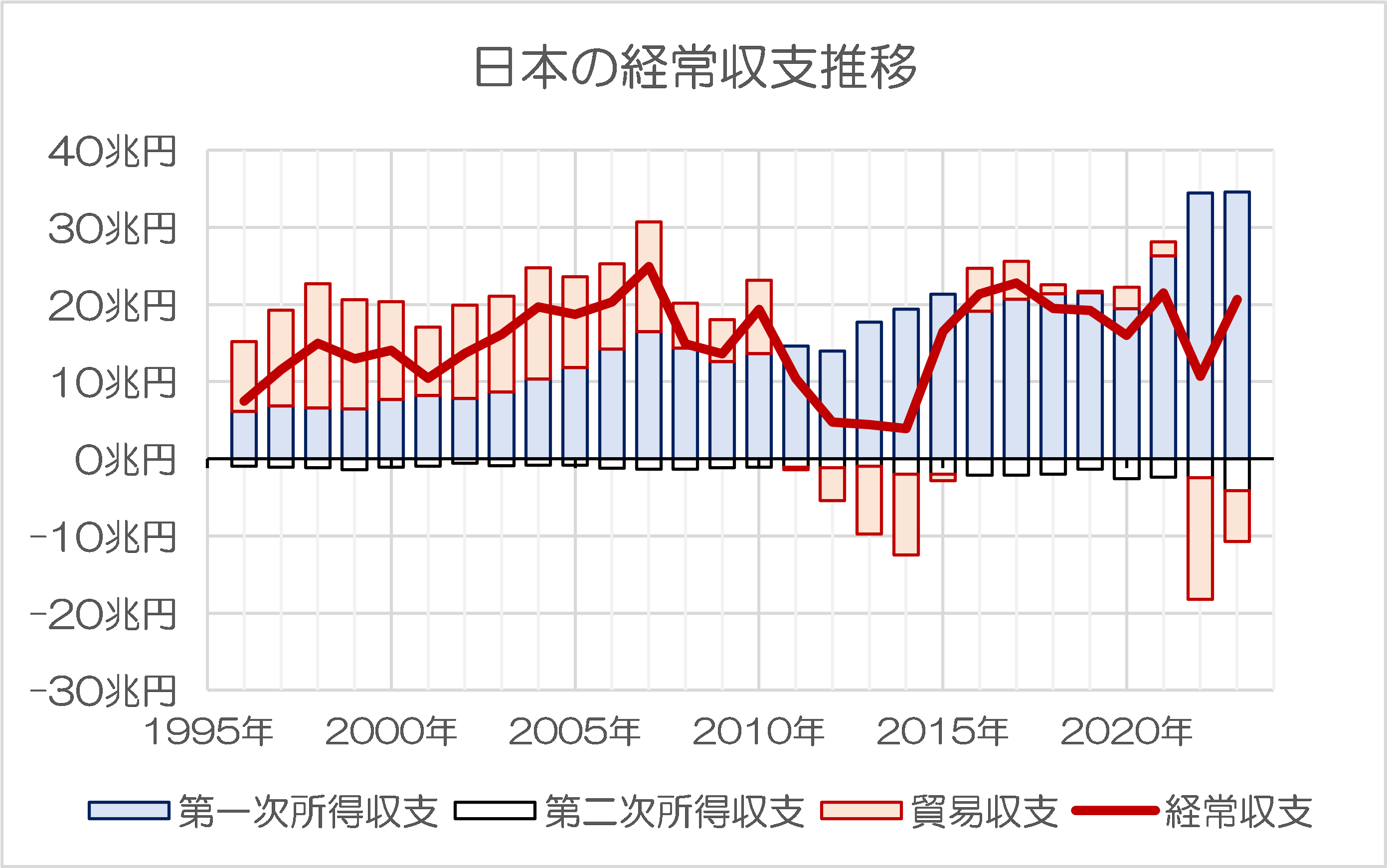

実際、日本の国を挙げた経常収支は、2023年における「第一次所得収支」が過去最高の34兆5574億円の黒字でした(図表5)。

図表5 経常収支

(【出所】財務省『国際収支の推移』サイトの『6s-1-4 国際収支総括表【月次】』データをもとに作成)

これは、円安が日本に莫大な富をもたらしている、ということの証拠でもあります。

負債面ではマイナスの効果が生じるのだが…

以上は「資産側の議論」ですが、同じことは負債側にも成り立ちます。

たとえば、1ドル=100円の時代に、あなたは外国の銀行から100万ドルのおカネを借りたとしましょう。このとき、あなたが借りている100万ドルを日本円に換算したら1億円(=100万ドル×100円/ドル)です。

その後、どんどんと円安が進み、1ドル=200円になってしまったとしたら、何が起こるでしょうか。

このとき、あなたの外国銀行からの借入額は、外貨ベースでは100万ドルのままで変わりませんが、これを日本円に換算したら、なんと2倍の2億円(100万ドル×100円/ドル)に増えます。

外国銀行から100万ドルのおカネを借りた場合

- 1ドル=100円→円換算で1億円の金銭債務

- 1ドル=200円→円換算で2億円の金銭債務

これが、円安による負債効果です。先ほどの「資産効果」と同様、同じ100万ドルでも、円換算したときの金額が2倍に増えることが確認できると思います。

ただし、先ほどの「資産効果」と根本から異なる点は、負債側だと損をする、という点でしょう。

評価差損は、会計上は営業外費用の「為替差損」として、あるいは銀行経理上の業務純益(その他の業務費用)の構成項目である「外国為替売買費用」として、それぞれ計上されることになります。

すなわち外貨でおカネを借りている人にとっては、円安は脅威的だ、ということです。

外貨建ての新株予約権のように、発行体としては為替リスクを事実上負っていないケースもないわけではないのですが、多くの場合、円安になれば外貨建ての借金の返済負担が重くなります。

中国企業や韓国企業のように、外貨建て(とりわけドル建て)でしこたまおカネを借りていると、自国通貨の価値がドルに対して下落すれば、それだけで経営危機に陥ってしまうこともあるのです(最悪の場合、倒産することだってあります)。

また、外貨建ての債務は多くの場合、利息負担も外貨建てですので、たとえば同じ「借入金額100万ドル、金利5%」という条件だったとしても、1ドル=100円の時代の金利は500万円ですが、1ドル=200円の時代になると、金利負担は倍の1000万円に跳ね上がってしまいます。

ストック面から見たまとめ

これをまとめたものが、図表6です。

図表6 円安が進行すればストック面で何が生じるか

| 項目 | どんな影響が生じるか | 備考 |

| 資産効果 | 外貨建ての資産の円換算額が増える→日本経済に良い影響 | 外貨建ての受取利息配当金の円換算額も増える |

| 負債効果 | 外貨建ての負債の円換算額が増える→日本経済に悪い影響 | 外貨建ての支払利息配当金の円換算額も増える |

(【出所】当ウェブサイト作成)

つまり、円安は外貨建ての資産を持っている人には大きな恩恵を与える反面、外貨建てでおカネを借りている人にはそれなりの打撃を与える、ということがわかります。

しかし、資金循環統計や国際与信統計などの統計で見る限り、じつは、日本が外国から外貨建てで借り入れている金額は非常に少なく、(比較のベースは「最終リスクベース」ではありませんが)「所在地ベース」で見る限り、日本の企業などは、外国の銀行から外貨建てでほとんどおカネを借りていません。

すなわち、国際与信統計上、2023年9月末時点で日本が外国の銀行から借りているおカネは1兆3327億ドルですが、このうち7859億ドルが「自国通貨建て」(つまり円建て)であり、逆算すれば、外貨建ての債務は5468億ドルに過ぎない、ということです。

実際、先ほどの図表5からもわかるとおり、第一次所得収支は大きなプラスであり、このことは、「ニッポン株式会社」が外国に巨額の純資産を積み上げていて、外国からの受取利息配当金で潤っている、という構図にあることを示唆しているのです。

つまり、日本のような「金融立国」「投資立国」にとっては、円安になると資産効果、受取利息配当金の押し上げなどを通じて、日本経済にはかなりのメリットが生じるのです。

「悪い円安」論者の方々がこの効果を完全に無視しているのは不思議といわざるを得ません。

日本は原発稼働し製造立国復活目指せ

ただ、最近だと円安の影響もあってか、インバウンド(外国人の訪日観光客)の需要も増えているわけですが、これも痛し痒し、です。

『訪日外客は満遍なく増え「2月としては」過去最多記録』でも触れましたが、日本政府観光局(JNTO)データに基づけば、今年2月の訪日外国人は、「2月としては」過去最大の2,788,000人に達したことが示されています。

しかし、訪日外国人の7割は、韓国、台湾、中国、香港という「近場」からの旅行者で占められているのが現状であり、まだまだ欧米人の訪問者が多いとは言い難いのが実情でもあります。

また、日本は製造立国であるとともに金融立国なのであって、正直、観光業という「労働集約的」な産業を伸ばしていくという国家戦略は、経済合理性に照らし、得策とはいえません。

正直、せっかく円安なのですから、観光業よりも、金融所得を維持・強化するとともに、TSMCの半導体工場誘致などを契機に、むしろ「製造立国」「技術大国」復活を目指した方が良いのではないかとすら思えてなりません。

まさかとは思いますが、「悪い円安」論者の皆さまは、日本が製造立国・技術大国になるとなにか困ることでもあるのでしょうか?あるいは反原発論者・太陽光推進論者の皆さまは、こうした「悪い円安」論者と重なっているようにも見受けられるのですが、いかがでしょうか?

本文は以上です。

金融評論家。フォロー自由。雑誌等の執筆依頼も受けています。 X(旧ツイッター) にて日々情報を発信中。 Amazon アソシエイトとして適格販売により収入を得ています。 著書①数字でみる「強い」日本経済 著書②韓国がなくても日本経済は問題ない日韓関係が特殊なのではなく、韓国が特殊なのだ―――。

— 新宿会計士 (@shinjukuacc) September 22, 2024

そんな日韓関係論を巡って、素晴らしい書籍が出てきた。鈴置高史氏著『韓国消滅』(https://t.co/PKOiMb9a7T)。

日韓関係問題に関心がある人だけでなく、日本人全てに読んでほしい良著。

読者コメント欄はこのあとに続きます(コメントに当たって著名人等を呼び捨てにするなどのものは禁止します)。当ウェブサイトは読者コメントも読みごたえがありますので、ぜひ、ご一読ください。なお、現在、「ランキング」に参加しています。「知的好奇心を刺激される記事だ」と思った方はランキングバナーをクリックしてください。

読者コメント一覧

※【重要】ご注意:他サイトの文章の転載は可能な限りお控えください。

やむを得ず他サイトの文章を引用する場合、引用率(引用する文字数の元サイトの文字数に対する比率)は10%以下にしてください。著作権侵害コメントにつきましては、発見次第、削除します。

※現在、ロシア語、中国語、韓国語などによる、ウィルスサイト・ポルノサイトなどへの誘導目的のスパムコメントが激増しており、その関係で、通常の読者コメントも誤って「スパム」に判定される事例が増えています。そのようなコメントは後刻、極力手作業で修正しています。コメントを入力後、反映されない場合でも、少し待ち頂けると幸いです。

※【重要】ご注意:人格攻撃等に関するコメントは禁止です。

当ウェブサイトのポリシーのページなどに再三示していますが、基本的に第三者の人格等を攻撃するようなコメントについては書き込まないでください。今後は警告なしに削除します。また、著名人などを呼び捨てにするなどのコメントも控えてください。なお、コメントにつきましては、これらの注意点を踏まえたうえで、ご自由になさってください。また、コメントにあたって、メールアドレス、URLの入力は必要ありません(メールアドレスは開示されません)。ブログ、ツイッターアカウントなどをお持ちの方は、該当するURLを記載するなど、宣伝にもご活用ください。なお、原則として頂いたコメントには個別に返信いたしませんが、必ず目を通しておりますし、本文で取り上げることもございます。是非、お気軽なコメントを賜りますと幸いです。

コメントを残す

【おしらせ】人生で10冊目の出版をしました

| 自称元徴用工問題、自称元慰安婦問題、火器管制レーダー照射、天皇陛下侮辱、旭日旗侮辱…。韓国によるわが国に対する不法行為は留まるところを知りませんが、こうしたなか、「韓国の不法行為に基づく責任を、法的・経済的・政治的に追及する手段」を真面目に考察してみました。類書のない議論をお楽しみください。 |

【おしらせ】人生で9冊目の出版をしました

| 日本経済の姿について、客観的な数字で読んでみました。結論からいえば、日本は財政危機の状況にはありません。むしろ日本が必要としているのは大幅な減税と財政出動、そして国債の大幅な増発です。日本経済復活を考えるうえでの議論のたたき台として、ぜひとも本書をご活用賜りますと幸いです。 |

>ただし、輸入代替効果が発生するためには、国内で輸入品と同じような品目を供給する能力があることが必要です。

>現在の日本だと、円安による輸入品価格の上昇は生じていますが、国内でも労働力の需給が逼迫し、全産業的に労働者が不足しているため、こうした「輸入代替効果」が十分に働かない、という可能性があることには、注意は必要でしょう。

供給能力向上の足枷として労働者不足が挙げられますが、何故労働者不足に陥ったのか、人的資源の拡大再生産を妨げた要因は何かを考えると、人件費削減を名目にした労働者の軽視で人員不足が容認され、労働環境がブラック化し、非正規雇用増による雇用の不安定化も共に進んだ事が挙げられるのではないかと考えます。

『ロシアの兵士は、畑から採れる』というロシア軍の人命軽視に関する言い回しがありますが、『日本の労働者は、畑から採れる』という価値観に日本国の政府や企業経営者らが染まっていたのではないでしょか?

現在の世界を、軍事力ではなく経済力を用いての経済戦争の国家総力戦と置くと、他国や敵国の人的資源を減らして継戦能力を低下させ、自国の人的資源を維持・増加させる事は勝利への道筋と言えると考えます。

故に、労働者の軽視は、目先の勝利という点で戦術的には正しくとも、最終的な勝利という点で戦略的には明らかに間違いだったのではないかと考えます。

>つまり、日本のような「金融立国」「投資立国」にとっては、円安になると資産効果、受取利息配当金の押し上げなどを通じて、日本経済にはかなりのメリットが生じるのです。

>「悪い円安」論者の方々がこの効果を完全に無視しているのは不思議といわざるを得ません。

>また、日本は製造立国であるとともに金融立国なのであって、正直、観光業という「労働集約的」な産業を伸ばしていくという国家戦略は、経済合理性に照らし、得策とはいえません。

製造立国であり金融立国である日本国が観光立国も目指す利点があるとすれば、地方経済の活発化ではないかと考えます。

TSMCの恩恵が熊本県の全域を覆うとしても、九州北部や四国、中国地方まで及ぶ事はまず無いと考えます。

製造業が国内回帰して四国や中国地方に工場を建てるにしても、まだまだ未確定です。

円安効果による日本経済の恩恵は、結局は大都市に大部分が集中して地方に回るのは僅かなのではないでしょうか?

『日本の労働者は、畑から採れる』を続けるにしても、畑の手入れをせず荒れ放題となれば収穫量が減るのは当然です。

今後の日本社会は、日本経済は、移民の受け入れをなるべく避けるなら尚更、如何に畑の手入れをするかが大事だと考えます。

トリクルダウンは必ずありますよ。

某全国組織では熊本からの新卒採用が壊滅的(人が集められない)から他府県での採用で穴埋めに懸命です。

建築資材や製造設備は熊本県内で作る訳ではありませんし。

熊本が代表例なだけで、国内回帰してる製造業は他府県で同じ雇用を産み出してますし。

円安で押し寄せる外国からの観光客も、東京だけではない様子。

マクロはミクロで測っても仕方ないですよ。

待てば海路の日和あり、という諺に沿って言うなれば、耐えて忍んでチャンスが来た!という事かと。

(横並びではなく、各自が自己責任で判断すべきなのは言うまでもないけど)

トリクルダウンがある事については同意ですが、それがいつ、どんな規模でという部分でで製造業の国内回帰は未確定に感じます。

とはいえ、観光業はその安定性で製造業より不安を感じますが。

大都市中心から地方へと移行中の観光業は、インフラの整備で地域の自然環境が変化するでしょうけれど、体験型の観光が主になる事も含め、製造業と比べれば交通系はさして変わらず、建物系の負担は大きく変わり、この点で観光業は有利ですね。

初期投資が相対的に少なく済む、別の言い方をすれば「お手軽さ」。

マスゴミは、円安になれば円安で苦しんでいる人、円高になれば円高で苦しんでいる人を見つけ出して自民党政権批判をするでしょう。もっとも、円安で盛り上がっていることが視聴率になれば、やたらと盛り上げるでしょう。

円安賞賛が視聴率になるとしたら、マスゴミは某会計士に出演依頼を出すのではないでしょうか。

円安というと輸出企業の好業績を連想するが、日本企業はかつての超円高、アメリカからの圧力などで多国籍化が進んでいるのではないか。海外の子会社がガッツり稼いでそれを連結決算に反映させているという経路でも好業績をたたき出しているのではないか。

川崎汽船という会社の2023年3月期、半期決算短信を見ている。

6か月間の売上高4820億円に対して純利益5650億円。

売上より最終利益が大きい。(スゲー)

理由は持ち分法投資利益が4990億円。これは日本郵船、商船三井との3社でコンテナ船事業を切り出した合弁企業「One」(Ocean Network Express)の利益の川崎汽船の持ち分(32%)のおかげだ。

「円安教の総本山」とのレッテル貼り

されるとはいやはや愉快ですねえ (^^)

さしずめ、新宿会計士様が教祖様で

私達は信者さん?ですか(笑)

昔BLOGOS掲示板で、選挙のたびに敗走なさる

民主党残党や赤いお旗の人たちが

「オツムの弱い?安倍真理教信者」?(笑)

とのレッテル貼り攻撃さんざんなされてました。

なあに、そうしたときはいつも

「国民が自民党に投票したのは、

安倍真理教信者?だからなどではありません。

単に、公安指定の共産党と韓流政党民主党はNO!

というだけのことですよ」と書くと

退散なさったのを懐かしく思い出します。

この日本は

日本製品叩き潰そうと自国通貨安誘導したい

どっかの国なんかではありませんし、

ましてや円安教なんかでもありません。

基軸通貨国米国の今の金利高局面に、

通貨崩壊キャピタルフライト恐れて

経済不振に金利を下げたくても逆に上げざるを得ない

ウォンのような脆弱通貨国であるお隣さんと違って

金利引き上げに無理にお付き合いする必要なかった

というだけのことです。

隣国が海外市場で日本製品駆逐したくて切望する

悪夢の民主党政権時のような日本の円高を

日本のメディアと韓流立ち位置の吽国際経済学者さんが

主張しているのはその立ち位置が垣間見えます。

ある国の通貨が安くなった時、一番困ることはキャピタルフライトが起こることでしょう。

日本のバブルとその崩壊は、海外勢によって意図的に仕組まれた過剰なキャピタルゲインとキャピタルフライトの合わせ技で引き起こされたと信じているのですが、最近は当時の日本政府と日本銀行が無能だったからかもしれないと思い始めており、だんだんと自信がなくなってきました。

さて私は金融には詳しくありませんが、今の日本で、あるいはさらに円安が進んだとしてキャピタルフライトは起こるでしょうか。

それが起こるには今の日本に十分なキャピタルが必要なはずですが、そもそも失われた何十年とか、取り残された低成長とやらでそのキャピタルなるものは(私はこれを余剰資金とか贅肉みたいなものだと思っています)ほとんどすでに海外にフライト済で国内には残っていないと思っているので、さらなるキャピタルフライトが起こる余地がない=円安はなかなかこれ以上進行せず特に何もしなくても安定すると思っています。

ミセスワタナベが、マスコミ等に騙されて円売りすることは心配ではありますが、基本的にはリスクをとらない彼らが、バナナ1本をメロン1個分の値段で買うようなことはしないでしょう。

そもそもバブルがあってからのキャピタルフライトのはずで、中国でそれが起こるのは当然ですが、日本にはそれがなかったのですから、起こるとしても順番としてはこれから日本にバブルがあった後でしょう。

政治家にとって都合の「悪い円安」ではあるかもしれません。食料自給率の低い日本なので庶民のエンゲル係数を直撃しています。かねてから言っていますがどんなきれいごとを並べても、庶民のおまんまを供給できない政権は必ず歴史的に崩壊しています。「批判は覚悟の上、家計への悪影響を緩和するため全国民にお米券を配布する」という男気があれば、逆に支持率は爆上がりしていただろうに、ピンチを生かせない残念な政権ではあったが。

陰謀論者 さまとは

ちょっと違った見方をしてますので

私は心配していません。

フライトするキャピタルというのは

目先の利益を求めて寄ってきては散っていく

いわば野次馬投資家のようなものです。

ただ、脆弱通貨国である隣国などでは

派手に囃す自国の通貨も経済も張り子の虎で

その野次馬呼び込んでの賑いだよりの

経済運営なので、もし「キャピタルフライト」起こると

裸になって崩壊するしかないのです。

隣国のような世界の厄介者の国ほどではなくても

それぞれの国がそれぞれの事情はあるのですが

幸い、対外債権債務世界一の日本だけは

もし万一他国の投資がキャピタルがフライトしても

国際通貨国である日本の通貨と経済が揺るぐなど

隣国のようなズタボロファンダメンタルで見えを張る

国と同一視しての推測は意味がないものと考えます。

当サイトは「日本経済コンサルタントの総本山」ではないでしょううか(言い過ぎか)

>当ウェブサイトは「円安教の総本山」なのだそうです。

「現在の日本経済にとって」の円安ですよね、ずっと円安支持派でしたら教条主義ですけど

新宿会計士様の主張が、SNS時代、ネット時代に社会的影響力を持っている証の裏返し。

金融情報・政治など、分かりやすく、論理的に、具体的な数字をもって展開している。

新聞社・テレビのマスゴミが社会的影響力が圧倒的で世論を誘導してた頃が懐かしい

2009年の民主党政権誕生に、日本未来にの絶望、無力感を感じていた頃が懐かしい

日本の未来に希望をもって、確信をもって、ネット発信をはじめたサイトに感謝、敬意です。

円安、大いにけっこうなことだと考えております。

貿易収支云々等の議論もあるようですが、それとは別に今や180兆円を超える日本が所有する外貨準備金からは、毎年入ってくる利子配当収入だこれらには円安効果が聞いておりますのでこれらには円安効果が聞いておりますので、その増収も馬鹿にはできない金額に上っております。これら貴重な収入を財務省は外為特会として勝手に運用していますが、これを政府が直接コントロールできるようにすれば、日本独自の経済政策がもっと弾力的に実現できるはずです。

尤もその現政権自体が、集団で財務真理教に陥っているような有り様ですから、あまり期待出来ませんがね。

利子配当収入だこれらには円安効果が聞いて ×

利子配当収入があります。これらには円安効果が効いて ○

申し訳ありません。

>「現在の日本にとって」

という前提付きの冷静な考察です。

通貨高通貨安、を一般論で論ずる、教科書評論家は自分が、現実を見ていない、見る能力が無いというこを大々的に白状しているようなものです。

今の円安は、金融資産で円資産を増やし、それを、産業の国内回帰に活かすチャンスというのが、本記事の主旨ではないかと思います。

マスゴミに駆り出される阿世評論家は、決して、こんな日本国と国民の利益になる論調のことは言わないでしょうね。

現在の日本にとって円安は寒天の慈雨といったところでしょうか。安倍さんと黒田さんの功が大きいと思いますが。

さて、ここからが問題ですね。

1ドル100円を想定した対先が各企業に求められると思います。民主党政権の円高時に、大阪の公園や新宿駅にテント村が出来た光景を二度と見たくありません。

ただ、今の自民党を見ていると暗い気持ちになりますが。

経済界は大丈夫だと思いたいのですが、変な代表の方もおられるようですのでこちらも気になります。

円安の好機を逃してはいけないと思うのですが。

高橋洋一的に言えば、為替安は周辺国を窮乏化させるそうで、円安は中国や韓国が苦しむと言う意味で良い話だと思う人がいるかも知れませんが、日本人まで貧くなる事の何処が良いのかわかりません。資本家や経営者が私腹を肥やすにはいいかも知れませんが。

高橋洋一はどちらかと言えば円安が日本にとって良いとの立場に見えますが、その高橋洋一をしても今の円は安いとの事。ドルと円の流通量からして1ドル110円くらいが妥当だと言ってます。実業で暮らしている者からすると金融と言う名の虚業で社会を混乱させて欲しくないですね。

>ドルと円の流通量からして1ドル110円くらいが妥当だと言ってます。

>実業で暮らしている者からすると金融と言う名の虚業で社会を混乱させて欲しくないですね。

通貨の流通量から見るのが、金融的な見方とすれば、今、110円になっていないのは、金融という虚業の力ではないのでは?

つまり、実業という経済の力が弱いということでは?

更に言えば、実業家の力が弱い、つまり、実業家であるあなたの力が弱いということでは?

その力の無さを、為替のせいにして、自分の努力不足から、目を逸らしている。円安は、いい口実になるようですね。