「円安で日本が通貨危機に」?そうならない3つの理由

「日本で通貨危機は発生するのか」――。正直、そんな設問自体思いつかなかったのですが、いちおう真面目に答えておくと、「その可能性は極めて低い」、です。ただ、大手ウェブ評論サイトに「日本の通貨危機」について論じた記事が掲載されたことについては、ちょっと驚きです。社会的影響力が大きなサイトがそのような言説を掲載すると、個人が銀行で円預金を引き出し、外貨に換えようとする動きを煽りかねないからです。

超円安と通貨危機

日本で通貨危機は…「発生しない」

当ウェブサイトで触れる予定が一切なかったテーマがひとつあります。

それは、「日本で通貨危機は発生するのか」、です。

一般に通貨危機とは、その国の通貨の価値が急落し、対外債務が返せなくなったり、輸入品物価が高騰したりして、経済が実質崩壊状態に陥るような状況を指します。

結論的にいえば、「その可能性は極めて低い」、です。

いや、「あまりにもその可能性が低すぎて、まじめに議論する必要性すら感じなかった」、というのが実情に近いといえるかもしれません。

東洋経済「超円安と通貨危機」

ただ、「あり得ない」なりにも、いちおう、「なぜそれがあり得ないのか」を指摘しておく必要が出てきました。社会的な影響力も非常に大きい大手ウェブ評論サイト『東洋経済オンライン』に28日、こんな記事が掲載されていたからです。

日本人は「超円安」の恐怖がわかっていない!/忍び寄る「通貨危機」への準備はできているのか

―――2023/11/28 05:30付 東洋経済オンラインより

記事タイトルから大体内容が想像できてしまいそうですが、「過去の歴史を振り返ると、通貨が暴落する『通貨危機』が日本を襲う可能性もゼロとはいえない」、などとしたうえで、過去のいくつかの通貨危機の実例から、「通貨危機が日本を襲えばどうなるか」のリスクについて考える、という企画です。

この記事を執筆した方は「経済ジャーナリスト」なのだそうですが、記事の冒頭では日本の外貨準備が世界2番目のレベルにあることなどを理由に、日本の為替レートが「急激に大きく下落する可能性は低い」としつつ、こう述べます。

「しかし、世界はいま『想定外』のことが連続している。異常気象をはじめロシアがウクライナに侵攻し、イスラエル軍のガザ地区占領など、地政学リスクが高まっている。不透明な世界情勢の中では、何が起こるかわからないのが常識だ」

…。

記事の中に混じる、初歩的な事実誤認

このあたり、「想定外のことが生じる可能性が常にある」のは、歴史の鉄則であり、べつに今に始まったことではありません。

当ウェブサイトの著者自身にとって、金融評論的な視点からすれば、今あるデータを集めて来て、どんなシナリオが発生する可能性が高いかを、できるだけ数量的に予見するところにその醍醐味があると考えているのですが、今回の記事では具体的にどんな可能性が提起されているのでしょうか?

結論からいえば、非常に残念なことに、初歩的な事実誤認が大量に混じっています。

「外貨準備高もその大半が財務省所轄の『外国為替資金特別会計(外為特会)』で、アメリカ国債で運用されている。いざというときに、役に立たない『絵に描いた餅』とも揶揄されている」。

多くの金融専門家は、このたったの1行で、記事の続きを読む気をなくしてしまうでしょう。

世界で最も流動性が高い債券のひとつである米国債を「いざというときに役に立たない」などと述べてしまうのは、ちょっと不勉強すぎます。

記事の中ではまた、トルコリラやアルゼンチンペソのように、最近、米ドルに対して通貨が暴落した事例を取り上げ、急激な通貨安の影響で、トルコやアルゼンチンで生じているインフレなどの経済的な混乱にも言及されているのですが、通貨安とインフレは別の経済事象である、という事実にも触れられていません。

「通貨安だからインフレになる」、とは限らないのです。

まずは数字とロジックを確認しよう

日本で通貨危機が生じない3つの大きな理由

ちなみにリンク先の記事では、通貨危機になるとどうなるのかとして、次のような流れが記載されています。

- ①すさまじいインフレに見舞われる

- ②政治が不安定となり政権交代がしばしば起こる

- ③国内企業が外国資本に買収され、既存の海外資本の企業が相次いで撤退する

- ④不動産などの国内資産が外国資本に買われる

- ⑤政府機関等のコストカットが要求され、行政サービスが質量共に低下する

- ⑥国内の優秀な人材が流出し、海外からの出稼ぎ労働者等がいなくなる

この点は、そのとおりでしょう。「通貨危機」の説明としては、(これがすべてではありませんが)だいたい合っています。

問題は、現在の日本でそれが生じるか、ですが、先ほど述べたとおり、結論的にいえば、「その可能性は極めて低い」、です。数字(データ)とロジックで判断する限り、そのような結論が出てきます。

あまり真面目に議論するのもバカらしいものの、敢えてその理由をいくつか挙げてみると、①日本が製造大国であること、②日本が金融大国であること、そして③日本の通貨・円が世界的に深く信頼されていること、などがあります。

このうち、「日本が製造大国だ」、「日本が金融大国だ」、などといわれると、きょとんとする人も多いかもしれません。しかし、データで見ると、日本は間違いなく「製造大国」であり、また、「金融大国」でもあります。

それを、順番に見ていきましょう。

日本は製造大国である

最初のテーマは、「日本は製造大国である」、あるいは「日本は製造立国である」、です。これに関しては当ウェブサイトに対しても、「日本は製造大国ではない」、「日本は輸入大国だ」、あるいは「現実に世界で日本製品はほとんど見かけないじゃないか」、といった反論が寄せられることがあります。

自動車産業やゲーム機などを除けば、日本製の家電などが世界の市場を席巻しているというフシはありませんし、海外旅行に行く人であれば、ホテルで見かけるテレビは韓国メーカーや中国メーカーのものが多いと気付くでしょう。スマートフォンにしてもメイドインジャパンのものは非常に少ないのが実情でしょう。

しかし、結論的にいえば、日本は現在でもれっきとした「製造立国」です。

先日の『「日本は輸入大国でもある」は数字で見て正しいのか?』でも指摘したとおり、輸出入品目を分解していくと、日本が外国に輸出しているのは(自動車を別とすれば)「最終製品」ではなく、「モノを作るためのモノ」が中心であることがわかります。

「モノを作るためのモノ」とは、製造装置(たとえば半導体等製造装置)や中間素材(カメラ、半導体等電子部品、化学製品、鉄鋼など)などです。これらの多くは私たち一般消費者が頻繁に目にするものではありませんが、間違いなく、日本の現在の輸出産業を牽引しているのです。

これに対し、日本が輸入している品目は、エネルギー(鉱物性燃料など)を別とすれば、PCやスマートフォンといった電子機器類、衣類や雑貨といった軽工業品、さらには鉄鉱石などの原材料が中心です。

「川上産業」に強みを持つ日本

こうした統計的事実から判明する日本の産業構造とは、「川上産業」が外貨を稼いでいる、というものです。

長引くデフレと中国の勃興というなかで、日本の「川下産業」はこぞって中国などに製造拠点を移してしまったのですが、幸いなことに、「川上産業」は日本にまだしっかりと残っています。「川上産業」が残っていれば、「川下産業」が再び日本に戻って来られる、ということでもあります(「逆」はあり得ません)。

もし円安が進み、輸入品物価が上昇してしまうと、川下産業が日本に戻ってくるという効果が期待できるのです(いわゆる輸入代替効果)。

この点、円安状態になって本当に困るのは、エネルギー価格の高騰です。輸入代替効果が働かないからです。

だからこそ、原発の再稼働・新増設を早く進めなければならないのですが、現在の岸田文雄政権自体がそのような方針を打ち出しており、(徐々にではありますが)日本全体で原発の再稼働も進み始めています。

したがって、エネルギー価格の高騰という問題はあるにせよ、円安は現在の日本の産業構造に照らし、良い影響をより多くもたらすのです。

ちなみに世間ではよく「日本は食料自給率が約40%台と非常に低い」、「だから円安になれば輸入品物価が上昇するに違いない」、などと誤解されていますが、これは「カロリーベース」で見るからそうなるのであって、為替レートが食品価格全体に与える影響は、極めて限定的です。

なぜなら食料自給率には「生産額ベース」と「カロリーベース」という違いがあって、このうち輸入品価格上昇が影響を与えるという観点から重要な「生産額ベース」で見れば、食料自給率はだいたい70%前後に跳ね上がるからです(農水省『食料自給率って何?日本はどのくらい?』等参照)。

実際、日本の輸入品目の多くはエネルギーや製造業に関連するものが多く、2022年実績でいえば輸入総額118兆円のうち鉱物性燃料が33.5兆円で最も多く、これだけで全体の30%近くを占めています。

これに工業製品(機械類及び輸送用機器)が29.9兆円(全体の25.34%)、化学製品が13.2兆円(全体の11.26%)などと続き、「食料品及び動物」はなんと8.4兆円、すなわち輸入額全体の7%あまりを占めるに過ぎません。

食料「だけ」を心配するのはナンセンス

もちろん、戦争などの有事が生じ、輸出入が全面的にストップすれば、私たち日本国民の食生活自体がパニックに陥ること自体は間違いないのですが、「物流が止まって困る」のは食料「だけ」にいえる話ではなく、すべての輸出入品目に当てはまる話です。

ましてや円安が食料品価格上昇に与える影響は限定的と考えて良いでしょう。現在の物価上昇の原因は、円安よりもエネルギー価格の上昇、労働力不足などに伴う物流コストの上昇という要因の方が大きいと考えられます(著者私見)。

ちなみに順番は前後しますが、冒頭に挙げた東洋経済の記事に、こんな記述が出てきます。

「日本には食糧やエネルギーを自給できていないというリスクが存在する。円安による食糧不足や原油価格高騰といった事態になれば、国民は困窮する」。

この記述も、ずいぶんと議論が粗いです。

「エネルギーが自給できていない」の部分はたしかにそのとおりですが、「食料を自給できていない」というのは、おそらくはカロリーベースの話であり、生産額ベースの話ではありません。金額的に見て「円安による原油価格高騰」のリスクはありますが、「円安による食糧不足」のリスクは極めて低いです。

それよりも台湾有事などで日本の命綱であるシーレーンが脅威を受けるリスクを心配する方が、遥かに重要でしょう。

第一次所得収支は333ヵ月連続で黒字

さて、日本で通貨危機が生じない理由として、2番目と3番目に挙げた論点については、同時に考察していきましょう。

そもそも日本が「金融大国」であり、「金融立国」という点については、意外と知られていません。

しかし、これについては手っ取り早く、経常収支を見ていただくのが良いでしょう(図表1)。

図表1 経常収支(2023年については9月まで)

(【出所】財務省『国際収支の推移』サイトの『6s-1-4 国際収支総括表【月次】』データを基に作成。なお、2023年に関しては9月までのデータ)

貿易収支に関しては2011年以降、しばしば赤字になったり、小幅黒字になったり、再び大赤字になったり、と、激しく変動していることがわかります(ちなみに2011年といえば、東日本大震災が発生し、原発の稼働が停止した年です)。

しかし、「第一次所得収支」(対外金融債権・債務から生じる利子・配当金等の収支状況)については、少なくともデータが存在する1996年分以降、マイナスになった年はありません。

いや、より厳密にいえば、「月次データ」で見て、1996年1月以降2023年9月分までの333ヵ月連続して、この第一次所得収支は常にプラスでした。

1500兆円近い対外投資がもたらす利息・配当収入

では、この巨額の収支の原因はなにか。

答えは明白です。

日銀が公表する『資金循環統計』によれば、日本が外国に対して投資している金額は1479兆円に達しており、その主な内訳は対外直接投資が283兆円、対外証券投資が763兆円、海外向けの貸出が213兆円――、などとなっています。

しかもここから金融負債を控除した純資産も470兆円です。

日本国内の主な対外資産(2023年6月、速報値)

- 対外直接投資…283兆4210億円

- 対外証券投資…762兆8348億円

- 海外向け貸出…212兆6270億円

- 資産負債差額…-470兆2929億円

(【出所】日銀『物価、資金循環、短観、国際収支、BIS関連統計データの一括ダウンロード』サイトのデータ)

先ほどの第一次所得収支の巨額黒字をもたらしているものの正体が、これらの対外投資ポジションであることは明らかでしょう。

日本企業の外貨借入が少ないのは円が強いから

とりわけ日本の場合、外貨準備の多くは米ドルで運用されており、ドルに対して円安が進んだため、外貨準備の額も2023年6月末時点で180兆円前後にまで膨張しています。当たり前の話ですが、外貨建ての金銭債権の円換算額は、円安になれば膨らむからです。

ちなみにあまり知られていませんが、日本の金融機関が外国に貸し出している資金は、2023年6月末時点で約4.6兆ドルに達しており、この額は単一国としてはもちろん世界最大です。これに対し日本全体が外国金融機関から借り入れている額は1.2兆ドル、つまり債権の約4分の1に過ぎません。

日本の国際与信・受信の状況(2023年6月末時点、最終リスクベース)

- 対外金銭債権等…4兆6459億ドル

- 対外金銭債務等…1兆1963億ドル

(【出所】The Bank for International Settlements, Consolidated banking statistics)

さらに、日本全体の特徴としては、経済規模と比べ、外貨での借入額が非常に少ないという点にあります。というのも、日本企業は自国通貨である日本円以外に外貨をわざわざ借りる必要がほとんどないからです。日本円という通貨自体、世界的に見て3番目ないし4番目に高い通用力を有しています。

たとえば国際通貨基金(IMF)の『COFER』と呼ばれるデータによれば、世界各国の外貨準備高に占める通貨別シェアは、2023年6月末時点において日本円が5.4%を占め、ドル、ユーロに次いで世界で3番目です(図表2)。

図表2 世界の外貨準備の組入通貨(2023年6月末時点)

| 通貨 | 金額 | Aに対する割合 |

| 内訳判明分(A) | 11兆1704億ドル | 100.00% |

| うち米ドル | 6兆5769億ドル | 58.88% |

| うちユーロ | 2兆2303億ドル | 19.97% |

| うち日本円 | 6029億ドル | 5.40% |

| うち英ポンド | 5445億ドル | 4.87% |

| うち加ドル | 2784億ドル | 2.49% |

| うち人民元 | 2741億ドル | 2.45% |

| うち豪ドル | 2197億ドル | 1.97% |

| うちスイスフラン | 206億ドル | 0.18% |

| うちその他通貨 | 4230億ドル | 3.79% |

| 内訳不明分(B) | 8848億ドル | |

| (A)+(B) | 12兆0553億ドル |

(【出所】International Monetary Fund, Currency Composition of Official Foreign Exchange Reserves データをもとに作成)

日本は金融大国だ

外貨準備に組み入れられるというのは、それだけ価値が安定しているものとして、諸外国の中央銀行や通貨当局から信頼されている証拠です(COFERの詳細については『日本円の組入れ額が過去最大に=世界各国の外貨準備高』あたりもご参照ください)。

また、先日の『一見急拡大の人民元決済、実情は「ユーロの一人負け」』でも取り上げたとおり、国際的な送金市場では、日本円の地位はむしろ上昇し続けており、とりわけユーロ圏を除外した送金シェアでみれば、英ポンドを抜いて3位に喰いこむことも増えています。

冷静に考えてみれば、当然でしょう。

日本にはG-SIbsの3メガや農林中央金庫、ゆうちょ銀、三井住友信託、信金中央金庫、野村、大和といった大規模金融機関がいくつも本店を並べ、世界の名だたる金融機関も日本に支店や子会社、事務所を開設し、それらのうちいくつかは東京がアジアのヘッド・クオーター(地域本部)として機能しているほどです。

ちなみに空前の円安という状況もあって、ドル建てで見たら割安となった日本の資産(とくに株式)にここぞとばかり外国資金が入っているようであり、一部報道では「東京都心のタワーマンションは中国人富裕層に大人気だ」との情報もあります。

通貨暴落で経済が崩壊しそうな国の株価が上昇したりするものでしょうか。

形を変えた円安悪玉論

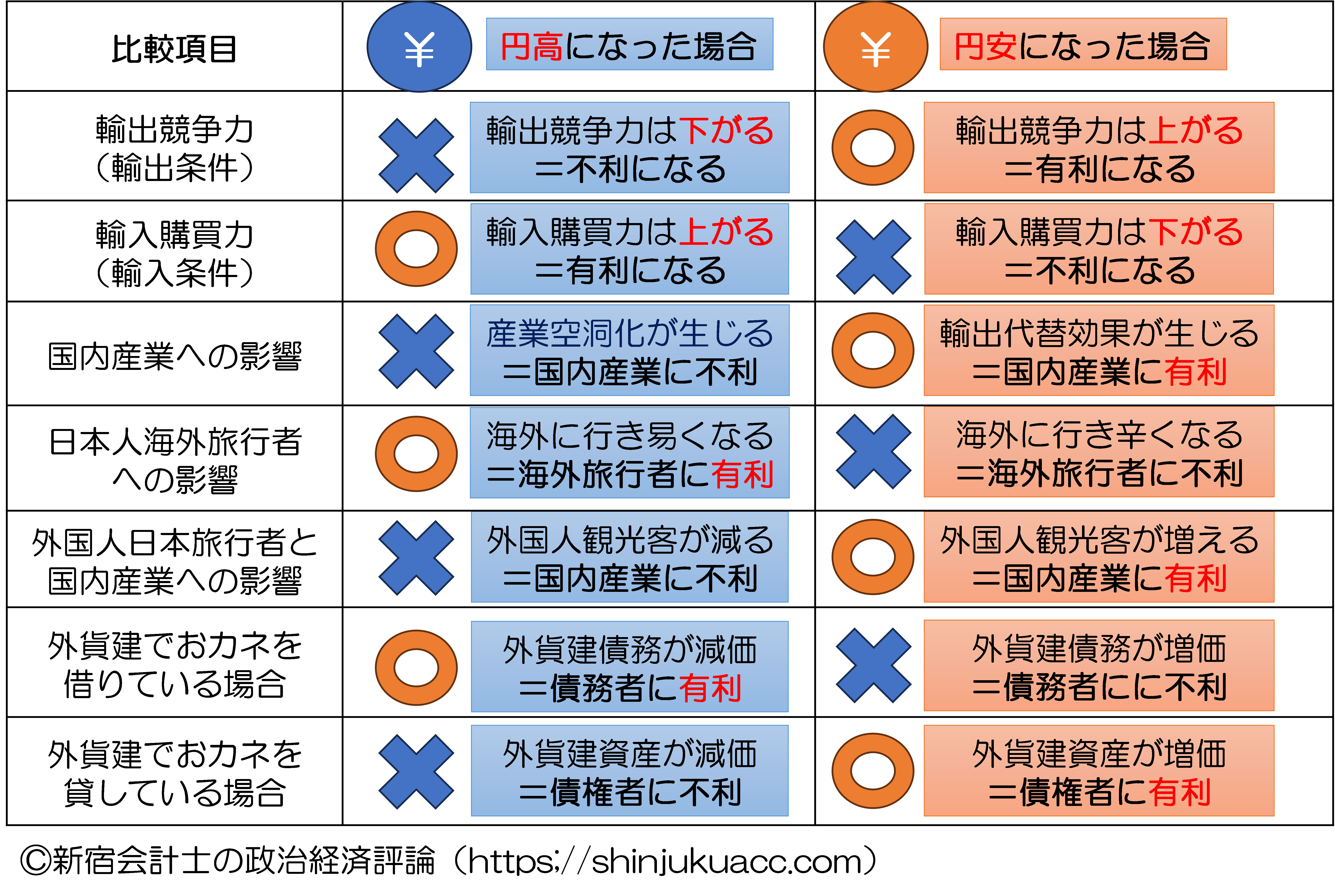

いつもの一覧表

なお、現在の円安が日本経済に「総合的に見て」良い影響をもたらすというのは、当ウェブサイトでも以前から何度となく強調している論点のひとつであり、これについては「いつもの総括表」を置いておきたいと思います。

図表3 円高・円安のメリット・デメリット

©新宿会計士の政治経済評論/出所を示したうえでの引用・転載は自由

円安になれば輸入品価格は上昇しますが(日本経済にマイナス)、その分、輸入代替効果が働き、国産品の需要が伸びますし(日本経済にプラス)、だいいち、輸出競争力が飛躍的に高まります(日本経済にプラス)。

懸念点は輸入代替効果が働かないエネルギー価格が高止まりすることですが、その悪影響については原発再稼働・新増設が進むことで、ある程度は緩和することができるでしょう(あるいは今話題のガソリン税のトリガー条項凍結解除などの効果も期待できるかもしれません)。

また、円安で外貨建ての債務の返済負担は増えますが(日本経済にマイナス)、そもそも日本経済が外国からほとんど外貨でおカネを借りていないこと、むしろ日本が対外証券投資、対外直接投資、対外与信などで外貨建ての債権を積み上げていることで、円安で多額の含み益が生じます(日本経済にプラス)。

さすがにこの状況で、「円安が日本経済に打撃になる」というウソをつくのに加担する気にはなれません。

円安の「4つのポイント」

このように考えていくと、冒頭に挙げた東洋経済の記事も、形を変えた「円安悪玉論」のようなものといえるかもしれません。

問題の記事に戻りましょう。原文では『超円安で生活はどう変わる?』と題した節に、「今後、円安がさらに進んだ場合」に私たちの生活がどうなるかを巡る「4つのポイント」が記載されていますが、これらについても簡単に眺めておきます。

まずは「1.国全体が貧しくなる」、についてです。

「激しいインフレが起こり、企業業績が急激に悪化していく。賃金の上昇をはるかに上回るインフレが生活を襲い、ほとんどの国民は生活苦に陥る。とりわけ、資産を自国通貨(=円)だけで運用してきた人は一気に財産が半分に減少してしまうので、生活も苦しくなる」。

くどいようですが、円安になったからといって、ただちにインフレが加速するわけではありません。食料自給率は金額ベースで見て70%前後ですし、輸入品目の多くは製造業の原材料などであり、しかも日本の「川上産業」は付加価値率が高いので、輸入品価格上昇の影響はストレートに物価に反映されないのです。

ましてや、どれだけ円安になろうが、円建ての資産は「円建てで見れば」、価値はまったく変わりません。財産が一気に半分に減少してしまう、のくだりについては、正直、意味不明です。

続いて「2.政府や地方自治体の財政が急激に悪化する」についてはどうでしょうか。

「財政赤字はさらに拡大し、地方自治体の中には職員に賃金が払えなくなるなど、公共サービスが一時的に停止になる事態がやってくる。政府の補助金に頼る年金給付や健康保険、介護保険、雇用保険といった社会福祉事業や公共サービスが危機を迎える。年金だけでは暮らせないレベルまでインフレが進み、生活が困窮する事態が起こる」。

ずいぶんと議論に飛躍があります。

一部自治体の財政が厳しいことは事実ですが、多くの場合、その原因は「円安」ではありません。人口減少などにともなう税収減によるものです。そして、「政府の補助金に頼る事業」は、その名の通り、財源は政府ですので、それらの事業が破綻することはあり得ません。

金融政策と為替政策は別物

さらに、「3.金利が急激に上昇していく」、の箇所にも問題があります。

「円安を止めるため金利を上昇させることになるため、住宅ローンなど融資を受けている人や企業が危機に直面する。住宅ローンは一気には上がらないものの、利息だけを返し続ける羽目になる場合もある。不動産市場や株式市場は低迷する」。

大変失礼ながら、日本では金融政策は為替相場と無関係に決定されている、という事実を、この記事の執筆者の方は理解なさっているのでしょうか。

当ウェブサイトで何度となく指摘してきたとおり、経済学の世界では「国際収支のトリレンマ」という、いかなる国であっても絶対に乗り越えられない鉄則が存在します。これは、「資本移動の自由」、「金融政策の独立」、「為替相場の安定」という3つの目標を「同時に」達成することが、絶対にできない、という法則です。

法則の概要については図表4をご参照ください。

図表4 達成すべき3つの目標

©『新宿会計士の政治経済評論』/出所を示したうえでの引用・転載は自由

この3つの目標、2つを達成したら、ほかの1つを達成することができません。

詳しいメカニズムはこれまでに何度となく当ウェブサイトで解説してきたとおりですが、これについてまとめると図表5のとおりです。

図表5 トリレンマ

©『新宿会計士の政治経済評論』/出所を示したうえでの引用・転載は自由

現在の日本でいえば、「資本移動の自由」と「金融政策の独立」のふたつが放棄できない重要な目標であり、したがって、必然的に「為替相場の安定」は放棄されているのです。日本の為替政策といえば、せいぜい、財務省によるアドホックな為替介入くらいしか考えられません。

というよりも、主要国で唯一、マイナス金利政策を続けていて、この程度の円安に留まっている、という事実自体が、円がいかに信頼されているかという証拠ではないかとも思えてならないのですが…。

それって「マスコミが煽るから」、では?

ただ、ここまでの議論は前座として、是非とも指摘しておきたいのが、「4.企業の業績が急激に悪化する」、のくだりです。

「海外での収益が円安で急増する反面、日本国内での業績は急激に悪化する。これまで企業がため込んできた内部留保も、円だけで運用してきた企業は資産が半減することになる。銀行は、円預金を引き出して外貨に換えようとする客で混乱し、最悪取り付け騒ぎに発展する可能性もある。経営基盤の弱い銀行の破綻も相次ぐ可能性がある」。

このくだりに関しても、「円安で海外業績が急増する」と書いておきながら、「日本国内での業績が悪化する」というのは、なかなかに驚きます。また、「内部留保」という表現が出てきますが、「内部留保」はどちらかというと会計上は貸方の概念であり、なにか「内部留保」という資産が借方に存在するわけではありません。

ただし、このくだりの後半に出てくる、「銀行から円預金を引き出して外貨に換えようとする客で混乱する」、の部分については、現実にあり得る話です。

なぜか。

「マスコミが煽るから」、です。

この東洋経済の記事、末尾はこう記載されています。

「海外の投資家も、日本から資金を引き上げるために、円を売って外貨を買うことになる。超円安のシナリオも完全無視するわけにはいかないだろう」。

ここまでくると、なんだか反論する気力もなくなってきます。「むしろ安くなったら資金が流入する」のが金融の世界の常だからです。

もちろん、「超円安のシナリオ」も「完全に無視するわけにはいかない」かもしれませんが、むしろ警戒すべきは米FRBの利上げ打ち止め、何らかの新たな地政学リスクの発生、そしてそれらに伴うハイパー円高ではないでしょうか。

いずれにせよ、大手メディアに掲載される記事のすべてがデータに基づきロジックを適切に組み立てているものであるとは限らないわけですから、私たち一般読者も、可能な限りデータとロジックで判断する癖をつけたいものだと思う次第です。

本文は以上です。

金融評論家。フォロー自由。雑誌等の執筆依頼も受けています。 X(旧ツイッター) にて日々情報を発信中。 Amazon アソシエイトとして適格販売により収入を得ています。 著書①数字でみる「強い」日本経済 著書②韓国がなくても日本経済は問題ない日韓関係が特殊なのではなく、韓国が特殊なのだ―――。

— 新宿会計士 (@shinjukuacc) September 22, 2024

そんな日韓関係論を巡って、素晴らしい書籍が出てきた。鈴置高史氏著『韓国消滅』(https://t.co/PKOiMb9a7T)。

日韓関係問題に関心がある人だけでなく、日本人全てに読んでほしい良著。

読者コメント欄はこのあとに続きます(コメントに当たって著名人等を呼び捨てにするなどのものは禁止します)。当ウェブサイトは読者コメントも読みごたえがありますので、ぜひ、ご一読ください。なお、現在、「ランキング」に参加しています。「知的好奇心を刺激される記事だ」と思った方はランキングバナーをクリックしてください。

読者コメント一覧

※【重要】ご注意:他サイトの文章の転載は可能な限りお控えください。

やむを得ず他サイトの文章を引用する場合、引用率(引用する文字数の元サイトの文字数に対する比率)は10%以下にしてください。著作権侵害コメントにつきましては、発見次第、削除します。

※現在、ロシア語、中国語、韓国語などによる、ウィルスサイト・ポルノサイトなどへの誘導目的のスパムコメントが激増しており、その関係で、通常の読者コメントも誤って「スパム」に判定される事例が増えています。そのようなコメントは後刻、極力手作業で修正しています。コメントを入力後、反映されない場合でも、少し待ち頂けると幸いです。

※【重要】ご注意:人格攻撃等に関するコメントは禁止です。

当ウェブサイトのポリシーのページなどに再三示していますが、基本的に第三者の人格等を攻撃するようなコメントについては書き込まないでください。今後は警告なしに削除します。また、著名人などを呼び捨てにするなどのコメントも控えてください。なお、コメントにつきましては、これらの注意点を踏まえたうえで、ご自由になさってください。また、コメントにあたって、メールアドレス、URLの入力は必要ありません(メールアドレスは開示されません)。ブログ、ツイッターアカウントなどをお持ちの方は、該当するURLを記載するなど、宣伝にもご活用ください。なお、原則として頂いたコメントには個別に返信いたしませんが、必ず目を通しておりますし、本文で取り上げることもございます。是非、お気軽なコメントを賜りますと幸いです。

コメントを残す

【おしらせ】人生で10冊目の出版をしました

| 自称元徴用工問題、自称元慰安婦問題、火器管制レーダー照射、天皇陛下侮辱、旭日旗侮辱…。韓国によるわが国に対する不法行為は留まるところを知りませんが、こうしたなか、「韓国の不法行為に基づく責任を、法的・経済的・政治的に追及する手段」を真面目に考察してみました。類書のない議論をお楽しみください。 |

【おしらせ】人生で9冊目の出版をしました

| 日本経済の姿について、客観的な数字で読んでみました。結論からいえば、日本は財政危機の状況にはありません。むしろ日本が必要としているのは大幅な減税と財政出動、そして国債の大幅な増発です。日本経済復活を考えるうえでの議論のたたき台として、ぜひとも本書をご活用賜りますと幸いです。 |

>世界で最も流動性が高い債券のひとつである米国債を「いざというときに役に立たない」などと述べてしまうのは、ちょっと不勉強すぎます。

これって日本が保有する大量の米国債が売りに出されると、米国債が値下がりして金利を上げる圧力が掛かるので、米国政府としては困るから日本政府にして欲しくなく、外交圧力になり得るから売れない、って程度の事な気がします。

>ちなみに空前の円安という状況もあって、ドル建てで見たら割安となった日本の資産(とくに株式)にここぞとばかり外国資金が入っているようであり、一部報道では「東京都心のタワーマンションは中国人富裕層に大人気だ」との情報もあります。

株価全体で見ると、10月中旬に小波の山があって、今は波の山の頂点あたりに位置するみたいですね。

紛争ダイヤモンドならぬブラック銘柄であっても気にしない人なら、大きく儲けられていそう。

中国は経済崩壊が言われてますが、東京で不動産を買い漁る富裕層はそんなのに影響されない層なのか。。。

東洋経済ONLINEとは無料で読めるのか。

この記事を金払って読む雑誌に載せたら苦情が来るんじゃないかな?

この著者、ONLINEと言えども経済誌に投稿するのはちょっと早いんじゃないかな。もっと藤巻道場で修行してから書いてくれと言いたい。

sqsq様

ご本家の方は、最近では世間ですっかり「狼少年」扱いになってるから、こういう提灯記事を切望しているんじゃ(笑)。

新聞にしろ、雑誌にしろ、経済を名乗っているある意味専門誌のメディアにあまりにもアホな記事を掲載していると、そのメディア自体の信用を大きく毀損することになると思いますが、そもそも記事内容の見極めもできないような編集者?がいる会社も大したものですね。単に、センセーショナルなことを吹聴して、売りたいがためかもしれませんけれども、愚かなことです。と思います。

東洋経済も落ちぶれたね。

読者の知的レベルを見誤ってあんな記事掲載して。

知識のある読者はバカバカしくて最後まで読まない。

知識のない読者は最初から読まない。

読書感想文ですが、あらすじがそもそも・・・

通貨危機が発生する可能性は低い→他国の通貨危機はこれだけ大変だった→日本で通貨危機が発生するとこれだけ大変だ

「で、何が言いたいの?」

他国の事例も通貨危機が起こった原因やら日本との背景の違いを分析してくれるなら意味あったのでしょうけどね。

どの程度の可能性があるのか触れないと意味ないじゃんと思います。

経済ジャーナリストさんならそれができるはずでしょうに、なぜ書かないんでしょうね。不思議だな。

舗装のない道路を大八車に揺られてゴトゴト行けば、たちまち尻が痛くなる。車ならバンパーもサスペンションもあり、シートのクッションもあるから、乗り心地がどの程度かは車のグレードにも拠るが、さほどのロングドライブでもなければ、まずそれほどひどい目に遭うことはないでしょう。

円経済圏という、外部経済環境から一応独立した生活圏で暮らすわれわれは、日本という車に乗ってドライブしているようなものですから、道の凸凹の衝撃をいちいち受けて、痛めつけられるはずもないのですが、大体において「円安大変だ~」「円高で国が滅ぶ~」だのの、経済専門誌を名乗る雑誌あるいはオンラインジャーナルに載る記事と言ったら、まるでわれわれが移動に大八車を使っているかの如き捉え方してますね。まあ「世はなべて事もなし」みたいな記事ばかり書いてれば、マスコミ業界での存在価値ゼロってことになっちゃうんでしょうが。

本当に知りたいのは、われわれが乗ってるのが、オフロードレース最強の三菱パジェロ並みの強靱さを備えた車なのか、見てくれだけで悪路を走らせればたちまちへたる○ュン○車レベルのものなのか、そこのところなんですが、サイト主さんのお見立ては、まあ前者に近いという評価のよう。果たして真実は?ってところですが、少なくとも立論の質が、大八車観とは大分違ってるのは間違いないでしょうね(笑)。

伊江太さま

>本当に知りたいのは、

の気持ちは同じです。

ただ、大八車を分かる人はどの年代以上でしょうか?最近は、時代劇ドラマもやらないですし。当方も分かりませんでした・・・、は冗談ですが。

本論稿の主旨は、我々は、パジェロに乗っているよ、という事ではないでしょうか?

今の所、ガタピシが伝わって来ていないようですから。

さより様

やっぱり、大八車は古すぎますかね。

時代劇のドラマには結構出てきますし、関東大震災の際に、家財道具を組み込んだ避難者の大八車で道路が満杯になり動けなくなったところに火の粉が降り注いで、火災被害が大きくなったというはなしも聞きますから、その頃まではありふれたものだったんでしょうがね。

それでも、物の例えに真っ先に大八車が出てくるなんてところは、もはやわたしも化石ものってことなんでしょうね(笑)。

済みません、追い打ちをかけるようで。

(舗装のない道路)×(大八車)の組合せもなかなかに、時代考証は確かですね。

今、舗装のない道路を見つけるのも、なかなか。何しろ、田園地帯は、スーパー農道が縦横に走っていますから。

それから、YouTubeの酷道を行くの酷道でも舗装されていますから。

今の若い人は、道路と言えば、舗装が当たり前になっているんではないでしょうか?

すみませんこちらも論点ズレで。

大八車と聞いて私もなぜか関東大震災を連想していました。

火災旋風で荷物を満載した大八車が空中を舞っていたそうです。

一見快適ドライブしているようにみえても、

それが ヒョンデ アイオニック5なら、

自動発火、火葬車に・・。

国産EVの発火事故は 聞いたことがない。

「起きる可能性がある」ということを「起きる確率」を無視して声高に騒ぎ不安をあおる手法ですね。

昔のSFにあった「日本沈没」を投稿して「日本は太平洋に沈んでしまう。その前に日本を脱出しろ」と騒いでいるのと同じなのですが、、こんな荒唐無稽の記事があちこちで出ること自体が日本のマスコミの質の低さを表しています。

翻ってそのようなマスコミを育ててしまった我々も反省をしないといけないですね。

元記事は、通貨危機になると、どういう現象が起こるかについて過去の事例を列挙したもの。ただ、それだけ。それを、この世の中いつ何が起こるか分からないから、と最後に最近の円安と絡めて、日本にも起こり得る、と付け加えただけ。この記事の内容、少し出来る高校生の夏休みの宿題レベルのもの。

この人のプロフィールを見ると、1982年から、経済金融の評論をやっていると書いてある。その経歴から現在は、70歳前後になるようだ。

元記事のような内容を書いて、40年以上もマスコミでやってこられたとは驚きだ。何しろ、専門知識に基づく分析というものが一欠片もない。日本の評論マスコミのレベルが低いということか?

何と言っても、分析能力があれば、自ずと分析方向へ筆が進むものだ。

韓流日経や東洋経済がこぞって恥も外聞もなく「円安多変だぁー」と騒ぐのは、隣の半島の国からの何らかの働きかけがあるからではないでしょうか?

隣の国は、円安にウォン安で対抗することはできません。むしろウォンを買い支えなけらばならない状態です。

マスコミさんのお里が知れるというものです。

×多変

〇大変

でした。

なんだか、この記事……超円安の可能性を「ゼロとは言えない」「完全無視する訳にはいかない」

とか、ずいぶん情けない言い方を繰り返していますね?

ひょっとして金の為、あるいはノルマとして「円安怖いよ!怖いよ!」な記事を

書かなくてはいけない羽目になり、せめてもの抵抗として上記の表現を用いたのかな?

でも本当に円安になった場合のシナリオでいくつかおかしな所があるから、

これはさすがに好意的に受け取りすぎかな……

「円が紙くずに~」論を張る藤某などがいますが、まあ、おっしゃる通り円が紙くずになるとして、その状況下の世界ってどうなんでしょうね?

聞いてみたいものです。

こういう記事を期待してました。

新宿会計士様には初歩的すぎることだと思いますが、ヤフコメなどを見ると本気で「このまま円が下がり続けるんじゃないか」と心配してる人が大勢いるんですよね。

日本政府が存在する限りは日本で買い物するのには円しか使えないんだから、日本人は円を使い続けるしかなく、円の需要は無くならない。

それでも紙くずになるとしたら、ジンバブエなどのようにドル不足を自国通貨を刷ってドルと交換することで解消しようとした時ぐらい。

しかし日本の経常収支は黒字なんだから決してドル不足にはならない。

日本の競争力が下がって貿易収支が赤字だから円が下がる、と言う人も多いです。

貿易は実需だから、ドルを売る人より支払いのためにドルを買う人の方が多いのは確かですが、一次所得収支の黒字の方が大きいんだから円が下がり過ぎれば喜んでドルを売る人が出て来て円が上がってしまうはず。

日銀も円高の頃にドル買い介入で貯まったドルをドル売り介入で捌いたので、(円ベースで言えば)かなり儲けたんじゃないでしょうか。

紙くずになるわけないんだから、紙くずになったらどうなるか考えるのは時間の無駄ですよね。

心配するなら、円が上がる前にインフレサイクルに乗るかどうかですよ。

ドイツ銀行や韓国あたりが

「円安で日本は大変なことになるぞ」

と 騒いでくれてます。

円安で ダメージ被っているの

君たちじゃないの。

もともと、不動産の記事は週刊誌レベルの酷さでしたが、メイン?の経済もですか、

そろそろ、「経済新聞」の頭に「自称」をつけて紹介したほうが宜しいかと存じ上げます。

「東洋自称経済新聞」と