低格付社債利回り10%超の韓国で多重債務問題深刻化

韓国で多重債務者全体に占める若年層の割合が30%に達したようです。また、若年層多重債務者の平均債務残高も日本円に換算して1169万円と、なかなかに巨額です。韓国の金利・債券市場を眺めると、とくに信用リスクが高い債務者にとっての資金調達コストが上昇していることが確認できますが、こうしたなかで韓国銀行がどのような手法で難局を乗り切るのか、お手並み拝見、といったところでしょう。

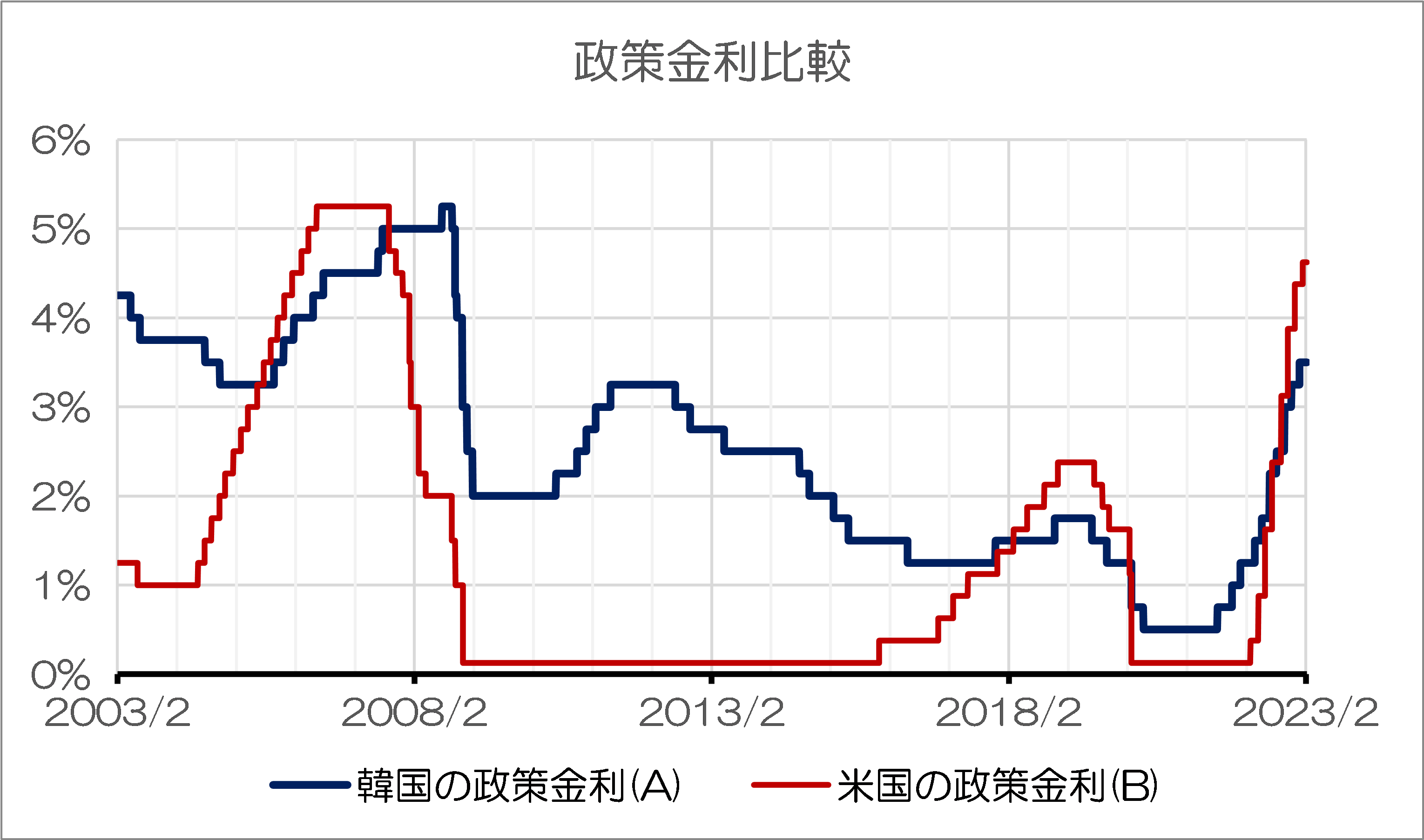

米韓金利差は逆転

以前から当ウェブサイトでしばしば指摘してきたとおり、韓国の金利は昨年を通じて大きく上昇したことが確認できます。

その理由は簡単で、韓国国内でインフレが進行していることもさることながら、米国が利上げを行っていることで、韓国も半ばそれに引きずられるように利上げを余儀なくされているのです。

国際決済銀行(BIS)データによると、現時点における米韓の政策金利差は1%ポイント以上の差が開いています。わずか1年前は政策金利で韓国が米国のそれを上回っていたにも関わらず、です(図表1)。

図表1 米韓政策金利比較

(【出所】BISウェブサイト “Download BIS statistics in a single file”, Policy rates (daily, vertical time axis) データより著者作成)

BBB-社債利回りは10%を大きく超過している

ただし、さすがに韓国では米国並みの高金利に耐えられないためか、韓国銀行は今年1月に政策金利を0.25%ポイント引き上げて3.50%としましたが、2月は政策金利の据え置きを決定しました。

これを受けて、韓国国内では翌日物コール金利はだいたい3.5%前後で安定しています。

ただ、ここで気になるのは、韓国国内の金利・社債市場です。図表2は韓国銀行のデータをもとに、3年国債、5年国債、金融債、3年社債(AA-、BBB-)の推移を示したものですが、2月以降、金利が全体的に上昇に転じていることが確認できます。

図表2 韓国の金利・債券市場の状況

(【出所】韓国銀行データをもとに著者作成)

とりわけ、信用リスクが高いとされるBBB-格の3年物社債の利回りは、昨年なかばから恒常的に10%を上回っており、ここ数日も11%ポイント前後という非常に高い水準で推移しています。信用リスクが高い債務者にとって、現在の韓国の資金調達環境がかなり厳しいことを示唆する指標です。

若年多重債務者1人あたり1169万円の負債

こうしたなか、韓国メディア『中央日報』(日本語版)に6日、こんな記事が掲載されていました。

韓国、多重債務者10人に3人は30代以下…1人当たり1.1億ウォンの負債

―――2023.03.06 10:26付 中央日報日本語版より

中央日報は、韓国銀行が5日、国会の野党議員に提出した『多重債務者現況』という資料をもとに、「多重債務者」(※3社以上の金融会社からカネを借りている債務者)は、10人に3人が30代以下であり、これは4年前の水準と比べて28.5%も伸びた、などとしています。

ちなみにその「青年層」の多重債務者数は昨年7−9月期基準で139万人で、1人あたりの平均債務残高は1億1158万ウォン(約1169万円)だそうで、これも4年前の18年7−9月期と比べて債務者数は6.3万人増え、残高も約9096万ウォンから2000万ウォン以上増えた、としています。

このあたり、一般論としていえば、いくら借金が増えていたとしても、その分、債務者の債務弁済力(収入や担保資産価値など)が高まっていれば、基本的には問題になりません。

しかし、中央日報によると、「3社以上の金融会社から借り入れている多重債務者」は、「借金返済のための借金」をする場合が多く、「金利引き上げ期に財政難が悪化する可能性が高い」と指摘されています。

まさに、現在がその「金利引き上げ期」なのですが…。

ちなみに中央日報によると、多重債務者全体の人数は447.3万人で、4年前の417.2万人と比べ7.2%増加。とくに60歳以上の多重債務者は57万人で融資残高は73.4兆ウォンと、4年前(39.7万人・57.4兆ウォン)と比べて大きく増加しているのだそうです。

なんだか強烈ですね。

通貨防衛?生活防衛?

このあたり、自国通貨・ウォンはいわゆる「ソフト・カレンシー」であり、国際的に通用する「ハード・カレンシー」ではないため、外貨(とくに米ドル)を調達しなければ事業活動が営めない多くの韓国企業にとっては、非常に悩ましい話です。

もしも韓国銀行が自国の多重債務者に配慮するあまり、利上げを渋るようなことがあれば、何らかの表紙に韓国からの外貨流出が発生し、韓国企業が外貨資金繰り難に陥るという可能性があるからです。

それを防ぐ(=通貨防衛する)ためには利上げが最も手っ取り早いのですが、利上げをすれば破綻する家計が続出する、という可能性も濃厚です。

この難局、韓国銀行のお手並みを拝見したいと思う次第です。

本文は以上です。

日韓関係が特殊なのではなく、韓国が特殊なのだ―――。

— 新宿会計士 (@shinjukuacc) September 22, 2024

そんな日韓関係論を巡って、素晴らしい書籍が出てきた。鈴置高史氏著『韓国消滅』(https://t.co/PKOiMb9a7T)。

日韓関係問題に関心がある人だけでなく、日本人全てに読んでほしい良著。

読者コメント欄はこのあとに続きます。当ウェブサイトは読者コメントも読みごたえがありますので、ぜひ、ご一読ください。なお、現在、「ランキング」に参加しています。「知的好奇心を刺激される記事だ」と思った方はランキングバナーをクリックしてください。

読者コメント一覧

※【重要】ご注意:他サイトの文章の転載は可能な限りお控えください。

やむを得ず他サイトの文章を引用する場合、引用率(引用する文字数の元サイトの文字数に対する比率)は10%以下にしてください。著作権侵害コメントにつきましては、発見次第、削除します。

※現在、ロシア語、中国語、韓国語などによる、ウィルスサイト・ポルノサイトなどへの誘導目的のスパムコメントが激増しており、その関係で、通常の読者コメントも誤って「スパム」に判定される事例が増えています。そのようなコメントは後刻、極力手作業で修正しています。コメントを入力後、反映されない場合でも、少し待ち頂けると幸いです。

※【重要】ご注意:人格攻撃等に関するコメントは禁止です。

当ウェブサイトのポリシーのページなどに再三示していますが、基本的に第三者の人格等を攻撃するようなコメントについては書き込まないでください。今後は警告なしに削除します。なお、コメントにつきましては、これらの注意点を踏まえたうえで、ご自由になさってください。また、コメントにあたって、メールアドレス、URLの入力は必要ありません(メールアドレスは開示されません)。ブログ、ツイッターアカウントなどをお持ちの方は、該当するURLを記載するなど、宣伝にもご活用ください。なお、原則として頂いたコメントには個別に返信いたしませんが、必ず目を通しておりますし、本文で取り上げることもございます。是非、お気軽なコメントを賜りますと幸いです。

コメントを残す

【おしらせ】人生で10冊目の出版をしました

| 自称元徴用工問題、自称元慰安婦問題、火器管制レーダー照射、天皇陛下侮辱、旭日旗侮辱…。韓国によるわが国に対する不法行為は留まるところを知りませんが、こうしたなか、「韓国の不法行為に基づく責任を、法的・経済的・政治的に追及する手段」を真面目に考察してみました。類書のない議論をお楽しみください。 |

【おしらせ】人生で9冊目の出版をしました

| 日本経済の姿について、客観的な数字で読んでみました。結論からいえば、日本は財政危機の状況にはありません。むしろ日本が必要としているのは大幅な減税と財政出動、そして国債の大幅な増発です。日本経済復活を考えるうえでの議論のたたき台として、ぜひとも本書をご活用賜りますと幸いです。 |

まあ、いずれ「キャピタルフライト」が発生する。

韓国経済は持ち応えられないだろうとする見方が大勢だよね。

問題はそれが春なのか夏なのか、はたまた秋なのかということ。

韓国政府が多重債務者救済のために「徳政令」をしたら、リーマンショック並みの変化が起きるのではと思う。

韓国電力の3年社債が6%近いというから、BBB-格の会社が10%を超える金利でないと借りられないというのは納得。というか、私が韓国人投資家ならリスクフリーの韓電で6%つくならBBB-には10%でも投資しないと思う。

しかも韓電の社債でも募残(売れずに証券会社に残る社債)が出たらしい。

これから韓国では資金繰り倒産が増えるだろう。

韓国銀行が本日発表した2月末時点の外貨準備は、前月末比46億8000万ドル減の4252億9000万ドルとなった、とロイターが報じています。

https://news.yahoo.co.jp/articles/1baaba2f30590eec62ecf284948ec3992f9365eb

本日の為替相場もなかなかに激しい攻防が行われているようですし、ここしばらくは目を離せないようですね。

韓国政府が徳政令を発令したら、それはそれで面白いな!笑

家計債務を考えるとき,韓国1ケ国だけで考えずに,他の先進国等と比較して,数字の大きさを考察することが大切でしょう。ただし,国ごとに経済規模(平均所得)が異なるので,対GDP比で計算した家計債務の割合を考察するのが適切だと思います。それは,BIS等が計算してくれていて,内閣府のデータにも掲載されています。

2022年9月の資料になりますが,その値は,日本は約68%,韓国は約108%, アメリカは約66%,イギリスは90%,ドイツは56%,フランスは74%,台湾は91%,オーストラリアは120%,カナダは101%,デンマークは117%,オランダは102%,スイスは132%,香港は95%,ロシアは19%くらいのようです。中国の統計は怪しくて信用しないほうがいいですが62%と算出されています。中国の発表している人口も怪しいです。

住宅ローンの占める割合が大きいので,持ち家率を考えると納得がいくと思います。

多重債務は中身をよく分析しないと分かりませんね。抵当の有無など,中央日報の記事だけでは判断できないです。中央日報は「韓国は先進国で1位」と書いていますが,スイスやオーストラシアは先進国だと考えていないのでしょうか。それとも「世界で一番」が好きな癖なのか。

>もしも韓国銀行が自国の多重債務者に配慮するあまり、利上げを渋るようなことがあれば、何らかの表紙(拍子?)に韓国からの外貨流出が発生し、韓国企業が外貨資金繰り難に陥るという可能性があるからです。

>それを防ぐ(=通貨防衛する)ためには利上げが最も手っ取り早いのですが、利上げをすれば破綻する家計が続出する、という可能性も濃厚です。

素人の思い付きですが、

「二律背反」

の身近な例では、大震災発生直後の

「帰宅するか職場待機か」

なんかも似てますね。

シムシティ的に言えば、大震災直後の72hrsは生存可能性のある人に全力投球したいから、生命維持に問題ない人は動かない方が、全体最適です。

無駄に動くと道路や通信などのリソースが、生死の境界線上に居る人に指向できなくなるから。

でも、大震災で不安な家族の下へ一刻も早く戻りたいのも人情。

「帰宅させろ!」

と暴動だって起きるかも。

でも、そういうことをやるから全体ではダメージが大きくなったりする訳でして。

韓国の当局の捌き方が、みものかもですね。

資金需要が低下していてよかったですね。