「悪い円安」論の嘘:電機大手が円安など追い風に増益

一部のメディアが「悪い円安」論を展開しているなかで、その主張を覆す「不都合な事実」が出てきました。電機大手7社のうち4社が、円安の影響で増益を記録したというのです。これからの決算シーズン、おそらくは多くの金融機関も外国為替売買益(または「その他有価証券評価差額」のプラス)を計上するのではないかと思います。はて?「悪い円安」論って、正しいのでしょうか?

目次

円安のメリット受ける日本

円安は日本経済に対し、メリットをもたらすのか、あるいはデメリットをもたらすのか――。

一概にはいえませんが、基本的には日本経済に良い影響を与えると考えて良いでしょう。

その理由は簡単です。現在の日本経済にとっては、円安によるデメリットよりも、メリットの方が大きいからです。これについては、「外貨建て投資」を考えれば理解できるでしょう。

たとえば1ドル=100円のときに、あなたがドルの紙幣を1万ドル分買ったとします。このとき、必要な投資額は100万円(=1万ドル×100円/ドル)です(※ただし、ここでは税金、手数料等のコスト、為替ヘッジ等については無視します)。

こうしたなかで、為替相場が1ドル=200円になった(=円安になった)としたら、どうなるでしょうか。

あなたが持っている1万ドル分の紙幣を日本円に再両替したら200万円(=1万ドル×200円/ドル)となり、100万円儲かります。だからこそ、外貨の資産を持っている人にとっては、自国通貨の価値が下がれば、基本的には大儲けします。

しかし、これとは逆に、あなたが1万ドルを銀行から借り、その1万ドルを1ドル=100円のときに円に両替していたとしたら、どうなるでしょうか。

まず、あなたの手元には100万円(=1万ドル×100円/ドル)の現金が残ります。このときに1ドル=200円になった(=円安になった)ときには、あなたの手元にある100万円は100万円のままですが、銀行からの1万ドルの借金は、円換算で200万円(=1万ドル×200円/ドル)に増えます。

つまり、円安、円高のどちらが望ましいかについては、外貨で資産を持っているか、負債を負っているかによって大きく変わります。

債権国・ニッポン

日本は世界最大の債権国

では、現在の日本は債権国、債務国のいずれでしょうか?

国際決済銀行(BIS)が四半期に一度公表している「国際与信統計」(Consolidated Banking Statistics, CBS)のデータによると、日本の金融機関が外国に貸しているおカネは、2021年12月末時点で4.9兆ドルに達します(最終リスクベース)。この金額はもちろん、世界一です(図表1)。

図表1 債権国一覧(2021年12月末時点、最終リスクベース)

| 国 | 金額 | 構成割合 |

|---|---|---|

| 1位:日本 | 4兆9064億ドル | 15.99% |

| 2位:英国 | 4兆1929億ドル | 13.67% |

| 3位:米国 | 4兆1624億ドル | 13.57% |

| 4位:フランス | 3兆3279億ドル | 10.85% |

| 5位:カナダ | 2兆5290億ドル | 8.24% |

| 6位:スペイン | 1兆9332億ドル | 6.30% |

| 7位:ドイツ | 1兆7457億ドル | 5.69% |

| 8位:オランダ | 1兆4017億ドル | 4.57% |

| 9位:スイス | 1兆2112億ドル | 3.95% |

| 10位:イタリア | 1兆0124億ドル | 3.30% |

| その他 | 4兆2536億ドル | 13.87% |

| 報告国(31ヵ国)合計 | 30兆6765億ドル | 100.00% |

(【出所】the Bank for International Settlements, Consolidated Banking Statistics より著者作成)

もちろん、その全額がドル建て、というわけではなく、これらのなかには円建ての融資も含まれてはいるのですが、それでも基本的に日本は外国に巨額のおカネを貸している国である、と考えておいて良いでしょう。

日本の債務は債権の5分の1少々

これに対し、日本が外国から借り入れている金額(=債務)は1兆0908億ドルであり、対外債権の約5分の1少々に過ぎません(最終リスクベース、図表2)。

図表2 債務国一覧(2021年12月末時点、最終リスクベース)

| 国 | 金額 | 構成割合 |

|---|---|---|

| 1位:米国 | 7兆5140億ドル | 24.49% |

| 2位:英国 | 2兆4980億ドル | 8.14% |

| 3位:ドイツ | 1兆6948億ドル | 5.52% |

| 4位:ケイマン諸島 | 1兆4478億ドル | 4.72% |

| 5位:フランス | 1兆3915億ドル | 4.54% |

| 6位:日本 | 1兆0908億ドル | 3.56% |

| 7位:中国 | 9251億ドル | 3.02% |

| 8位:香港 | 9027億ドル | 2.94% |

| 9位:ルクセンブルク | 8127億ドル | 2.65% |

| 10位:イタリア | 7443億ドル | 2.43% |

| その他 | 11兆6547億ドル | 37.99% |

| 合計 | 30兆6765億ドル | 100.00% |

(【出所】the Bank for International Settlements, Consolidated Banking Statistics より著者作成)

つまり、日本は全体として「債権ポジション」にある国であり、円高になればなるほど円建てで見た純債権は目減りするのに対し、円安になればなるほど円建てで見た債権が増えて行きます。まさに、金融機関にとっては「円安さまさま」でしょう。

日本の対外純債権は400兆円を突破した

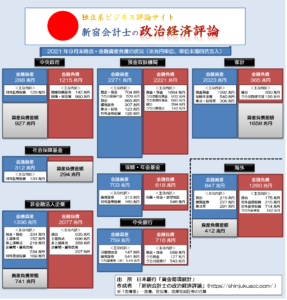

また、『家計金融資産が2000兆円突破』などでも触れた資金循環統計のデータによると、日本が巨額の対外債権を抱えていることがわかります(図表3、図表4)。

図表3 日本全体の資金循環バランス(2021年12月末時点・ストック、速報値)【※クリックで拡大】

(【出所】日銀『データの一括ダウンロード』のページより『資金循環統計』データを入手して加工)

図表4 日本全体の資金循環バランス(2021年12月末時点・ストック、速報値)【※PDFファイル】

(【出所】日銀『データの一括ダウンロード』のページより『資金循環統計』データを入手して加工)

2021年12月末時点において、「海外部門」の金融資産は847兆円に過ぎないのに対し、金融負債は1260兆円にも達しており、両者の差額は412兆円の赤字(つまり日本から見た黒字)であることがわかります。

このことは、外国の投資家が日本に投資している金額よりも、日本の投資家が海外に投資している金額の方が412兆円ほど大きい、ということを意味します。とくに外貨準備に至っては162兆円と過去最大値にも達しています。

来月公表されるであろう、円安が進み始めた2022年3月末時点の数値がどうなっているのかについては、今から興味津々でもあります。

輸出競争力が上昇する!

輸出に良い影響、そして輸入代替効果

以上の議論はストック面からのものですが、これに加えて通貨高、通貨安のメリット、デメリットについては、フロー面からも議論することができます。その大きな側面は、貿易でしょう。

たとえば、ある自動車会社が100万円で自動車を売っているとします。

1ドル=100円のときにこの自動車は外国で1万ドルで販売されます(=100万円÷100円/ドル)。しかし、1ドル=200円の円安になれば、この自動車は外国で半額の5000ドル(=100万円÷200円/ドル)になります(※なお、輸送コスト、関税、為替ヘッジ取引、現地生産などの論点は無視します)。

品質が同じであれば、自動車は飛ぶように売れるようになるはずですし、自動車会社は儲かって儲かって仕方がない、という状況になるでしょう。

しかし、外国製の自動車を買う私たち消費者にとってはどうでしょうか。

外国で1万ドルで販売されている自動車は、1ドル=100円ならば、日本国内で100万円(=1万ドル×100円/ドル)で手に入れることができます。このとき、1ドル=200円の円安になれば、この自動車を手に入れるのに必要な資金は200万ドル(=1万ドル×200円/ドル)です。

もしかすると、外車を買おうと思っていた人は、1ドル=200円になってしまうと外車を買うのを諦め、日本車を買おうとするかもしれません(いわゆる輸入代替効果)。

つまり、円安になれば、日本の国全体にとっての輸出競争力が増えるのに対し、輸入購買力が減るという効果が生じ、さらには輸入代替効果までが期待できるのです。

電力不足が日本のネック

ただし、現在の日本では、製造業の国内回帰が進み辛い状況が生じています。『岸田首相がコミット:「原発再稼働」の多くのメリット』でも議論したとおり、その最大の原因は、電力の安定供給が難しくなってしまっている、という点でしょう。

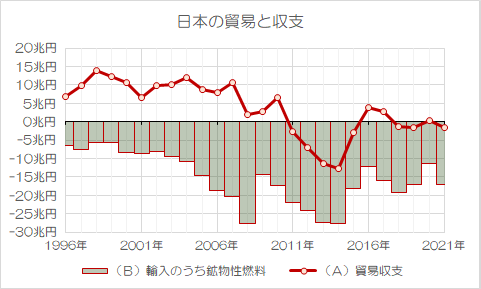

具体的には、現在の日本経済にとっての最大の「ボトルネック」は、民主党政権だった2011年に発生した東日本大震災と主要原発の稼働停止などの影響により、電力の安定供給に支障を来していることと、鉱物性燃料(石油、石炭、天然ガスなど)の輸入のコストがかさんでいることです。

これについては、統計資料からも一目瞭然です。ここではわかりやすく、①貿易収支と鉱物性燃料の輸入額を同じグラフに示したもの(図表5)、②もし鉱物性燃料の輸入額が2011年以降、実際の半額だったと仮定した場合の貿易収支(図表6)を眺めてみましょう。

図表5 鉱物性燃料の輸入額と貿易収支

(【出所】財務省『普通貿易統計』より著者作成)

図表6 2011年以降の鉱物性燃料が半額だった場合の貿易収支

(【出所】財務省『普通貿易統計』より著者作成)

これで見ると、もしも「鉱物性燃料」の輸入高が2011年以降、現実の半額だったと仮定したならば、貿易収支は基本的に現在でも黒字であることがわかります。原発が停止した状況で日本が莫大な鉱物性燃料を輸入し続けている状況が、いかに日本経済にとってコスト負担を押し上げているかという証拠でしょう。

問題は、それだけではありません。

たとえば、今年3月に首都圏で生じた深刻な電力危機も、現在の日本の状況を象徴しています。この電力危機は、3月にしては異例の寒波が到来したことに加え、悪天候で太陽光の発電量が激減し、さらには地震で火力発電所が停止したことで到来しました。

地震で火力発電所12基が一時停止、電力融通も実施

―――2022年3月17日 18:11付 日本経済新聞電子版より

ちょっと火力発電所が停止するだけで電力危機が訪れるというのは、とくに東日本大震災以降、電力を筆頭に、日本経済がカツカツの状況で回っているという証拠にほかなりません。電量供給が不安定な状況は、日本の製造業が「国内回帰」をためらう要因、というわけでしょう。

電機大手4社が増益:円安が追い風に!

ただし、円安が実際に日本経済に恩恵をもたらし始めたという証拠が、少しずつ出てきました。

電機大手4社増益 円安追い風で過去最高も

―――2022/5/11 19:26付 産経ニュースより

産経ニュースによると、東芝を除く電機大手7社の2022年3月期連結決算が11日までに出そろい、うち4社が増益だったのだそうです(一方で、部材調達の遅れの影響などから3社は減益だったそうです)。

とくに日立製作所に関しては、円安の進行を追い風に売上が3350億円伸びたほか、米IT企業やスイスの送配電事業の買収効果もあり、2桁の増収を確保し、最終利益が2年連続で過去最高を更新した、などとしています。

もちろん、これらの電機大手の増益要因は円安だけではないのですが、ただ、円安が売上高を押し上げた効果があることは間違いありません。

また、銀行等金融機関の決算についても、おそらくは大幅な為替差益により、業務純益(あるいは「純資産の部」の「その他有価証券評価差額金」)が押し上げられる金融機関が続出するのではないかと想像している次第です。

いずれにせよ、一部のメディアが「現在の円安は悪い円安だ」と大騒ぎしているにも関わらず、現実の企業決算は円安で潤っているというのも皮肉なことです。あるいは、これらのメディアが「悪い円安論」で大騒ぎしていること自体、円安が日本経済にとって望ましい現象である証拠でもあるのでしょう。

原発再稼働と減税のミックスが必要

せっかくの円安です。

これに原発再稼働と減税のミックスがあれば、まさに日本経済が力強く復活するはず。せっかくのチャンスを無駄にしないよう、岸田首相には是非、減税に向けた英断を期待したいところです。

本文は以上です。

金融評論家。フォロー自由。雑誌等の執筆依頼も受けています。 X(旧ツイッター) にて日々情報を発信中。 Amazon アソシエイトとして適格販売により収入を得ています。 著書①数字でみる「強い」日本経済 著書②韓国がなくても日本経済は問題ない日韓関係が特殊なのではなく、韓国が特殊なのだ―――。

— 新宿会計士 (@shinjukuacc) September 22, 2024

そんな日韓関係論を巡って、素晴らしい書籍が出てきた。鈴置高史氏著『韓国消滅』(https://t.co/PKOiMb9a7T)。

日韓関係問題に関心がある人だけでなく、日本人全てに読んでほしい良著。

読者コメント欄はこのあとに続きます(コメントに当たって著名人等を呼び捨てにするなどのものは禁止します)。当ウェブサイトは読者コメントも読みごたえがありますので、ぜひ、ご一読ください。なお、現在、「ランキング」に参加しています。「知的好奇心を刺激される記事だ」と思った方はランキングバナーをクリックしてください。

読者コメント一覧

※【重要】ご注意:他サイトの文章の転載は可能な限りお控えください。

やむを得ず他サイトの文章を引用する場合、引用率(引用する文字数の元サイトの文字数に対する比率)は10%以下にしてください。著作権侵害コメントにつきましては、発見次第、削除します。

※現在、ロシア語、中国語、韓国語などによる、ウィルスサイト・ポルノサイトなどへの誘導目的のスパムコメントが激増しており、その関係で、通常の読者コメントも誤って「スパム」に判定される事例が増えています。そのようなコメントは後刻、極力手作業で修正しています。コメントを入力後、反映されない場合でも、少し待ち頂けると幸いです。

※【重要】ご注意:人格攻撃等に関するコメントは禁止です。

当ウェブサイトのポリシーのページなどに再三示していますが、基本的に第三者の人格等を攻撃するようなコメントについては書き込まないでください。今後は警告なしに削除します。また、著名人などを呼び捨てにするなどのコメントも控えてください。なお、コメントにつきましては、これらの注意点を踏まえたうえで、ご自由になさってください。また、コメントにあたって、メールアドレス、URLの入力は必要ありません(メールアドレスは開示されません)。ブログ、ツイッターアカウントなどをお持ちの方は、該当するURLを記載するなど、宣伝にもご活用ください。なお、原則として頂いたコメントには個別に返信いたしませんが、必ず目を通しておりますし、本文で取り上げることもございます。是非、お気軽なコメントを賜りますと幸いです。

コメントを残す

【おしらせ】人生で10冊目の出版をしました

| 自称元徴用工問題、自称元慰安婦問題、火器管制レーダー照射、天皇陛下侮辱、旭日旗侮辱…。韓国によるわが国に対する不法行為は留まるところを知りませんが、こうしたなか、「韓国の不法行為に基づく責任を、法的・経済的・政治的に追及する手段」を真面目に考察してみました。類書のない議論をお楽しみください。 |

【おしらせ】人生で9冊目の出版をしました

| 日本経済の姿について、客観的な数字で読んでみました。結論からいえば、日本は財政危機の状況にはありません。むしろ日本が必要としているのは大幅な減税と財政出動、そして国債の大幅な増発です。日本経済復活を考えるうえでの議論のたたき台として、ぜひとも本書をご活用賜りますと幸いです。 |

私は元々日共党員で左翼でしたので、311以降は反原発の立場でした(その割に311以前は原発にさほど抵抗感はありませんでした)。今もなんだか怖い気がするのです。世界でごく少数の原発立地不適切エリアに日本は入ってしまうのでは無いか?と。この不適切エリアとしては日本、台湾、ニュージーランド、チリ、アリューシャン列島、アメリカ西岸が含まれると思っています。そしてそう言うエリア故に「特区」として石炭火力発電を堂々と推進すべきで、日本の技術で煤塵や亜硫酸ガスなどをコントロールした新型の炉を増設すべきだと。まぁそんな感じで、国防から言ってもそれが有益だと思っていました。だがここに地震騒ぎにウクライナ戦争です。私の今の考えでは新宿会計士さまと同じく原発を再開するしかないと思っています。豪州産の石炭が安定輸入される様になって、壊れて停止した炉も再開した暁には石炭火力発電も推進したら良い。だが今は原発再開を優先させるべきだと。まぁフワフワした軟弱左翼の発想ですがそう感じています。

通貨安競争という言葉があります。

各国がおのおの 自国通貨を安くするために努力する事です。

何故、安くするのか?

安い方が輸出競争力があがるからです。

では、皆が皆永遠に安く出来るのかというと、そうではありません。

ある程度頑張ると、インフレが襲ってくるので、泣く泣く 通貨安を止めるのです。

これらをふまえて、日本は今迄通貨安競争の輪の中に入らなかった。ので、日本ただ一国が世界の経済成長から取り残されていました。

が、現在米国が通貨安競争の悪影響のインフレが襲ってきたので、泣く泣く金融引き締めに入りました。

日本はずっと立ち止まったままですが、隣を走ってた米国が逆方向に走ったので勝手に円安になっただけです。

では、日本は円安になってインフレになったかというと、まだまだデフレです。

インフレになるまで、通貨安競争の先頭て走ってても大丈夫だと言う事です。

が、今マスコミは円安が悪い悪いと騒いでいます。

他にも騒いでる企業もあります。

それは、デフレ経済に適応した企業にとって円安でダメージを受けるからです。

円高で海外から安く仕入れて勝ってきた企業には、円安はキツイです。

なら、円安に適応した収益構造に変えたらいいのですが、変えたはいいが 日本政府が栃狂って円高誘導すると大変です。

しかも、日本政府は経済音痴なんで 栃狂う確率は大です。

なら、騒いで今の状況を元に戻した方が安全です。

また、ここからは陰謀論的になるのですが、円安は日本と輸出商品が被ってる国にとって、輸出競争力の低下を招きます。

その、困った国からの指令でマスコミが悪い円安論を騒いでるのかも知れません。

円安のメリット大変勉強になります。

ですが、ユーロに対しては一時より円高のままに推移していると思います。

15年ほど前は1ユーロ135円ほどで推移していた記憶があり現在のレートは130円超えたところです。

なんですが、ドイツ車などは高くなっているのでどのようなからくりか疑問はあります。メルセデス・ベンツのC180が当時400万で乗れましたが現在では単純に600万ですからね。安全性能が上がり標準装備が機能向上していますが、さすがに高いですね。

米国債や米国株、米ドル定期など金利が良いので試す価値はありますよ。

ただ、現在は円安ですので、今行動すると将来的には資産の目減りがあるかもしれないですね。米ドルでの資産形成も考えに入れたほうが良いようですね。

ありがとうございます。カナダ在住のヒロさんが、円安を金利差ではなく、マネタリーベースでなく、やはり国力の低下とコメントされています。

しかしながら、日本が金利を上げても円安になる状況は想像がつきません。悪かろうが、良かろうがインフレになれば、金融は引き締めになりますが、今の日本はまだインフレとは考えにくいです。

逆にデフレ化で、脅威のインフレ耐性を構築したのが、今の日本とさえ思ってしまいます。

しかし、日銀もレポートしてましたが、物価が上がると消費を止めるマインドは変える必要はありますよね。

私の若い頃は、今より収入が少なくても、割と高い消費は躊躇なくしてました。

ただ当時の感覚では、人生は75年位でみていて、今の人生100年とは大きく違う感覚があります。

取り留めのない話ですみません。

これからもよろしくお願いいたします。

ちなみに、カナダのヒロさんのコメントです。

http://blog.livedoor.jp/fromvancouver/archives/52593285.html

悪い円安なんて存在するわけない

あるとすれば、インフレと不況が同時に進行するスタグフレーションかどうかと言う事だ

外圧を利用してインフレを作り出す。

こんな考えを今回の円安に思って居ます。

デフレ文化? とまで思ってしまう日本の物価。

物価が上がらないのは消費者の意向に会わせてる。上げれば買ってくれない。

その結果給与を上げる原資が無い。

この悪循環を断ち切るための円安。

いちど物価上昇が見えるようになればさすがの日本人も抵抗力を無くす。

これも狙っているのでは無いでしょうか。