2000兆円に達する日本の家計資産:国債増発が急務

財務省こそ「国民の敵」の総本山

今月も、日銀から資金循環統計が出てきました。家計が所有する金融資産の残高はなんと1991兆6191億円と史上最大に達しました。あとひといきで2000兆円の大台です。また、海外部門の資産負債差額(俗にいう対外純債権)も388兆6680億円と過去最大です。日本の最大の問題点は、いうまでもなく、日本経済が復活するために必要な財政出動を、財務省がかたくなに拒んでいることにあります。

目次

資金循環統計

日本銀行は昨日、資金循環統計の最新データ(2021年6月末基準、速報値)を公表しました

資金循環統計(速報)(2021年第2四半期)

―――2021年9月17日付 日本銀行HPより

相変わらず、日本には巨額の金融資産が唸りを上げている状況です。

- 対外純債権が388兆6680億円に達した

- 外貨準備高が152兆1696億円で過去最大値を更新した

- 家計金融資産残高は2000兆円の大台間近である

…。

ここで、「資金循環統計」とは、ごくおおざっぱに言えば、政府、企業、家計、金融機関といった国内の経済主体ごとに、金融資産・負債の残高や増減などについて、現金・預金や貸付金、有価証券といった種類ごとに記録した統計のことです。

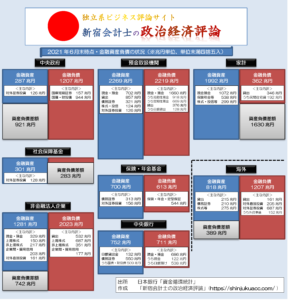

そして、当ウェブサイトでは以前から金融資産・負債の「残高」に注目し、その主要な経済主体について、「バランスシート」形式に変換したうえで、家計、中央政府、社会保障基金、非金融法人企業といった経済主体と金融仲介機能、海外部門について取りまとめた図表を作成して来ました(図表1、図表2)。

図表1 日本全体の資金循環バランス(2021年6月末時点・ストック、速報値)【※クリックで拡大】

(【出所】日銀『データの一括ダウンロード』のページより『資金循環統計』データを入手して加工)

図表2 日本全体の資金循環バランス(2021年6月末時点・ストック、速報値)【※PDFファイル】

(【出所】日銀『データの一括ダウンロード』のページより『資金循環統計』データを入手して加工)

ただし、本来であれば、広い意味での政府部門には「中央政府」と「社会保障基金」だけでなく「地方政府」も含まれるのですが、金額的にさほど重要性がないと著者自身が判断しているため、これについては図表から除外しています。

国の借金論という大ウソ

「国の借金」というあいまいな概念

さて、資金循環統計という、日本で最も基本的なマクロ経済に関するデータを読む目的も兼ねて、最初にくぎを刺しておく必要があります。

メディアの報道などを読んでいると、「国の借金は1000兆円を超えている」、「国民1人あたり900万円前後に達している」、「日本の財政は危機的状況だ」、などと述べる記事によく出会いますが、これについては、さまざまな意味で間違った主張です。

そもそも論ですが、「国の借金」という用語からして大ウソです。そんな珍奇な用語、経済学にも会計学にも金融論にも存在しません。敢えて彼らの言わんとするところを忖度し、正しく述べるならば、「中央政府の債務」、あるいは百歩譲って「中央政府+地方政府の債務」でしょう。

金融商品の世界においては、「誰かの金融資産は、ほかの誰かにとっての金融負債」ですし、これはわが国の資金循環構造においてもまったく同じことがいえます。すなわち、「家計や企業の現金・預金が預金取扱機関などを経由し、国債を買い入れる資金に化けている」だけのことです。

というのも、「国の借金が膨大だ」と本気で思っているならば、「財政融資資金や公的金融機関をすべて民営化し、天下り法人やNHKを整理して、彼らが保有する資産を国庫に返納させるのが筋ではないか」、という議論が出て来るからですが、この点については後ほど詳しく触れていきます。

公的債務の残高をどう見るか

さて、事実関係を確認しておきましょう。

「国の借金」という用語自体、マクロ経済を論じるうえで、定義もあやふやであり、実態を見え辛くするという意味で、極めて不適切なものですが、あえて「公的債務」といえば、いったいどこまでを指すのが適切でしょうか。

公的債務をどう定義するかには幅がありますが、ざっくり、「中央政府が発行する債券」なら1100兆円、「国債」なら1200兆円、「公的セクターが発行した債券(国債+地方債)」なら1300兆円、といったところでしょう(図表3)。

図表3 国債・財投債・国庫短期証券・地方債の発行残高

| 項目 | 金額 | 構成比 |

|---|---|---|

| 国債・財投債(中央政府発行) | 944.4兆円 | 72.37% |

| 国庫短期証券(中央政府発行) | 157.1兆円 | 12.04% |

| 国債・財投債(財政融資資金発行) | 112.0兆円 | 8.58% |

| 国庫短期証券(発行) | 10.4兆円 | 0.80% |

| 国債小計(①) | 1223.9兆円 | 93.78% |

| 地方債(地方政府発行) | 78.6兆円 | 6.03% |

| 地方債(公的非金融法人企業発行) | 2.5兆円 | 0.19% |

| 地方債小計(②) | 81.2兆円 | 6.22% |

| 合計(①+②) | 1305.0兆円 | 100.00% |

(【出所】日銀『データの一括ダウンロード』のページより『資金循環統計』データを入手して加工)

厳密には証書借入金やデリバティブ負債なども「負債」に含まれますが、非常に細かい金額でもあるため、ここでは「国債+地方債」の残高を、とりあえず「公的な債務」に位置付けていますが、これに「公的金融機関の債務」なども含めるなら1400兆円、と考えておけば良いでしょう。

財政破綻というペテン

このあたり、財務省は「国の借金」の危機を煽る際、「公的債務」の定義を、わざと広くしたり狭くしたりしているのですが、これはバランスシートの左側(資産)を無視し、右側(負債)だけを議論しているという意味でも、大変に不適切です。

それはともかく、この「1100兆円」だ、「1200兆円」だ、「1300兆円」だ、「国民1人あたり900~1000万円だ」、、などと聞くと、「あぁ、国の借金は相当に深刻なんだな」、などとコロッと騙される人が多いのは仕方がない話かもしれません。

その際のロジックは、こうです。

- ①日本は国の借金が1000兆円を超え、GDPの2倍に達している

- ②したがって、このままだと財政破綻は不可避だ

- ③だからこそ日本は財政再建が必要だ

- ④財政再建のためにはプライマリバランスの黒字化(増税と歳出減)が必要だ

これが、増税論につながる、というわけです。

もちろん、近年だとこの「国の借金」「財政再建」論のウソが露呈し始めているためでしょうか、「消費税率を引き上げて社会保障財源に使う」などという愚かな議論が出ているくらいですが、当ウェブサイトの試算では、そもそも日本は国民から税金を取り過ぎています。

すでに取り過ぎている税金をさらに搾り取ろうとしているのが、こうした「財政再建論」、というわけですが、それではそもそも論としてこの「財政破綻」とはいったい何を意味しているのでしょうか。彼らが「財政破綻」という用語を定義もせずに気軽に使っているというのも大きな問題です。

国債のデフォルトが生じるために必要な3つの条件

ただ、本稿ではあえて、「財政破綻」を「国債の借換や償還ができなくなる状態」、つまり「債務不履行(デフォルト)状態」に陥ってしまうことだと定義しましょう。

もしそれを心配しているのならば、その「国債のデフォルト」がいかなるメカニズムで発生するのかを心配する必要がありますが、国債がデフォルトするとしたら、究極的には、次の3つの条件のすべてを満たしたケースしかありえません(いわゆる「国債デフォルトの3要件」)。

国債デフォルトの3要件

- (1)国内投資家が国債を買ってくれないこと

- (2)海外投資家が国債を買ってくれないこと

- (3)中央銀行が国債を買ってくれないこと

(【出所】著者作成)

このうち、(1)については、国内で資金が足りなくなる(つまり投資家が国債を買ってくれない)、という状況が生じなければなりません。

どんなときにそれが発生するかといえば、たとえば、「好景気のため世の中全体で資金需要が逼迫している」、「そもそも国債が外貨建てで発行されていて、自国内の投資家がその通貨を十分に保有していない」、といったことが考えられます。

一方で(2)については、その国の国債が外国人投資家から忌避されることで生じます。

たとえば、2010年代の欧州債務危機で、ギリシャ国債、ポルトガル国債などの「欧州周辺国債」(いわゆる「ペリフェラル」)が投げ売られ、欧州中央銀行(ECB)、国際通貨基金(IMF)、欧州連合(EU)による「トロイカ」の支援が模索された時期がありましたが、これなどその典型例でしょう。

そして(3)は、その国の中央銀行が「最後の貸し手」として資金を出してくれるかどうか、という論点です。

ときどき、アルゼンチンやレバノンなどの国債がデフォルトするという話を耳にすることはありますが(『アルゼンチン9度目のデフォルトとTPPスワップ構想』等参照)、これらの国の国債がデフォルトした理由は「外貨建ての国債」だったからです。

ギリシャの場合もユーロという「共通通貨建て」の国債であり、最終的に事実上のデフォルトに至った大きな理由も、同国の中央銀行がユーロを発行する権限を持っていなかったことに起因します。

我が国の実情

日本で3要件は満たされるのか?

日本の場合、どうでしょうか。

そもそも(1)の条件が満たされていません。

事実関係をもうひとつ確認しておくと、日本国債などの保有主体はおもに国内投資家であり、外国人の保有割合は大変に低いのが実情です(図表4)。

図表4 公的債務の保有主体

| 保有主体 | 金額 | 比率 |

|---|---|---|

| 国債(中央銀行保有分) | 539.7兆円 | 41.43% |

| 国債(預金取扱機関保有分) | 173.7兆円 | 13.33% |

| 国債(保険・年金基金保有分) | 250.3兆円 | 19.22% |

| 国債(海外保有分) | 161.8兆円 | 12.42% |

| 国債(その他保有分) | 98.4兆円 | 7.56% |

| 国債小計(①) | 1223.9兆円 | 93.96% |

| 地方債(預金取扱機関保有分) | 47.3兆円 | 3.63% |

| 地方債(保険・年金基金保有分) | 16.5兆円 | 1.27% |

| 地方債(その他保有分) | 14.8兆円 | 1.14% |

| 地方債小計(②) | 78.6兆円 | 6.04% |

| 合計(①+②) | 1302.5兆円 | 100.00% |

(【出所】日銀『データの一括ダウンロード』のページより『資金循環統計』データを入手して加工)

近年、国債の外国人保有比率が増えていますが、それでもまだ161.8兆円です(しかも、このうち国庫短期証券が85兆円を占めています。おそらく、メインはドル円のベーシス・スワップ市場における金利差を利用したアービトラージ投資でしょう)。

(1)の要件が満たされても(2)の要件は満たされない?

さらには、日本円という通貨自体が「世界3番目に通用するハード・カレンシー」です(『韓国ウォン、ビットコイン取引量で「世界3位」の衝撃』等参照)。

もしもちゃんとした利回りが出るのであれば、日本国債に投資しようという外国人投資家はもっと増えるでしょう。逆に、そのような外国人投資家が出て来ないというのは、日本国債自体が極めて低金利(=低リスク)であり、また、日本国債が国内で消化されてしまっているからだ、という意味でもあります。

そして、最も重要なポイントは、日本国債自体が日本円という「自国通貨」で発行されていることです。すなわち、「いざとなれば日銀が助けてくれる」という意味でもあります(※ただし、財政法第5条で国債の日銀直接引受は禁じられていますので、もしそれをやる場合には国会決議や法改正などが必要ですが…)。

財政法第5条

すべて、公債の発行については、日本銀行にこれを引き受けさせ、又、借入金の借入については、日本銀行からこれを借り入れてはならない。但し、特別の事由がある場合において、国会の議決を経た金額の範囲内では、この限りでない。

現実から目を背ける財政破綻論者

いずれにせよ、国債デフォルトの懸念は、国債デフォルト3要件のひとつ、まずは上記「(1)自国の投資家が資金不足に陥る」、という状態が発生して初めて訪れるのです。

では、そのような事態がそもそも発生するものでしょうか。

結論から言えば、それが発生する確率は、いまこの文章を読んでいるあなたの頭上を隕石が直撃するよりも低いです。

冒頭の図表1か図表2に示した家計資産を改めて見ていただければわかりますが、日本の家計、驚いたことに、何と「国の借金」とやらの金額を遥かに上回る、1991.6兆円という天文学的な(?)金融資産を保有しています。内訳を確認しておきましょう(図表5)。

図表5 家計が保有する金融資産の内訳

| 項目 | 金額 | 構成比 |

|---|---|---|

| 現金・預金 | 1072.4兆円 | 53.84% |

| 株式等・投資信託受益証券 | 298.9兆円 | 15.01% |

| 保険・年金・定型保証 | 538.2兆円 | 27.02% |

| その他 | 82.2兆円 | 4.13% |

| 合計 | 1991.6兆円 | 100.00% |

(【出所】日銀『データの一括ダウンロード』のページより『資金循環統計』データを入手して加工)

いかがでしょうか。

この資金の巨額さもさることながら、1000兆円を優に上回る現金・預金、538兆円に達する保険・年金・定期保証などの項目が、預金取扱機関(銀行、信用金庫、信用組合、農業協同組合、労働金庫、ゆうちょ銀行など)や保険・年金基金(生損保、共済年金など)に流入している、という事実が大事です。

財政破綻論者は、まずこの家計資産の議論から、完全に目を背けているのです。

機関投資家の悩みは「運用対象がないこと」

裏を返して言えば、これらの機関投資家にとっては、家計や企業などから預かった莫大な資金を何らかの形で運用しなければなりません。

端的にいえば、「運用対象とすべき資産が不足している」のです。

ここで、預金取扱機関の投資ポートフォリオを確認しておきましょう(図表6)。

図表6 家計が保有する金融資産の内訳

| 項目 | 金額 | 構成比 |

|---|---|---|

| 勘定科目 | 金額 | 割合 |

| 現金・預金 | 701.9兆円 | 30.93% |

| 貸出 | 857.3兆円 | 37.78% |

| 債務証券 | 320.6兆円 | 14.13% |

| 株式等・投資信託受益証券 | 123.9兆円 | 5.46% |

| 対外証券投資 | 125.8兆円 | 5.55% |

| その他 | 139.5兆円 | 6.15% |

| 合計 | 2269.0兆円 | 100.00% |

(【出所】日銀『データの一括ダウンロード』のページより『資金循環統計』データを入手して加工)

そして、「誰かにとっての金融資産はほかの誰かにとっての金融負債である」という原則を思い出していただければわかりますが、機関投資家から見た「運用対象とすべき資産」は、資金調達主体(とくに政府、企業)から見たら金融負債です。

金融機関から見た「現金・預金」の額が700兆円を超えている一方、「債務証券」への投資がわずか320.6兆円しかないという状況は、非常に危機的です。現実的な話として、政府がとりあえず300兆円ほど国債を増発したとしたら、預金取扱機関は喜んでそれらの国債を引き受けるでしょう。

とくに現在だと、金利スワップと日本国債を組み合わせた投資「アセットスワップ」が金融業界のトレンドでもあるため、超長期国債をたくさん発行しても預金取扱機関は旺盛に引き受けてくれるはずです。

ちなみに、日銀預け金が巨額に達している理由は、日銀が量的質的緩和により、国債などの有価証券を市中から買いまくっているからであり、預金取扱機関にとっては、本来であれば買えたはずの国債などの有価証券を、日銀に横取りされている、という状況でもあります。

逆にいえば、日銀が日本国債金利を低く誘導するとコミットしている以上、政府が数百兆円規模でファイナンスする絶好の機会が生じている、というわけです。

適正な国債発行を!

無限に発行して良いわけではないが…

ただ、こんなことを論じると、かならずこんな反論が来ます。

「じゃぁ、国債は無限に発行しても良いんですか?」

もちろん、答えはNOです。

世の中には、「自国通貨建ての国債は無限に発行しても大丈夫」などと述べる人もいるのですが、基本的に適正な国債発行量、適正な通貨発行量はその国が置かれたマクロ経済環境によって異なります。国債の発行のし過ぎで通貨制度が崩壊した国もありますので、「無制限に発行して良い」という話ではありません。

先ほどの「国債デフォルトの3要件」を思い出してください。国債がデフォルトしないためには、3つの条件のどれかを満たす必要があります。そして、(1)(2)の条件が破られた状態は、それはその国のインフレ水準が持続可能ではなくなっている、ということを意味しています。

あくまでも(3)の中央銀行直接引受はデフォルトを防ぐための最後のバックストップです。

もっとも、日本の場合、結果的には国家予算を数年分、国債だけで賄っても良いほど、資金が有り余っていることは間違いありません。その状況については、どこで見ればよいのでしょうか。

経済学の鉄則は、国内の経済主体(かりに政府、企業、家計とします)の資金循環バランスを合算したときの不均衡が、海外部門に出て来る、というものです。

GDPを支出面、分配面から定義すると、次のとおりです。

- ①GDP=C+I+G+X-M(支出面)

- ②GDP=C+S+T(分配面)

ここでCは消費、Iは投資、Gは政府支出、X-Mは国際収支の不均衡、Sは貯蓄、Tは税金です。

①式と②式を合わせると、③式のように変換できます。

- ③(I-S)+(G-T)+(X-M)≡0

I-Sが投資・貯蓄バランス(あるいは「ISバランス」)、G-Tが政府の財政不均衡、X-Mが国際収支の不均衡のことですが、この3つの収支尻は必ずゼロになる、ということです(GDPをそう定義しているのだから当たり前の話ですが)。

海外部門で見れば一発でわかる

ということは、日本が国全体として「カネ余り」なのか「資金不足」なのかについては、先ほど示した図表1ないし図表2の「海外」部門を見てみれば、一発でわかります。

これによると、海外部門の金融負債は1206兆7977億円、金融資産は818兆1297億円で、その差額は「マイナス388兆6680億円」です。

つまり、「海外部門が日本という国から借りているカネ」の額の方が、「海外部門が日本という国に貸しているカネ」の額を上回っている、というわけであり、この388兆6680億円こそが、「日本国内で使い切れず、外国に逃げたカネ」、ということです。

日本がこのカネを国内に取り戻したければ、やはり政府が率先して、少なくとも388兆6680億円以上の国債増発をしなければなりません(ただし、本気でデフレギャップを解消しようと思うなら、この金額でも足りないとは思いますが…)。

※ ※ ※ ※ ※ ※ ※

おりしも現在、自民党総裁選が始まったばかりです。

主要3人の候補者の発言を聞いている限り、低金利下の財政出動の有効性に言及した人物は、高市早苗候補しかいませんでした。河野太郎氏や岸田文雄氏は、このあたりをどう考えているのでしょうか。なんだか、よくわかりません。

いずれにせよ、日本経済がコロナ禍から復活するためには、とりあえず「ためし」でも良いので、消費税と地方消費税と法人税と所得税の税率を3年間限定でゼロ%にしてみると良いのではないでしょうか。

もっとも、それをやってしまうと、「消費税を減税したら経済成長する」という事実が白日の下にさらされ、間違いなく「財務省戦犯論」が日本中から生じてきますので、財務省は全力で抵抗するでしょう。

まさに、財務省こそ国民の敵の総本山なのです。

本文は以上です。

読者コメント欄はこのあとに続きます。当ウェブサイトは読者コメントも読みごたえがありますので、ぜひ、ご一読ください。なお、現在、「ランキング」に参加しています。「知的好奇心を刺激される記事だ」と思った方はランキングバナーをクリックしてください。

読者コメント一覧

※【重要】ご注意:他サイトの文章の転載は可能な限りお控えください。

やむを得ず他サイトの文章を引用する場合、引用率(引用する文字数の元サイトの文字数に対する比率)は10%以下にしてください。著作権侵害コメントにつきましては、発見次第、削除します。

※現在、ロシア語、中国語、韓国語などによる、ウィルスサイト・ポルノサイトなどへの誘導目的のスパムコメントが激増しており、その関係で、通常の読者コメントも誤って「スパム」に判定される事例が増えています。そのようなコメントは後刻、極力手作業で修正しています。コメントを入力後、反映されない場合でも、少し待ち頂けると幸いです。

※【重要】ご注意:人格攻撃等に関するコメントは禁止です。

当ウェブサイトのポリシーのページなどに再三示していますが、基本的に第三者の人格等を攻撃するようなコメントについては書き込まないでください。今後は警告なしに削除します。なお、コメントにつきましては、これらの注意点を踏まえたうえで、ご自由になさってください。また、コメントにあたって、メールアドレス、URLの入力は必要ありません(メールアドレスは開示されません)。ブログ、ツイッターアカウントなどをお持ちの方は、該当するURLを記載するなど、宣伝にもご活用ください。なお、原則として頂いたコメントには個別に返信いたしませんが、必ず目を通しておりますし、本文で取り上げることもございます。是非、お気軽なコメントを賜りますと幸いです。

コメントを残す

【おしらせ】人生で10冊目の出版をしました

| 自称元徴用工問題、自称元慰安婦問題、火器管制レーダー照射、天皇陛下侮辱、旭日旗侮辱…。韓国によるわが国に対する不法行為は留まるところを知りませんが、こうしたなか、「韓国の不法行為に基づく責任を、法的・経済的・政治的に追及する手段」を真面目に考察してみました。類書のない議論をお楽しみください。 |

【おしらせ】人生で9冊目の出版をしました

| 日本経済の姿について、客観的な数字で読んでみました。結論からいえば、日本は財政危機の状況にはありません。むしろ日本が必要としているのは大幅な減税と財政出動、そして国債の大幅な増発です。日本経済復活を考えるうえでの議論のたたき台として、ぜひとも本書をご活用賜りますと幸いです。 |

インフレの描写はロシア民話のイワンの馬鹿でもあったなー

葉っぱで金貨を作るのは日本では狸さんや狐さんがやっていたから

あまり高等技術には見えなかった

「国の借金は個人の金融資産」というのは,ある意味正しいのですが,その恩恵を実感できる人達が,比較的少数にとどまるのが残念なところかもしれません。「機関投資家の悩みは運用対象が(国内に)ないこと」につては,主語は機関投資家だけでなく個人投資も含むべきでしょう。海外投資をしないと,まともな利回りが取れません。そういう意味で投資の難易度は上がってきていると思います。

あと,国債で得た資金の使い方にも問題があって,効果の見えないバラマキや穴埋めが多くて,日本の将来の発展に繋がる投資的な使途は少ないようです。世界的なカネ余りが終わると日本国債の買い手もいなくなるので,その後は地獄かもしれません。間もなく,税金以外の国民負担が増加してくるはずで,中間層以下はだんだん苦しくなってくるような気がしまs。

P.S. 「カネ余りの終わりかた」について,個人的予想を少し書いてみます。

カネ余り現象の一部には,ある資産が複数回数えられて生じる幻想もあります。それから,資産から不良債権を除いて計算すべきところ,不良債権が表面化していないために,実際以上の資産があるように見えている面もあります。不良債権が表面化するときには,金融機関の不良債権処理に過程でその不良債権を安く買いたたこうとする人達が現れます。そのとき,株式や債券を売って,買い叩きのための減資を作ります。これは一例ですが,ある時点からだんだん,株式や債券というペーパー資産が現物資産に移動するようになってきます。そうすると,複数倍のカウントされていた幻想の資産が消え,実際の資産額に近づいてカネ余りに見えなくなってきます。また,不良資産額が明らかになるので,実際の資産は昔考えていたより少ないことが明らかになります。その穴埋めのための資産売却が連鎖するようになると,バブル崩壊となるわけです。多くの場合,この現象のきっかけは,巨大金融組織の破綻や,巨額のデフォルトから始まります。

「(I-S)+(G-T)+(X-M)=0」の話は,(X-M)の部分が巨大だと,(I-S)や(G-T)が(X-M)の誤差に隠れて見えなくなってしまいます。しかも,(X-M)の計算方法は,国の計算規則は別として,巨額のお金が瞬時に世界を駆け回る現在では,どう考えるべきか微妙です。特に,海外からの一時的流動的投資マネーが多いと,その問題がはっきりします。この公式はそのあたりを注意して使うべきかな,と思います。

低金利下の財政出動の有効性に言及した人物は、高市早苗候補しかいませんでした >

今回の自民党総裁選で、私が消去法で云えば高市氏と考えたのは、正にこれが理由でした。

しかし言うは易く行うは難し、仮にもしこの総裁選で彼女が選出されたとしても、これを断行しようとすれば向かうところ敵だらけです。まずは財務省という岩盤勢力の壁を破壊できるのかどうかでしょう。あの安倍氏を以てしても叶わなかった夢でありますが、これを実現してくれたら「消去法で」などという失礼な表現をしてしまったことを土下座してお詫びし、完全に撤回させて頂きます。(笑)

とはいうものの、総裁選はまだ始まったばかりですし、結果がどうなるかはまだまだ予断を許さないところであります。しばらくの間は事の成り行きを、ぼ~っと眺めて過ごすことにします。

「国債は国の借金」は1980年代から財務省がメディアに言わせているといいます。識者の方が、国際=国の借金ではない、という論説や書籍をたくさんでされているのに、今もまだ独り歩きをしているのは大手メディアが広めているためだと思います。

簿記の本には「すべての人が簿記を学ぶべき」とありますがまさにその通りです。お金が動くとき、「債権者」と「債務者」が同時に発生しそれぞれの金額は一致します。国債は国の借金という人は、「じゃあ誰が債権者」か答えられないのでしょう。「貸方」と「借り方」の理屈は、簿記の本の最初の2ページで説明しています。高校生でもわかる理屈です。

つい先日だったか、朝日新聞が「金融緩和から8年、民間には実感がない」というような記事を書いていました(https://www.asahi.com/articles/DA3S15044966.html)。

一方で、「黒田緩和、正しかった」とこれまた一貫性のない記事を書いています。

https://www.asahi.com/articles/ASP3Y3Q6YP3VUPQJ013.html

(確か江戸時代にやったはずですが)、金融緩和のような金融政策は、「経済政策」と両輪になって効果を発揮します。「経済政策」にもいろいろありますが、「公共投資」が一番手っ取り早いのですが、公共事業への投資はこの20~30年、メディアによってすっかり「悪」にされました。不景気のせいでびびって公共事業費にお金がつぎ込めなくなっているのでしょう。

公共事業費を「欧米並みに下げろ」とメディアは叫んでいた気がしますが、現在の公共事業費のGDP比の割合は確かに欧米並みの3%台に落ち込んでいます。

ちなみに韓国の公共事業費はGDP比5~6%台だったと思いますが、トイレットペーパーの流せる下水整備費にはお金がいかないようですね。

国債発行を原資とした財政政策には概ね賛成です。(単なるバラマキには反対)

できれば、あらゆる設備投資や企業の国内回帰。既存インフラのメンテナンス等での良質な雇用創出を経て、投入原資が ”国内市場で循環” する方策であって欲しいと思っています。

景気上昇(デフレ脱却)を目指すために、流動性トラップに陥っている日本の現状では金融政策は効かず、財政政策を発動すべきというのはその通りでしょう。

まして現状ではコロナ対策のために、給付など各種財政支出は必須であり、その裏付けは国債発行増大しかありえません。

但し中長期的な視点に基づくリスクとしては、日本国債の格付けが一層低下し、結果円債の時価が下落し、円債を多く保有する邦銀にとってBIS規制に基づく自己資本比率の維持が困難となる可能性が高くなることです。

それにより、信用が高くない融資先に対する貸し渋りが発生するリスクも生じます。

また円債は世界的に信用が高いので担保として利用されていることが多いのですが、担保価値の下落により追い担を求められるケースも出てくるでしょう。

つまり、金融機関のみならず一般事業会社にも悪影響が出てくる可能性があるということです。

上記リスクを考慮しつつ、総合的な判断で積極財政&国債発行を行うべきと考えます。

適正な国債発行、300兆円規模の発行は是非やって欲しいものです。しかし、高市早苗氏が実行しようとしても、財務省は徹底して潰しに来るでしょう。岩盤ですから。

もし消費税を減税したりゼロ化したら、間違いなく景気が良くなる、経済成長するとは思います。が、高市氏に強力なブレーンが居ても、これだけで心身ともにボロボロになるのではないかと心配します。

砂漠にジョウロで水をまいても洪水にはなりません。

しかし、砂漠を緑化しようと滝の様に水を流したとき、その水の量だけみて洪水になると喚いて水を止めたら砂漠の緑化は出来ません。

もしくは砂漠では水は貴重です。

そこに水が無限に出て来る機械を設置して、砂漠を緑化しようと水を滝の様に流したら、貴重な水を無駄に流しやがってと文句をいい、砂漠はそのままに水を権力者だけで自由に使う。

水は砂漠では貴重なので、知らない人に少ない水で奴隷の様にこき使い、また水は貴重だと思ってるので少ない水でも奴隷の如く働いても水は貴重だから仕方ないよねと納得する。

全ては知識が無いことによります。

砂漠では水が貴重だ。

水が無限に出て来る筈がない。

間違った常識に騙されてるだけです。

もし、上記の例で水を大量に流し砂漠が緑化したらどうなるか?

水を独占していた人は無職になります。

また、奴隷を使ってた人は金を払わないといけません。

日本は、資源がないので何を輸出していたかというと人の労働力です。

もし、デフレでその労働力が安く使えるなら誰が得をするのか?

もしかしたら、外国なのかもしれません。

トヨタ自動車のバランスシートには巨大な買掛金や未払金がある(対外債務)。トヨタの信用状態が急激に悪化してもすぐに支払える現預金がうなるほどある。(外貨準備)

じゃあ円で発行されて、国内で消化されている国債ってなんなんだろう?

要するにトヨタの営業部門が製造部門にもっている債務なのか。いくら大きくても外部の人がとやかく言うようなものではない。

これ素人の理解です。

遠い昔、まだ理系の学生の頃に軽蔑してやまないSFなるものの『銀河帝国の興亡』を読んで、ハリ・セルダンという人物に惹かれたのを想い出します。もう少し精確には、世界を合理的に予想するということが頭ごなしに可能になっていることが自分の求めている何かに近かったのだと思います。その後はもちろん現し世に暮らす身として遠ざかっていたのですが、しばしば仕事の上で閾値というものに出会うようになって、ちょっと見直しを致しました。数式の上では逃げ水のようなものですが、観察者の目には実在するのでして、どこかで確かに流れが一変するのです。会計士さんは頑固な世間を説得することに使命感を持ってらっしゃるのでしょうが、たまにはそんな預言者調も悪くないのではないかと。大きな御世話ながら。

日本の膨大な資産にすり寄る 乞食半島があるんですよね。

甘い政権ができると日本破壊の一因となった 野田スワップの 再来ですよ。

麻生さんの目の黒いうちは 大丈夫とおもうけど 隠れ親韓議員も多いですからね。

いつも精力的な論考ありがとうございます。

財政支出の話、いつも思うんですけど、「借金はよくない」という日本人の潔癖性からきているように思います。清貧の思想というか。

そこに、マクロとミクロをちゃんと説明しない、とにかくインフレが悪いものだという大前提。

まあ、財務省やその流れで10年20年やってきて、よくならない景気、生活、財政何ですから、政策を変えるべきだと思うんです。

一つの権威、考え方を変えるのはいろいろな人が絡んで大変だと思います。さらに、財務省は、国税調査、査察ですごい力も持っています。

昔陸軍、今財務省です。

>まさに、財務省こそ国民の敵の総本山なのです。

それの目的がせいぜい天下り先の確保・拡張と、権力欲ぐらいしか、

確たるものは思い浮かばないのが、何とも言えない気持ちになります

あとは日本の国力の減退やら何やら考えてる反日左翼の思想犯的なのも、

財務省に限らず官界には居るでしょうね。しかしそれは言っても少数派で、

主流はやはり「天下り先と、自集団(財務省)の権力の維持・拡大」が目的なんでしょう

そんなしょーもないもので、1億2千万人の数十年に亘る運命を左右されたくないんだよなぁ・・

処方箋としては、政党(自民党)が「自らの頭と目」を持つ事でしょうか

自党にシンクタンク機能を持ち、財務官僚の「レクチャー(洗脳)」に騙されない事です

熱心な議員が、役人が参加する「勉強会」に行くという話がありますが、

あれは要するに体よく洗脳を受けてるようなものです

しかしもちろん全てが嘘というわけでなく、役人に都合のいい、半分が真実、

結論が嘘の話を巧みに吹き込まれるので、それを国政の実情・真実だと思ってしまうのでしょう

嘘の情報ですが、自分に正しい知識が無ければ真贋を知る事は出来ません

そこで役人に都合のいい情報ではない、不要な味付けが入ってない、

役人に反論できる正確な情報を取るために、

自前のシンクタンク機能をカネをかけて作れという訳です