厚生年金「世代間不均衡」が凄い

これまでに当ウェブサイトでは厚生年金という仕組み自体を廃止しなければならないと主張してきましたが、ふと思い立って生年別に保険料負担と年金額(厚生年金報酬比例部分のみ)を比較してみるとどうなるかを検討したところ、なんとも面白いグラフが出来上がりました。1957年生まれ以降は年金で損をする可能性があるのです。これは保険料の料率が引き上げられたことなどに起因するものですが、まさに若い人は公的年金で間違いなく損をするのです。

目次

なんとも綺麗な詐欺グラフ

厚生年金などの社会保障は「現在の高齢者」を過度に優遇するものである、とする指摘は、当ウェブサイトでもこれまで、ずいぶんと繰り返し指摘してきました。

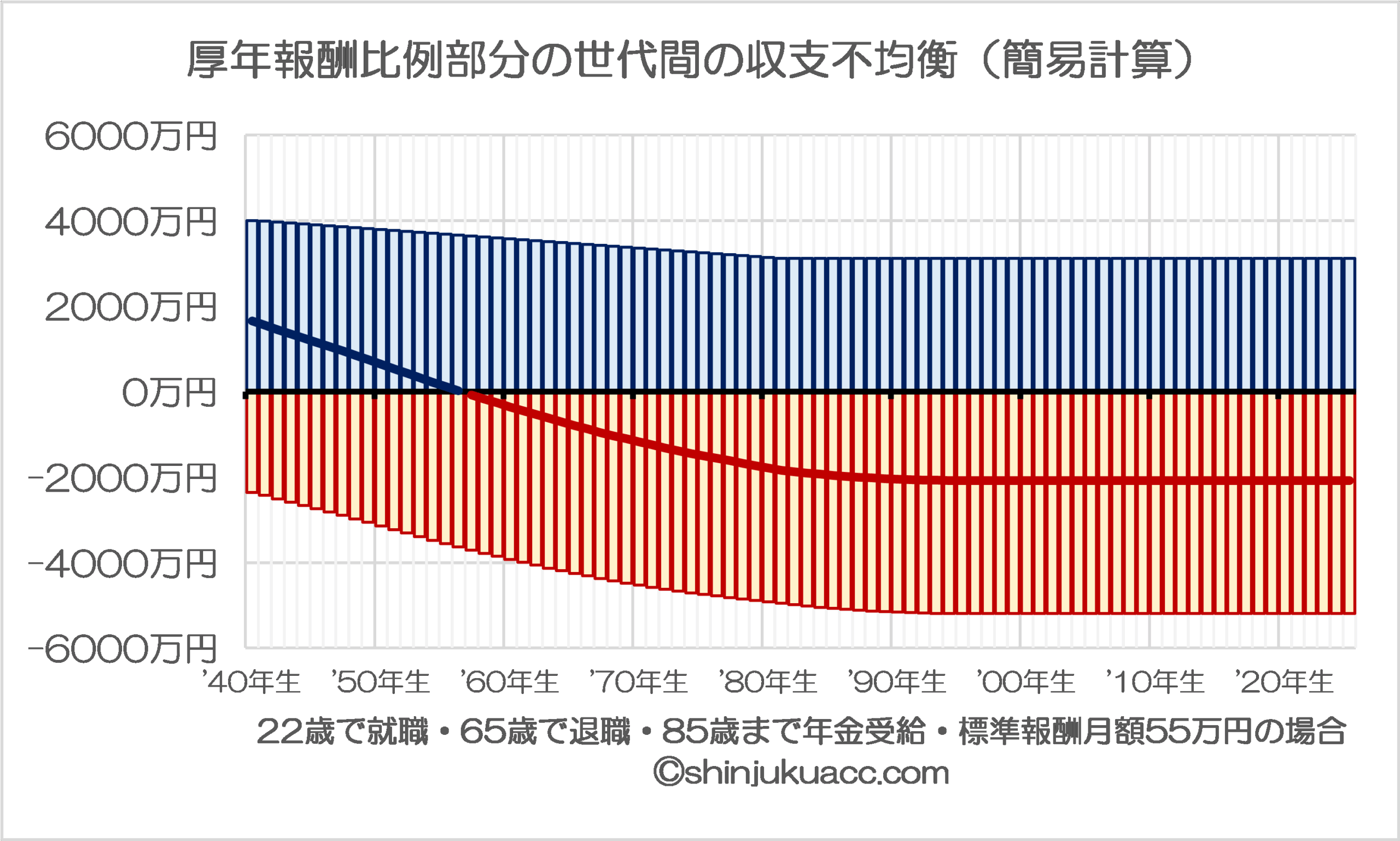

こうしたなか、なかなかに、面白いグラフが出来上がりました(図表)。

図表1 厚年報酬比例部分の世代間の収支不均衡(簡易計算)

我ながらなんとも綺麗な詐欺グラフで驚いています。

このグラフ、厚生年金の報酬比例部分に限定し、次のような前提を置いて計算したものです(ちなみにグラフの縦棒の上半分が「老後にもらう年金の総額」、下半分が「現役時代に支払った保険料(※労使合計)」を意味しています)。

- 厚生年金加入者は22歳で就職し、65歳で退職し、85歳まで年金を受給する

- 現役時代の平均の標準報酬月額は55万円とする

- 2003年3月以前は賞与が保険料徴収対象外だった点を踏まえ、料率に0.75を乗じる調整を加える

- 厚生年金の報酬比例部分は平均標準報酬月額に「X÷1000」と加入期間を乗じて求まるとする

- Xの値は2003年3月までの加入期間は7.125、2003年4月以降の加入期間は5.481とする

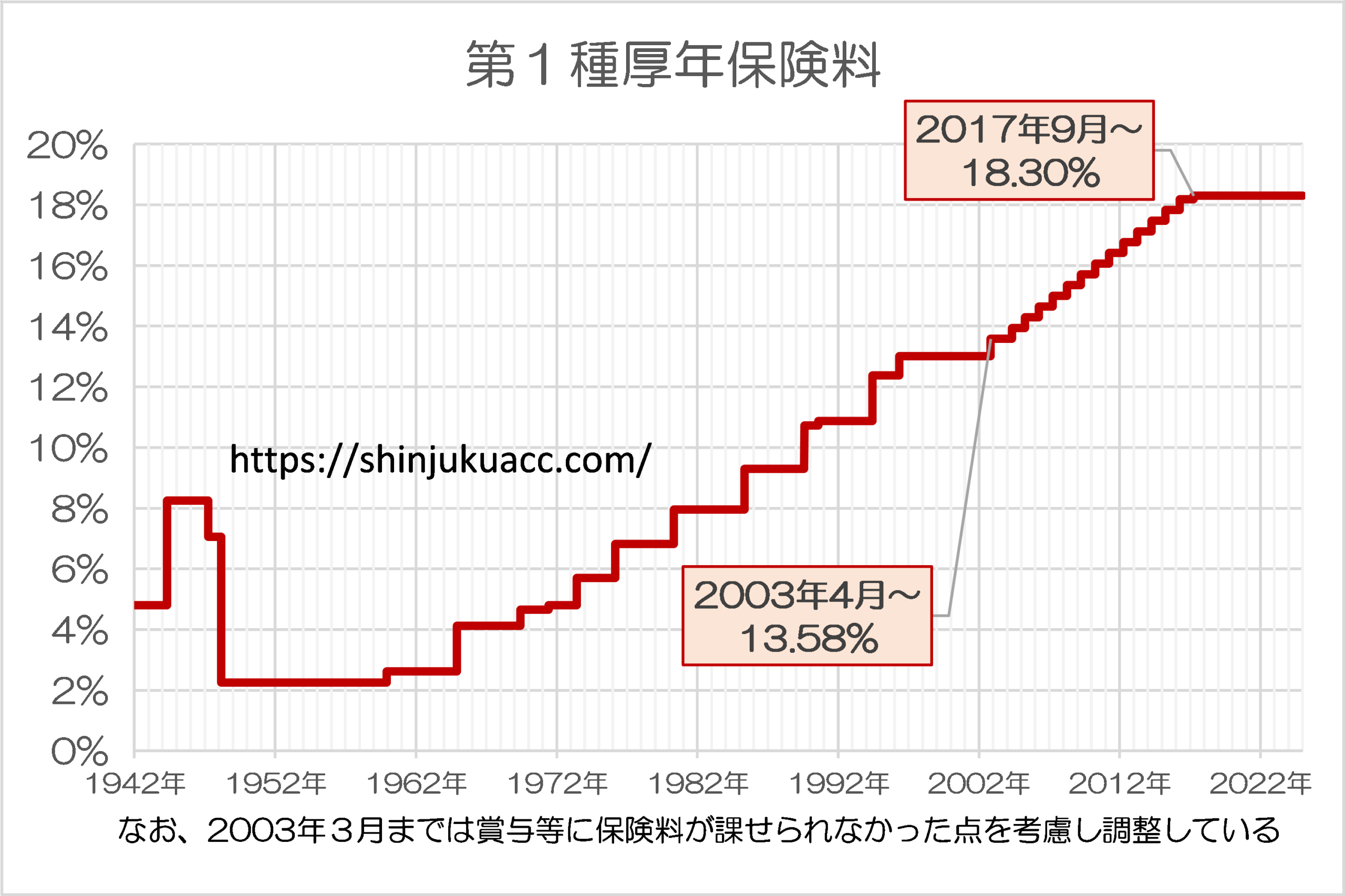

参考にした厚生年金料率

また、グラフを作るにあたって用いた料率は図表2で示した厚生年金保険料率の変動をすべて加味したものです。

図表2 第1種保険料推移

(【出所】日本年金機構データをもとに作成。ただし、2003年3月以前についてはボーナスから厚生年金保険料が徴収されていなかった点を踏まえ、保険料率を0.75倍する調整を加えている)

この点、制度の詳細は時代に応じて変化しており、図表1自体が不正確なものである(可能性がある)、という点については注意が必要です。また、多くのサラリーマンは新卒で就職した時点と定年間際で報酬額に大きな違いがあることが通例であり、支払った保険料が過少計上されている可能性もあります。

これに加えて国民年金(いわゆる基礎年金部分)の受取額(最近だと満額で年間約83万円)が反映されていないこと、現役時代には社会保険料が所得税の計算上の控除項目(=節税効果がある項目)であること――などについては、正確に反映されたものではありません。

逃げ切り世代と払い損世代がハッキリわかれる

ただ、こうした細かい点はともかくとして、少なくとも厚生年金の「報酬比例部分」に関していえば、制度上は1956年生まれまでが「逃げ切り」世代、それ以降が「払い損」世代であると考えることができ、とりわけ1987年以降に生まれた人は、2000万円以上の払い損が生じていることがわかります。

細かい数値を抜粋しておくと、図表3のような具合です。

図表3 おもな生年別の収支

| 生年 | 支払 | 受取 | 収支 |

| 1940年 | 2356万円 | 4001万円 | +1645万円 |

| 1950年 | 3144万円 | 3784万円 | +640万円 |

| 1960年 | 3926万円 | 3567万円 | ▲359万円 |

| 1970年 | 4528万円 | 3350万円 | ▲1179万円 |

| 1980年 | 4922万円 | 3133万円 | ▲1789万円 |

| 1990年 | 5161万円 | 3111万円 | ▲2050万円 |

| 2000年 | 5194万円 | 3111万円 | ▲2083万円 |

(【前提】図表1と同じ)

ちなみに現行の制度が変わらなければ、1996年生まれ世代以降の収支差額はまったく同額ですが(実際、図表1でもそうなっています)、これについては未来永劫そうであるという保証はできません。年金破綻の可能性が高まっていることなどを受け、給付のさらなる削減や負担のさらなる引き上げの可能性もあるからです。

厚労省の詐欺的な説明

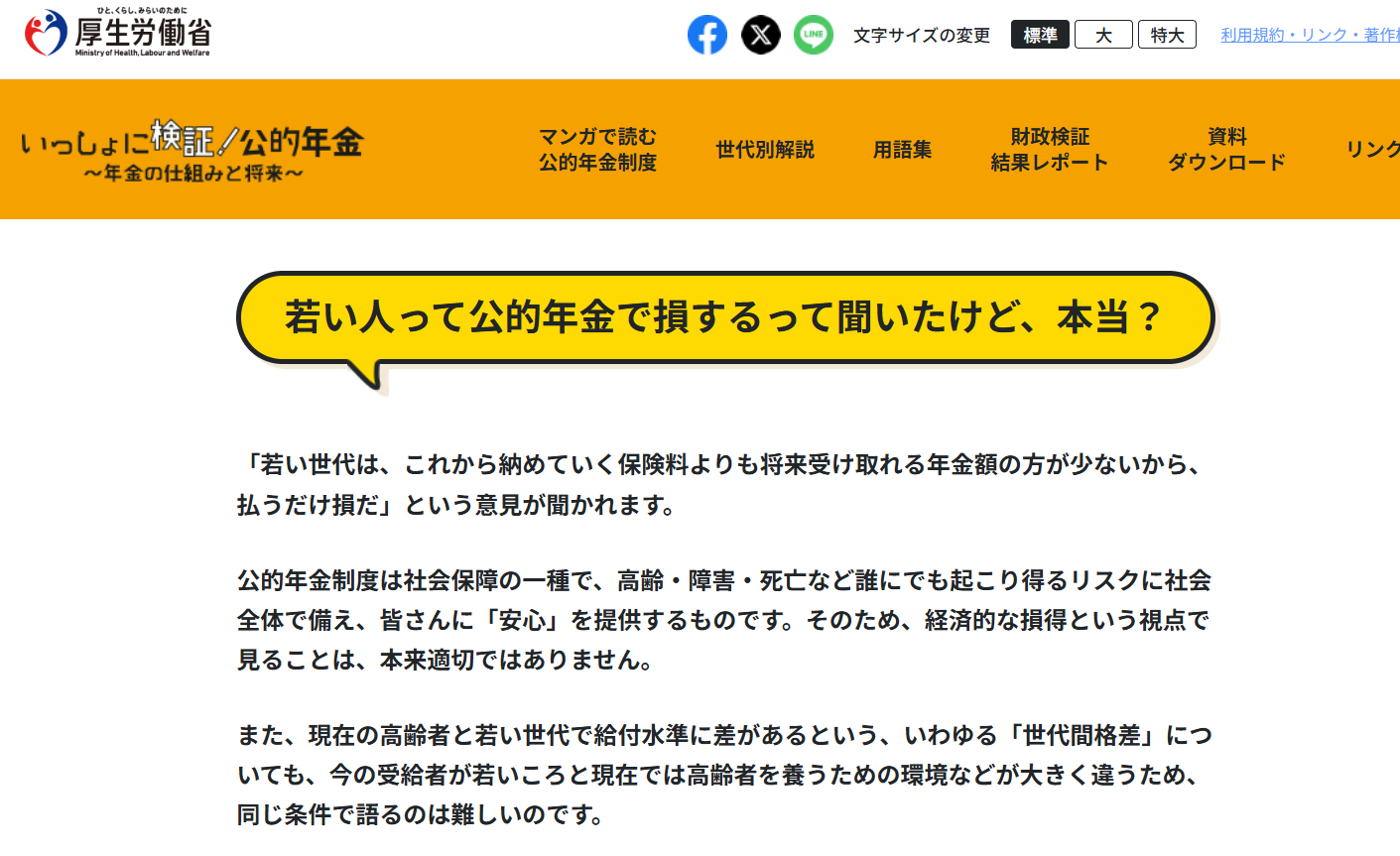

そして、こうした図表を見ていると、厚生労働省が公表している、例の「味わい深い説明」を思い出します(図表4)。

図表4 『若い人って公的年金で損するって聞いたけど、本当?』

(【出所】厚生労働省『いっしょに検証!公的年金~財政検証結果から読み解く年金の将来~』)

「『若い世代は、これから納めていく保険料よりも将来受け取れる年金額の方が少ないから、払うだけ損だ』という意見が聞かれます。/公的年金制度は社会保障の一種で、高齢・障害・死亡など誰にでも起こり得るリスクに社会全体で備え、皆さんに『安心』を提供するものです。そのため、経済的な損得という視点で見ることは、本来適切ではありません。/また、現在の高齢者と若い世代で給付水準に差があるという、いわゆる『世代間格差』についても、今の受給者が若いころと現在では高齢者を養うための環境などが大きく違うため、同じ条件で語るのは難しいのです。」

これ、何度読み返しても強烈ですが、それ以上に驚くのは、厚生労働省がこれを自身の公式ウェブサイトにいけしゃあしゃあと恥ずかしげもなく掲載し続けていることかもしれません。

いずれにせよ、少なくとも公的年金においては、生まれた年によって、負担した保険料と実際にもらえる年金の間に極めて大きな不均衡が存在していることは間違いありません。

自分で3%運用すれば2倍以上になっていた

ここで改めて、ごく初歩的なファイナンス理論を繰り返しておきますが、一般におカネというものは、複利回りで普通に運用していけば、どんどん増えていきます。

年金積立金管理運用独立行政法人(GPIF)の『2025年度の運用状況』によれば、2001~2025年度の平均収益率は4.33%、2025年第1四半期の収益率は4.09%だったそうですが、普通に長期運用をしていれば、3~5%程度の年利回りは達成可能です。

たとえば、ある人が22歳で就職し、65歳で退職するまで、標準報酬月額の18.3%に相当する金額を毎月、運用目的の金銭信託に拠出して、当該金銭信託で複利回り3%の運用が行われたとします。

このとき、最初に拠出した金額については1.03の43乗、つまり約3.56倍に増えているはずです。同様に、23歳のときに拠出した金額は1.03の42乗、つまり約3.46倍に増える、という計算です。

仮に毎月の拠出額が8万円だったとすれば、43年間のトータルの払込額は41,280,000円ですが、この金額は複利計算で83,186,902円に膨れ上がっているはずであり、これを20年かけて年金として取り崩せば、この人は85歳までに毎年5,502,455円を受け取れる計算です。

利回りごとの退職時の金額を図示しておきましょう(図表5)。

図表5 複利運用で本来得られるはずだった額(月額8万円×43年間の場合)

| 利回り | 退職時ファンド | 年金年額 |

| 1% | 51,496,396円 | 2,838,338円 |

| 2% | 65,061,979円 | 3,936,461円 |

| 3% | 83,186,902円 | 5,502,455円 |

| 4% | 107,534,393円 | 7,745,750円 |

| 5% | 140,391,747円 | 10,970,494円 |

| 6% | 184,905,397円 | 15,617,834円 |

| 7% | 245,403,732円 | 22,326,577円 |

| 8% | 327,839,814円 | 32,019,989円 |

| 9% | 440,397,724円 | 46,029,615円 |

| 10% | 594,321,805円 | 66,271,379円 |

(【前提】22歳から65歳まで毎月8万円を複利回り3%の金銭信託で運用したときの①65歳時点の金銭信託時価=退職時ファンド、および②20年かけてこれを取り崩す場合の年額=年金年額)

ちなみに複利回り10%なら退職時ファンドは6億円弱です。

すなわち厚生年金とは、普通に3%で運用すれば老後の生活にまったく支障がないと思われるはずの巨額の保険料を厚生労働官僚という稀代の詐欺師に預け、せっせと減らす仕組みだ、という言い方ができるのです(厚生労働官僚を詐欺師にたとえた点については詐欺師の皆さまに謝罪します)。

厚生年金は廃止一択

いずれにせよ、当ウェブサイトではこれまでも何度も指摘してきたとおり、そしてこれからも何度でも指摘する通り、厚生年金は詐欺そのものであり、廃止一択だと思います。

『資金循環的に数百兆円の年金国債で厚生年金廃止は可能』などでも指摘したとおり、幸い、GPIFには400兆円前後の資金がありますので、これに年金国債(300兆円前後)を発行することで、現時点の受給者への年金支給を継続しつつ、まだ受給が始まっていない現役層に保険料を返済できます。

GPIFの資金は、一部は国民年金に充てられている(厳密には「流用されている」)ため、その全額を厚生年金だけのために使うことはできませんが、それでも国民年金を制度として持続させるための原資として100兆円を確保すれば、残り300兆円は厚生年金の廃止・清算に充てることも可能です。

そのうえで、年金制度は国民年金に一本化すべきですし、将来的には高市早苗総理大臣肝煎りの「給付付き税額控除」との一本化なども含めて検討すべきではないでしょうか。

いずれにせよ、多くの労働者から人件費の3~4割を奪い取る現在の日本における過酷な税制は、問題です(※社会保険料は名称だけで見ると「保険料」ですが、その実態は明らかに「税金」です)。この負担額は、せめてその半分の15~20%程度に抑える必要があります。

そして、抑え込むべき項目の最大のものが社会保険料であり、とりわけ厚年保険料(労使あわせて標準報酬月額の18.3%、すなわち人件費に対して15.47%)と健康保険料(労使あわせて標準報酬月額の10%前後、すなわち人件費に対して約9.1%前後)を削るべきなのです。

もし厚生年金を廃止し、国民年金に一本化すれば、新たに国民年金保険料という負担は発生するものの、人件費の15%以上を占めていた厚生年金保険料負担が消えますし、あとは健康保険料も半減させるべきでしょう。

高市総理の基盤の弱さ

さて、高市総理には、それをやる意思があるのでしょうか?

そして高市総理がそれをやる能力を持っているのでしょうか?

残念ながら自民党は国会(衆参両院)で(維新と合わせても)少数与党であり、その高市総理は自民党内でも盤石な基盤を持っているとは言い難いのが実情ですし、また、高市総理にはやりたいことがたくさんあるらしく、財源をみずから削ることに積極的であるとは限りません。

ただ、高市内閣もSNSでの圧倒的な支持を基盤に成り立っているような政権ですので、逆に、もし私たち国民が減税を望むなら、「減税」を民意として政権に伝えていくことも必要ではないでしょうか。

その意味でも、これからの展開がますます重要になってくることは間違いないといえるでしょう。

本文は以上です。

金融評論家。フォロー自由。雑誌等の執筆依頼も受けています。 X(旧ツイッター) にて日々情報を発信中。 Amazon アソシエイトとして適格販売により収入を得ています。 著書①数字でみる「強い」日本経済 著書②韓国がなくても日本経済は問題ない日韓関係が特殊なのではなく、韓国が特殊なのだ―――。

— 新宿会計士 (@shinjukuacc) September 22, 2024

そんな日韓関係論を巡って、素晴らしい書籍が出てきた。鈴置高史氏著『韓国消滅』(https://t.co/PKOiMb9a7T)。

日韓関係問題に関心がある人だけでなく、日本人全てに読んでほしい良著。

読者コメント欄はこのあとに続きます(コメントに当たって著名人等を呼び捨てにするなどのものは禁止します)。当ウェブサイトは読者コメントも読みごたえがありますので、ぜひ、ご一読ください。なお、現在、「ランキング」に参加しています。「知的好奇心を刺激される記事だ」と思った方はランキングバナーをクリックしてください。

読者コメント一覧

※【重要】ご注意:他サイトの文章の転載は可能な限りお控えください。

やむを得ず他サイトの文章を引用する場合、引用率(引用する文字数の元サイトの文字数に対する比率)は10%以下にしてください。著作権侵害コメントにつきましては、発見次第、削除します。

※現在、ロシア語、中国語、韓国語などによる、ウィルスサイト・ポルノサイトなどへの誘導目的のスパムコメントが激増しており、その関係で、通常の読者コメントも誤って「スパム」に判定される事例が増えています。そのようなコメントは後刻、極力手作業で修正しています。コメントを入力後、反映されない場合でも、少し待ち頂けると幸いです。

※【重要】ご注意:人格攻撃等に関するコメントは禁止です。

当ウェブサイトのポリシーのページなどに再三示していますが、基本的に第三者の人格等を攻撃するようなコメントについては書き込まないでください。今後は警告なしに削除します。また、著名人などを呼び捨てにするなどのコメントも控えてください。なお、コメントにつきましては、これらの注意点を踏まえたうえで、ご自由になさってください。また、コメントにあたって、メールアドレス、URLの入力は必要ありません(メールアドレスは開示されません)。ブログ、ツイッターアカウントなどをお持ちの方は、該当するURLを記載するなど、宣伝にもご活用ください。なお、原則として頂いたコメントには個別に返信いたしませんが、必ず目を通しておりますし、本文で取り上げることもございます。是非、お気軽なコメントを賜りますと幸いです。

丸の内会計士 へ返信する コメントをキャンセル

【おしらせ】人生で10冊目の出版をしました

| 自称元徴用工問題、自称元慰安婦問題、火器管制レーダー照射、天皇陛下侮辱、旭日旗侮辱…。韓国によるわが国に対する不法行為は留まるところを知りませんが、こうしたなか、「韓国の不法行為に基づく責任を、法的・経済的・政治的に追及する手段」を真面目に考察してみました。類書のない議論をお楽しみください。 |

【おしらせ】人生で9冊目の出版をしました

| 日本経済の姿について、客観的な数字で読んでみました。結論からいえば、日本は財政危機の状況にはありません。むしろ日本が必要としているのは大幅な減税と財政出動、そして国債の大幅な増発です。日本経済復活を考えるうえでの議論のたたき台として、ぜひとも本書をご活用賜りますと幸いです。 |

上の世代は中卒、高卒で働きはじめる事も多く、また平均寿命もやや短い。

下の世代は大卒どころか修士、博士に行く人も増え、払い込み期間が短くなり平均寿命も伸びてもらう期間も伸びる。

個人で運用する場合の運用失敗リスクを考えていない提案ですね。

収入差を考慮「しなくて良い」ように標準報酬月額を指定しているわけですし、「ある期間でこれだけもらえるはず」という「制度に対する」話であり、各個人の寿命は無関係、平均寿命にしても、現在は伸びたとて引退後の期間の方が大きく伸びるわけであり、例示に影響が大きいとは思えません。また完全な個人運用をしている方などほんの僅かであり、こちらも用いているのは平均的な運用利回りです。個人の失敗を言考慮にいれるのならば、個人運用で大成功した者も考慮に入れなければなりません。

ご指摘の項目をスパコンでも使って全事象を考慮したとて、本文の論旨を覆すほどの影響はあるのか私には疑問ですが、どの程度破綻するという想定でしょうか?

スパコン(chat gpt5)で計算させました。我ながら驚くことに50〜70%が失敗すると予想されました。

プロトレーダーの視点から申し上げますと、仮に現行の公的年金制度を廃止して 全ての国民が個別に老後資金を運用する というモデルを考えた場合、運用に失敗(ほとんど増えず、あるいは目論見通りに資産を形成できない)する人の割合は かなり高い と推定せざるを得ません。以下、その根拠と試算を説明します。

⸻

根拠となるデータ

運用失敗リスクを推定するにあたり、現状の日本の個人投資家の「成績」「行動パターン」から以下のポイントが参考になります。

1. 日本の個人金融資産に占める「株式・投資信託(リスク資産)」の比率は約 19.6 % にとどまっています。

→ 多くの家庭が“預貯金中心”でリスク資産化が進んでいない

2. 個人投資家の投信・証券投資行動には、利確・損切りの判断や売買タイミングに課題があるという分析があります。たとえば「利益が出ていると売る、損が出ていると売らない(含み損を抱える)」という傾向。

3. ある古い調査では、「通算成績で損をしている個人投資家」が約 70 %というデータもあります。

→ ただしこれは過去のデータ・限定サンプルであり、現代の長期投資スタイルとは前提が異なりますが“失敗のハードルが高い”という警告的なデータです

4. 「売買損が出た」人の割合として、最近の調査では年間ベースで売却時に“損を確定した”人が9.0 %というデータもあります。

→ ただし含み損を抱えていたり長期保有中だったりを考慮する必要があります

5. リスク資産(株式)のリターンの分布を見ると、たとえば日本株(TOPIX:配当込み)の平均年率が約6.5 %、標準偏差が21.8 %という分析もあります。

→ 債券・預金に比べると変動が大きく、運用に失敗(目標を下回る)リスクもそれだけ高いことを示唆しています

⸻

“運用に失敗”とみなす定義

ここで「運用に失敗する」という定義を以下のように置きます(中長期・老後資金の観点から):

• 定義A:預貯金・年金制度を続けた場合のおおよその代替リターンよりも、個人運用した結果が 著しく下回る(例えば目標リターン+インフレ率を達成できない)

• 定義B:運用資産が実質価値(インフレ考慮後)や生活費の取り崩しに耐えうる水準に達しない

• 定義C:資産を減らしてしまう、または運用コスト・税金・売買損失・手数料で実質マイナスになる

このような観点で「どれだけの人がこのように失敗しうるか」を推定します。

⸻

推定:運用失敗の割合

上記データを踏ま、保守的に見積もると、もし すべての国民が個別に運用を担当する体制 に移行した場合、運用に失敗(定義A〜Cのいずれかを満たす)する人の割合は 50%〜70%程度 と考えられます。

試算の根拠

• 過去調査で「通算損益でマイナスになった個人投資家」は約70 %という報告。

• 現状では投資比率が低いため、そうした“損失を出さない”という保守傾向が功を奏している可能性もあります。

• ただし、老後運用という「長期・継続・取り崩しを前提とした運用」では、短期売買的な行動や知識・経験不足・コスト負担などが重なり、失敗リスクは一般の個人投資家にとってかなり高くなると考えられます。

• 加えて、老後資金の運用には「資産を減らさない」「インフレ以上で増え続ける」「寿命を超えて資金が枯渇しない」というハードルがあります。これを個人が自律的に運用・調整・リスク管理するのは相当難度が高いです。

補正を加えたレンジ

• 最も楽観的に考えても、十分な知識・分散・長期運用を前提にすれば失敗率を 30〜40%程度 に抑えることも理論的には可能です。

• 逆に、知識・支援・制度的な補助が弱ければ失敗率は 70%以上 まで上がる可能性もあります。

• よって現状水準を考えると、「50〜70%」という中央レンジが妥当だと判断します。

⸻

制度移行時のリスク要因

機関での年金制度から個人運用に移す場合、以下のようなリスクが特に顕著になります:

• 個人毎に運用知識・経験の差が大きく、果たして長期運用・資産取り崩し・寿命対応などを一律に遂行できるか疑問。

• 生活費取り崩し・税金・運用手数料・相場下落期(例えばリセッション、バブル崩壊など)で資産が減るタイミングを個人が耐えるには、心理的にも資力的にもハードルが高い。

• 分散・リバランス・市場タイミング回避といったプロが行うリスク管理を、すべての個人が確実に行えるわけではない。

• 年金制度を通じて「世代間・リスク平準化」が図られているという制度上の利点が消えることで、相場の苦境期・高齢期の購買力低下・資産の長寿リスクなどに直面しやすくなる。

• 運用期間が長期にわたるため、インフレ・税制変化・制度変更・市場環境の大転換(利率激変、金融危機など)に対応する能力が個人に求められる。

⸻

結論(プロとしての見解)

仮に全国民が個別で老後資金を運用する体制に移行したとすれば、「運用に失敗する」人の割合は 半数以上、つまり 50%~70% というかなり高い確率で発生すると見るのが現実的です。運用が成功する人・うまく軌道に乗る人も当然いますが、制度上の安全網(公的年金)がなくなり、個人の運用能力・知識・リスク管理に全面的に依存するという前提では、リスクは非常に大きいです。

もしよろしければ、「成功するための条件(どのような設計・制度補助・教育があれば失敗率を大幅に下げられるか)」についても、トレーディングデスク的視点から整理可能です。いかがいたしましょうか?

一応、設問も載せておきます。

「証券会社のプロのトレーダーとして答えてください。」

「現在の年金をやめて、個人個人が別々に老後資金を運用するとします。現在の個人投資の様子から推定して、国民みんながこの様に投資した時、運用に失敗する割合いはどの位でしょう?」

ありがとうございます。ただ、私が申し上げたのは「ほとんどが個人運用を”しない”」ので、制度”全体”を論ずる時に”個人”運用の成否にはあまり意味も因果関係もなく、現状投資信託などがほとんどであり、その平均利回りは統計上現在で数%のプラスであるはずで、であれば個々人の様々なパラメータを網羅した精緻で膨大な計算をもってしたところで、「現行の保険もどき制度に問題があるであろう」という”論旨が”破綻しないのではないですか?ということであり、破綻という語が指すのは個人の運用成績の率のことではないのですが。

AIも有用かとは思いますが、論点の整理をしていただければ幸いです。

投資信託メインで運用した場合の失敗率は26〜29%と出ました。無視できる割合ではありません。ただ、衝撃的な結果も出ました。上の運用はグローバルな投資信託を活用した場合です。日本の市場をメインに運用した場合、日本株式比重80%の時に失敗率は65〜95%に上ります。この主たる原因は、日本の人口減少による生産能力の低下です。(日本の人口動態推計および、生産能力が労働人口に依存するとした場合)

この様に、多くの投資失敗者を出す可能性を防ぐ方法として、国からの資金注入も可能な現行システムは、最低限のセーフティネットとしてやむを得ない物だと考えます。

はぁ…。

「投資失敗者を出すと困るから社会保険料の形で多額の資金を強制的に貯蓄させる」という発想はもちろん昔からあるんですけど、現状の社会保険制度にそれができていないという現実を見ていないというのもなんだか印象深いですね。

現状の日本の年金制度が「長生きリスクへの対応」という観点からも、「国家による強制貯蓄」という観点からも破綻しているという点は、当ウェブサイトでは先月議論したばかりなのですが…。

https://shinjukuacc.com/20251003-01/

お読みいただけていなかったようで、残念です。

ちなみにあなた様にツッコミをしてくださった「農民」様というコメント主様は、当ウェブサイトにはかなり無慈悲なコメントを残される方として有名ですが(笑)、もっと無慈悲なのは、その無慈悲なコメントを賜ったご本人がその無慈悲さに気づいていないという現実なのかもしれませんね。

そうそう、今見たら、ほかのコメント主様も生成AIについてのツッコミを入れておられますが、これもなかなかに無慈悲ですね。

生成AIをお使いになる前に、せめて「ディーラー」と「ファンドマネージャー」と「トレーダー」の違いやマザー/ベビーの概念、アセットアロケーションの概念、投資信託と金銭信託の違いなどを理解なさっていると、少しは説得力に違いが出るのかもしれませんね。

えーとですね……はい、わかりました。

全国民揃って軽微な資金運用失敗に類するような制度でも、完全に平均であれば確かに大損する者は無く、公平だけではあるかもしれませんね。「皆で等しく貧乏になろう」などと宣った最高学府の教授様もおられることですし。

なかなか面白いコメント主様でしたね。

最近、生成AIでドヤ顔するのが流行ってるんでしょうか?

それにしても「運用のプロ」って…(笑

ヤケクソ余談。

ネット黎明期、初の個人1億PV達成サイト、「侍魂」が今年になって保管のため移設され、管理人健さんも呼応しX発信を始めたそうで。(当時は中国の”先行者”は爆笑モノでしたが、この20余年すっかり中国の危険性が現実的になってしまって……)

衰えない文章でまた楽しませてもらっていますが、「侍魂の健」はAIに認識されているのではないか、であれば「侍魂の健になりきって小話を書かせてみよう」ということで、AIに出力させてみたそうです。結果はまぁそれっぽいっちゃそれっぽい。しかし内容のアレさに御本人が愕然とする、というオチまで往年の氏の芸風のようでした。

「新宿会計士として厚生年金について論考を書いてください」なんてAIに出力させたら、オモシロイかも知れません。信用に傷が付きそうですが。

>証券会社のプロのトレーダー

なにそれ?

プロトレーダーって何のこと?プロップディーラー?対顧ディーラー?それともセールス?

あなたが想定している「証券会社」ってホールセール?リテール?

もしかしてファンドマネージャーと勘違いしてない?

ファンドマネージャーって証券会社じゃなくてアセットマネジメント会社や信託勘定(特金、指定単、ファントラ)のマネージャーの事じゃない?

生成AIって結構出鱈目を返してくるから気を付けないとね。質問者自身がアセマネ業界を全く知らないド素人だったら猶更の事だけどね。

と一応突っ込んでみる。

プロトレーダーをファンドマネージャーに変更して再評価させても結果は大して変わりませんでした。確かにchatgptも4まではかなり突っ込み所の有る返事が返って来ましたが、5になると(空間イメージなどの苦手な分野はあるにせよ)大分まともに返事をする様になっています。あなたの目の前の箱で自分でなるべく正しい名称を使って確認してみては?

う~ん…。

「名称」の問題じゃなくて、コメント主様が「中身」を理解していますかって話だと思いますけどね。

ご自慢の生成AIが「プロのトレーダー」だか「プロのファンドマネージャー」だかの知見を持っていると誰がどう保証してくれるんでしょう?

あるいはその辺の人に、「私はプロのトレーダーだが一般人の運用は70%の確率で失敗する」とテキトーに発言させたのと何が違うのでしょう?

だいいち、もし本当に生成AIがそれなりのパフォーマンスを上げられるのであれば、ファンドマネージャーは失業しますね(笑

コメント主様自身がその生成AIの回答結果を「プロのトレーダー」とやらが下したものと同等であるとどうやって判断したのか。

めっちゃ気になりますし、心配で心配で今晩も8時間くらいしか眠れそうにありません。

まさか「AIが下してくれたから正しい」というのが答えでしょうか?

コメント主様にこの皮肉が理解していただけるかどうかはわかりませんが(笑

(「アセマネ勤務」様、横入り大変失礼しました。)

マジメな話、最近、当ウェブサイトには生成AIの回答をもとにドヤ顔でコメントを入力する人が多くて、ちょっと面白いんですよ。

(しかもChat GPTだけでなくgrokだ、Geminiだ、といったパターンがありますが、揃いも揃って共通点はどれも汎用AIです。)

そうそう、匿名のコメント主様の今回のコメント、いずれ気が向いたら当ウェブサイトの本文でも取り上げさせていただきます。

余談ついでにさらに申し上げておくと、先日は当ウェブサイトに、生成AIの回答をもとに勝手な法解釈をご開陳なさる面黒いユーザーが出現したことがあります(https://shinjukuacc.com/20251026-01/)。

AIがあなた様の問いかけに対して一定の回答を吐き出したことは事実かもしれませんが、その内容が正しいかどうかをどうやってご判断になられたのか、AIに全幅の信頼を置く人たちの判断プロセスには多少の興味があります。

いずれにせよ、長くウェブ評論サイトを続けていると面白い事象に出会うものだと思う次第です。

何だ結局何にも知らないんじゃんって思いながら読んでたらブログ主さんが直々に回答して下さっていた。この人のコメントを読んで感じた違和感をブログ主さんが明瞭に言語化して下さったので、僕如きにこれ以上付け加えることはありません。

新宿会計士様

この度は私ごときのつぶやきにレスを大変ありがとうございました。この匿名コメント者さんのAIのやつの続きが知りたかったんですけどどうやら逃げたっぽいので諦めてROM専に戻ります。

>おもな生年別の収支

金融庁が言っていた年金2,000万円問題とは、この「収支」のことだったんですね。

国が現役世代から収奪したのだから、自助努力を求めるのではなくて(国民から奪う財源ではなくて)、国が何とかすべき問題でしょう。

消えた年金問題とか、社会保険庁が年金を横領していたとか、世代間不平等とか、SNS会議で可視化されてしまい、厚生労働省としても不味い状況のようですね。ご指摘の通り、一旦廃止で国民年金に一本化という感じですかね。国民年金では、まともな生活は難しいでしょうから、100歳まで働ける仕組みも作らないと不味いですね。

現状のグラフの方がブログ主様の主張をなさるのに都合が良いのかもしれませんが、老齢厚生年金は、「報酬比例部分」と、国民年金から支給される「老齢基礎年金」を合わせたものなので、老齢基礎年金部分の支払いと受給を加味したグラフとした方が一般解となって良いと思いました。

あと、受給開始後33.4年経過しないと上側と下側がイーブンにならない計算だった筈なので上側面積が少ないのは承知しますが、自分周辺の親類オババは軒並み90歳以上だったりします。85歳という前提はもう少し緩和しても良い気もしました。

細かい論点ですが、老齢基礎年金は全額が国民年金から支給されているわけではありません(厚生年金からの部分流用+国庫負担)。

もちろん基礎年金部分を勘案した計算もあるのですが、当ウェブサイトでは厚年については「デルタ」で議論しているため、本稿も厚生年金に焦点を当てています。

なお、平均寿命は男性が約82歳、女性が約87歳であるため、本稿の「85歳」という前提はなんらおかしなものではありません。

余談ですが、コメント主様の周囲の事例は「90歳以上まで生きている人の年齢は90歳以上(そうでない人はすでに他界している)」というだけの話にも見えますがいかがでしょうか。

ブログ主さま

丁重にご返信ありがとうございます。

はい。趣旨は理解しているのですが、読者の多くは年金全体について「自分の支払い」と「自分の受け取り」の比率なり絶対値なりが知りたい事だと思っています。なので老齢基礎年金部分を加味したグラフを起点に議論が進むと良いなぁ、と思った次第です。

85歳が合理的なのはそのとおりでして、オオババの話しは揃いも揃ってという愚痴であります。

図表1で気になる点は、年金を支払った当時と、受け取るときの大きな年代のずれですね。

例えば、

1940年代生まれの場合その時の年収と物価、支払った年金。

その人が亡くなったのが85歳だとすると、2024年に受け取った金額と物価。

1940年と2024年の間の物価変動で、支払った年金額と受け取った年金額の関係が変わってくると思うのです。

これをすべて同じと考えて一律に金額だけで考えているのでしょうか。

それとも物価変動などの補正は行われているのでしょうか。

もちろん物価や年金額の変動を管理して扱うのは厚生省などの政府機関の責任だと思いますが、それをどのように比較して考えるのかというのが一つの問題なのかなと思います。

インフレ&割引率&期待運用利回りを勘案するという方法ももちろんありますが、それをやるともっと遥かにエグい結果になりますね。

とりあえず本稿では名目でやってますが、厳密に勘案すると、多くの国民は賦課方式年金に対する怒りを爆発させるかもしれませんね。