人民元建て外貨準備がさらに減少

国際通貨基金(IMF)が日本時間28日夜10時に公表した最新の外貨準備通貨別統計によれば、米ドルや日本円などのシェアが伸びる反面、人民元のシェアがさらに低下したことが判明しました。人民元は最近、決済通貨として好まれているはずですが、外貨準備の世界では不思議なことに、2021年12月をピークに、残高が減り続けているのです。いったいどういう背景があるのでしょうか。

目次

通貨の強さはどう測る?

ハード・カレンシーってなんだ!?

中国の通貨・人民元は、国際的な取引に適しているのか―――。

これは、当ウェブサイトを立ち上げたときから一貫して持っている問題意識のひとつです。

正直なことをいうと、人民元は、国際的な運用・決済通貨としては、決して適していません。というのも、中国は資本市場(とりわけ株式や債券などの市場)の対外開放が、西側諸国などと比べて、決して十分ではないからです。

これについて触れる前に、ここで改めて取り上げておきたい概念があるとしたら、それは「ハード・カレンシー」と「ソフト・カレンシー」です。

著者自身の定義で恐縮ですが、「ハード・カレンシー」とは「その通貨の発行国・地域に留まらず、それら以外の国・地域でも広く使用されている通貨」、あるいは「外国での使用に制限が少ない通貨」のことであり、「ソフト・カレンシー」とはハード・カレンシー以外の通貨のことです。

- ハード・カレンシー…その発行国・地域のみならず、世界中で使用される通貨

- ソフト・カレンシー…ハード・カレンシー以外の通貨

著者自身のカウントによれば、全世界には通貨は少なくとも165~170程度存在するわけですが、これらのすべてが「ハード・カレンシー」、というわけではありません。むしろハード・カレンシーと呼べる通貨は非常に少ないのが実情でしょう。

著者自身の主観的分析も含めて申し上げるなら、ハード・カレンシーとしては米ドルに加えてユーロ、日本円、英ポンドなどの金融大国の通貨、さらにはスイスフラン、カナダドル、豪ドルといった先進国通貨、デンマーククローネなどの北欧通貨などが挙げられるでしょう。

また、アジアの場合、いわゆる「ハード・カレンシー」と呼ばれる通貨は、日本円を別とすれば、香港ドルとシンガポールドルが「二強」であり、それ以外には意外と強いのがタイバーツ、マレーシアリンギットなどではないかと思います。

米ドルの強さ

こうしたなかで、たとえば、ハード・カレンシーのなかでも特に強いのが米ドルでしょう。

米ドルの場合、発行国は米国ですが、現実には米国だけでなく、世界中で通用しますし、いくつかの国では自国通貨として採用されているほか、発展途上国を中心に、米ドルでそのまま支払いができたり、米ドルでの支払いが求められたりします。

著者自身もそれを過去に何度か体験しています。

たとえば2000年代初頭にエジプトを訪れた際、入国に際して「アライバル・ビザ」を要求されたのですが、これは到着した空港で入国審査場に向かう途中にある証紙売り場で15米ドルを支払い、それをパスポートに貼り付ける、というものでした。

また、2010年代に南米を訪れた際には、街のレストランで食事をした際に受け取った請求書で、現地通貨や隣国の通貨と並んで米ドルやユーロで表示された金額も掲載されていたのが印象的でした。

当時は入国した際に両替所も閉まっており、(なぜか)銀行ATMも使用できなかったため、現地通貨が入手できなかったのですが、その国に滞在している間中は米ドルの現金がどこでも問題なく使用できたため、結局、現地通貨は、目にすることも、手にすることもありませんでした。

かつて著者の知り合いだった海外旅行の達人は、「とくに発展途上国を訪れるのなら、1ドル紙幣など少額のドル紙幣をたくさん持っていくと良い」、などと教えてくれたのですが、今のところ、この「米ドルの小額紙幣さえあればどこでも問題なく旅行ができる」という法則は、だいたいの国に当てはまるようです。

アジアにはソフト・カレンシー国が多いのが実情

つまり、米ドルさえあれば、世界のたいていの国で困らない、ということですが、逆にいえば、「米ドルで旅行ができるような国」は、その国にとっての自国通貨の信頼度ないし通用度が低い、ということを意味します。

ここでちょっとだけ余談ですが、やはり、アジア(日本を除く)にはソフト・カレンシー国が多いというのが実情でしょう。

たとえば北朝鮮では恐怖政治の影響もあってか、自国通貨は半強制的に流通しているようですが、それでも闇市場では米ドルと人民元が流通しているようですし、台湾や韓国の場合、自国通貨よりも日本円に対する信頼は根強い、といった話題は、ときどき耳にします。

もちろん、本稿の主題である人民元は、最近だと北朝鮮や東南アジア、ロシアなど一部の国で通用し始めているようですが、それでもデータなどで見ても、とくにアジアの発展途上国・新興市場諸国では、米ドルに対する信任は厚いと考えておいて差し支えないでしょう。

これには結局、日本を除くアジア諸国などでは自国通貨に対する信認が低い、といった問題が根強いように見えます。

もちろん、日本などのイニシアティブもあり、とくに日本銀行や財務省は東南アジア諸国の通貨当局などと連携し、アジア通貨危機以降の四半世紀あまり、債券市場の育成なども行ってきているのですが、なかなかそこまでアジアの金融が強くなるというものでもないようです。

本当の強みは機関投資家にとっての資本取引

さて、本題に戻りましょう。

先ほどの「一部の国ではドル紙幣が使える」云々は、どちらかといえば小額紙幣、つまり私たち一般人が旅行や生活で使うようなレベルの金額の取引の話ですが、「米ドルが世界で強い」という点について人々が実感するとしたら、それは大口取引―――とりわけ、機関投資家にとっての資本取引など―――ではないでしょうか。

私たち一般庶民が実際に扱う金額のレベルでいうところの「大口取引」といえば、子供の学校の入学金を支払うときの数十万円、自動車を買うときの数百万円、あるいはせいぜい、家を買うときの数千万円、といったレベルでしょう。

しかし、世の中にはもっと遥かに大口の―――たとえば、日本円にして数十億円以上の―――取引、というものが存在します。

たとえば、金融機関や保険会社などの資金運用の現場だと、国債などの額面(最低取引単位)はたいていの場合、1億円ですし、規模の大きな金融機関などの場合だと、ワンショット50億円、100億円、といったケースもよくあります。

こうした大口の取引の場合だと、とりわけ国境をまたいだ取引で、通貨の使い勝手がものを言います。

じつは、米ドルだけでなく、ユーロ、日本円、英ポンド、スイスフランといった国際的な通貨の場合、共通しているのはその使い勝手の良さです。これらの国・地域の場合、資本規制はほとんどなく、経済制裁対象とされてでもいない限りは、それらの通貨で自由に資産運用したり、資金調達したりすることができるからです。

しかし、これに対し、中国の通貨・人民元は、そうではありません。

たとえば、大口資金を保有する機関投資家が中国本土の人民元で投資を行おうと思ったら、まず、その機関投資家は「QFII」の免許を得なければなりません。

この「QFII」は、 “Qualified Foreign Institutional Investors” 、つまり日本語でいえば「適格機関投資家」のことであり、具体的には中国国内に投資したり、中国国外に送金したりするための特別な免許を持っている投資家を意味します。

これだと、「誰でも自由に資金運用などをすることができる」という、先進国ならではの金融市場の発達は、中国では見込めない、ということを意味します。

最近だと、とりわけ国際送金やオフショア債券発行などの世界で人民元の地位が少しずつ上昇していることは事実ですが(『人民元債券「不自然な急増」から浮かぶ意外な国の窮状』等参照)、肝心の「機関投資家から見た投資対象としての人民元の魅力」に関しては、怪しいものです。

COFERと通貨の実力

IMFの最新データから判明する人民元の地位

では、当ウェブサイトでは何を根拠に、「機関投資家から見て人民元の魅力は怪しいものだ」と述べているのでしょうか。

その典型例が、外貨準備に関する通貨別統計です。

本稿で取り上げておきたい面白いデータがあるとしたら、国際通貨基金(IMF)が四半期に1度公表している『COFER』と呼ばれる統計でしょう。著者なりにこのCOFERを意訳すれば『外貨準備通貨構成統計』、といったところでしょうか。

これは、正式には “Currency Composition of Official Foreign Exchange Reserve” と呼ばれる統計で、IMFが加盟国からの報告に基づき、外貨準備高を通貨別に集計し、公表しているものです(ただし、通貨の内訳がわからないケースもあります)。

このCOFERの最新データ―――2024年3月末時点のデータ―――が、日本時間の28日午後10時頃に公表されました。

さっそくですが、COFERの最新データを眺めてみましょう(図表1)。

図表1 世界の外貨準備高の通貨別構成(2024年3月末時点)と前四半期比割合の変化

| 通貨 | 金額 | Aに対する割合の変化 |

| 内訳判明分(A) | 11兆4974億ドル | ― |

| うち米ドル | 6兆7668億ドル | 58.44%→58.85% |

| うちユーロ | 2兆2634億ドル | 19.94%→19.69% |

| うち日本円 | 6541億ドル | 5.69%→5.69% |

| うち英ポンド | 5622億ドル | 4.86%→4.89% |

| うち加ドル | 2952億ドル | 2.59%→2.57% |

| うち人民元 | 2469億ドル | 2.29%→2.15% |

| うち豪ドル | 2484億ドル | 2.14%→2.16% |

| うちスイスフラン | 223億ドル | 0.20%→0.19% |

| うちその他通貨 | 4381億ドル | 3.85%→3.81% |

| 内訳不明分(B) | 8525億ドル | ― |

| (A)+(B) | 12兆3499億ドル | ― |

(【出所】International Monetary Fund, Currency Composition of Official Foreign Exchange Reserves データをもとに作成。とくに断りがない限りは、以下同じ)

やはり圧倒的に強いのは米ドル、続いてユーロ

これによるとIMFに報告された世界の外貨準備総額は12兆3499億ドルですが、内訳がわからない金額が8525億ドルありますので、これを除いた残り11兆4974億ドル(上記図表においてA)についての通貨別のシェアを計算することとなります。

このうち米ドルが6兆7668億ドルで「A」に対する割合は58.85%であり、前四半期末の58.44%と比べてわずかに増えました。

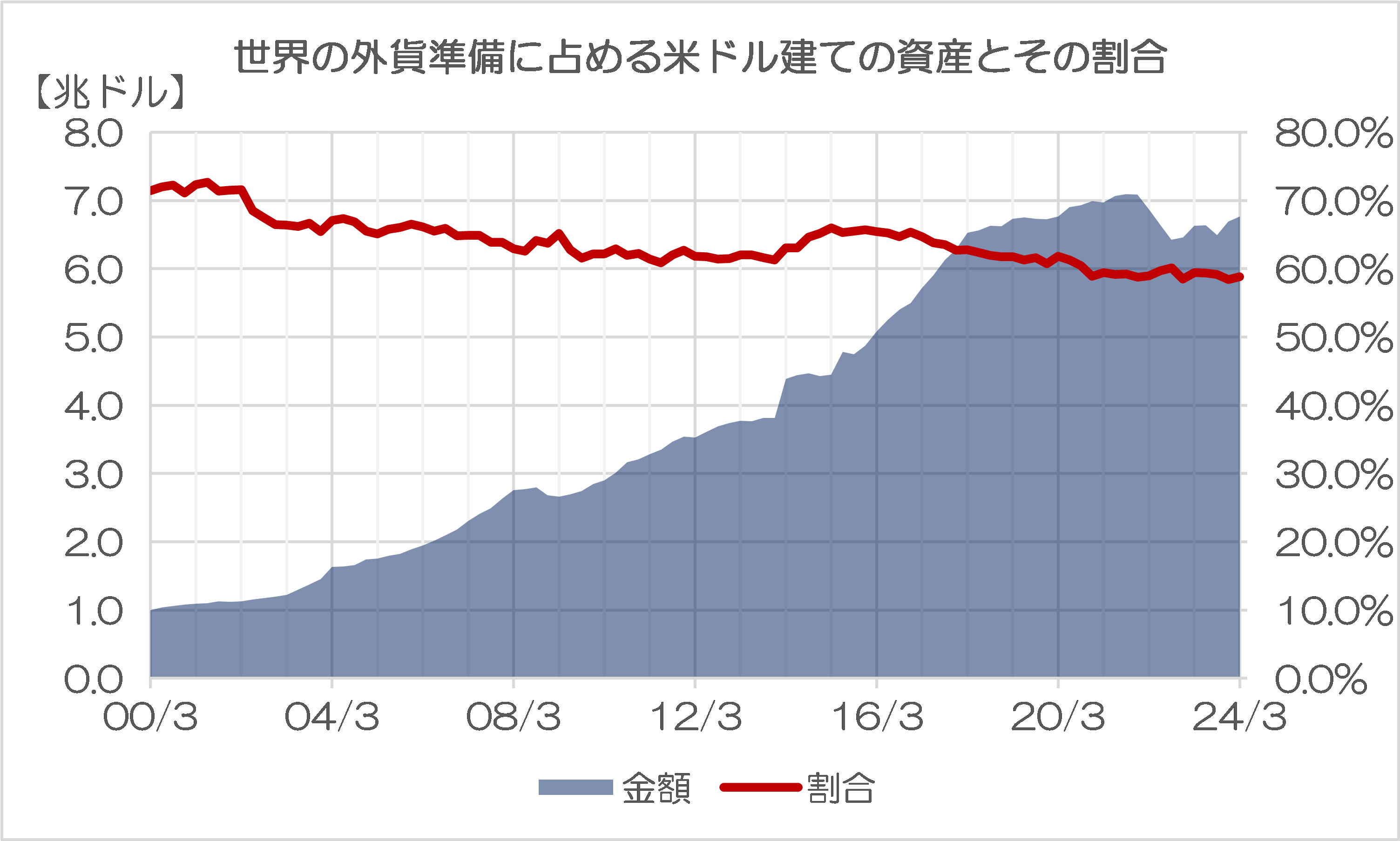

米ドルは外貨準備の通貨としての地位を徐々に低下させていると指摘されていて、実際、データの公表が始まった1999年3月末時点の米ドルのシェア(71.19%)と比べたらずいぶんとその地位が低下しているように見えることは間違いないのですが(図表2)、それでも現在でも6割弱のシェアを誇っているわけです。

図表2 世界の外貨準備に占める米ドル建ての資産と米ドル換算額

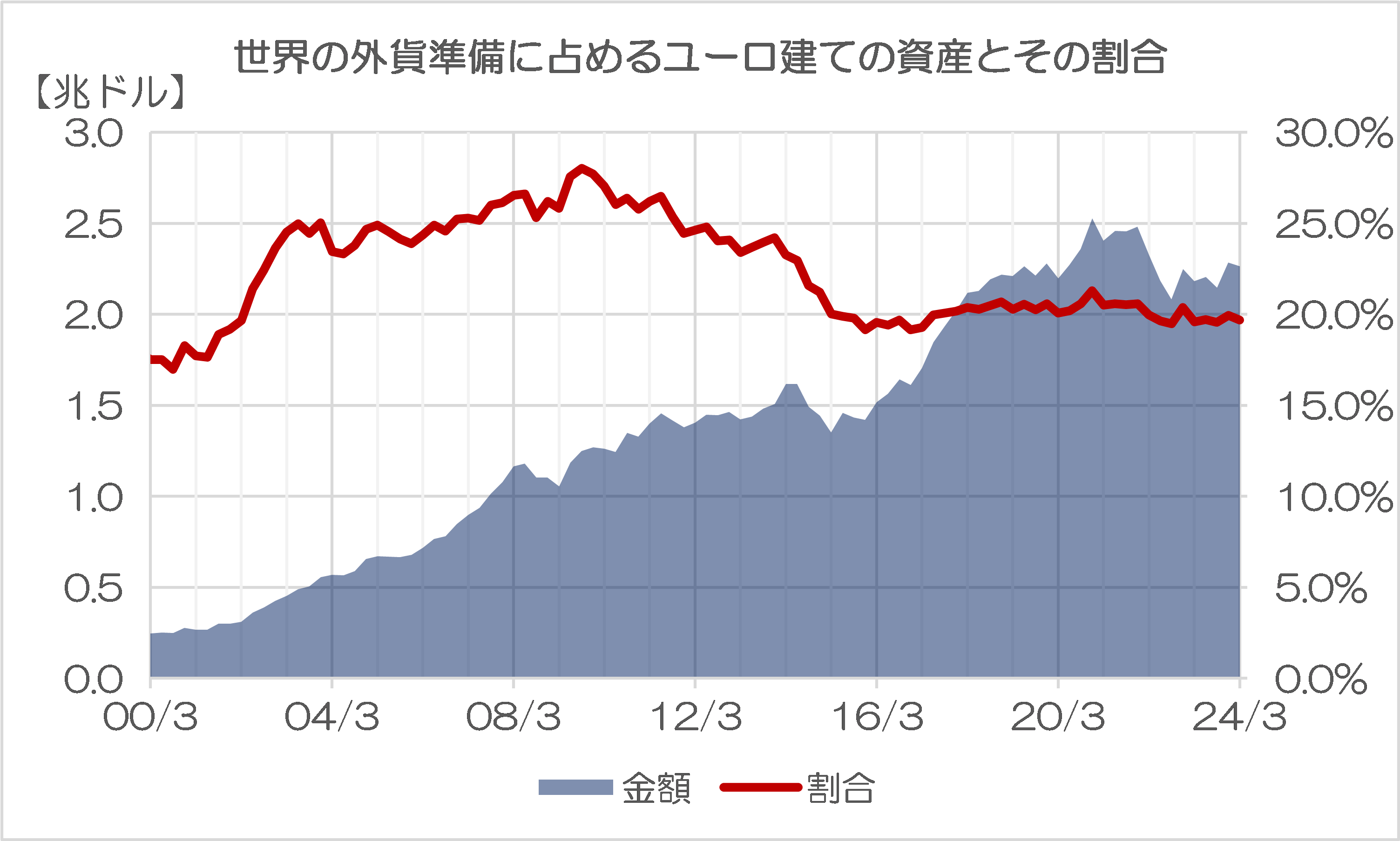

また、2番目の通貨がユーロで、シェアは19.69%と、前四半期の19.94%から少しだけ下がっていますが、不思議なことに、ユーロはここ10年近く、シェアはほぼ20%弱で一定しています(図表3)。

図表3 世界の外貨準備に占めるユーロ建ての資産とユーロ換算額

かつては「ユーロが米ドルに代わって基軸通貨となるだろう」、だの、「ユーロが外貨準備通貨として米ドルに取って代わるだろう」、だのと言われていたのですが、少なくともCOFERのデータだけで見る限り、この10年ほどに関してユーロの外貨準備組入れ額は、米ドルの3分の1程度に過ぎません。

いずれにせよ、圧倒的に強いのは米ドルで、ユーロがこれに続く、という構図です。

円安なのに意外と強い日本円

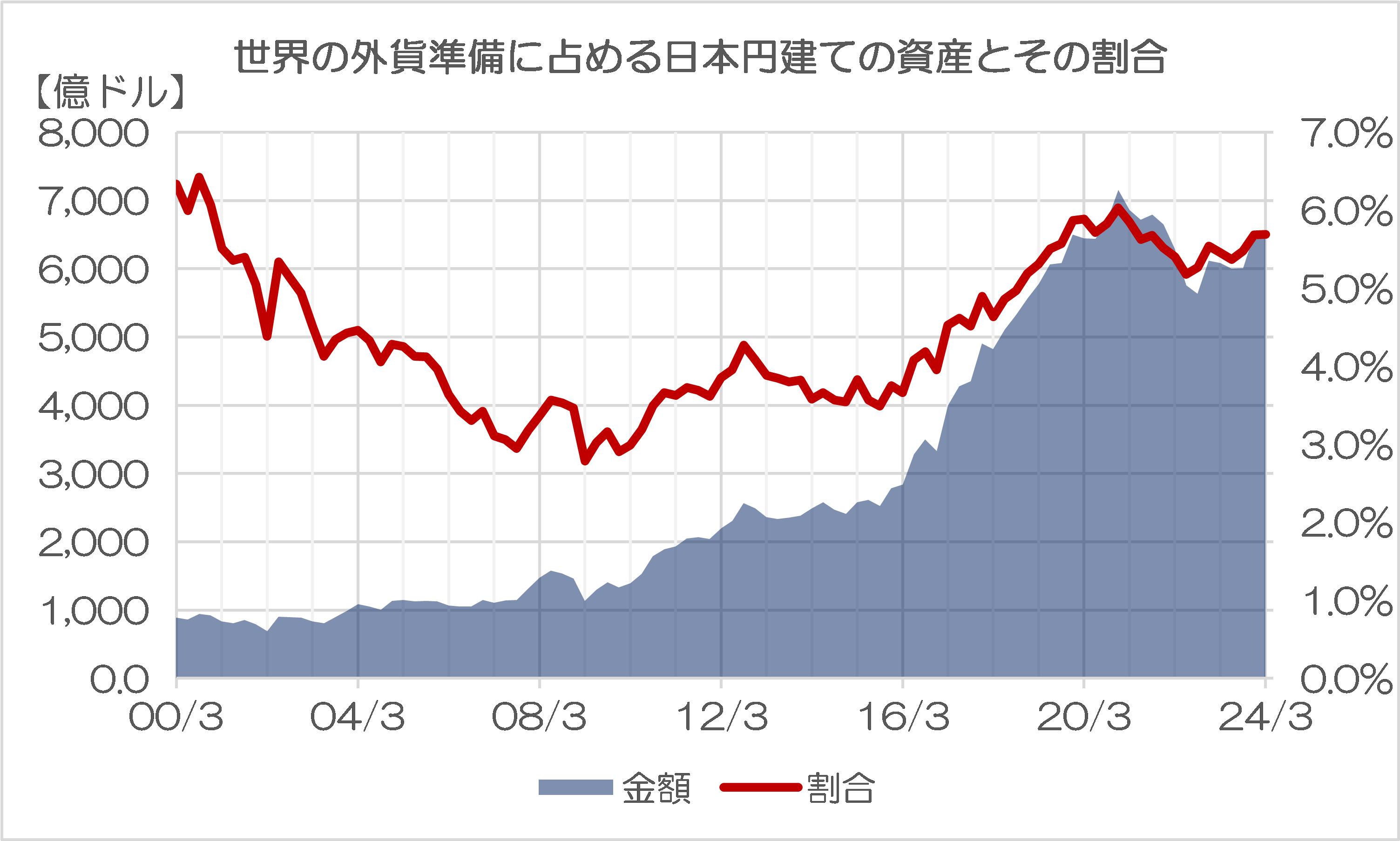

さらに興味深いのが、わが国の通貨・日本円です(図表4)。

図表4 世界の外貨準備に占める日本円建ての資産と日本円換算額

日本円のシェアは5.69%で前四半期比横ばいです。国際決済銀行(BIS)のデータによれば、日本円は2023年12月末の1ドル=141.48円から24年3月末では1ドル=151.189円へと円安になっているにも関わらず、です。

ここでカンの良い方はお気づきかもしれませんが、図表1や図表4は米ドルに換算した金額であり、これを日本円に直した場合は、円建ての外貨準備高は史上最高になっている可能性がある、ということです。

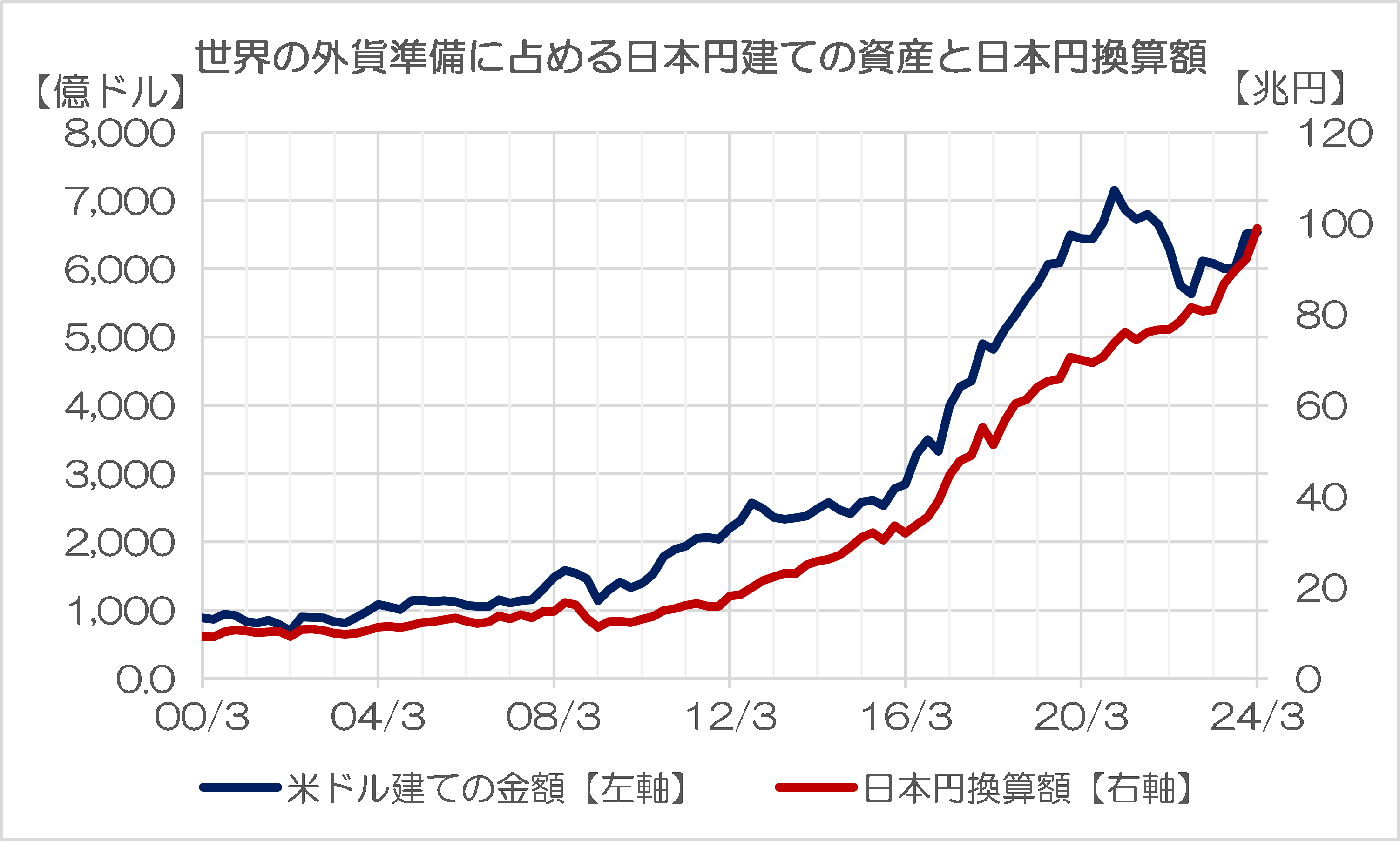

これを実際に検証したものが、図表5です。

図表5 世界の外貨準備に占める日本円建ての資産と日本円換算額

(【出所】International Monetary Fund, Currency Composition of Official Foreign Exchange Reserves およびThe Bank for International Settlements, Bilateral exchange rates time series データをもとに作成)

グラフ中青線が米ドル表示、赤線が円換算額ですが(円換算にあたっては国際決済銀行データを使っています)、これで見ると、円換算額がここ1年あまりで20兆円近く増えていることがわかります。

素人的には、「円安傾向が続いているんだから、円は国際的な市場で信頼されていないということでは?」、「」円が信頼されていないなら円建ての外貨準備は減るはずでは?などと思ってしまいがちですが、現実の金融市場では、円建ての外貨準備は増える一方、というわけです。

日本円と対照的な人民元

そして、これと対照的な通貨がひとつあるとしたら、それは人民元でしょう(図表6)。

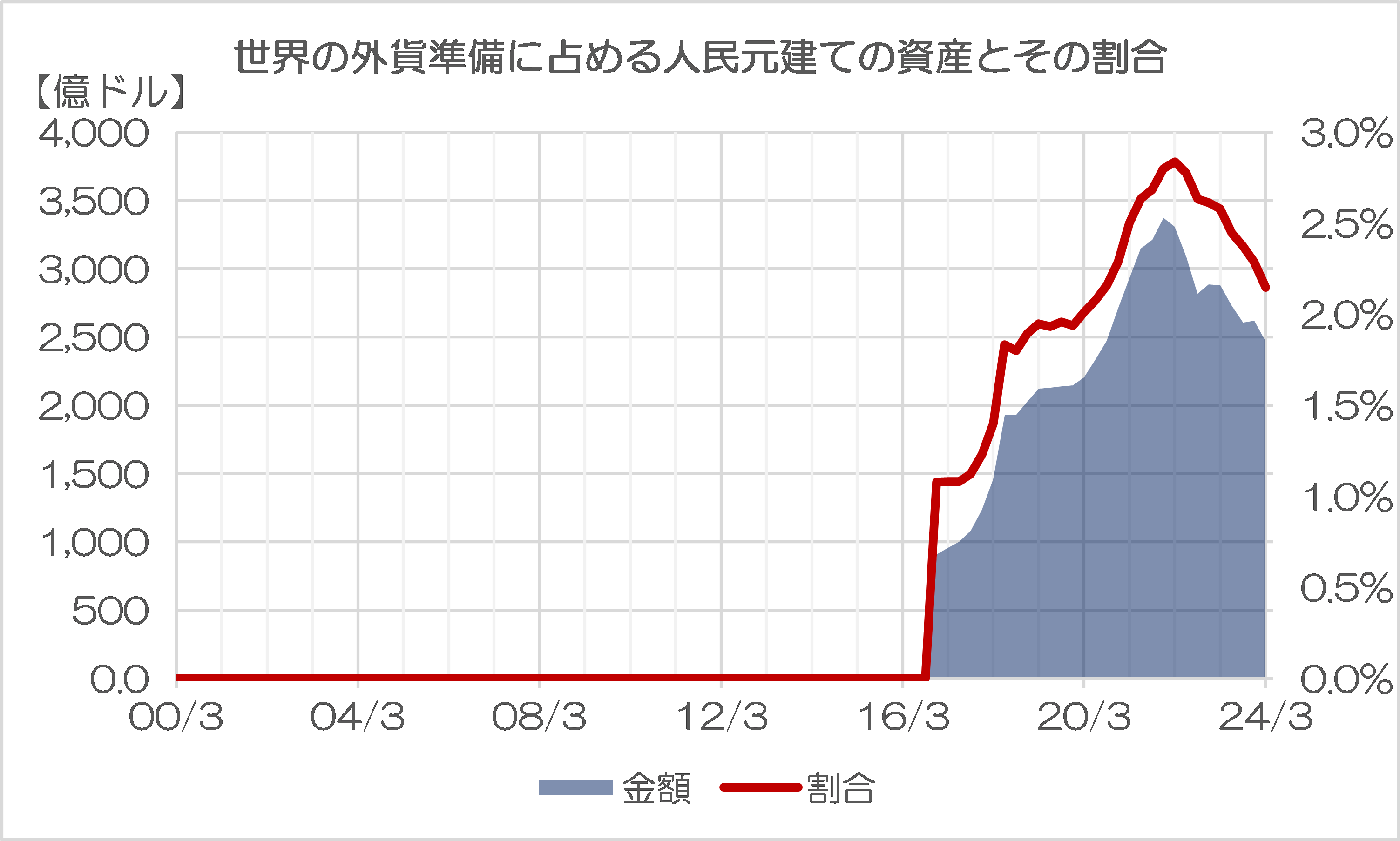

図表6 世界の外貨準備に占める人民元建ての資産とその割合

これによると、人民元建ての資産(※データは2016年12月以降の分しか存在しません)は、2021年12月末時点で過去最大を記録したものの、その後は減少傾向が続いていることがわかります。

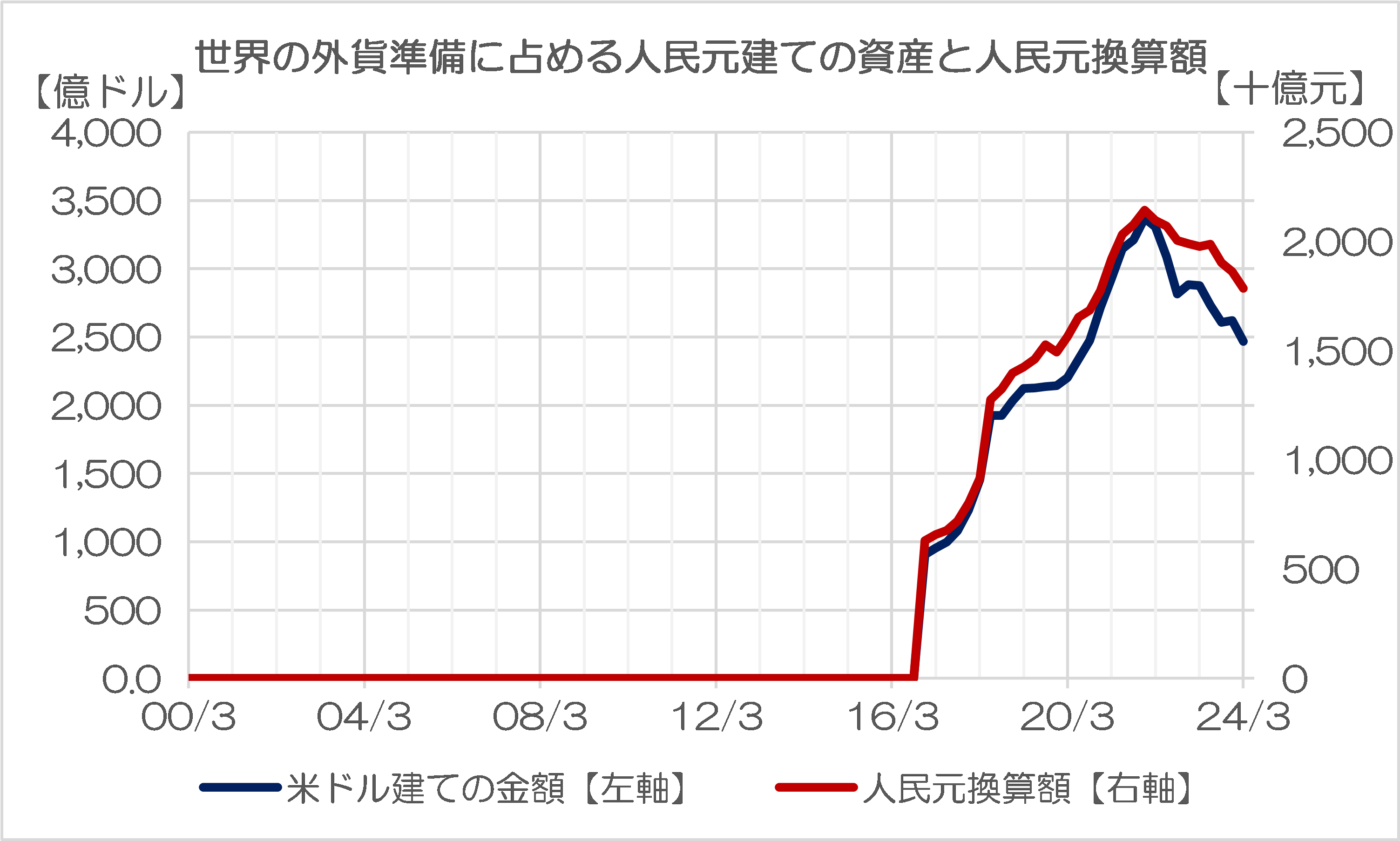

しかも、日本円に倣って人民元についてもBISデータを使って人民元建てに戻した数値を出してみると、やはり、人民元建てで見ても残高が減っている(図表7)のです

図表7 世界の外貨準備に占める人民元建ての資産と人民元換算額

(【出所】International Monetary Fund, Currency Composition of Official Foreign Exchange Reserves およびThe Bank for International Settlements, Bilateral exchange rates time series データをもとに作成)

この減り方は、じつに印象的です。

どうして人民元のシェアが落ちるのか

おりしも先日の『人民元債券「不自然な急増」から浮かぶ意外な国の窮状』では、「オフショア債券の世界では人民元建ての債券の発行額が増え続けている」、とする話題を取り上げたばかりでしたが、これとは対照的に、準備資産の世界では人民元のシェアは落ちる一方です。

自然に考えて、通貨としての使い勝手が極端に悪い人民元で、わざわざ「虎の子」の外貨準備を運用するというのも、行動としては非常に非合理的です。

ただ、2021年12月末時点で人民元建ての外貨準備が過去最高を記録し、そこから坂を転げ落ちるように人民元建ての外貨準備が落ちているという現象は、やはり、西側諸国から金融制裁を喰らっている、「ロs」で始まって「イア」で終わる「あの国」の苦境のあらわれに見えてなりません。

ちなみに2021年12月末時点の人民元建ての外貨準備は3373億ドルで、これが2024年3月末時点で2469億ドルにまで、じつに903億ドルも減っているわけです。

このあたりは、ロシアの外貨準備の多くがウクライナ戦争の制裁として凍結された一方、金地金(1331億ドル)や人民元(1078億ドル程度?)などで保有していた部分については凍結を免れた、とする話題も思い出します(『G7で「ロシア凍結資産利息」でウクライナ支援合意か』等参照)。

いずれにせよ、人民元建ての資産の増減については、そのすべてがロシア要因で説明がつくというほどに単純なものではないのかもしれませんが、それにしても、外貨準備の世界では、少なくとも現時点においては、人民元の利用が広まるどころか、むしろ減っているという実態があることは間違いありません。

こうした傾向が今後も続くのかどうかについては要注目点といえるでしょう。

本文は以上です。

金融評論家。フォロー自由。雑誌等の執筆依頼も受けています。 X(旧ツイッター) にて日々情報を発信中。 Amazon アソシエイトとして適格販売により収入を得ています。 著書①数字でみる「強い」日本経済 著書②韓国がなくても日本経済は問題ない日韓関係が特殊なのではなく、韓国が特殊なのだ―――。

— 新宿会計士 (@shinjukuacc) September 22, 2024

そんな日韓関係論を巡って、素晴らしい書籍が出てきた。鈴置高史氏著『韓国消滅』(https://t.co/PKOiMb9a7T)。

日韓関係問題に関心がある人だけでなく、日本人全てに読んでほしい良著。

読者コメント欄はこのあとに続きます(コメントに当たって著名人等を呼び捨てにするなどのものは禁止します)。当ウェブサイトは読者コメントも読みごたえがありますので、ぜひ、ご一読ください。なお、現在、「ランキング」に参加しています。「知的好奇心を刺激される記事だ」と思った方はランキングバナーをクリックしてください。

読者コメント一覧

※【重要】ご注意:他サイトの文章の転載は可能な限りお控えください。

やむを得ず他サイトの文章を引用する場合、引用率(引用する文字数の元サイトの文字数に対する比率)は10%以下にしてください。著作権侵害コメントにつきましては、発見次第、削除します。

※現在、ロシア語、中国語、韓国語などによる、ウィルスサイト・ポルノサイトなどへの誘導目的のスパムコメントが激増しており、その関係で、通常の読者コメントも誤って「スパム」に判定される事例が増えています。そのようなコメントは後刻、極力手作業で修正しています。コメントを入力後、反映されない場合でも、少し待ち頂けると幸いです。

※【重要】ご注意:人格攻撃等に関するコメントは禁止です。

当ウェブサイトのポリシーのページなどに再三示していますが、基本的に第三者の人格等を攻撃するようなコメントについては書き込まないでください。今後は警告なしに削除します。また、著名人などを呼び捨てにするなどのコメントも控えてください。なお、コメントにつきましては、これらの注意点を踏まえたうえで、ご自由になさってください。また、コメントにあたって、メールアドレス、URLの入力は必要ありません(メールアドレスは開示されません)。ブログ、ツイッターアカウントなどをお持ちの方は、該当するURLを記載するなど、宣伝にもご活用ください。なお、原則として頂いたコメントには個別に返信いたしませんが、必ず目を通しておりますし、本文で取り上げることもございます。是非、お気軽なコメントを賜りますと幸いです。

コメントを残す

【おしらせ】人生で10冊目の出版をしました

| 自称元徴用工問題、自称元慰安婦問題、火器管制レーダー照射、天皇陛下侮辱、旭日旗侮辱…。韓国によるわが国に対する不法行為は留まるところを知りませんが、こうしたなか、「韓国の不法行為に基づく責任を、法的・経済的・政治的に追及する手段」を真面目に考察してみました。類書のない議論をお楽しみください。 |

【おしらせ】人生で9冊目の出版をしました

| 日本経済の姿について、客観的な数字で読んでみました。結論からいえば、日本は財政危機の状況にはありません。むしろ日本が必要としているのは大幅な減税と財政出動、そして国債の大幅な増発です。日本経済復活を考えるうえでの議論のたたき台として、ぜひとも本書をご活用賜りますと幸いです。 |

>「ロs」で始まって「イア」で終わる「あの国」の苦境のあらわれに見えてなりません。

言われて気付いたのですが、白コリア西コリア北コリア南コリアは全部「イア」の母音で終わるんですね。

しかも、とくて「イア」ジアとまとめられるし。

「イア」と随分縁が深いんだなぁと。

ロシア(россия)の末尾は -ия = -iya で Korea の末尾 íə とは異なる発音になります。

通りすがり さん

ありがとうございます。

なるほど、日本語で話していると分からないものですね。

iaはラテン語での地名を示す接尾詞だそうです。ロシア、アラビア、アジア、……フィクションでも登場しますね、カサレリアだのローザリアだのトルメキアだの。

対してコリア軍団は高麗・コリョの英語転写・転訛でしょうか。

農民 さん

ありがとうございます。

そうなると、スツーリアあたりが実態に則してそう。

ユートピアを目指したらディストピアになってしまった国、沢山ありますね。

関連すると思ったのでご紹介。

韓国メディア「富裕層の国外脱出ランキングで韓国が中国、インド、イギリスに続いて第4位……意外だ」……意外かなぁ?

2024年06月28日

https://rakukan.net/article/503801253.html

楽韓さんより。

1位 中国

2位 イギリス

3位 インド

4位 韓国

5位 ロシア

6位 ブラジル

7位 南アフリカ

8位 台湾

9位 ナイジェリア

10位 ベトナム

BRICS各国がランクインしてて、億万長者の提供国ってところ?

ちなみに、日本は百万長者純流入ランキングの第10位。

https://www.henleyglobal.com/publications/henley-private-wealth-migration-report-2024/top-10-country-inflows

詳しくは此方。

富裕層の移動: 2024年における世界の富裕層の移住先と移住元

https://www.prnewswire.com/jp/news-releases/–2024-302173064.html

外貨準備って運用資産じゃないから分散の概念って不要なのかなと思います。旅行のときお財布落としたり盗まれたりした時用に細かく折ってカバンの奥底とかに忍ばせておく。アレみたいな感じ。

だから分散なんかせず世界唯一の基軸通貨である米ドルで、それもほぼ現金の形ですぐ使えるように置いておく。

日本の外貨準備はその原則に沿ったもののように感じます。

人民元を外貨準備にするってのはあまり意味がないことかと思います。ただ、日本のように健全な外貨準備が出来る国はほとんどなくて、大抵の国は、外貨準備と計上していいとされる外貨資産をかき集めて数字として公表する。その中には人民元建て資産も結構あるよー そんな話だと思います。

外貨準備に選ばれた通貨はその国の通貨危機時には売り込まれる運命があります。そう考えると、外貨準備のシェア云々って迷惑ランキングなのかも思っちゃいます。

人民元は全部が毛沢東だから、ぶっちゃけセンス無いと思う

中国4000年の歴史を自慢するのなら

毛沢東も1枚くらいは使って良いけど、残りは中国の歴史上の偉人にすべきだった

共産主義崇拝を脅かす事になりませんかね?

なるほど、社会主義の弱点ですね。歴史的評価の固まった偉人が足りない。

いっそのことイギリスが現国王の肖像使うのに倣って習近平さんにしたらどうかな。

中国の歴史上と言いますが、始まりは1949 毛沢東からで、それ以前は別の国なので使えません。

日本の様に同じ場所で同じ国がずっと続いてた地域は他にないので、日本と同じ感覚でみるのは間違いです。

清や明を徳川幕府や鎌倉幕府と同じ感覚で見ていました。

ので、間違える事は仕方ないとは思います。

中国の歴史上の人物は毛沢東からしか選べないのです。

>オフショア債券の世界では人民元建ての債券の発行額が増え続けている

>準備資産の世界では人民元のシェアは落ちる一方

*人民元を調達した国(対中スワップ行使国?)の窮状は、米ドル不足。

・・・・・

例えれば、

ハードカレンシーは、共通商品券

ソフトカレンシーは、地域振興券

人民元は、対中決済でしか使い難い『地域振興券』のようなもの。

換金性に乏しい”クーポン”を、貯めたがる人はいないのです・・。

カズ 様

>人民元は、対中決済でしか使い難い『地域振興券』のようなもの。

しかも、しばらく使わずに、タンスにしまって置いたら、

換金(物)価値が、ずいぶんと目減りしちゃうような(笑)。

伊江太 様

*賢い奥様の消費順位

①ショップクーポン(ローカル通貨)

②地域振興券(ソフトカレンシー)

③共通商品券(先進国通貨)

④現金(ハードカレンシー)

きっと外貨準備高と言っても「奥様の財布の中身」と同じ。

「使い勝手の悪いものから使わないと」なんですよね・・。

なるほど、その通りですね。

ただ、ショップクーポンは、使う機会と場所が凄く限定されるので、財布の奥に入れて置くなどしないと、使い忘れちゃうんですね。その内、無くなったりして、結局損したかな?なんて。

だから、手持ちの人民元も「使えるものは使えるうちに使っとかないと」なんでしょうね。

・・・・・

中国が対露決済で損しない方法は2つ。

自国通貨建決済と半人民元・半ルーブルでの両建決済。

*いづれにしても、手持人民元の枯渇時が転機なんでしょうけれどね。

考え違いかもしれませんが、現在のレートでドルから円にして準備金を持つと、円換算で比較的多めの円が確保できます。

今後円が130円になった場合や更に高くなった場合に外貨準備金をドルに戻せばドルの準備金が元の金額より多くなりますね。

考え方、せこいですか?

極長期スパンでの運用であれば、「ドルコスト平均法」の採用がいいみたいですね。

理論上は市場平均価格よりも低価で取得できるみたいです。元金さえあればですが。

ドル・コスト平均法とは?(三井住友銀行HP)

https://www.smbc.co.jp/kojin/toushin/gimon/start11/