日商会頭「政府は堂々と通貨操作を」発言の不見識ぶり

日商の小林健会頭といえば、三菱商事の社長を歴任した方だそうですが、『テレ朝news』の報道によれば、円安で中小企業から悲鳴が上がっているとしつつ、「堂々と通貨操作すればよい」と述べたそうです。不見識極まりない発言です。為替市場のサイズに照らし、政府が為替介入で特定レンジに誘導できるというものでもありませんし、ましてや為替操作はG7合意にも反します。商社ご出身ならそのことくらい、常識レベルでわかりそうなものですが…。

円高と円安のメリット・デメリット

円高、円安にはそれぞれメリットとデメリットがある

当ウェブサイトではこれまでに何度も繰り返してきたとおり(そして何度でも繰り返すつもりですが)、円高や円安には、それぞれメリットとデメリットがあります。

これらのメリット、デメリットは非常に多岐に及ぶのですが、ごく大雑把にまとめると、少なくとも①輸出、②輸入、③国内産業、④資産効果、⑤負債効果、の大きく5つの項目について議論することが必要です。

1、輸出。円高になれば輸出競争力が下がり、円安になれば輸出競争力が上がる。

2、輸入。円高になれば輸入購買力が上がり、円安になれば輸入購買力が下がる。

3、輸入代替効果。円高になれば輸入品が安くなるため国内産業が打撃を受け、円安になれば輸入品が高くなるため国内産業が潤う。

4、資産効果。円高になれば外貨建資産が目減りし、円安になれば外貨建資産が増加する。

5、負債効果。円高になれば外貨建債務負担が減少し、円安になれば外貨建債務負担が増加する。

円高・円安の効果は総合的に評価しなければならない

すなわち、この①~⑤について、円高と円安のそれぞれに対する「プラス効果(+)」と「マイナス効果(▲)」の関係をまとめると、図表1のようなイメージです。

図表1 円高・円安のプラス効果(+)とマイナス効果(▲)

| 円高 | 円安 | |

| ①輸出競争力 | ▲ | + |

| ②輸入購買力 | + | ▲ |

| ③輸入代替効果 | ▲ | + |

| ④資産効果 | ▲ | + |

| ⑤負債効果 | + | ▲ |

(【出所】当ウェブサイト作成)

すなわち、円高や円安は経済の様々な面に影響を与えるわけであり、円高や円安が日本経済にもたらす効果は、少なくともこの①~⑤の分野に分けて個別に検討したうえで、それらの影響を総合して評価しなければなりません。

ただ、これまでに当ウェブサイトでは何度も説明してきたとおり、円高、円安それぞれにメリット、デメリットはあるものの、「総合的に見て」、現在の日本経済にとっては円安の方が望ましい、というのが適切な評価ではないでしょうか。

「悪い円安」論者の代表的な言い分

それなのに、最近話題の「悪い円安」論者の皆さまは、多くの場合、このうち①~③の効果にしか言及せず、しかもメリットについては過小に、デメリットについては過大に誇張・歪曲して伝えようとする、という傾向があるように見えます。

また、最近だと、部分的に④に言及する人もいるようですが、「外貨建ての資産を持っている人なんて、どうせ一部のカネ持ちや大企業でしょ?」、「我々庶民の多くには無関係だよ」、などと主張し、その数量的な影響についての説明責任を放棄する――といったパターンもあるようです。

まず、「悪い円安」論者の皆さまは、たいていの場合、こう言うのです。

「今の日本経済はバブル期などと比べ、輸出産業が廃れてしまっているから、①の輸出のプラス効果は大して生じない。しかし、外国から様々なものを買ってきているから、②の輸入のマイナス効果は非常に大きく出る。③の輸入代替効果も、電力不足や労働力不足の日本で十分に発揮されない」。

現在の日本ではかつての「ジャパン・アズ・ナンバーワン時代」(?)と比べ、輸出産業が廃れている、というのは、いわゆるBtoC(消費者向けのビジネス)の世界では、たしかにそうかもしれません。自動車などを除けば、日本製の家電製品が世界を席巻している様子は見られないからです。

また、スマホでも衣類でも家電でも雑貨でも、最近だとすっかり「メイド・イン・チャイナ」ばかりになってしまったような印象がありますし、メディアはしきりに「日本は食料自給率が低い」と喧伝していますので、円安になって輸入品物価が上がることと、私たちの身の回りの品物がどんどん値上がりしていくことがリンクしてしまいます。

さらに、メガソーラーばかり乱立し、多くの原子力発電所が運転を停止し、電力供給が不安定化し、電気代も高止まりしていることは事実ですし(※これは民主党政権の負の遺産を引きずっているという要因が最も大きいです)、人手不足が顕在化していることが懸念材料であることもまた事実でしょう。

日本経済の実態、見てますか?

日本は川上産業が盛んな工業大国

しかし、「目に見える世界」だけを見ていると、円安のデメリットばかりが目に入ってくるのかもしれませんが、残念ながら、経済は私たち個人から「目に見える範囲」のことだけを見て全体を判断すると、結論を誤ることが非常に多いです。

まず①輸出効果について。

2023年を通じた日本の輸出高は100兆8817億円と、史上初の「100兆円台」を達成しましたが、その内訳は「機械類及び輸送用機器」(自動車や半導体製造装置など)だけで全体の6割弱を占め、また、広い意味での工業製品は、少なくとも全体の約8割を占めています(図表2)。

図表2 日本の輸出高(外交品目内訳、2023年)

| 項目 | 金額 | 構成割合 |

| 輸出合計 | 100兆8817億円 | 100.00% |

| 1位:機械類及び輸送用機器 | 58兆8295億円 | 58.32% |

| うち自動車 | 17兆2652億円 | 17.11% |

| うち半導体等電子部品 | 5兆4942億円 | 5.45% |

| うち自動車の部分品 | 3兆8836億円 | 3.85% |

| うち半導体等製造装置 | 3兆5348億円 | 3.50% |

| うち原動機 | 2兆9273億円 | 2.90% |

| うち電気回路等の機器 | 2兆1242億円 | 2.11% |

| 2位:原料別製品 | 11兆5443億円 | 11.44% |

| 3位:化学製品 | 11兆0247億円 | 10.93% |

| 4位:特殊取扱品 | 9兆7060億円 | 9.62% |

| 5位:雑製品 | 5兆4207億円 | 5.37% |

| うち科学光学機器 | 2兆4969億円 | 2.48% |

| 6位:鉱物性燃料 | 1兆6218億円 | 1.61% |

| 7位:原材料 | 1兆5548億円 | 1.54% |

| 8位:食料品及び動物 | 9204億円 | 0.91% |

| 9位:飲料及びたばこ | 2075億円 | 0.21% |

| 10位:動植物性油脂 | 520億円 | 0.05% |

(【出所】財務省『普通貿易統計』をもとに作成)

しかも、これらの輸出品目は、自動車などを除けば、基本的には「モノを作るためのモノ」(中間素材や生産設備・装置など)が中心であり、これらの「モノを作るためのモノ」は、普段、私たち一般消費者の目に触れることが少ない品目でもあります。

「悪い円安」論者の皆さまが「日本は輸出が弱い」と堂々と述べているのは、こうした統計をまったく見ていない証拠でもありますが、それだけではありません。これらの輸出品目は、産業でいうところの「川上」部分に該当し、日本がとくに東アジア諸国の「川上」部分をしっかり握っているということを、間接的には意味しています。

日本政府が補助金を出しながらではありますが、台湾の半導体メーカーTSMCが日本の熊本県に大規模な工場を建設しているのも、日本に半導体関連の「川上産業」がしっかりと残っているからこそ、すんなりプロジェクトが進むという側面があります。

そして、「川上産業」が残っている国では、条件さえ整えば、「川下産業」が復活してくる可能性は十分にありますが、その逆はありません。もともと「川上産業」が存在せず、外国企業に「川下産業」を育ててもらった中国や韓国などのような国だと、産業の裾野が極端に狭かったりするのです。

輸入品目は単純加工品、エネルギー、食品などが中心

続いて輸入に関しても、非常にわかりやすい構図が見えてきます(図表3)。

図表3 日本の輸入高(外交品目内訳、2023年)

| 項目 | 金額 | 構成割合 |

| 輸入合計 | 110兆1711億円 | 100.00% |

| 1位:機械類及び輸送用機器 | 31兆5307億円 | 28.62% |

| うち半導体等電子部品 | 4兆6748億円 | 4.24% |

| うち通信機 | 3兆9457億円 | 3.58% |

| うち事務用機器 | 3兆1036億円 | 2.82% |

| 2位:鉱物性燃料 | 27兆3142億円 | 24.79% |

| 3位:雑製品 | 12兆2346億円 | 11.11% |

| 4位:化学製品 | 11兆5273億円 | 10.46% |

| 5位:原料別製品 | 9兆0688億円 | 8.23% |

| 6位:食料品及び動物 | 8兆2616億円 | 7.50% |

| 7位:原材料 | 6兆9297億円 | 6.29% |

| 8位:特殊取扱品 | 1兆9343億円 | 1.76% |

| 9位:飲料及びたばこ | 1兆0741億円 | 0.97% |

| 10位:動植物性油脂 | 2958億円 | 0.27% |

(【出所】財務省『普通貿易統計』をもとに作成)

民主党政権時代を中心とする過去の円高のためでしょうか、半導体産業が日本でいったん廃れてしまったなどの事情もあってか、輸入品目の上位に「半導体等電子部品」などの半製品が入って来てしまっています。

ただ、それ以外に関していえば、輸入品目の多くは▼最終製品(PCやスマートフォン、衣類・雑貨など)、▼エネルギー(鉱物性燃料)、▼食料品や原材料――などが中心であり、エネルギーなどを別とすれば、付加価値が低く、国内でも調達が可能な品目が多いことがわかります。

つまり、円安で輸入品が割高になれば、技術的には輸入品の代わりに類似品目を日本国内で作ることができる、ということを意味しています。産業構造上、日本は中国や韓国の「上位互換」でもあるからです。

電力、人材の問題がクリアされれば輸入代替効果が発生へ

そして、この②の「輸入購買力」の論点は、そのまま上記③の「国内産業への影響(輸入代替効果)」にも直結するものです。

日本の輸入品のなかには、石油、石炭、LNGなどのように、「どうしても輸入品でなければならない品目」もありますが、それにしたって太陽光発電所(メガソーラーなど)の新設を規制し、原発を積極的に再稼働・新増設していけば、鉱物性燃料の輸入を減らすことは可能です。

あとは人材不足をどう解消するか(あるいは解消することができないか)が問題となり得ますが、逆にいえば、日本経済のボトルネックは電力不足と人材不足くらいなものでしょう(※もっとも、人材不足の解消については社会の自動化、ライドシェアなどがあり得ますが、これらについてはそれぞれ課題もあります)。

いずれにせよ、円安が長期化すれば、(電力・人材不足などへの対処は必要ではあるものの)条件さえ揃えば産業が日本に戻ってきますし、そうなれば雇用も今以上に伸びていくかもしれません。

というよりも、私たちは消費者であるとともに、働き手でもあります。

社会全体でインフレを伴った経済成長が発生すれば、賃金水準は(物価に遅れますが)必ず上昇します(というか、『速攻否定される「悪い賃上げ」論:パート等賃金も上昇』でも指摘したとおり、現時点でもすでに大企業のみならず、中小企業やパートタイム労働者にも賃上げの波が及んでいます)。

円安にはこの①輸出競争力、②輸入購買力、③輸入代替効果、という3つの側面から、短期的には国内物価上昇などの弊害も及ぼすものの、輸出入構造分析などを通じて、中・長期的には総合的に見て経済に大きなプラス効果をもたらす、というのが結論とならざるを得ないのです。

どうして資産効果と負債効果を無視するのか

これに加えて④資産効果、⑤負債効果などの影響も考慮する必要がありますが、これについては、端的にいえば、現在の日本にとって④外貨建ての資産の円換算額が押し上げられる効果は大変に大きく、⑤外貨建ての負債の返済負担が押し上げられる効果は、無視し得るほど小さいです。

というのも、そもそも日本は銀行業に限っても5兆ドルを超える対外与信を抱えているにも関わらず、外国の銀行からの外貨建ての借入はその10分の1少々の5658億ドルに過ぎません(図表4)。

図表4 日本の銀行から外国への債権・外国の銀行から日本への債権(2023年12月)

| 区分 | 金額 | 備考 |

| 日本の銀行から外国への債権 | 5兆0435億ドル | 最終リスクベース |

| 日本の銀行から外国への債権 | 5兆1738億ドル | 所在地ベース |

| うち(相手国から見た)外国通貨建て | 4兆0346億ドル | 所在地ベース |

| うち(相手国から見た)自国通貨建て | 1兆1392億ドル | 所在地ベース |

| 外国の銀行から日本への債権 | 1兆2681億ドル | 最終リスクベース |

| 外国の銀行から日本への債権 | 1兆3256億ドル | 所在地ベース |

| うち外貨建て | 5658億ドル | 所在地ベース |

| うち円建て | 7597億ドル | 所在地ベース |

(【出所】The Bank for International Settlements, Consolidated banking statistics データをもとに作成)

したがって、資産効果・負債効果の観点からは、どう考えても円安はデメリットよりもメリットを多くもたらすと断じざるを得ないのです。

トリレンマやG7合意に反する日商会頭発言

「円安阻止の利上げ」はトリレンマの鉄則に照らし「あり得ない」

もちろん、そうなれば「悪い円安」論者さんたちは、「中小企業経営者が苦しくなっている」、「人手不足倒産が増えていく」、など、どんどんとゴールポストを動かしながら「円安が日本経済にいかに悪い影響を及ぼすか」を主張していくようです。

その際、資産効果に関しては「どうせ一部の大企業や金持ちの話でしょ?」などと切り捨てたりすることもあるようです(どうでも良いですが、この手の主張をする人たち、本当に徹底的に数値を無視するという傾向があるのは、不思議と言わざるを得ません)。

そして、「悪い円安」論が行き過ぎると、『「日銀は円安止めるために金融緩和やめよ」論の間違い』でも指摘した、「日銀は円安を止めるために利上げしろ」、などとする、いわゆる「国際収支のトリレンマ」を無視したムチャクチャな主張に繋がっていくのでしょう。

ちなみに国際収支のトリレンマは(1)資本移動の自由、(2)金融政策の独立、(3)為替相場の安定、という3つの政策目標を「同時に」満たすことが絶対に不可能である、とする経済学の鉄則のことです(図表5)。

図表5 国際収支のトリレンマ

©新宿会計士の政治経済評論/出所を示したうえでの引用・転載は自由

日本は(1)国際的な資本移動の自由を認めている国であり、かつ、(2)国内の失業率やインフレ率などを見ながら自由に金融政策を決定することができる国ですが、この(1)(2)の代償として、(3)為替相場の安定、という政策目標を、事実上、放棄せざるを得ないのです。

これを一般化したものが、次の図表6です。

図表6 採用する政策と諦める政策

©新宿会計士の政治経済評論/出所を示したうえでの引用・転載は自由

日商会頭の不見識極まりない発言

こうしたなかで、財界から、なかなかに驚くべき発言が出てきました。

『テレ朝news』の報道によると、日本商工会議所の小林健会頭は為替介入を巡って、「堂々と通貨操作すれば良い」などと述べたのだそうです。

為替介入「堂々とやればよい」日商会頭 円安で中小企業は”悲鳴” 政府などに通貨政策の舵取り求める

―――2024/05/09 19:22付 Yahoo!ニュースより【テレ朝news配信】

テレ朝の報道をそのまま信頼して良いのか、という点については気になるところではありますが、もしこれが事実だとしたら、なかなかにとんでもない話です。

「堂々と為替介入をしろ」とはそもそもトリレンマを無視していますし、G7合意などにも反しています。ご経歴を見ると三菱商事のご出身のようですが、大変失礼ながら、その程度の認識でよく経済団体の会頭をお務めになっているものです。

テレ朝によると小林氏は「およそ34年ぶりの円安水準が続いていること」について、「輸入原料や電気・ガス価格の押し上げなど幅広い影響」があり、「中小企業から『何とかならないか』と悲鳴があがっている」、との懸念があった、などと述べたそうですが、これも財界の方にしては認識がちょっとお粗末です。

輸入品価格の上昇は円安ももちろん寄与していますが、どちらかといえば外国における物価高(インフレ)の影響もあるため、単純に円高になれば問題が解決するというものではありませんし、エネルギー問題については為替以外の解決手段として、たとえば原発再稼働などの手法がちゃんと存在します。

さらには、とくに電気代・ガス代・ガソリン代などに関していえば、「物価高対策」の範疇に属しますので、やりたければ為替政策ではなく財政政策で対応すべきものです。

というよりも、そもそも「円を強くする介入」は、財務省・外為特会が管轄している外貨準備の範囲内でしか実施できませんし、現在の為替市場(スポット、フォワード含む)のサイズに照らして、政府が為替相場を特定レンジに誘導すること自体、極めて困難です。

商社のご出身ならば、そのくらいのこと、「常識」レベルでわかりそうなものですが…。

円高が良ければ利上げすれば良い

なお、くどいようですが、為替相場は一般に金利や通貨供給量などからも影響を受けることがわかっていますので、もしも円高にしたければ、日銀が今すぐ量的緩和をやめ、利上げをすれば良いのではないかと思います。

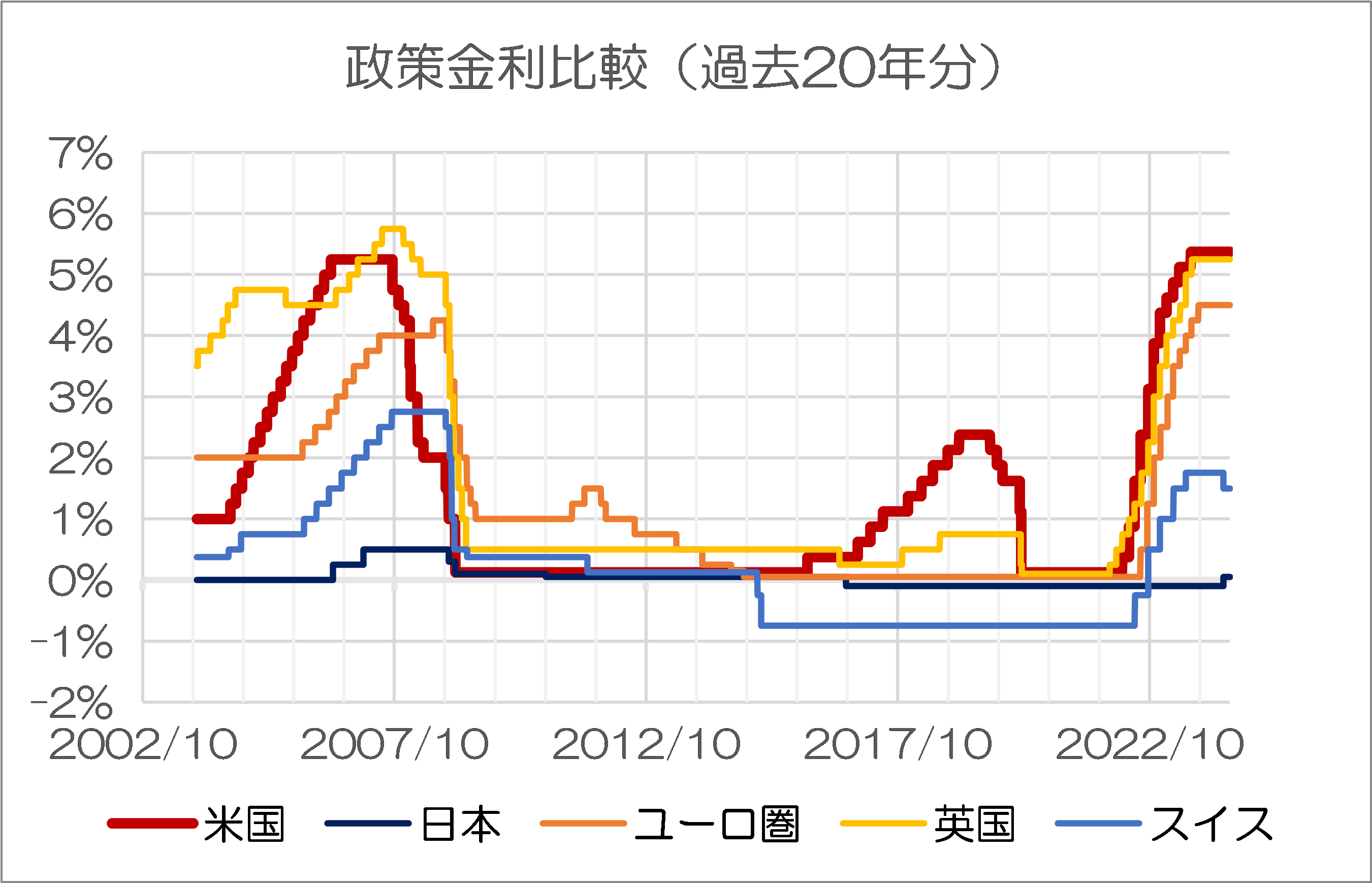

たとえば現在は「0%~0.1%程度」に設定されている無担保O/N金利が、主要国と比べても低すぎる現状(図表7)を変えることが考えられます。

図表7 政策金利比較(日米欧英瑞加)

(【出所】The Bank for International Settlements, Central bank policy rates データをもとに作成)

具体的には、昨年12月頃まで政策金利を130%台に設定していたアルゼンチンの事例なども参考になるかもしれません(図表8)。

図表8 政策金利比較(日米vsロシア、アルゼンチン、トルコ)

(【出所】The Bank for International Settlements, Central bank policy rates データをもとに作成)

もしも日本が政策金利を一気に100%くらいに引き上げたとしたら、その影響で為替相場も一気に円高になる(かもしれません)し、ついでにドル建てのGDPも増える(かもしれない)、という効果も得られるでしょう。

悪い円安問題は、利上げで一気に解消、です(笑)。

なんなら1ドル=10円くらいの円高になれば、「ドル建ての日本の名目GDP」も60兆ドルで、米国を抜いて世界一位に躍り出ることができるはずでしょう…というのは冗談だ、などと言いたいところですが、「悪い円安」論者の皆さまの主張を見ていると、どうも「冗談」とも思っていなさそうで、怖くてなりません。

「円安阻止のために利上げしろ」、などと叫ぶ人たちは、利上げをしてインフレの好循環を潰し、日本経済を再びデフレのどん底に叩き込みたいのでしょうか、それとも単純に「金融政策はインフレ率や失業率と密接な関係がある」という事実を知らないだけなのでしょうか?(おそらくは後者の可能性が高そうですが…。)

まさに、無知は罪なのです。

本文は以上です。

金融評論家。フォロー自由。雑誌等の執筆依頼も受けています。 X(旧ツイッター) にて日々情報を発信中。 Amazon アソシエイトとして適格販売により収入を得ています。 著書①数字でみる「強い」日本経済 著書②韓国がなくても日本経済は問題ない日韓関係が特殊なのではなく、韓国が特殊なのだ―――。

— 新宿会計士 (@shinjukuacc) September 22, 2024

そんな日韓関係論を巡って、素晴らしい書籍が出てきた。鈴置高史氏著『韓国消滅』(https://t.co/PKOiMb9a7T)。

日韓関係問題に関心がある人だけでなく、日本人全てに読んでほしい良著。

読者コメント欄はこのあとに続きます(コメントに当たって著名人等を呼び捨てにするなどのものは禁止します)。当ウェブサイトは読者コメントも読みごたえがありますので、ぜひ、ご一読ください。なお、現在、「ランキング」に参加しています。「知的好奇心を刺激される記事だ」と思った方はランキングバナーをクリックしてください。

読者コメント一覧

※【重要】ご注意:他サイトの文章の転載は可能な限りお控えください。

やむを得ず他サイトの文章を引用する場合、引用率(引用する文字数の元サイトの文字数に対する比率)は10%以下にしてください。著作権侵害コメントにつきましては、発見次第、削除します。

※現在、ロシア語、中国語、韓国語などによる、ウィルスサイト・ポルノサイトなどへの誘導目的のスパムコメントが激増しており、その関係で、通常の読者コメントも誤って「スパム」に判定される事例が増えています。そのようなコメントは後刻、極力手作業で修正しています。コメントを入力後、反映されない場合でも、少し待ち頂けると幸いです。

※【重要】ご注意:人格攻撃等に関するコメントは禁止です。

当ウェブサイトのポリシーのページなどに再三示していますが、基本的に第三者の人格等を攻撃するようなコメントについては書き込まないでください。今後は警告なしに削除します。また、著名人などを呼び捨てにするなどのコメントも控えてください。なお、コメントにつきましては、これらの注意点を踏まえたうえで、ご自由になさってください。また、コメントにあたって、メールアドレス、URLの入力は必要ありません(メールアドレスは開示されません)。ブログ、ツイッターアカウントなどをお持ちの方は、該当するURLを記載するなど、宣伝にもご活用ください。なお、原則として頂いたコメントには個別に返信いたしませんが、必ず目を通しておりますし、本文で取り上げることもございます。是非、お気軽なコメントを賜りますと幸いです。

コメントを残す

【おしらせ】人生で10冊目の出版をしました

| 自称元徴用工問題、自称元慰安婦問題、火器管制レーダー照射、天皇陛下侮辱、旭日旗侮辱…。韓国によるわが国に対する不法行為は留まるところを知りませんが、こうしたなか、「韓国の不法行為に基づく責任を、法的・経済的・政治的に追及する手段」を真面目に考察してみました。類書のない議論をお楽しみください。 |

【おしらせ】人生で9冊目の出版をしました

| 日本経済の姿について、客観的な数字で読んでみました。結論からいえば、日本は財政危機の状況にはありません。むしろ日本が必要としているのは大幅な減税と財政出動、そして国債の大幅な増発です。日本経済復活を考えるうえでの議論のたたき台として、ぜひとも本書をご活用賜りますと幸いです。 |

無能な経営者、サラリーマン社長の諸氏にとっては、円安円高などの外部要因による業績低迷はむしろ心地よいのでしょうね。

企業努力する能力もないので、円安は格好のよい言い訳。

だから政府日銀が為替介入するといったパフォーマンスばかり求めるのでしょう。

為替操作って「堂々」とやるものなのかね?

そう言えばガソプー安住が閣僚時代に円高の上限額を国会の場で口滑らしましたよね。

日商会頭の発言はこれを容認するのと同じくらいの暴言では?

そもそも、

「お上になんとかしてもらおう」

というマインドが骨の髄まで染みてることがアホ。

違和感とか罪悪感とかゼロなのも、救いようが無い。

補助金は、もらう方もわたす方も腐る。

なぜかはわからないけど、普遍的に観測される事実。

モルヒネみたいに医師が限定的に使うだけにしておくのがよいかと。

「堂々と多量にモルヒネ使え!」

とか、聞いてる方が恥ずかしいですわ。

その昔1ドル80円だったころ経済評論家たちは「1ドル120円の水準など2度とやってこない」と言っていたのを思い出す。あの人たちは今どうしているんだろう?

当方は円安大歓迎の立場です。

今こそ海外に稼ぎに出るタイミング。少ないドルでたくさん円資産を増やせる機会が充満している。国境を越えてネット協業、儲かりそうだなあ。

> 為替操作って「堂々」とやるものなのかね?

こっそりやったつもりでも,全部バレバレだから,どうちらでも同じ。

> 日本の輸出高云々

大幅な経常黒字がありながら円安が進む仕組みが理解できるかどうかの問題。投資からの黒字が膨大だけど,国内より海外に再投資するので,ドル需要のほうが多い。NISAでもオールカントリーファンドみたいに海外投資部分が多いから,岸田さんがNISAを後押しするほど外貨需要が増える。マスコミが言う日米金利差問題の説明は,ちっと的外れな部分がある。

「金利差があるから、日本で借りて海外に投資する」という面があるのは事実では?

なんで「堂々と減税すればいい」って言わないのかな。

中小企業、国民も困ってるんだったら、減税が一番だと思うのだけれど。

円安で税収上振れの話もありますし。

頑なにこの手の知識人は減税を言わない。

財務省によく教育されているのでしょうね。

昨晩、某メーカーの決算発表をwebで見ていて、参加していたマスコミが昨今の円安についてどう思うか?と質問していました。

回答は、円高でも円安でもどうにかするのが企業経営者の努めだが、急激なレート変化はその対応が追いつかず辛い、というような趣旨の返答をしていました。

その点、本HPで日銀は為替レートの絶対値ではなく変化速度をKPIとして重視しモニターしているのでは?という指摘が読者さまからあった記憶があるのですが、その憶測と一致する回答であったと思いました。

そういう微分についての議論が提議されても良いと思いました。

>日銀は為替レートの絶対値ではなく変化速度をKPIとして重視しモニターしているのでは?という指摘が読者さまからあった

それ、多分私のことですね。認識してくださってる方がおられて嬉しい限りです。

仮に日商会頭の回答がそれを踏まえたものであったとしたら、それほどおかしくない発言だと思います。

関係ない自分語りですが、その時の私の結論は「介入は当面無い」でしたが、(まだ確定はしていないものの)介入があったようでハズレでした。

速度測定の時間スケールがズレていたと思います。

経済学の教科書で言うところの

「貨幣の流通速度」

(MV=PQの、V)

は抽象概念としてはあり得るけど、実態のあるものではないように思いますが。

地域差や季節差や変数が大きくて相互比較に使えるようなものではないような。。。

>「あらゆる手を使って協調、覆面(介入)でも結構なんだけど、結果として産業が見通ししやすい経済環境をつくってもらう。それが国の役割だと思います」

日商加入企業の代表としての発言ですよね。

別に擁護するつもりはないですけど、「結果として・・・」以下は至極まっとうなことを言ってると思います。国や日銀にできることは限られているのでまあ今の状態だということであって。

発言の元となった記者の質問が書かれてませんけど、悪い円安論に導くための誘導質問でもしたんでしょう。

書かれて引用されている発言自体は、批判されても仕方がないと思います。そう報じられるリスクは認識してなきゃならんかったと思います。

>どうでも良いですが、この手の主張をする人たち、本当に徹底的に数値を無視するという傾向があるのは、不思議と言わざるを得ません

そう言う人達にどれだけ論理で説明しても、読まないか読めないか、いずれにしても伝わらないんですよね。

無限ループを繰り返さざるを得ない辛さ。

”マスコミに規制”というと現実には難しいのでしょうけども、「報じる時は回答だけでなく質問も掲載する」のを努力義務化とかなら、規制でもなんでもないので出来そうなものです。「規制ではないが介入だ!」などと反発するのであれば「こんなことも出来ないのか」と読者に呆れられるでしょうし。努力義務を怠ったのならば罰則は無くとも「隠さなければならないような質問の仕方だったのだな」と読者が感づけますから、仰ったような”質問方法の推測”をせずに済みますし。卑怯な質問や誘導、挑発をしておいてそこを端折って掲載したら、反論や会見等を見た他者からの告発が可能になりますし。

こんな措置をされて恥をかかされる前に自主的にやれば、斜陽のナントカ新聞さんなんかもいくらか信頼を回復できるのでは。まさかこれを以って「報道が萎縮する!言論の自由ガー!!」とか無理がありすぎて言えんでしょうし……いや言うかもしれんな。今現在「切り取られたら嫌だから取材お断り」の風潮なので、むしろ報道が活発化しそうなものです。

質問掲載の努力義務化って面白いアイデアですね。

>むしろ報道が活発化しそうなものです

何がなんでも報道の健全さを守る、それに命を賭ける、てなくらいの姿勢を日頃から見せていれば、マスコミへの支持はある程度維持されたんだと思うんですよね。例えば先日賞賛されたJALの安全にかける姿勢のような。

もう遅いですけど。

売れりゃOKとか、金の切れ目が縁の切れ目みたいな、およそ道徳や哲学とかけ離れた姿を日々見させられれば、消費者からも同じように扱われると思うんですよね。身から出た錆というか。