オフショア債券統計で見る「G20は意味ない集合体」

国際決済銀行(BIS)が四半期に1度公表しているオフショア債券市場に関する統計を眺めていると、つくづく「G20」という枠組みが無意味ではないかと思わざるを得ません。オフショア債券市場の規模でいえば、米ドルとユーロが他を圧倒しており、これに英ポンド、日本円などが続くのですが、G20と呼ばれる国々の通貨でのオフショア債券発行は、人民元を除けば、正直、世界の債券市場において無視し得る規模です。

目次

通貨の使い勝手は「大口の資本取引」の理解がポイント

普段から当ウェブサイトにおいて取り上げているとおり、ある通貨が国際的に広く使われるようになるかどうかを決める重要な要素のひとつは、その通貨を使って「買い物」ができるか、です。そして、その「買い物」には、私たち一般庶民にとっての日常的な生活雑貨だけでなく、世界的な大企業にとっての巨額投資も含まれます。

正直、私たち一般人が海外旅行に出かけたとしても、あるいは外国人の方々が日本に旅行にやって来たとしても、これら一般人の買い物の額は、たかがしれています。

日本を含めた主要国では、金融規制上、多額の現金を自国から持ち出したり、外国から持ち込んだりする際に申告を義務付けています(例えば日本の場合は100万円、米国の場合は1万ドル、ユーロ圏の場合は1万ユーロなど)が、逆にいえば、多くの旅行者が海外旅行で持参する現金はそれ以下だ、ということです。

このため、私たち一般人は、通常の海外旅行や日常生活において、多額の取引はほとんど意識することがありません。

しかし、企業関係者や事業主にとっては、この持込、持出規制については、気を付けていないと大変なことになるかもしれません。国によっては多額のおカネを持っていると容赦なく没収されることもあるからです。とくに商談でバイヤーが多額の現金を持ち運ぶときには注意が必要でしょう。

そして、もっと重要な点があるとしたら、企業、さらには金融機関などが行う「資本取引」と呼ばれる取引は、たいていの場合、金額の単位が私たち一般人の日常感覚と比べ、非常に大きくなる傾向がある、という点でしょう。

たとえば日本の場合、たいていの債券は額面が1億円単位であり、多くの場合は100億円、200億円という単位で起債が行われます。日本国債の場合は1回の入札で数千億円から数兆円が発行されることが一般的です(たとえば9月12日の5年債の発行額は競争入札部分だけで2兆0190億円でした)。

つまり、通貨の使い勝手を論じる際に、私たちの日常感覚を用いると、何かと判断を誤ることもあるのです。

DSSの最新統計に見る通貨別ランキング

こうしたなかで最近の当ウェブサイトでは、国際決済銀行(BIS)が四半期に1回公表する『債務証券統計』と呼ばれる統計をもとに、通貨のランキングを試みています。

この統計は英語の “Debt Securities Statistics” を略して「DSS」などと呼ばれることもありますが、これは「非居住者」、つまり「国外の企業や政府など」がある通貨で発行している債券の金額を統計化し、米ドル表示したものですが、その最新版が9月18日までに公表されていました。

さっそくですが、このランキングを示しておきましょう(図表1)。

図表1 オフショア債券発行額・通貨別内訳(2023年6月時点)

| 通貨 | 金額とシェア | 前四半期比 |

| 1位:米ドル | 13兆1866億ドル(46.77%) | ▲97億ドル |

| 2位:ユーロ | 11兆0484億ドル(39.19%) | +1495億ドル |

| 3位:英ポンド | 2兆1872億ドル(7.76%) | +720億ドル |

| 4位:日本円 | 3266億ドル(1.16%) | ▲287億ドル |

| 5位:豪ドル | 2590億ドル(0.92%) | +1億ドル |

| 6位:スイスフラン | 2076億ドル(0.74%) | +81億ドル |

| 7位:人民元 | 1811億ドル(0.64%) | ▲11億ドル |

| 8位:加ドル | 1400億ドル(0.50%) | +88億ドル |

| 9位:香港ドル | 1273億ドル(0.45%) | +64億ドル |

| 10位:スウェーデンクローナ | 1058億ドル(0.38%) | ▲80億ドル |

| その他 | 4252億ドル(1.51%) | ▲40億ドル |

| 合計 | 28兆1949億ドル(100.00%) | +1935億ドル |

(【出所】The Bank for International Settlements, “Download BIS statistics in a single file”, Debt securities statistics データをもとに著者作成)

米ドルが圧倒的:これにユーロ、英ポンドが続く

最近は、だいたい1位から3位の「メンツ」はほぼ固定化されてきたようにも見えます。とりわけオフショア債券市場において圧倒的に強いのは米ドルとユーロです。

発行残高は、米ドルについては13兆1866億ドル、ユーロについては11兆0484億ドルです。世界のオフショア債券市場の規模は28兆1949億ドルとされますので、世界シェアは米ドルが46.77%と半額近くに及び、ユーロも39.19%とほぼ4割のシェアを占めています。

ただし、想像するに、ユーロの場合はユーロ圏内の外国における発行額もカウントされている可能性があります。

たとえば、ドイツの企業がフランスでユーロ建てで発行したとしても、これが「ユーロ建てオフショア債券」に計上されている、ということですので、本当の意味での「国際的な通貨」としての実力は、やはり米ドルの方が上と考えておいて良いでしょう。

また、デリバティブ市場や外為市場などで日本円と競っている通貨といえば英ポンドですが、オフショア債券市場に限定していえば、発行残高は2兆1872億ドルと多額であり、市場シェアも7.76%に達しているなど、この市場では日本円に対し、圧倒的な強みを見せています。

日本円のシェア低下は円安要因で説明がつく

しかし、日本円に関しては4位ですが、発行額は3266億ドルにとどまり、世界シェアも1.16%と、たった1%少々に過ぎません。

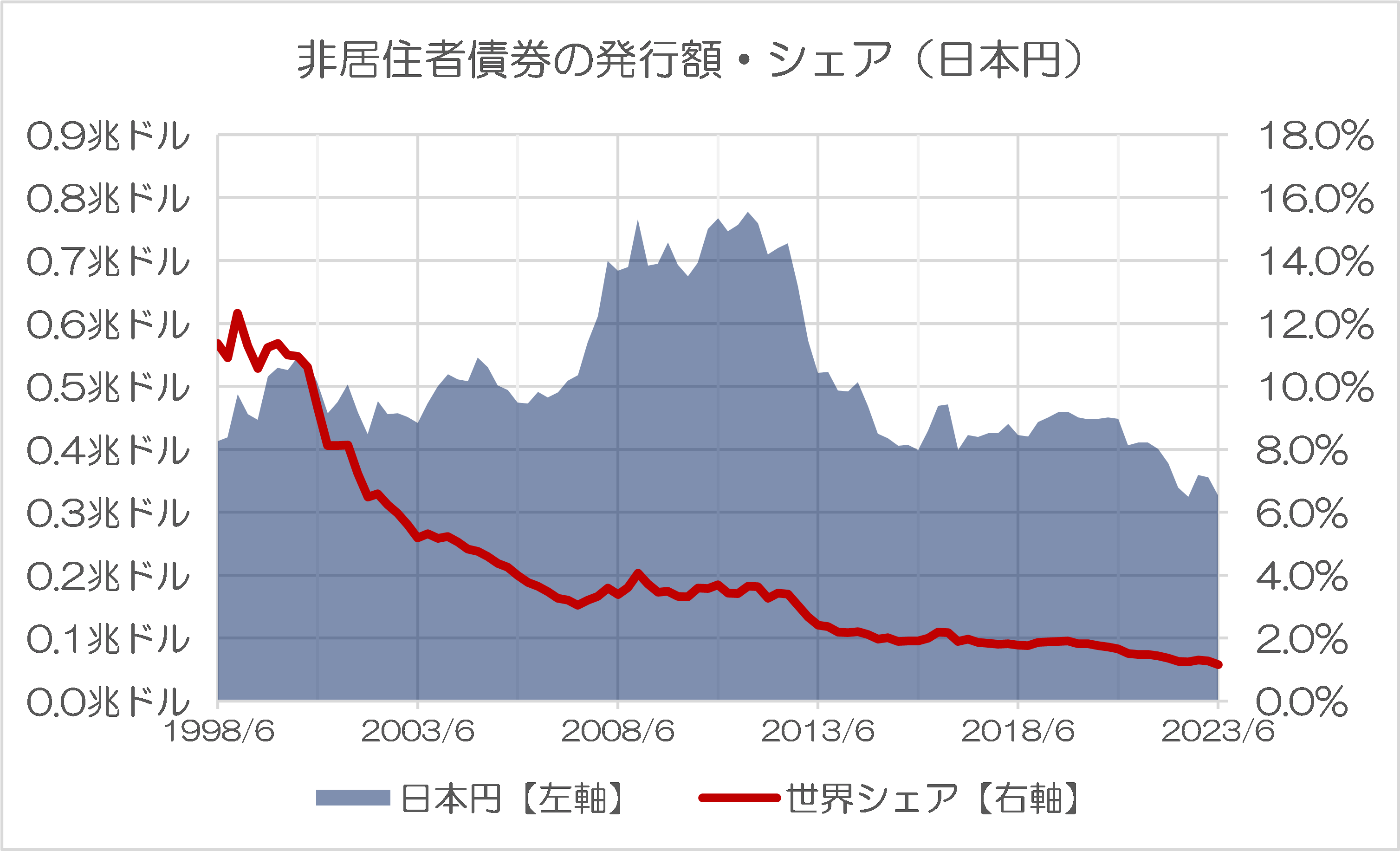

じつは、日本円は、かつて1990年代には世界シェアが10%を超えていた時期もあったのですが、円安の進行などの要因もあってか、2022年3月に発行残高が4000億ドルの大台を割り込み、そのまま減少を続けているという格好です(図表2)。

図表2 非居住者債券の発行額・シェア(日本円)

(【出所】The Bank for International Settlements, “Download BIS statistics in a single file”, Debt securities statistics データをもとに著者作成)

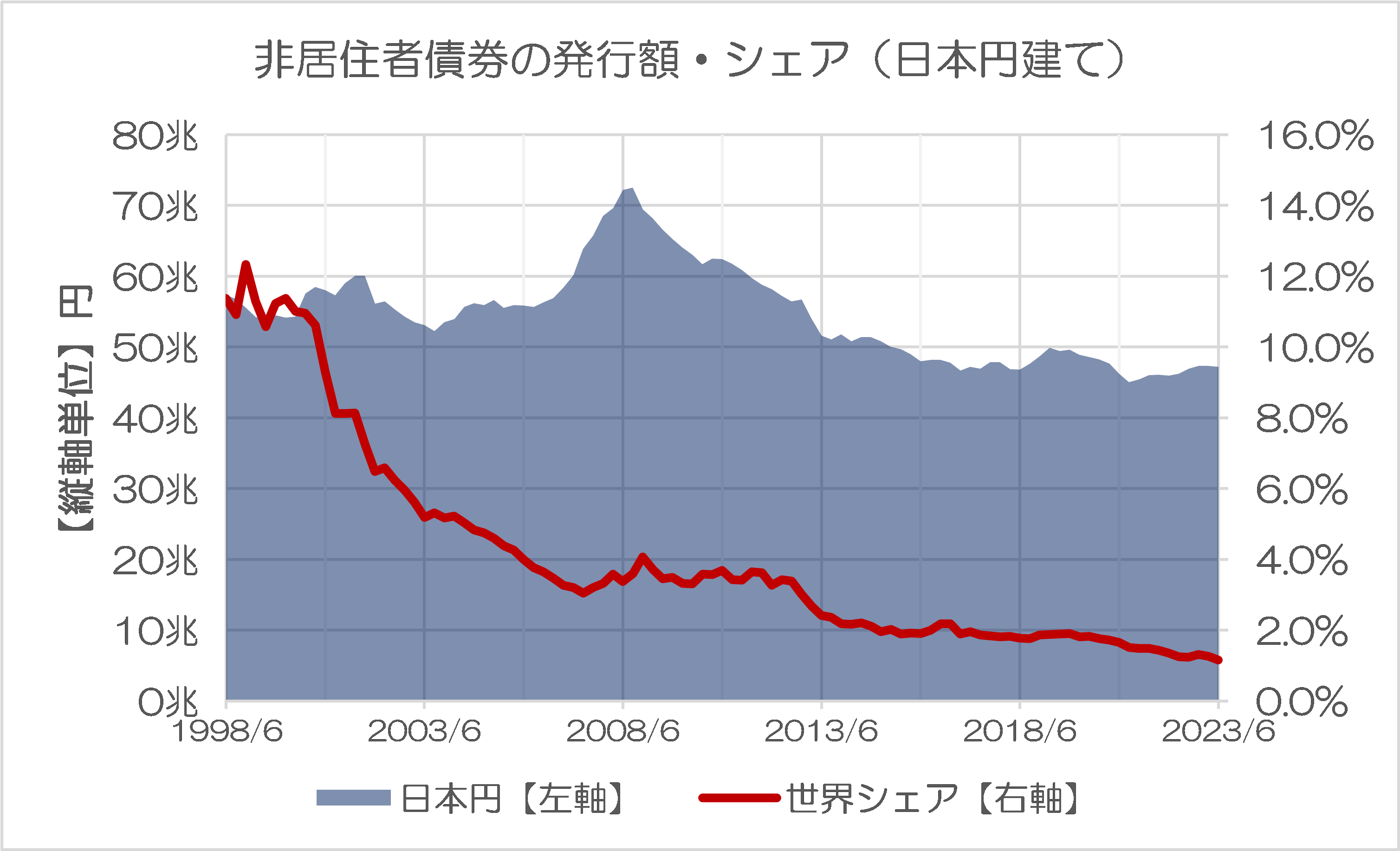

ただし、これも興味深いことに、日本円に換算すれば、発行残高は50兆円近くを維持していることがわかります(図表3)。

図表3 非居住者債券の発行額・シェア(日本円建て)

(【出所】The Bank for International Settlements, “Download BIS statistics in a single file”, Debt securities statistics および US dollar exchange rates (daily, vertical time axis) データをもとに著者作成)

つまり、オフショア債券市場における日本円のシェア低下は、日本円での債券発行額が減っているからというよりも、どちらかといえば円安の進行で、ドル表示にしたときの発行額が減っているように見えている、という要因の方が大きいのです。

人民元の発行残高はやや伸びているが…?

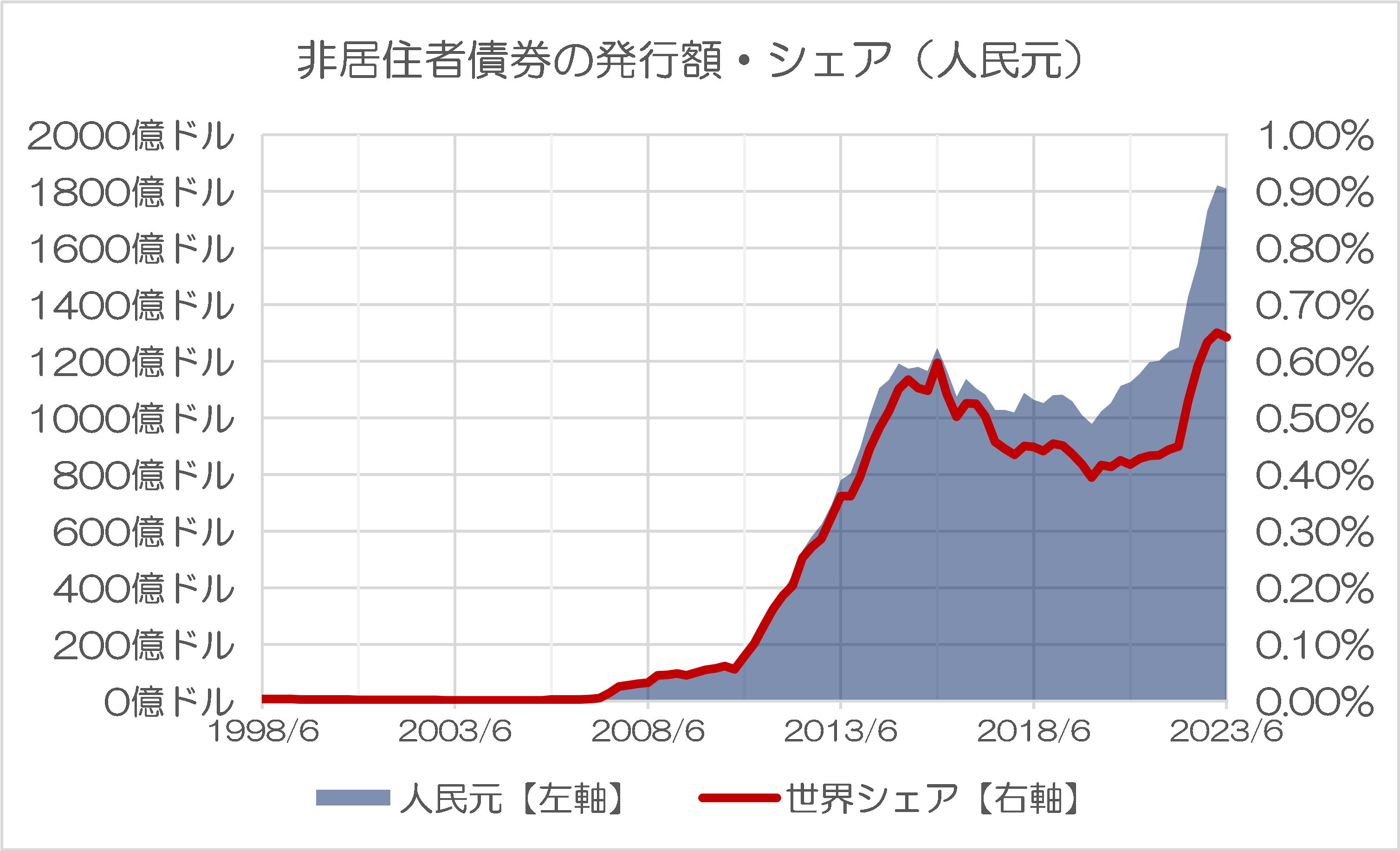

その一方で、図表1のランキング表には、日本円の下位には豪ドル、スイスフランなどの国際的な通貨も並ぶのですが、ここで目立つのが中国の通貨・人民元の存在です。人民元は発行残高が1811億ドルで、世界シェアとしては0.64%に過ぎませんが、近年、発行残高が急伸している通貨でもあります(図表4)。

図表4 非居住者債券の発行額・シェア(人民元)

(【出所】The Bank for International Settlements, “Download BIS statistics in a single file”, Debt securities statistics データをもとに著者作成)

ただし、債券発行残高自体にはさほどの波はありませんので、想像するに、2023年3月にかけて発行残高が急伸しているのは、一部の企業が大型起債を行った影響ではないでしょうか。

正直、人民元のような通貨で債券を発行したとしても、人民元自体の通貨としての使い勝手が非常に悪いことを踏まえると、人民元の発行残高がこれから右肩上がりに増えていくとは考え辛いところではあります。

存在感がない「その他のG20諸国」

ただ、それ以上に興味深いのが、このDSSから見える「その他の通貨の実力」ではないでしょうか。

たとえば、「G20」と呼ばれる国々には、G7以外にも「BRICS」(ブラジル、ロシア、インド、中国、南アフリカ)やトルコ、インドネシア、アルゼンチン、豪州、韓国、サウジアラビア、メキシコがあります。

このうち中国と豪州については、先ほどの図表1に示したオフショア債券発行通貨ランキングの「上位10通貨」に登場するのですが、それ以外の国々については、なかなかに惨憺たる状況です。図表5は、G20諸国などを含め、いくつか気になった国のオフショア債券発行残高をリストアップしたものです。

図表5 オフショア債券発行額・通貨別内訳(11位以下抜粋)

| 通貨 | 金額 | 世界シェア |

| 12位:メキシコペソ | 475億ドル | 0.17% |

| 13位:シンガポールドル | 429億ドル | 0.15% |

| 15位:ブラジルレアル | 231億ドル | 0.08% |

| 16位:南アフリカランド | 231億ドル | 0.08% |

| 18位:ロシアルーブル | 122億ドル | 0.04% |

| 20位:インドネシアルピア | 95億ドル | 0.03% |

| 22位:サウジリヤル | 79億ドル | 0.03% |

| 23位:トルコリラ | 78億ドル | 0.03% |

| 24位:インドルピー | 78億ドル | 0.03% |

| 32位:韓国ウォン | 21億ドル | 0.01% |

| 36位:台湾ドル | 13億ドル | 0.00% |

| 44位:アルゼンチンペソ | 9700万ドル | 0.00% |

(【出所】The Bank for International Settlements, “Download BIS statistics in a single file”, Debt securities statistics データをもとに著者作成)

これによると、アルゼンチンに至ってはオフショア債券発行残高が1億ドルを割り込んでいますが、それだけではありません。韓国、インド、トルコ、サウジアラビア、インドネシアなども、オフショア債券市場ではほぼ存在感がないと断言して良い通貨です。

正直、「G20」という金融協力の枠組みが、金融危機の再来を防ぐうえで、どれだけ役に立つのかは微妙でしょうし、もっといえば、この図表を見る限りにおいては、「G20」という集合体が金融市場の安定という観点からは正直役に立つとはいえないのではないかと断言せざるを得ません。

債券市場における市場規律を議論するならば、米国、欧州連合(EU)、英国、日本、スイス、豪州、カナダあたりで完全に完結してしまいそうにも見えるのですが、いかがでしょうか。

本文は以上です。

金融評論家。フォロー自由。雑誌等の執筆依頼も受けています。 X(旧ツイッター) にて日々情報を発信中。 Amazon アソシエイトとして適格販売により収入を得ています。 著書①数字でみる「強い」日本経済 著書②韓国がなくても日本経済は問題ない日韓関係が特殊なのではなく、韓国が特殊なのだ―――。

— 新宿会計士 (@shinjukuacc) September 22, 2024

そんな日韓関係論を巡って、素晴らしい書籍が出てきた。鈴置高史氏著『韓国消滅』(https://t.co/PKOiMb9a7T)。

日韓関係問題に関心がある人だけでなく、日本人全てに読んでほしい良著。

読者コメント欄はこのあとに続きます(コメントに当たって著名人等を呼び捨てにするなどのものは禁止します)。当ウェブサイトは読者コメントも読みごたえがありますので、ぜひ、ご一読ください。なお、現在、「ランキング」に参加しています。「知的好奇心を刺激される記事だ」と思った方はランキングバナーをクリックしてください。

読者コメント一覧

※【重要】ご注意:他サイトの文章の転載は可能な限りお控えください。

やむを得ず他サイトの文章を引用する場合、引用率(引用する文字数の元サイトの文字数に対する比率)は10%以下にしてください。著作権侵害コメントにつきましては、発見次第、削除します。

※現在、ロシア語、中国語、韓国語などによる、ウィルスサイト・ポルノサイトなどへの誘導目的のスパムコメントが激増しており、その関係で、通常の読者コメントも誤って「スパム」に判定される事例が増えています。そのようなコメントは後刻、極力手作業で修正しています。コメントを入力後、反映されない場合でも、少し待ち頂けると幸いです。

※【重要】ご注意:人格攻撃等に関するコメントは禁止です。

当ウェブサイトのポリシーのページなどに再三示していますが、基本的に第三者の人格等を攻撃するようなコメントについては書き込まないでください。今後は警告なしに削除します。また、著名人などを呼び捨てにするなどのコメントも控えてください。なお、コメントにつきましては、これらの注意点を踏まえたうえで、ご自由になさってください。また、コメントにあたって、メールアドレス、URLの入力は必要ありません(メールアドレスは開示されません)。ブログ、ツイッターアカウントなどをお持ちの方は、該当するURLを記載するなど、宣伝にもご活用ください。なお、原則として頂いたコメントには個別に返信いたしませんが、必ず目を通しておりますし、本文で取り上げることもございます。是非、お気軽なコメントを賜りますと幸いです。

コメントを残す

【おしらせ】人生で10冊目の出版をしました

| 自称元徴用工問題、自称元慰安婦問題、火器管制レーダー照射、天皇陛下侮辱、旭日旗侮辱…。韓国によるわが国に対する不法行為は留まるところを知りませんが、こうしたなか、「韓国の不法行為に基づく責任を、法的・経済的・政治的に追及する手段」を真面目に考察してみました。類書のない議論をお楽しみください。 |

【おしらせ】人生で9冊目の出版をしました

| 日本経済の姿について、客観的な数字で読んでみました。結論からいえば、日本は財政危機の状況にはありません。むしろ日本が必要としているのは大幅な減税と財政出動、そして国債の大幅な増発です。日本経済復活を考えるうえでの議論のたたき台として、ぜひとも本書をご活用賜りますと幸いです。 |

>「G20」という集合体が金融市場の安定という観点からは正直役に立つとはいえないのではないかと断言せざるを得ません。

そりゃそうでしょう。

ご指摘の韓国、インド、トルコ、サウジアラビア、インドネシア+アルゼンチン+ブラジル+中国あたりは、金融市場の安定なんかに対して、本気で貢献しようとは端から思ってないでしょうから。

なんとなれば、

>債券市場における市場規律を議論するならば、米国、欧州連合(EU)、英国、日本、スイス、豪州、カナダあたりで完全に完結してしまいそうにも見える

これがすべてでしょう。

債券市場における市場環境が自国にとって有利なときは、当たり前の権利として利用するくせに、いざ不利となると、米国、欧州連合(EU)、英国、日本、スイス、豪州、カナダあたりの都合で馬鹿を見ていると、被害者意識を募らせる。その不満が、BRICS共通通貨構想だの何だのの白昼夢となって現われるんだろうが、英国、日本、スイスは国土面積は狭く、資源にも恵まれない国々。豪州、カナダは国土こそ広く、天然資源にも恵まれるが、人口で言えばたいしたことない国。

それらの国々の成功に学べば、経済。金融分野のヘゲモニー国家になれそうな条件は、自分たちだって持っているはずなのに、なぜそうなれないのか。ブーたれる前に、まずそこから考えるべき。迂遠に見えても、雑巾がけから始めてみることですね。

ということで、最初の引用文に戻る(笑)、

G20は、秩序を司りたい国と”おこぼれに預かりたい国”の集まりなんですものね。

円が下落しているかつては一ドルが360円なんて数字もあったから、円の価値が大分に上がり最盛期には76円くらいまで数字があがった。いまは145円位か。輸入するにはいいが、海外旅行には些かレートがわるい。移民で考えたらどうだろうか。現地での通貨で収入を得るなら、割安感は拭えまい。日本円でも同じでレートがあるから安くは感じるし実際やすいだろう。100円ショップなんかは、利益がふえるのではないか。貧乏人にはいいかもしれないが、金持ちは収入のスケールがちがうから痛いかもしれない。ガソリン、電気、ガスの高騰だけはなんとかしてほしい。

国際金融には何の力も無いが、金融危機や経済危機の発生源になる可能性が高い国々だと思います。

見た目のGDPがそれなりに大きくなったので、大国ごっこ遊びをしたい。例えばG8とか架空のサミットを妄想したり、G2とかいって、昔のスペインとポルトガルみたいに、経度何度でアメリカと世界を分けよう、なんて妄想したり。その癖大国としての義務や規範は守らない。国際ルールを守らない国のリストですね。