黒田日銀のイールドカーブ目標と日本経済の真の問題点

一昨日のイールドカーブ・コントロール政策の変更について、著者自身は「むしろ超長期ゾーンに金利誘導目的を導入すべきだった」と考えていますが、ただ、冷静になって考えてみると、日銀が国債の過半を所有しているところで、何も問題はありません。結局、預金取扱機関などが保有するはずだった国債を、日銀が横取りしているだけの話だからです。

目次

国債市場大荒れ:利回りは急上昇

黒田東彦総裁が率いる日本銀行が20日、「サプライズ」でイールドカーブ・コントロール政策を変更し、10年物国債の利回りについては「ゼロ%程度で推移する」とする方針を維持しつつも、長期金利の変動幅を従来の「±0.25%程度」から「±0.5%程度」に変更することとしました。

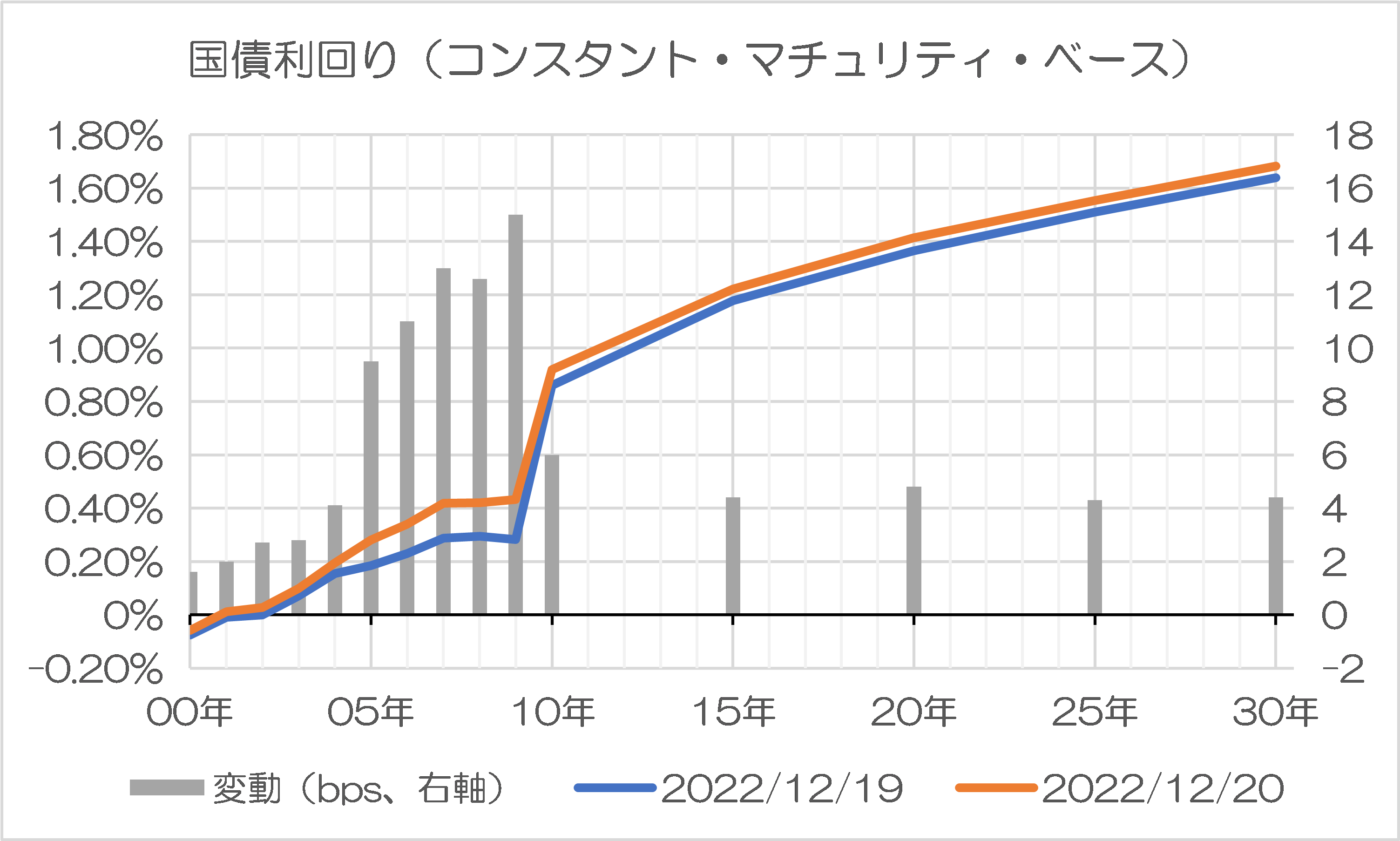

これを受け、20日の国債市場ではどの年限の国債も利回りが一気に上昇(=国債価格は下落)し(図表1)、外為市場では1ドル=137円台で推移していたUSDJPYは、一気に5円程度の円高となり、一時、130円台の大台割れ直前まで買われる局面もありました。

図表1 国債利回りの状況(12/19 vs 12/20)

(【出所】財務省『国債金利情報』データをもとに著者作成)

この発表自体、市場参加者が想像していなかったこともあり、市場参加者の間では、すでに「日銀ショック」などと命名されているようです。

また、世の中的には黒田日銀に対し、「いま、金融緩和を解除するとはなにごとか」、といった批判も出ているようですし、ツイッターなどでは「黒田(氏)が住宅ローンを返し終わったから利上げしたのか」、などと日銀の決定を揶揄する意見もあるようです。

日銀政策の真意はイールドカーブ形成の促進

ただ、日銀の政策発表をよく読むと、こんなことが記載されています。

「本年春先以降、海外の金融資本市場のボラティリティが高まっており、わが国の市場もその影響を強く受けている。債券市場では、各年限間の金利の相対関係や現物と先物の裁定などの面で、市場機能が低下している。国債金利は、社債や貸出等の金利の基準となるものであり、こうした状態が続けば、企業の起債など金融環境に悪影響を及ぼす惧れがある。日本銀行としては、今回の措置により、イールドカーブ・コントロールを起点とする金融緩和の効果が、企業金融などを通じて、より円滑に波及していくと考えており、この枠組みによる金融緩和の持続性を高めることで、『物価安定の目標』の実現を目指していく考えである。」

これはいったい何を意味するのでしょうか。

先ほどの図表でも示した通り、現在の国債市場は10年債のところで大きくえぐれるように曲がっており、短期ゾーン(~2年)、中期ゾーン(~5年)、債先(チーペストの7年)のあたりまで低く押さえつけられている一方で、10年債から先のゾーンに関しては一気に利回りが跳ね上がっていることが確認できます。

こうした「長短断絶」の動きは、ウクライナ戦争が始まったあたりから露骨になり始め、「円安」と「インフレ」が強く意識され始めた6月以降、いっそう顕著になり始めました。黒田日銀としては、おそらく、「10年債の重し」を取ることで、「長短断絶」したイールドカーブの正常化を促進することを目的にしていたのではないでしょうか。

むしろ超長期に誘導金利目標を入れるべきだったのでは?

ただ、個人的な感想を申し上げるなら、黒田日銀がやるべきだったのは、イールドカーブ・コントロール政策のなかでも、とくに超長期ゾーン(20年債、あるいは場合によってはその先の年限)についても0.5%程度の誘導目標を入れることだったのではないかと思います。

仮に「イールドカーブの正常化」が日銀の目的なのであれば、むしろ10年債を超える部分の年限の金利が高止まりしている状況を是正する方が、筋としては正しいからです。

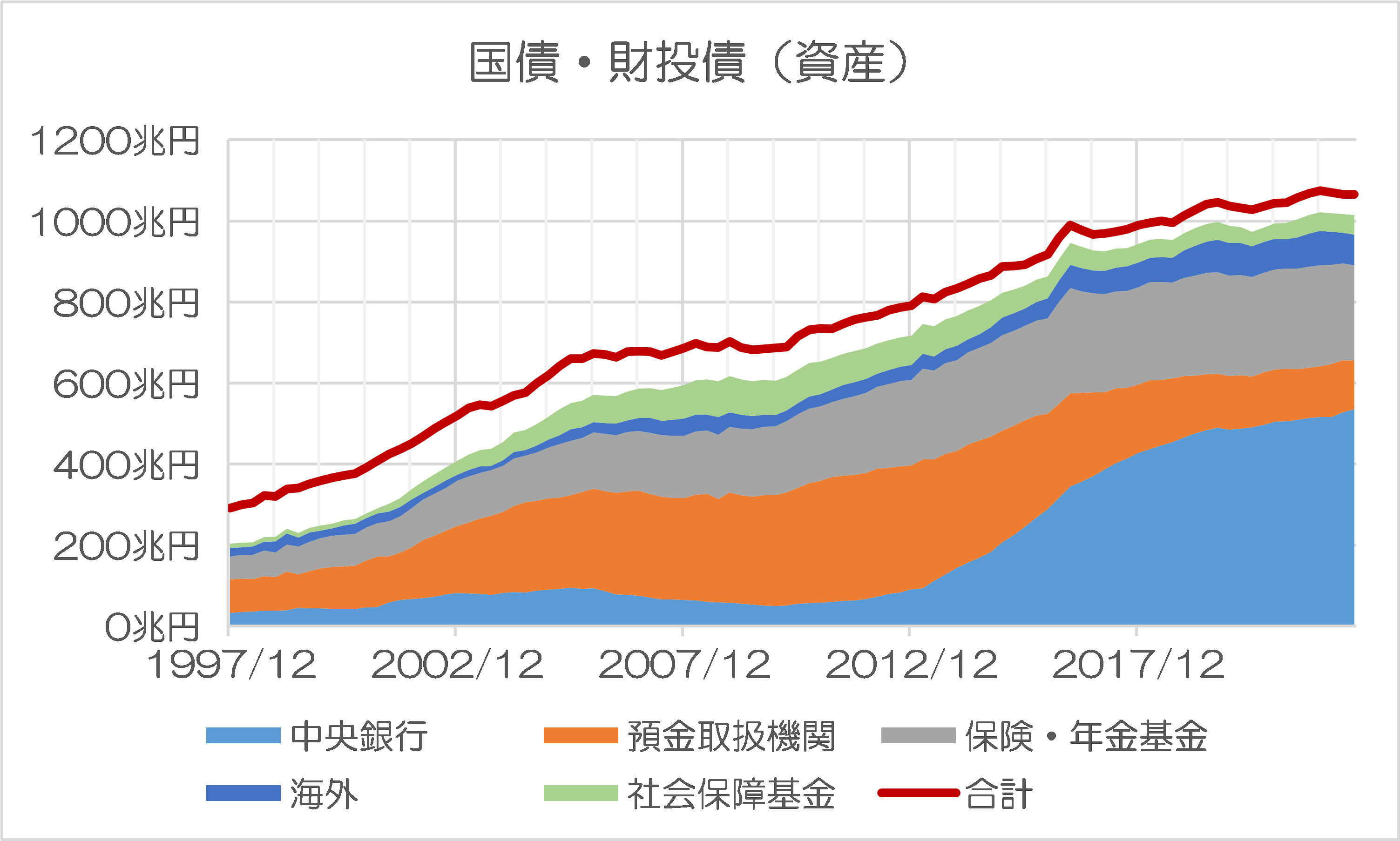

こうしたなか、国債の発行残高のうち約半額を日銀が所有している、とする点についても、市場ではしきりに話題となっているようです。

資金循環統計に関しては当ウェブサイトでも『最新版資金循環:急上昇する「海外向け金融資産残高」』などを含めてしばしば取り上げていますが、その資金循環統計上、日銀が2022年9月末時点において、「国債・財投債」を536兆円(※時価ベース)分保有していることは事実です。

この「国債・財投債」の発行残高は1066兆円ですので、日銀の保有分はちょうど50%をちょっとだけ超えているという計算です。参考までに、図表2は「国債・財投債」の保有主体別内訳です。

図表2 国債・財投債の主要保有者別内訳

(【出所】日銀『データの一括ダウンロード』のページより『資金循環統計』データを入手して加工)

金融機関→日本銀行に国債が移っただけのこと

「金融評論家」の立場として、これの何が問題なのか、正直、よくわかりません。

現在、日本の金融市場で発生していることは、日銀によって購入された国債に相当する金額だけ通貨が供給されているというだけのことであり、言い換えれば、預金取扱機関(銀行、信用金庫、信用組合、労働金庫、農協など)が保有していた国債が日銀に移っただけのことだからです。

なお、少しだけ事実関係について訂正しておきましょう。

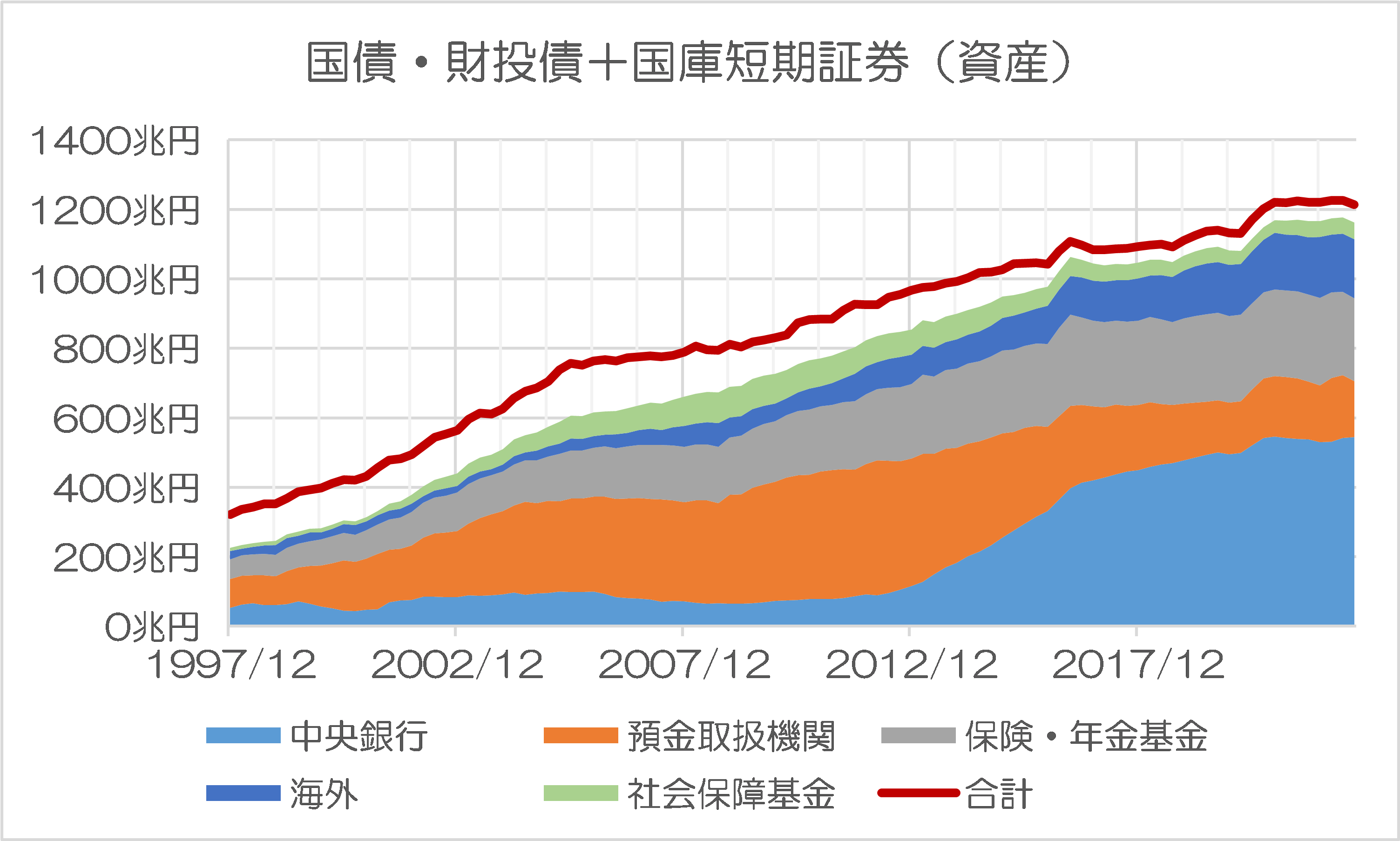

日銀資金循環統計上は、「国債・財投債」と「国庫短期証券」は別の科目で計上されていますが、広い意味では両者の合算値が「国債」です。したがって、図表2に「国庫短期証券」を加えて書き直すと、図表3のとおり、「国債発行残高の過半を日銀が保有している」とする俗説は誤りです。

図表3 国債・財投債・国庫短期証券の主要保有者別内訳

(【出所】日銀『データの一括ダウンロード』のページより『資金循環統計』データを入手して加工)

それはともかくとして、「日銀がこんなにたくさんの国債を保有していたら、大変なことになる!」などと叫ぶ方もいるのですが、基本的には「大変なこと」にはなりません。

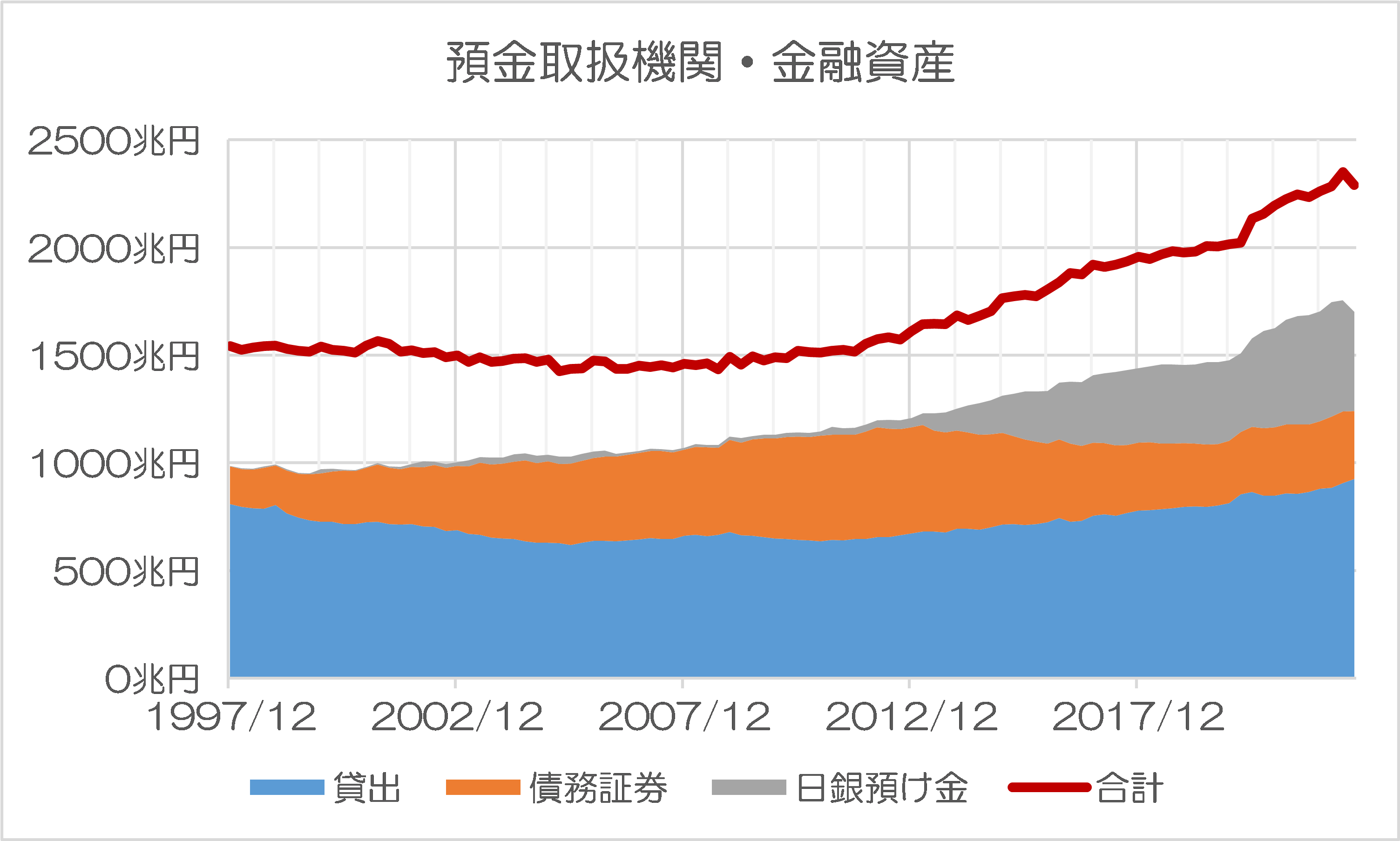

じつは、日銀は国債購入資金を金融機関向けの「日銀当預」でファイナンスしており、裏を返せば、市中の預金取扱機関が日銀に対しておカネを貸している、という意味でもあります。図表4は、預金取扱機関の金融資産の内訳を示したものです。

図表4 預金取扱機関・金融資産

(【出所】日銀『データの一括ダウンロード』のページより『資金循環統計』データを入手して加工)

グラフ中の灰色っぽい部分が「日銀預け金」ですが、これで見ると、黒田日銀が巨額の金融緩和を開始した2013年4月以降、預金取扱機関が保有していた「債務証券」(とくに国債)がそのまま日銀に「横取り」されただけのことだということが、よくわかります。

日本の問題点は行き場をなくした巨額の家計金融資産

逆に、日銀が市中の国債の多くを買い占めてしまっているがために、たしかに国債の市場機能が損なわれており、したがって、今回の黒田日銀の行動は、このイールドカーブの形成に向けた市場機能を一部回復するものだ、という言い方をしても良いでしょう。

ただ、やはり現在の日本にとっての最大の問題は、増え続ける家計の金融資産が行き場を失っているという点にあります。これがデフレ圧力です。

よく一部のメディアが「国の借金」などの概念を使い、「国債」(国債・財投債・国庫短期証券)の残高が増えていることをもって、「こんなにたくさんの借金があったら返しきれない」などとする財務省のウソプロパガンダを復唱していますが、これは間違いです。

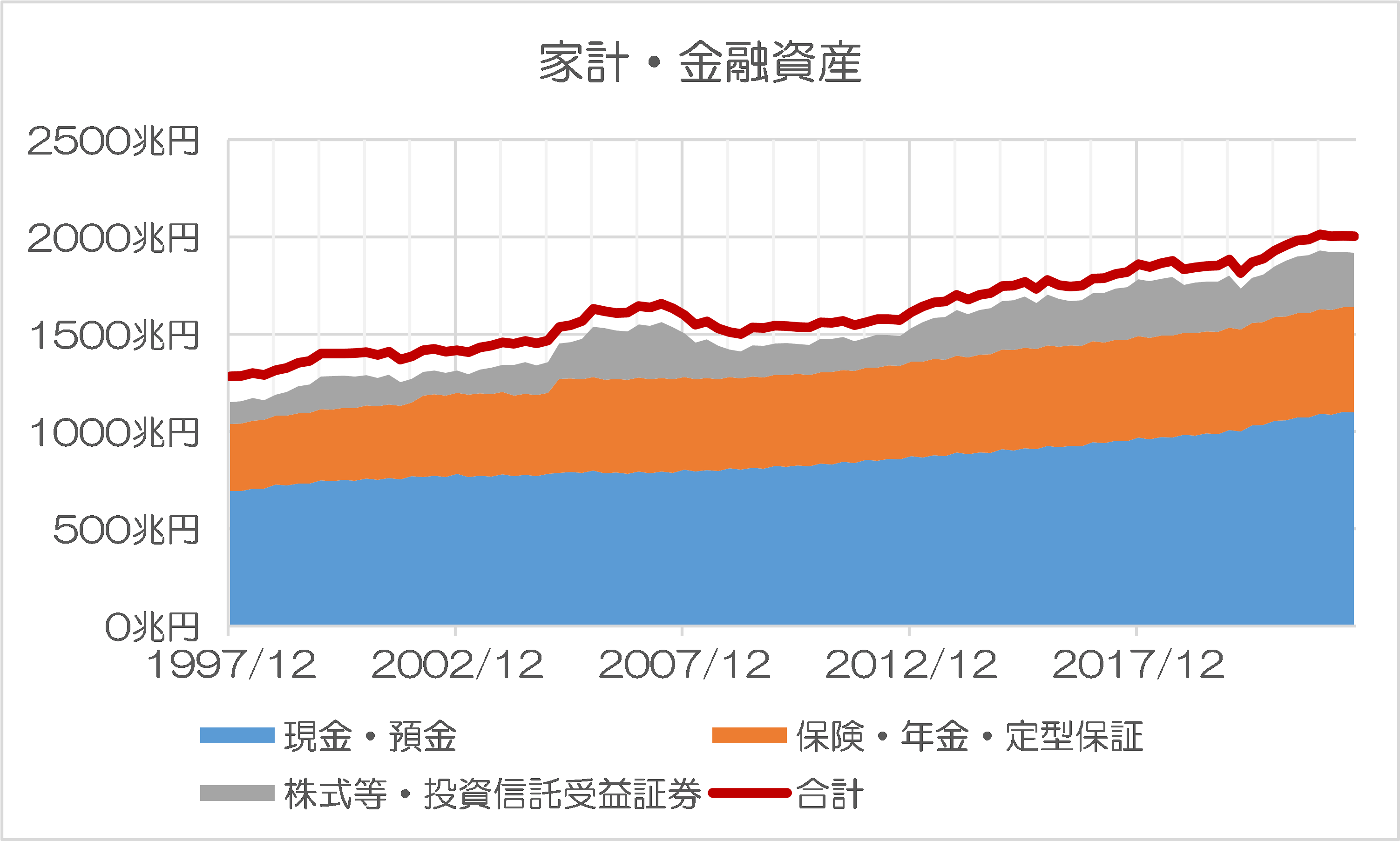

図表5でみるとおり、家計金融資産残高はすでに2000兆円の大台を突破し、うち現金・預金の残高は、じつに1100兆円にも達しているのです。

図表5 家計・金融資産

(【出所】日銀『データの一括ダウンロード』のページより『資金循環統計』データを入手して加工)

逆にこれでどうやったらキャピタルフライトが発生するのか?

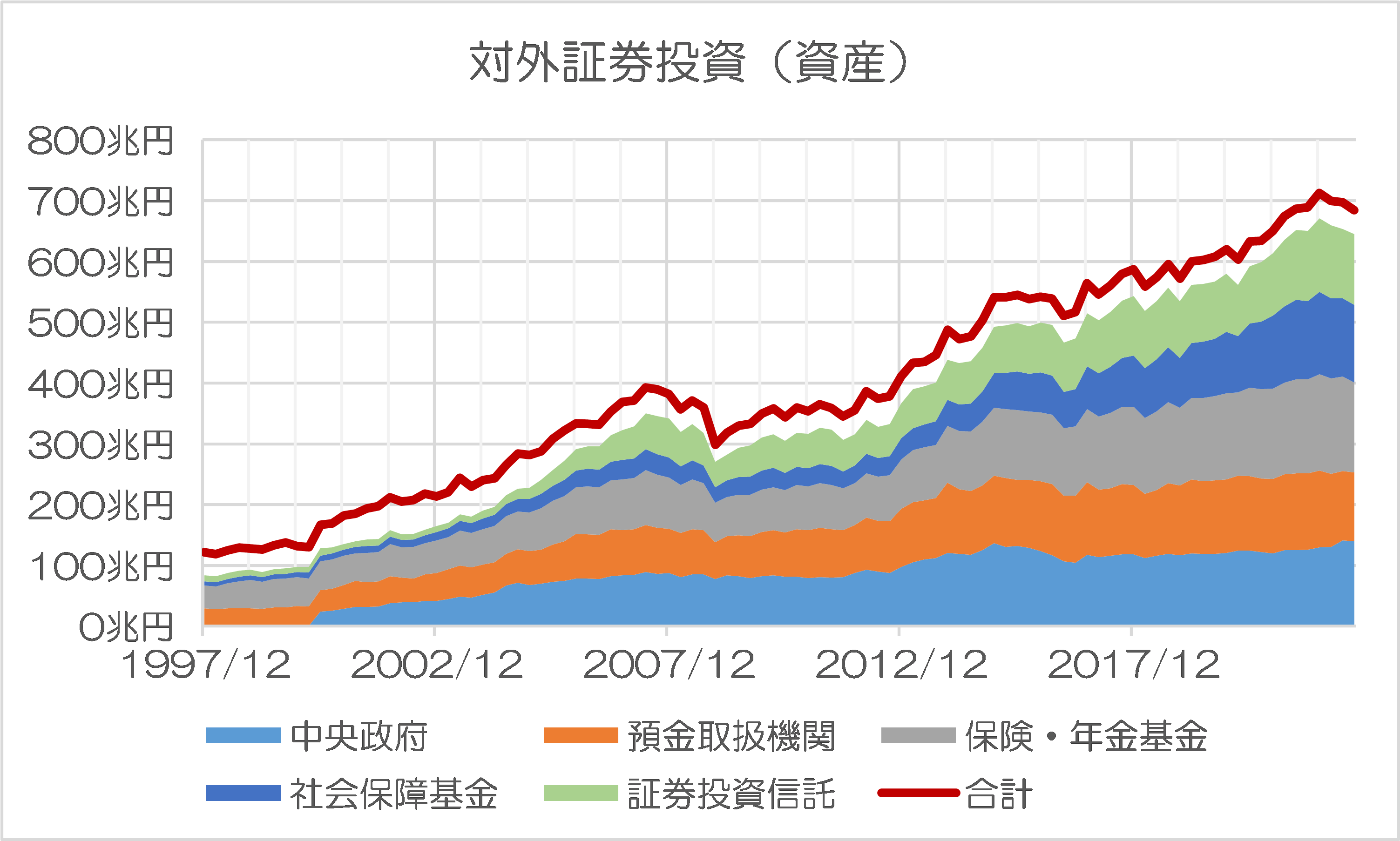

また、使いきれなかった資金は日本国外に流出しており、とりわけ「対外証券投資」のかたちで、外貨準備、金融機関・保険・年金基金・社会保障基金等の純投資、さらには証券投資信託などがこれらの対外証券投資を保有しています(図表6)。

図表6 対外証券投資(資産)

(【出所】日銀『データの一括ダウンロード』のページより『資金循環統計』データを入手して加工)

逆にこの状態でどうやって日本からキャピタル・フライトが発生するのかが知りたいところです。

いや、もちろん「日本が財政破綻し、日本からキャピタル・フライトが発生する」という可能性は皆無ではありませんが、それはいまこの文章を読んでいるあなたの頭上に隕石が落ちてくる可能性と似たようなものでしょう。

もっとも、本当のリスクは黒田氏が退任し、次の日銀総裁が誰になるか、という点にあることは間違いありません。

とくに財務省の傀儡政権(※著者私見)である宏池会政権が、アベノミクスを葬り去ることを目的に、白川方明・前総裁のような緊縮派を日銀総裁に据えるというのは、あまり考えたくはありませんが、大きなリスクでもあります。

その意味ではアベノミクスの正念場はこれからではないでしょうか。

本文は以上です。

金融評論家。フォロー自由。雑誌等の執筆依頼も受けています。 X(旧ツイッター) にて日々情報を発信中。 Amazon アソシエイトとして適格販売により収入を得ています。 著書①数字でみる「強い」日本経済 著書②韓国がなくても日本経済は問題ない日韓関係が特殊なのではなく、韓国が特殊なのだ―――。

— 新宿会計士 (@shinjukuacc) September 22, 2024

そんな日韓関係論を巡って、素晴らしい書籍が出てきた。鈴置高史氏著『韓国消滅』(https://t.co/PKOiMb9a7T)。

日韓関係問題に関心がある人だけでなく、日本人全てに読んでほしい良著。

読者コメント欄はこのあとに続きます(コメントに当たって著名人等を呼び捨てにするなどのものは禁止します)。当ウェブサイトは読者コメントも読みごたえがありますので、ぜひ、ご一読ください。なお、現在、「ランキング」に参加しています。「知的好奇心を刺激される記事だ」と思った方はランキングバナーをクリックしてください。

読者コメント一覧

※【重要】ご注意:他サイトの文章の転載は可能な限りお控えください。

やむを得ず他サイトの文章を引用する場合、引用率(引用する文字数の元サイトの文字数に対する比率)は10%以下にしてください。著作権侵害コメントにつきましては、発見次第、削除します。

※現在、ロシア語、中国語、韓国語などによる、ウィルスサイト・ポルノサイトなどへの誘導目的のスパムコメントが激増しており、その関係で、通常の読者コメントも誤って「スパム」に判定される事例が増えています。そのようなコメントは後刻、極力手作業で修正しています。コメントを入力後、反映されない場合でも、少し待ち頂けると幸いです。

※【重要】ご注意:人格攻撃等に関するコメントは禁止です。

当ウェブサイトのポリシーのページなどに再三示していますが、基本的に第三者の人格等を攻撃するようなコメントについては書き込まないでください。今後は警告なしに削除します。また、著名人などを呼び捨てにするなどのコメントも控えてください。なお、コメントにつきましては、これらの注意点を踏まえたうえで、ご自由になさってください。また、コメントにあたって、メールアドレス、URLの入力は必要ありません(メールアドレスは開示されません)。ブログ、ツイッターアカウントなどをお持ちの方は、該当するURLを記載するなど、宣伝にもご活用ください。なお、原則として頂いたコメントには個別に返信いたしませんが、必ず目を通しておりますし、本文で取り上げることもございます。是非、お気軽なコメントを賜りますと幸いです。

コメントを残す

【おしらせ】人生で10冊目の出版をしました

| 自称元徴用工問題、自称元慰安婦問題、火器管制レーダー照射、天皇陛下侮辱、旭日旗侮辱…。韓国によるわが国に対する不法行為は留まるところを知りませんが、こうしたなか、「韓国の不法行為に基づく責任を、法的・経済的・政治的に追及する手段」を真面目に考察してみました。類書のない議論をお楽しみください。 |

【おしらせ】人生で9冊目の出版をしました

| 日本経済の姿について、客観的な数字で読んでみました。結論からいえば、日本は財政危機の状況にはありません。むしろ日本が必要としているのは大幅な減税と財政出動、そして国債の大幅な増発です。日本経済復活を考えるうえでの議論のたたき台として、ぜひとも本書をご活用賜りますと幸いです。 |

日銀利上げ!金融業界に媚びを売った政策転換💢

髙橋洋一チャンネル

https://www.youtube.com/watch?v=4zIi9zFQiXM

黒田日銀は増税好きで岸田に媚びを売った?

森永康平 (経済アナリスト)「#日銀 #金融緩和策 を一部修正 #長期金利 上限を0.5%程度に拡大」「#黒田サプライズ でどうなる日本経済」おはよう寺ちゃん残業中!”

https://www.youtube.com/watch?v=XMbwy0cgZUQ

森永康平 (経済アナリスト)【公式】おはよう寺ちゃん

https://www.youtube.com/watch?v=hZ2hjOtHc9E

森永康平さんはイールドカーブの適正化

あの時間、自分の持っている株の株価がスルスルと下がっていく現象をPCで見て「ん?」

日経ウェブ版の速報で日銀発表を知る。

FXを見ると売建てていたいくつかに大きな利益。

メディアが何を言おうと今回の政策変更に対してマーケットの判断は円高、株は売。

私としては今後の方向性が知りたいが、メディアは「サプライズ」「あの時と言ってることが違う」というようなことばかりでクリアーな解説にはまだ出会えない。

投資家としては今後が知りたいのだ。

①「国債・財投債」の発行残高は1066兆円

②うち日銀保有分は536兆円

③政府保有資産は約400兆円

実質負債?額≒1066-(536+400)≒130兆円

うう~ん。あと130兆円分の量的緩和を!

勉強になります。

日銀総裁会見をネットでライブやってたんでかなり後ろの方から見てました。

印象としては、「金融引緩和の転換」という言質を取りたい記者と、「緩和の転換ではなくYCCをなだらかにするため」と丁寧に回答する総裁との不毛なやりとりの繰り返しでした。

マスコミ各社のタイトルは「金融緩和の方向転換」を示唆するもの(総裁の言葉ガン無視)が多く、金利の変動で飯を食ってる人たちの目線に寄りすぎだと思いました。(いつものことですが)

先週末から日経などが日銀総裁人事や物価目標改定のリーク記事を流したり(週初に官房長官が否定)、「市場」が神経質になってるタイミングでしたので、相場は荒れましたね。

まあやはり、安倍氏も亡くなり黒田氏も長いし、岸田氏はポチさを発揮してますし、路線が変わってしまうとの懸念を持つのはわかりますけどね。10年債以外に制御の対象を広げるような大きな政策修正も次の総裁でないと難しいんじゃないかと思ってしまいます。市場はそれを織り込んでるんじゃないでしょうか。

為替・ドル円はテクニカル的には来年もう一回150円を試す場面が来ると思いますが、150越えるのは難しいでしょうね。越えるとしても時間がかかる。1,2年は幅広のレンジに入るんじゃないでしょうか。レンジ下限はまだ見えてません。

参考(基礎知識的な):

日銀:金融政策の概要

https://www.boj.or.jp/mopo/outline/index.htm/

日銀:2%の「物価安定の目標」と「長短金利操作付き量的・質的金融緩和」

https://www.boj.or.jp/mopo/outline/qqe.htm/

10年債だけをターゲット(0%)にしてるって書いてます。

訂正です

>「金融引緩和の転換」という言質を取りたい記者

→「金融緩和の方向転換」という言質を取りたい記者

元ジェネラリストさんだけでなく

会計士さんも

>黒田日銀がやるべきだったのは、イールドカーブ・コントロール政策のなかでも、とくに超長期

ゾーン(20年債、あるいは場合によってはその先の年限)についても0.5%程度の誘導目標を入れることだったのではないかと思います。

こう書いていますが、日経を見ると

https://www.nikkei.com/article/DGKKZO67045590S2A221C2EA2000/

>日銀は20日、2年、5年、20年の新発国債を対象に、指定した利回りで無制限に買い入れる「指し値オペ」を実施すると通知した。

となってますよ。

素人理解なので間違っているかも知れませんが、「10年債の利回りがゼロとなることを目指して必要な措置を執っている」と理解していましたが。

間違ってるんでしょうか?

金融緩和強化のための新しい枠組み:「長短金利操作付き量的・質的金融緩和」

https://www.boj.or.jp/announcements/release_2016/k160129a.pdf

長期金利:10年物国債金利が概ね現状程度(ゼロ%程度)で推移するよう、長期国債の買入れを行う。

ありゃ、リンクが間違ってました

金融緩和強化のための新しい枠組み:「長短金利操作付き量的・質的金融緩和」2016年9月21日

https://www.boj.or.jp/announcements/release_2016/k160921a.pdf

長期金利:10年物国債金利が概ね現状程度(ゼロ%程度)で推移するよう、長期国債の買入れを行う。買入れ額については、概ね現状程度の買入れペース(保有残高の増加額年間約80兆円)をめどとしつつ、金利操作方針を実現するよう運営する。買入対象については、引き続き幅広い銘柄とし、平均残存期間の定めは廃止する。

>10年物国債金利が概ね現状程度(ゼロ%程度)で推移するよう、長期国債の買入れを行う。

それはよいのですが、一昨日、22年12月20日に

>日銀は20日、2年、5年、20年の新発国債を対象に、指定した利回りで無制限に買い入れる「指し値オペ」を実施すると通知した。

となっているので、今後はイールドカーブ全体を調整する、という宣言を新しく出したものだと思います。

国債のチャートが現実を語っています。「日本国債 10年 金利」でググれば出てきます。楽天証券のが見やすいかも。現在は0.485%くらいですけど,時々刻々変化します。

namuny様

日銀は10年債利回りをゼロにすることを目指すために、あらゆる年限の国債を買い入れると言っているので、日経記事だけではその範囲を越えるものとは言えないのではないですか?

公式に宣言していることの外で何を目指して何をやっているか、それを判断する根拠は私には見いだせないです。

もっと他のことを考えないと無理なんじゃないの、とは思いますが。

古いほうの愛読者様

もちろん10年物国債のチャートくらいは見ていますが・・・

少なくとも今年以降10年債の利回りはゼロからほど遠いところにあるのはわかります。うまくいっていないと、それくらいしか見いだせないです。

日銀は,10年国債新発債は0.5%の金利の価格で買い取るといっていて,0%で買うわけではありません。その前は0.25%で買い取っていました。市場価格が0.485%なのは,その差額の0.015%で儲けようとする人達もいるということです。

少しは為替やってるんでそれはわかるんですが、返信をいただいた私のコメント、

>「10年債の利回りがゼロとなることを目指して必要な措置を執っている」と理解していましたが。

これに対する返信として、意味を図りかねています。

日銀の意図はこう理解していると言いましたが、それがうまくいっているとは言っていませんけど。

namuny様に追加で質問

10年債以外の誘導目標は設定されていますか?

https://www.nikkei.com/article/DGXZQOUB2042J0Q2A221C2000000/

>>2年債は0.020%、5年債は0.170%、20年債は1.245%で無制限に買い入れる。

とありますね。

通じないですね。

日銀が10年以外の誘導目標を設定していますか?

あなたの個人的な解釈ではなく、日銀発表のソースを知りたいのですが。

あー、わかった。

誘導目標とオペの指し値は意味が違うと思いますけど。

>誘導目標とオペの指し値は意味が違うと思いますけど。

誘導目標は目標中央値、オペの指値は目標上限値ですね

確かに、10年債以外には誘導目標はありませんね。

ただ、イールドカーブの修正を目標とするなら

中央値には現在ほぼ意味が無いですよね。

今回の10年債も中央値が変わらずに上限値が0.25⇒0.5に代えただけです。

そもそも、最初は誘導目標とは書いていませんでしたよね

>10年債だけをターゲット(0%)にしてるって書いてます

と書かれたのに対して、

>>2年債は0.020%、5年債は0.170%、20年債は1.245%で無制限に買い入れる

と、別の年債もターゲットにしてイールドカーブの修正を目標にしている、

と返事させてもらいました。

もともとnamunyさんは最初のコメントで、

https://shinjukuacc.com/20221222-01/comment-page-1/#comment-253132

>とくに超長期ゾーン(20年債、あるいは場合によってはその先の年限)についても0.5%程度の誘導目標を入れることだったのではないかと思います。

上記を引用し、それを否定する根拠として日経記事を引用していました。

それは違うでしょ、という話をしています。

namuny様

論点を発散させたくなかったので触れませんでしたが、

>となっているので、今後はイールドカーブ全体を調整する、という宣言を新しく出したものだと思います。

https://shinjukuacc.com/20221222-01/#comment-253110

あなたが返信を付けた元のコメントですが、これの2つ目の文書を読んでください。YCCは前からずっとやってます。

元ジェネラリスト様

最初の書き込みは読んでいますが、2つ目の文の後の方に

>10年債以外に制御の対象を広げるような大きな政策修正も次の総裁でないと難しいんじゃないかと思ってしまいます。

と書かれているように、書き込み全体で日銀が10年債以外への制御を行っていない、と(私には)思われるような書き方でしたので、2年、5年、20年債にも日銀が手当てしていますという意味での返事をさせてもらいました。

それが私の思い違いであれば謝罪します。

ところで、誘導目標と指値オペを全く違うことの様に書かれているのは何故でしょうか。誘導目標を別の年債につけても、日銀が実際に行うのは誘導目標±○%での指値オペでしかないと思いますが。

最後の四行が重要なところでしょう。

そういう意味では、現世では、本当に惜しい人を亡くしました。

>財務省の傀儡政権(※著者私見)

公然の秘密では?

主税畑出身の黒田氏としては、図らずも袈裟の下の鎧がちらりと垣間見えってしまった記者会見だったのかもしれませんね。

いずれにしても個人的には、この判断が輸出関連企業の下期決算に悪影響が出ないことを祈るのみです。

銀行株は上がっています。貸出金利の上昇で利ざやが改善するという見方が多いですが,保有債券下落の負の影響とどちらが多いか計算してみないといけません。そのうち,アクチャリーのほうから噂が流れてくるかな。時価評価でなく簿価評価で買っている債券は決算でも表に出ませんが,まるで中国の統計みたいですね。日銀は簿価評価で買えるらしいので,これも表には出ないでしょう。それから,日銀の国債買い入れが可能なのは巨額の家計金融資産に支えられていますから,これが激減したら大変なことになります。

10年国債新発債の金利はまもなく0.5%にはりつくでしょう。今回の件で,将来のさらなる金利上昇の懸念が生じているので,債券下落のリスク回避のために,国債市場はしばらく日銀以外の買い手がほとんどいない状態が続くと思います。そうすると,財務省は政府(国会)に「国債の買い手がいないので発行高を減らす必要がある」と説得できます。同時に「その分を増税で賄わないといけません」と納得させるわけです。そのあたりが,財務省の作戦のように感じます。そうだとすると,円高と相まって景気は悪くなるでしょう。

アメリカ国債も夏ごろからずっと逆イールドが続いています。経済の教科書通りだと,そろそろ景気後退が本格化するはずです。しかし,量的緩和でばら撒いたドルがなかなか減らないので,株価もそこそこの水準から下がりません。日本はばら撒いた円が貯蓄に回っているので,バブル崩壊の影響はアメリカや中国より小さいでしょう。貯蓄率が高いことは,良い面も多いので,そこを悪者扱いしないほうがいいです。一言で言えば,お金持ち(小金持ち?)の日本人が多いということですから。

P.S. 上のほうに「投資家としては今後が知りたい」という書き込みがありました。もちろん,それを予想して投資をしているわけですが,過去の経験で書いた予想がはすれた時の批判も大きいので,確度が高いこと以外は,あまり書かないことにしています。今回も逃げ切りました。

それに,為替予想をしている人もいましたが,株のチャートと為替チャートは癖がかなり違うのと,為替は背景となるお金の流れ(特に投資資金)でかなり決まるので,そこをよく見ることが大切だと思います。

>それに,為替予想をしている人もいましたが,

それは私のことですね。(笑)

おっしゃる通りで、数ヶ月以上の長期予想をチャートテクニカルのみでやるのは適切ではないと思います。ファンダ分析を排除した純粋テクニカルの見方だとこの可能性があるよ、という例の一つとして読んでいただければ。

古いほうの愛読者さん含め方々の予想ややり方を否定するつもりは全くありません。

為替予想は見る人の時間軸や許容リスクによって当たり外れは変わりますし、予想に使う情報が違えば予想も変わる、と言う程度のものと思って私は記しています。

人の予想なんて当てにするもんじゃないし、コメント欄には他人の予想を当てにするような人もいないだろうとも思っていますが、そうでないなら考えないととは思います。

私は少々為替をやりますが(株はやりません)、もっぱら時間軸は日々単位で、ファンダメンタル分析を敢えて持ち込まないやり方を採っています(ゼロではないです)。対象とする時間軸が短いほどファンダメンタル分析は情報過多、労多くして益が薄くなります。そこに時間を割かず、チャートをパターンと条件で追い込んで確率の高い場面で抜くことを繰り返しています。

この領域ではニュースで語られるようなレベルの値の予想も無意味で、実はわたしがここで記す為替予想は私のトレードとは全くリンクしていません。

対象とする時間軸が長ければこれよりも効率のよいやり方があると思います。

私が一部情報や分析を排除しているといっても、隣接分野なので関心は高く、そのようなコメントなどは興味深く読ませてもらっています。

「150円を再び目指す」と書きましたが、それは経験則からかなりの確率で発生します。が、それがいつ始まるのか、どこまで目指すのかまでは今はわかりません。

古いほうの愛読者さんがおっしゃるように、逆行して超円高にまっしぐらに行く可能性だってあると思います。

ことほど左様に、私の為替の予想に対するコミットはとてもとても低いものです。

私の書き込みが他の方から見て面白いかどうかというと、まあ、大して関心は持たれていないのだろうなとは思っています。(笑)

関連するかもしれない情報。

韓国のイールドカーブ「真っ平らになる」これはダメだろ

https://money1.jp/archives/96048

記事によると、現在韓国国債3年物の利率が3.646%で、30年物の利率が3.564%となっており、イールドカーブは右肩上がりどころかほぼまっ平らになっています。

記者氏は「ダメじゃん」と言っていますが、残念ながら、私の知識ではどうダメなのかよくわかりません。どなたか、解説していただけるとありがたいのですが。