日韓両国で「トリプル安」発生も、日韓には根本的違い

韓国ではなぜか今年に入り何度も「トリプル安」が発生

昨日は日本や韓国で、「株安・債券安・通貨安」という、いわゆる「トリプル安」が発生しました。この点、同じトリプル安でも日韓では事情がまったく異なります。日本の場合は日銀のイールドカーブ・コントロール政策に加え、債券市場の資金量が盤石であるため、トリプル安はあくまでも一時要因ではないかと思いますが、韓国の場合はそもそもFRBなどの金融緩和が資産バブルの原因となっていた可能性が濃厚であり、資本フローの脆弱さはまだ当分続くかもしれません。

目次

昨日は日本でトリプル安:FOMC、ウクライナ、オミクロン…

連日のように、「トリプル安」という話題を目にしているような気がします。

これは、株式、債券、通貨の3つの市場で同時に売られるという現象のことですが、一般に「それほど頻繁に発生するものではない現象」ともされています。

教科書的には、市場のリスク選好が上昇すれば、リスク資産である株式の価格が上昇し、安全資産である債券の価格が下落(=利回りが上昇)する、とされているのですが、これは、機関投資家などがアセット・アロケーションを変更することで生じる、などと説明されることが多いようです。

(※個人的にはこの説明に対しては少し懐疑的ではあるのですが、本稿ではこの点については触れません。)

実際、株式と債券が同時に下落するという現象は、市場ではあまり頻繁に観察されるものではありません(※皆無、というわけではありませんが…)。ましてや、これにその国の通貨が同時に下落するという現象が生じるのは、もっと稀でしょう。

ところが、昨日は日本市場でトリプル安が生じていました。

日本のマーケット指標(2022年1月27日夜9時時点)

- 日経平均…26,170.30(前日比▲841.03)

- 10年債利回り…0.155%(前日比+2.0bps)

- 国債先物…150.75(前日比▲0.21)

- USDJPY…115.15(前日比+0.57)

(【出所】日経QUICKを参考に著者調べ)

日経平均は前日比800円以上下落する一方で、10年債利回りは2ベーシス・ポイント上昇の0.155%、国債先物(10年物)については21銭下落、そして対米ドルでは57銭の円安・ドル高でした(※ただし、

円は対ユーロでは上昇=円高・ユーロ安でした)。

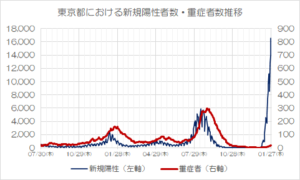

やはり、昨日は「3月上旬に資産買取終了」などを盛り込んだFOMC発表(下記参照)という、米国を「震源」とするショックに加え、ロシアのウクライナ侵攻懸念、あるいはオミクロン株の急速な蔓延などの悪材料が嫌気されたのかもしれません。

Federal Reserve issues FOMC statement

―――2022/01/26 14:00 EST付 FRBウェブサイトより

日本の「トリプル安」は、おそらくは一時的

ただし、日本の場合、資金循環構造から見て、少なくとも債券市場に関していえば、利回りが上がれば、機関投資家にとっては絶好の買い場でもあります。

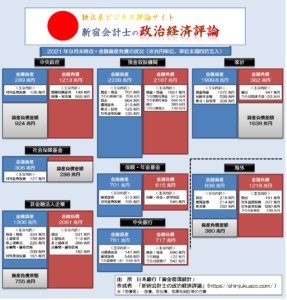

基本的な考え方を確認しておくと、2021年9月末時点における日本全体の資金の流れ(資金循環:残高ベース)は、家計部門が2000兆円にも達しようかとする巨額の金融資産を保有し、それらが銀行、保険会社、年金といった機関投資家に流れ込んでいる、という構造を取っています(図表1)。

図表1-1 日本全体の資金循環バランス(2021年9月末時点・ストック、速報値)【※クリックで拡大】

(【出所】日銀『データの一括ダウンロード』のページより『資金循環統計』データを入手して加工)

図表1-2 日本全体の資金循環バランス(2021年9月末時点・ストック、速報値)【※PDFファイル】

(【出所】日銀『データの一括ダウンロード』のページより『資金循環統計』データを入手して加工)

財務省が国債を出し渋るからでしょうか、それとも30年間続くデフレ不況のため、企業がおカネを借りてくれないためでしょうか、この家計部門の巨額の預貯金、保険・年金資産が、日本国内では行き場をなくし、それらが海外に流出している、というのが現在の日本の状況です(図表2)。

図表2 海外部門の金融資産・負債の状況(2021年9月末時点)

| 部門 | 金額 | 割合 |

|---|---|---|

| <金融資産> | ||

| 貸出 | 217兆9140億円 | 26.00% |

| 債務証券 | 213兆8420億円 | 25.51% |

| 株式等・投資信託受益証券 | 292兆1727億円 | 34.86% |

| その他 | 114兆2217億円 | 13.63% |

| 金融資産合計(①) | 838兆1504億円 | 100.00% |

| <金融負債> | ||

| 対外証券投資 | 689兆6265億円 | 56.60% |

| 対外直接投資 | 206兆6030億円 | 16.96% |

| 貸出 | 168兆2839億円 | 13.81% |

| その他 | 153兆9744億円 | 12.64% |

| 金融負債合計(②) | 1218兆4878億円 | 100.00% |

| 金融資産・負債差額(②-①) | 380兆3374億円 |

(【出所】日銀『データの一括ダウンロード』のページより『資金循環統計』データを入手して加工。なお、ここでいう「国債」には財投債、国庫短期証券を含む)

日銀が政策を維持する限り低金利は続く

金融資産と金融負債の差額は、じつに380兆3374億円にも達しますが、この金額こそが、日本国内で使い切れなくて外国に流出している「国富」のようなものでしょう。

しかし、裏を返せば、日本国内では市場に流通している国債が極端に不足している、という状況でもありますし、債券の利回りが少しでも上昇すれば、国内の機関投資家があっという間に国債を買いに行く、という現象が見られます。

じつは、日本の債券市場では、「マイナス金利」は日銀がマイナス金利政策を導入した2016年1月より以前から発生しており、とくに短期ゾーン(コンスタント・マチュリティ・ベース)では2014年12月頃からマイナス金利が観測されています(図表3)。

図表3 日本国債市場におけるマイナス利回り(コンスタント・マチュリティ・ベース)

| 年限 | 初めてマイナスとなった日 | その時点の利回り |

|---|---|---|

| 1年債 | 2014/12/17 | ▲0.001 |

| 2年債 | 2014/12/03 | ▲0.003 |

| 3年債 | 2014/12/03 | ▲0.004 |

| 4年債 | 2014/12/29 | ▲0.003 |

| 5年債 | 2016/01/29 | ▲0.071 |

| 6年債 | 2016/01/29 | ▲0.075 |

| 7年債 | 2016/01/29 | ▲0.055 |

| 8年債 | 2016/01/29 | ▲0.008 |

| 9年債 | 2016/02/04 | ▲0.002 |

| 10年債 | 2016/02/09 | ▲0.02 |

| 15年債 | 2016/06/13 | ▲0.006 |

(【出所】財務省『国債金利情報』より著者作成)

もちろん、5年債以上のゾーンに関して、利回りがマイナスに転じたのは2016年1月の日銀のマイナス金利政策以降の話ではありますが、それと同時に、日銀が国債をドカッと購入している現状に加え、債券市場ではかなり以前からマイナス利回りが常態化している事実は無視できません。

このため、著者自身の見立てですが、少なくとも債券市場に関しては、日銀がいわゆる「イールドカーブ・コントロール」にコミットしているという事情もあり、日本のトリプル安は一時的なものではないかと考えている次第です。

韓国で何度目かのトリプル安

ところで、「トリプル安」という意味では、日本のすぐ隣に、今年何度目かのトリプル安を発生させている国があるようです。

それが、韓国です。

韓国のマーケット指標(2022年1月27日夜9時時点)

- KOSPI…2614.49(前日比▲94.75)

- 2年債利回り…2.040%(前日比+5.5bps)

- 3年債利回り…2.250%(前日比+7.0bps)

- 5年債利回り…2.490%(前日比+2.5bps)

- 10年債利回り…2.650%(前日比+5.5bps)

- USDKRW…1205.01(前日比+7.48)

(【出所】WSJマーケット欄などを参考に著者調べ)

当ウェブサイトで明示的に取り上げただけでも、今年に入り、これで3回目のことです(※当ウェブサイトで取り上げていない日もあるので、実際にはもう少し多いです)。

これについては、日韓で事情は大きく異なります。

日本の場合だと、債券市場のプレイヤーが非常に多く、また、日銀もイールドカーブ・コントロール政策などを採用し、利回りを抑え込んでいるという状況にあります。

これに対し、想像するに、韓国の場合、預貸率(預金と貸出の比率)も日本と比べて非常に高いため、日本の債券市場のような市場参加者層の厚みがありません。

したがって、外国人投資家が債券と株式を売り、資金を回収(リパトリエーション)すれば、日本と比べると、かなり容易にトリプル安が生じやすい地合いがあるのかもしれません。

韓国資産バブルFRB主犯説

また、もうひとつ忘れてはならないのは、当ウェブサイトで以前から何度となく指摘してきた、「韓国の資産バブルはコロナ禍以降のFRBなどの金融緩和がもたらした」とする仮説です。

韓国資産バブルFRB主犯説

- ①FRB等、主要国中央銀行による金融緩和

- ②為替市場で韓国ウォンを含めたEM(※)通貨高

- ③韓国の通貨当局が「ウォン高になり過ぎれば輸出業者が困る」と判断

- ④韓国のウォン売り・ドル買い介入(→外貨準備の増加)

- ⑤市中のウォン流通量が増大(→マネタリーベースの増加)

- ⑥金融機関の家計向けローンが増大(→家計債務の増大)

- ⑦カネを借りた家計がリスク資産(株式、不動産、暗号資産など)に投資

- ⑧韓国ウォンがビットコイン取引通貨の第3位に浮上

(【出所】著者作成。なお、「EM」とは “Emerging Markets” 、つまり「新興市場諸国」のこと)

この流れ、③以外については、いずれも実際の統計などで裏付けられています。

すなわち、コロナ禍以降、FRBなどの世界の主要中銀が金融緩和政策に踏み出すなか、市場に溢れたマネーが新興市場諸国を含めたさまざまなリスク資産に流入し、韓国の場合はウォン高を防ぐために為替介入(外貨買い・ウォン売り)を余儀なくされ、これにより外貨準備が増加した、という仮説が成り立ちます。

そして、ウォン売りによりマネタリーベースが増加し、市中銀行は増えたカネを家計などへのローンに回し、カネを借りた家計がリスク資産(株式や暗号資産、不動産など)を購入し、その結果として、リスク資産の価格が水膨れした、という可能性が濃厚です。

だからこそ、典型的な「ソフト・カレンシー」(世界で通用しない通貨)である韓国ウォンという通貨が、ビットコインの取引量で、なぜか世界で第3位に浮上した(『韓国ウォン、ビットコイン取引量で「世界3位」の衝撃』等参照)のではないでしょうか。

結局は猛烈な逆回転:スワップなき韓国の危機対応は?

ということは、現在、同国で頻繁にトリプル安が生じているのも、ひとえに、上記「FRB主犯説」の逆回転が猛烈に進んでいる、という、当ウェブサイトで以前から提示してきた仮説が、ある程度は正鵠を射たものである、という可能性を示唆しています。

この点、総額700億ドルの日韓通貨スワップ(いわゆる「野田スワップ」)は2012年10月に、総額600億ドルの米韓為替スワップは2021年12月に、それぞれ失効していますので、韓国が現在の通貨安局面をどう乗り切るか(あるいは乗り切れないか)については、注目する価値はあるかもしれません。

もっとも、韓国にはコロナ禍以降に溜め込んだ外貨準備の「真水」部分がまだ500億ドル前後は残っているものと考えられますので、韓国経済がソフト・ランディングできるかどうかは、これからのリスクシナリオ次第、といったところだと思う次第です。

本文は以上です。

金融評論家。フォロー自由。雑誌等の執筆依頼も受けています。 X(旧ツイッター) にて日々情報を発信中。 Amazon アソシエイトとして適格販売により収入を得ています。 著書①数字でみる「強い」日本経済 著書②韓国がなくても日本経済は問題ない日韓関係が特殊なのではなく、韓国が特殊なのだ―――。

— 新宿会計士 (@shinjukuacc) September 22, 2024

そんな日韓関係論を巡って、素晴らしい書籍が出てきた。鈴置高史氏著『韓国消滅』(https://t.co/PKOiMb9a7T)。

日韓関係問題に関心がある人だけでなく、日本人全てに読んでほしい良著。

読者コメント欄はこのあとに続きます(コメントに当たって著名人等を呼び捨てにするなどのものは禁止します)。当ウェブサイトは読者コメントも読みごたえがありますので、ぜひ、ご一読ください。なお、現在、「ランキング」に参加しています。「知的好奇心を刺激される記事だ」と思った方はランキングバナーをクリックしてください。

読者コメント一覧

※【重要】ご注意:他サイトの文章の転載は可能な限りお控えください。

やむを得ず他サイトの文章を引用する場合、引用率(引用する文字数の元サイトの文字数に対する比率)は10%以下にしてください。著作権侵害コメントにつきましては、発見次第、削除します。

※現在、ロシア語、中国語、韓国語などによる、ウィルスサイト・ポルノサイトなどへの誘導目的のスパムコメントが激増しており、その関係で、通常の読者コメントも誤って「スパム」に判定される事例が増えています。そのようなコメントは後刻、極力手作業で修正しています。コメントを入力後、反映されない場合でも、少し待ち頂けると幸いです。

※【重要】ご注意:人格攻撃等に関するコメントは禁止です。

当ウェブサイトのポリシーのページなどに再三示していますが、基本的に第三者の人格等を攻撃するようなコメントについては書き込まないでください。今後は警告なしに削除します。また、著名人などを呼び捨てにするなどのコメントも控えてください。なお、コメントにつきましては、これらの注意点を踏まえたうえで、ご自由になさってください。また、コメントにあたって、メールアドレス、URLの入力は必要ありません(メールアドレスは開示されません)。ブログ、ツイッターアカウントなどをお持ちの方は、該当するURLを記載するなど、宣伝にもご活用ください。なお、原則として頂いたコメントには個別に返信いたしませんが、必ず目を通しておりますし、本文で取り上げることもございます。是非、お気軽なコメントを賜りますと幸いです。

コメントを残す

【おしらせ】人生で10冊目の出版をしました

| 自称元徴用工問題、自称元慰安婦問題、火器管制レーダー照射、天皇陛下侮辱、旭日旗侮辱…。韓国によるわが国に対する不法行為は留まるところを知りませんが、こうしたなか、「韓国の不法行為に基づく責任を、法的・経済的・政治的に追及する手段」を真面目に考察してみました。類書のない議論をお楽しみください。 |

【おしらせ】人生で9冊目の出版をしました

| 日本経済の姿について、客観的な数字で読んでみました。結論からいえば、日本は財政危機の状況にはありません。むしろ日本が必要としているのは大幅な減税と財政出動、そして国債の大幅な増発です。日本経済復活を考えるうえでの議論のたたき台として、ぜひとも本書をご活用賜りますと幸いです。 |

会計士様のおっしゃるとおり、日韓では根本的に違うと思います。残念なのは、「まるっ岸田メノミクス」のせいで、日本株が強烈に売られていることです。安部さんのマスクの処分については、他人のやったことなので決断できるが、自分に責任が降りかかることについては、検討という名の先送り。本当、卑怯者だと思っています。さすが、玉川徹氏が「ようやく日本にもこんな政治家が現れたか」とほめるだけの人物だと思います。これまで自民党以外に投票したことがないのですが、岸田が首相なら夏の参議院選挙は自民党に投票しません。こんなのを総裁にした自民党議員にも責任があると思います。

>「まるっ岸田メノミクス」

これは巧いことを言ったものですね。

私は岸田の地元有権者の一人なのですが、こんなつまらない男を当選させてしまっていることには忸怩たる思いです。

対抗馬が共産党や社民党しかいないので、毎回必ず選挙が岸田のボーナスステージになってしまうのです。これは広島県知事や広島市長の各選挙にも言えることなのですが。

ゴミ溜めの中から一番マシなゴミを拾う感覚です。

マスゴミに忖度されて支持率60%を越えるなんていうのは、通常考えられないことです。

反日玉皮があんなことを言い出すのも納得ですね。

通りすがり 様。

反日『玉皮』に座布団2枚です。

思わず吹き出しました。

(既出なのでしょうが)

韓国銀行、600億ドル調達チャンネルを確保 21.12.23

https://news.yahoo.co.jp/articles/f5460670653facbe157ddc48d4ab05abc35eadc1

>韓銀は23日、米中央銀行(Fed)が導入した「常設臨時レポ機構(FIMA Repo Facility)」を必要な場合に利用できるように合意したと発表した。

これだと韓国的には為替変動による追証が発生しないし、米国的にも実質的な持ち出しなしで”自国資本引揚げ”の一助になるのなら申し分ないのかもですね。

*(韓国政府の)米国債保有残の切れ目が縁の切れ目・・?

なぁ~んてね。

各国の通貨当局が利上げしているにも関らず、利下げした国がトルコである。

トルコはイスラム教の中に「利子をとる事は悪い」とされている為、不可思議な

動きをする国であるが、結局他国との関係からトルコリラ暴落に向かう可能性が

極めて高い見込みである。(金融の津波には勝てない)

日本は奇特にも金利を上げ下げしていない国、最もこれ以上金利を下げられない

状況であるが、何故他国と同様に金利を上げられないのであろうか?

これは米国の指示によるものとみており、外貨準備高が巨額な数値になっても

国内に還元できず、米国債を購入せざるを得ない状況と同様である。

利子を取らないとしたら

金貸しは商売ではなく慈善でやるしかないね

日本としては、韓国のことより、自国のトリプル安のダメージを、どう軽減するかを考えるべきではないでしょうか。

>日本…自国のトリプル安のダメージを、どう軽減するかを…

円

安は既にかなり円安ですからテーパリングが始まれば、いつものように不思議なことに円高方向にいくと思いますよ。

国

債安は、マイナス金利がプラスになれば銀行も年金基金も大喜び、一斉に買いが入って国債安は一瞬のことでしょうね。

さ

て、最後に株安ですが、テーパリングで日本の株式市場からもお金が逃げ出すとなれば下落するでしょうが、

米国市場は下がれば上がる軈て最高値更新のアメリカ株式市場に連れて日本株式市場も高騰..)してくれると良いな!こればっかりは、アメリカが羨ましい!

利子があるようのものですよ、実際には。

イスラムの世界では利子はダメだが、貸した元本(&預金)はプラスα(アルファ)で戻ってくる、利子とは別の理屈で。

と

いうのが読んだ本の印象ですが、大昔過ぎてどんなものかは忘れたというか、利子を貰うが利子という言葉を使わないための屁理屈!ですよ。