家計金融資産が2千兆円!巨額資金は国財増発で吸収を

家計金融資産は、ほぼ2000兆円に達しました。毎度のことながら、資金循環統計を読むと、日本国内に有り余る資金を、日本経済は有効活用できていません。当ウェブサイトの資産に基づけば、少なくとも300兆円から500兆円は国債を増発する余力を持っていますし、この低金利環境下で国債を増発しないこと自体、むしろあり得ないと思う次第です。

2021/12/20 12:11追記

誤植を修正しています。

目次

国の借金論

財務省・財務官僚、あるいは財務省の提灯を持つ学者やマスメディアらが大好きなロジックのひとつが、「国の借金」論です。

国の借金論

- ①日本は国の借金が1000兆円を超え、GDPの2倍に達している

- ②したがって、このままだと財政破綻は不可避だ

- ③だからこそ日本は財政再建が必要だ

- ④財政再建のためにはプライマリバランスの黒字化(増税と歳出減)が必要だ

(【出所】著者作成)

このロジック、たしかに国家財政を家計にたとえてみると、大変にわかりやすく、一見すると説得力もあるように見えてしまうため、これを支持する人はそれなりにいるようです。

ただ、先日の『矢野論考というインチキ財政再建論に騙されないために』でも報告したとおり、基本的には上記①の「国の借金」という部分からして間違いであり、大ウソなのですが、次の②の部分についても、日本の資金循環に照らし、「あり得ない」というのが答えです。よって、③と④の結論も間違っている、というわけです。

資金循環速報

資金循環の速報が公表される

こうしたなか、先日も「予告」したとおり、日銀は本日、「資金循環統計」と呼ばれる統計表を公表しました。

この資金循環統計は、「金融機関、企業、政府、家計といった、わが国における経済主体の金融資産・負債の状況を、預金や貸出といった金融商品ごとに記録した統計」であり、当ウェブサイトとしては日本経済の姿を金融面から映し出す、最も基本的な統計だと考えています。

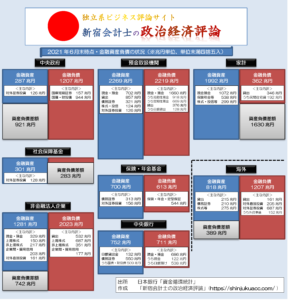

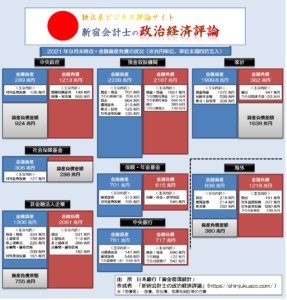

この資金循環統計をもとに、当ウェブサイトのオリジナルに基づいて図表化したものが、次の金融資産・負債バランス図です(図表1-1・図表1-2)。

図表1-1 日本全体の資金循環バランス(2021年9月末時点・ストック、速報値)【※クリックで拡大】

(【出所】日銀『データの一括ダウンロード』のページより『資金循環統計』データを入手して加工)

図表1-2 日本全体の資金循環バランス(2021年9月末時点・ストック、速報値)【※PDFファイル】

(【出所】日銀『データの一括ダウンロード』のページより『資金循環統計』データを入手して加工)

家計金融資産はほぼ2000兆円の大台に!

毎度のことながら、日本には大変巨額の資金が使われないままで眠っている、と感じざるを得ません。

まず、いちばん右上のボックスが家計ですが、今回、家計金融資産の総額は1999兆8311億円で、ギリギリ2000兆円の大台に乗りませんでしたが、これについてはそう遠くない未来(最速で来年3月に公表される今年12月末時点のデータ)で2000兆円に達するはずです。

このほぼ2000兆円に達する巨額の家計資産のうち、半額以上の1072兆円が現金・預金、4分の1以上に相当する539兆円が保険・年金資産です。この両者だけで、家計金融資産全体のほぼ80%を占めている計算です(図表2)。

図表2 家計金融資産(2021年9月末時点)

| 家計資産の内訳 | 金額 | 構成割合 |

|---|---|---|

| 資産合計 | 2000兆円 | 100.00% |

| うち現金・預金 | 1072兆円 | 53.62% |

| うち保険・年金資産 | 539兆円 | 26.94% |

| うち株式・投信 | 308兆円 | 15.38% |

(【出所】日銀『データの一括ダウンロード』のページより『資金循環統計』データを入手して加工)

それにしても、莫大な資産だと思う次第です(※図表2だと兆円未満を四捨五入しているため、ちょうど2000兆円と表示されています)。

巨額の預金が「預金取扱機関」に流れ込む!

ちなみに現金・預金については、図表1左下に掲載している企業の資産側にも334兆円ほど計上されています。そして、普段から指摘しているとおり、金融商品の世界では、誰かから見た金融資産は、他の誰かにとっては金融負債であり、金融資産と金融負債の金額は統計上、必ず一致します。

ということは、家計や企業が「金融資産」として保有している現金・預金も、中央銀行や「預金取扱機関」(つまり銀行や信金、信組や労金、農協などの金融機関)から見たら負債として計上されている、ということです。

実際、預金取扱機関が負債の部に計上している現金・預金の金額は1651兆円(※譲渡性預金、金融機関同士の預合いなどを含む)であり、逆にいえば、預金取扱機関はこの1651兆円という莫大な資金を、何らかの金融資産で運用しなければならない、ということです。

そして、この図表中央上部にある預金取扱機関の資産の側を見てみると、現実には国債などの「債務証券」が313兆円、貸出金が864兆円計上されていますが、これ以外にも「日銀預け金」が508兆円も計上されていることが判明します。

そのまま図表中央下部に目を転じると、「中央銀行」(つまり日銀)の負債勘定に「日銀預け金」が542兆円計上されており、資産側では国債等(国債+財投債+国庫短期証券)が538兆円計上されていることが確認できるでしょう。

なお、国債などの債務証券は、保険・年金基金なども313兆円ほど保有していることが確認できます。

つまり、日銀と預金取扱機関、保険・年金基金は、家計や企業などが保有する莫大な金融資産を裏付けにして、国債などをかなり積極的に購入している、ということであり、それどころか、市場の国債の供給量が足りないがために、仕方なしに「対外証券投資」などに投資している、という構図がくっきり浮かぶのです。

国債はデフォルトしない

国債発行額は1219兆円だが…

ちなみに、国債についても発行側、保有側の双方で確認しておきましょう。

まずは、発行側で見ると、広い意味での「国債」には、中央政府が発行する「国債」と「国庫短期証券」、財政融資資金が発行する「財投債」と「国庫短期証券」という、4つの区分が存在しており、その合計額は1219兆円です(図表3)。

図表3 国債の発行額(2021年9月末時点、時価ベース)

| 科目 | 金額 | 発行者 |

|---|---|---|

| 国債 | 955兆円 | 政府 |

| 国庫短期証券 | 149兆円 | 政府 |

| 財投債 | 112兆円 | 財政融資資金 |

| 国庫短期証券 | 4兆円 | 財政融資資金 |

| 合計 | 1219兆円 | ― |

(【出所】日銀『データの一括ダウンロード』のページより『資金循環統計』データを入手して加工)

この1219兆円という金額だけを見ると、たしかに巨額に見えます。

しかし、先ほど指摘したとおり、現実には国債の大部分は国内で消化されており、かつ、家計や企業が保有する莫大な現金・預金、保険・年金資産等が裏付けとなっています。保有主体別の国債の保有額と割合は次の図表4のとおりです。

図表4 国債の保有額(2021年9月末時点、時価ベース)

| 保有主体 | 金額 | 構成割合 |

|---|---|---|

| 日本銀行 | 538兆円 | 44.12% |

| 預金取扱機関 | 166兆円 | 13.60% |

| 保険・年金基金 | 251兆円 | 20.56% |

| 海外 | 164兆円 | 13.42% |

| その他 | 101兆円 | 8.30% |

| 合計 | 1219兆円 | 100.00% |

(【出所】日銀『データの一括ダウンロード』のページより『資金循環統計』データを入手して加工)

すなわち、こうした状況から垣間見えるのは、発行額が1219兆円という国債を、日銀、預金取扱機関、保険・年金基金、海外などの機関投資家勢が奪い合うように買っている、という統計的事実です。

国債利回りが上がらないのは国債不足の証拠

国債の発行額が足りていないという証拠は、他にもあります。

財務省ウェブサイト『国債金利情報』によると、国債の市場利回り(※コンスタント・マチュリティ・ベース)は先週木曜日時点で、5年債がマイナス0.101%、10年債が0.06%、20年債が0.45%、30年債が0.659%だったそうです。

もしも財務省の矢野康治事務次官が主張する、「財政再建しなければならない」という命題が正しいとすれば、金融市場は「日本国債は将来、デフォルト(=債務不履行)状態に陥る」と見て、国債利回りは数%から、下手をすればかつてのギリシャ国債のように数十パーセントに跳ね上がらなければおかしいのではないでしょうか。

いずれにせよ、金融市場側は日本国債のデフォルトが絶対にありえないということを見透かし、また、需給面で依然として「国債不足」、「投資対象不足」が続くと見ているがために、利回りが全然上昇しない、という展開が、もう何年も何十年も続いてしまっているのです。

対外証券投資690兆円が意味するところ

ついでに、図表1に戻り、右下の「海外」のバランスについてもチェックしておきましょう。

経済学の鉄則に基づけば、「開放経済」(海外と関わりを持っている国)においては、一国の資金循環(家計、企業、政府)の資金の収支尻(余りや不足)は、海外部門の資産負債差額とピタリと一致します。

日本の場合、2021年9月末時点で「海外」の「資産負債差額」がマイナス380兆円、つまり380兆円の赤字と計上されているのですが、これは言い換えれば、「日本国全体が海外に対し、380兆円の黒字を計上している」、という意味でもあります。

内訳は、日本から外国に対する「対外証券投資」が690兆円にも達しているのですが、対外証券投資がこのような巨額に達している最大の理由は、保険・年金基金、預金取扱機関などの機関投資家が、「買うものがなくて仕方なしに外債などを買っているから」です。

ここで、「対外証券投資」を保有主体別に展開したものが、次の図表5です。

図表5 対外証券投資・保有主体別内訳(2021年9月末時点)

| 保有主体 | 金額 | 構成割合 |

|---|---|---|

| 資産合計 | 690兆円 | 100.00% |

| うち保険・年金基金 | 155兆円 | 22.46% |

| うち預金取扱機関 | 125兆円 | 18.11% |

| うち社会保障基金 | 127兆円 | 18.35% |

| うち中央政府 | 126兆円 | 18.27% |

| うち株式投信 | 115兆円 | 16.70% |

(【出所】日銀『データの一括ダウンロード』のページより『資金循環統計』データを入手して加工)

このうち「中央政府」が保有している126兆円は外貨準備(158兆円)の一部と思われますが、それ以外の保有主体のうち、保険・年金基金、預金取扱機関、社会保障基金の3者については、国内で国債が十分に発行されていれば、外債などを売って国債を買う余力があります。

その金額は、少なく見積もって450兆円~500兆円であり、これは対外純債権を少し超える金額です。

いずれにせよ、当ウェブサイトとしては、「少なく見積もって300~500兆円ほど国債を増発しても日本経済はビクともしない」と考えているのですが、そう考える理由は、こうした日本国内の資金循環構造にある、というわけです。

正確な知識で財務省に対抗を!

いずれにせよ、財務省・財務官僚は、日本国民から直接選挙で選ばれたわけでもないくせに、国のサイフの入口(国税庁)と出口(主計局)を一手に支配したうえで、「財政再建」「増税」という完全に間違った原理主義で日本経済を破壊している勢力であるといわざるを得ません。

その意味では、やはり現状の日本の資金循環バランスを正確に理解したうえで、私たち国民のレベルで、「国の借金」論が真っ赤なウソである、という事実を学習しなければならない、と思う次第です。

本文は以上です。

金融評論家。フォロー自由。雑誌等の執筆依頼も受けています。 X(旧ツイッター) にて日々情報を発信中。 Amazon アソシエイトとして適格販売により収入を得ています。 著書①数字でみる「強い」日本経済 著書②韓国がなくても日本経済は問題ない日韓関係が特殊なのではなく、韓国が特殊なのだ―――。

— 新宿会計士 (@shinjukuacc) September 22, 2024

そんな日韓関係論を巡って、素晴らしい書籍が出てきた。鈴置高史氏著『韓国消滅』(https://t.co/PKOiMb9a7T)。

日韓関係問題に関心がある人だけでなく、日本人全てに読んでほしい良著。

読者コメント欄はこのあとに続きます(コメントに当たって著名人等を呼び捨てにするなどのものは禁止します)。当ウェブサイトは読者コメントも読みごたえがありますので、ぜひ、ご一読ください。なお、現在、「ランキング」に参加しています。「知的好奇心を刺激される記事だ」と思った方はランキングバナーをクリックしてください。

読者コメント一覧

※【重要】ご注意:他サイトの文章の転載は可能な限りお控えください。

やむを得ず他サイトの文章を引用する場合、引用率(引用する文字数の元サイトの文字数に対する比率)は10%以下にしてください。著作権侵害コメントにつきましては、発見次第、削除します。

※現在、ロシア語、中国語、韓国語などによる、ウィルスサイト・ポルノサイトなどへの誘導目的のスパムコメントが激増しており、その関係で、通常の読者コメントも誤って「スパム」に判定される事例が増えています。そのようなコメントは後刻、極力手作業で修正しています。コメントを入力後、反映されない場合でも、少し待ち頂けると幸いです。

※【重要】ご注意:人格攻撃等に関するコメントは禁止です。

当ウェブサイトのポリシーのページなどに再三示していますが、基本的に第三者の人格等を攻撃するようなコメントについては書き込まないでください。今後は警告なしに削除します。また、著名人などを呼び捨てにするなどのコメントも控えてください。なお、コメントにつきましては、これらの注意点を踏まえたうえで、ご自由になさってください。また、コメントにあたって、メールアドレス、URLの入力は必要ありません(メールアドレスは開示されません)。ブログ、ツイッターアカウントなどをお持ちの方は、該当するURLを記載するなど、宣伝にもご活用ください。なお、原則として頂いたコメントには個別に返信いたしませんが、必ず目を通しておりますし、本文で取り上げることもございます。是非、お気軽なコメントを賜りますと幸いです。

コメントを残す

【おしらせ】人生で10冊目の出版をしました

| 自称元徴用工問題、自称元慰安婦問題、火器管制レーダー照射、天皇陛下侮辱、旭日旗侮辱…。韓国によるわが国に対する不法行為は留まるところを知りませんが、こうしたなか、「韓国の不法行為に基づく責任を、法的・経済的・政治的に追及する手段」を真面目に考察してみました。類書のない議論をお楽しみください。 |

【おしらせ】人生で9冊目の出版をしました

| 日本経済の姿について、客観的な数字で読んでみました。結論からいえば、日本は財政危機の状況にはありません。むしろ日本が必要としているのは大幅な減税と財政出動、そして国債の大幅な増発です。日本経済復活を考えるうえでの議論のたたき台として、ぜひとも本書をご活用賜りますと幸いです。 |

もちついて…もとい、落ち着いて

国債、試算、あんどそうおん

新宿会計士さま

>当ウェブサイトの資産に基づけば、

大事な記事だから、訂正しましょう。

財務相などに事前説明したとのことですが、この矢野氏の政策批判は個人的には懲戒事案に該当する謀反に等しいものだと思いますね。

ただ、このトンデモ論文が与えた好影響として、積極財政派の活動を結果的に促すことにつながっている(ように見える)こと、財務省などが呪文のように繰り返してきた財政再建/増税論が糞であることに国民が気が付いてきたこと、でしょうかね。

一番重要なことですね。「止まると死んじゃうんだと」と水族館でカツオの水槽を眺めている場合じゃありません、人間社会、そしてその原動力たるお金が止まっていると経済が死ぬことになります。

デフレ期にお金を動かすこと=政府が仕事を作り出すこと=公共事業を増やすことですが、長い不景気で公共事業=悪という公式が日本人をむしばんでいます。

東京の、公民館、図書館などの公共建物を見て下さい。みな、築40年以上の古い建物のまま、建て替えすら進んでいません。公共事業=悪の図式がこんな状況を作っているのです。(さすがに築50年くらいの古い豊島区の区役所は最近、建て替えられましたが。)

日本の公共事業費は、欧米並みのGDP比3%台くらいになってしまいました。ちなみに韓国は6%台です(トイレットペーパーが流せる下水に変えないのでしょうか)。公共事業費を欧米並みにすることが目的ではなく、経済が目的のはず。公共事業費を絞っても経済は回復しないことはわかっています、デフレ期は政府の財政拡大が主な経済政策です。TV等のオールドメディアは、毎日のように「財政均衡」をよいことのように報道してますが、もはや「財政均衡協」のような宗教と化しています。国債は円建てのため日本円がデフォルトに陥ることはありません。安倍さん時に「財政均衡」達成しちゃったんですけどね、報じないメディア。

捕手を自称している人たちでさえ、「社会保障費が増大してるので、消費増税は仕方がない」と、まるでテープレコーダーが繰り返すように同じことを口にします。

二酸化炭素排出抑制するためには景気を抑制しないといけないから

わざとやっているのでは?

新宿会計士様

更新ありがとうございます。

私は投資をしている関係で、日銀の金融政策決定会合は毎回フォローしてきました。

黒田総裁の就任当初は年間50兆円の国債購入を順調に消化しており、一時は年間80兆円まで増えたのですが、現在は20兆円程度まで低下しています。

その間、日銀はデフレ脱却の旗を降ろしておらず、購入条件もどんどん緩めており、現在は購入額の上限も撤廃され、短期金利ー0.1%、長期金利0.0%を目安にするという破格の条件で無制限に買い取る方針を示しているにも関わらずです。

世の中には「日銀の政策に限界が来ているから金融緩和をやめるべきだ」という人もいますが、金融緩和が限界にきているのは新宿会計士さんのおっしゃるように、市場に買える国債が無くなっているためだと考えるのが論理的です。

財務省が国債を発行すれば日銀の量的緩和が再び機能するのであって、量的緩和をやめるなど本末転倒ですね。

デフレ脱却と景気回復が遅れているのは、量的緩和策を続けている日銀ではなく、日銀が購入する国債を市場に出さない財務省の責任が大きいと思います。

>「少なく見積もって300~500兆円ほど国債を増発しても日本経済はビクともしない」

難しいとこが理解できてるかわかんないけど・・・・・

国債を増発しても、海外部門の赤い出っ張りが引っ込んで、中央政府の赤いとこに追加されるだけだから、国内部門全体としてのバランスは取れてるから問題ない

ってことかな??って思うのです♪

ただ良くわかんないとこがあるのです♪

そうやって中央政府が現金を得ると中央政府の青い部分も増える気がするけど、それはどこの青を削って出てくるんだろう?ってことなのです♪

政府は国債増発で得た現金は何らかの形で使うから、中央政府の青は増えないってことなのかな?

赤の合計と青の合計って一致するんですよね?

あと、国債の残高が増えると毎年の収支の中で利払いとか償還のための費用が増えると思うのです♪

国債の増発で得たお金の全部がそういった費用に回るってことはないと思うけど、どのくらいが政策経費として使えるものなのでしょうか?

償還自体は借換えで対応できるから、利払い分を除いたのが真水になるのかな?

七味さん、はじめまして。

私も知らないことが多いので、国債の利払いに関してだけですが。

日銀法により、日銀の利益は必要経費を除いて国庫に納付されることになっています。

日銀は上場企業なので配当の支払いもありますが、こちらは旧額面の5%(1株5円かな?)と決まっています。

配当額が定額なので、国債の受取利息やETFの配当金などで利益が増えても、株主に流出することは無いでしょう。

日銀保有分に関しては、国債の利払いは国庫納付金として戻って来ると考えてよさそうです。

ふんだん様

返信ありがとなのです♪

よくわかんないけど、日銀が国債を引き受けたら、国からもらう利息はそのまま国に納付するのですか? Σ(゚Д゚)

国は国債って書いた紙切れ刷って日銀に渡して、日銀は日本銀行券刷って国に渡して、毎年の利息は帳簿上で1往復すれば良いのかな?

そしたら、無限にお金が湧きだしてきますね!!

。。。o(゚^ ゚)ウーン なにかおかしい気がするけど、なにがおかしいのかわかんないのです♪

七味様

返信が遅くなってすみません。

私も完全に理解しているわけではなく間違っているかもしれませんが、量的緩和というのは、基本的には日銀が日本銀行券を刷って政府に渡しているのと変わらないと理解しています。

法律の関係で直接渡せないので国債を発行して、この国債も直接日銀には渡せないので、市場で売却して日銀が市場から買い取るという方式になっています。

本来、国は通貨発行権を持っているので、いくらでも通貨を発行できてしまうのですが、やりすぎて激しいインフレが発生した歴史から、中央銀行が政府から独立した存在になりました。だから面倒で複雑な手順が必要になっています。

それと、七味様の「なにかおかしい」という感覚は正しくて、通貨の量が増えると物価が上がるので、無限にお金を作り出せるわけではないのです。

極端な例ですが、日本の全国民(と全法人)の持っているお金が、ある日突然2倍になったとしたら、車も不動産もラーメンでさえも、高い価格でも買う人が出てくるので、値段が上がって2倍を目安に激しく上昇するだろうと思います。経済は大混乱ですね。

使い方を誤ればそのような問題もありますが、今の日本はデフレという物価が下がって不況になっている状況です。2%程度の適正なインフレまでは国債発行と日銀の量的緩和が必要だと思います。

ちなみに通貨供給量を増やすと円安も進みますが、個人的には中韓に半導体産業を取られたのは、円高によって国内企業の価格競争力が低下したのが最大の原因だと考えていて、中国や韓国に対抗する意味でも、国債発行と量的緩和策による円安と国内経済の活性化が必要不可欠だとも思っています。