資金循環上の「対外純資産」が史上初の五百兆円を突破

国の借金は過去最大?それ以上に対外純資産が過去最大です。日銀が19日に公表した資金循環統計からは、「海外」部門の「金融資産・負債差額」が史上初めて500兆円の大台を突破しましたが、これが意味するところは、日本が国を挙げ、海外に巨額の純資産を積み上げている、ということです。

目次

国の借金が過去最大更新で「財政厳しく」?

昨今の自民党総裁選挙でも「財政規律」が議論されることが増えているようです。

日本では長らく、「財政規律は守らなければならないもの」だとされていて、とりわけ、「国の借金が国民ひとりあたり1000万円を超える」だの、「日本の財政は厳しい状況にある」だのといった言説が、まことしやかにメディアから流れて来る状況にあります。

自分たちのことを「公共放送」だと主張するメディアであるNHKが今年5月に報じたこんな記事なども、その典型例でしょう。

“国の借金” 1297兆円余 8年連続で過去最大を更新 財政厳しく

―――2024年5月10日 15時55分付 NHK NEWSより

ただ、こうした主張が誤っていることについては、当ウェブサイトではいくどとなく強調してきましたし、また、いくら強調してもし過ぎではないとすら考えています。

最新資金循環統計

こうしたなかで、日銀は19日、2024年6月末時点の資金循環統計を公表しました。

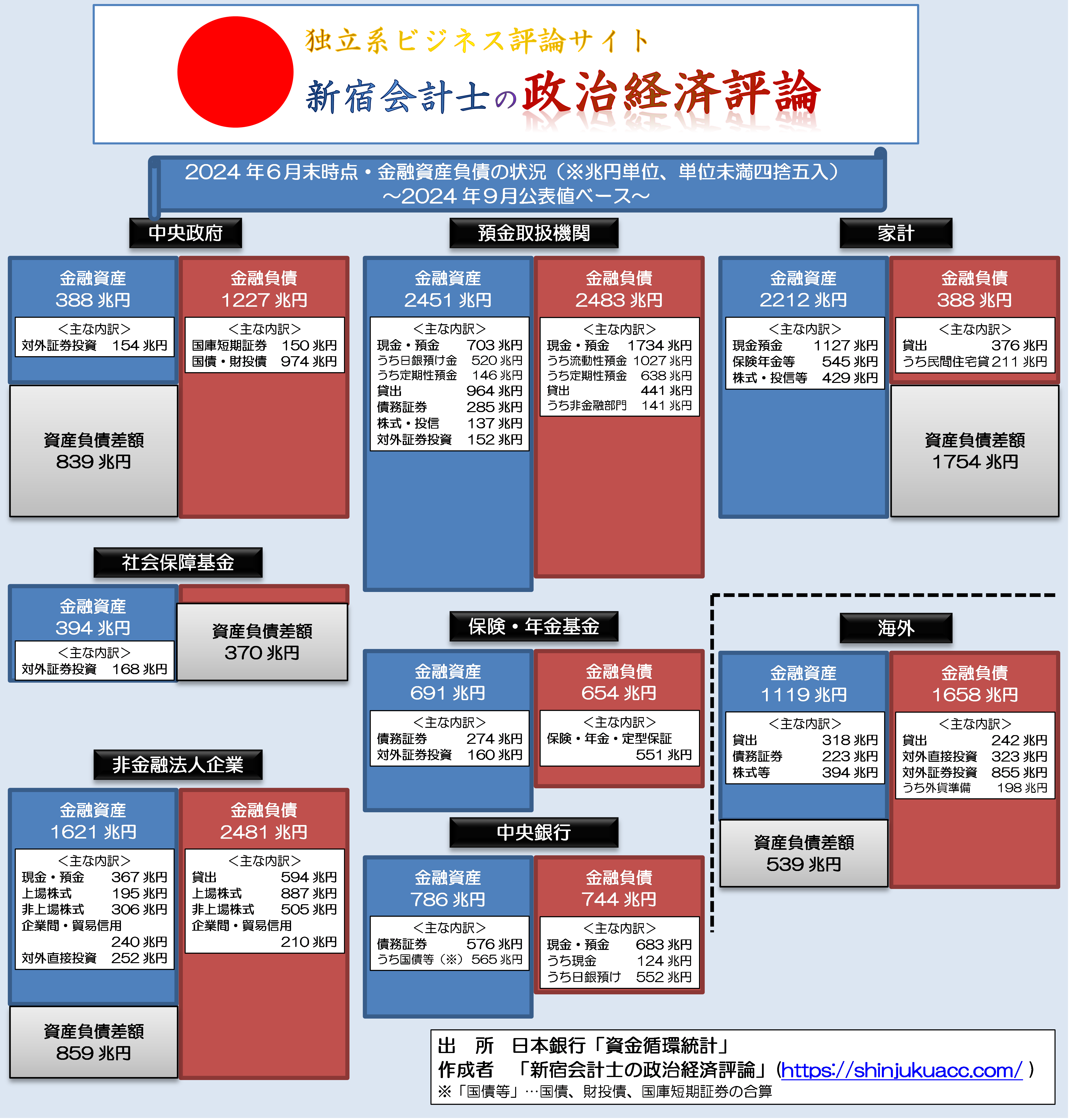

図表1は、その残高を図表にしたものです。

図表1 日本の資金循環構造(2024年6月末時点)

(【出所】日銀『物価、資金循環、短観、国際収支、BIS関連統計データの一括ダウンロード』サイトのデータをもとに作成)

著者自身はこの資金循環統計の残高表こそが、日本経済の姿を最も正確に写し取るうえでの大切な基礎資料だと考えています。

今回の資金循環統計の「目玉」は、過去最大に膨らんだ「海外部門の金融資産・負債差額」でしょう。その金額はじつに538兆7232億円、前四半期の483兆0701億円と比べ、なんと55兆6531億円もふえました。増加率でいえば11.52%です。

この「海外部門の金融資産・負債差額」が意味するものとは、いったいなにでしょうか。

「閉鎖経済」なら資産の合計と負債の合計は一致する

これについて説明する前に、改めて資金循環統計について説明しておくと、これは一国の内部における金融商品のやり取りを、家計、企業、政府といった経済主体の別に集計したものです。

金融商品の世界では、誰かにとっての資産は他の誰かにとっての負債であり、誰かにとっての負債は他の誰かにとっての資産です。

たとえば、国債や国庫短期証券は中央政府から見たら負債(マスコミ用語でいうところの「国の借金」)ですが、これらの「国の借金」(?)とやらは、これらの国債や国庫短期証券を保有している立場から見れば、資産です。

(※余談ですが、だからこそ「国の借金」という表現は経済学的にも会計学的にも誤っており、これらについては正確には「中央政府の金融負債」と称さなければなりません。)

これと同様に、たとえば家計が保有する、1126兆9845億円という莫大な現金・預金、企業が保有している366兆6566億円という現金・預金は、それを発行している立場(現金は日銀、預金は預金取扱機関)から見れば負債です。

「借金が多ければ破綻する」のなら、銀行こそヤバイのでは?

余談ついでに「クニノシャッキンが大変だぁ」、などと大騒ぎするのであれば、290兆1043億73百万円という途轍もない金額の負債を抱えている三菱UFJ銀行はどうなのでしょうか?241兆6805億68百万円の負債を抱えた三井住友銀行、238兆8308億80百万円の負債を抱えたみずほ銀行は?

貸借対照表の負債の部に計上された金額(2024年3月期)

- 238兆8308億80百万円(みずほ銀行)

- 290兆1043億73百万円(三菱UFJ銀行)

- 241兆6805億68百万円(三井住友銀行)

(【出所】一般社団法人全国銀行協会『全国銀行財務諸表分析』2023年度個別決算データより)

これら3行、従業員数はそれぞれ24,652人、31,756人、27,808人だそうですので(みずほ銀行み2023年3月末時点、他の2行は2024年3月末時点)、負債総額を従業員数で割ると、それぞれ97億円、91億円、87億円という、これまた途轍もない金額です。

もし「借金」(?)とやらの絶対額で「国の財政はヤバイ」、などと思っている人がいるならば、みずほ銀行、三菱UFJ銀行、三井住友銀行の3つの銀行の合計負債総額が770兆円以上であるという事実をちゃんと説明していただきたいところです。

それともあれでしょうか?

これらの3つの銀行、負債総額も従業員1人あたりの借金額も多すぎるため、このままだといますぐ経営破綻する、とでも言いたいのでしょうか?(笑)

国債は国内の経済主体がメインで保有している

ちょっと余談が過ぎました。

話をもとに戻しましょう。

要するに、金融資産の世界では、誰かにとっての資産は他の誰かにとっての負債です。

たとえば政府などが発行している国債(※財投債、国庫短期証券を含む)は時価ベースで1211兆円ですが、これらは日銀が全体の46.93%に相当する568兆円を保有しているほか、保険・年金基金(222兆円)、預金取扱機関(134兆円)などの機関投資家が引き受けています(図表2)。

図表2 国債の保有主体別残高と構成割合(2024年6月末時点)

| 主体 | 金額 | 構成割合 |

| 中央銀行 | 568兆円 | 46.93% |

| 預金取扱機関 | 134兆円 | 11.05% |

| 保険・年金基金 | 222兆円 | 18.33% |

| 社会保障基金 | 63兆円 | 5.22% |

| 海外 | 154兆円 | 12.73% |

| その他 | 69兆円 | 5.73% |

| 合計 | 1211兆円 | 100.00% |

(【出所】日銀資金循環統計データをもとに作成。ただし「金額」は国債、財投債、国庫短期証券の合計額)

つまり、国債はこれらの機関投資家の「資産」に計上されている、ということです。

これに対し、機関投資家の「負債」には、一般の家計、企業などから預かったおカネ(預金や保険・年金の責任準備金など)が計上されていて、それらは機関投資家から見たら負債ですが、家計や企業から見たら資産です。

このため、ごく大雑把に言えば、家計などが保有する巨額の金融資産が、国債などの金融負債に形を変えている、ということでもあるのです。

そして、経済学の基本原理ですが、もしも日本経済が外国といっさい貿易などをしておらず、経済が国内だけで完結する「閉鎖経済」であったならば、国内のすべての経済主体が保有している金融資産の総額と、国内のすべての経済主体が保有している金融負債の総額は、理屈のうえでは、ピタリと一致します。

もちろん、厳密には誤差脱漏もあるため、実務上は完全に一致することはありませんが、それでもたとえば政府の債務である国債と、国内のすべての経済主体が資産として保有する国債の額は、理論的にはまったく同額になるはずなのです。

日本は開放経済:巨額の対外資産を持つ

説明が少し長くなりましたが、以上が資金循環統計の基本的な構造です。

しかし、現実には、日本は「閉鎖経済」の国ではありません。「開放経済」の国です。海外と貿易もやっていれば、投資活動も行っているからです。

つまり、日本国内のすべての経済主体が保有している金融資産の総額と、日本国内のすべての経済主体が負っている金融負債の総額には、不一致があります。その不一致(ズレ)が出てくるのが、「海外」部門の金融資産・負債差額なのです。

現実に海外部門を見ていくと、資産側は海外の銀行等の本邦に対する貸付(318兆円)や外国人投資家が保有する本邦の債券(223兆円)、株式・投信等(394兆円)などが合計で1119兆1055億円計上されています。

しかし、同じく海外部門の負債側には、対外証券投資(855兆円)を筆頭に、対外直接投資(323兆億円)、本邦金融機関の対外貸付(242兆円)などが計上されていて、これらの合計額は1657兆8287億円にも達しているのです。

「対外純資産」は539兆円にも!

すなわち、海外部門は資産に対して負債が大幅に上回っており、その差額は「マイナス538兆7232億円」と計算できます。これは「海外が日本に対して保有している純資産がマイナスになっている」、という意味ですので、逆に日本が海外に対し、資産を純額で500兆円以上積み上げている、ということでもあるのです。

その意味で、やや不正確ではありますが、概念としては「対外純債権」に近いといえます。

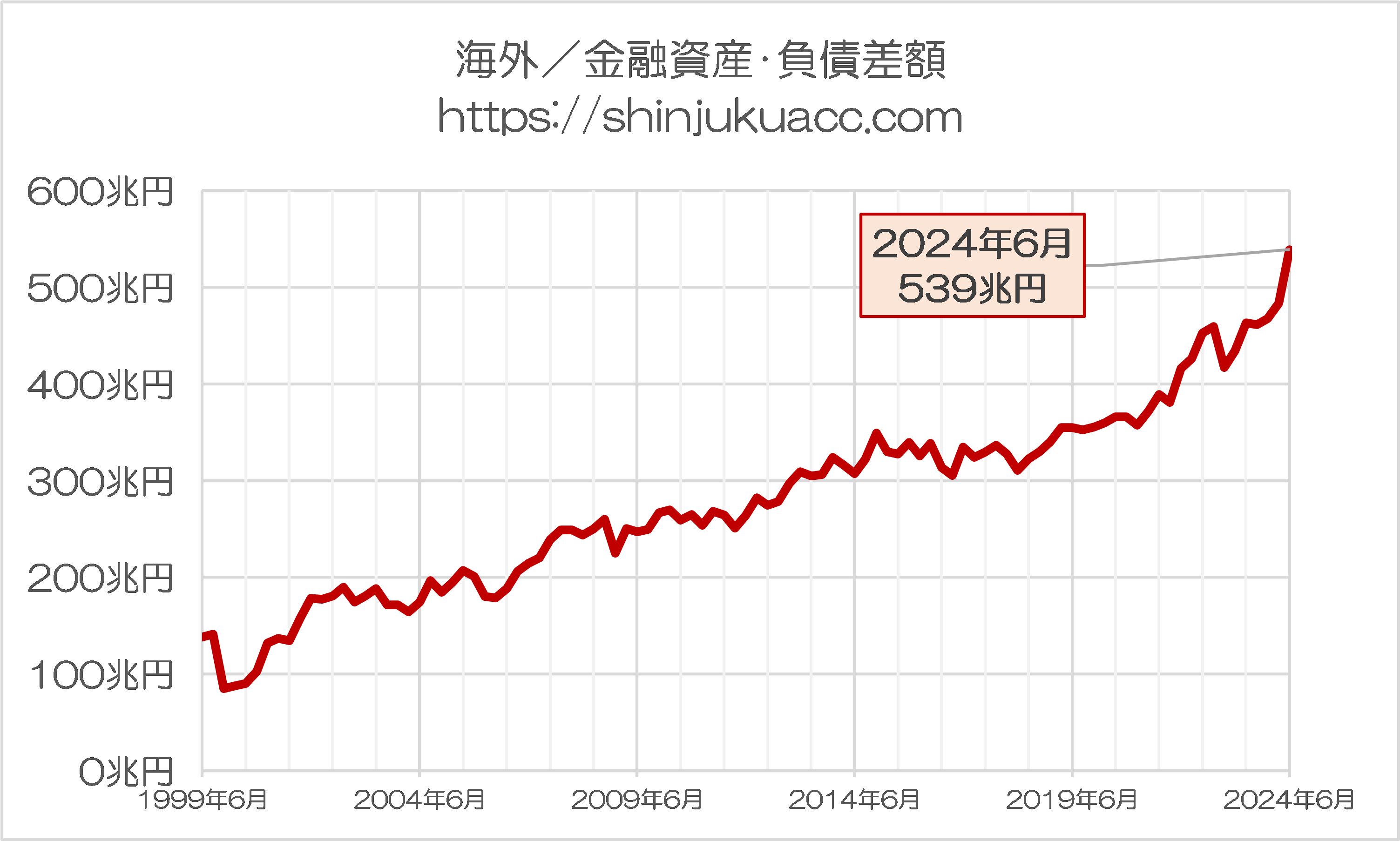

そしてこの「対外純債権」、とくに直近の伸びが激しく、2024年6月末でいきなり500兆円の大台を突破したことが確認できます(図表3)。

図表3 海外/金融資産・負債差額の推移

(【出所】資金循環データをもとに作成)

これについてはもちろん、円安の影響も大きいのではないでしょうか。

為替変動によるメリット・デメリットを議論する際、資産効果は考慮すべき要因のうち最も大きなもののひとつであるという点については、当ウェブサイトでも繰り返し指摘してきたものですが、さすがに一気に500兆円を超えるというのは印象的です。

統計を正確に読むことが必要

もちろん、6月末の「対外純資産」がここまで膨らんだ大きな要因は、おそらくは為替変動(円安)要因によるものであり、9月末時点の為替レートが円高方向に動いていけば、この「対外純資産」の額も500兆円を再び割り込む可能性は十分にあります。

しかし、少なくとも「国の借金」(?)とやらについては、その総額を十分に匹敵する現金・預金が日本国内に存在し、これらの「国の借金」(?)とやらの大部分は国内で消化され、それどころか、日本国内には日本国債を引き受けてもなお余りある資金力が残っている、ということです。

そのマネーが海外資産に向かい、結果的に500兆円を超す純資産を積み上げているこの日本という状況、やはり大きなポイントは、海外に巨額の資産を積み上げていて、海外からの利息・配当金で潤うという構図もさることながら、日本国内に依然として十分な資金が回っていないという現状も否定できません。

とりわけ日本人の資産が対外証券投資のかたちで米国債などに向けられ、結果的に米国人のふぃあナンスを助けているという側面があることなども踏まえると、この状況を純粋に喜んでよいものなのかどうか、といった論点は残るのではないかと思います。

いずれにせよ、冒頭にも挙げた「自称公共放送」の報道記事(下に再掲)が、経済的にも、会計的にも、金融的にも不適切なものである、という点については、いくら強調しても協調のし過ぎではないでしょう。

“国の借金” 1297兆円余 8年連続で過去最大を更新 財政厳しく

―――2024年5月10日 15時55分付 NHK NEWSより

そして、統計は正しく読むべきである、という点についても、改めて付言しておきたいと思う次第です。

本文は以上です。

金融評論家。フォロー自由。雑誌等の執筆依頼も受けています。 X(旧ツイッター) にて日々情報を発信中。 Amazon アソシエイトとして適格販売により収入を得ています。 著書①数字でみる「強い」日本経済 著書②韓国がなくても日本経済は問題ない日韓関係が特殊なのではなく、韓国が特殊なのだ―――。

— 新宿会計士 (@shinjukuacc) September 22, 2024

そんな日韓関係論を巡って、素晴らしい書籍が出てきた。鈴置高史氏著『韓国消滅』(https://t.co/PKOiMb9a7T)。

日韓関係問題に関心がある人だけでなく、日本人全てに読んでほしい良著。

読者コメント欄はこのあとに続きます(コメントに当たって著名人等を呼び捨てにするなどのものは禁止します)。当ウェブサイトは読者コメントも読みごたえがありますので、ぜひ、ご一読ください。なお、現在、「ランキング」に参加しています。「知的好奇心を刺激される記事だ」と思った方はランキングバナーをクリックしてください。

読者コメント一覧

※【重要】ご注意:他サイトの文章の転載は可能な限りお控えください。

やむを得ず他サイトの文章を引用する場合、引用率(引用する文字数の元サイトの文字数に対する比率)は10%以下にしてください。著作権侵害コメントにつきましては、発見次第、削除します。

※現在、ロシア語、中国語、韓国語などによる、ウィルスサイト・ポルノサイトなどへの誘導目的のスパムコメントが激増しており、その関係で、通常の読者コメントも誤って「スパム」に判定される事例が増えています。そのようなコメントは後刻、極力手作業で修正しています。コメントを入力後、反映されない場合でも、少し待ち頂けると幸いです。

※【重要】ご注意:人格攻撃等に関するコメントは禁止です。

当ウェブサイトのポリシーのページなどに再三示していますが、基本的に第三者の人格等を攻撃するようなコメントについては書き込まないでください。今後は警告なしに削除します。また、著名人などを呼び捨てにするなどのコメントも控えてください。なお、コメントにつきましては、これらの注意点を踏まえたうえで、ご自由になさってください。また、コメントにあたって、メールアドレス、URLの入力は必要ありません(メールアドレスは開示されません)。ブログ、ツイッターアカウントなどをお持ちの方は、該当するURLを記載するなど、宣伝にもご活用ください。なお、原則として頂いたコメントには個別に返信いたしませんが、必ず目を通しておりますし、本文で取り上げることもございます。是非、お気軽なコメントを賜りますと幸いです。

コメントを残す

【おしらせ】人生で10冊目の出版をしました

| 自称元徴用工問題、自称元慰安婦問題、火器管制レーダー照射、天皇陛下侮辱、旭日旗侮辱…。韓国によるわが国に対する不法行為は留まるところを知りませんが、こうしたなか、「韓国の不法行為に基づく責任を、法的・経済的・政治的に追及する手段」を真面目に考察してみました。類書のない議論をお楽しみください。 |

【おしらせ】人生で9冊目の出版をしました

| 日本経済の姿について、客観的な数字で読んでみました。結論からいえば、日本は財政危機の状況にはありません。むしろ日本が必要としているのは大幅な減税と財政出動、そして国債の大幅な増発です。日本経済復活を考えるうえでの議論のたたき台として、ぜひとも本書をご活用賜りますと幸いです。 |

アナロジーですが、こういう

「経済学的な常識を理解できない」

人たちは、ある種の潔癖症かもしれないですね。

無菌が最上。

消毒殺菌滅菌があるべき姿。

穢ケガれとか禊ミソギとか情緒ダイスキ。

こういう考え方をしてる人たちは、自分自身が完全無欠にクリーンな存在だと信じて疑いません。

実際は皮膚表面も腸内も雑多な菌類が山盛りで、それらを引き連れて歩いて回る(むしろ雑菌たちに生かされている)のが生物なのに。

対外純資産は、国内資金需要=投資機会が過少であることの証左ではないかと思います。

財務省の需要抑制策(消費税による個人消費や設備投資等の民間需要、PB黒字化圧力による公共投資等の公的需要の抑制)がうまく機能していることを示しているのではないかと思います。

財務省の需要抑制策は、もはや「祖法」となっているのではないでしょうか。(個人の感想です)

官僚組織は、自らの力で変革していくことはできませんので、為政者(日本国憲法によれば総理)が優しく変革の方向性を示してあげる必要があります。

なお、為政者を官僚組織が管理しようとしたり、勝手に国家を変革したりすることは国の滅びにつながるのは、「中国4千年の歴史」が示すところではないでしょうか。

政府債務のレベルが高いか低いか客観的な指標がないのが問題なのだろう。

絶対額、税収比、GDP比、それらの他国との比較などをおこなって騒いでいる。

政府債務とは完済する必要があるのだろうか。EUはGDP比60%の政府債務を認めている。(EUの中にそれ以上の債務を負っている国があるが)

個人の場合住宅ローンは年収のXX倍までなどという指標がある。その年収がいつまで続くかわからないのに。しかも一定の年齢で働くなり、その後死ぬのに。政府は死ぬことはないし税収は未来永劫続く。

そこで有名な格言が出てくる。

「世の中には確実なものが2つだけある。それは死と税金」=ベンジャミン フランクリン

中国インドには相続税がありません。

これの意味を考えてみると日本人が知っている「世界」とはまるで理解不足だと分かります。

不思議なことに、国の借金論・緊縮財政派の思考には「資産」って概念が無いんですよね。

主観の形成は実体験によるもの。バイトもせずに親の仕送りを浪費してたらそうなるよね。

積極財政派:足りないならバイトして稼げばいい!(自立=景気拡大)

緊縮財政派:足りないから仕送りを増やしてくれ!(親の悲鳴=増税)

↑語弊を恐れずに言えば、後者の ”やり繰り” は『おこづかい帳の域を出ない』ってこと。

・・。

江戸時代の経済を俯瞰してみると、驚くほどに現代の状況に似ていた時期が何度もあったことがわかります。

三代将軍家光時代に始まった、放漫な経営によって常に財政危機を抱えていた江戸幕府は、諸大名を始め庶民らにも倹約を強いることしかできない、ひたすらに無能な経済政策しか行っていません。要するに日本全般にデフレを慢性的に強要していたわけです。このあたり、財政健全ガァ~!と叫ぶしか能のない、どこかの政治家や官僚を連想してしまうところです。

そこに突如現れたのが荻原重秀でした。彼は産出量が衰えかけていた佐渡金山を、土木技術の改良によって蘇らせると共に各種の経済再生政策を進め、さらに貨幣改鋳によって莫大な余剰資金を生み出すことに成功しました。

しかし六代将軍家宣に引き立られた新井白石によって、彼の功績は無惨にも打ち砕かれました。彼の最期の様子はよくわかっておりません。どうも尋常な最期ではなかったようですが、真相は真相は歴史の闇の奥にひっそりと隠れたままです。現代の我々が知ることができるのは、白石が残した『折たく柴の記』の中で、言葉汚く罵られ弾劾された荻原重秀の姿だけです。

歴史は繰り返す、今回の自民党総裁選で「アベノミクス」を継承するという意思を表明した、というよりも経済を最重要視した候補者は、9名中たった一人のようです。

やれやれ。

日本の2024年6月時点での「家計」の金融資産/負債の差額が1754兆円の黒字。これを預かってる金融機関は運用益を出さなきゃいけないところが、「非金融法人企業」が借りてくれる金額と言えば、実質859兆円。詰まるところ、借り手のポジションは「中央政府」が引き受けるしかないわけで、その負債額は839兆円。まあ大体これで、国内的には帳尻が合ってるわけで、理想的な姿かと言ったらそうではないにしても、もう何十年もこれでやってきて,財政破綻なんか起きないんだから、急にあれこれいじる必要はないし、やろうと思ってもまずできない。

資金の出し手は「家計」以外にも、国内に結構大物がいる。「社会保険基金」に「年金・保険基金」、余裕資金が合わせて407兆円。これらも運用益を出さなきゃイケナイ。それに金融・非金融を合わせた「企業」だって、税金差っ引いた後、相当の純利益を出すほど経営は順調なんだが、さて設備投資はと言ったら、それに見合うほどの将来の需要予測が見込めない。それが結局海外に向かう投資資金となって、国内の資産に関しては539兆円の負債、これでトータルとして日本の資金循環はプラマイゼロとなって一件落着。

ここまでは良いと思うんですよ。問題は海外に出て行ったカネ、これ本当に不良債権化する心配はないのかってことじゃないでしょうか。チャイナみたいに債務の罠に嵌めて支配してやろうなんて悪心を持たない限り、損せずに投資できる相手国なんて、そうはないんでしょう。で、最大の行き先は、国際金融の巨大ブラックホール、米国ってことになってるんですが…。

拙い理解ではありますが、わたしは日本をアリとすれば、米国はキリギリスだと思っています。稼ぎに見合わぬほど、良いもの着て、旨いもの食って、贅沢な家に住んで、足が出た分は借金して、これで何十年間もやってきているんですから。当然のことながら、米ドルの値打ちは下落する一方。ビッグマックの価格で比較すれば、日本円に対する米ドルの相対価値は、十数年で半分になるほどのペースで進み、その分インフレは激しい。当たり前だよ。

まあ、借りる側にとっては、インフレはwelcomeですよ。後になって返す金額は、実質目減りするんだから。でも、貸す側からすれば、損がその目減り分だけで済むなら、まだマシかも知れません。いよいよとなったら、腕力に物言わせて、踏み倒しに掛かってくることも、アタマの片隅に置いとかなきゃね。

米国への投資が、著しく証券投資に偏っているのは、その意味で危ないと思います。絶対に踏み倒せない、米国内の現物に替えて保有するのが一番だと思うんですがね。もう身売りするしか手がなくなっているUSスチールの買収にしたところで、あれだけ邪魔が入るんですから、ロッキードみたいな軍需絡みの企業買収なんて絶対に無理でしょうね。だとしたら、国際競争力の強い米国の農業分野なんてのはどうでしょうか。

日本の総合商社辺りが勧進元になって、アチラの中小規模農家を糾合した協同組合的な企業を立ち上げるなんてアイデアは? 価格面での国際競争力などまるでなくても、そこで生産される安心安全の穀物を全量日本に輸出できる形にすれば、種苗・農薬コングロマリットの支配を受けることがない分、農家の手取りは保証され、併せて、日本の食料安全保障にも資する。そんなことは出来んものでしょうか?

>アチラの中小規模農家を糾合した協同組合的な企業を立ち上げるなんて…

素晴らしい思い付きですね。

ただ…アメリカそのものという勢力を敵にまわすことになる…でしょうね。