円安で対外投資も膨張:家計資産と対外資産が過去最大

家計資産は約2200兆円、対外純資産は約483兆円。「国の借金」とやらが1200兆円だったとしても、これらは家計資産などを裏付けに国内で9割近くが消化され、それでも足りない投資対象が対外証券投資や対外直接投資などに廻っているという実情を踏まえるならば、やはり現在の日本に必要なのは思い切った減税などを通じ、資金を日本国内に廻すことなのです。

目次

日銀資金循環統計(速報値)

日銀は27日、2024年3月末時点の資金循環統計(速報)を公表しました。

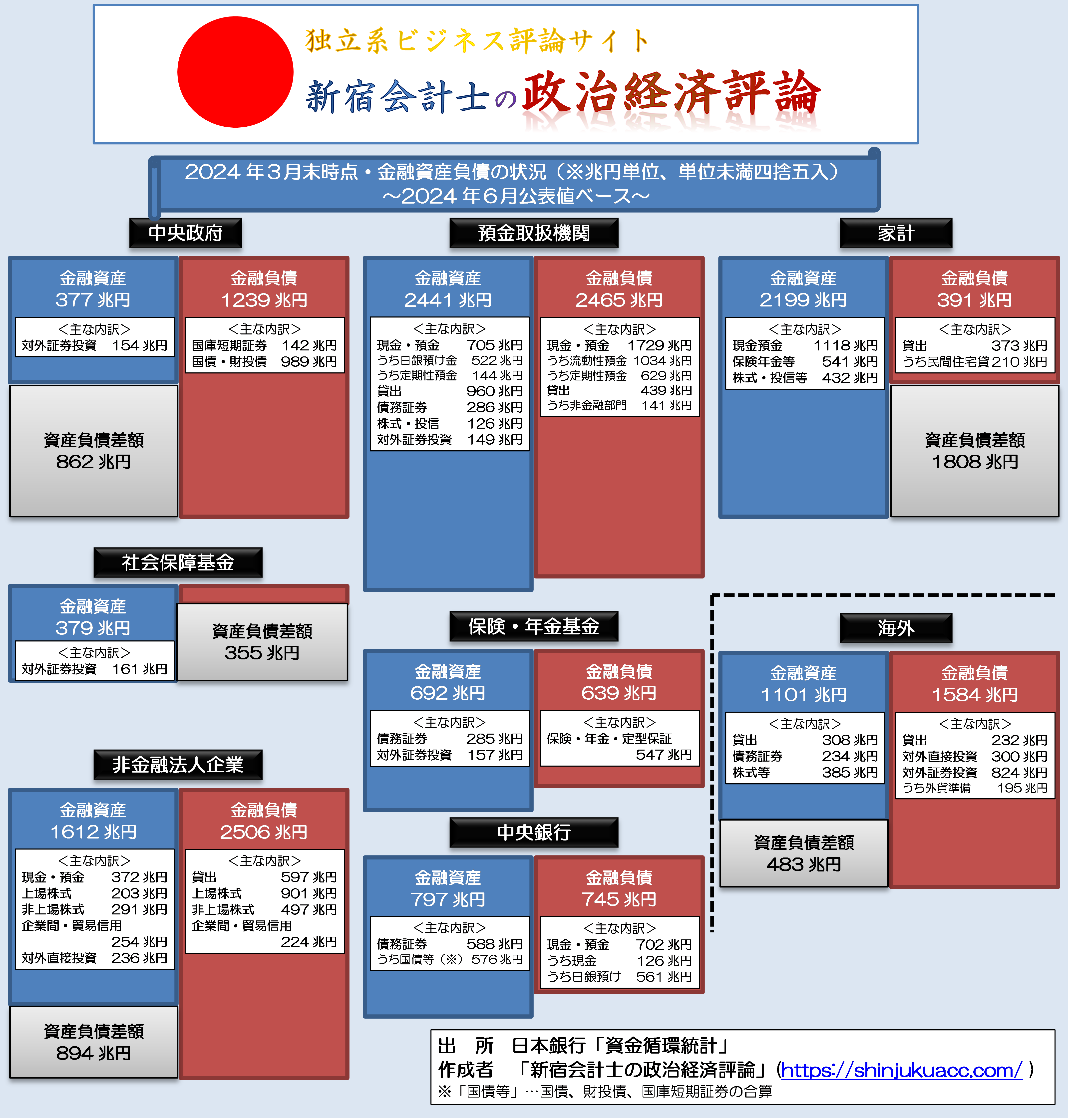

いつものごとく、さっそくデータをダウンロードし、その「残高」データをもとに、金融資産・負債残高を主要な経済主体ごとに展開した「日本国内における資金循環状況」をアップデートしてみましょう(図表1)。

図表1 日本の資金循環構造(2024年3月末時点)

(【出所】日銀『物価、資金循環、短観、国際収支、BIS関連統計データの一括ダウンロード』サイトのデータをもとに作成)

今回も、非常に特徴的なグラフが出来上がりました。

家計資産の巨大さ:株式時価総額上昇の恩恵

ポイントはいくつかあるのですが、もっとも目立つのは、家計資産の巨大さでしょう。

まず、図表のいちばん右端(上)に配置した「家計」に関しては、金融資産が2199兆円と莫大であり、金融負債(391兆円)を控除した純資産ベースで見ても1808兆円と、もうすぐ2000兆円の大台に乗せそうです。

また、家計資産の内訳は、現金・預金が1118兆円と、金融資産の半額を絞めていますが、それだけではありません。「株式・投信等」の残高が432兆円で過去最大となっています。

3月末時点といえば、東証時価総額が史上初めて1000兆円を超えたタイミングでもあった(『【速報】3月末時点で東証時価総額が「一千兆円」突破』等参照)ことを思い出します。

じっさい、家計が保有している「株式等・投資信託受益証券」の金額をグラフ化してみると、2024年3月末で明らかに増えていることが確認できるでしょう(図表2)。

図表2 家計/株式等・投資信託受益証券(資産)

(【出所】日銀『物価、資金循環、短観、国際収支、BIS関連統計データの一括ダウンロード』サイトのデータをもとに作成)

国債などは資金的裏付けを持って消化されている

さて、家計や企業が莫大な現金・預金を保有しているなかで、それらの預金が「預金取扱機関」―――銀行、信金、信組、労金、農協など―――に集まっているという構図は、変わりません。

結果、預金取扱機関の負債側には「預金」が1729兆円集まっており、預金取扱機関はこれらを何らかの資産で運用せざるを得ないわけですが、その内訳が▼日銀預け金(522兆円)、▼貸出(960兆円)、▼債務証券(=債券、286兆円)―――などに振り向けられています。

そして、預金取扱機関の資産側にある日銀預け金(522兆円)は、日銀(中央銀行)から見たら負債勘定であり、これが日銀の負債サイドの日銀預け金(561兆円)の一部を構成していて、日銀はこれらを財源として国債などの債券を買っています。

ちなみに広義の国債(※普通国債、財投債、国庫短期証券)の保有者別の内訳を集計したものが、次の図表3です。

図表3 主体別国債保有残高(2023年12月末時点)

| 保有主体 | 金額 | 保有割合 |

| 中央銀行 | 585兆円 | 47.90% |

| 預金取扱機関 | 135兆円 | 11.04% |

| 保険・年金基金 | 233兆円 | 19.07% |

| 社会保障基金 | 56兆円 | 4.58% |

| 海外 | 162兆円 | 13.25% |

| その他 | 51兆円 | 4.16% |

| 合計 | 1222兆円 | 100.00% |

(【出所】日銀資金循環統計データをもとに作成。ただし「金額」は国債、財投債、国庫短期証券の合計額)

広義の国債の発行残高は1222兆円ですが、9割近くが国内の経済主体で占められていて、海外の保有主体による保有割合は13%少々に過ぎません。

いずれにせよ、これらの国債の保有主体は、結局、中央銀行、預金取扱機関、保険・年金基金等であり、それらの機関投資家に資金を供給しているのが日本の家計や企業などである、という点については、特筆すべきポイントのひとつでしょう。

国の借金が危機的状況?真相は真逆

さて、「国の借金が危険な状況にある」、などとする、おそらくは財務省あたりが出所のトンデモ説についても、いちおう、触れておきましょう。

国債は基本的にほぼその全額が日本円で発効されており、しかもいま指摘したとおり、広義の国債(1222兆円、時価ベース)は9割近くが国内の経済主体により保有されています。しかも、国内の経済主体はそれでもカネ余り状況にあります。

当ウェブサイトで常々指摘しているとおり、国債などの公的債務残高の適正水準は、その国の経済状況などにより、まったく異なります。

日本の場合、「国の借金(?)」とやらが1200兆円あまりありますが(※財政投融資の債務なども含めれば、厳密には1300~1400兆円程度です)、逆に、政府にカネを貸しているのは日銀、金融機関、保険会社、年金基金などであり、彼らにカネを貸しているのは家計と企業です。

図表1のとおり、家計などが保有している金融資産残高は約2200兆円に達しますが、それらは預金取扱機関や保険・年金基金などの機関投資家に流れ込み、それらの機関投資家はむしろ貸出先に困っている状況ですので、その観点からは、国債発行残高は適正規模に比して「少なすぎる」のです。

海外部門の赤字(=日本の純資産)が483兆円

ちなみに閉鎖経済の前提に立てば、国内の経済主体(たとえば家計、企業、政府)の資金の貸し借りは、国内で常に均衡します。

したがって、家計、企業、政府のすべての経済主体の金融資産、金融負債を足し上げれば、理論的には、かならずプラスマイナスゼロになるはずなのです(ただし、実務上は統計上の不突合などもあるため、仮に日本経済が「閉鎖経済」だったとしても、現実に完全にゼロになることはありません)。

ただ、みなさまご存じの通り、日本は開放経済の国です。

家計、企業、政府などのすべての経済主体は、保有している金融資産の額が負っている金融負債の額を、なんと483兆円も上回っています。

この「483兆円」、いったいどこで確認できるのか―――。

場所の都合上、図表1の右下に配置している「海外」部門です。

これによると、海外は金融負債が1584兆円(内訳は貸出232兆円、対外直接投資300兆円、対外証券投資824兆円など)であるのに対し、金融資産は1101兆円(内訳は貸出308兆円、債券234兆円、株式等385兆円など)に過ぎません。

要するに、「海外」が日本国に対して保有している資産より、「海外」が日本国に対して負っている負債の方が大きい、ということであり、その差額が「金融資産負債差額」(マイナス483兆円)に出ています。

いわば、「海外」は日本に対して483兆円の債務超過状態にある、ということであり、言い換えれば、日本全体が483兆円の対外純資産を保有している、ということでもあります。

円安恩恵?過去最大の対外投資

ではなぜ、ここまで巨額の資産を持っているのか。

「海外」部門の「負債」勘定に上がっている(つまり日本全体から見たら「資産」にあたる)「対外直接投資」と「対外証券投資」の推移を確認してみると、よくわかるかもしれません(図表4)。

図表4-1 海外/対外直接投資(負債)

図表4-2 海外/対外証券投資(負債)

(【出所】日銀『物価、資金循環、短観、国際収支、BIS関連統計データの一括ダウンロード』サイトのデータをもとに作成)

円安の進展などの影響もあるのでしょうか、対外証券投資、対外直接投資は過去最大の水準に膨れ上がりました。当然、外貨準備も195兆円と、史上初の「200兆円台」目前です。

(※ただし、財務省は4-6月期において為替介入を行ったため、外貨準備の額は若干減少しており、6月末において外貨準備が200兆円台に達するかどうかは不透明ですが…。)

いずれにせよ、円安の進展などの影響もあってか、日本全体の投資残高は過去最大水準であることは間違いありません。

ただし、在外資産が多いということは、日本国内に投融資対象が少ないということの裏返しでもあるため、それが良いことかどうかについてはまた別問題です。

やはり、財政余力的にいえば、日本には減税する余裕があるわけですし、税収が過去最高を記録するなかで、円安による景気拡大局面を生かすためには、思い切った減税などが必要であることは間違いないといえるでしょう。

本文は以上です。

金融評論家。フォロー自由。雑誌等の執筆依頼も受けています。 X(旧ツイッター) にて日々情報を発信中。 Amazon アソシエイトとして適格販売により収入を得ています。 著書①数字でみる「強い」日本経済 著書②韓国がなくても日本経済は問題ない日韓関係が特殊なのではなく、韓国が特殊なのだ―――。

— 新宿会計士 (@shinjukuacc) September 22, 2024

そんな日韓関係論を巡って、素晴らしい書籍が出てきた。鈴置高史氏著『韓国消滅』(https://t.co/PKOiMb9a7T)。

日韓関係問題に関心がある人だけでなく、日本人全てに読んでほしい良著。

読者コメント欄はこのあとに続きます(コメントに当たって著名人等を呼び捨てにするなどのものは禁止します)。当ウェブサイトは読者コメントも読みごたえがありますので、ぜひ、ご一読ください。なお、現在、「ランキング」に参加しています。「知的好奇心を刺激される記事だ」と思った方はランキングバナーをクリックしてください。

読者コメント一覧

※【重要】ご注意:他サイトの文章の転載は可能な限りお控えください。

やむを得ず他サイトの文章を引用する場合、引用率(引用する文字数の元サイトの文字数に対する比率)は10%以下にしてください。著作権侵害コメントにつきましては、発見次第、削除します。

※現在、ロシア語、中国語、韓国語などによる、ウィルスサイト・ポルノサイトなどへの誘導目的のスパムコメントが激増しており、その関係で、通常の読者コメントも誤って「スパム」に判定される事例が増えています。そのようなコメントは後刻、極力手作業で修正しています。コメントを入力後、反映されない場合でも、少し待ち頂けると幸いです。

※【重要】ご注意:人格攻撃等に関するコメントは禁止です。

当ウェブサイトのポリシーのページなどに再三示していますが、基本的に第三者の人格等を攻撃するようなコメントについては書き込まないでください。今後は警告なしに削除します。また、著名人などを呼び捨てにするなどのコメントも控えてください。なお、コメントにつきましては、これらの注意点を踏まえたうえで、ご自由になさってください。また、コメントにあたって、メールアドレス、URLの入力は必要ありません(メールアドレスは開示されません)。ブログ、ツイッターアカウントなどをお持ちの方は、該当するURLを記載するなど、宣伝にもご活用ください。なお、原則として頂いたコメントには個別に返信いたしませんが、必ず目を通しておりますし、本文で取り上げることもございます。是非、お気軽なコメントを賜りますと幸いです。

コメントを残す

【おしらせ】人生で10冊目の出版をしました

| 自称元徴用工問題、自称元慰安婦問題、火器管制レーダー照射、天皇陛下侮辱、旭日旗侮辱…。韓国によるわが国に対する不法行為は留まるところを知りませんが、こうしたなか、「韓国の不法行為に基づく責任を、法的・経済的・政治的に追及する手段」を真面目に考察してみました。類書のない議論をお楽しみください。 |

【おしらせ】人生で9冊目の出版をしました

| 日本経済の姿について、客観的な数字で読んでみました。結論からいえば、日本は財政危機の状況にはありません。むしろ日本が必要としているのは大幅な減税と財政出動、そして国債の大幅な増発です。日本経済復活を考えるうえでの議論のたたき台として、ぜひとも本書をご活用賜りますと幸いです。 |

【ウェブサイトからのお知らせ】

このコメントは当ウェブサイトの基準に抵触していましたので削除しています。

知り合いの個人事業主は送られて来た事務手続き改訂指令書を一読してめんどくさい馬鹿らしい3万円くれと言い放っていました。

余計な手間を増やす癖に手間賃は払わないという、独占禁止法における優越的地位の乱用に当たるって判決が出ると面白いのですが。

こんな記事が 2024 年 4 月 10 日に日経に出ました。

複雑怪奇な「4万円定額減税」 企業の給与事務に募る不安

弊社では公的機関からの通知で開封担当者が重要と判断したものは注意喚起のため社内回覧になります。定額減税のしかたなる他ページ手順書が回覧になったとき職場では呪いの声が上がりました。

あとになって増えた手取りに含まれる減税分を実感させるために給与明細に明示せと追加の指示が出て来たときついに現場が切れで、日本社会に沸き起こった怨嗟が「恩着せメガネ」です。

日経記者ってあんな指示書に目を通したりするんだ。

見ている人は見ている。気が付いてもいる。そして敢えて言葉にしないたくさんの国民がいる。支持率が好転しない理由が分からないのは本人だけです。

答えは落語にあり

定額減税でも景気浮揚にはほど遠い、「増税メガネ」の勘違い…岸田首相は「太鼓持ち」といえるワケを落語で分析

アレな岸田文雄だけど、いっぺん下っ端からやり直せば、多少はマシになって人気と人望の違いが理解出来るかも?

期待するだけ無駄ですかねぇ。。。

海外対外証券投資でどの程度利益がでているのか,農林中央金庫の例で考察してみたいと思います。

年利3%台の国債以外に,コロナ前の1%の国債も保有していて,それが金利上昇で債券価格が暴落し,含み損となっているわけです。本来なら,満期まで保有すれば,その評価損は表面化させないで済むはすですが,何故,このタイミングで損切りするのか,その理由を探ってみました。

円が高い時に買った債券は,円安になれば為替分の利益は出るはずですが,円高時の債券の利率は低いので,円安メリットより債券価格下落による損のほうが大きくなります。さらに,金融機関が外債を持つ場合,為替ヘッジも同時に行うのが普通です。つまり,円高に振れた場合のリスクをヘッジするわけです。そのヘッジ費用は,円安が進めば進むほど大きくなります。1%程度の利回りだと,満期まで保有した場合の利息より,ヘッジ費用のほうが大きく,計算すると損切りしてリセットするほうが被害が少ないのだそうです。

824兆円の対外投資のかなりの部分は,農林中金の低利外債と同じ状態になっているリスクがあります。金融機関の財務に詳しい人は,地銀の幾つかが破綻する可能性を指摘しています。別に倒産するわけではなく,財務省主導で,どこかに吸収合併されるのでしょう。あと,生保・損保はどうでしょうか。年金基金も。

あまり単純に「対外投資残高が増えた」と喜んではいけません。同時に巨大なリスクも抱え込んでいるのです。

ところで,財務省はインフレで国の借金が実質的に削減されるのは歓迎でしょう。金利上昇で国債評価損を抱え込んでも,日銀だけは潰れません。一般銀行は別として。

通りすがり様

>海外対外証券投資でどの程度利益がでているのか

>年利3%台の国債以外に,コロナ前の1%の国債も保有していて,それが金利上昇で債券価格が暴落し,含み損となっているわけです。

どうも、この2つの文章の繋がり具合が、よく理解できないのですが。

前の文章は、ドル、ユーロその他外貨建ての債券。後の文章は円建て日本国債のはなしじゃないんですか?

だとすれば、後の文章は記事中の海外/対外直接投資残高と負債残高の差のはなしとは。無関係だと思うのですが。

その通りと思います。

読みながら、切り分けて理解しておりました。

これですね。

・農林中金の巨額損、金融庁からの指摘生かせず-遅きに失した転換

https://www.bloomberg.co.jp/news/articles/2024-06-24/SFF57YT1UM0W00

>農林中金の総資産は約100兆円で、その半分を有価証券で運用する。貸出金の比率は20%以下だ。一方、国内最大の銀行グループである三菱UFJフィナンシャル・グループの総資産は約400兆円。有価証券ポートフォリオは約20%にとどまり、貸出金の比率は約30%となっている。

銀行が、資金運用ポートフォリオに於ける貸出金の比率が小さいなんて、本末転倒。

農林中金も、国内の第一次産業の「事業開拓」に力を貸すべきではないのか?

今の時代、貸出先は、「探すのではなく、創り出さなければならない」。

金融機関こそ、高度成長時代の、向こうから借りに来るのを待っていればよい昔の古き良き時代の甘い思い出に浸っていてはいけない。

やはり、意思決定をするトップは、高度成長時代の思い出を胸に持っている方々ではなく、時代を担う、若い人達に道を譲るべきではないのか?

貸出先を創る、これがこれから必要なことだ。

信用金庫では、こんな姿勢でやっているらしい。

時代を担う ⇒ 次代を担う

ちょっと前からあなた様のコメントが気になっています。勿論、悪い意味で、です。ちょっと書き込む情報が表面的すぎるのです。

農中についてはディスクロを見ていただければ分かる通り、今期の損益は外貨市場性調達(金利スワップ支払利息)の逆ザヤにあります。農中は系統からの預金を通貨スワップで外貨に転換して市場運用しているのですが、外貨調達コスト(資金調達費用の内の金利スワップ支払利息)が24年3月期において1兆円を超えていることが確認できますが、これはメガバンクなどにはない特徴です。

これに加え、いわゆる課題支払利子税制が引っ掛かり、損金算入が否認されたことによる租税負担増の影響(報道によると900億円)が響いたようです(詳細は割愛)。

以上の通り、農中は非常に特殊な事例ですので、農中の事例が日本全体の金融機関ポートフォリオを特徴づけているとは思わないことです。

なお、このあたりはブログ主さんの本業でしょうが、実は非常に詳しい(けどわざとブログのネタにしていない)だけではないかと愚見しますが、ブログ主さん、どうなんですか?

ふふふ 内緒です

ちなみに業界の方でしょうか?

誰が見ているかわかりません

ご安全に!

※「課題支払利子税制」は「過大支払利子税制」の誤植では?

ブログ主様

わざわざ御返信ありがとうございます。

そうですね、私のコメント、少し踏み込み過ぎたかもしれません。一応私のコメントも業界のメディア糖を参考に書いているんですが、農中の過大支払利子税制の話も私はインサイダーじゃありません。過大支払利息の話、確か日経で扱ってたんじゃないかな?と思いすが、もしまずければ削除して下さい。これからも参考にさせてて頂きます。

もう一点。

地銀の中には昨今の金利上昇局面で含み損を抱えているケースも多いが(含み損のカウント方法は国際統一基準と国内基準で異なるがこの辺りの詳細は割愛)、金融機関が経営破綻した場合に再編を主導するのは財務省じゃなくて金融庁です。

また、次の下りも。

>らに,金融機関が外債を持つ場合,為替ヘッジも同時に行うのが普通です。つまり,円高に振れた場合のリスクをヘッジするわけです。そのヘッジ費用は,円安が進めば進むほど大きくなります。1%程度の利回りだと,満期まで保有した場合の利息より,ヘッジ費用のほうが大きく,計算すると損切りしてリセットするほうが被害が少ないのだそうです。

所謂ヘッジ付外債の話ですね。

金融機関、円投外債を意外とやってますよ?米ドルの場合、確かにスワップ市場はネガティブ・ベーシスですが、そんな状態、10年以上続いていますから、今に始まった話ではありません。

あなた様のコメント、初歩的な事実誤認が多すぎて、とてもとても残念な気持ちになるのです。

こちらにもコメントをくださっていたのですね。

円投とかオープンとかベーシスとかをご存知ということは、「別の通りすがり」様は業界の方ですか?

もしかしてご存知かもしれませんが、外債投資のやり方、業態によって微妙に異なります。すなわち銀行はファンディング付き(バイセル、レポなど)で外債投資を行うことが多いのですが、生保はオープンで行っているケースも多いようです。これには会計処理の違いも関わっているのですが、当ウェブサイトでその詳細は控えます。もしもご興味があれば当ウェブサイトのメール(info@shinjukuacc.com)までコンタクトを下さい。

なお、当ウェブサイトで書けるのは以上までです。当ウェブサイトは誰が見ているかわかりませんので、たとえば勤務先で知った情報を書き込んだりしないことをお勧めします(あくまでも念のため、ですが)。

別の通りすがり 様

専門のテクニカルな話をすれば、それは、仕事で業界人同士が話をするレベルになりますね。

そんな話をしたら切りがありませんね。プロの業界人の間でも、見解や対応が分かれる事柄でしょう。

間違いの無い正解が一つであるなら、そもそも農林中金だって専門家揃いのはずだから、損はしないのではないですか?

入り組んだテクニカルなことではなく、ここで多分、通りすがり様が言いたいことは、円安で、農林中金に損が出てている、ということだけです。

実際に出ているのか、未だ、決算会計上の見かけの損失なのかは分かりませんが。

まあ、物理の専門家や、ロケット開発の専門技術者が、このコメント欄で、何やら素人にはチンプンカンプンな数式を使ったり、専門用語をこれ見よがしに使って議論されたら、そんな、議論は、別でやってくれませんか?となりませんか?

もし、専門家の範疇に入られる方なら、素人の曖昧な知識を、やんわりと分かり易く修正し、理解が深まる方向へ導いて頂きたいですね。

新宿会計士様は、財務会計、金融の専門家です。

その専門家の目を気にしていたら、とても、ここにコメントは書けません。

しかし、新宿会計士様は、おかしな意見だろうと思っても、暖かく見逃されていると思うので、素人の意見を書くことが出来るのです。

金融の高度なテクニカルな知識を、ここで学ぼうとは思いませんね。

ほえー。何だか難しいな。でも

>年利3%台の国債以外に,コロナ前の1%の国債も保有していて,それが金利上昇で債券価格が暴落し,含み損となっているわけです。本来なら,満期まで保有すれば,その評価損は表面化させないで済むはすですが,

これって外債で損したって話?だとしたら国内株でもお同じことが言えなくね?って思いました。機関投資家ってポートフォリオに沢山の投資を持っていて、ボンドで損しても株で取り返せば良いって話ですよね?

後、投資家は損切なんて日常茶飯事だし、金利が上がったら上がったところでボンドを安く買えればハッピーな気がする。これ、俺が間違ってる?

私より詳しい方からの多くのコメントや間違いのご指摘,ありがとうございます。私自身投資をしていますので,知識を日々アップデートして,WEB上の様々な見解のうち,どれがより有用な情報なのか,考えていきたいと思います。投資というのは,必ずしも正確とは思えない情報を元に判断しないといけないのが難しいところです。

投資で損を出した機関は,反面教師の意味でも原因を調べているところです。プロも失敗するのが投資です。

ただ,現在は,日本が積極的に対外投資(いろいろな形で)をしていて,米国債も沢山買い,それが円安要因になっています。逆に,ロシアや中国などが米国債を売り越している,という図式で,金利の変化や国際情勢の変化で,その流れが急変するリスクも感じています。日本の行動がドルを動かしている意味もあって,大統領選後どうなるのか,ちょと読み切れません。

金融機関の件は,昔の都市銀行再編の頃の状態も思い出しながら考えています。

>ただ,現在は,日本が積極的に対外投資(いろいろな形で)をしていて,

こ

れは何十年も前からですよ、今に始まったことではない。

>米国債も沢山買い,

こ

れも何十年と続いてる!

>それが円安要因になって

い

ないから何十年も前から円高だった。

>円安要因

で

なくドルの独歩高!

米国が全世界の通貨に対してドル高政策を実施している。

ユーロ安、ポンド安、スイスフラン安でありウォン安・Chinese元安、そして、日本もご多分に漏れず円安!

円の独歩安は、ありがたくも住宅金利の極めて極め付きに低金利を維持するため…というのは主客転倒の気があるが

アメリカのドル独歩高政策にこの地球で唯一日本だけが追随せず住宅金利ほぼゼロとなる日本政府のマイナス政策金利を続けていたのだから、そりゃあ円安になりますよ。

最初のコメント冒頭に「考察してみたい」とありましたので、頭の体操として書かれただけなのだろうと推察しておりました。

方々のコメントを読みながら、今まで見たこともなかった農中の決算概要などを引っ張り出して、裏当てしながら読ませていただきました。資料自体も面白いものでした。

皆様のコメントキャッチボールが市井の雑学好きオジサンにとっては勉強になるいい機会となりましたので、一言述べさせていただきました。

>通りすがり さん

2024/06/27 20:48 20:48

>海外対外証券投資でどの程度利益がでているのか,

>農林中央金庫の例で考察

は

極めて不適切!

農林中金とは、農家をまとめる農協の全国の農協の大親分でありリーダーは経済に疎い、金融のことなどまるっきり分からない…

日本国の海外投資やそのリスクについて語るなら東京銀行や三菱や住友の都市銀行でなければならない、信金や相互銀行や農林中金じゃ話にならない。

>通りすがり さん

2024/06/27 20:48 20:48

>農林中央金庫…

は

>年利3%台の国債以外に,コロナ前の1%の国債も保有…

と

日本の国債を保有!

>円が高い時に買った債券は

は

日本の国債なんだから

>円安になれば為替分の利益

な

んてのはない。

>コロナ前の1%の国債も保有していて、それが金利上昇で債券価格が暴落し,含み損…

と

あるが

>コロナ前の1%の国債

な

んてものは無い。見つからないので具体的に書いてください。

>円が高い時に買った債券は,円安になれば為替分の利益は出るはずですが,

と

あるから日本人が買った日本の政府の国債ではない。

>円高時の債券の利率は低いので,

こ

れは日本の国債の説明だ。

どこか外国の国債ならは、どこの国ですか?

>円安メリットより債券価格下落による損のほうが大きくなります…

な

りません。

年利 1 %のとき102億円で買った

1億ドルが,,今や 160億円ですから。

>通りすがり さん

>財務省はインフレで国の借金が実質的に削減されるのは…

政

府の借金!

国の借金ではない。

>通りすがり さん

>財務省はインフレで国の借金が実質的に削減されるのは歓迎

し

ていないでしょう!

日本の財務省ならいつもいつも国の借金が増えた増えたと自慢しては大喜び!!なのだから。

家計金融資産が2200兆円。オギャアと産まれた赤ん坊から、死期間近に迫った老人まで合わせて、国民の頭数で割れば一人当り約2000万円。カネというのは持ってる者のところに集まる、世の中素寒貧だって大勢いる、それはどうだが、これやっぱり途方もない金額に思えます。

そりゃカネはあるに越したことはないってのは確かだとしても、いくら貯め込んだところであの世まで持って行けるものでもない。生きている間、それも元気な間に、有効に使ってこそのカネでしょう。歳とってからの大病、認知症が心配。それは誰しも、況してや私みたいな後期高齢者の年輩に至れば、そう考えるのも分からんではないが、それにしても、おしなべて言うなら、この今の金満日本。みんなもう少し人生を楽しむためのカネを使った方が良いのではないか。人口減少の一方で、金融資産の残額が年々増えていくなんて、決して健全な姿とは思えないんですがね。

カネが欲しいというのは、万人の願いかというと、どうもそうではないような気がします。例えば、宝くじの売り上げ。ピーク時の平成17年度には年間売上額が 1 兆 1 千億円だったのが、令和元年には8千億円を切るところまで減少しているそう。大概の人は、一攫千金を狙うほどには、カネに飢えてるわけじゃないってことだと思います。

ソコソコカネがあるのなら、もう少し使えば良いじゃんとならないのは、理由はいくらもありそうですが、やっぱり国にも、とくにZ辺りに、責任の相当部分があるんじゃないでしょうか。国全体としては、海外に投資先を見つけなきゃイケナイほどにカネ余りの状態にあるのを隠して、国にはこんなに借金があるんだからと、国民に耐乏生活を送るのが当たり前みたいな幻想を抱かせる。これって、はっきり言って罪だよ。

内需を盛り上げて、もう少し国内で潤沢にカネが回っていくようにする算段はと言えば、消費税減税、できれば当面はチャラが、一番手っ取り早い手段だと思うんですが、どうでしょうね。

宝くじといえば、シーズンになると銀座の売り場とかが大盛況ですね^_^ 年末ジャンボを買うために徹夜するとか、凄く楽しそう。

でも宝くじで絶対に損をしない買い方とは、

「ナッシングを買うこと」

ではないかと思う次第なのです♪

>令和元年には8千億円を切るところまで減少しているそう。大概の人は、一攫千金を狙うほどには、カネに飢えてるわけじゃないってことだと思います。

「一時の夢」を買うお金も無くなった、ということでは?

>内需を盛り上げて、もう少し国内で潤沢にカネが回っていくようにする算段はと言えば、消費税減税、できれば当面はチャラが、一番手っ取り早い手段だと思うんですが、どうでしょうね。

これは、全くそう思いますね。試しに、2年程、消費税廃止してみれば、どうなるか?

経済は上向くでしょうね。消費税額年約30兆円X2=60兆円の景気刺激策。

しかし現実は、インボイス制度で、年間2400憶円程度の消費税まで、鍋の底に残っている僅かな残り汁を、無理矢理、掬い取ろうとしているんですね。

> 元気な間に、有効に使ってこそのカネ

まったく同感です。ただ,一生困らない程度の蓄えはないと,そういう心境に至らないと思います。健康に気をつかうのも,人生を満喫できている人が多いと思います。

宝くじは期待値がネガティブなので,それを理解している人が増えて買わないだけかも。

Zについては,新卒採用のシステムから老朽化していて,ちょっと性能低下が感じられます。他省庁はもっと悲惨。東大法学部の人気も落ちてますし。ただ,官庁より政党の劣化速度のほうが速いですね。前例踏襲で,不良箇所を少修正しながら,何とか回っている,というところ。でも,欧米よりましかも。

> 生きている間、それも元気な間に、有効に使ってこそのカネでしょう

確かにそうですが、やはり死ぬ時期や状態は決められないので、心配ないようにとか迷惑を掛けないようにとか考えるとどうしても絞りがちになります。

例えば後期高齢になればいつでも安楽死を選択できるようにすれば計画的にできるのですがね。

失われた30年も、Zの罪は決して低くは無いと思います。

あと、オールドメディアも。

そう言えばアゴラでは「悪い円安論」を池田信夫所長が率先して展開していますね。

「1ドル=300円でみんなハッピー」という高橋洋一さんにひろゆきが反論 アゴラ編集部

https://agora-web.jp/archives/240626064220.html

【Vlog】岸田政権がやめられない自国窮乏化政策

https://www.youtube.com/watch?v=pHyqVezV8lA

アベノミクスの「自国窮乏化」は終わらない 池田信夫

https://agora-web.jp/archives/240627052331.html

高橋洋一氏は所謂「減税派」ですし、池田信夫氏は所謂「増税派」ですからね。

お金は友達を欲しがる

金持ちはより金持ちになり、貧乏人はより貧乏人になる

黄金の国ジパング再び、膨大な海底資源がニュースで報じられ始めた日本。資源国通貨の側面を見せ始めると面白くなりますね。