通貨と国債 「国の信用」という意味で究極的に同一物

ここ数日、『数字で読む日本経済』シリーズを集中掲載していますが、第4回目までで「国の借金論」をひとしきり議論したので、本稿ではその番外編として、「通貨と国債の関係」、「管理通貨とは何者か」、そして「インフレとハイパーインフレ」について考えてみたいと思います。といっても、本稿では末尾の日本国債の流通残高などに関する下りを除けば、数字の議論はあまり出て来ませんので、「第5回目」というよりは「番外編」という位置付けにしたいと思います。

2019/11/13 0:00 追記

記事の末尾に過去リンクを付けるのを忘れていたことに気付いたので、後付けで修正しています。

目次

数字で読む日本経済・番外編

数日前から開始した、『数字で読む日本経済』シリーズですが、第1回目から第4回目までで、「国の借金」論についてひとしきり議論しましたが、今後は「日本経済の実力」という観点から、

- 日本は世界最大の債権国である

- 日本円という通貨は米ドル、ユーロなどと並ぶ国際的なハード・カレンシーである

といったテーマについても議論を展開していきたいと考えています。

ただ、それと同時に、「日本国債が絶対にデフォルトしない理由」の付随論点として、次のような論点の整理がまだ済んでいません。

- ①税収や国の歳入を増やすためには、どうすれば良いか(→歳入庁の創設、という論点)

- ②中央銀行の国債引受でハイパー・インフレは生じないのか(→ジンバブエ化、という論点)

- ③国の借金が増え過ぎた場合に想定される問題点(→クラウディングアウトと金利負担、という論点)

- ④公的債務残高GDP比率60%に根拠はあるのか(→欠陥通貨・ユーロの問題点)

- ⑤少子高齢化で経済成長できないという説は本当か(→人口、資本、技術という3要素の論点)

これについて、どういう順序で説明しようかと正直悩んでいます。

書籍を執筆しているのであれば、この①~⑤の論点については真っ先に触れていかねばならないのですが、ウェブ評論サイトの場合だと、読者の皆さまのご興味にあわせて臨機応変に議論していくテーマを変えていくことが可能だからです。

ただし、本日はあえて読者の皆さまの多くが気にされているであろう、「通貨の信認」、つまり②の話を、先に行っておきたいと思います(※なお、本稿は「数字で読む」シリーズでありながら、数字の議論がほとんど出て来ませんので、あらかじめご了承ください)。

通貨と国債の関係

通貨と国債は究極的には同じ金融商品

さて、何となく想像がついている方もいらっしゃると思いますが、通貨と国債は、究極的には同じ金融商品です。いや、もう少し正確には、「自国通貨建ての国債とその通貨は同一物である」、と申し上げた方が良いでしょうか。

考えてみればわかりますが、「国債」とは、その国が自国の信用力を裏付けにして発行している債券(債務証券)のことですが、「自国の信用力を裏付けにして発行している金融商品」という意味では、「通貨」とまったく同じだからです。

通貨と国債に違いがあるとすれば、次の2点でしょうか。

- 一般に国債の場合は保有者に対して利札が提供され、年限に応じた金利(クーポン)が支払われる(ただし、短期割引国債はこの限りではない)が、通貨(現金)の場合は金利は支払われない

- 一般に国債の場合は「満期」が存在するが、現金には「満期」(使用期限)は存在しない

もちろん、発行する根拠法が違ったり、発行する主体が違ったりする、といった、技術的な違いはあります。

たとえば、日本の場合だと日本国債(JGB)は日本政府・財務省が発行していますが、日本円(JPY)は日本銀行が発行しています。

しかしながら、(実態はともかく形式的には)財務省も日本銀行も「主権者である日本国民」の支配下にありますので、極論でいえば、日本国民から正当に選挙された国会議員で構成される国会が決議すれば、財務省と日本銀行を合併させることだって可能です(※もちろん、やらないと思いますが…)。

つまり、「自国通貨建ての国債とその国の通貨(たとえば円建ての日本国債と日本円)は、どちらも究極的にはその国(たとえば日本国)という主権(ソブリン)(※)が自国の信用を裏付にして発行している金融商品である」、ということです。

(※余談ですが、「ソブリン」とは「主権」を意味する英単語の “sovereign” に由来する表現であり、「国家が信用を裏付に発行している債券等の金融商品」を意味するものとして、金融市場関係者の間ではごく一般的に用いられている単語です。)

金本位制と管理通貨制度

ここで、通貨制度の変遷を簡単に振り返っておきましょう。

通貨というものは、何かと便利なものですが、それと同時に「そんなものに価値があるのか」と人々が疑い始めれば、誰も受け取ってくれなくなり、価値は暴落してしまいます。

漢字でおカネにまつわる単語に「貝」という部首が含まれていることが多いのですが(たとえば「貨」、「貯」、「財」、「購」、「買」など)、これは古代中国で貝が通貨として使われていたことに由来するものだといわれています。

しかし、やがては価値があまり変わらないものとして、金属である金、銀、銅などが次第に貨幣として使われるようになり、20世紀にブレトンウッズ体制が崩壊するまでは、事実上、金が貨幣の裏付けとして用いられていました(いわゆる金本位制)。

たしかに金だと見た目がきれいですし、金属として加工もしやすく、ほぼ経年劣化もないため、通貨としてはもってこいです。

ただし、地球上の金の埋蔵量には限界があるため、金を「正貨」として使い続けていると、人類の経済活動が拡大していけば、やがて貨幣の量が足りなくなるのは当然のことです。

そこで、現代社会では金や貴金属などを通貨として使うことはやめ、そのかわりに各国(各主権)が自国の信用力を裏付として通貨を発行し、インフレにならない程度に管理する、という仕組みが定着したのです。

昔の封建領主の「藩札」を考えてみれば良い

ただし、この「管理通貨制度」については、じつは現代に始まったものではなく、古代からしばしば繰り返されてきた仕組みでもあります。これについて、個人的に、いちばんわかりやすい設例は、むかしの王権や封建領主(王様やお殿様)などが発行する「藩札」(原題的に言えばローカル通貨)だと思います。

中国の例でいえば元朝などが発行していた「交鈔(こうしょう)」と呼ばれる原始的な紙幣が有名ですが、日本でも江戸時代には各藩が藩の信用力を裏付に「藩札」を発行し、領内で流通していたという事例は広く見られます。

これらの原始紙幣は、もともとは正貨(金、銀、銅など)の不足を補うために発行されたというもので、すでに現代社会の管理通貨制度の片鱗を見ることができるでしょう。

藩札の発行プロセスのモデルは、次のようなものです。

- 藩が藩内の商人から物資(城で利用するコメや食料品、日用品、武器など)を買い付けたり、藩内の職人に城や藩主の館の普請(工事)を依頼したりする

- 藩はこれらの代金を自らが発行した藩札で支払う

- 藩札を受け取った商人や職人は、自分自身の仕入れや生活費にその藩札を使うことで、藩札が転々流通していく

これなどは、現代社会において、政府や地方公共団体が公共事業を行い、その代金を「法定通貨」で支払っているのとまったく同じです。

ただ、ここでひとつ、おおきな問題がありました。

というのも、古代や中世だと、権力はコロコロと移り変わり、王朝が倒れたり、藩主が改易されたりすることは日常茶飯事でしたので、たとえば王様やお殿様がおカネを発行したとしても、そのおカネがある日突然無価値になることがある、というものです。

さらには、藩が支出を補うために藩札を乱発し過ぎれば、藩札の価値が下がり(=インフレーション)、やがては誰も藩札を受け取ってくれなくなったり、一揆や暴動が起きたりします。

とくに、古代だと通貨管理という考え方が甘く、王朝が贅沢三昧の余り放漫財政となる、といったケースもあったようであり、その場合にはその王朝(あるいは藩王など)が発行した紙幣は価値が暴落してしまう、という末路が待っていたようです。

管理通貨いろいろ

管理通貨制度は放漫財政との戦い

つまり、歴史的に見れば、管理通貨制度とは、「経済活動の拡大に対する正貨不足」という状況から必然的に生みだされてきたものであり、紙、羅針盤、インターネットなどと並ぶ、人類の発明品のようなものではないかと思います。

ただし、藩札の事例にもあるとおり、結局この「管理通貨制度」とは、放漫財政との戦い(あるいは通貨供給量と通貨需要量のバランスを取るための戦い)のようなものだったと考えるべきです。

実際、自分自身が藩札の発行権限を持っているという状況だと、よっぽどモラルが高い人間でなければ、王侯貴族や独裁者は、無制限に藩札を発行して贅沢をしようとするでしょう。なにも古代・中世でなくても、北朝鮮の王様を見ていれば、そのことは明白です。

そこで、近代国家においては、国が無節操におカネを使うことに歯止めを作る仕組みを作って来ました。そのひとつは、中央銀行などを設け、通貨の発行主体を政府から分離するという仕組みです。

たとえば、日本の場合は、基本的に通貨の発行権限は日本銀行に委ねられています(もっとも、厳密に言えば、日本の法律では通貨は「紙幣(=日銀券)」と「貨幣(=コイン)」と「記念貨幣」に分けられ、紙幣は日本銀行が、貨幣と記念貨幣は政府が発行する、と言う仕組みです)。

そして、日本の場合は通貨の発行プロセスは透明化されているため、たとえば日本の首相や政治家などが個人的に贅沢をするために政府に命じて紙幣を刷り、自宅に納めさせて遊興する、というようなことはできません。

さらには、政府が税収を超えて支出をしなければならないときには、基本的には誰かから借りてこなければならないという仕組みが採用されており、借入金や国債を発行することで、民間の金融市場からおカネを借り入れているのです。

ただし、ここでズルいことを思いつく人もいるでしょう。

それは、政府が国債を発行し、それを民間金融市場ではなく、日本銀行に対して直接、引受させれば、政府が紙幣を刷ったのと同じ効果を得ることができる、というものです。そこで、日本の場合は、日本銀行が新発日本国債を直接引き受けることは、財政法第5条において禁止されています。

財政法第5条

すべて、公債の発行については、日本銀行にこれを引き受けさせ、又、借入金の借入については、日本銀行からこれを借り入れてはならない。但し、特別の事由がある場合において、国会の議決を経た金額の範囲内では、この限りでない。

この規定は、「政府が放漫財政によって国債を乱発し、それを日本銀行に引き受けさせることで通貨の信認が傷つくのを防ぐ」という目的で設けられているものです。

独裁国家で通貨の信認が崩れる理由

さて、先ほどの「藩札」、「近代国家の管理通貨制度」などの事例を読んでいただいて、勘の良い方ならお気付きかと思いますが、「放漫財政で通貨の信認が傷つく」という事例は、別に過去に限られません。

現代の国際社会においても、似たような話は出て来ます。

その前に、そもそも世界には何種類の「通貨」があるのでしょうか。

外務省のウェブサイト『世界と日本のデータを見る』によると、世界には日本が承認しているだけで196の国が存在しており、これに日本が国家承認していない台湾や北朝鮮などを含めれば、事実上、約200前後の国が存在する計算です。

これらの国のうち、複数国が同一通貨を使用しているパターンもありますし(たとえば、ユーロは19ヵ国が使用しています)、単一国で複数の通貨を使用しているパターンもあります(たとえば中国には人民元、香港ドル、マカオ・パタカという3種類の通貨があります)。

これについて分類すると、図表1のとおりです。

図表1 世界に通貨はいくつあるのか

| 区分 | 国・通貨の数 | 備考 |

|---|---|---|

| ①世界の国の数 | 200ヵ国前後 | 日本が承認していない国も含む |

| ②同一通貨を使用する国の数 | 33ヵ国 | ユーロ(19ヵ国)、CFAフラン(14ヵ国) |

| ③独自通貨を発行していない国 | 約10ヵ国 | 米ドル使用国(東ティモール、パラオ、マーシャル諸島等)、ユーロ使用国(バチカン、サンマリノ、アンドラ、モナコ等) |

| ④単一国で複数通貨を使用している国 | 3通貨 | フランス海外領(CFPフラン)、中国特別行政区(香港ドル、マカオ) |

| ⑤世界の通貨の数 | 約165通貨 | ①-②+2-③+④ |

(【出所】著者作成)

つまり、世界には160~170の通貨が存在していると思われます。

もっとも、これらの160~170の通貨のすべてが日本円と同じくらい信頼されているわけではなく、なかには自国通貨の受け取りを拒絶されるケースもあるようです(図表2)。

図表2 自国・自領域で通貨が通用していない事例

| 国・地域 | 通貨 | 理由 |

|---|---|---|

| マカオ | マカオパタカ(MOP) | 近接する香港の通貨・香港ドル(HKD)の流通量が非常に多く、1HKD≒1MOPとしてそのまま使用可能(MOPが使えないわけではない) |

| 北朝鮮 | 北朝鮮ウォン(KPW) | 通貨改革の失敗に加え、国連安保理制裁などにより経済が崩壊状態にあり、自国通貨がほぼ無価値となっている |

| ジンバブエ | ジンバブエドル | 独裁者であるムガベ(2019年9月に死亡)の経済運営の失敗によるハイパーインフレにより事実上通貨制度が崩壊 |

| ベネズエラ | ベネズエラ・ボリバル | 石油依存のモノカルチャー経済でありながら独裁政権に対する米国の経済制裁などに遭い、経済が事実上崩壊状態にある |

(【出所】著者調べ)

このうちマカオの場合は、領域内の香港ドルの流通量が非常に多く、事実上、香港ドルが自国通貨として通用してしまっている状況にあるという特殊事情によるものであり、通貨・パタカは流通量が少ないだけであって、使えないわけではありません(※ただしカジノでは香港ドルしか使えないそうです)。

しかし、北朝鮮、ジンバブエ、ベネズエラの事例は、いずれも経済が崩壊し、自国通貨の価値が暴落してしまったというものであり、これらの国では自国通貨すらまともに流通していないのだとか。

通貨の中央銀行直接引受はインフレをもたらすというが…

ただし、ここから先はあくまでも自説ですが、世界にこれだけたくさんの通貨があって、経済崩壊状態になった通貨がさほど多くない理由とは、意外と通貨当局の通貨発行量を金融市場が厳しく監視しているという証拠ではないかと思います。

というよりも、経済が崩壊するかどうかは、「通貨の発行量」もさることながら、「通貨の発行プロセス」が透明であるかどうかにも大きく依存しているように思えてなりません。

日本円や米ドル、ユーロなどの「ハード・カレンシー」の場合は、少なくとも「独裁者が自らの贅沢のために放漫財政をする」という状況にはありませんし、通貨に対する信認が傷つくということは(今のところは)ありえないのです。

さらにいえば、主要国の中央銀行は、一部を除き、2008年のリーマン・ブラザーズの経営破綻に端を発する金融危機などに際してほぼ一斉に大規模な金融緩和に踏み切りましたが、その際に中央銀行が金融市場から国債を大量に買っています。

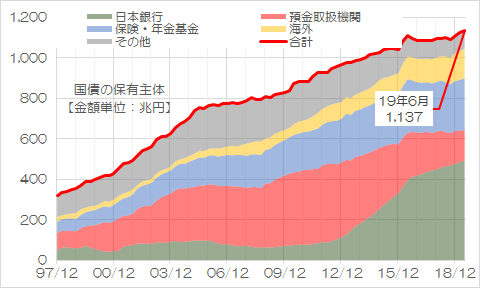

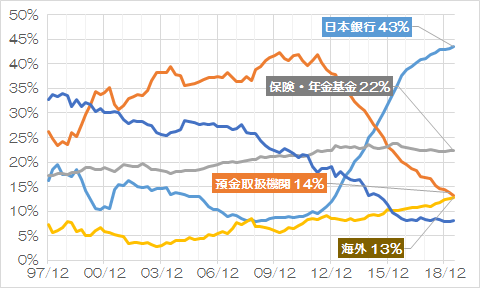

2019年6月末現在において、日本銀行の国債の保有量金額は494兆円(図表3)で、これは流通残高の40%を超えていますが(図表4)、それでも日本がハイパーインフレどころか2%インフレを達成するのもおぼつかない状況にあります。

図表3 日本国債流通市場における保有主体別保有額内訳(2019年6月末時点)

(【出所】日銀『データの一括ダウンロード』のページより『資金循環統計』データを入手して加工)

図表4 日本国債流通市場における保有主体別保有比率(2019年6月末時点)

(【出所】日銀『データの一括ダウンロード』のページより『資金循環統計』データを入手して加工)

これらはあくまでも「金融緩和による流通市場からの買入」であって、「財政ファイナンスを目的とした直接引受」ではないという建付けですが、経済的に見れば日本銀行が政府財政をファイナンスしているのとほぼ同じ状況だといえます。

適切な国債発行残高は状況で変わる

さて、金融緩和においては、日本銀行が無制限に国債を保有してもまったく問題がないのかといえば、そうではありません。

たとえば、現在の国債発行残高は1137兆円(※時価ベース、財投債・TDBを含む)ですが、これを一気に今の10倍の約1京円という水準に膨らませ、その全額を日銀が引き受けたとすれば、もしかしたらハイパーインフレになるかもしれません。

もちろん、日本政府が1京円の国債を発行し、それを使おうとしても、現実的には供給力が追い付かず、なかなか現実的ではありません。ただし、こういう「極端なケース」を想定すれば、たしかに日本がジンバブエや北朝鮮のように、紙幣の刷り過ぎで経済が崩壊する、という可能性はゼロではないでしょう。

だからこそ、「自国通貨を無制限に刷っても問題にならない」とする一部のトンデモ理論には、とうてい賛同できないのです(※このあたりについては機会を見ながら、可能ならば別稿で触れてみたいと思います)。

しかし、たとえば現在の日本が抱えているデフレギャップ(著者試算で300~500兆円)程度であれば、国債を追加発行したとしても、最終的には国債を市中で消化可能ですので、ハイパーインフレになることはあり得ません。

結局のところ、国債発行でインフレが加速するかどうかは、そのときの経済が置かれている状況次第であり、「中央銀行が国債引受をしたら直ちにハイパーインフレになる」という説は、「羹に懲りてなますを吹く」式のトンデモ理論の一種ではないかと思う次第です。

参考:過去リンク

2021/08/07 05:00 :

2021/05/11 09:30 :

2020/10/25 05:00 :

2020/10/24 05:00 :

2020/10/23 05:00 :

2020/10/22 05:00 :

2020/10/21 05:00 :

2020/10/20 05:00 :

2020/10/19 08:00 :

2020/10/18 05:00 :

2020/10/17 05:00 :

2020/10/16 05:00 :

2020/09/25 05:00 :

2020/07/31 05:00 :

2020/07/30 05:00 :

2020/07/15 05:00 :

2020/07/03 05:00 :

2020/07/02 08:00 :

2020/07/01 16:00 :

2020/06/27 09:00 :

2020/06/25 17:00 :

2020/05/10 09:00 :

2020/03/29 05:00 :

2020/02/03 05:00 :

2020/01/18 08:00 :

2020/01/17 16:30 :

2019/12/27 05:00 :

2019/12/23 05:00 :

2019/12/19 05:00 :

2019/12/07 05:00 :

2019/12/05 05:00 :

2019/12/04 05:00 :

2019/12/03 05:00 :

2019/12/01 05:00 :

2019/11/29 05:00 :

2019/11/28 05:00 :

2019/11/26 13:15 :

2019/11/25 05:00 :

2019/11/22 05:00 :

2019/11/21 05:00 :

2019/11/20 05:00 :

2019/11/19 05:00 :

2019/11/18 05:00 :

2019/11/17 05:00 :

2019/11/16 05:00 :

2019/11/15 05:00 :

2019/11/14 05:00 :

2019/11/13 05:00 :

2019/11/12 05:00 :

2019/11/11 05:00 :

2019/11/10 05:00 :

2019/11/09 05:00 :

2019/11/08 05:00 :

本文は以上です。

読者コメント欄はこのあとに続きます。当ウェブサイトは読者コメントも読みごたえがありますので、ぜひ、ご一読ください。なお、現在、「ランキング」に参加しています。「知的好奇心を刺激される記事だ」と思った方はランキングバナーをクリックしてください。

読者コメント一覧

※【重要】ご注意:他サイトの文章の転載は可能な限りお控えください。

やむを得ず他サイトの文章を引用する場合、引用率(引用する文字数の元サイトの文字数に対する比率)は10%以下にしてください。著作権侵害コメントにつきましては、発見次第、削除します。

※現在、ロシア語、中国語、韓国語などによる、ウィルスサイト・ポルノサイトなどへの誘導目的のスパムコメントが激増しており、その関係で、通常の読者コメントも誤って「スパム」に判定される事例が増えています。そのようなコメントは後刻、極力手作業で修正しています。コメントを入力後、反映されない場合でも、少し待ち頂けると幸いです。

※【重要】ご注意:人格攻撃等に関するコメントは禁止です。

当ウェブサイトのポリシーのページなどに再三示していますが、基本的に第三者の人格等を攻撃するようなコメントについては書き込まないでください。今後は警告なしに削除します。なお、コメントにつきましては、これらの注意点を踏まえたうえで、ご自由になさってください。また、コメントにあたって、メールアドレス、URLの入力は必要ありません(メールアドレスは開示されません)。ブログ、ツイッターアカウントなどをお持ちの方は、該当するURLを記載するなど、宣伝にもご活用ください。なお、原則として頂いたコメントには個別に返信いたしませんが、必ず目を通しておりますし、本文で取り上げることもございます。是非、お気軽なコメントを賜りますと幸いです。

コメントを残す

【おしらせ】人生で10冊目の出版をしました

| 自称元徴用工問題、自称元慰安婦問題、火器管制レーダー照射、天皇陛下侮辱、旭日旗侮辱…。韓国によるわが国に対する不法行為は留まるところを知りませんが、こうしたなか、「韓国の不法行為に基づく責任を、法的・経済的・政治的に追及する手段」を真面目に考察してみました。類書のない議論をお楽しみください。 |

【おしらせ】人生で9冊目の出版をしました

| 日本経済の姿について、客観的な数字で読んでみました。結論からいえば、日本は財政危機の状況にはありません。むしろ日本が必要としているのは大幅な減税と財政出動、そして国債の大幅な増発です。日本経済復活を考えるうえでの議論のたたき台として、ぜひとも本書をご活用賜りますと幸いです。 |

更新お疲れ様です!

>日本円や米ドル、ユーロなどの「ハード・カレンシー」の場合は、少なくとも「独裁者が自らの贅沢のために放漫財政をする」という状況にはありませんし、通貨に対する信認が傷つくということは(今のところは)ありえないのです。

日本は若干の「高齢者達が自分達の老後の為に放漫財政をする」という状況ではあるかもですが、通過に対する信認が傷付くような放漫さは無いって感じですかね。

MMTに対する疑念は腑に落ちました。

図表4で注意してほしいのは,民間金融機関が国債保有量を激減していることです。つまり,日本国債は余剰資産運用の手段として適切ではない,と多くの金融のプロが考えているということです。民間銀行は余剰資産を国債ではなく表面利率がもっと低い日銀の当座預金に置いています。その当座預金分の増加分くらい日銀が国債を買っているわけで,日銀は国債を満期まで持っていれば損はないのですが,売買で利ざやを稼ぐ民間金融機関にとっては,評価損を抱え込むリスクの高い商品ということです。「現在の日本が抱えているデフレギャップ(著者試算で300~500兆円)程度であれば、国債を追加発行したとしても、最終的には国債を市中で消化可能です」というご意見には,かなり疑問が残ります。現実の応札状況を見て頂ければ。

そもそも量的緩和とは日銀が市中銀行から国債を買い取ることなので、注意するも何も市中銀行の国債保有量が減るのは当然ではないでしょうか。

市中銀行がプロだから国債保有量を減らしているのではなく、政府から市中銀行に「国債みたいな安全資産にかじりついてないでリスク資産に投資しなさい」と圧力をかけているのだと理解しています。

新宿会計士さんの言によれば、国内に投資先がないので海外債権が増えてしまっているようですが…

「国内に投資先が無い」問題については、本当に投資先が無いのか市中銀行が投資に慎重なのかどっちなんでしょうか。

私は素人なので以下のようなサイトの情報を鵜呑みにするしか有りませんが、これが事実なら日本の市中銀行はやはりローリスク・ローリターンな投資を選好しているようです。

これでは昨今流行りのイノベーションは芽が出る前から枯れてしまいます。

ハイリスク・ハイリターンな投資を行う投資機関って日本に無いんですかね。

https://www.kigyouka-bank.com/blog/shikin/20190814-6471

「国債みたいな安全資産にかじりついてないでリスク資産に投資しなさい」と圧力をかけているのに,日銀の当座預金しか投資先がない,ということをどう考えられますか。国がそういう発言をする前に,三菱UFJ銀行は国債保有量を大幅に減らし初めていましたよね。投資に強い人なら,メガバンクの動きを見なくても,大体正確な分析ができると思いますが。

別の話ですが,同じメガバンクでも,新卒採用の方針に以前から多きな違いがあって,三菱UFJは最もはやく,理系採用の割合を増やしていました。逆にITやポートフォリオ(その他数理系)に最も弱いメガバンクがどこか,言わなくても分かりますよね。

株のほうは,年金の貢献が多きかな,と思っています,おかげで,ここ数年,結構な利回りがとれました。

昔米軍が使用した軍票でA円、B円なるものがありました。A円は1946~1947年の間韓国で、B円は1948~1958年の間沖縄で使用されていました。

韓国は1947年に韓国銀行が設立され、ウォン紙幣が発行され、A円は姿を消しました。

沖縄は琉球政府が存在したものの、自治は殆ど認められず、戦後10年以上経過しても軍票を使い続けていました。なお、1958年にB円からUSDに、1973年にUSDからJPYに変わっています。

このように、沖縄ではJPY → B円 → USD → JPYと30年足らずの間に通貨が3度も変わりました。その時に発生する問題が通貨の価値換算です。現在のようにPC等が無かった時代、通貨の価値換算は交換レートから計算しました。中には面倒なので、適当に値段をつけていることもあったそうです。

また通貨交換の期間も1週間程度であり、仕舞い忘れて交換できなかったB円は未だに沖縄に残っています。

日本や米国等、単一通貨をずっと使い続けているとその有難味が分からないでしょうが、沖縄のような場合や実際に外国で暮らすときの通貨の煩わしさを考えると、日本は恵まれていると思います。

駄文にて失礼します。

韓国在住日本人 様

いつもコメントありがとうございます。

A円、B円の話も非常に参考になりますね、重ねて感謝申し上げます。

さて、別件ですが、本日、『聯合ニュース』(日本語版)にこんな記事が出ていました。

■韓国の大学センター試験日 銀行の営業時間を変更=午前10時から ( https://jp.yna.co.kr/view/AJP20191111003900882 )

「銀行の営業時間も繰り下がる」、「英語のリスニング試験が行われる午後1時10分から同35分までの25分間は全ての航空機の離着陸と軍事訓練が禁止される」など、わが国の常識に照らせば、どうにも理解に苦しむものですが、韓国社会ではそれほどまでに大学受験というものが重視されている、ということでしょうか。このあたりの事情につきましても、もし余裕があればご教示くださいますと幸いです。

引き続き当ウェブサイトのご愛読並びにお気軽なコメントを賜りますよう、何卒よろしくお願い申し上げます。

新宿会計士 様

レス有難うございます。

A円、B円は終戦後一時期は日本本土でも使用された形跡があるものの、殆ど知られていないと思います。米兵が支払いをB円で行い、売り手側が困ったという記録があるそうです。

また沖縄ではB円以外にも、米軍が勝手に発行した軍票があり、「久米島紙幣」と言われています。

https://detailtext-aucfan.com/detail/yahoo/r154143870/

また、韓国の受験に関する内容は整理して投稿してみたいと思います。

駄文にて失礼します。

内容が不足していましたので追加します。

沖縄の場合通貨交換はもっと複雑です。1948年8月からB円と書きましたが実際は以下のようになります(参考文献から小生が抜粋しました)。

・第一次通貨交換

沖縄戦によって貨幣経済が破壊されたが 1946年4月15日付の米軍の布告によって,北緯30度以南の南西諸島の法貨はB円,新日本円,証紙貼旧日本円とされ,それによって住民が戦前から所持する旧日本円及び補助貨はすべて回収され,代りにB円軍票が1対1で交付された。

・第二次通貨交換

1946年8月,軍政府は突如再び沖縄本島と周辺の離島にかぎって第二次通貨交換を実施した。これはB円を新日本円に交換するもので,この交換によって琉球列島の通貨は,沖縄本島は新日本円に統一され,奄美大島,宮古,八重山ではB円軍票及び新日本円が併用されるようになった(奄美大島,宮古,八重山は新日本円の不足により全面的に交換されずB円軍票との併用を継続)。

・第三次通貨交換

インフレ抑制のため1948年7月,新日本円及び旧B円軍票が回収され,代わりに新B円軍票が交付された。

以降は1958年にB円からUSDに、1973年に本土復帰に伴いUSDからJPYに変わっています。

つまり沖縄は

旧JPY → 旧B円 → 新JPY(旧B円併用)→ 新B円 → USD → JPY

このような変遷をたどります。

参考文献

https://repository.kulib.kyoto-u.ac.jp/dspace/bitstream/2433/133288/1/eca1021_001.pdf

駄文にて失礼します。

この分野には全くの素人です。

今日の記事は、分かり易かったのですが二三疑問があります。既に、別記事などで説明済みなのかも知れませんが、分かる方教えてください。

1)国債を日銀に引き受けさせるとは、言葉を代えれば、国債と同じ金額分の通貨(日本円)を増発するという事でしょうか?

2)だとすれば、最初から日銀に通貨を増発させ、政府に上納させれば良いと思います(無論、議会の同意のうえで)。そうすれば、国債が巨額だと言って悩む必要もないはずです。通貨だったら利子も付きません。インフレの心配についても、現在も国債の日銀引き受けにより、実質的に通貨増発している訳ですがインフレは起きていません。なのに、何故、こんな面倒くさい事をするんでしょうね?

3)国債として別計上するのは、政府に、野放図に財政を拡大させないための監視指標にしているという事ですか?それとも国債(借金)として計上しておけば、国民を安心させることなく、将来、増税の名分にできるという事ですか?

はぐれ鳥様

日銀が日本銀行券を発行し,ある民間銀行に渡すときには,日銀にあるその銀行の当座預金を引き出します。そして発行した日本銀行券は,バランスシートでは負債に計上されます。最近では,市場から国債を購入して,その代金を発行した日本銀行券で支払うこともあります。日銀が直接政府から国債を買い取る(日銀券と交換する)のは禁止されているので,日銀は市場から国債を買っています。日銀が直接政府に日本銀行券を渡すことはないことに注意して下さい。

このあたりは新宿会計士様の専門分野なので,そちらから回答してほしかったのですが(私は理系)。

面白いのは,こんなに日銀が国債を買ってもも,その買い取り金が日銀の当座預金に帰ってきてしまうことです。結果的に,日銀が民間銀行のもっている国債を買い取って,その売却額を当座預金に入れて放置しているのと同じことになっています。民間銀行が当座預金を引き出さないと,市中には日銀券が出回らないんですね。だからインフレにならないのです。

愛読者様

ワザワザ、レス有難うございます。

私も理系で、金勘定については苦手意識が先立ってしまい、なかなか頭に入りません。(笑)

要は、

1.政府が国債を発行

2.発行された国債をA(市中銀行など)が購入し保有

3.Aは国債購入代金としてお金(日銀券)を政府に振り込む

4.政府はA振り込まれたお金を政府支出として使う

5.日銀がお金を発行(増発)してAの保有する国債を買い取る(結果として通貨発行残高が増える)

6.Aは受け取ったお金を、適当な投資先がないため、日銀に当座預金として預けっ放しなしにしている

という状況ですね?

このようなややこしいやり方が、政府と日銀との直接取引を禁じた法律のためというのはこの記事からも分かりました。疑問なのは、何故、こんな面倒な事を強いる法律を変えないのか?という事ですが、やはり、政府に対し、無制限に支出を増大させないようタガをはめる事が目的なんでしょうね。

自分でももう少し調べてみたいと思います。

また機会があれば教えてください。

なぜ、リフレ派、消費税反対派、MMT理論を支持するのはなぜ同じ人たちなのか?

ポピュリズムだからだ。

もう少し詳しく言えば、現在のコストをすべて先送りにして、今支持を集めようとする政策という共通点があるからだ。

これはアベノミクスの特徴で、今できるだけ楽をして、コストはすべて先送り、という政策だ。

だから、アベノミクス支持者はリフレ派で、消費税反対で、MMT理論なのだ。

・・・とこれは私の意見ではなく、小幡績(おばたせき)さんという方が、https://www.newsweekjapan.jp/obata/2019/07/mmt.php

に

書いてた記事です。

なんでもこの方、東京大学を首席で卒業なさったという、馬鹿みたいにあたまがいいらしい。

ぜひ、管理人様には、この方を論破してほしいと思います。

>なんでもこの方、東京大学を首席で卒業なさったという、馬鹿みたいにあたまがいいらしい。

陸士や海兵のように履修科目・評価基準がリジッドになっている学校では、ハンモックナンバーというのは厳密に定義できるのですが、現代の一般大学では、相対評価になっており、履修科目の多様性、卒論のある学部・無い学部で比較・考量ができません。

逆に入学試験の主席、国家公務員試験・司法試験などではは定義可能です。

ちなみに東大主席の人たちのコラム。

https://gendai.ismedia.jp/articles/-/39293

>一方、「総代なんて恥ずかしい。取材は勘弁してください」という人もいる。昭和36(’61)年教養学部総代の栗原彬氏(78歳)だ。

こういう人のセンスの方が健全に感じます。

(新宿会計士注:このコメントは個人情報、名誉毀損、性的、わいせつ、低俗、公序良俗違反その他の事情に相当すると判断したため、削除しました。)

カニ太郎 様

ギャンブルに関するコメントなど、ウェブサイトの内容とあまりにも逸脱し、かつ、ウェブサイトの品性を損ね、他のコメント主様にも不快感を与えるコメントについては控えてほしいと過去に警告しておりますので、今後は一発アウトです。ルールは守ってください。

カニ太郎様

教えて頂いたサイトを読んでみました。基本的に同意見です。

日銀の国債購入の結果,株価上昇などの資産バブルが起きたわけですね。インフレは起きませんでしたが。資産バブルのおかげで,それをうまく利用できた人たちは,ふところがあたたかくなっています。ただ,今年のはじめに「日銀が出口政策を模索し始めた」という記事を読んでから,キャッシュポジションを高めて,多少慎重になっています。その記事の影響か,一時,株価が大きく下げました。しかし,年金への影響を心配したのか,また,以前の政策に戻った感じがあります。

MMT理論とかリフレーションの話もいくつか読んでみたのですが,日本経済は世界経済の一部として組み込まれている,という視点が欠落していて,鎖国状態の日本を想定してモデルを立てているみたいで,ほとんど現実にそぐわない気がします。経済理論というのは,現実に起きた現象を後講釈的に理由付けしたものが多いですが,それをもとに数理モデルを立てても(そもそも立てられない理論も多い),あまり成功しないみたいです。実際にお金を動かすなら,統計学のほうが役に立つを思います。

カニ太郎様

教えて頂いた小幡績氏のサイトを読んでみました。基本的に同意見です。

日銀の国債買いが株価上昇を引き起こし,年金も一息ついたわけですね。資産バブルのおかげで,それをうまく利用できた人たちは,ふところがあたたかくなっています。でも,大体,貯蓄か再投資に回って,消費にはあまり回っていませんね。外国人観光客の貢献のほうが大きいでしょう。

日銀の国債買いでインフレが起きる,と期待するのは,大きな間違いだと思います。全世界での商品流通が容易になった現代では,インフレは通貨安と連動して起き,鎖国状態を前提としたような古い経済理論通りには動きません。通貨安はその国の実態経済が弱ったとき起きますから,逆に言うと,アメリカのような基軸通貨を除けば,経済が好調だとインフレも生じにくい構造になっています。まあ,人的サービスが値上がりする可能性はありますが,人手不足は,少子化とか,文科省指導の大学生の出欠管理強化(アルバイトがしにくくなった)の影響のほうが大きかったです。

MMT理論とかリフレーションの話もいくつか読んでみたのですが,日本経済は世界経済の一部として組み込まれている,という視点が欠落していているように思われ,現実にそぐわない気がします。経済理論というのは,現実に起きた現象を後講釈的に理由付けしたものが多いですが,それをもとに数理モデルを立てても(そもそも立てられない理論も多い),あまり成功しないみたいです。実際にお金を動かすなら,統計学のほうが役に立つと思います。

サイト主さんの見解とMMT(三橋TV・中野剛志著作等)とは

今のところ同じように感じます

また、MMTでも無制限に国債を発行できるとは論じられておりません

インフレになることは見越しており2~3%程度のインフレを目標にしています

(三橋TVによれば)国債発行可能量は日本国が提供できる供給量としており

サイト主さんのデフレギャップと同様の見解のように思われます

あと、藩札・軍用手票が破綻するかも分かりました

引き続き連載(見解披露)をよろしくお願いします

新宿会計士さま、更新有難うございます。ところで、

1.本日の記事に関してですが、

>「自国通貨を無制限に刷っても問題にならない」とする一部のトンデモ理論には、とうてい賛同できないのです

このトンデモ理論とはMMT(現代貨幣理論)ですか?

だとしたら、「自国通貨を無制限に刷っても問題にならない」と書かれておられることから判断させて頂くと、失礼ですが新宿会計士さまのMMTに対する理解は間違っておられます。

私が理解している限り、MMTは「自国通貨を無制限に刷っても問題にならない」などというトンデモな主張はしておりません。MMTが主張しているのは「自国通貨をどれだけ発行できるかはインフレ率によって制限を受ける。そしてインフレ率はその国の様々な供給量によって決まるので、自国通貨を発行できる量は最終的にその国の供給能力によって制限を受ける」ということに過ぎません。

私はこの「国の供給能力によって通貨発行量は制約を受ける」という主張は、通貨発行量に対するクライテリアとして実に正しいものだと思います。何故ならば、通貨発行量を増やし、それによってその国の経済活動が活発化することで物の需要が増えた場合、その需要量が供給量よりも少なければ、市場原理に任せる(つまり価格カルテルを排除できている)限り、大幅な値上げは起こせないからです。逆に言えば、供給量に需要量が追いついたり上回ったりすれば、供給側は好き勝手に値上げができてインフレが亢進する事態になります。

我が国でハイパーインフレで思い浮かぶのは(私も生まれる前なので直接に経験はしていませんが)敗戦後のそれですが、当時は戦費を賄うために膨れ上がっていた通貨発行量が単に問題の原因だったのではなく、その莫大な通貨発行残高に供給量が全く追いついていなかったこと、即ち米軍の戦略爆撃や海上封鎖による必要な資源の輸入が止まったことにより、我が国の供給能力はどん底に落ち込んでいたからだと考えれば完全に辻褄の合った形で理解できます。

2.ついでに申し上げておくと、当連載の昨日の回で

>「経済成長したからインフレになっている」のか、「インフレになったから経済成長している」のかをめぐっては、経済学者の間でも諸説ありますが、個人的にいちばん自然な説明は、「モノの値段が上がるから、今のうちにモノを買っておこう」という心理でしょう。

と書いておられますが、この「モノの値段が上がるから、今のうちにモノを買っておこう」という説明を「自然な」説明と書いておられるということは、即ち、新宿会計士さまは、経済成長とインフレとの因果関係において正しいのは、「経済成長したからインフレになっている」ではなくて「インフレになったから経済成長している」である、とお考えであるということだと理解しました。そして、バブル崩壊後で我が国の経済・金融政策を支配してきた主流見解つまり「インフレ・ターゲット論」も正に同じ考えです。

ですが、私の考えでは、これは原因と結果とが逆転しています。「モノの値段が上がるから、今のうちにモノを買っておこう」で売れる物とは、結局は需要の先食いに過ぎません。新たな需要は創出されません。仮にですが、インフレによって需要が増え経済成長が起こせるのであれば、毎年2%ずつ消費税を上げれば良いのです(ここで「消費税」という言葉は地方税部分と国税部分との両方を含んだ意味で使います)。

毎年2%の消費税アップをすれば物価は(税転嫁を控えない限り)強制的に毎年2%上昇し、インフレ・ターゲット論者が必死に追い求めて来た年率2%のインフレを達成できます。ですが、明らかにこんな形のインフレでは消費の先食いをするだけでトータルとしての消費は増えるどころか確実に減少します。

私の考えでは、単なる需要の先食い効果しか生み出せない「モノの値段が上がるから、今のうちにモノを買っておこう」という発想によるインフレ・ターゲット論に基づいて何十年と金融政策主体の経済対策を続けた一方、経済政策ではプライマリーバランス至上主義に染まった財務省(新宿会計士さまが仰る通り正に国民の敵!)による歳出削減の掛け声の下、公的投資による新たな需要の創出を怠って来たからこそ、我が国はデフレからいつまでもても何の効果も産み出せていないのです。

そもそも少し冷静に考えれば分かることですが、物の値段が上がることが予測されるからと言って必要になる予定がない物は個人でも企業でもそうそう買ったりはしません。何故ならば当面は必要のない余計な物を抱え込めば、その維持管理のために個人でも企業でも余計なコスト(手間であったり文字通りの金銭であったり)を要するからです。

特に企業の場合は明確ですが、物を買うのは、その物が必要になった場合、あるいは必要になるとかなり高い確度で予測できる場合です。つまり、実需が発生したか発生する期待が高い場合です。即ち、その企業の業務分野に関して経済成長(というよりも市場拡大と言うべきかも知れませんが)したか経済成長することが強く期待できる場合です。

そして物の需要が増えれば物の値段が上がってインフレになるのは当然です。

ですからインフレは経済成長の結果に過ぎないのであって、インフレが経済成長の原因ではありません。だからこそ、新宿会計士さまが昨日ので触れておられるように不況下のインフレつまりスタグフレーションという現象が現実にさほど珍しくなく観察されるのです。仮に「インフレ(あるいはインフレ期待)が経済成長を促す」と言う因果関係が本当に正しければインフレなのに不況のままというスタグフレーションという現象は存在し得ない筈ですからね。

従って2に関しては、経済成長とインフレとの因果関係の説明として、「モノの値段が上がるから、今のうちにモノを買っておこう」という説明は、少なくとも私の理解するところでは、自然でないのはもちろんのこと、そもそも原因と結果とを逆にした間違った説明である、そう考えております。

長々と好き勝手な愚説を書いてしまいまして御容赦下されば幸いです。

経済成長とインフレが連動するのは,アメリカのような基軸通貨国か,国際貿易が制限されていたり,運賃が高くて国際的な商品の流通が活発でない場合に限ります。全世界での商品流通が容易になった現代では,インフレは通貨安と連動して起き,鎖国状態を前提としたような古い経済理論通りには動きません。通貨安はその国の実態経済が弱ったとき起き,そのときインフレが起きます。逆に言うと,アメリカを除けば,経済が好調だとインフレも生じにくい構造になっています。例えば,日本経済が好調で中国経済が不調だと,円高人民元安になり,中国製品はより安く日本で流通し,日本の物価は下がり,デフレになります。日本製品価格が上昇するか,というとそれもなく,海外の原料は安くなり,経済が好調だと技術革新も進んで製造コストも下がりますから,製品価格も下落することが多いです。

まあ,人手不足で,人的サービスが値上がりする可能性はありますが,人手不足は好景気より,少子化とか,文科省指導の大学生の出欠管理強化(アルバイトがしにくくなった)の影響のほうが大きかったです。

日銀の国債買いがインフレを起こした形跡はなく,それは株価上昇を引き起こし,おかげで年金も一息つきました。資産バブルのおかげで,それをうまく利用できた人たちは,ふところがあたたかくなっています。でも,大体,貯蓄か再投資に回って,消費にはあまり回っていませんね。外国人観光客の貢献のほうが大きいでしょう。

MMTに関しては、迷王星様がご説明されている通りであったかと思います。

かの理論は、「インフレ率が適切にコントロールされている状態であれば、継続的な経済成長が見込める。この状態を維持できるのであれば、財政赤字は許容される」というものだ私は理解しています。

これは、無制限な通貨発行を許容するものではありません。

ただし、この結論に至るに当たり、「自国通貨であれば好きなだけ発行できるので、自国通貨建ての国債でデフォルトすることは無い」という、矛盾しているように感じられる前提が置かれているのも確かであります。

素人目で結論の部分だけを聞けば、そうなのかも知れないと思いました。

ただ、拡大を続ける赤字への対策が本当に不要なのかは分かりません。

一方、前提が矛盾しているように見える点や、定量的な根拠・評価が無い(そういう指摘があるそうです)点は、結論ありきで前提条件を仮定していったのではなかろうかと思ったりもします。

もしかすると、きちんとした足場固めをすれば、妥当と考えられる理論となる可能性があるのかも知れません。

>「自国通貨を無制限に刷っても問題にならない」

MMTが主張しているのは、

「自国通貨で借金してもデフォルトにならない」

ということで、無制限に刷っても問題にならない、などと言ってませんよ。

デフォルトにならないことは、正しいでしょ?

新宿会計士さんがいつも仰ってることと、なんら変わりないのではないでしょうか。

本題から離れてしまいますが。

MOP

香港ドルの流通量は多いと感じますがマカオで生活する人はMOP使ってますよ。

香港からの一泊とか日帰り観光なら香港ドルだけで大丈夫っていう感じでしょうか。

カジノもスロットは香港ドルしか入りませんがテーブルゲームではMOPも使えます。HKDとMOPはチップの色が違います。

現金でまとまったお金を使う人はマカオに着いてからMOPに両替したほうが有利です。

大昔はベトナムでも観光客相手の商売人にはUSDの支払いが喜ばれれていました。でも今は政府の推奨もあってドンになりましたね。