怪しい通貨・人民元の下落が意味するもの:窮地に陥る中国

最近、中国の通貨・人民元が徐々に値下がりしています。その一方で、米国は中国との事実上の「冷戦」を宣言した状況にありますが、人民元の相場自体は中国人民銀行が厳格にコントロールしているためでしょうか、パニック的な下落という状況には至っていません。ただ、為替操作国認定を避けつつ、国内の景気を刺激しなければならないという意味で、中国の金融政策は今後、困難を極めるのではないでしょうか?

目次

人民元の下落

最近、中国の通貨・人民元の為替相場が下落しています。

近年でいえば、1米ドル=7元が1つの抵抗線のようなものになっているのですが、ここ数日、人民元の為替相場が1米ドル=6.9元前後の水準で推移しており、7元の水準を割り込むのも時間の問題ではないかとも思えてしまいます。

ところで、あまり知られていませんが、人民元には大きく2つの種類があります。1つは中国本土で取引されている人民元で、通貨コードは「CNY」、もう1つは中国本土外(オフショア)で取引されている人民元で、香港などで取引されることが多いことから、通貨コードは「CNH」が用いられています。

- CNY…中国本土で取引されている人民元

- CNH…中国国外(たとえば香港)で取引されている人民元

日本をはじめとする通常の先進国の場合だと、通貨は1つしかありません。これは当たり前ですね。

たとえば、「日本円」という通貨は、通貨コードは「JPY」という1つしかありません。そして、日本円は日本国内だけでなく日本国外でも自由に取引可能であり、たとえば日本時間の夜間、東京外国為替市場が営業時間を終えていたとしても、欧州や米国などで活発に取引されています。

このように、取引に当たって法規制も時間的な制約も少なく、使い勝手が良い通貨のことを、私は「ハード・カレンシー」と呼んでいます。

しかし、中国の人民元の場合は、中国本土で取引される人民元を「CNY」と呼び、為替相場は中国人民銀行がとても厳しくコントロールしています。一方で、比較的規制が少ない香港市場やロンドン市場などで取引される人民元を、「CNH」と呼んでいるわけです。非常に不透明ですね。

そして、中国本土の通貨のように、国外に自由に持ち出せない、使い勝手が悪い通貨のことを、私は「ソフト・カレンシー」と呼んでいます。

IMFの重過失

ハード・カレンシーとは?

ところで、私自身、通貨が「ハード・カレンシー」であることは、いわば、その国が先進国であるあかしでもあると考えています。

資本規制が少なければ、その分、外国から自由におカネが入って来たり、出て行ったりするのですが、外国から大量におカネを借りている国では、それと同時に通貨危機も発生しやすくなります。だからこそ、発展途上国の多くは、資本規制を強くして、外貨準備でいざというときに備えているのです。

しかし、自分の国の通貨自体に信頼があれば、そもそも外国から外貨でおカネを借りる必要はありませんし、外貨準備も不要です。突発的な資金流入、資金流出があっても、市場のメカニズムですべて吸収できてしまうからです。

拙著からの引用で恐縮ですが、「ハード・カレンシー」とは、「その通貨の発行国に留まらず、国際的な商取引・資本取引等において広く利用されている通貨であり、為替取引等においても法的・時間的制約等が少ないもの」のことです。その具体例としては、次の4つの通貨です。

- 世界の基軸通貨である米ドル(USD)

- 米ドルと並ぶ準基軸通貨であるユーロ(EUR)

- わが国の通貨・日本円(JPY)

- 英国の通貨・英ポンド(GBP)

また、これら以外にも、「金よりも堅い」と俗称されるスイスの通貨・スイスフラン(CHF)、「資源国通貨」として人気が高い豪ドル(AUD)やニュージーランド・ドル(NZD)、カナダ・ドル(CAD)なども、「ハード・カレンシー」として位置付けられることが一般的です。

IMFのFUC

こうしたハード・カレンシーのなかで、とくに通用度が高いのが、国際通貨基金(IMF)が「自由利用可能通貨(freely usable currencies)」です(※ちなみに、英語圏ではこの「freely usable currencies」を「FUC」と略したりしないようですが、面倒なのであえて本稿ではFUCと略します)。

このFUCとは、IMFが次の要件を満たすと判断した通貨のことです。

- 国際取引での支払いに広く使われていること

- 主要な取引市場で広く取引されていること

そして、従来だと米ドル、ユーロ、日本円、英ポンドという4つの通貨がFUCに指定されていたのですが、このFUCに2016年10月に無理やりねじ込まれたのが、中国の通貨・人民元だった、というわけです。

そして、IMFは特別引出権(SDR)という仕組みを作っていて、いまや、4大通貨と並んで人民元がこのSDRに組み込まれている状況にあります。これにより、いまや人民元が「世界の5大通貨になった」と考える人もいるようですが、そう考える人は金融のど素人でしょう。

実際、人民元にはいまだに2つの通貨コードが併存しており、かつ、資本規制が強いために、CNYの方には実質的に、「先物外国為替取引(※)」が成立していないようなのです。先物が成立しない通貨がFUCなどとは、なかなかIMFさんのギャグには笑わせます。

(※)先物外国為替取引と為替スワップについては、『総論:通貨スワップと為替スワップとは?』あたりを参考にしていただければと思います。また、「ノンデリバラブル・フォワード」(NDF)については、機会があれば説明したいと思います。

最近の人民元と中国

不透明な人民元の動き

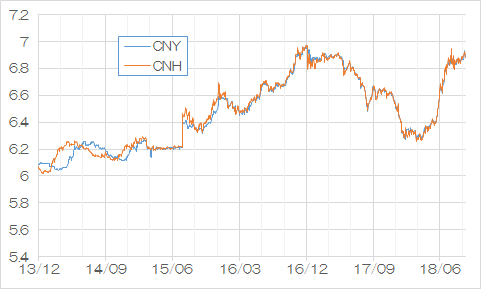

ところで、先ほどのCNYとCNHを巡っては、両者は別々の通貨として取引されているものの、国際的な為替市場ではおおむね連動して動いています(図表1)。

図表1 CNYとCNHの連動

(【出所】ダウジョーンズのデータより著者作成)

CNHの取引が始まった直後だと、CNYとCNHが連動しないことがしばしばあったようですが、最近では両者はおおむね連動しており、かつ、動きもきめが細かくなってきています。

CNYについては、相変わらず中国人民銀行がその日の交換レートを決めて公表するという、非常に不透明な仕組みを採用しているのですが、CNHについては市場メカニズムに従って取引されています。ということは、人民元は事実上、市場メカニズムに委ねられているかのようにも見えます。

しかし、実際には香港市場では中国人民銀行が人民元の供給量をある程度自由にコントロールできる状況にあります。このため、人民元(CNHの方)が暴落しそうになったら、人民元を香港市場から引き揚げることで、人為的に通貨の供給を絞る(つまり、ある程度通貨の下落を防ぐ)ことができます。

つまり、

- 中国本土の人民元市場とオフショア人民元市場を分断する

- 本土市場については中央銀行が為替相場を決定する

- オフショア市場については、やばくなったら通貨供給量をコントロールして為替操作する

という、まことに都合が良い通貨コントロールを行っているのが中国なのです。

ただ、それでも香港市場から人民元を完全に引き揚げてしまうことはできません。そして、市場メカニズムが働く香港では、中国人民銀行が相場を完全にコントロールすることはできません。市場参加者の思惑を受けて、ずるずる引きずられる形でオフショア市場で人民元が売られているように見受けられるのです。

たとえば、米中貿易戦争のきな臭さなどを嗅ぎ取り、市場関係者が徐々に人民元を売り始めているのだとしたら、今年6月以降に下落が加速しているように見受けられることも合理的に説明が付くように思えます。

いわば、IMFのFUC指定を受けるために、オフショア市場での人民元取引を許可してしまったことが、ここにきて中国共産党にとっては裏目に出ている可能性があるのです。

中国がサプライチェーンから除外される

冷静になって思い返せば、中国が経済発展した大きな理由は、「安い人件費」にありました。日本をはじめとする各国が、人件費を圧縮するために、競って中国に生産拠点を開設したことは、企業行動としては、ある意味で合理的なものだったのかもしれません。

ただ、生産拠点を丸ごと映してしまうわけにもいきません。

たとえば、トヨタ自動車『こどもしつもんコーナー』によると、自動車を1台作るのに、小さなネジまで含めれば、約3万個の部品が必要です。これら3万個の部品を作る工場を丸ごと中国に付くるのは非現実的ですし、危険です。

そこで、サプライチェーンの基本は、「原材料の調達先との位置関係、輸送費などを考慮する」、「多くの工程の中で、とくに人件費がかかる工程を中国などに移す」、といった具合に、「費用対効果が最適になるような製造拠点の移管」にあります。

1990年代以降、中国が猛烈に経済発展したことは事実ですが、別に中国が独自の技術を開発したわけでも、イノベーションを生み出したわけでもありません。何のことはない、単に先進国企業の投資を「格安の人件費」で釣っただけの話だったのです。

したがって、中国の製品にはオリジナリティはありません。「日本でしか作れない製品」、「アメリカでしか作れない製品」というものは存在しますが、「中国でなければ作れないような製品」というものは、基本的には存在しないのです。

そして、トランプ大統領が仕掛けた貿易戦争は、いわば、自由貿易社会のルールを守らない中国に対する全面的な対決宣言でもあります。

米国は「中国製品に最大25%という関税を課す」と宣言していますが、そうなれば、企業としてはどう考えるでしょうか?

- 中国で作っていた理由は人件費が安いからであり、もともと製品を作るのに、製造拠点が中国である必要はない。

- 中国の最大の輸出相手国である米国で25%もの制裁関税が課されれば、いくら人件費が安くても儲けは吹き飛んでしまう。

こう考えたら、逃げられるところは逃げるのが当然でしょう。

今から5年前の時点で日本企業はどう考えていたか?

ところで、日本企業に限定していえば、中国で事業を営むリスクは、これだけではありません。

近年だけでも、2005年や2010年、2012年など、中国では猛烈な反日デモが発生し、なかには暴力を伴ったケースもあったためでしょうか、現地に進出している日本企業や、現地で事業を営む邦人などに大きな損害が発生しました。

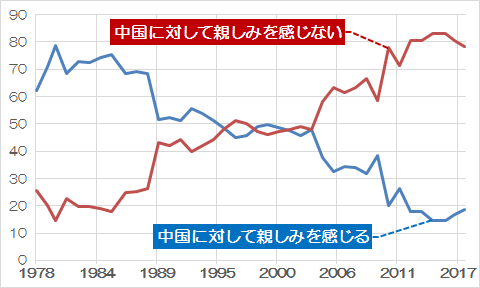

また、日本国民を対象に内閣府がほぼ毎年実施している『外交に関する世論調査』の最新版(昨年10月時点)によれば、中国に対し「親しみを感じない」(※)人の割合が8割弱(図表2)に達しており、現在の日中関係についても「良好だと思わない」(※)人の割合が8割弱に達しています。

図表2 中国に対する好感度

(【出所】内閣府『外交に関する世論調査』より著者作成)

(※「親しみを感じない」には「どちらかといえば親しみを感じない」を含み、「良好だと思わない」には「あまり良好だと思わない」を含む)

これを見ると、現在、日本が国を挙げて中国を避けようとしているという傾向が見られることは事実ですが、実は、今から5年前の2013年9月に日本貿易振興機構(ジェトロ)が実施したアンケート調査を読むと、意外なことが判明します。

これによると、確かに中国の反日デモなどを受け、日本企業にとっての「ビジネスリスクが高まった」と答えた企業は過半数に達していますが(資料のP4)、それと同時に、中国からの撤退を検討している企業の過半数が、「生産コストなど製造面で他国・地域より劣るから」を理由に挙げていた(P9)のです。

つまり、日本企業は当時から、「反日デモをやる中国は嫌い」といった単純な思考ではなく、単純に「人件費が徐々に上昇していて、製造面でのコスト優位性が損なわれている」と考えていたことがわかります。

人件費の優位性はすでに失われている?

つまり、中国が経済発展した大きな理由である「人件費面での優位性」は、実は、少なくとも5年前の日本企業の間では、すでに失われつつあったのです。企業も別にボランティアでモノを作っているわけではありません。儲からなければ製造拠点を集約し、移転・撤退するというのも当然の判断です。

ましてや、ただでさえ人件費面での優位性が損なわれているのに、トランプ貿易戦争で中国で作った製品のコスト競争力が落ちるとわかっているのならば、「中国以外のどこかで作る」と判断するのは当然の話でもあります。

もちろん、高い付加価値をもたらす製品の工場が日本に戻って来てくれれば、個人的にはとても嬉しいのですが、残念ながら、現在の日本では有効求人倍率が1倍を超える「採用難」になりつつあります。とてもではありませんが、製造業の全ての拠点を日本に戻すということはできません。

そうなれば、企業の合理的な意思決定としては、たとえばASEAN諸国(インドネシアやフィリピン、ベトナムなど)やインドなど、「製造拠点としての中国」の代替となり得る国に注目が集まっているようです。

いずれにせよ、中国への対外直接投資は今後、かなりの確率で減少する方向にあるとみて間違いないでしょう。

金融政策に依存できない中国

そうなると、今度は中国の国内で失業が社会問題化する可能性が高いです。

今週、ロイターにこんな記事が出ていました。

コラム:中国の預金準備率引き下げ、景気刺激の難しさ露呈(2018年10月9日 / 14:12付 ロイターより)

中国が預金準備率を引き下げたという記事です。日本などの先進国の場合は、「利上げ」「利下げ」によって金利を操作することが一般的ですが、金利市場などが未成熟な中国では、利上げや利下げではなく、銀行の「預金準備率」を操作することで、市場のマネーサプライを増減させることが一般的です。

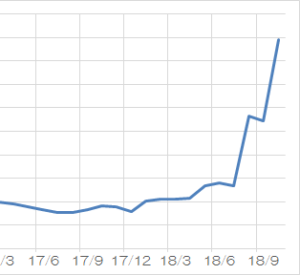

それはさておき、この預金準備率の引き下げは、いわば、金融政策です。景気後退局面では、中央銀行は金融政策を打つことが一般的ですが、中国の場合は1つ、重要な悩みがあります。それは、米国が公表する「為替監視レポート」です。

米国は半年に1度、財務省が「為替操作国の監視状況」に関するレポートを公表しており、最新レポートは来週公表予定です。今回のレポートで中国が為替操作国として認定されるかどうかはわかりませんが、中国としても為替操作国認定を回避するために、為替相場の動きには神経をとがらせています。

もし景気を刺激するためにマネーの供給量を増やせば、それは人民元のさらなる下落を招くことになります。しかし、それをやってしまえば、米国は「中国が為替安に誘導しようとしている」と批判して来る可能性もあります。

したがって、中国としては国内的にはマネーの供給量を増やしつつも、対外的には外貨準備を吐き出して、人民元を買い支えなければなりません。しかし、市場のオフショア人民元(CNH)の供給量は非常に限られている状況にあります。

このため、中国が米国からの為替操作批判を避けるためには、早晩、資本市場の部分的な自由化に踏み切らざるを得ないのではないでしょうか?

そして、資本規制を部分的に撤廃すれば、外国企業などが中国への投資を売却してドルに換金するという動きが加速するでしょうし、そうなれば、人民元が暴落するか、中国の外貨準備が急減するか、そのどちらかは避けられないでしょう。

いずれにせよ、人民元の動きからはしばらく目が離せない展開が続きそうです。

本文は以上です。

読者コメント欄はこのあとに続きます。当ウェブサイトは読者コメントも読みごたえがありますので、ぜひ、ご一読ください。なお、現在、「ランキング」に参加しています。「知的好奇心を刺激される記事だ」と思った方はランキングバナーをクリックしてください。

読者コメント一覧

※【重要】ご注意:他サイトの文章の転載は可能な限りお控えください。

やむを得ず他サイトの文章を引用する場合、引用率(引用する文字数の元サイトの文字数に対する比率)は10%以下にしてください。著作権侵害コメントにつきましては、発見次第、削除します。

※現在、ロシア語、中国語、韓国語などによる、ウィルスサイト・ポルノサイトなどへの誘導目的のスパムコメントが激増しており、その関係で、通常の読者コメントも誤って「スパム」に判定される事例が増えています。そのようなコメントは後刻、極力手作業で修正しています。コメントを入力後、反映されない場合でも、少し待ち頂けると幸いです。

※【重要】ご注意:人格攻撃等に関するコメントは禁止です。

当ウェブサイトのポリシーのページなどに再三示していますが、基本的に第三者の人格等を攻撃するようなコメントについては書き込まないでください。今後は警告なしに削除します。なお、コメントにつきましては、これらの注意点を踏まえたうえで、ご自由になさってください。また、コメントにあたって、メールアドレス、URLの入力は必要ありません(メールアドレスは開示されません)。ブログ、ツイッターアカウントなどをお持ちの方は、該当するURLを記載するなど、宣伝にもご活用ください。なお、原則として頂いたコメントには個別に返信いたしませんが、必ず目を通しておりますし、本文で取り上げることもございます。是非、お気軽なコメントを賜りますと幸いです。

コメントを残す

【おしらせ】人生で10冊目の出版をしました

| 自称元徴用工問題、自称元慰安婦問題、火器管制レーダー照射、天皇陛下侮辱、旭日旗侮辱…。韓国によるわが国に対する不法行為は留まるところを知りませんが、こうしたなか、「韓国の不法行為に基づく責任を、法的・経済的・政治的に追及する手段」を真面目に考察してみました。類書のない議論をお楽しみください。 |

【おしらせ】人生で9冊目の出版をしました

| 日本経済の姿について、客観的な数字で読んでみました。結論からいえば、日本は財政危機の状況にはありません。むしろ日本が必要としているのは大幅な減税と財政出動、そして国債の大幅な増発です。日本経済復活を考えるうえでの議論のたたき台として、ぜひとも本書をご活用賜りますと幸いです。 |

FUCという略語が使われないのはあまりにも4文字言葉にコンパチだからじゃないですかねえ。

Freely Usable Currencies in Koreaとかぴったり。

Fuck かよw

トランプさんの口癖じゃん

ロシアと何らかの形で関係しているのかな??

< 私が以前関与した業界に、繊維製品(いわゆる衣料品)があります。自分で繊維自体の開発生産や商品開発をしたわけではありませんが、およそ25年~10年前までです。

< 携わった当時、中国は既に生産基地として日本から多数のブランドメーカー、卸、大型衣料専門店(ユ○○ロ、し○○ら、西○屋等)、大手スーパーのプライベートブランドが進出し、仕様書発注書という『この企画書通りに作りなさい、サンプルはこれだ』という方法で作らせていました。日本人も立ち会ってます。しかし、日本市場での反響は芳しいものではなく、「メイド・イン・チャイナは要らない」「安物駄物」という評価でした。

< 「やはり国産が一番」と内地生産者に頼る企業もありましたが、決定的に生産コストが会わず、高級品のみ日本製、という時代が続きました。例を挙げれば靴下。当時、日本製は1足1,000円以上、中国製は似たような見た目のものが1足200~500円、3足680円とか。

< 勿論縫製技術や履き心地は雲泥の差ですが、普通のビジネスマンが最低7足必要(1週間に一度のローテーション)として、靴下ごときに7,000円、或いは10,000円以上もかけるか、となるとNOです。10,000円以上出すなら、先に格好の良い履き心地の良い紳士靴を買うでしょう。

< その後、中国製は日本人技術者の努力や機械の発達(誰でも同じ程度まあまあ良い物が作れるようになった)で改善されましたが、人件費がかなり急速に上がった。

< また出来上がった商品を船便で日本に送るのですが、その間の保管、着荷日のいい加減さには常に泣かされていました(もう時効だから書きますが、大陸側でコンテナに忍び込んだネズミ、ゴキブリがパッケージの間にペチャンコに潰れたまま日本に着く事もありました)。

< 中国側に、それらの不具合を改善する努力があったとは思えません。いわば作りっぱなし。そんな事だから、およそ10数年前から生産拠点は中国からタイ、マレーシア、インドネシア。そして今はベトナム、バングラディッシュ、ラオス、ミャンマーへと広がり、それぞれ得意分野の商品を持ち、その分中国製のウェイトはかなり減って来ています。

< 日本人のように手先が器用なアジア人(中国除く 笑)は、商品のできばえは勿論、保管状態、物流、納期の面でも信頼でき、もう余程の事がないと他の地域へ生産基地は譲らないと思います。半面、日本製は高級品や障害者用、多機能品などに活路を見い出し、まだ頑張っているメーカーもあります。

< 以上、中国の生産基地としての盛衰でした(笑)。

繊維製品は人件費の安いところへと常に移転しているかんじ。日本だって昔は諸外国と比べ人件費は安かった。「糸へん景気」という好景気があったぐらいだ。さすがに日本の人件費が上昇すると、日本からは脱出。繊維業界の工場がどこにあるかで、人件費の安い国がわかる。もうバングラディシュあたりまで行ったけど、この先はもうアフリカくらいしか残ってなさそう。そのうちソマリア産とかエチオピア産とかになるのだろうか?どんどん遠くなる。

エントリー内容に直接は関係しないコメントを失礼します

>韓国軍、迎撃ミサイル「SM3」配備を事実上決定

>http://ur0.work/MuKS

こういうニュースからも、米国は米韓同盟を捨てないという事が伝わって来ます

韓国側の意思決定の実情はよく分かりませんが。

外相が「対北制裁をやめます」と言った直後に、撤回と謝罪をした様に、

米中のどちらも決定的には選べずにグサグダのグラグラって所なのでしょうか?

まあ軍サイドは、今回の旭日旗騒動でも苦心していた様に、

米日サイドに国を残そうと必死にこのSM3の件でも動いたんでしょうけど

さて、この件は去年末の「対中三不合意」に完全に反すると思いますが、

中共は韓国に制裁をするんでしょうかね?

元記事を読んでみましたが、現状では韓国人がSM3を買うと決めた様な発言をしてるだけでは。

それは2020年に月探査機を送るとか、2019年末にKFX試作機が空を舞う様なお話でしかありません。

おまけに「誰も韓国に売ってやるとは言っていない」(米国)というのもありますよ。

SM3の運用なんか韓国に任せるわけないと思います。

THAADのように韓国に金を出させて自分らで運用すればいいだけの話です。

そうですね。もちろん速報程度の話ですから、実際にはどうなるかはまだ未知数です。

しかし、もしTHAADの様にSM-3の運用が在韓米軍となっても、在韓米軍の全面撤退や、

米韓同盟の破棄は無いという事になります。

最終的にはグアンタナモ基地の様に、当地の政府と仲違いになっても

居座るという選択肢もあるでしょうが、

韓国の事態はそこまでには至ってないし、韓国の場合にはそういう事態になれば

デモが極大化して撤退せざるを得ない事態になる様な気もします。

まあ後半は蛇足です。

ニュースを見ていると「為替条項」なるものをアメリカは他国に押し付けてきているもよう。アメリカも「為替操作国」としたらよいのでは。